Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Инвестиционные и финансовые решения. Основы принятия инвестиционных решений

Содержание

- 1. Инвестиционные и финансовые решения. Основы принятия инвестиционных решений

- 2. *ПланированиеУправленческийучетРеализация планов(производство)Анализ результатовПланыСведенияБазы данныхОтчетыРешенияИнформация о внешней средеФинансовый

- 3. *Тема 1. Инвестиционные и финансовые решения.

- 4. *1. Инвестиционные и финансовые решенияИнвестирование (по определению)

- 5. *Финансовое решение - это решение о том,

- 6. *ПРИНЦИПИАЛЬНЫЙ ПОДХОД К ПРИНЯТИЮ ИНВЕСТИЦИОННЫХИ ФИНАНСОВЫХ РЕШЕНИЙИнвестиционное

- 7. *ДЕНЕЖНЫЙ ПОТОКДенежный поток и прибыльСогласно положениям Гражданского

- 8. * Не точный учет затрат. Не все

- 9. *Баланс выплат и поступлений денежных средств, связанных

- 10. *Бухгалтерская прибыль за период времени tВыручка и

- 11. *Денежными притоками проекта будут в каждый момент

- 12. *На величину денежного потока влияет также прирост

- 13. *ПРИМЕРРассмотрим проект производства на АО "Автомобильный завод".

- 14. *Для каждого периода времени определим разницу между

- 15. *Денежные потоки по проекту в у. е.t0CF0CFjCF1012345678910

- 16. *СОПОСТАВЛЕНИЕ РАЗНОВРЕМЕННЫХ ДЕНЕЖНЫХ ПОТОКОВ.ВРЕМЕННАЯ СТОИМОСТЬ ДЕНЕГВременная стоимость

- 17. *Суть ТVМ состоит в следующем:Пусть инвестор вкладывает

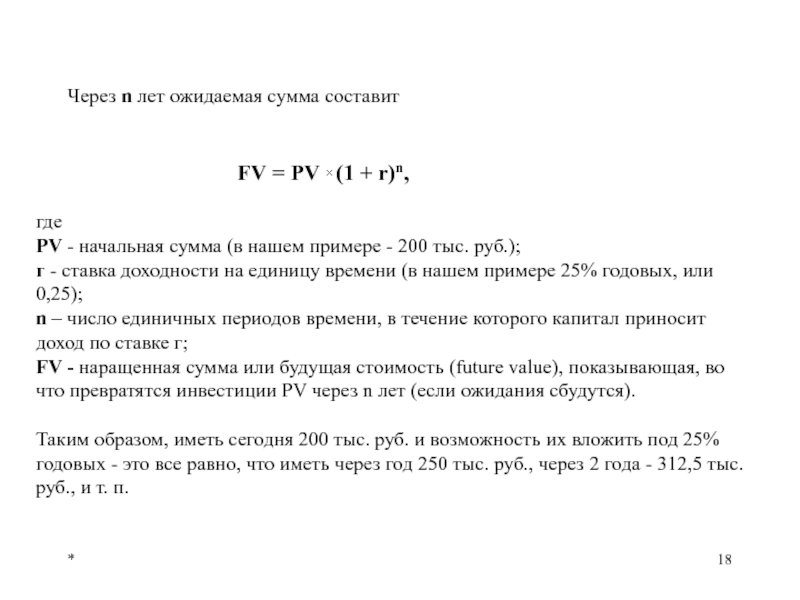

- 18. *Через n лет ожидаемая сумма составитгде PV

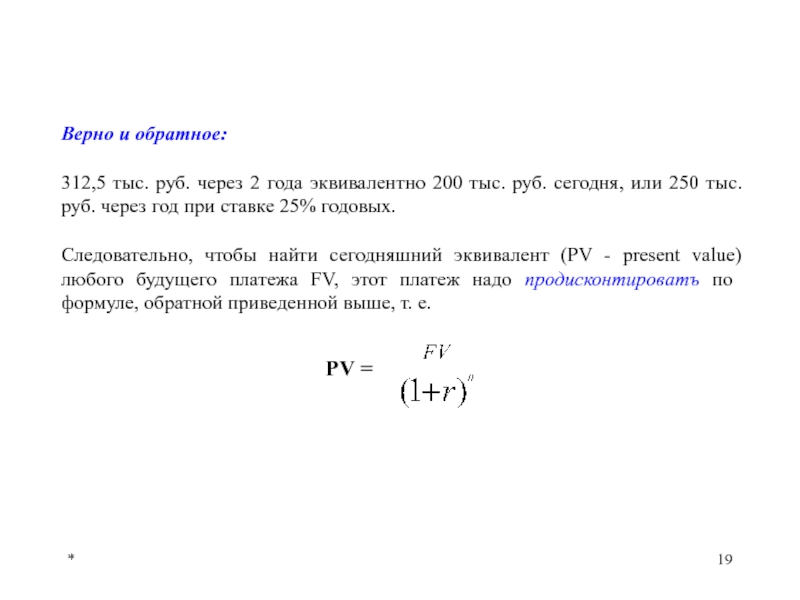

- 19. *Верно и обратное:312,5 тыс. руб. через 2

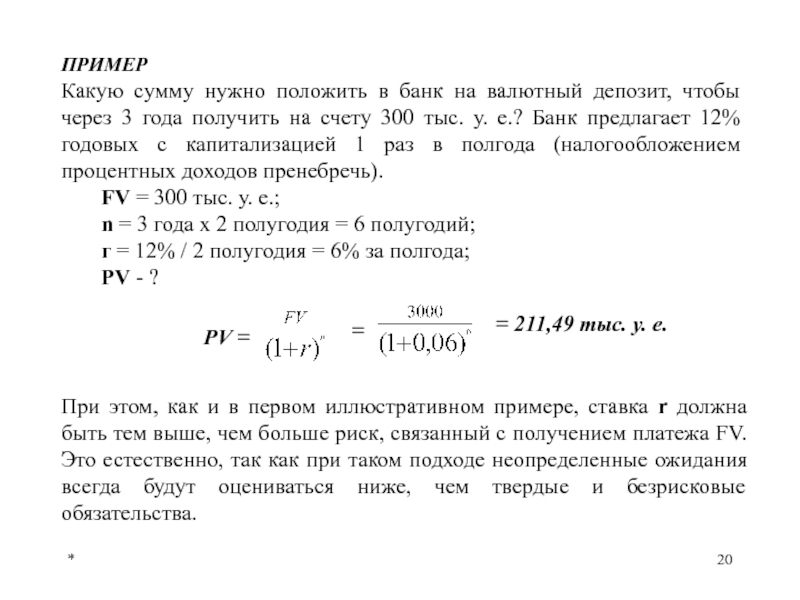

- 20. *ПРИМЕРКакую сумму нужно положить в банк на

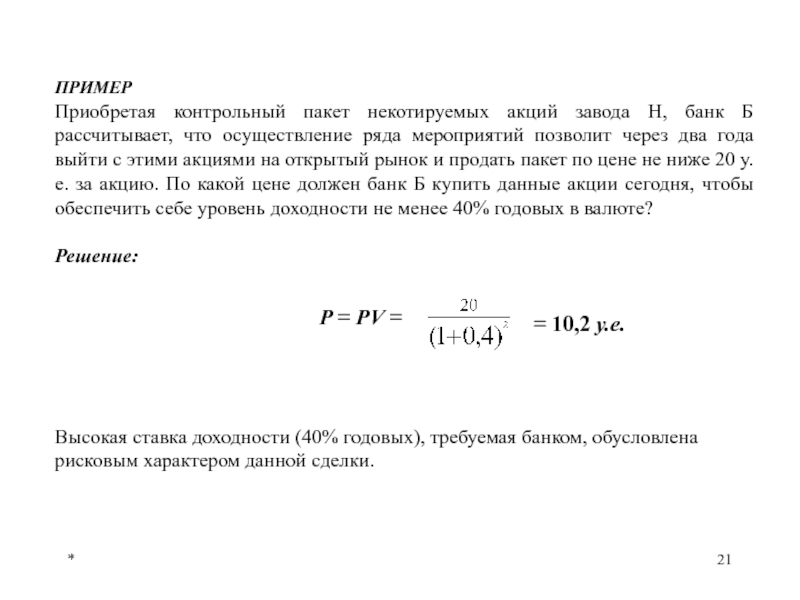

- 21. *ПРИМЕРПриобретая контрольный пакет некотируемых акций завода Н,

- 22. *Таким образом, можно сделать следующие выводы: нельзя

- 23. *Аннуитет и перпетуитетВ прикладных финансовых расчетах часто

- 24. *Перпетуитет - это бесконечная последовательность равных платежей,

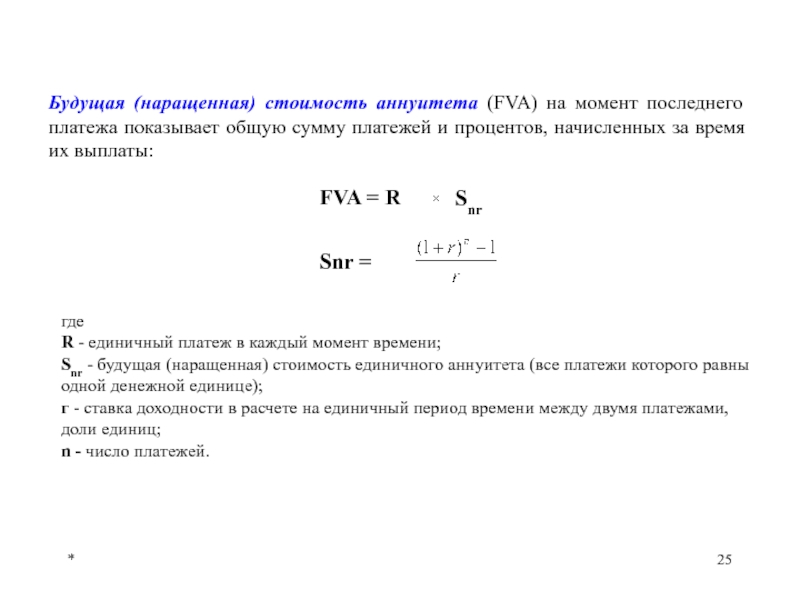

- 25. *Будущая (наращенная) стоимость аннуитета (FVA) на момент

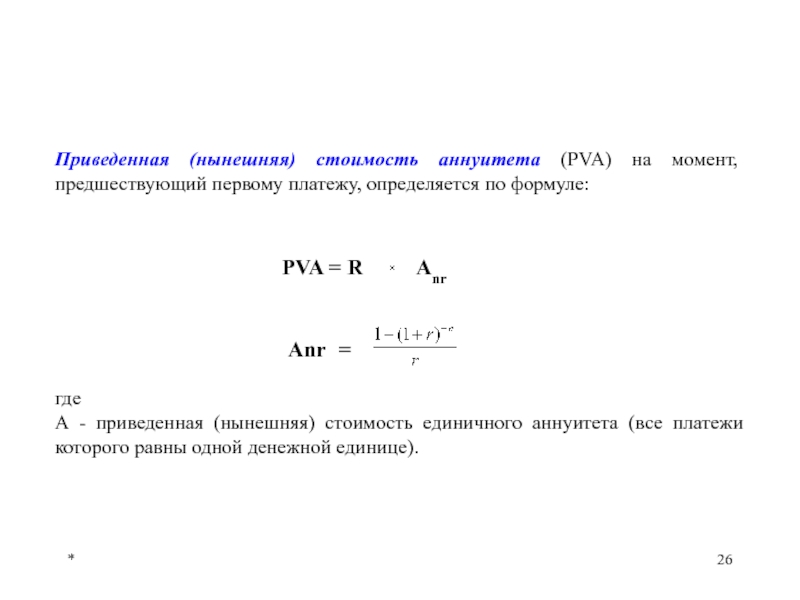

- 26. *Приведенная (нынешняя) стоимость аннуитета (PVA) на момент,

- 27. *Чистая приведенная стоимость (чистый приведенный доход) NРVТаким

- 28. *Чтобы оценить инвестиционное решение, следует: рассчитать и

- 29. *Таким образом, NPV - это сумма денежных

- 30. *Интерпретация NPVNPV > 0 означает следующее: выраженный

- 31. *ПРИМЕРОпределим значение критерия NPV для проекта организации

- 32. *Внутренняя ставка доходности (IRR)IRR — это позитивная

- 33. *Формулы, позволяющей решить такое уравнение, не существует.

- 34. *График получения точного значения IRRЕсли IRR <

- 35. *IRR оценивает доходность на единицу вложенного капитала,

- 36. *ПРИМЕРВернемся опять к ситуации с мини-вездеходом. Определим

- 37. *ДИСКОНТИРОВАНИЕ ДЕНЕЖНЫХ ПОТОКОВ И ИНФЛЯЦИЯ. НОМИНАЛЬНЫЕ И

- 38. *Номинальная ставка альтернативной (требуемой) доходности - это

- 39. *Реальные денежные потокиРеальная ставка альтернативной (требуемой) доходности

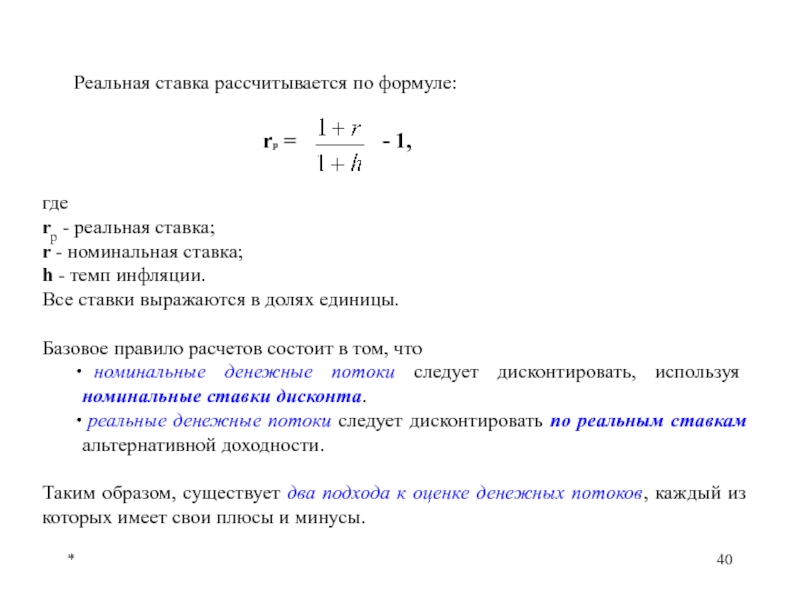

- 40. *Реальная ставка рассчитывается по формуле:где rp -

- 41. *Преимуществом оценки на реальной основе является то,

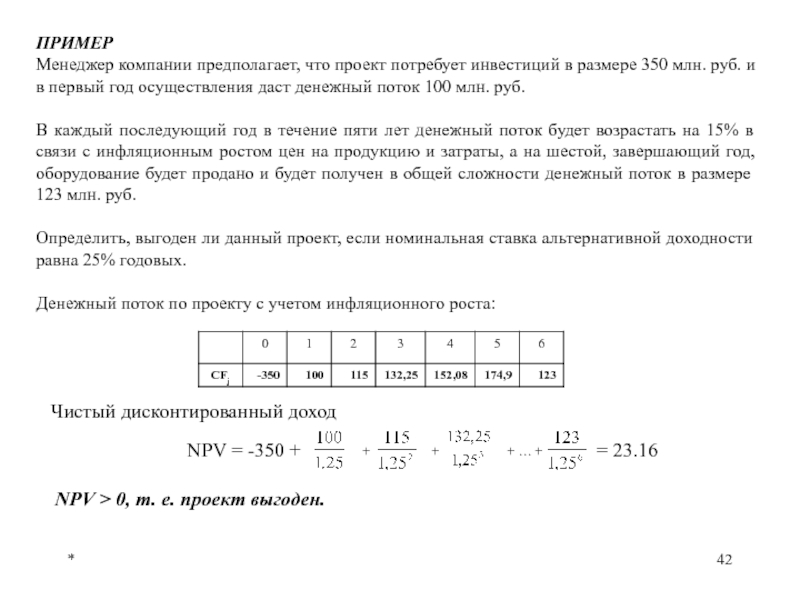

- 42. *ПРИМЕРМенеджер компании предполагает, что проект потребует инвестиций

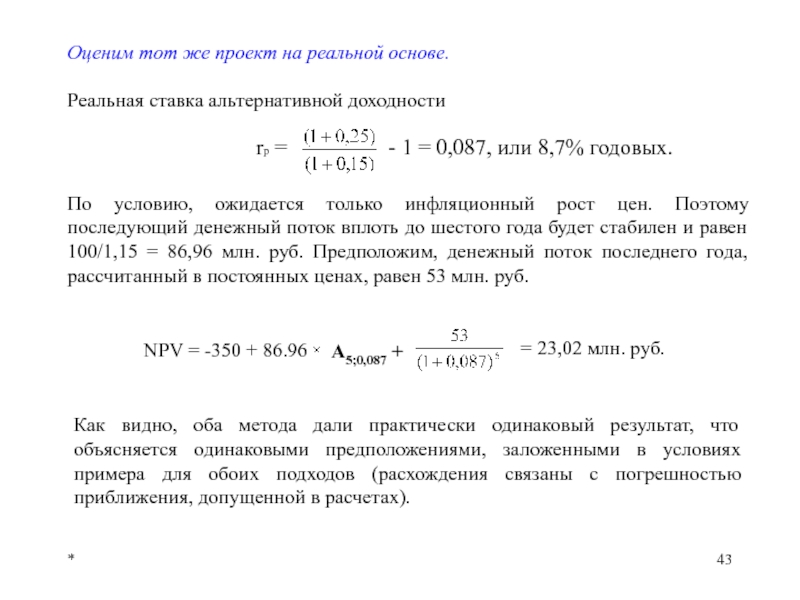

- 43. *Оценим тот же проект на реальной основе.

- 44. *3. Модель стоимости капитальных активов (CAPM)Инвестор вкладывает

- 45. *Чем же определяются ожидания инвесторов по отношению

- 46. *СИСТЕМАТИЧЕСКИЙ И НЕСИСТЕМАТИЧЕСКИЙ РИСКИРиск для инвестора, вкладывающего

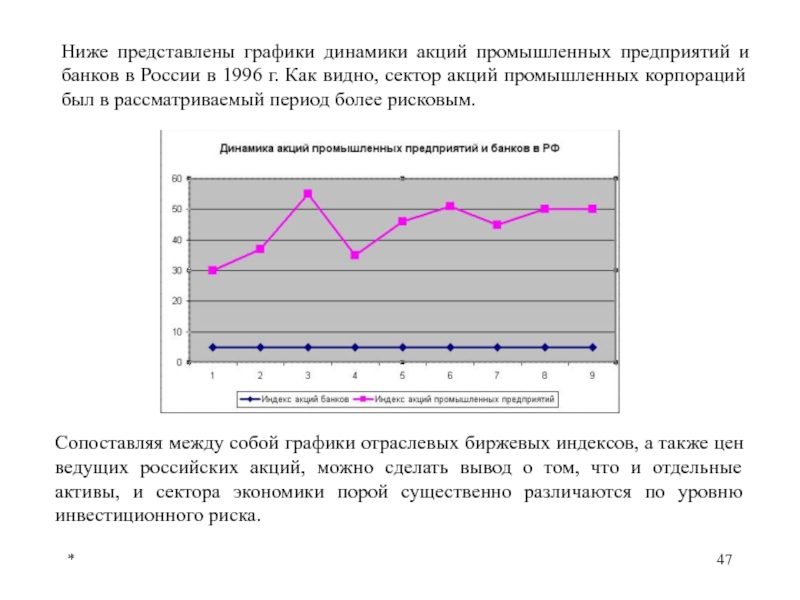

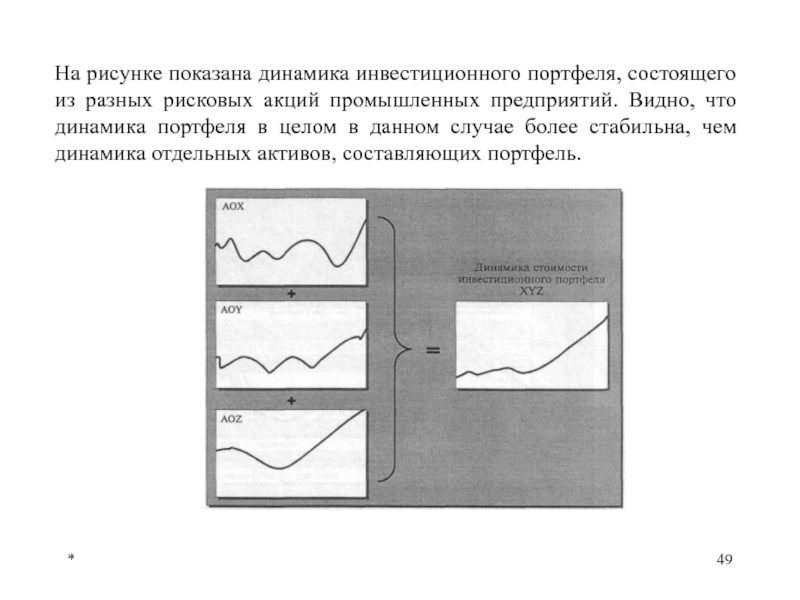

- 47. *Ниже представлены графики динамики акций промышленных предприятий

- 48. *При комбинировании нескольких различных ценных бумаг в

- 49. *На рисунке показана динамика инвестиционного портфеля, состоящего

- 50. *Причины вариации курса и доходности ценных бумаг

- 51. *Общая динамика любой акции складывается под воздействием

- 52. *ИЗМЕРЕНИЕ СИСТЕМАТИЧЕСКОГО РИСКА. БЕТА-ФАКТОРРазные ценные бумаги (речь

- 53. *Как определить коэффициент β?а) Для ценных бумаг,

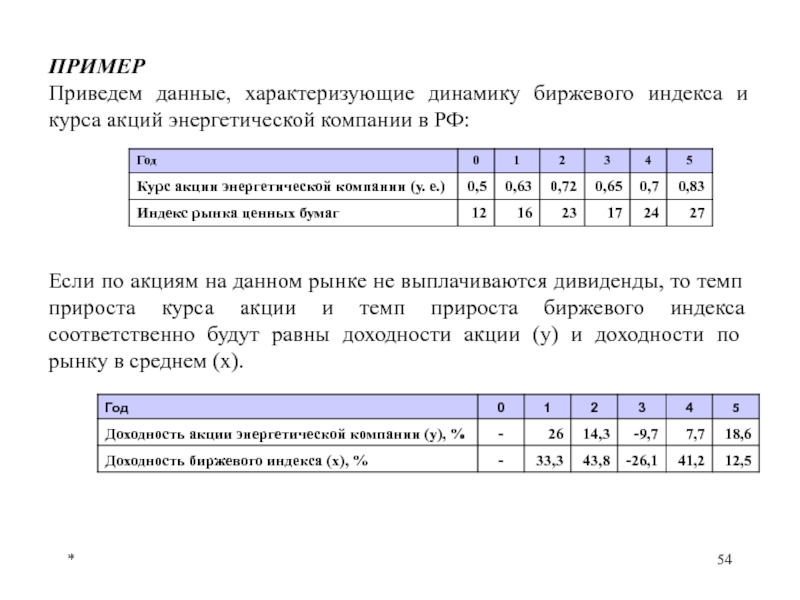

- 54. *ПРИМЕРПриведем данные, характеризующие динамику биржевого индекса и

- 55. *По известной из статистики формуле, коэффициент регрессии

- 56. *По условиям данного примера:X = (33,3 +

- 57. *Коэффициенты β статистически по мировому рынку определяются,

- 58. *МОДЕЛЬ СТОИМОСТИ КАПИТАЛЬНЫХ (ДОЛГОСРОЧНЫХ) АКТИВОВ (САРМ) И

- 59. *К наиболее существенным из них относятся следующие:

- 60. *Как же зависит требуемый уровень доходности на

- 61. *График зависимости необходимого уровня доходности от систематического

- 62. *По данным Э. Димсона, в ведущих в

- 63. *Альфа-фактор, или α - мера недооцененности ценной

- 64. *ПРИМЕРИзвестны следующие данные:По рынку:ожидаемая доходность биржевого индекса

- 65. *Спасибо за внимание!

- 66. Скачать презентанцию

Слайды и текст этой презентации

Слайд 1*

Корпоративные финансы

(Инвестиционные и финансовые решения.

Основы принятия инвестиционных решений)

Поляков О.В.

Член ГИФА

и АССЭТ

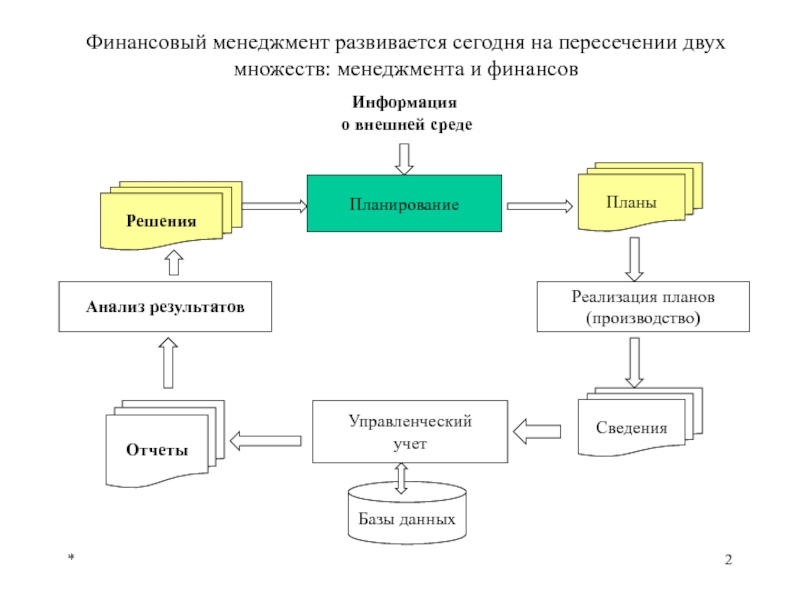

Слайд 2*

Планирование

Управленческий

учет

Реализация планов

(производство)

Анализ результатов

Планы

Сведения

Базы данных

Отчеты

Решения

Информация

о внешней среде

Финансовый менеджмент развивается сегодня

на пересечении двух множеств: менеджмента и финансов

Слайд 3*

Тема 1. Инвестиционные и финансовые решения.

Основы принятия инвестиционных решений.

Инвестиционные

и финансовые решения

Критерии оценки инвестиционных решений – NPV и IRR

Модель

стоимости капитальных активов (CAPM)Слайд 4*

1. Инвестиционные и финансовые решения

Инвестирование (по определению) представляет собой отказ

от потребления благ сегодня с целью получения дохода в будущем.

Будущие доходы получаются путем вложения средств в долгосрочные (капитальные) активы, приносящие доход.

Инвестиционное решение - это выбор долгосрочных активов, приносящих доход.

В процессе принятия инвестиционных решений менеджер осуществляет:

• выбор наилучших инвестиционных возможностей, т.е. вариантов инвестирования, эффект от которых превышает затраты на их осуществление;

• оценку дохода, времени и риска, связанную с инвестиционным решением.

Слайд 5*

Финансовое решение - это решение о том, за счет каких

источников следует финансировать бизнес, откуда брать средства для приобретения активов,

приносящих доход.Долгосрочные финансовые решения принимаются по следующим практическим проблемам:

• оценка величины задолженности, которую может иметь предприятие для финансирования своих проектов;

• выбор наиболее дешевого источника долгосрочного финансирования (откуда, на каких условиях, как привлечь необходимые финансовые ресурсы).

Слайд 6*

ПРИНЦИПИАЛЬНЫЙ ПОДХОД К ПРИНЯТИЮ ИНВЕСТИЦИОННЫХ

И ФИНАНСОВЫХ РЕШЕНИЙ

Инвестиционное решение принимается под

воздействием двух факторов - способности проекта приносить доход, а также

риска, связанного с его осуществлением.Показатель, позволяющий сделать прямое или непрямое сопоставление нормативной и позитивной доходности, называется критерием оценки инвестиционного решения.

Финансовое решение воздействует на эффективность инвестиционного, поскольку стоимость заемного капитала и риск, связанный с его предоставлением и использованием, влияют на доходность и процесс инвестирования.

Слайд 7*

ДЕНЕЖНЫЙ ПОТОК

Денежный поток и прибыль

Согласно положениям Гражданского кодекса РФ, "коммерческие

организации - это организации, преследующие извлечение прибыли в качестве основной

цели своей деятельности" (ГК, Ч. 1, ст. 50).С этой точки зрения, любое инвестиционное решение, осуществляемое в такой организации, должно было бы оцениваться по критериям, основанным на величине бухгалтерской прибыли, получаемой от его реализации.

Слайд 8*

Не точный учет затрат. Не все затраты списывают на

себестоимость в полном объеме и в том периоде, когда они

производятся фактически. Кроме того, оценка затрат в бухгалтерском учете зависит от принятой в организации учетной политики (использования методов ФИФО, ЛИФО или средней цены). Не точный учет результатов. Оценка выручки от реализации продукции или услуг по проекту также зависит от учетной политики - в РФ она может производиться по отгрузке товара потребителю или по фактической оплате.

Не учет фактора времени. Эффект от инвестирования может быть получен в разные периоды времени. Базируясь на усредненных оценках прибыли, невозможно корректно соотнести между собой разновременные платежи. Более того, в результате таких оценок может быть принято неправильное решение.

Не учет риска. Ориентация на максимум бухгалтерской прибыли не дает возможности сопоставить проекты, относящиеся к разным классам риска.

Прибыль не всегда адекватно отражает действительные коммерческие результаты решений по следующим причинам:

Слайд 9*

Баланс выплат и поступлений денежных средств, связанных с осуществлением инвестиционного

решения (проекта), приуроченный к определенному периоду времени t, называется чистым

денежным потоком проекта в данный период времени.При этом, выплаты, производимые в данный период t, называют денежными оттоками, а полученные в этот период поступления денег - денежными притоками.

Расчет денежного потока осуществляется таким образом, чтобы соответствующие его элементы (притоки и оттоки) были непосредственно связаны с конкретным инвестиционным решением, которое оценивается и обосновывается.

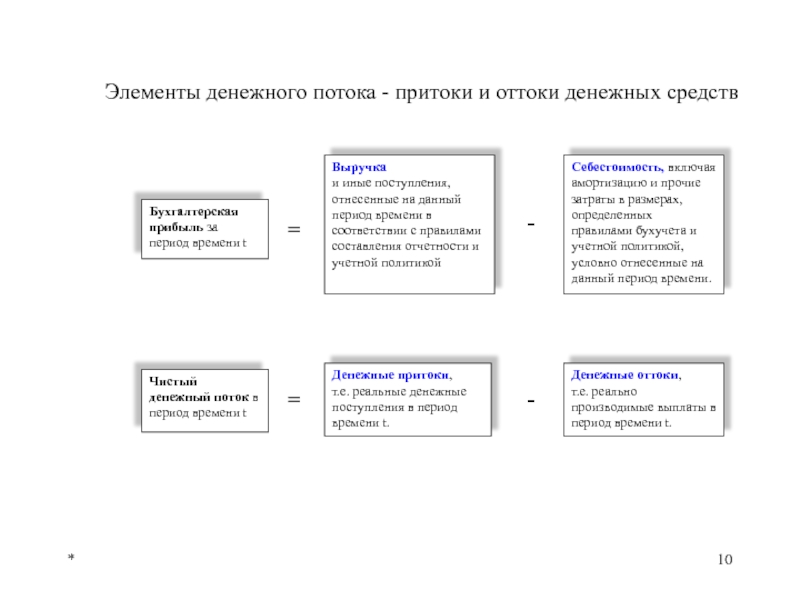

Слайд 10*

Бухгалтерская прибыль за период времени t

Выручка

и иные поступления, отнесенные

на данный период времени в соответствии с правилами составления отчетности

и учетной политикойСебестоимость, включая амортизацию и прочие затраты в размерах, определенных правилами бухучета и учетной политикой, условно отнесенные на данный период времени.

Чистый денежный поток в период времени t

Денежные притоки,

т.е. реальные денежные поступления в период времени t.

Денежные оттоки,

т.е. реально производимые выплаты в период времени t.

=

-

=

-

Элементы денежного потока - притоки и оттоки денежных средств

Слайд 11*

Денежными притоками проекта будут в каждый момент времени:

выручка от

реализации продукции и/или услуг, производимых проектом;

выручка от реализации активов

проекта, например, в случае их продажи по рыночной стоимости после завершения проекта.Денежные оттоки будут образованы релевантными данному проекту:

капитальными издержками на строительство, приобретение и монтаж оборудования, НИОКР и т.п.;

эксплуатационными (текущими) затратами на производство продукции и/или услуг (материалы, сырье, зарплата, услуги, прочие), амортизация не является прямым оттоком денежных средств и в выплаты не включается;

налогом на прибыль (остальные налоги, выплачиваемые до налога на прибыль, включены в прочие затраты).

Слайд 12*

На величину денежного потока влияет также прирост рабочего (оборотного) капитала.

Рабочий (оборотный) капитал - это разница между текущими активами и

текущими обязательствами по проекту. В расчетах часто используются только нормируемые текущие активы (запасы, дебиторская задолженность, незавершенное производство) и нормируемые текущие пассивы (кредиторская задолженность). Таким образом, когда формируются, например, запасы сырья, материалов для осуществления проекта, рабочий капитал увеличивается, и на его формирование деньги затрачиваются (отток).

Наоборот, когда потребность в запасах сокращается, рабочий капитал снижается, а в результате экономятся денежные средства (приток).

Слайд 13*

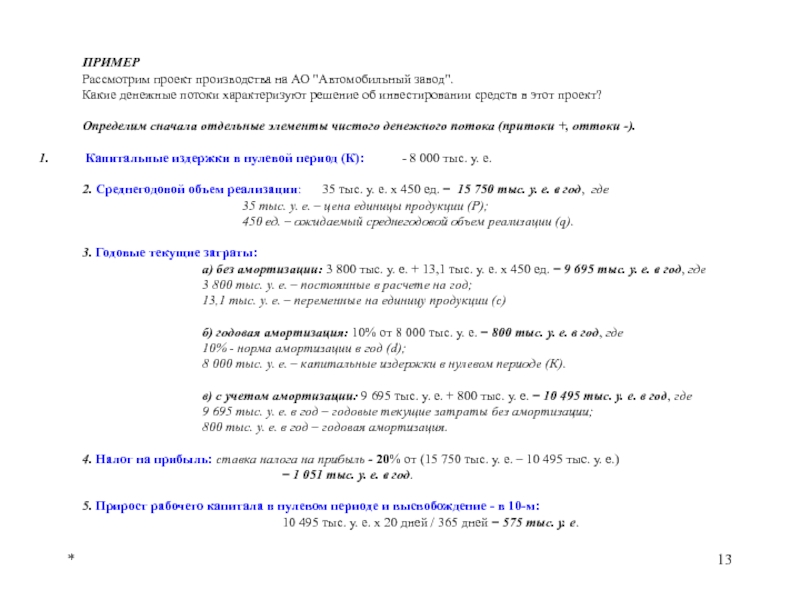

ПРИМЕР

Рассмотрим проект производства на АО "Автомобильный завод".

Какие денежные потоки

характеризуют решение об инвестировании средств в этот проект?

Определим сначала отдельные

элементы чистого денежного потока (притоки +, оттоки -).Капитальные издержки в нулевой период (К): - 8 000 тыс. у. е.

2. Среднегодовой объем реализации: 35 тыс. у. е. х 450 ед. = 15 750 тыс. у. е. в год, где

35 тыс. у. е. – цена единицы продукции (P);

450 ед. – ожидаемый среднегодовой объем реализации (q).

3. Годовые текущие затраты:

а) без амортизации: 3 800 тыс. у. е. + 13,1 тыс. у. е. х 450 ед. = 9 695 тыс. у. е. в год, где

3 800 тыс. у. е. – постоянные в расчете на год;

13,1 тыс. у. е. – переменные на единицу продукции (с)

б) годовая амортизация: 10% от 8 000 тыс. у. е. = 800 тыс. у. е. в год, где

10% - норма амортизации в год (d);

8 000 тыс. у. е. – капитальные издержки в нулевом периоде (К).

в) с учетом амортизации: 9 695 тыс. у. е. + 800 тыс. у. е. = 10 495 тыс. у. е. в год, где

9 695 тыс. у. е. в год – годовые текущие затраты без амортизации;

800 тыс. у. е. в год – годовая амортизация.

4. Налог на прибыль: ставка налога на прибыль - 20% от (15 750 тыс. у. е. – 10 495 тыс. у. е.)

= 1 051 тыс. у. е. в год.

5. Прирост рабочего капитала в нулевом периоде и высвобождение - в 10-м:

10 495 тыс. у. е. х 20 дней / 365 дней = 575 тыс. у. е.

Слайд 14*

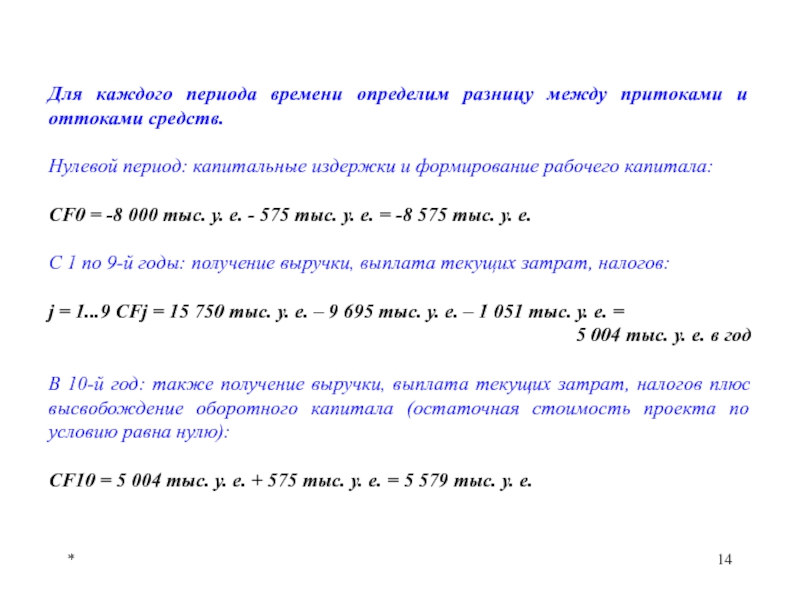

Для каждого периода времени определим разницу между притоками и оттоками

средств.

Нулевой период: капитальные издержки и формирование рабочего капитала:

CF0 =

-8 000 тыс. у. е. - 575 тыс. у. е. = -8 575 тыс. у. е.С 1 по 9-й годы: получение выручки, выплата текущих затрат, налогов:

j = 1...9 СFj = 15 750 тыс. у. е. – 9 695 тыс. у. е. – 1 051 тыс. у. е. =

5 004 тыс. у. е. в год

В 10-й год: также получение выручки, выплата текущих затрат, налогов плюс высвобождение оборотного капитала (остаточная стоимость проекта по условию равна нулю):

СF10 = 5 004 тыс. у. е. + 575 тыс. у. е. = 5 579 тыс. у. е.

Слайд 16*

СОПОСТАВЛЕНИЕ РАЗНОВРЕМЕННЫХ ДЕНЕЖНЫХ ПОТОКОВ.

ВРЕМЕННАЯ СТОИМОСТЬ ДЕНЕГ

Временная стоимость денег. Дисконтирование.

Одинаковые суммы

денег, полученные или выплаченные в разные периоды времени, имеют неодинаковое

значение для того, кто обосновывает инвестиционное решение.Возникает вопрос - как сопоставить между собой платежи (денежные потоки), относящиеся к разным периодам времени?

Это можно сделать на основе методического подхода, получившего название временной стоимости денег (time value of money - ТVМ).

Слайд 17*

Суть ТVМ состоит в следующем:

Пусть инвестор вкладывает 200 тыс. рублей

в бизнес в надежде на то, что доходность на инвестиции

составит минимум 25% годовых. Чем на больший риск он при этом идет, тем большую доходность он потребует на вложенный капитал.Если, как было сказано выше, его минимальные требования составляют 25% годовых с начислением (капитализацией) дохода раз в год в конце года, то это означает, что:

через год он ожидает получить: 200 х (1+0,25)¹ = 250 тыс. руб.;

через 2 года: 250 х (1+0,25) = 200 х (1+0,25)² = 312,5 тыс. руб.;

через 3 года: 312,5 х (1+0,25) = 200 x (1+0,25)³ = 390,63 тыс. руб.

и т.д.

Слайд 18*

Через n лет ожидаемая сумма составит

где

PV - начальная сумма

(в нашем примере - 200 тыс. руб.);

г - ставка доходности

на единицу времени (в нашем примере 25% годовых, или 0,25);n – число единичных периодов времени, в течение которого капитал приносит доход по ставке г;

FV - наращенная сумма или будущая стоимость (future value), показывающая, во что превратятся инвестиции PV через n лет (если ожидания сбудутся).

Таким образом, иметь сегодня 200 тыс. руб. и возможность их вложить под 25% годовых - это все равно, что иметь через год 250 тыс. руб., через 2 года - 312,5 тыс. руб., и т. п.

FV = PV

(1 + r)n,

Слайд 19*

Верно и обратное:

312,5 тыс. руб. через 2 года эквивалентно 200

тыс. руб. сегодня, или 250 тыс. руб. через год при

ставке 25% годовых.Следовательно, чтобы найти сегодняшний эквивалент (PV - present value) любого будущего платежа FV, этот платеж надо продисконтироватъ по формуле, обратной приведенной выше, т. е.

PV =

Слайд 20*

ПРИМЕР

Какую сумму нужно положить в банк на валютный депозит, чтобы

через 3 года получить на счету 300 тыс. у. е.?

Банк предлагает 12% годовых с капитализацией 1 раз в полгода (налогообложением процентных доходов пренебречь).FV = 300 тыс. у. е.;

n = 3 года х 2 полугодия = 6 полугодий;

г = 12% / 2 полугодия = 6% за полгода;

PV - ?

PV =

=

При этом, как и в первом иллюстративном примере, ставка r должна быть тем выше, чем больше риск, связанный с получением платежа FV. Это естественно, так как при таком подходе неопределенные ожидания всегда будут оцениваться ниже, чем твердые и безрисковые обязательства.

= 211,49 тыс. у. е.

Слайд 21*

ПРИМЕР

Приобретая контрольный пакет некотируемых акций завода Н, банк Б рассчитывает,

что осуществление ряда мероприятий позволит через два года выйти с

этими акциями на открытый рынок и продать пакет по цене не ниже 20 у. е. за акцию. По какой цене должен банк Б купить данные акции сегодня, чтобы обеспечить себе уровень доходности не менее 40% годовых в валюте?Решение:

Высокая ставка доходности (40% годовых), требуемая банком, обусловлена рисковым характером данной сделки.

P = PV =

= 10,2 у.е.

Слайд 22*

Таким образом, можно сделать следующие выводы:

нельзя просто сравнивать (суммировать,

вычитать) денежные платежи, относящиеся к разным периодам времени. Прежде их

надо привести к сопоставимому виду;для приведения разновременных платежей к сопоставимому виду, каждый из них нужно умножить на дисконтирующий множитель (понижающий коэффициент);

для того чтобы найти дисконтирующий множитель, необходимо знать не только интервал времени n, отделяющий момент платежа от момента оценки, но и ставку требуемой (альтернативной) доходности r, которая зависит от риска, связанного с получением в будущем платежа FV. Ставка r также называется ставкой дисконта или требуемым уровнем доходности.

Слайд 23*

Аннуитет и перпетуитет

В прикладных финансовых расчетах часто используют формулы расчета

приведенной стоимости суммы рассроченных во времени денежных потоков. К числу

наиболее часто встречаемых типов потоков такого рода относят аннуитет и перпетуитет.Аннуитет - это конечная последовательность равных платежей, осуществляемых через равные интервалы времени.

Примерами аннуитетов являются выплаты:

в счет погашения потребительского, коммерческого или торгового кредита равными платежами в рассрочку;

купонов по облигациям;

дивидендов по привилегированным акциям, выпущенным на определенный срок с фиксированными ставками дивиденда;

арендной платы по договору, заключенному на определенный срок и т.п.

Слайд 24*

Перпетуитет - это бесконечная последовательность равных платежей, осуществляемых через равные

интервалы времени.

Примерами перпетуитетов являются выплаты:

дивидендов по привилегированным акциям с

фиксированной ставкой дивиденда и неопределенным сроком выпуска;купонов по облигациям без погашения (или с очень большими сроками до погашения) и некоторые другие.

Слайд 25*

Будущая (наращенная) стоимость аннуитета (FVA) на момент последнего платежа показывает

общую сумму платежей и процентов, начисленных за время их выплаты:

где

R - единичный платеж в каждый момент времени;

Snr - будущая (наращенная) стоимость единичного аннуитета (все платежи которого равны одной денежной единице);

г - ставка доходности в расчете на единичный период времени между двумя платежами, доли единиц;

n - число платежей.

FVA = R

Snr

Snr =

Слайд 26*

Приведенная (нынешняя) стоимость аннуитета (PVA) на момент, предшествующий первому платежу,

определяется по формуле:

Anr

где

А - приведенная (нынешняя) стоимость единичного

аннуитета (все платежи которого равны одной денежной единице).PVA = R

Anr

=

Слайд 27*

Чистая приведенная стоимость (чистый приведенный доход) NРV

Таким образом, для того

чтобы инвестиционное решение было выгодным с коммерческой точки зрения, необходимо,

чтобы денежные оттоки, связанные с ним (инвестиции, текущие затраты, налоги), как минимум, компенсировались денежными притоками.Однако, учитывая принцип временной стоимости денег, т. е. тот факт, что разновременные денежные потоки имеют неодинаковое значение, требуется сначала привести их к одному моменту времени.

2. Критерии оценки инвестиционных решений – NPV и IRR

Слайд 28*

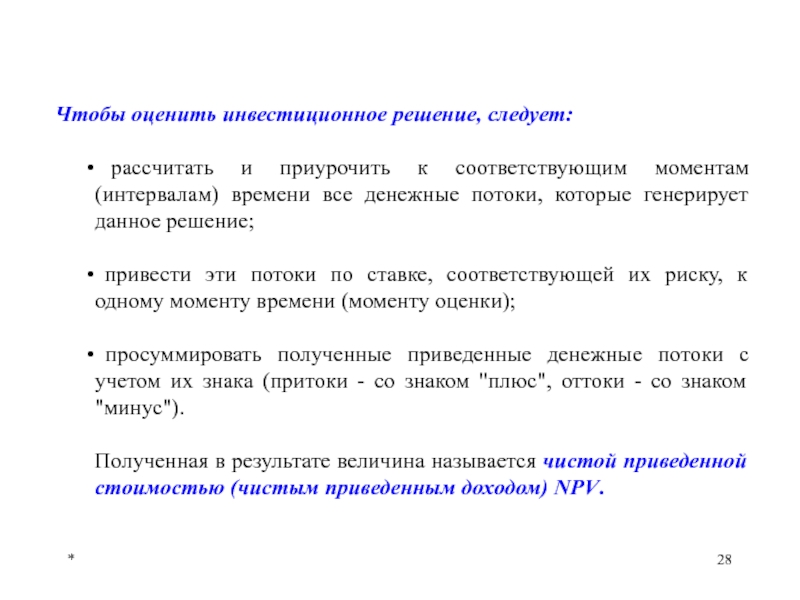

Чтобы оценить инвестиционное решение, следует:

рассчитать и приурочить к соответствующим

моментам (интервалам) времени все денежные потоки, которые генерирует данное решение;

привести эти потоки по ставке, соответствующей их риску, к одному моменту времени (моменту оценки);просуммировать полученные приведенные денежные потоки с учетом их знака (притоки - со знаком "плюс", оттоки - со знаком "минус").

Полученная в результате величина называется чистой приведенной стоимостью (чистым приведенным доходом) NPV.

Слайд 29*

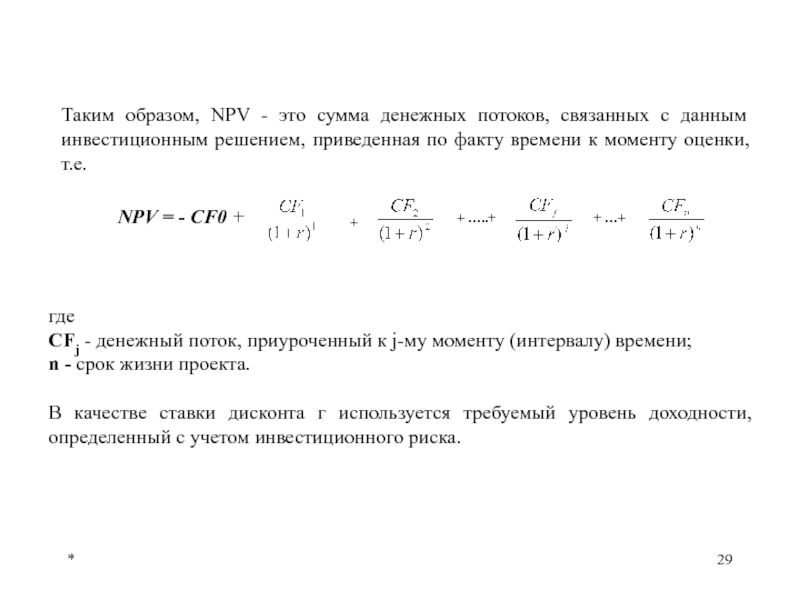

Таким образом, NPV - это сумма денежных потоков, связанных с

данным инвестиционным решением, приведенная по факту времени к моменту оценки,

т.е. +

+ …..+

+ …+

где

CFj - денежный поток, приуроченный к j-му моменту (интервалу) времени;

n - срок жизни проекта.

В качестве ставки дисконта г используется требуемый уровень доходности, определенный с учетом инвестиционного риска.

NPV = - CF0 +

Слайд 30*

Интерпретация NPV

NPV > 0 означает следующее:

выраженный в "сегодняшней" оценке

эффект от проекта составляет положительную величину;

общая рыночная стоимость простых

акций компании, осуществляющей проект, должна повыситься при принятии данного решения на величину, равную NPV;проект имеет доходность более высокую, чем ставка дисконта r, требуемая на рынке капиталов от инвестиций с таким уровнем риска.

Таким образом, данный критерий идеально подходит для оценки отдельных инвестиционных проектов, абсолютной величины их эффекта.

Слайд 31*

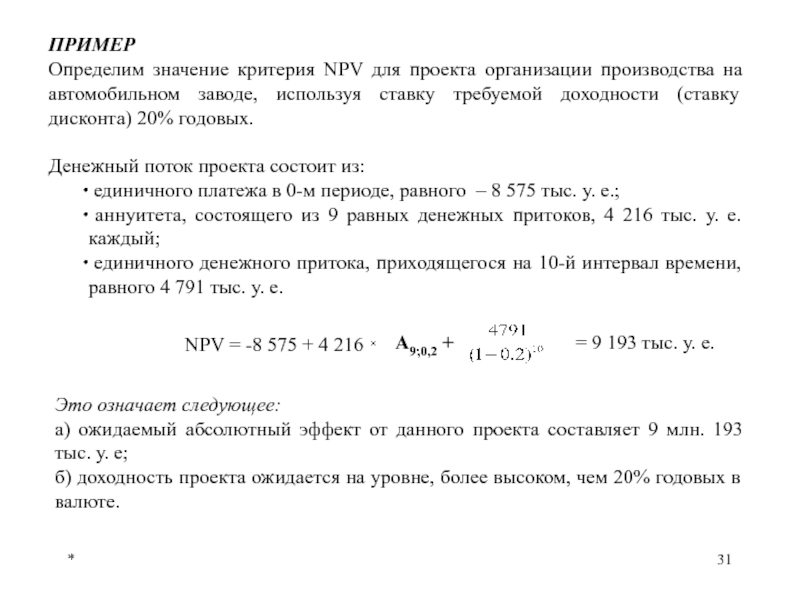

ПРИМЕР

Определим значение критерия NPV для проекта организации производства на автомобильном

заводе, используя ставку требуемой доходности (ставку дисконта) 20% годовых.

Денежный поток

проекта состоит из:единичного платежа в 0-м периоде, равного – 8 575 тыс. у. е.;

аннуитета, состоящего из 9 равных денежных притоков, 4 216 тыс. у. е. каждый;

единичного денежного притока, приходящегося на 10-й интервал времени, равного 4 791 тыс. у. е.

Это означает следующее:

а) ожидаемый абсолютный эффект от данного проекта составляет 9 млн. 193 тыс. у. е;

б) доходность проекта ожидается на уровне, более высоком, чем 20% годовых в валюте.

NPV = -8 575 + 4 216

А9;0,2 +

= 9 193 тыс. у. е.

Слайд 32*

Внутренняя ставка доходности (IRR)

IRR — это позитивная доходность инвестиционного проекта,

рассчитанная по ставке сложного процента с ежегодной капитализацией доходов.

Зная, как

интерпретируется показатель NPV, легко объяснить, почему IRR определяется как такая ставка дисконта, при которой NPV = 0.Таким образом, для того чтобы найти IRR, необходимо решить уравнение:

+ CF2(1+x)-2 … + CFn(1+x)-n

0 = -CF0 +

тогда IRR = x.

Слайд 33*

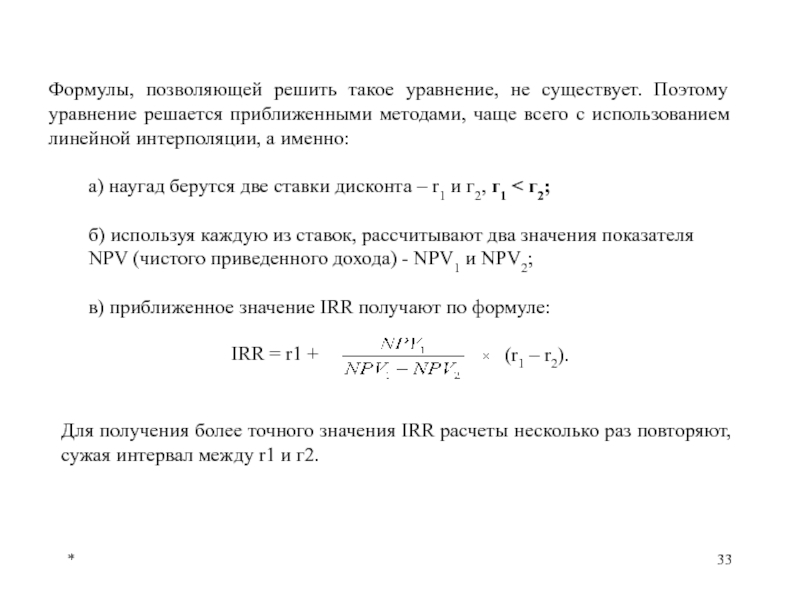

Формулы, позволяющей решить такое уравнение, не существует. Поэтому уравнение решается

приближенными методами, чаще всего с использованием линейной интерполяции, а именно:

а)

наугад берутся две ставки дисконта – r1 и г2, г1 < г2;б) используя каждую из ставок, рассчитывают два значения показателя

NPV (чистого приведенного дохода) - NPV1 и NPV2;

в) приближенное значение IRR получают по формуле:

(r1 – r2).

IRR = r1 +

Для получения более точного значения IRR расчеты несколько раз повторяют, сужая интервал между r1 и г2.

Слайд 34*

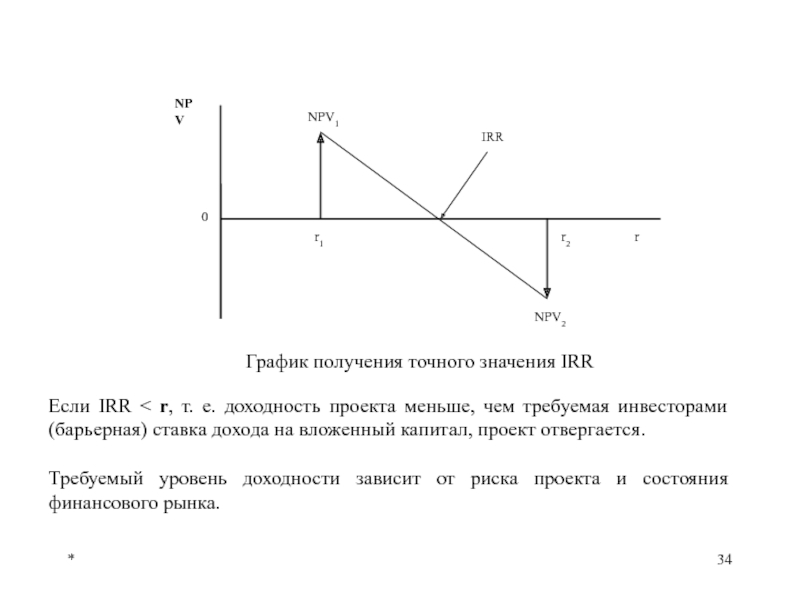

График получения точного значения IRR

Если IRR < r, т. е.

доходность проекта меньше, чем требуемая инвесторами (барьерная) ставка дохода на

вложенный капитал, проект отвергается.Требуемый уровень доходности зависит от риска проекта и состояния финансового рынка.

Слайд 35*

IRR оценивает доходность на единицу вложенного капитала, в отличие от

NPV, критерия, измеряющего абсолютную величину, массу полученного дохода.

Поэтому при

сравнении проектов IRR иногда "противоречит" NPV, так как проект может быть более доходным (в расчете на вложенный рубль), но в абсолютном выражении давать меньший эффект из-за более мелких масштабов объекта инвестирования.Недостатки критерия IRR состоят в следующем:

трудности расчета по представленному многошаговому алгоритму;

уравнение n-й степени, по которому определяется IRR, имеет n корней, поэтому у одного проекта существует n значений IRR. Правда, чаще всего только одно значение подходит по смыслу поставленной задачи;

при расчете IRR предполагается, что получаемые доходы реинвестируются под ставку, равную IRR. Если значение IRR существенно больше, чем ставка дисконта, то это предположение вносит существенные искажения в результаты расчета.

Слайд 36*

ПРИМЕР

Вернемся опять к ситуации с мини-вездеходом. Определим внутреннюю ставку доходности

проекта производства транспортного средства повышенной проходимости.

Возьмем две ставки дисконта -

20 и 50% годовых. Как мы видели, NPV для 20% годовых составляет 9 193 тыс. у. е. При 50% годовых NPV = -279,25 тыс. у.е.

Отсюда приближенное значение IRR можно определить следующим образом:

Осуществив еще несколько итераций, последовательно сужая интервал между ставками, можно существенно уточнить значение IRR, которое для условий данной задачи составит 48,27% годовых.

Поскольку эта величина несколько больше, чем требуемая доходность 20% годовых, можно сделать вывод, что проект не будет отвергнут по критерию IRR.

IRR = 20% +

(50% - 20%) = 49.12%

Слайд 37*

ДИСКОНТИРОВАНИЕ ДЕНЕЖНЫХ ПОТОКОВ И ИНФЛЯЦИЯ.

НОМИНАЛЬНЫЕ И РЕАЛЬНЫЕ ДЕНЕЖНЫЕ ПОТОКИ

И ПРОЦЕНТНЫЕ СТАВКИ

Оценивать денежные потоки и их приведение к одному

моменту времени можно на номинальной или на реальной основе.Номинальные денежные потоки - это денежные суммы, выраженные в текущих ценах, т. е. платежи, которые действительно будут уплачены или получены в различные будущие моменты (интервалы) времени.

При их расчете учитывается эффект инфляции, т. е. то обстоятельство, что уровень цен в экономике постоянно растет, и это должно оказывать влияние на денежную оценку затрат и результатов принятия инвестиционного решения.

Номинальные денежные потоки

t

0

CF

Слайд 38*

Номинальная ставка альтернативной (требуемой) доходности - это ставка, действительно существующая

на рынке для инвестиционных решений данного уровня риска.

В период высокой

инфляции такие ставки возрастают, чтобы за счет повышенных доходов компенсировать инвесторам потери от инфляционного роста цен.Наоборот, номинальные ставки относительно низки в период стабилизации цен. Основываясь на этом, говорят, что эти ставки включают в себя инфляционную премию.

Реальные денежные потоки - это денежные потоки, выраженные в постоянных ценах, действующих на момент обоснования инвестиционного решения.

Слайд 39*

Реальные денежные потоки

Реальная ставка альтернативной (требуемой) доходности - это ставка,

"очищенная" от инфляционной премии. Она отражает ту часть доходов инвестора,

которая образуется сверх компенсации инфляционного роста цен.t

CF

Слайд 40*

Реальная ставка рассчитывается по формуле:

где

rp - реальная ставка;

r -

номинальная ставка;

h - темп инфляции.

Все ставки выражаются в долях единицы.

Базовое

правило расчетов состоит в том, чтономинальные денежные потоки следует дисконтировать, используя номинальные ставки дисконта.

реальные денежные потоки следует дисконтировать по реальным ставкам альтернативной доходности.

Таким образом, существует два подхода к оценке денежных потоков, каждый из которых имеет свои плюсы и минусы.

rp =

- 1,

Слайд 41*

Преимуществом оценки на реальной основе является то, что при расчете

денежных потоков нет необходимости прогнозировать будущий инфляционный рост цен, а

достаточно знать текущий уровень инфляции и действующие в текущем периоде цены.Вместе с тем, для осуществления такого расчета необходимо, чтобы более-менее строго выполнялась гипотеза о том, что все цены на продукцию, сырье, материалы и т.п., принятые при определении денежных потоков, изменяются в одной пропорции в соответствии с уровнем инфляции в экономике.

Еще один "минус" связан с тем, что при таком подходе возникают трудности при анализе систем финансирования проектов к реальным ставкам необходимо приводить и процентные ставки по кредитам, предоставленным для осуществления инвестиционного решения, что порождает недоверие к результатам расчета со стороны кредиторов.

Слайд 42*

ПРИМЕР

Менеджер компании предполагает, что проект потребует инвестиций в размере 350

млн. руб. и в первый год осуществления даст денежный поток

100 млн. руб.В каждый последующий год в течение пяти лет денежный поток будет возрастать на 15% в связи с инфляционным ростом цен на продукцию и затраты, а на шестой, завершающий год, оборудование будет продано и будет получен в общей сложности денежный поток в размере 123 млн. руб.

Определить, выгоден ли данный проект, если номинальная ставка альтернативной доходности равна 25% годовых.

Денежный поток по проекту с учетом инфляционного роста:

Чистый дисконтированный доход

+

+

+ … +

NPV > 0, т. е. проект выгоден.

NPV = -350 +

= 23.16

Слайд 43*

Оценим тот же проект на реальной основе.

Реальная ставка альтернативной

доходности

По условию, ожидается только инфляционный рост цен. Поэтому последующий денежный

поток вплоть до шестого года будет стабилен и равен 100/1,15 = 86,96 млн. руб. Предположим, денежный поток последнего года, рассчитанный в постоянных ценах, равен 53 млн. руб.- 1 = 0,087, или 8,7% годовых.

rp =

NPV = -350 + 86.96

A5;0,087 +

Как видно, оба метода дали практически одинаковый результат, что объясняется одинаковыми предположениями, заложенными в условиях примера для обоих подходов (расхождения связаны с погрешностью приближения, допущенной в расчетах).

= 23,02 млн. руб.

Слайд 44*

3. Модель стоимости капитальных активов (CAPM)

Инвестор вкладывает деньги в собственный

капитал корпорации, приобретая ее акции. Таким образом, он опосредованно участвует

в проектах этой корпорации и получает от них свою долю доходов на вложенный капитал.Доходы на его акции (дивиденды, прирост курсовой стоимости) напрямую связаны с успехами корпорации, которые обусловлены, в свою очередь, продуктивностью инвестиционных решений, принимаемых в данной компании.

Если, например, инвесторы, принимая на себя риск, покупают акции в надежде на то, что эти акции принесут доходность, скажем, 20% годовых, то управляющие корпорации, представляя себе такие ожидания инвесторов, не могут пойти на осуществление проектов, дающих менее 20% годовых.

Иначе инвесторы, видя, что их ожидания не выполнятся, продадут акции или не станут их покупать, что приведет к падению курсовой стоимости.

Слайд 45*

Чем же определяются ожидания инвесторов по отношению к приобретаемым акциям?

Почему в данном примере они требуют 20%, а не 40%

или, скажем, 5% годовых?Согласно модели стоимости долгосрочных (капитальных) активов (САРМ), ожидания инвесторов складываются под воздействием следующих двух факторов:

степень инвестиционного риска, присущая приобретаемым акциям;

цена за риск, которая устанавливается на финансовом рынке и определяется в процентах ожидаемой доходности.

Слайд 46*

СИСТЕМАТИЧЕСКИЙ И НЕСИСТЕМАТИЧЕСКИЙ РИСКИ

Риск для инвестора, вкладывающего деньги в акции

корпорации, состоит в возможности получения доходности ниже ожидаемой (требуемой) величины.

Риск тем больше, чем более неопределенным является будущий результат инвестирования, неопределенность же тем выше, чем выше изменчивость (вариация) курса и доходности акций.

Поэтому можно считать, что вариация доходности с определенной долей условности - мера инвестиционного риска.

Слайд 47*

Ниже представлены графики динамики акций промышленных предприятий и банков в

России в 1996 г. Как видно, сектор акций промышленных корпораций

был в рассматриваемый период более рисковым.Сопоставляя между собой графики отраслевых биржевых индексов, а также цен ведущих российских акций, можно сделать вывод о том, что и отдельные активы, и сектора экономики порой существенно различаются по уровню инвестиционного риска.

Слайд 48*

При комбинировании нескольких различных ценных бумаг в инвестиционный портфель, суммарная

вариация их курса и доходности снижается (если только поведение входящих

в портфель ценных бумаг не является полностью одинаковым, чего в реальных условиях не наблюдается).Снижение риска при формировании инвестиционного портфеля называется диверсификацией.

Слайд 49*

На рисунке показана динамика инвестиционного портфеля, состоящего из разных рисковых

акций промышленных предприятий. Видно, что динамика портфеля в целом в

данном случае более стабильна, чем динамика отдельных активов, составляющих портфель.Слайд 50*

Причины вариации курса и доходности ценных бумаг следующие:

а) факторы общеэкономического

характера, влияющие на фондовый рынок в целом (правительственная политика, колебания

валютного курса и др.);б) факторы специфические:

для отрасли, в которой работает корпорация (особый режим приватизации, спрос на продукцию отрасли, цикличность, стадия развития отрасли и т.п.);

для корпорации или осуществляемого ею проекта (аварии, принятие решений о реорганизации, иные стратегические управленческие решения, изменения в составе совета директоров, дивидендная политика и т.п.).

Слайд 51*

Общая динамика любой акции складывается под воздействием общеэкономических и специфических

тенденций.

Изменчивость ценных бумаг, обусловленная общеэкономическими колебаниями, т. е. изменениями рынка

в целом, называется систематическим риском.Этот риск не поддается диверсификации, поэтому его также называют недиверсифицируемым.

Вариация курса и доходности ценных бумаг, обусловленная отраслевыми и индивидуальными особенностями эмитента, называется несистематическим риском.

Этот риск поддается диверсификации.

Слайд 52*

ИЗМЕРЕНИЕ СИСТЕМАТИЧЕСКОГО РИСКА. БЕТА-ФАКТОР

Разные ценные бумаги (речь идет, прежде всего,

об акциях) по-разному реагируют на общеэкономические колебания: одни более устойчивы

по отношению к тенденциям рынка, чем другие. В связи с этим, систематический риск для каждой отдельной ценной бумаги отличается от систематического риска, среднего для рынка в целом.Степень систематического риска количественно оценивается параметром (коэффициентом) β (называемым также "бета-фактором").

Интерпретация этого коэффициента следующая:

рынок в целом характеризуется коэффициентом β = 1;

безрисковое вложение имеет коэффициент β = 0;

ценная бумага с коэффициентом β < 1 имеет меньший систематический (недиверсифицируемый) риск, чем рынок в целом;

ценная бумага с коэффициентом β >1 имеет больший систематический риск, чем средний риск по рынку в целом.

Слайд 53*

Как определить коэффициент β?

а) Для ценных бумаг, имеющих котировку на

рынке, расчет коэффициента β основан на сопоставлении динамики биржевого индекса,

характеризующего рынок в целом, и динамики конкретной акции.β статистически оценивается как коэффициент регрессии в уравнении парной корреляционной связи вида

у - доходность конкретной акции. Если по акции не выплачиваются дивиденды, то доходность акции равна только темпу прироста ее курсовой стоимости;

X - среднерыночная доходность. В качестве среднерыночной принимается доходность, определенная по специально рассчитываемым индикаторам, созданным для характеристики поведения рынка в целом. Они называются биржевыми индексами.

е - случайная величина, ошибка линейной регрессионной модели.

y = a + β

X + e

Слайд 54*

ПРИМЕР

Приведем данные, характеризующие динамику биржевого индекса и курса акций энергетической

компании в РФ:

Если по акциям на данном рынке не выплачиваются

дивиденды, то темп прироста курса акции и темп прироста биржевого индекса соответственно будут равны доходности акции (у) и доходности по рынку в среднем (х).Слайд 55*

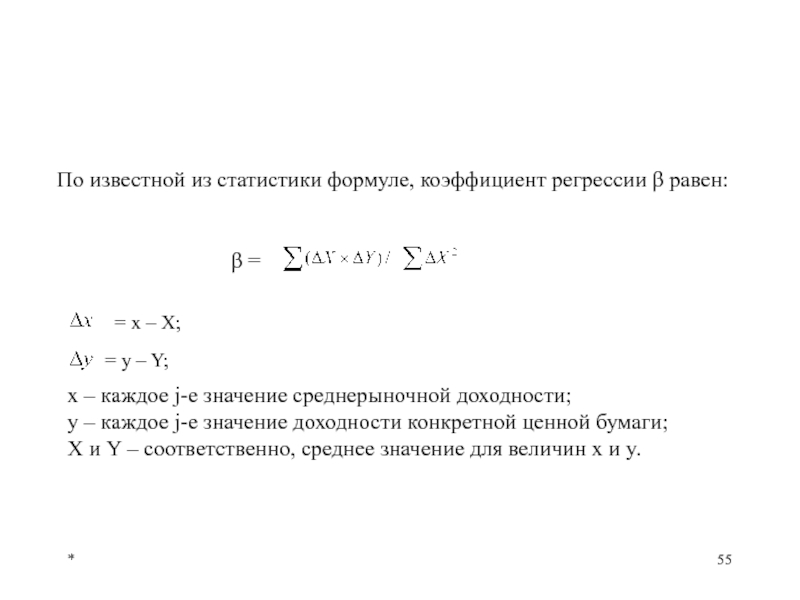

По известной из статистики формуле, коэффициент регрессии β равен:

=

x – X;

x – каждое j-е значение среднерыночной доходности;

y –

каждое j-е значение доходности конкретной ценной бумаги;X и Y – соответственно, среднее значение для величин x и y.

β =

= y – Y;

Слайд 56*

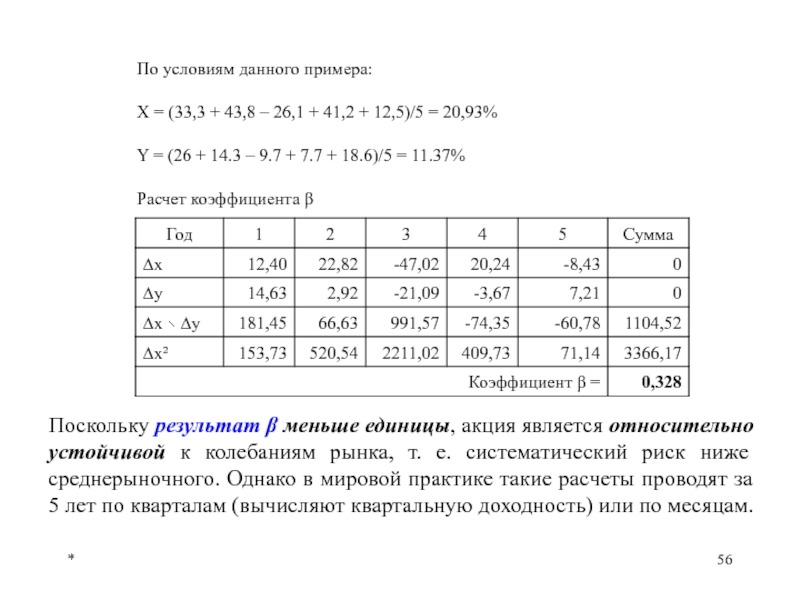

По условиям данного примера:

X = (33,3 + 43,8 – 26,1

+ 41,2 + 12,5)/5 = 20,93%

Y = (26 + 14.3

– 9.7 + 7.7 + 18.6)/5 = 11.37%Расчет коэффициента β

Поскольку результат β меньше единицы, акция является относительно устойчивой к колебаниям рынка, т. е. систематический риск ниже среднерыночного. Однако в мировой практике такие расчеты проводят за 5 лет по кварталам (вычисляют квартальную доходность) или по месяцам.

Слайд 57*

Коэффициенты β статистически по мировому рынку определяются, например, агентством Ваrrа

International, Meryll Lynch. В РФ попытки оценить статистические коэффициенты β

для некоторых российских эмитентов предпринимает агентство АК&М, хотя результаты расчетов пока недостаточно стабильны и надежны.б) Для отдельных инвестиционных проектов и некотируемых ценных бумаг β принимается на основе среднеотраслевых данных или данных по компаниям-аналогам, имеющим котировку на рынке и занимающимся сходными видами деятельности.

Слайд 58*

МОДЕЛЬ СТОИМОСТИ КАПИТАЛЬНЫХ (ДОЛГОСРОЧНЫХ)

АКТИВОВ (САРМ) И АЛЬФА-ФАКТОР

Модель стоимости капитальных

(долгосрочных) активов (САРМ) - одно из наиболее популярных теоретических построений

в финансовом менеджменте, постоянно применяемое на практике при обосновании инвестиционных решений.САРМ используется для оценки требуемого уровня доходности инвестиционного портфеля для инвестора, который способен с помощью диверсификации избавиться от несистематического риска, и который, таким образом, предполагает получить определенный уровень доходности как вознаграждение за принятый систематический риск.

САРМ также дает возможность оценить ставку дисконта инвестиционного проекта, базируясь на его систематическом риске. Таким образом, модель дает ключ к сопоставлению проектов различных классов рискованности.

Как и всякая теоретическая модель, САРМ исходит из ряда допущений, не вполне согласующихся с реальной практикой.

Слайд 59*

К наиболее существенным из них относятся следующие:

САРМ предполагает, что

инвесторы владеют хорошо диверсифицированными портфелями (т.е. она не принимает во

внимание несистематический риск, предполагая, что рационально мыслящий и действующий инвестор не вкладывает все деньги в один актив, а диверсифицирует свои инвестиции);САРМ является равновесной моделью для совершенного рынка капитала и игнорирует действие таких эффектов, как налогообложение, разница в доступности информации для разных инвесторов, трансакционные издержки, различия ставок по кредитам и депозитам. Также предполагается, что все инвесторы на рынке мыслят сходным образом и измеряют время в одних единицах;

САРМ основана на предположении, что среднерыночная доходность равна доходности биржевого индекса, а доходность долгосрочных дисконтных государственных ценных бумаг является безрисковой. История Российского финансового рынка и, в частности, кризис, разразившийся в августе 1998 г., показывает, что это последнее предположение не всегда соответствует реальности, а порой и противоречит ей.

Слайд 60*

Как же зависит требуемый уровень доходности на вложенный капитал от

систематического риска?

Можно предложить следующие рассуждения.

Если инвестиция является безрисковой, то

соответствующий ей коэффициент β = 0 (отсутствие риска), а ставка требуемой доходности равна безрисковой ставке Rf.Если инвестиция имеет такой же риск, как и рынок в среднем, то для нее β = 1, а ставка требуемой доходности равна ожидаемой доходности по рынку в целом. На практике такая доходность, обозначаемая Rm, принимается равной ожидаемой доходности биржевого индекса, характеризующего рынок.

По теории, зависимость требуемого уровня доходности от систематического риска - линейная, с увеличением риска (т.е. бета-фактора) повышаются и требования к доходности Е(r).

Сказанное выше позволяет построить график зависимости требуемого уровня доходности от систематического риска β.

Слайд 61*

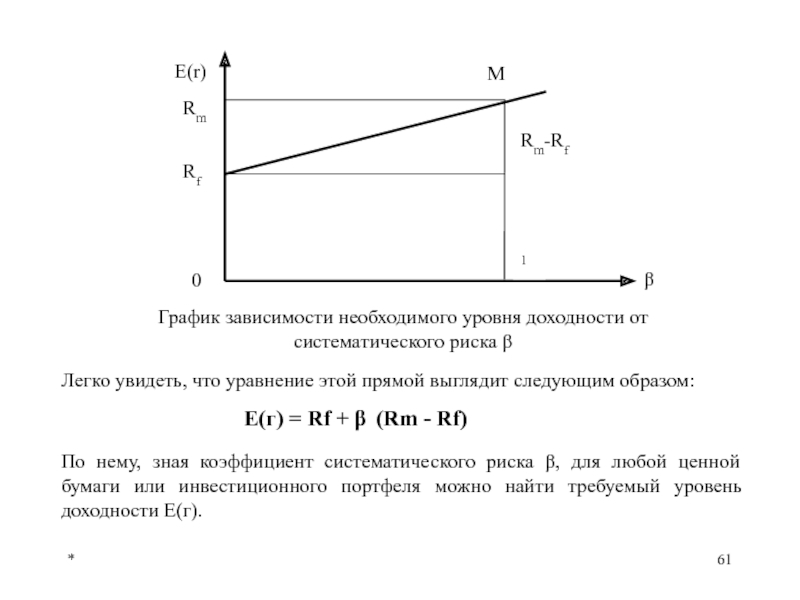

График зависимости необходимого уровня доходности от систематического риска β

Легко увидеть,

что уравнение этой прямой выглядит следующим образом:

По нему, зная коэффициент

систематического риска β, для любой ценной бумаги или инвестиционного портфеля можно найти требуемый уровень доходности Е(г).Е(г) = Rf + β

(Rm - Rf)

Слайд 62*

По данным Э. Димсона, в ведущих в экономическом отношении странах

мира рыночная премия ∆R = Rm - Rf равна 8%

годовых (данные получены путем ретроспективного анализа фондовых рынков за 50 лет).Например, ставка безрискового вложения в долларах США равна 5% годовых, а коэффициент β для какой-то компании составляет 0,65, то долгосрочная доходность, которую должен потребовать от акций данной компании инвестор в условиях устойчивой экономики составляет:

Е(г) = Rf + β х (Rm - Rf) = Rf + β х ∆R = 5% + 0,65 х 8% = 10,2% годовых (в долл. США)

Слайд 63*

Альфа-фактор, или α - мера недооцененности ценной бумаги или портфеля

в целом в фундаментальном анализе.

Величина альфа-фактора показывает, насколько реально

ожидаемая доходность от инвестиции (позитивная доходность FR) больше или меньше доходности, которая требуется в соответствии с условиями рынка (нормативной доходности по САРМ).FR = Rf + β

(Rm - Rf) + α

α = FR – E(r)

или

Интерпретация α проста:

если α > 0 - ценная бумага недооценена. По отношению к ней рекомендуется занять "длинную позицию", т. е. покупать или играть на повышение;

если α = 0 - ценная бумага адекватно оценена;

если α < 0 — ценная бумага переоценена (уровень вознаграждения за риск не соответствует величине риска). По отношению к ней рекомендуется короткая позиция (игра на понижение или продажа).

Слайд 64*

ПРИМЕР

Известны следующие данные:

По рынку:

ожидаемая доходность биржевого индекса (Rm) 13,78% за полугодие

безрисковая

доходность (Rf) 3% за полугодие

По акции:

прогнозируемая доходность за полугодие (FR) 10,03%

коэффициент β 0,364

Насколько

адекватно оценена акция и какие рекомендации на основании расчетов могут быть сделаны?FR = Rf + β х

(Rm - Rf) + α

Составим уравнение:

10,03% = 3% + 0,364 (13,78% - 3%) + α,

откуда α = + 3,106% за полугодие.

Поскольку α > 0, акция недооценена. По ней рекомендуется занять длинную позицию, т.е. покупать или играть на повышение.