Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Макроэкономика

Содержание

- 1. Макроэкономика

- 2. Налогово-бюджетная политика – это воздействие государства на уровень деловой активности посредством изменения государственных расходов и налогообложения.

- 3. Налогово-бюджетная система направлена против

- 4. Государственный бюджет – финансовый

- 5. Слайд 5

- 6. В странах с федеративным государственным

- 7. Разделение полномочий в области налогообложения и расходов между бюджетами разного уровня называется налогово-бюджетным федерализмом.

- 8. Консолидированный бюджет – бюджет, складывающийся из

- 9. Через государственный бюджет перераспределяется значительная

- 10. Благоприятное воздействие бюджета на экономику

- 11. Слайд 11

- 12. Слайд 12

- 13. Налоги Основным источником поступлений в доходную часть

- 14. Под налогом принимается обязательный, индивидуально

- 15. Основные категории в налоговом законодательстве (понятия):

- 16. Слайд 16

- 17. Прямые налогиВзимаются с непосредственного владельца объекта налогообложения.

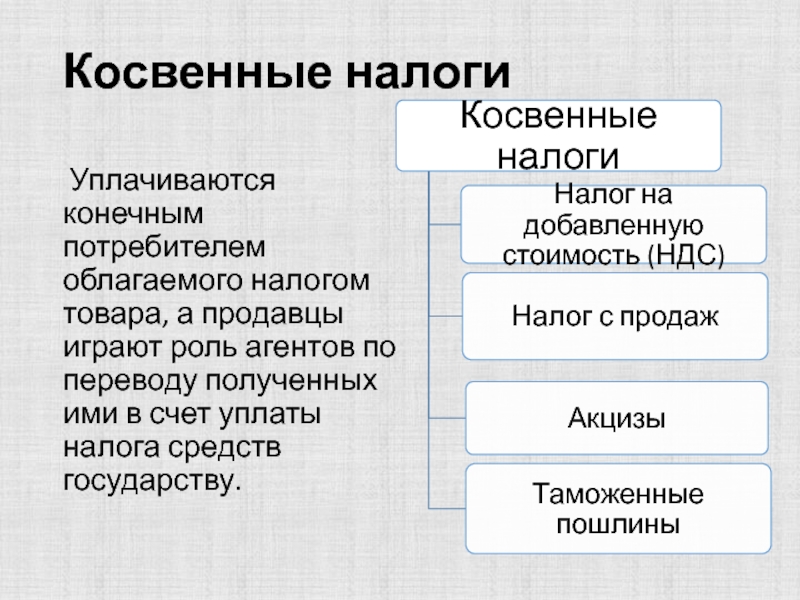

- 18. Косвенные налоги Уплачиваются конечным потребителем облагаемого налогом

- 19. По характеру начисления на объект обложения налоги и, соответственно, налоговые системы подразделяются на: прогрессивные регрессивные пропорциональные

- 20. Прогрессивный налогПри прогрессивном налогообложении ставки налога увеличиваются

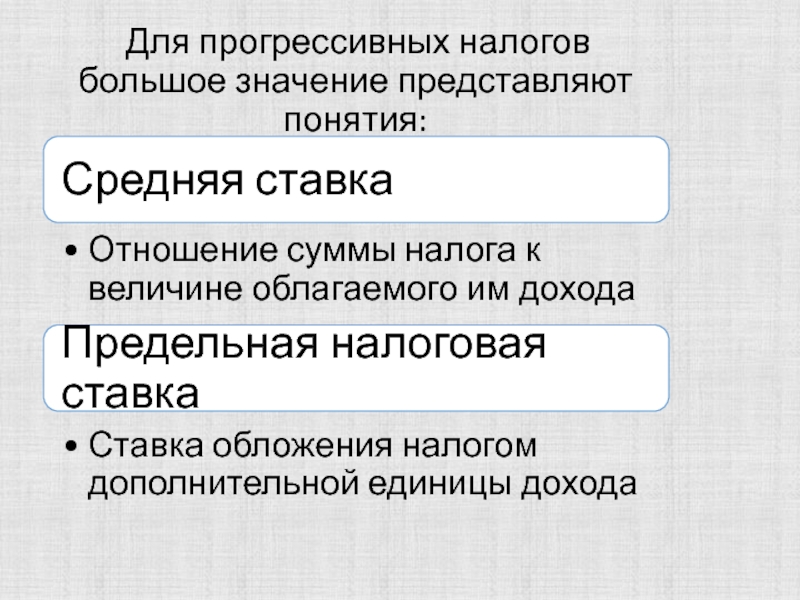

- 21. Для прогрессивных налогов большое значение представляют понятия:

- 22. Регрессивный налог -Налог, который в денежном выражении

- 23. Пропорциональный налог - Налог, при

- 24. Система налогообложения в России

- 25. Трехуровневая система налогов и сборов в РФ

- 26. Федеральный налоги и сборыналог на добавленную стоимость;акцизы;налог

- 27. Региональные налоги и сборы1) налог на имущество организаций;2) налог на игорный бизнес;3) транспортный налог.

- 28. Местные налоги и сборы1) земельный налог;2) налог на имущество физических лиц;3) торговый сбор.

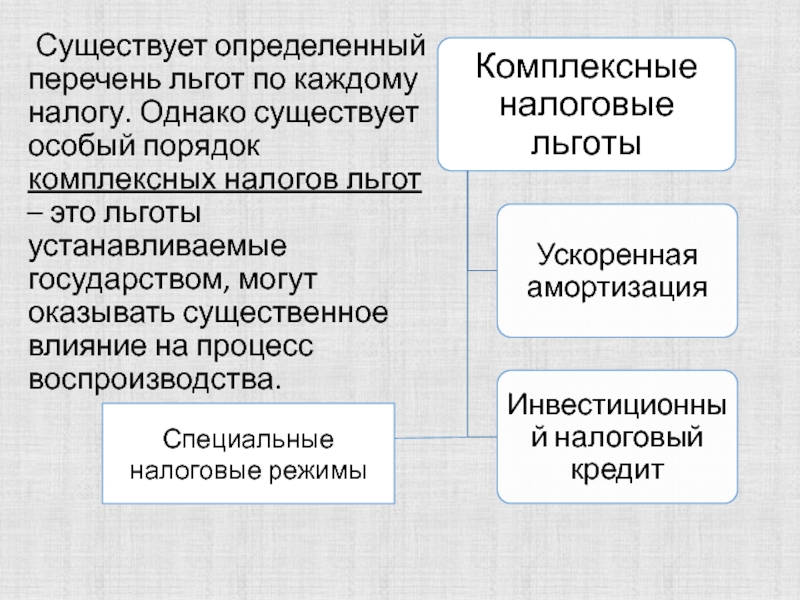

- 29. Существует определенный перечень льгот по

- 30. Ускоренная амортизация Способствует сокращению сроков

- 31. Инвестиционный налоговый кредит Представляет собой отсрочку по

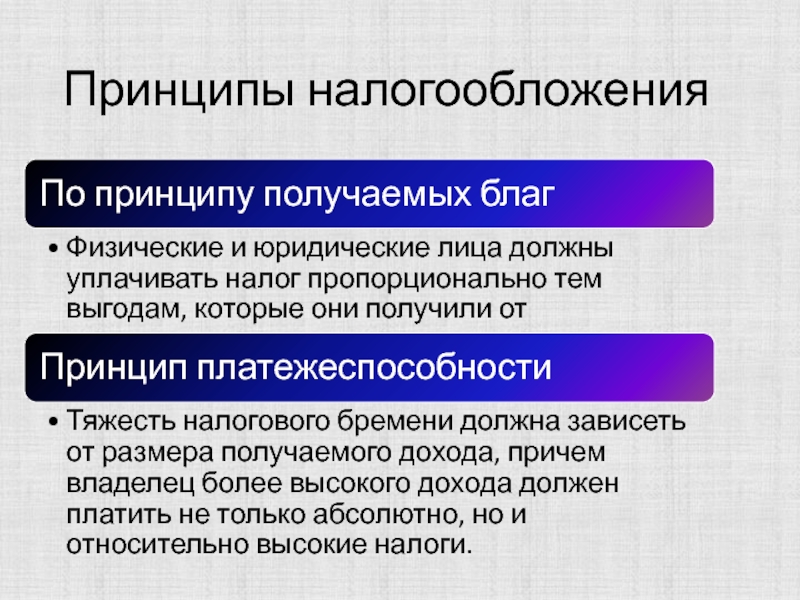

- 32. Принципы налогообложения

- 33. Роль налогов

- 34. Направления налоговой политики1. Связано с уровнем и

- 35. Кривая Лаффера

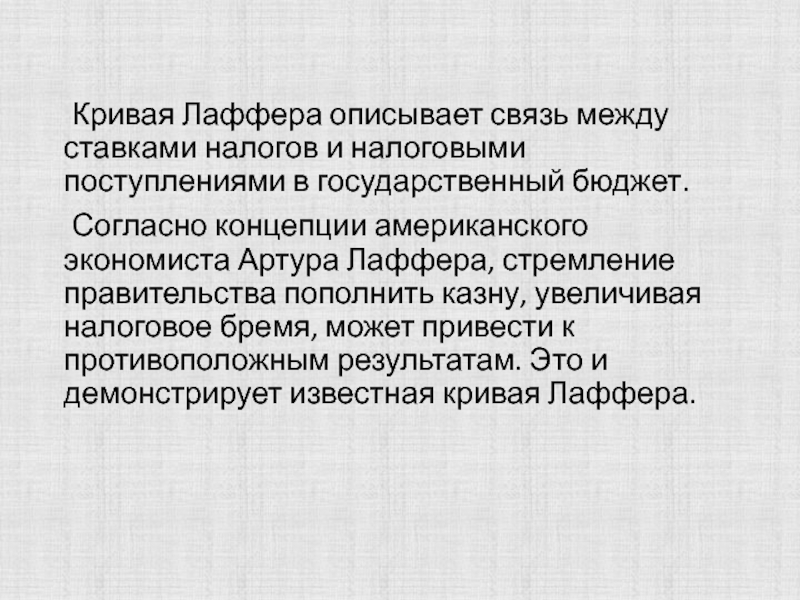

- 36. Кривая Лаффера описывает связь между

- 37. Слайд 37

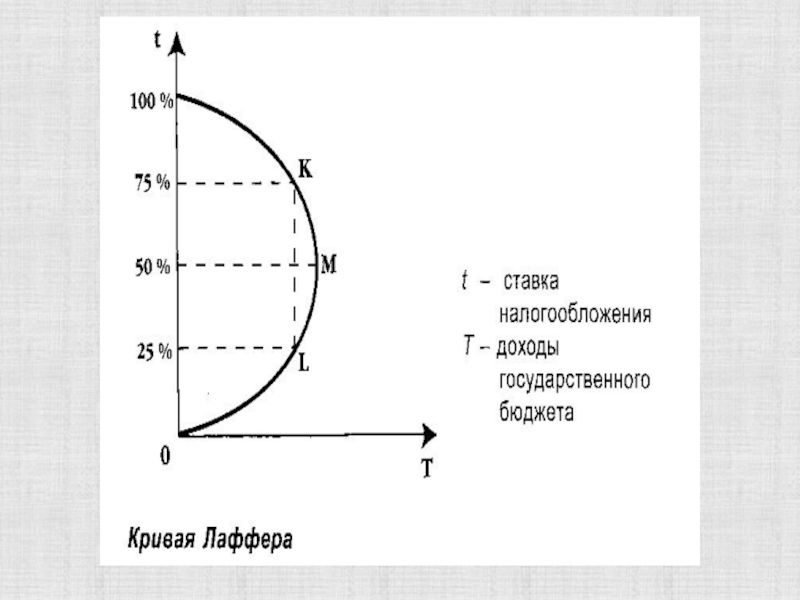

- 38. На рисунке можно увидеть

- 39. Мы видим, что стопроцентная ставка

- 40. Лаффер считал, что, если

- 41. Таким образом, если экономика находится

- 42. Снижение налоговых ставок скорее вызовет не

- 43. Что же, гипотеза Лаффера совсем неверна?

- 44. Переложение налогового бремени Бремя налога может

- 45. Пример возможности переложение налогового бремени

- 46. Слайд 46

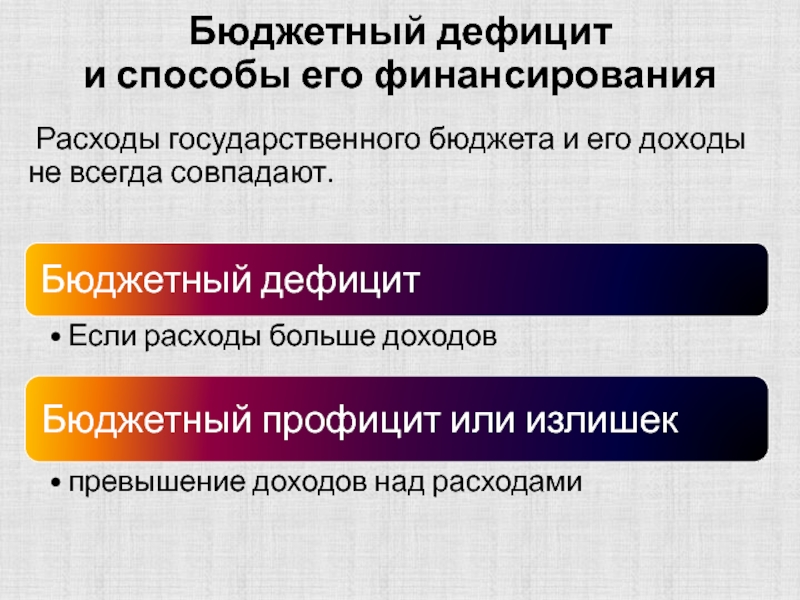

- 47. Расходы государственного бюджета и его доходы не всегда совпадают.Бюджетный дефицит и способы его финансирования

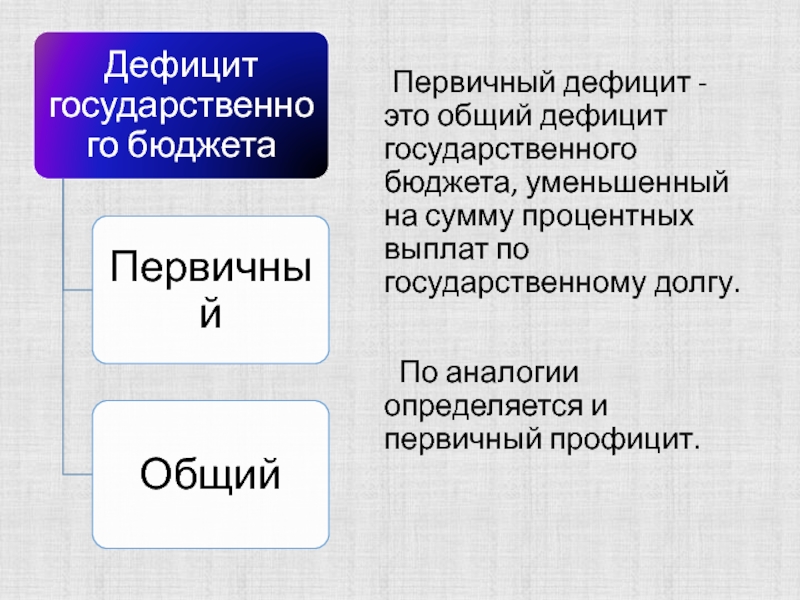

- 48. Первичный дефицит - это общий

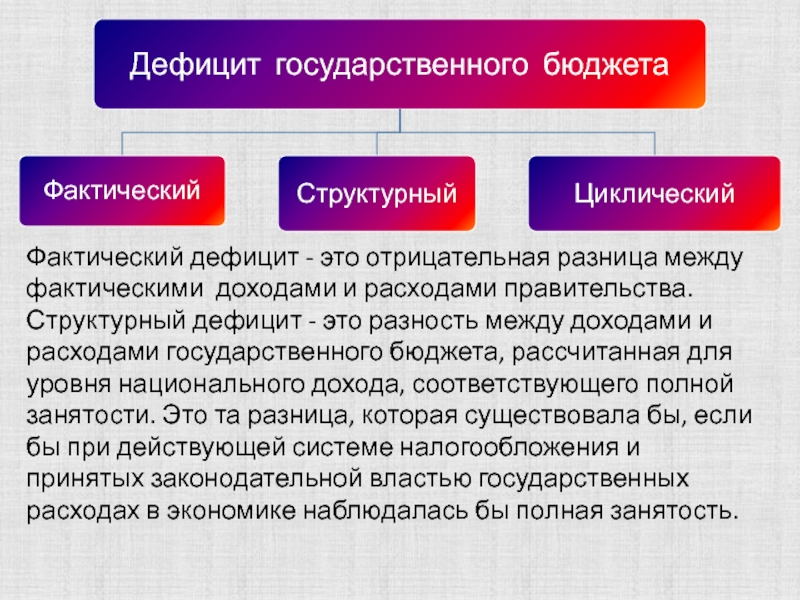

- 49. Фактический дефицит - это отрицательная разница между

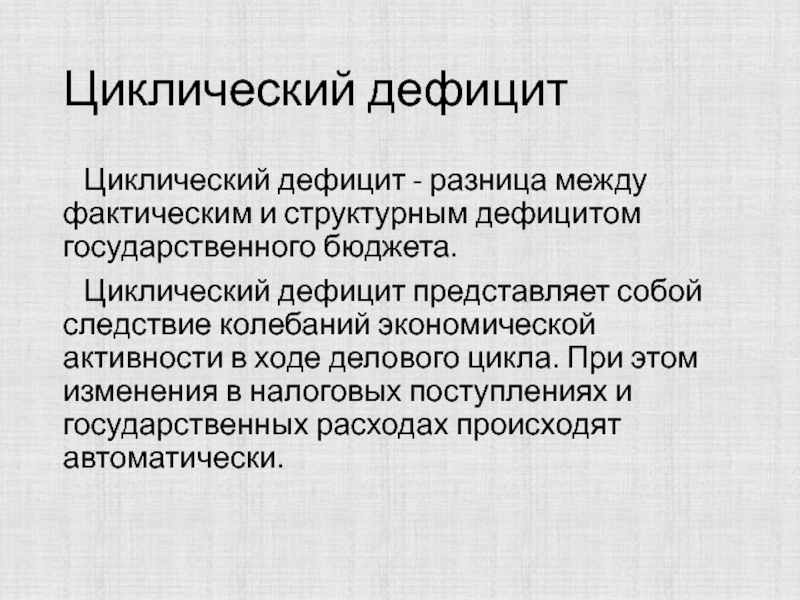

- 50. Циклический дефицит Циклический дефицит - разница

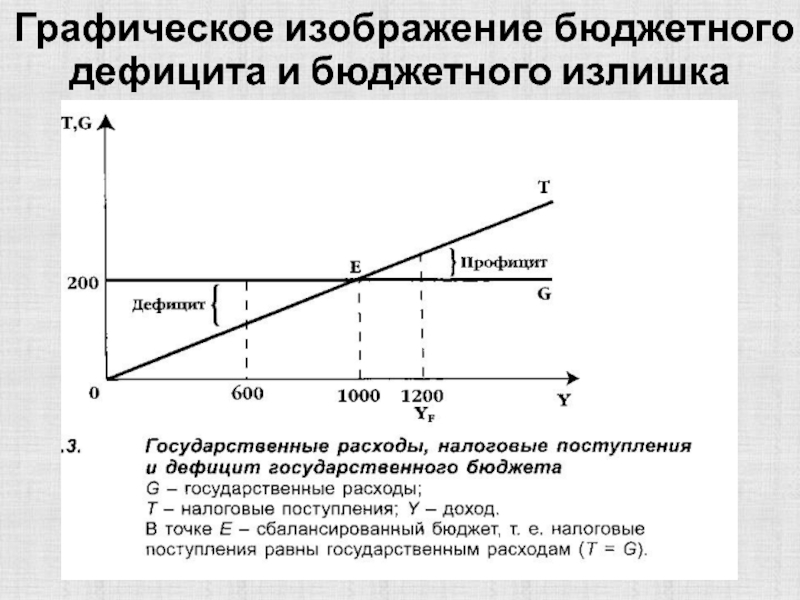

- 51. Графическое изображение бюджетного дефицита и бюджетного излишка

- 52. Допустим, что в стране действует

- 53. Фактический У =

- 54. Циклический дефицит он составит:

- 55. Государственный долг — результат финансовых заимствований государства, осуществляемых для покрытия дефицита бюджета.

- 56. Внутренний долгВнутренний — в роли кредиторов выступают

- 57. Внешний долгВнешний — перед другими государствами, международными

- 58. Слайд 58

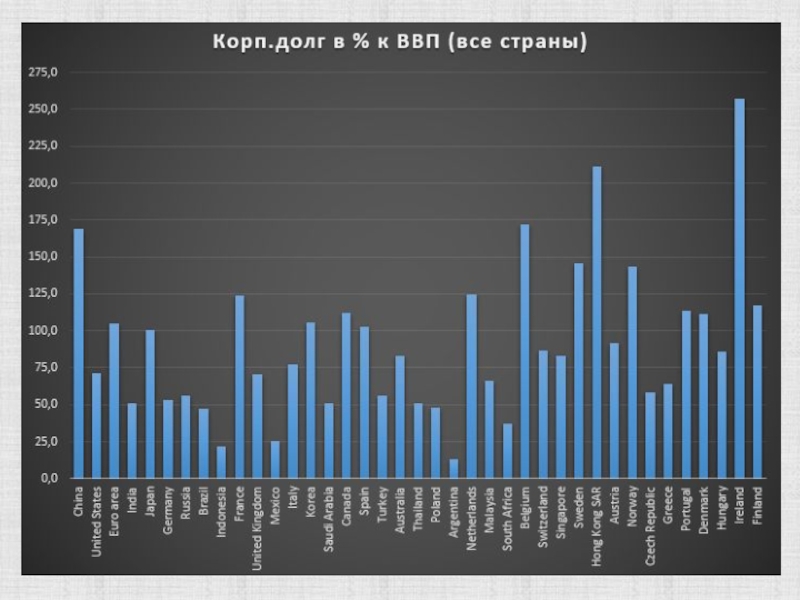

- 59. Государственный и корпоративный долг

- 60. Слайд 60

- 61. Скачать презентанцию

Слайды и текст этой презентации

Слайд 2Налогово-бюджетная политика – это воздействие государства на уровень деловой активности

посредством изменения государственных расходов и налогообложения.

Слайд 3 Налогово-бюджетная система направлена против нежелательных изменений экономической

конъюнктивы, связанных как с безработицей, так и с инфляцией.

Слайд 4 Государственный бюджет – финансовый счет, в котором

представлена сумма доходов и расходов государства за определенный период (обычно

за год). С помощью бюджета осуществляется межсекторальное, межотраслевое и межтерриториальное перераспределение ВВП. Государственное регулирование и стимулирование экономики, финансирование социальной политики с учетом долгосрочных интересов страны.

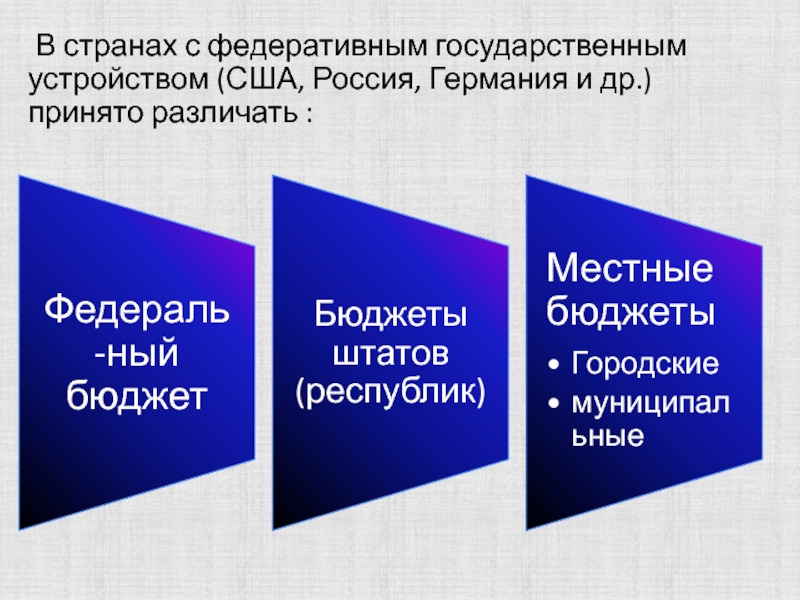

Слайд 6 В странах с федеративным государственным устройством (США, Россия,

Германия и др.) принято различать :

Слайд 7Разделение полномочий в области налогообложения и расходов между бюджетами разного

уровня называется налогово-бюджетным федерализмом.

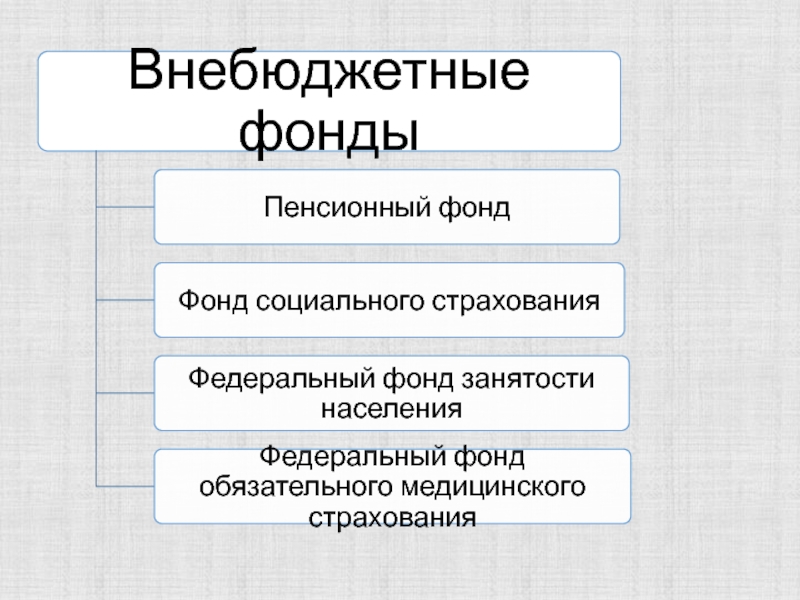

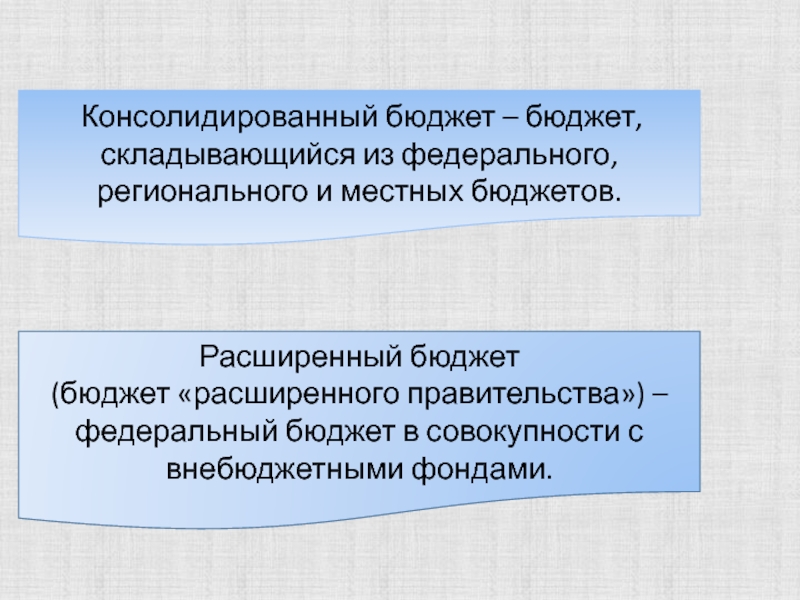

Слайд 8 Консолидированный бюджет – бюджет, складывающийся из федерального, регионального и

местных бюджетов.

Расширенный бюджет

(бюджет «расширенного правительства») – федеральный бюджет в

совокупности с внебюджетными фондами.Слайд 9 Через государственный бюджет перераспределяется значительная часть ВВП промышленно

развитых стран – от 35-55%. Данные о государственных расходах, а

также налоговых изъятиях могут сказать о степени вмешательства государства в экономику.Слайд 10 Благоприятное воздействие бюджета на экономику предполагает формирование эффективного

механизма образования доходов и расходования бюджетных ресурсов в отношении экономики

в целом на основе рационального налогообложения населения.Слайд 13Налоги

Основным источником поступлений в доходную часть бюджета являются налоги.

Налоги – это обязательные платежи, взимаемые государством с юридических

и физических лиц. Слайд 14 Под налогом принимается обязательный, индивидуально безвозмездный платеж, взимаемый

с организаций и физических лиц в форме отчуждения принадлежащих им

на праве собственности, хозяйственного введения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства.Слайд 17Прямые налоги

Взимаются с непосредственного владельца объекта налогообложения. Среди этого вида

налогов наиболее известен подоходный налог. Примеры: налог на прибыль, налог

на наследство и дарения, налог на имущество.Слайд 18Косвенные налоги

Уплачиваются конечным потребителем облагаемого налогом товара, а продавцы

играют роль агентов по переводу полученных ими в счет уплаты

налога средств государству.Слайд 19По характеру начисления на объект обложения налоги и, соответственно, налоговые

системы подразделяются на:

прогрессивные

регрессивные

пропорциональные

Слайд 20Прогрессивный налог

При прогрессивном налогообложении ставки налога увеличиваются по мере роста

объекта налога. Характерным примером данного налога является налог с физических

лиц.Слайд 22Регрессивный налог -

Налог, который в денежном выражении равен для всех

плательщиков.

Регрессивная ставка налога уменьшается

по мере роста дохода, так как возрастают

отчисляемые суммы

Слайд 23Пропорциональный налог -

Налог, при котором налоговая ставка

остается неизменной, независимо от стоимости объекта обложения.

К

такого рода налогам относятся, в частности, налоги на имущество предприятий и физических лиц. Вне зависимости от различной стоимости имущества разных предприятий при начислении этого налога в России действую равные ставки налога

Слайд 26Федеральный налоги и сборы

налог на добавленную стоимость;

акцизы;

налог на доходы физических

лиц;

налог на прибыль организаций;

налог на добычу полезных ископаемых;

водный налог;

сборы за

пользование объектами животного мира и за пользование объектами водных биологических ресурсов;государственная пошлина;

налог на дополнительный доход от добычи углеводородного сырья.

Слайд 27Региональные налоги и сборы

1) налог на имущество организаций;

2) налог на

игорный бизнес;

3) транспортный налог.

Слайд 28Местные налоги и сборы

1) земельный налог;

2) налог на имущество физических

лиц;

3) торговый сбор.

Слайд 29 Существует определенный перечень льгот по каждому налогу. Однако

существует особый порядок комплексных налогов льгот – это льготы устанавливаемые

государством, могут оказывать существенное влияние на процесс воспроизводства.Специальные налоговые режимы

Слайд 30Ускоренная амортизация

Способствует сокращению сроков амортизационных отчислений путем увеличения

размеров годовой нормы отчислений. Таким образом, сокращаются сроки окупаемости оборудования

и у производителей появляются стимулы для инвестиций в передовые технологии.Проводя такую политику, государство тем самым отказывается от определенного дохода в виде части налога на прибыль в пользу увеличения степени конкурентоспособности национальной экономики.

Слайд 31Инвестиционный налоговый кредит

Представляет собой отсрочку по уплате части налоговых платежей

на определенный срок. Кредит может быть представлен по налогу на

прибыль. А также по региональными местным налогам на срок от 1-5 лет. Сумма кредита ограничивается 30% от стоимости оборудования и не может превышать 50% от суммы начисленного к уплате налогаСлайд 34Направления налоговой политики

1. Связано с уровнем и со структурой налоговой

нагрузки на бизнес. Меры налогового регулирования: установление льготных ставок налогов

или налоговые освобождения для определенных отраслей экономики или для фирм представляющих малый и средний бизнес.2. Имеет большое значение для формирования стимулов и ожиданий населения и, прежде всего, связано с величиной ставок налога на заработную плату и подоходного налога.

Слайд 36 Кривая Лаффера описывает связь между ставками налогов и

налоговыми поступлениями в государственный бюджет.

Согласно концепции американского экономиста

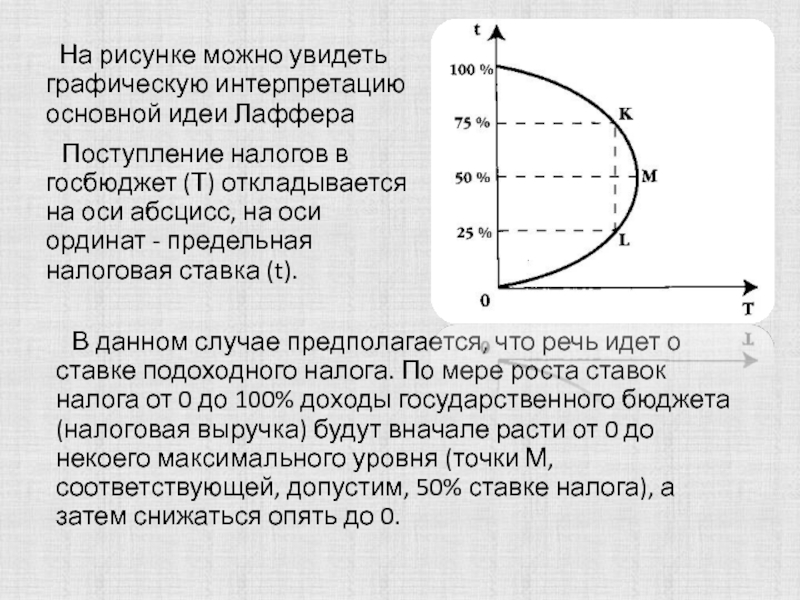

Артура Лаффера, стремление правительства пополнить казну, увеличивая налоговое бремя, может привести к противоположным результатам. Это и демонстрирует известная кривая Лаффера.Слайд 38 На рисунке можно увидеть графическую интерпретацию основной

идеи Лаффера

Поступление налогов в госбюджет (Т) откладывается

на оси абсцисс, на оси ординат - предельная налоговая ставка (t). В данном случае предполагается, что речь идет о ставке подоходного налога. По мере роста ставок налога от 0 до 100% доходы государственного бюджета (налоговая выручка) будут вначале расти от 0 до некоего максимального уровня (точки М, соответствующей, допустим, 50% ставке налога), а затем снижаться опять до 0.

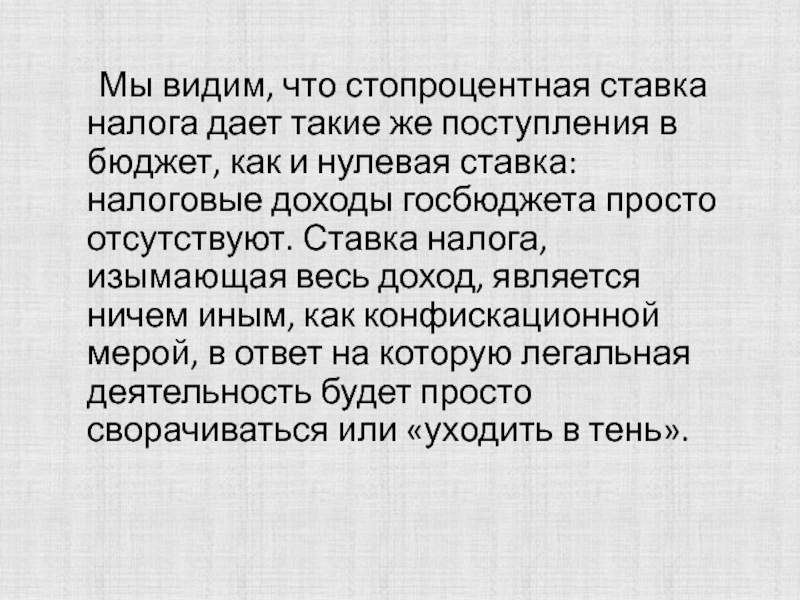

Слайд 39 Мы видим, что стопроцентная ставка налога дает такие

же поступления в бюджет, как и нулевая ставка: налоговые доходы

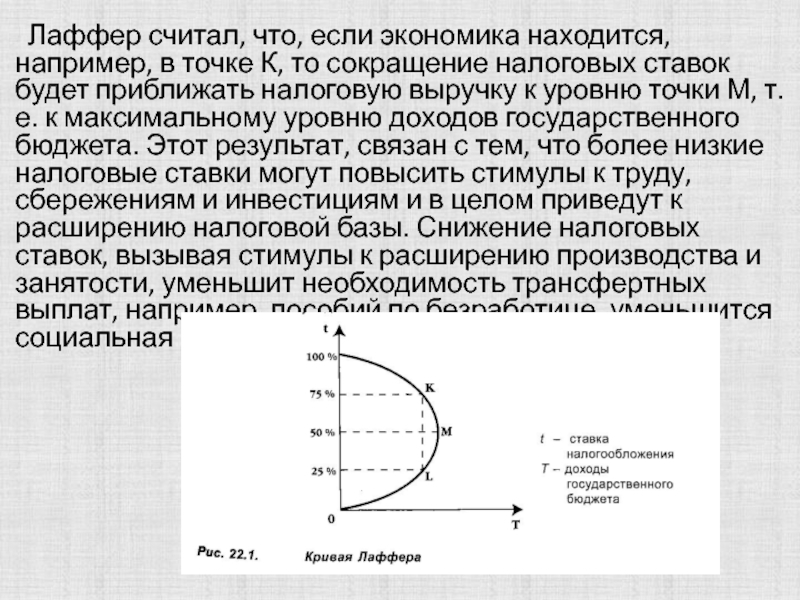

госбюджета просто отсутствуют. Ставка налога, изымающая весь доход, является ничем иным, как конфискационной мерой, в ответ на которую легальная деятельность будет просто сворачиваться или «уходить в тень».Слайд 40 Лаффер считал, что, если экономика находится, например,

в точке К, то сокращение налоговых ставок будет приближать налоговую

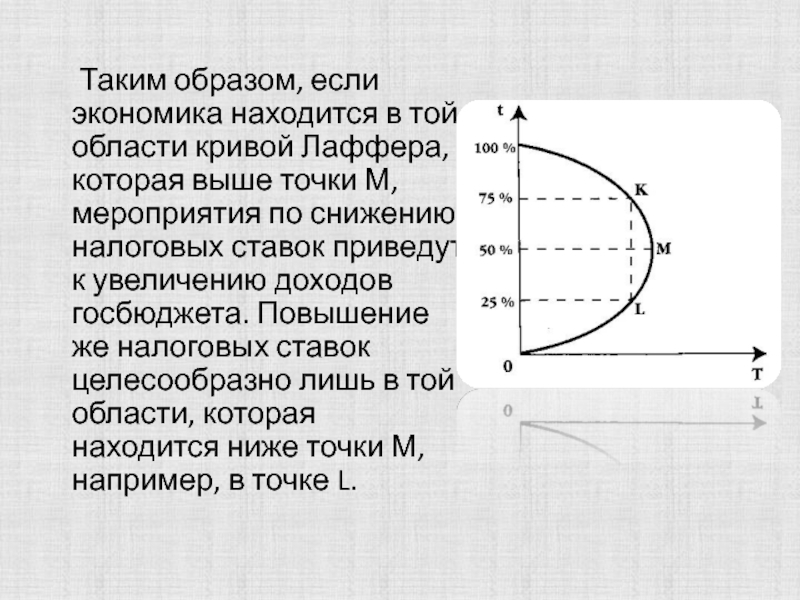

выручку к уровню точки М, т. е. к максимальному уровню доходов государственного бюджета. Этот результат, связан с тем, что более низкие налоговые ставки могут повысить стимулы к труду, сбережениям и инвестициям и в целом приведут к расширению налоговой базы. Снижение налоговых ставок, вызывая стимулы к расширению производства и занятости, уменьшит необходимость трансфертных выплат, например, пособий по безработице, уменьшится социальная нагрузка на бюджет.Слайд 41 Таким образом, если экономика находится в той области

кривой Лаффера, которая выше точки М, мероприятия по снижению налоговых

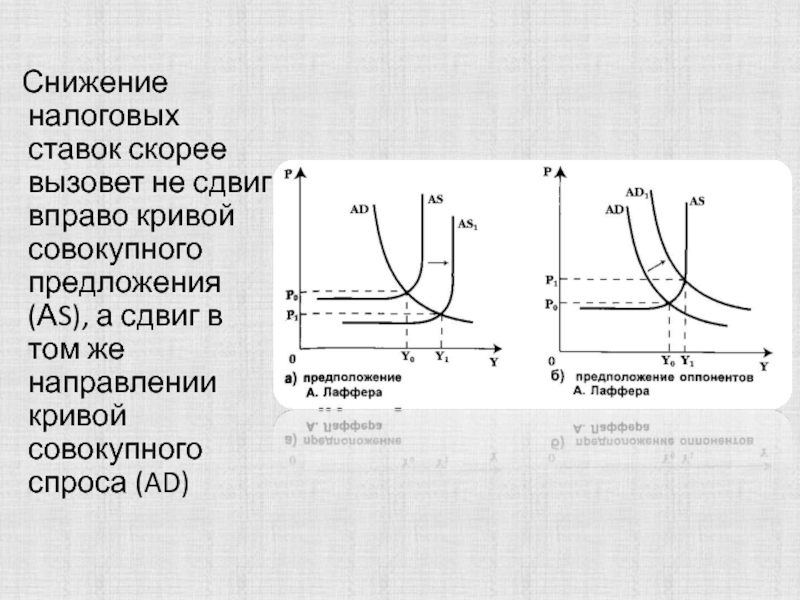

ставок приведут к увеличению доходов госбюджета. Повышение же налоговых ставок целесообразно лишь в той области, которая находится ниже точки М, например, в точке L.Слайд 42 Снижение налоговых ставок скорее вызовет не сдвиг вправо кривой

совокупного предложения (АS), а сдвиг в том же направлении кривой

совокупного спроса (AD)Слайд 43Что же, гипотеза Лаффера совсем неверна?

Такой вывод

был бы не точен. Ведь действительно государственные доходы могут быть

Максимизированы только при некотором оптимальном уровне ставки налога. Не обязательно максимальная налоговая ставка ведет к максимизации доходов государства.Кривая Лаффера наглядно демонстрирует правоту этого утверждения. Главная трудность - найти ту точку, в которой действительно находится экономика (точнее, налоговая система страны), и, соответственно, оптимальный уровень налоговой ставки.

Слайд 44Переложение налогового бремени

Бремя налога может смещаться от одних

субъектов налогообложения к другим - в этом и состоит проблема

переложения налогового бремени.С введением налога его бремя распределяется неодинаково между производителем и потребителем товара. Это зависит от соотношения эластичности спроса и предложения на данное благо.

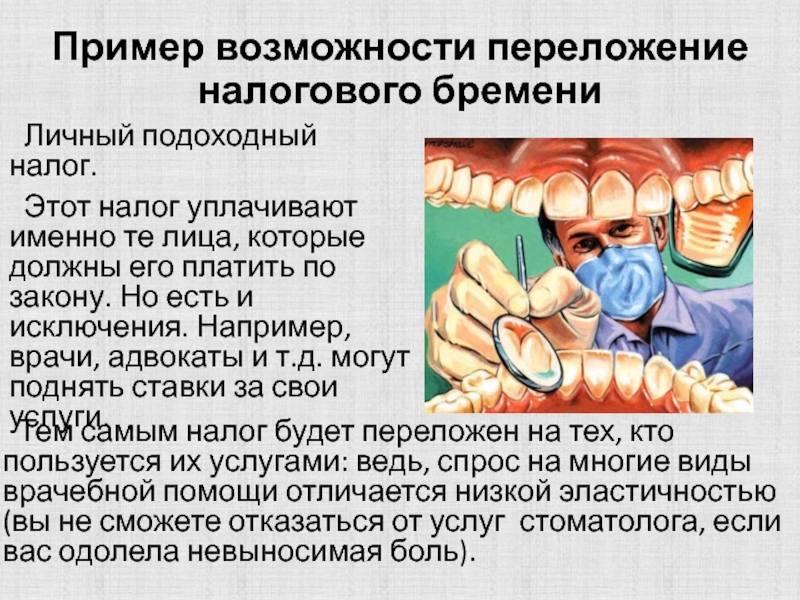

Слайд 45Пример возможности переложение налогового бремени

Личный подоходный налог.

Этот налог уплачивают именно те лица, которые

должны его платить по закону. Но есть и исключения. Например, врачи, адвокаты и т.д. могут поднять ставки за свои услуги. Тем самым налог будет переложен на тех, кто пользуется их услугами: ведь, спрос на многие виды врачебной помощи отличается низкой эластичностью (вы не сможете отказаться от услуг стоматолога, если вас одолела невыносимая боль).

Слайд 47 Расходы государственного бюджета и его доходы не всегда

совпадают.

Бюджетный дефицит

и способы его финансирования

Слайд 48 Первичный дефицит - это общий дефицит государственного бюджета,

уменьшенный на сумму процентных выплат по государственному долгу.

По аналогии определяется и первичный профицит.Слайд 49Фактический дефицит - это отрицательная разница между фактическими доходами и

расходами правительства.

Структурный дефицит - это разность между доходами и расходами

государственного бюджета, рассчитанная для уровня национального дохода, соответствующего полной занятости. Это та разница, которая существовала бы, если бы при действующей системе налогообложения и принятых законодательной властью государственных расходах в экономике наблюдалась бы полная занятость.Слайд 50Циклический дефицит

Циклический дефицит - разница между фактическим и

структурным дефицитом государственного бюджета.

Циклический дефицит представляет собой

следствие колебаний экономической активности в ходе делового цикла. При этом изменения в налоговых поступлениях и государственных расходах происходят автоматически.Слайд 52 Допустим, что в стране действует пропорциональная система налогообложения.

Ставка подоходного налога составляет 20%, или

0,2. Итак, если У = 0, то Т= 0; при У = 1000 млрд. долл. налоговые поступления, т. е. Т, составят:

У х 0,2 = 1000 млрд. долл. х 0,2 = 200 млрд. долл.

Если доход составляет величину 1500 млрд. долл., то налоговые поступления будут 1500 млрд. долл. х 0,2 = 300 млрд. долл. и т. д.

Слайд 53 Фактический

У = 600 млрд. долл.,

то T = 600 млрд. долл. х 0,2 = 120

млрд. долл.; при G = 200 млрд. долл. фактический бюджетный дефицит составит (Т - G) = 120 млрд. долл. - 200 млрд. долл. = -80 млрд. долл.).Но если бы при той же налоговой ставке и уровне G доход был бы 1200 млрд. долл., т. е. соответствовал бы полной занятости, то не было бы и дефицита госбюджета: Т = 1200 х 0,2 = 240 млрд. долл.;

G = 200;

Т - G = 240 - 200 = 40 млрд. долл.

(бюджетный профицит).

Слайд 54 Циклический дефицит

он составит: -80 - (+40)

= -120. Действительно, за счет чего фактический дефицит достигает величины

-80, если в условиях полной занятости государственный бюджет сводился бы с профицитом.Слайд 55Государственный долг — результат финансовых заимствований государства, осуществляемых для покрытия

дефицита бюджета.

Слайд 56Внутренний долг

Внутренний — в роли кредиторов выступают резиденты субъекта-заёмщика, образуется

в виде:

Долга по государственным ценным бумагам (ОФЗ и тп)

Гарантий государства

под ценные бумаги, выпущенные акционерными обществамиКредитов, выданных государству банками и другими кредиторами

Не выплаченных физическим и юридическим лицам компенсаций и др.

Слайд 57Внешний долг

Внешний — перед другими государствами, международными организациями и другими

субъектами международного права

Долг по государственным ценным бумагам

Кредиты, выданных государству внешними

кредиторамиГарантии государства под кредиты, полученные за рубежом организациями-резидентами

Задолженность по внешнеторговым операциям бюджетных организаций