Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Задача на определение оптимального источника финансирования (анализ EPS-EBIT)

Содержание

- 1. Задача на определение оптимального источника финансирования (анализ EPS-EBIT)

- 2. Условие: Капитал фирмы

- 3. Исходные данные:

- 4. Для выбора оптимальной схемы

- 5. Ключевой предпосылкой метода является

- 6. Для определения наиболее предпочтительного источника финансирования рассчитаем

- 7. EPS рассчитывается по следующей

- 8. 1-й этап – определение прогнозной EPSа) если

- 9. Определение точки безубыточности (безразличия)

- 10. 2-й этап – определение точек безразличия1) использование

- 11. 2-й этап – определение точек безразличия2) использование

- 12. 3) использование предприятием заемного финансирования и финансирования

- 13. Построим графическую зависимость EPS

- 14. 3-й этап – построение графикаВ точке безразличия

- 15. Сопоставим текущее значение EBIT

- 16. Так же из графика

- 17. Использование заемного финансирования в

- 18. Выводы общего характера:бедным фирмам (с низким объемом

- 19. Скачать презентанцию

Слайды и текст этой презентации

Слайд 1Задача

на определение

оптимального источника финансирования

(анализ EPS-EBIT)

ст. группы ЭФК-082

Смагин А.А.

Слайд 2Условие:

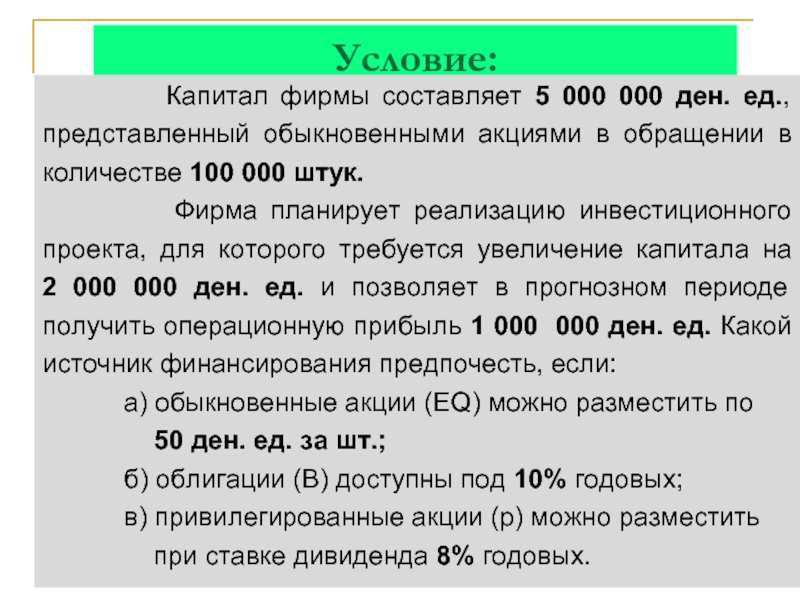

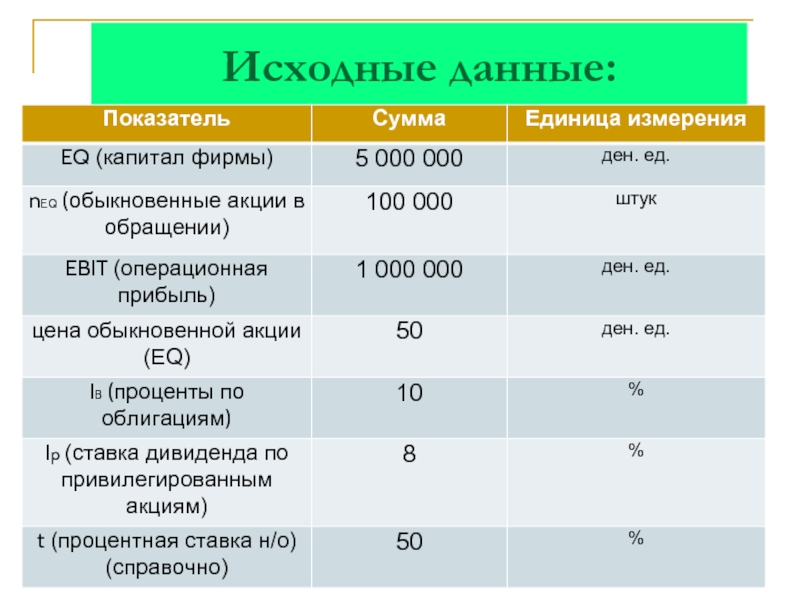

Капитал фирмы составляет 5 000

000 ден. ед., представленный обыкновенными акциями в обращении в количестве

100 000 штук.Фирма планирует реализацию инвестиционного проекта, для которого требуется увеличение капитала на 2 000 000 ден. ед. и позволяет в прогнозном периоде получить операционную прибыль 1 000 000 ден. ед. Какой источник финансирования предпочесть, если:

а) обыкновенные акции (EQ) можно разместить по

50 ден. ед. за шт.;

б) облигации (B) доступны под 10% годовых;

в) привилегированные акции (p) можно разместить

при ставке дивиденда 8% годовых.

Слайд 4 Для выбора оптимальной схемы финансирования по критерию

максимизации показателя EPS используем анализ «EBIT-EPS».

Метод

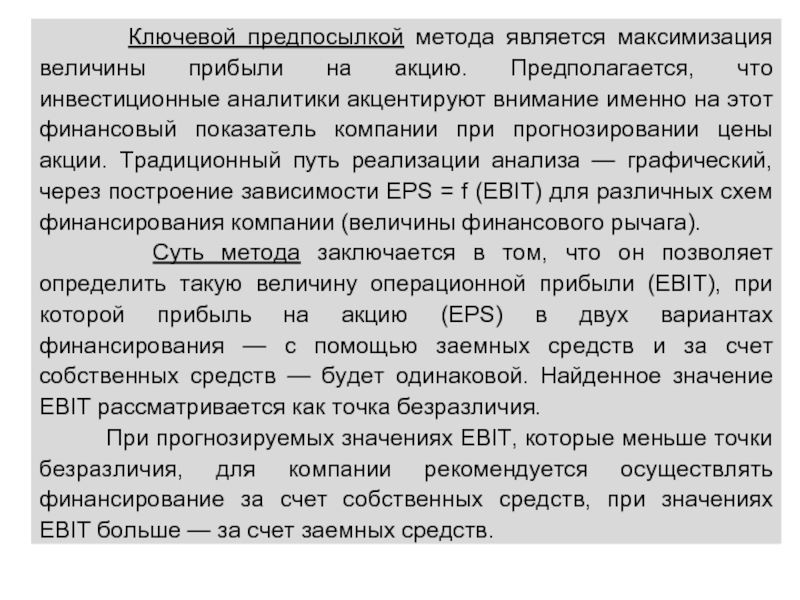

«EBIT-EPS» – аналитический метод, используемый для выявления наиболее предпочтительного метода финансирования. Он базируется на оценке влияния альтернативных долгосрочных вариантов финансирования (эмиссия простых акций, долговое финансирование, эмиссия привилегированных акций) на значение прибыли на акцию (EPS).Слайд 5 Ключевой предпосылкой метода является максимизация величины прибыли

на акцию. Предполагается, что инвестиционные аналитики акцентируют внимание именно на

этот финансовый показатель компании при прогнозировании цены акции. Традиционный путь реализации анализа — графический, через построение зависимости EPS = f (EBIT) для различных схем финансирования компании (величины финансового рычага).Суть метода заключается в том, что он позволяет определить такую величину операционной прибыли (EBIT), при которой прибыль на акцию (EPS) в двух вариантах финансирования — с помощью заемных средств и за счет собственных средств — будет одинаковой. Найденное значение EBIT рассматривается как точка безразличия.

При прогнозируемых значениях EBIT, которые меньше точки безразличия, для компании рекомендуется осуществлять финансирование за счет собственных средств, при значениях EBIT больше — за счет заемных средств.

Слайд 6Для определения наиболее предпочтительного источника финансирования рассчитаем EPS (прибыль на

акцию) в прогнозном периоде.

Проведем анализ чувствительности EPS к EBIT,

которая отвечает на вопрос: «Какую EPS может получить предприятие при использовании различных источников финансирования?».

Слайд 7 EPS рассчитывается по следующей формуле:

где EBIT –

операционная прибыль,

In – сумма уплаченных процентов,

t – ставка налога на прибыль,nEQ – количество обыкновенных акции в

обращении

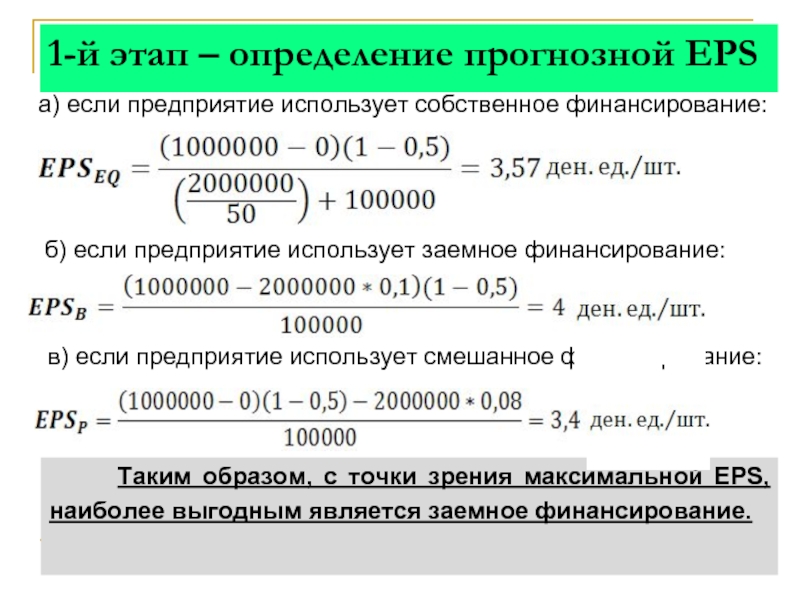

Слайд 81-й этап – определение прогнозной EPS

а) если предприятие использует собственное

финансирование:

б) если предприятие использует заемное финансирование:

в) если предприятие использует смешанное

финансирование: Таким образом, с точки зрения максимальной EPS, наиболее выгодным является заемное финансирование.

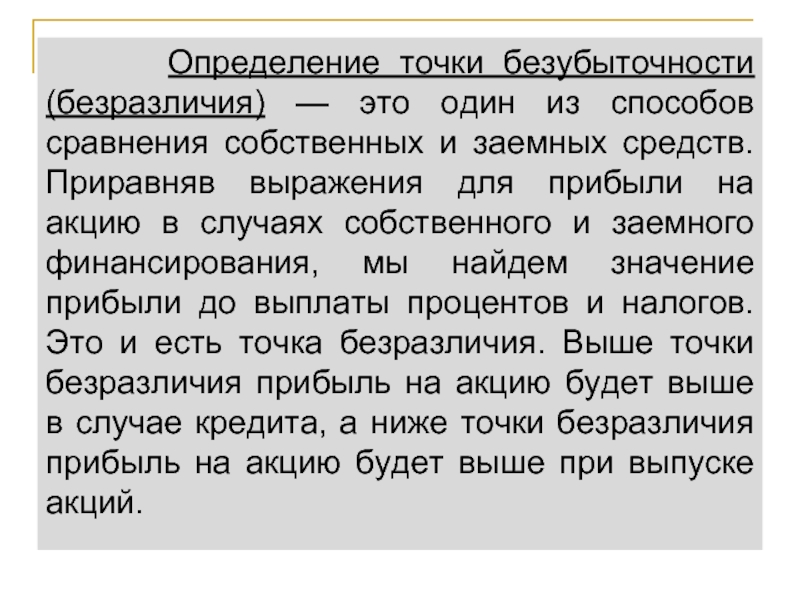

Слайд 9 Определение точки безубыточности (безразличия) — это один

из способов сравнения собственных и заемных средств. Приравняв выражения для

прибыли на акцию в случаях собственного и заемного финансирования, мы найдем значение прибыли до выплаты процентов и налогов. Это и есть точка безразличия. Выше точки безразличия прибыль на акцию будет выше в случае кредита, а ниже точки безразличия прибыль на акцию будет выше при выпуске акций.Слайд 102-й этап – определение точек безразличия

1) использование предприятием собственного и

заемного финансирования «EQ-B». Составим соотношение собственного и заемного финансирования с

неизвестной операционной прибылью (EBIT*), из которого затем необходимо будет ее найти. Также необходимо определить прибыль на акцию (EPS*) при использовании такой комбинации путем подстановки значения EBIT* в исходное равенство.Отсюда EBIT* будет равен:

Подставляя EBIT* в исходное равенство получаем EPS*:

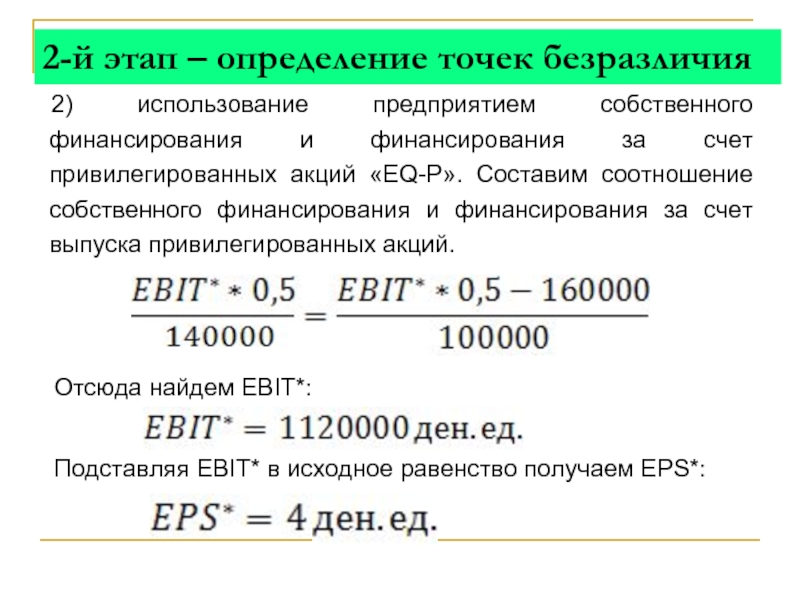

Слайд 112-й этап – определение точек безразличия

2) использование предприятием собственного финансирования

и финансирования за счет привилегированных акций «EQ-P». Составим соотношение собственного

финансирования и финансирования за счет выпуска привилегированных акций.Отсюда найдем EBIT*:

Подставляя EBIT* в исходное равенство получаем EPS*:

Слайд 123) использование предприятием заемного финансирования и финансирования за счет привилегированных

акций «B-P». Составим соотношение заемного финансирования и финансирования за счет

выпуска привилегированных акций.2-й этап – определение точек безразличия

Нахождение EBIT* из данного выражения невозможно – решений нет. Соответственно, использование предприятием данной комбинации источников финансирования является нецелесообразным.

Слайд 13 Построим графическую зависимость EPS от величины EBIT

по трем вариантам изменения структуры капитала (рис. 1).

3-й этап –

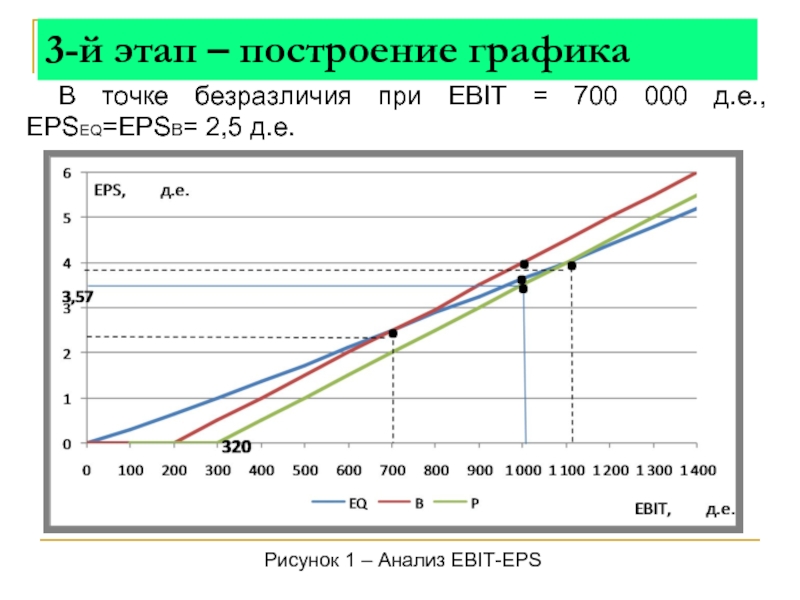

построение графикаСлайд 143-й этап – построение графика

В точке безразличия при EBIT =

700 000 д.е., EPSEQ=EPSB= 2,5 д.е.

Рисунок 1 – Анализ EBIT-EPS

Слайд 15 Сопоставим текущее значение EBIT и значение в

точке безразличия (1 000 000 д.е. > 700 000 д.е.),

а также предполагаемое изменение прибыли на акцию (EPSEQ = 3,57 д.е. < EPSB = 4 д.е).Согласно методу «EBIT-EPS», компания должна принять вариант финансирования за счет заемного капитала, так как эта политика максимизирует значение прибыли на акцию.

3-й этап – построение графика

Слайд 16 Так же из графика видно, что при

использовании такого источника как привилегированные акции, операционная прибыль составит 320

000 д.е., при использовании источника – облигации, EBIT составит 200 000 д.е. при нулевом значении прибыли на акцию (это критические финансовые точки).Вторая точка безразличия EBIT=1 120 000 д.е., при EPSP = EPSEQ = 4 д.е. Сопоставим текущее значение EBIT и значение в точке безразличия (1 000 000 д.е. < 1 120 000 д.е.), а также предполагаемое изменение прибыли на акцию (EPSEQ = 3,57 д.е. > EPSP = 3,4 д.е).

Согласно методу «EBIT-EPS», компания должна принять вариант финансирования за счет собственного капитала, так как эта политика максимизирует значение прибыли на акцию.

3-й этап – построение графика

Слайд 17 Использование заемного финансирования в совокупности с финансированием

за счет размещения привилегированных акции не выгодно, т.к. при EBIT

= 1 000 000 д.е. значение EPSB = 4д.е. > EPSP = 3,4 д.е., что подтвердилось во 2-м этапе решения задачи.3-й этап – построение графика

Слайд 18Выводы общего характера:

бедным фирмам (с низким объемом EBIT) предпочтительно использовать

собственное финансирование, богатым – заемное, очень богатым – возможно смешанное;

смешанный

источник всегда менее привлекателен, чем заемный;точки безразличия характеризуют привлекательность источников финансирования, а критические финансовые точки – их доступность для предприятия.