газа

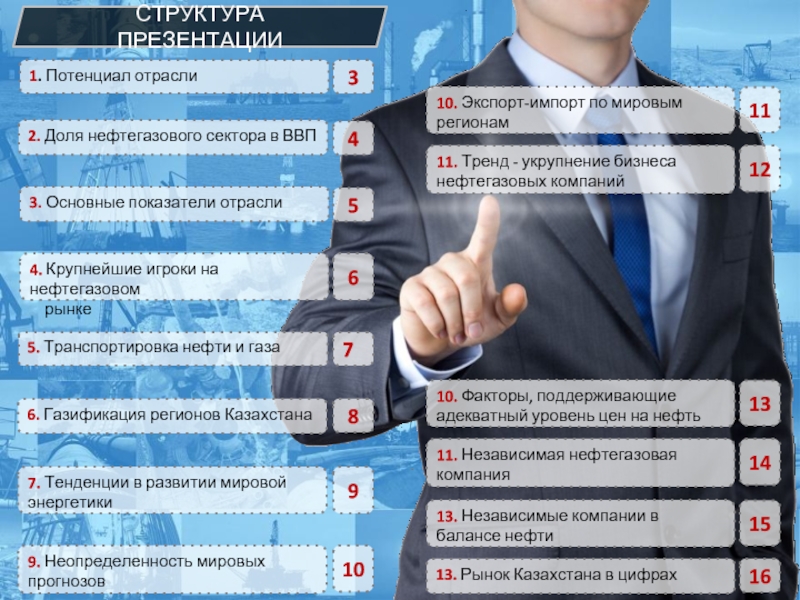

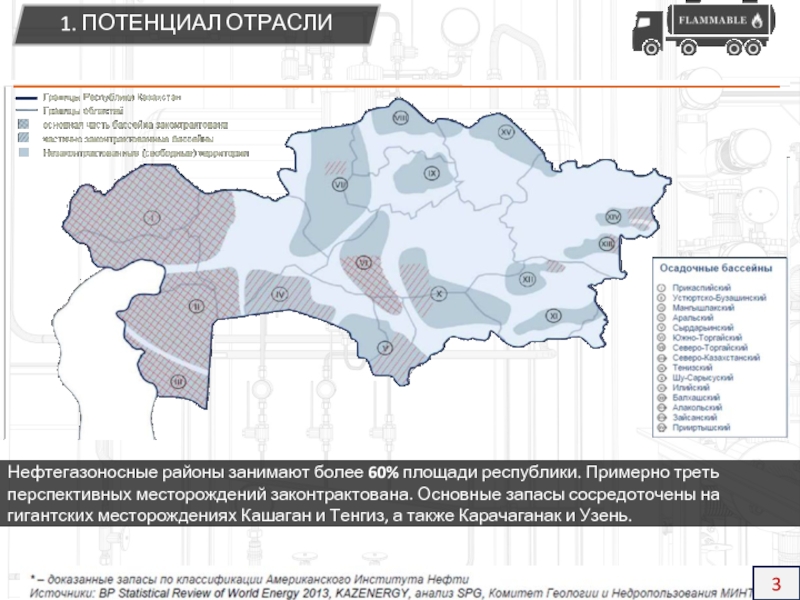

1. Потенциал отрасли

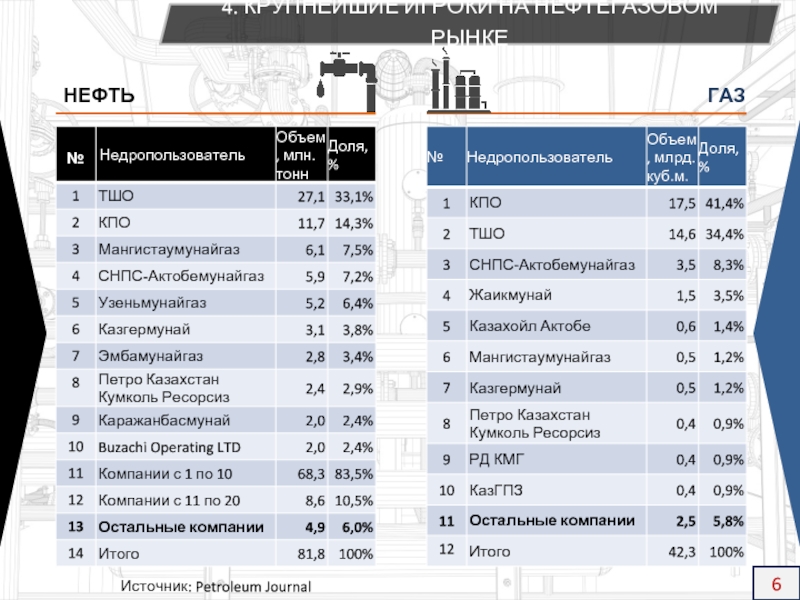

4. Крупнейшие игроки на нефтегазовом

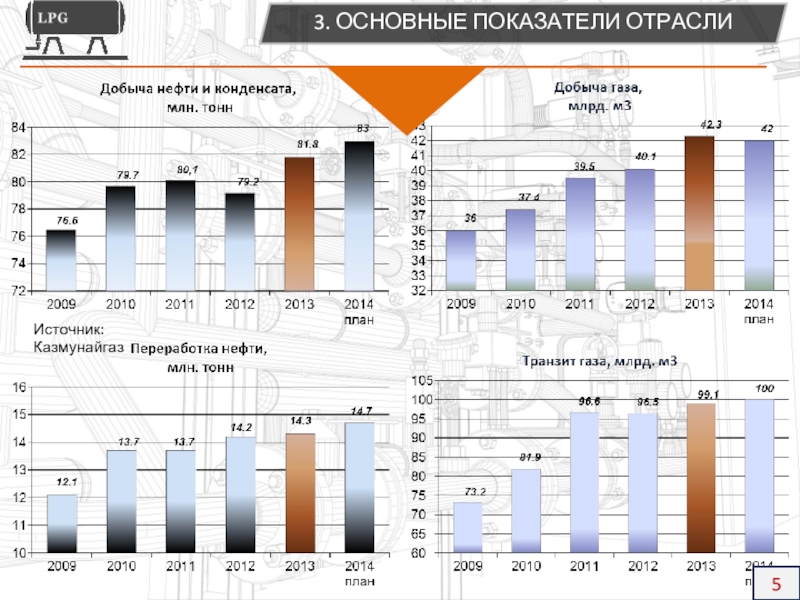

рынке3. Основные показатели отрасли

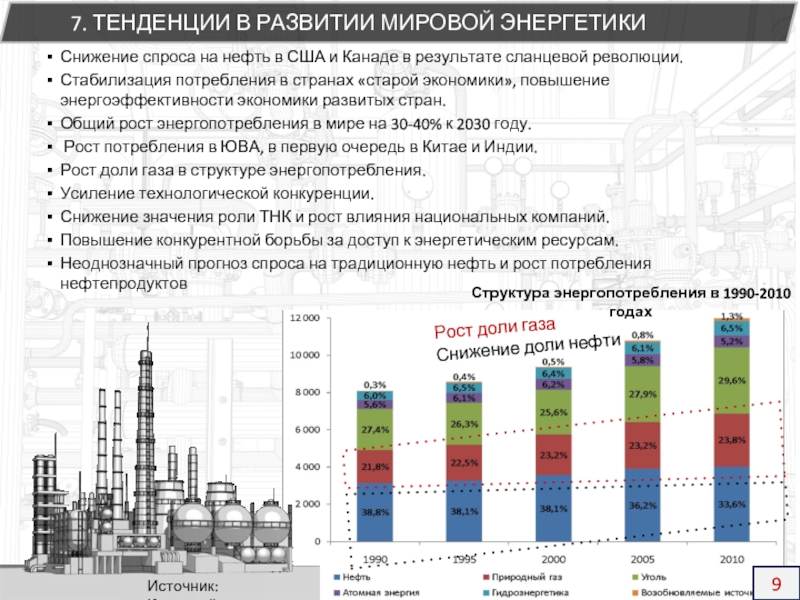

7. Тенденции в развитии мировой энергетики

3

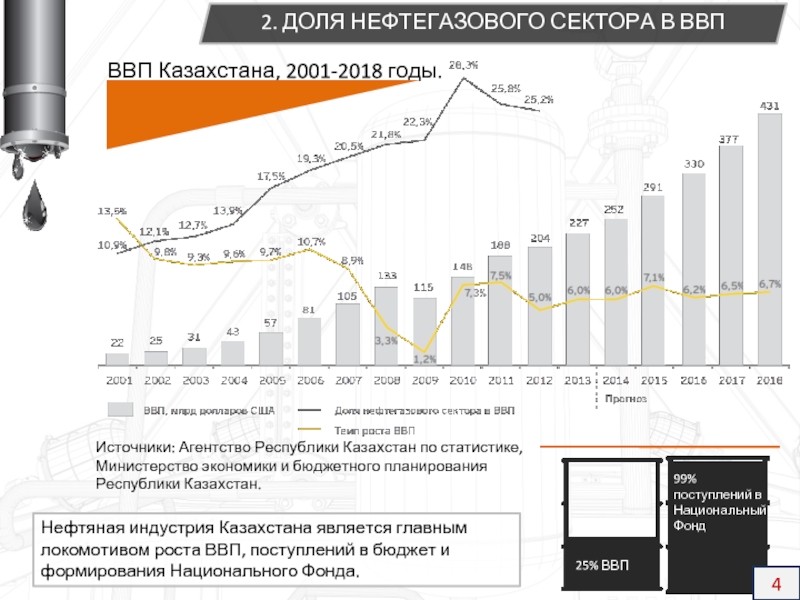

4

5

6

9

7

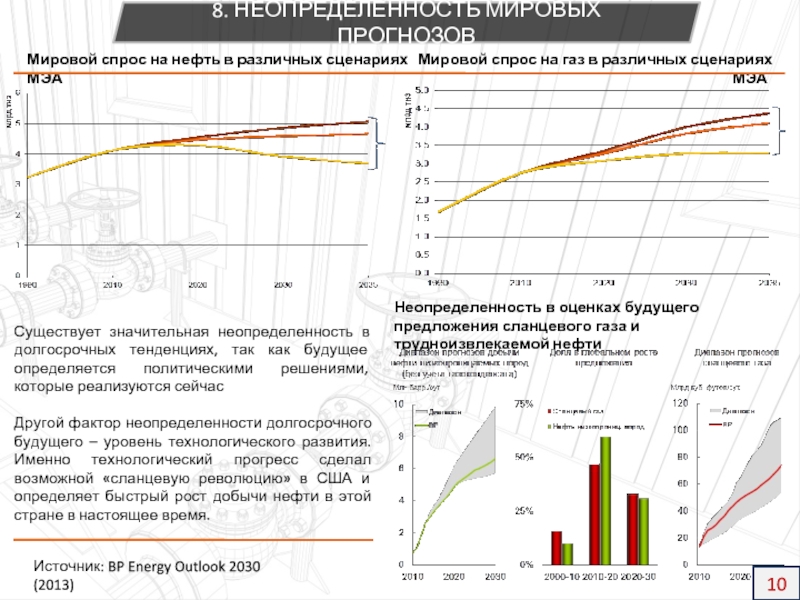

9. Неопределенность мировых прогнозов

10

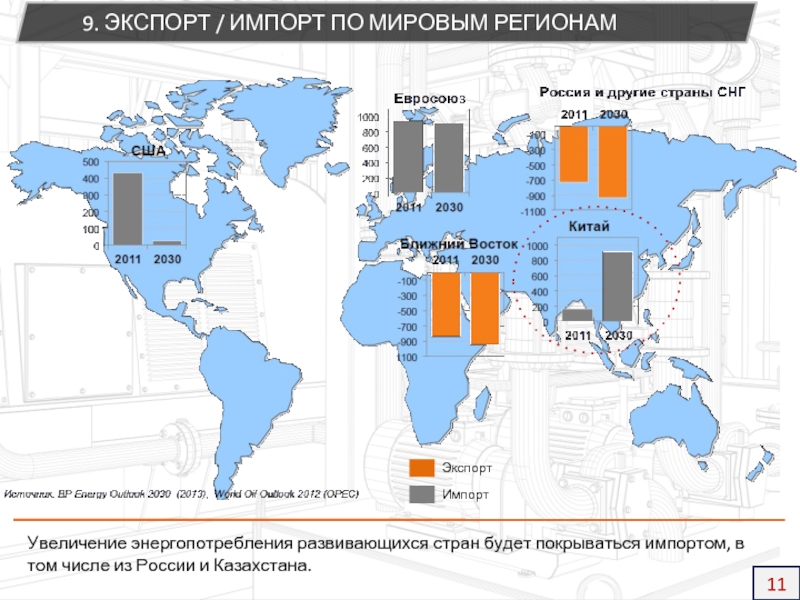

10. Экспорт-импорт по мировым регионам

11

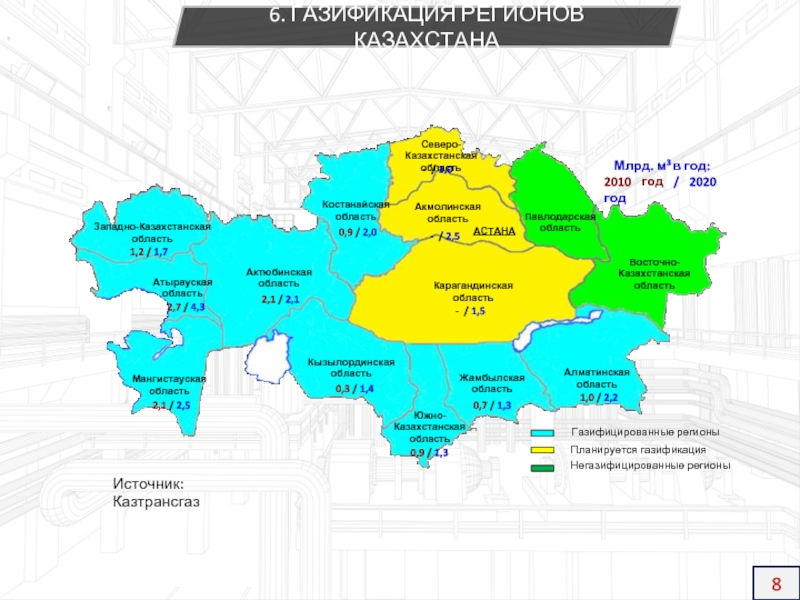

6. Газификация регионов Казахстана

8

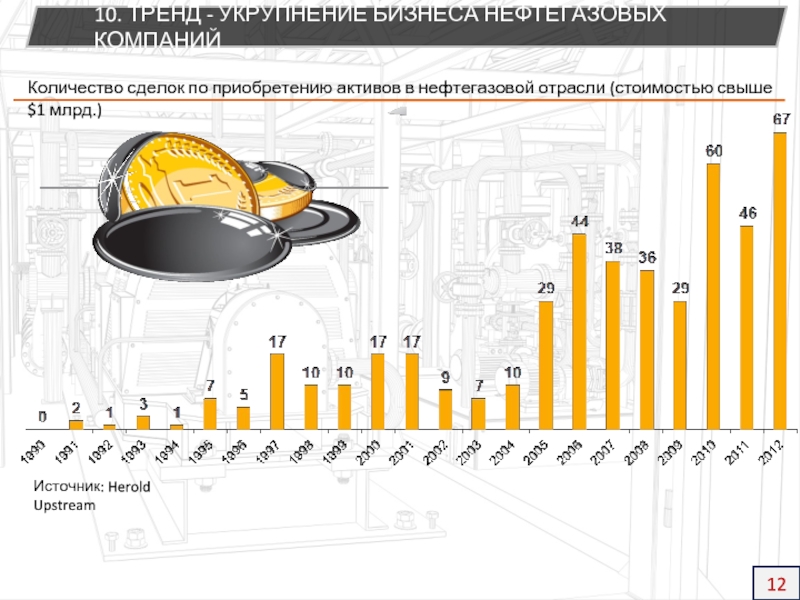

11. Тренд - укрупнение бизнеса нефтегазовых компаний

12

10. Факторы, поддерживающие адекватный уровень цен на нефть

13

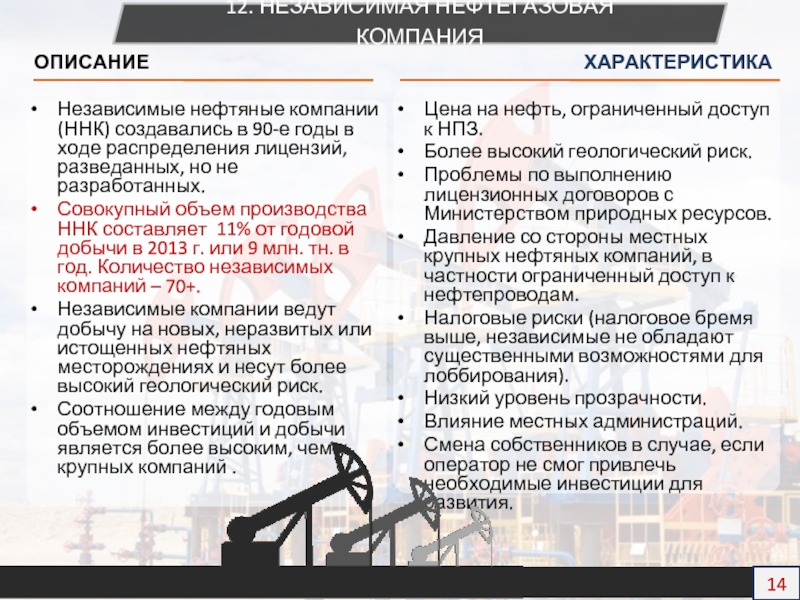

11. Независимая нефтегазовая компания

14

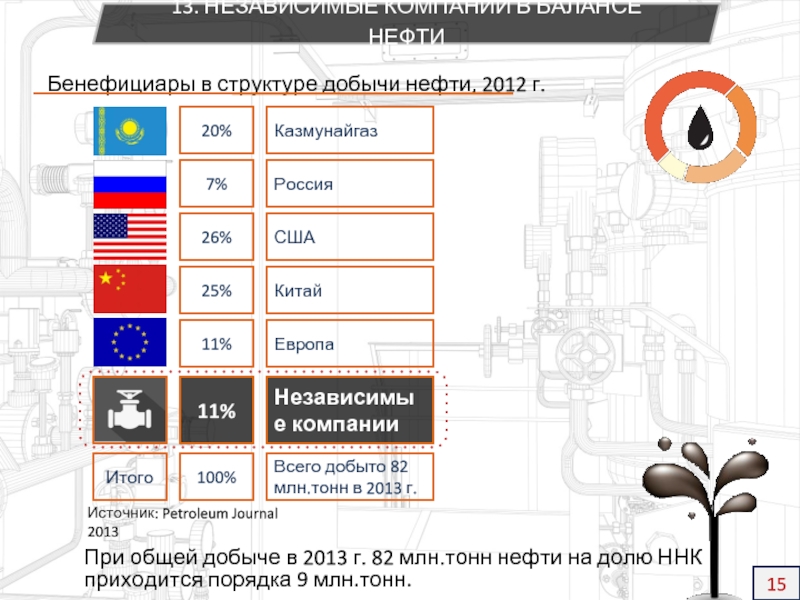

13. Независимые компании в балансе нефти

15

13. Рынок Казахстана в цифрах

16