Разделы презентаций

- Разное

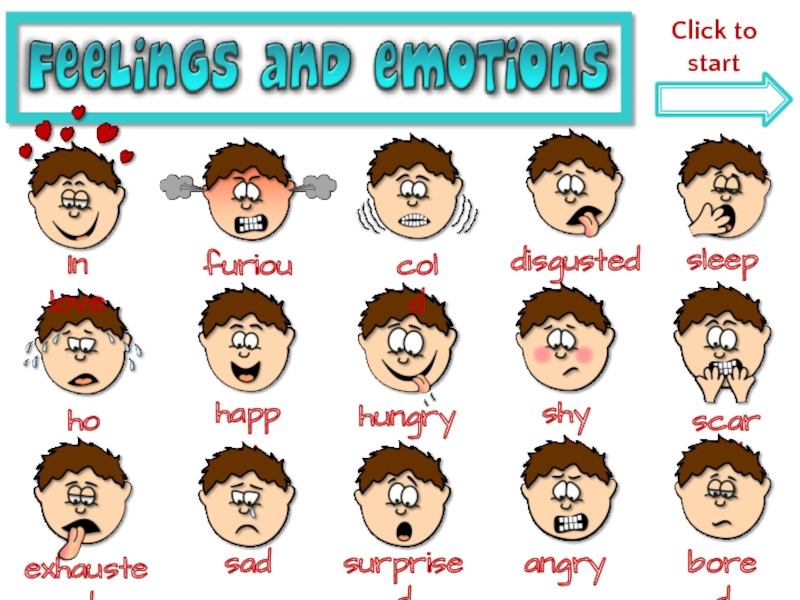

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

АНАЛІЗ ЛІКВІДНОСТІ ТА ПЛАТОСПРОМОЖНОСТІ

Содержание

- 1. АНАЛІЗ ЛІКВІДНОСТІ ТА ПЛАТОСПРОМОЖНОСТІ

- 2. Поняття ліквідності підприємства. Показники оцінки ліквідності, методика

- 3. I. Поняття ліквідності підприємства. Показники оцінки ліквідності, методика їх розрахунку.

- 4. Поняття ліквідності та платоспроможності тісно взаємозв’язані, проте

- 5. Розповсюдженими показниками ліквідності є показники швидкості перетворення

- 6. Період погашеня кредиторської заборгованості за товари, роботи,

- 7. Розрахунок індексу ліквідності:

- 8. Крім ліквідності активів у фінансовому аналізі використовуються

- 9. Активи підприємства залежно від швидкості перетворення їх

- 10. Пасиви балансу групуються за терміном їх сплати

- 11. Оцінка відповідності структури балансу підприємства вимогам правила ліквідності балансу за 2009-2011рр.тис. грн.

- 12. В жоден з аналізованих років структура балансу

- 13. За даними балансу ліквідності розраховують узагальнюючий коефіцієнт

- 14. При здійсненні аналізу ліквідності також потрібно з’ясувати

- 15. Рівень ліквідності підприємства характеризує певний часовий інтервал,

- 16. ІІ. Показники оцінки платоспроможності, методика їх розрахунку, економічна інтерпретація.

- 17. Платоспроможність входить до складу основних показників, що

- 18. Поточна платоспроможність характеризує поточний стан розрахунків підприємства

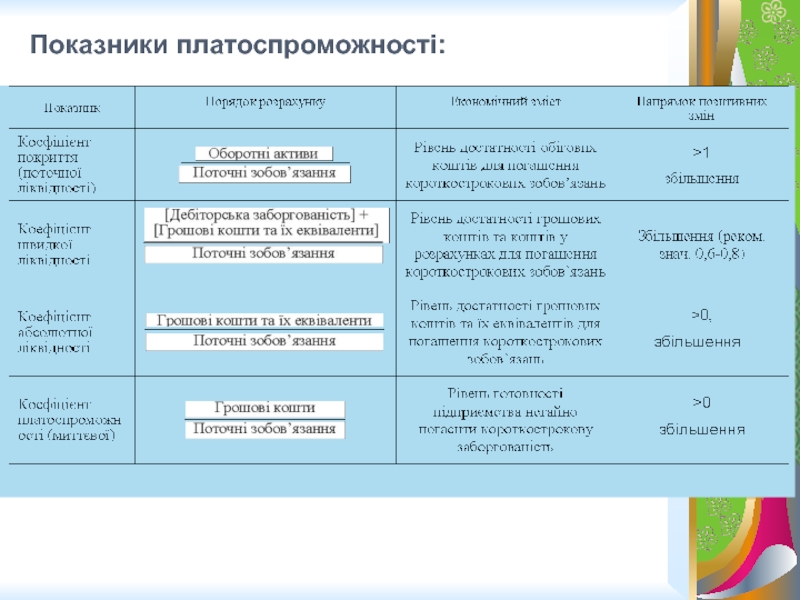

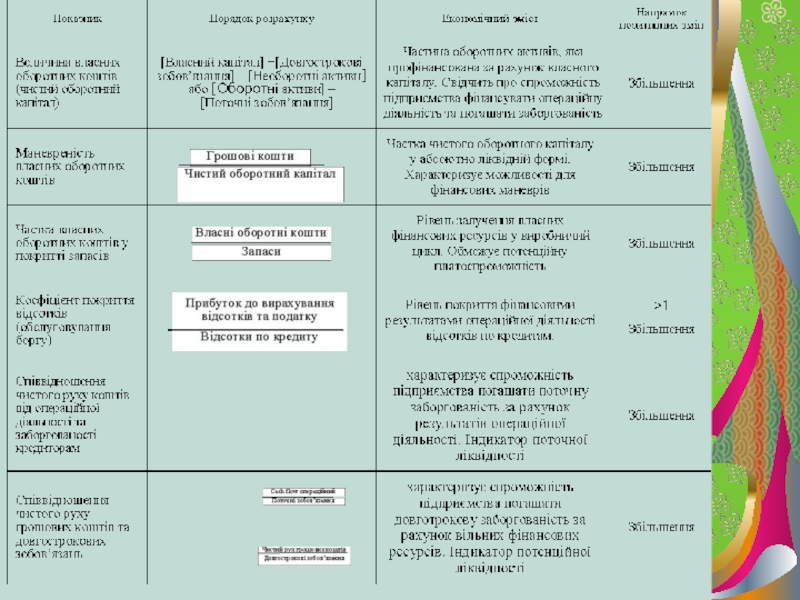

- 19. Показники платоспроможності:

- 20. Слайд 20

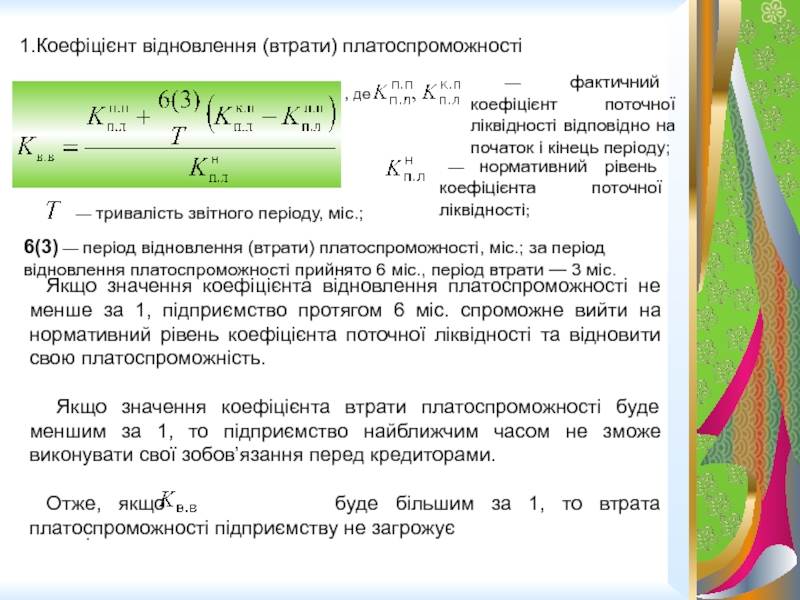

- 21. Коефіцієнт відновлення (втрати) платоспроможності, де — фактичний

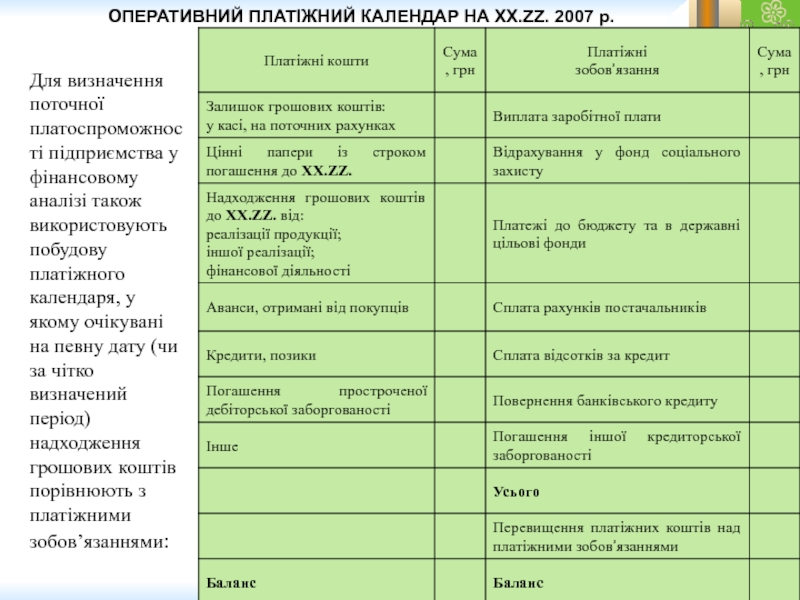

- 22. Для визначення поточної платоспроможності підприємства у фінансовому

- 23. ІІІ. Аналіз поточної платоспроможності компанії. Фактори, що впливають на нормативний рівень коефіцієнту поточної ліквідності

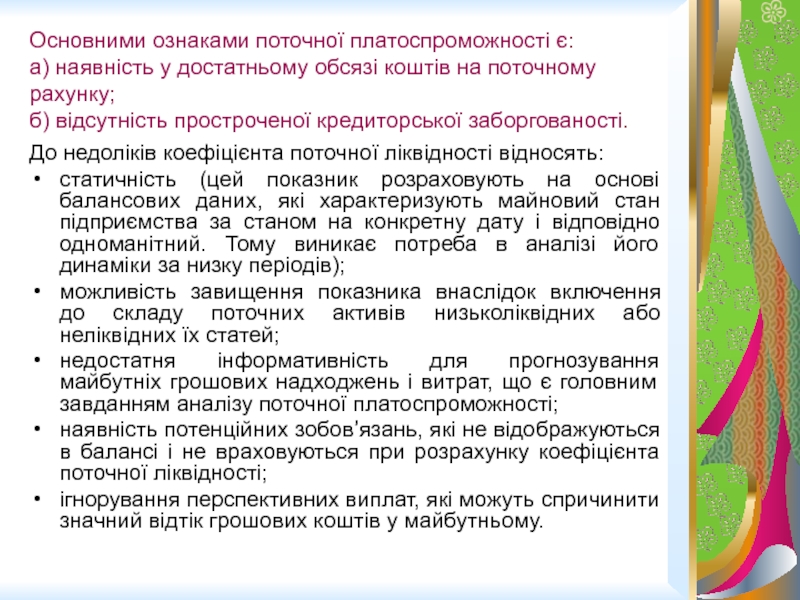

- 24. До недоліків коефіцієнта поточної ліквідності відносять:статичність (цей

- 25. існують методики, за допомогою яких можливо визначити

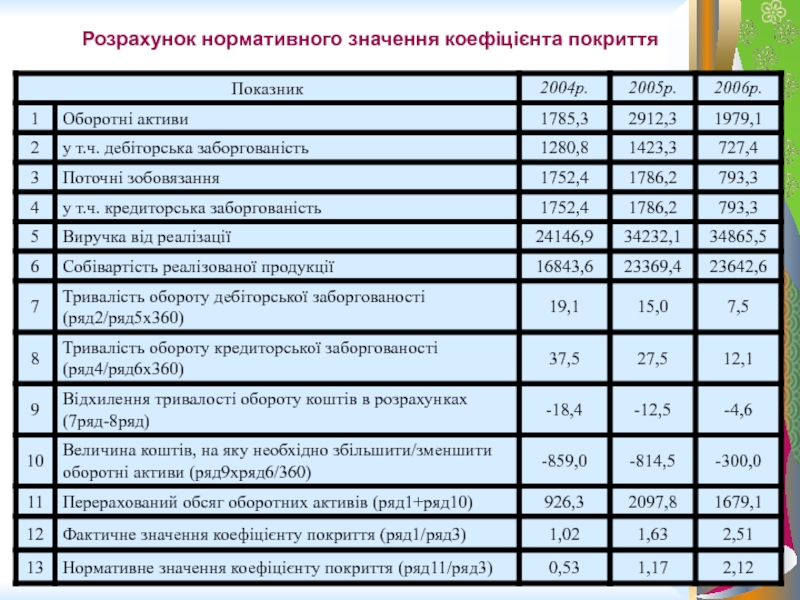

- 26. Розрахунок нормативного значення коефіцієнта покриття

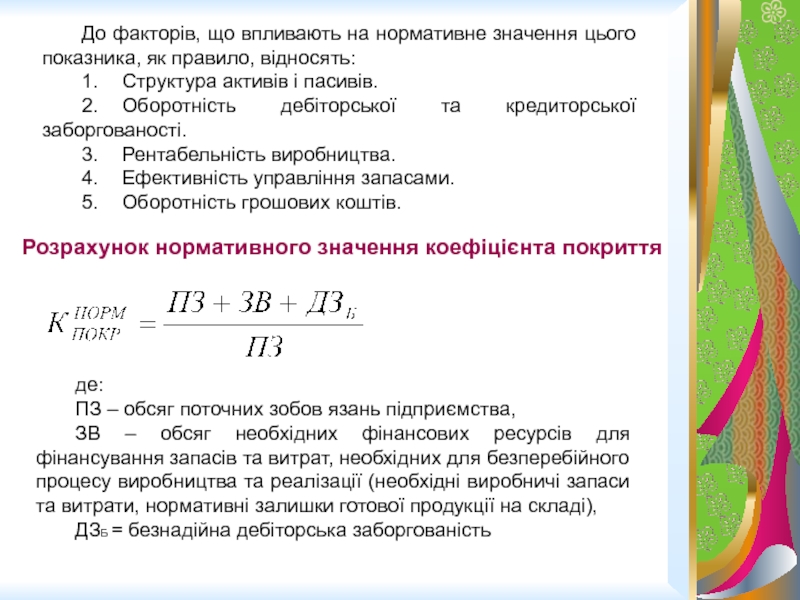

- 27. Розрахунок нормативного значення коефіцієнта покриття До факторів,

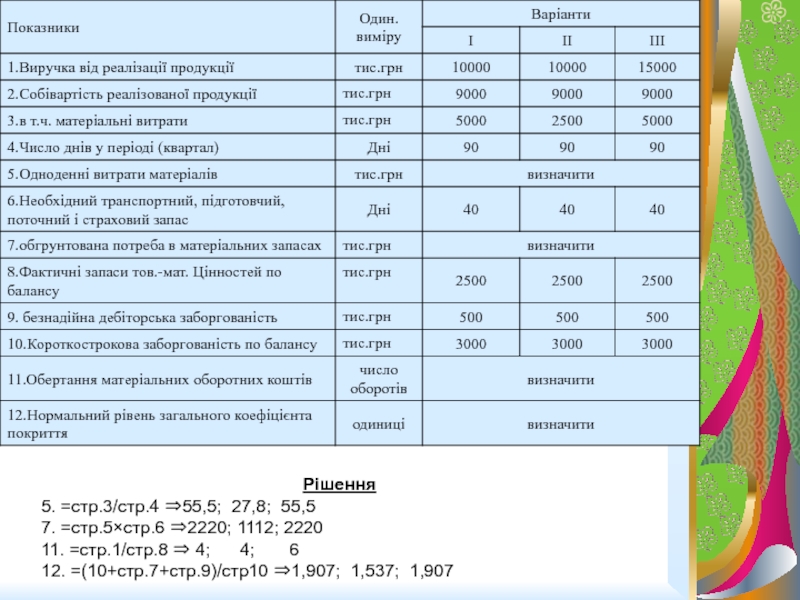

- 28. Рішення5. =стр.3/стр.4 55,5; 27,8; 55,57. =стр.5стр.6 2220;

- 29. Скачать презентанцию

Слайды и текст этой презентации

Слайд 2Поняття ліквідності підприємства. Показники оцінки ліквідності, методика їх розрахунку.

Показники оцінки

платоспроможності, методика їх розрахунку, економічна інтерпретація.

Фактори, що впливають на нормативний рівень коефіцієнту поточної ліквідності.Слайд 4Поняття ліквідності та платоспроможності тісно взаємозв’язані, проте вони не є

тотожними.

Під ліквідністю розуміють мобільність активів, їх спроможність за короткий проміжок

часу перетворюватися з натурально-речовинної форми в грошову. Ліквідність окремого виду активу підприємства, її рівень залежить від тривалості часового періоду, необхідного для трансформації такого активу у грошову форму. Чим коротший період, тим вища ліквідність окремого виду активів.Отже, ліквідність необхідно розглядати:

як час, необхідний для продажу активів;

як суму, одержану від продажу активу.

Якісними характеристиками спроможності підприємства своєчасно та у повному обсязі забезпечити обслуговування поточних платежів, що виникають в результаті фінансово-господарської діяльності є рівень платоспроможності (можливість своєчасного та повного погашення зобов’язань) та ліквідності підприємства (можливість швидкого формування фонду грошових коштів без значних фінансових втрат). Із вище сказаного випливає, що підтримання належного рівня платоспроможності та ліквідності суб’єкта господарювання досягається шляхом відповідної організації оборотного капіталу підприємства у часі та просторі.

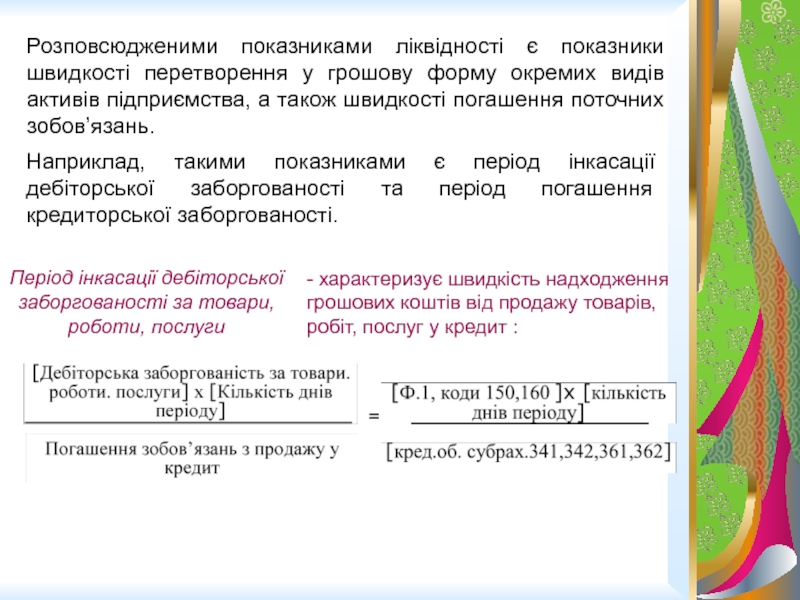

Слайд 5Розповсюдженими показниками ліквідності є показники швидкості перетворення у грошову форму

окремих видів активів підприємства, а також швидкості погашення поточних зобов’язань.

Наприклад,

такими показниками є період інкасації дебіторської заборгованості та період погашення кредиторської заборгованості.Період інкасації дебіторської заборгованості за товари, роботи, послуги

=

- характеризує швидкість надходження грошових коштів від продажу товарів, робіт, послуг у кредит :

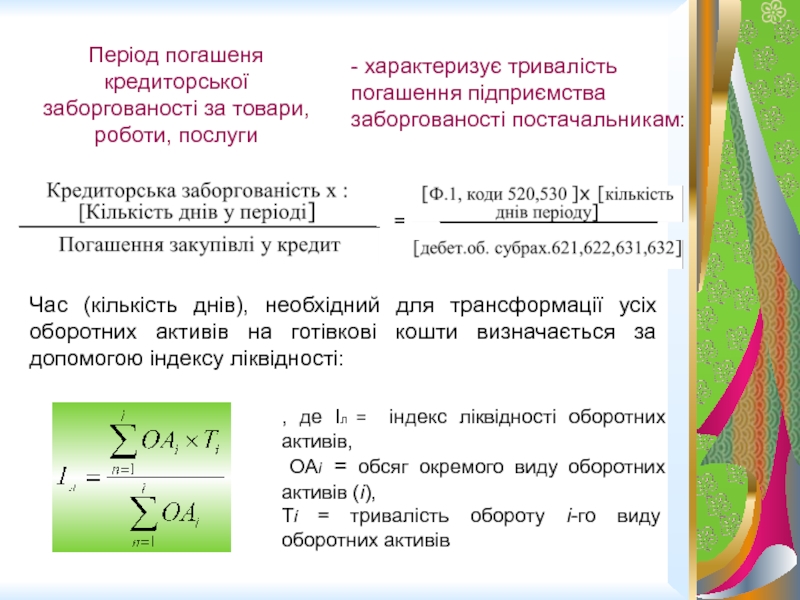

Слайд 6Період погашеня кредиторської заборгованості за товари, роботи, послуги

=

- характеризує

тривалість погашення підприємства заборгованості постачальникам:

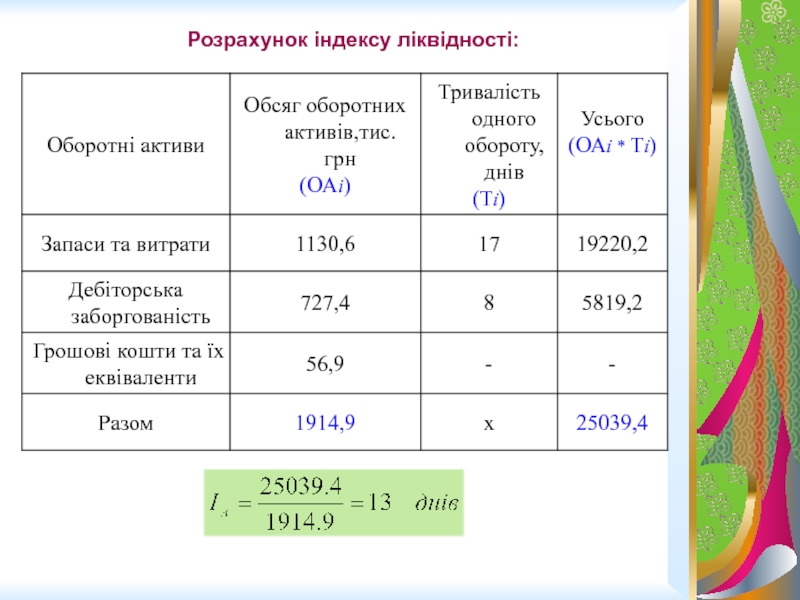

Час (кількість днів), необхідний для

трансформації усіх оборотних активів на готівкові кошти визначається за допомогою індексу ліквідності:, де Іл = індекс ліквідності оборотних активів,

ОАі = обсяг окремого виду оборотних активів (і),

Ті = тривалість обороту і-го виду оборотних активів

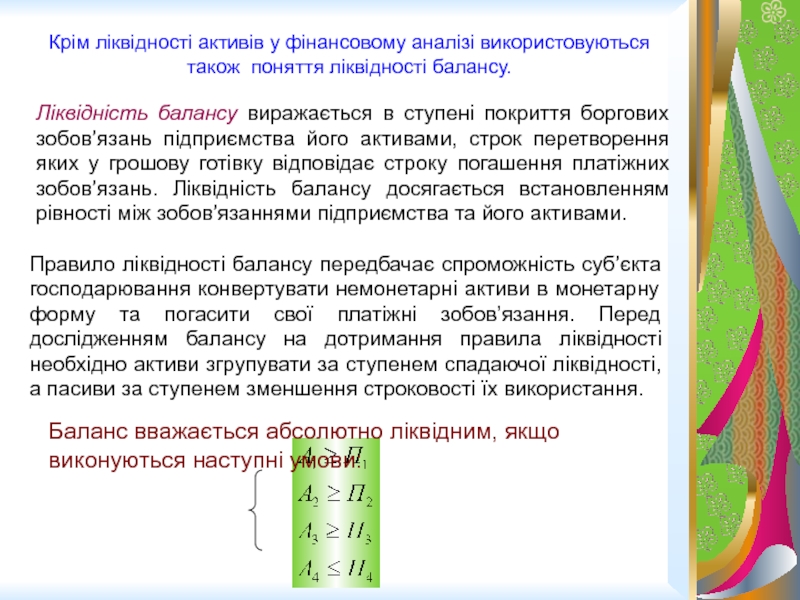

Слайд 8Крім ліквідності активів у фінансовому аналізі використовуються також поняття ліквідності

балансу.

Ліквідність балансу виражається в ступені покриття боргових зобов’язань підприємства його

активами, строк перетворення яких у грошову готівку відповідає строку погашення платіжних зобов’язань. Ліквідність балансу досягається встановленням рівності між зобов’язаннями підприємства та його активами. Правило ліквідності балансу передбачає спроможність суб’єкта господарювання конвертувати немонетарні активи в монетарну форму та погасити свої платіжні зобов’язання. Перед дослідженням балансу на дотримання правила ліквідності необхідно активи згрупувати за ступенем спадаючої ліквідності, а пасиви за ступенем зменшення строковості їх використання.

Баланс вважається абсолютно ліквідним, якщо виконуються наступні умови:

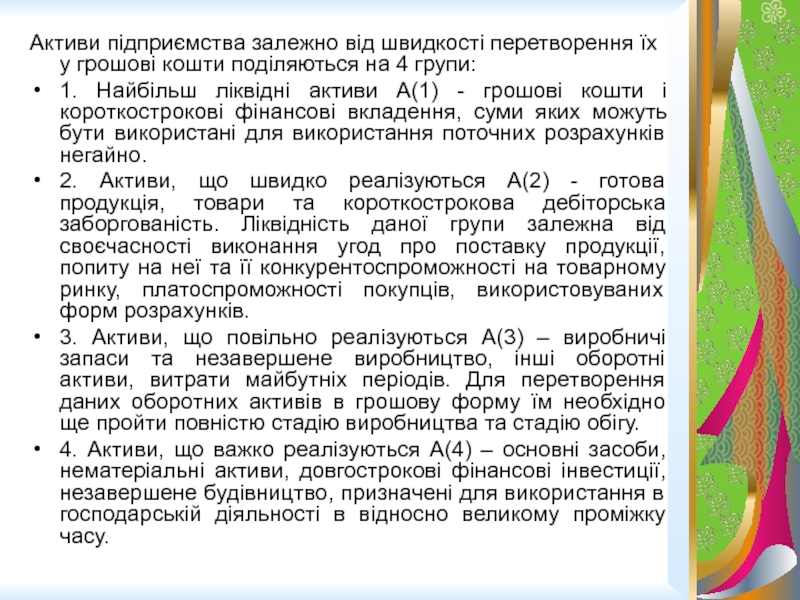

Слайд 9Активи підприємства залежно від швидкості перетворення їх у грошові кошти

поділяються на 4 групи:

1. Найбільш ліквідні активи А(1) -

грошові кошти і короткострокові фінансові вкладення, суми яких можуть бути використані для використання поточних розрахунків негайно.2. Активи, що швидко реалізуються А(2) - готова продукція, товари та короткострокова дебіторська заборгованість. Ліквідність даної групи залежна від своєчасності виконання угод про поставку продукції, попиту на неї та її конкурентоспроможності на товарному ринку, платоспроможності покупців, використовуваних форм розрахунків.

3. Активи, що повільно реалізуються А(3) – виробничі запаси та незавершене виробництво, інші оборотні активи, витрати майбутніх періодів. Для перетворення даних оборотних активів в грошову форму їм необхідно ще пройти повністю стадію виробництва та стадію обігу.

4. Активи, що важко реалізуються А(4) – основні засоби, нематеріальні активи, довгострокові фінансові інвестиції, незавершене будівництво, призначені для використання в господарській діяльності в відносно великому проміжку часу.

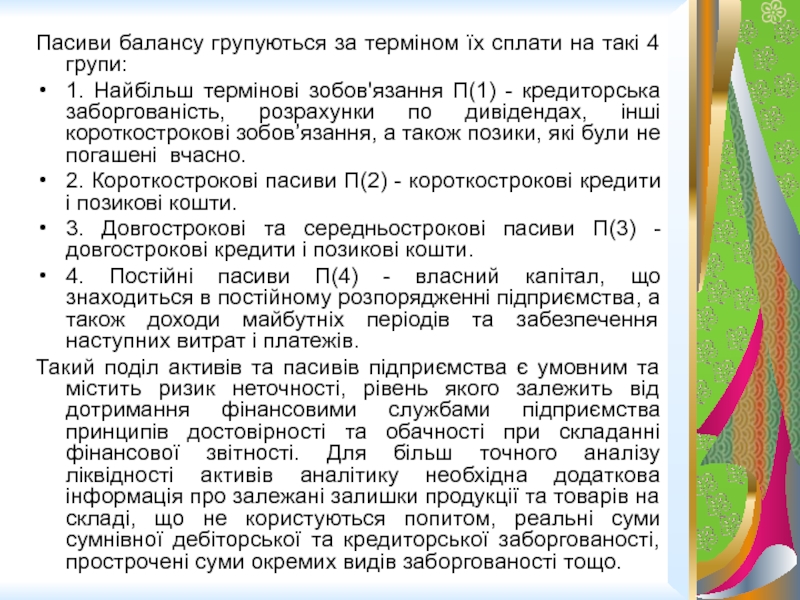

Слайд 10Пасиви балансу групуються за терміном їх сплати на такі 4

групи:

1. Найбільш термінові зобов'язання П(1) - кредиторська заборгованість, розрахунки

по дивідендах, інші короткострокові зобов’язання, а також позики, які були не погашені вчасно.2. Короткострокові пасиви П(2) - короткострокові кредити і позикові кошти.

3. Довгострокові та середньострокові пасиви П(3) - довгострокові кредити і позикові кошти.

4. Постійні пасиви П(4) - власний капітал, що знаходиться в постійному розпорядженні підприємства, а також доходи майбутніх періодів та забезпечення наступних витрат і платежів.

Такий поділ активів та пасивів підприємства є умовним та містить ризик неточності, рівень якого залежить від дотримання фінансовими службами підприємства принципів достовірності та обачності при складанні фінансової звітності. Для більш точного аналізу ліквідності активів аналітику необхідна додаткова інформація про залежані залишки продукції та товарів на складі, що не користуються попитом, реальні суми сумнівної дебіторської та кредиторської заборгованості, прострочені суми окремих видів заборгованості тощо.

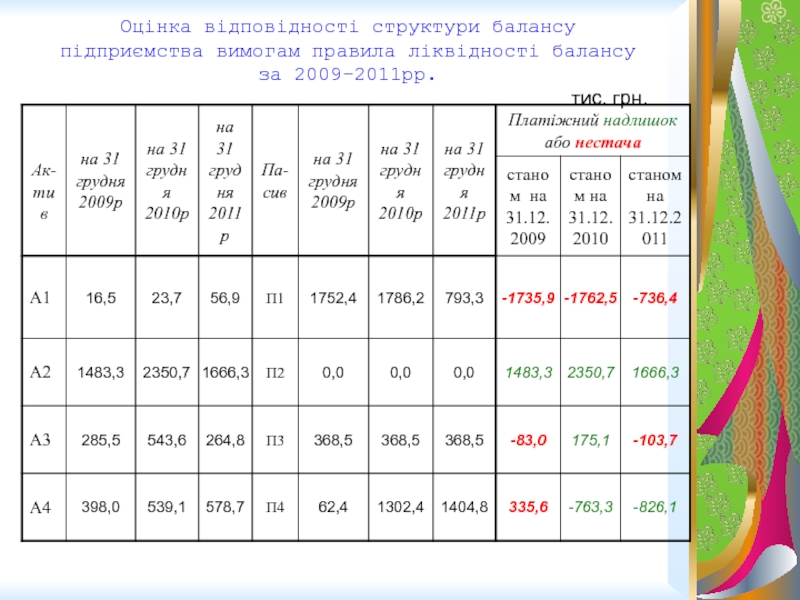

Слайд 11Оцінка відповідності структури балансу підприємства вимогам правила ліквідності балансу за

2009-2011рр.

тис. грн.

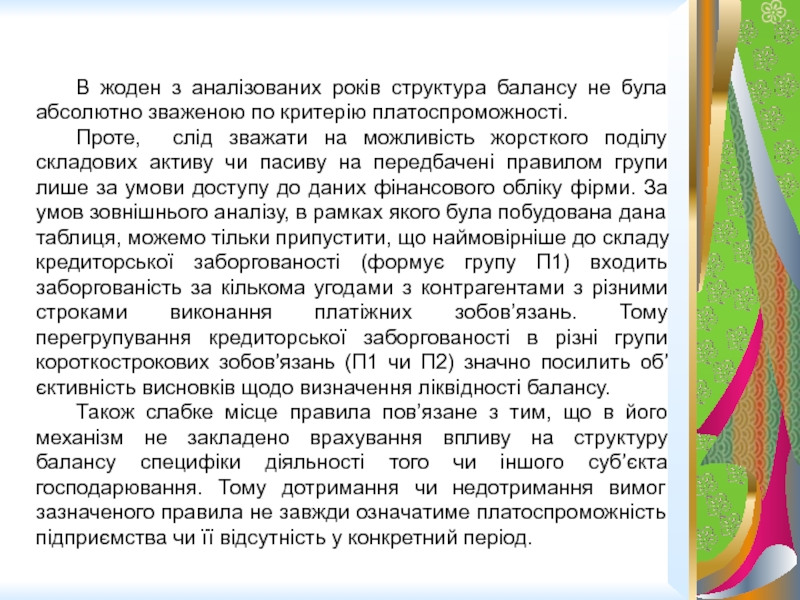

Слайд 12 В жоден з аналізованих років структура балансу не була абсолютно

зваженою по критерію платоспроможності.

Проте, слід зважати на можливість жорсткого

поділу складових активу чи пасиву на передбачені правилом групи лише за умови доступу до даних фінансового обліку фірми. За умов зовнішнього аналізу, в рамках якого була побудована дана таблиця, можемо тільки припустити, що наймовірніше до складу кредиторської заборгованості (формує групу П1) входить заборгованість за кількома угодами з контрагентами з різними строками виконання платіжних зобов’язань. Тому перегрупування кредиторської заборгованості в різні групи короткострокових зобов’язань (П1 чи П2) значно посилить об’єктивність висновків щодо визначення ліквідності балансу. Також слабке місце правила пов’язане з тим, що в його механізм не закладено врахування впливу на структуру балансу специфіки діяльності того чи іншого суб’єкта господарювання. Тому дотримання чи недотримання вимог зазначеного правила не завжди означатиме платоспроможність підприємства чи її відсутність у конкретний період.

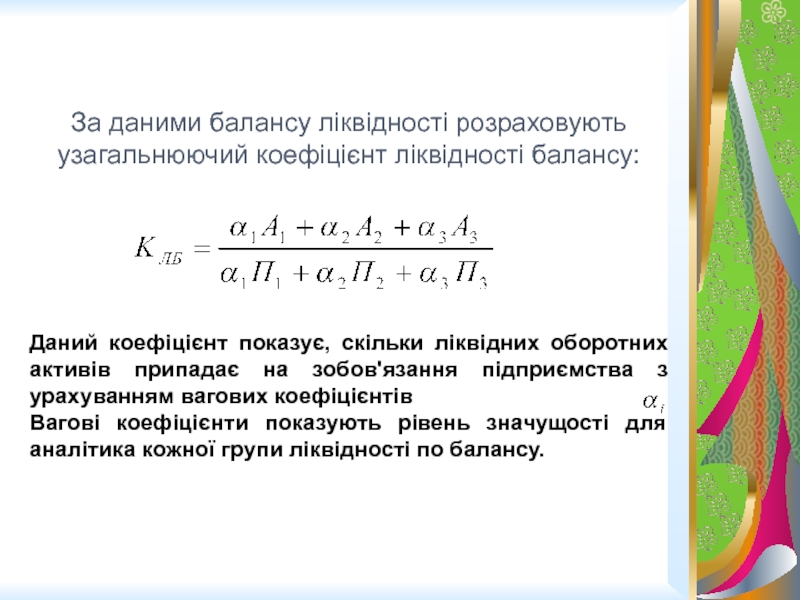

Слайд 13За даними балансу ліквідності розраховують узагальнюючий коефіцієнт ліквідності балансу:

Даний коефіцієнт

показує, скільки ліквідних оборотних активів припадає на зобов'язання підприємства з

урахуванням вагових коефіцієнтівВагові коефіцієнти показують рівень значущості для аналітика кожної групи ліквідності по балансу.

Слайд 14При здійсненні аналізу ліквідності також потрібно з’ясувати і уточними такі

питання, як:

- свобода у розпорядженні активами (чи не є активи

предметом застави);- можливість швидкої втрати цінностей активу внаслідок його морального або фізичного зносу;

- доступність активів для поточного розпорядження;

- контрольованість активів;

- наявність умовних зобов’язань, до яких відносять гарантійні та потенційні зобов’язання, що можуть виникнути внаслідок несприятливого рішення по судовому розгляду.

З метою поглибленого аналізу складу оборотних активів їх групують за критеріями ризику.

До групи активів з мінімальним ступенем ризику відносять грошові кошти і короткострокові цінні папери, що легко реалізуються.

Активи з малим ступенем ризику — це дебіторська заборгованість підприємств з нормальним фінансовим станом, запаси (крім залежаних), готова продукція, що користується попитом.

До групи активів із середнім ступенем ризику належать незавершене виробництво, витрати майбутніх періодів.

Високий ступінь ризику мають такі елементи оборотних активів, як сумнівна дебіторська заборгованість, запаси готової продукції, яка не користується попитом, залежані запаси, інші неліквіди.

Слайд 15Рівень ліквідності підприємства характеризує певний часовий інтервал, теоретично достатній для

погашення короткострокових зобов’язань такого підприємства за рахунок мобілізації його оборотного

капіталу. для наявність у нього оборотних коштів у розмірі, навіть з порушенням строків погашення, які передбачені контрактом.При цьому вважається, що ліквідність підприємства відображає його спроможність не лише у найкоротші строки закумулювати необхідний обсяг грошових коштів за рахунок продажу наявних оборотних активів, а й також оперативно залучити додаткові фінансові ресурси із зовнішніх джерел без значних додаткових витрат і суттєвого зростання середньозваженої вартості капіталу підприємства.

Отже, рівень ліквідності підприємства визначається ліквідністю його активів та його кредитоспроможністю.

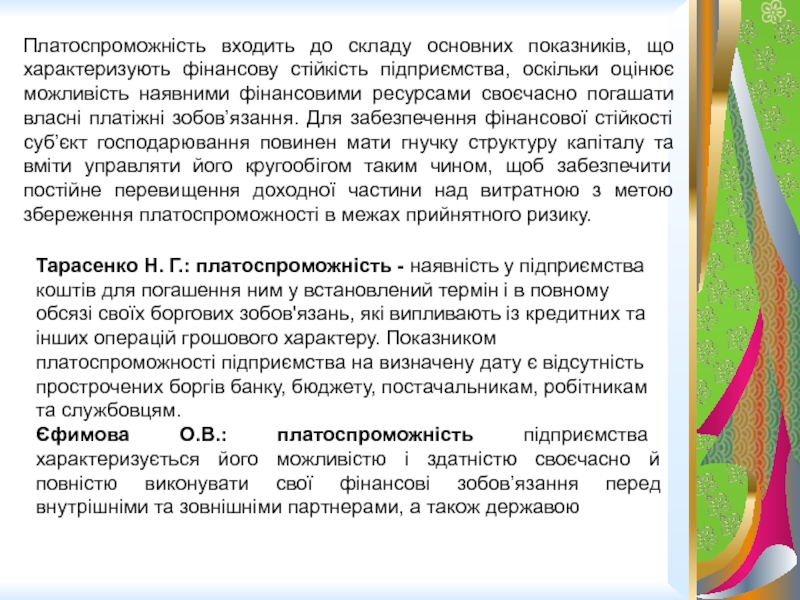

Слайд 17Платоспроможність входить до складу основних показників, що характеризують фінансову стійкість

підприємства, оскільки оцінює можливість наявними фінансовими ресурсами своєчасно погашати власні

платіжні зобов’язання. Для забезпечення фінансової стійкості суб’єкт господарювання повинен мати гнучку структуру капіталу та вміти управляти його кругообігом таким чином, щоб забезпечити постійне перевищення доходної частини над витратною з метою збереження платоспроможності в межах прийнятного ризику.Тарасенко Н. Г.: платоспроможність - наявність у підприємства коштів для погашення ним у встановлений термін і в повному обсязі своїх боргових зобов'язань, які випливають із кредитних та інших операцій грошового характеру. Показником платоспроможності підприємства на визначену дату є відсутність прострочених боргів банку, бюджету, постачальникам, робітникам та службовцям.

Єфимова О.В.: платоспроможність підприємства характеризується його можливістю і здатністю своєчасно й повністю виконувати свої фінансові зобов’язання перед внутрішніми та зовнішніми партнерами, а також державою

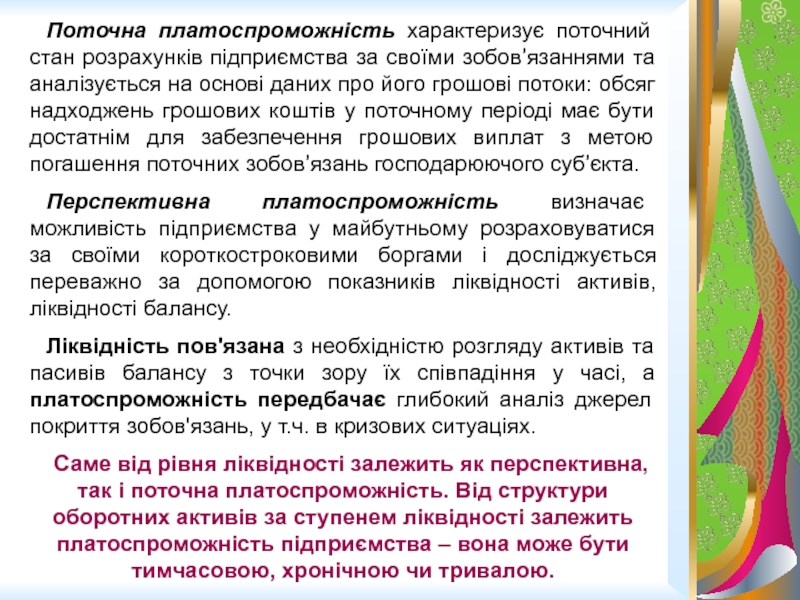

Слайд 18Поточна платоспроможність характеризує поточний стан розрахунків підприємства за своїми зобов’язаннями

та аналізується на основі даних про його грошові потоки: обсяг

надходжень грошових коштів у поточному періоді має бути достатнім для забезпечення грошових виплат з метою погашення поточних зобов’язань господарюючого суб’єкта.Перспективна платоспроможність визначає можливість підприємства у майбутньому розраховуватися за своїми короткостроковими боргами і досліджується переважно за допомогою показників ліквідності активів, ліквідності балансу.

Ліквідність пов'язана з необхідністю розгляду активів та пасивів балансу з точки зору їх співпадіння у часі, а платоспроможність передбачає глибокий аналіз джерел покриття зобов'язань, у т.ч. в кризових ситуаціях.

Саме від рівня ліквідності залежить як перспективна, так і поточна платоспроможність. Від структури оборотних активів за ступенем ліквідності залежить платоспроможність підприємства – вона може бути тимчасовою, хронічною чи тривалою.

Слайд 21Коефіцієнт відновлення (втрати) платоспроможності

, де

— фактичний коефіцієнт поточної

ліквідності відповідно на початок і кінець періоду;

— нормативний

рівень коефіцієнта поточної ліквідності; — тривалість звітного періоду, міс.;

6(3) — період відновлення (втрати) платоспроможності, міс.; за період відновлення платоспроможності прийнято 6 міс., період втрати — 3 міс.

Якщо значення коефіцієнта відновлення платоспроможності не менше за 1, підприємство протягом 6 міс. спроможне вийти на нормативний рівень коефіцієнта поточної ліквідності та відновити свою платоспроможність.

Якщо значення коефіцієнта втрати платоспроможності буде меншим за 1, то підприємство найближчим часом не зможе виконувати свої зобов’язання перед кредиторами.

Отже, якщо буде більшим за 1, то втрата платоспроможності підприємству не загрожує

.

Слайд 22Для визначення поточної платоспроможності підприємства у фінансовому аналізі також використовують

побудову платіжного календаря, у якому очікувані на певну дату (чи

за чітко визначений період) надходження грошових коштів порівнюють з платіжними зобов’язаннями:ОПЕРАТИВНИЙ ПЛАТІЖНИЙ КАЛЕНДАР НА ХХ.ZZ. 2007 р.

Слайд 23

ІІІ. Аналіз поточної платоспроможності компанії. Фактори, що впливають на нормативний

рівень коефіцієнту поточної ліквідності

Слайд 24До недоліків коефіцієнта поточної ліквідності відносять:

статичність (цей показник розраховують на

основі балансових даних, які характеризують майновий стан підприємства за станом

на конкретну дату і відповідно одноманітний. Тому виникає потреба в аналізі його динаміки за низку періодів);можливість завищення показника внаслідок включення до складу поточних активів низьколіквідних або неліквідних їх статей;

недостатня інформативність для прогнозування майбутніх грошових надходжень і витрат, що є головним завданням аналізу поточної платоспроможності;

наявність потенційних зобов’язань, які не відображуються в балансі і не враховуються при розрахунку коефіцієнта поточної ліквідності;

ігнорування перспективних виплат, які можуть спричинити значний відтік грошових коштів у майбутньому.

Основними ознаками поточної платоспроможності є:

а) наявність у достатньому обсязі коштів на поточному рахунку;

б) відсутність простроченої кредиторської заборгованості.

Слайд 25існують методики, за допомогою яких можливо визначити нормативний (оптимальний) рівень

коефіцієнта поточної платоспроможності (покриття), що враховує особливості оборотності дебіторської та

кредиторської заборгованості, а також ефективність управління запасами підприємства.Слайд 27Розрахунок нормативного значення коефіцієнта покриття

До факторів, що впливають на

нормативне значення цього показника, як правило, відносять:

1. Структура активів і пасивів.

2. Оборотність

дебіторської та кредиторської заборгованості.3. Рентабельність виробництва.

4. Ефективність управління запасами.

5. Оборотність грошових коштів.

де:

ПЗ – обсяг поточних зобов язань підприємства,

ЗВ – обсяг необхідних фінансових ресурсів для фінансування запасів та витрат, необхідних для безперебійного процесу виробництва та реалізації (необхідні виробничі запаси та витрати, нормативні залишки готової продукції на складі),

ДЗБ = безнадійна дебіторська заборгованість