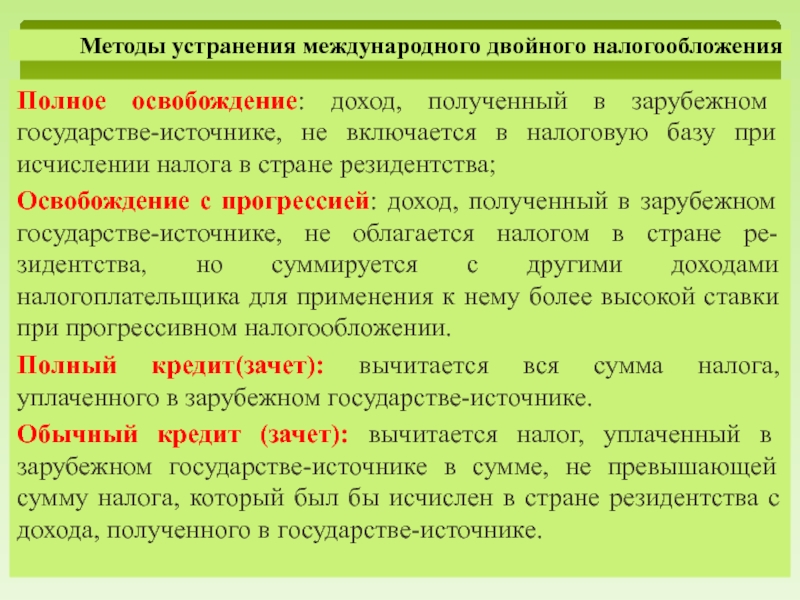

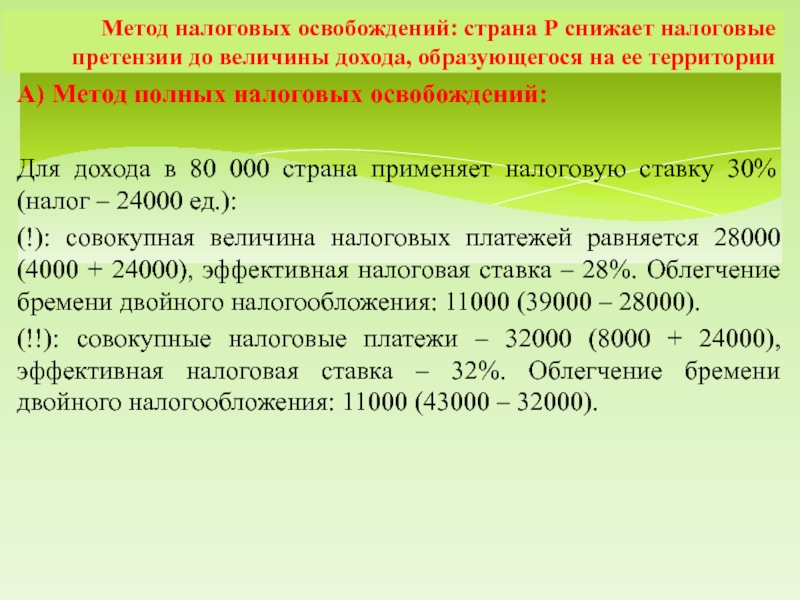

налоговую базу при исчислении налога в стране резидентства;

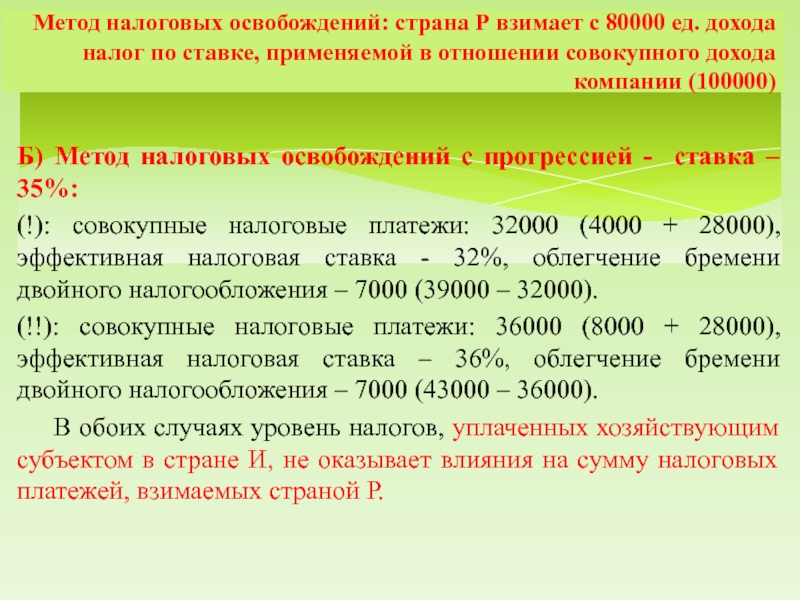

Освобождение с

прогрессией: доход, полученный в зарубежном государстве-источнике, не облагается налогом в стране ре-зидентства, но суммируется с другими доходами налогоплательщика для применения к нему более высокой ставки при прогрессивном налогообложении.

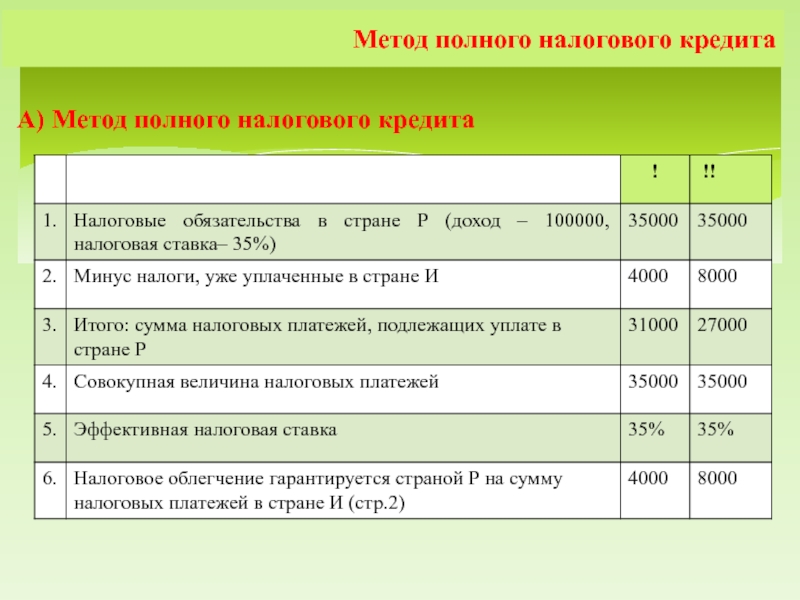

Полный кредит(зачет): вычитается вся сумма налога, уплаченного в зарубежном государстве-источнике.

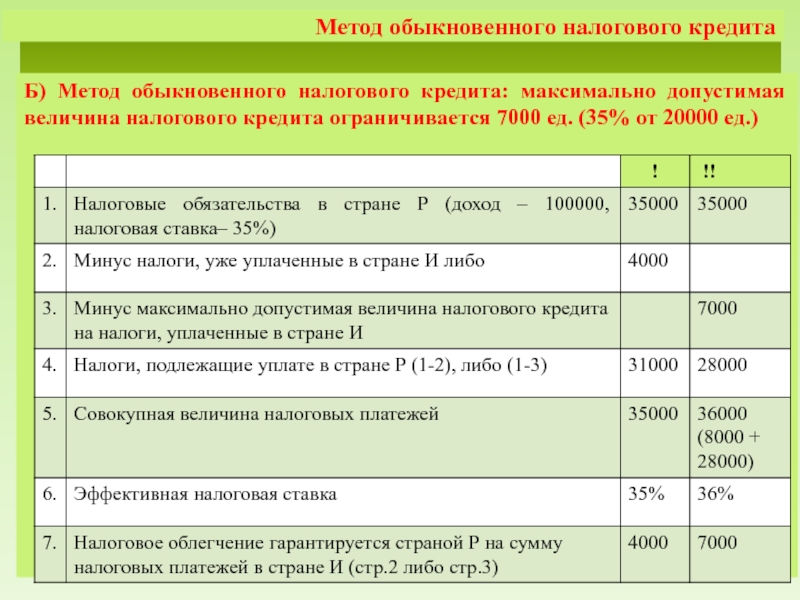

Обычный кредит (зачет): вычитается налог, уплаченный в зарубежном государстве-источнике в сумме, не превышающей сумму налога, который был бы исчислен в стране резидентства с дохода, полученного в государстве-источнике.

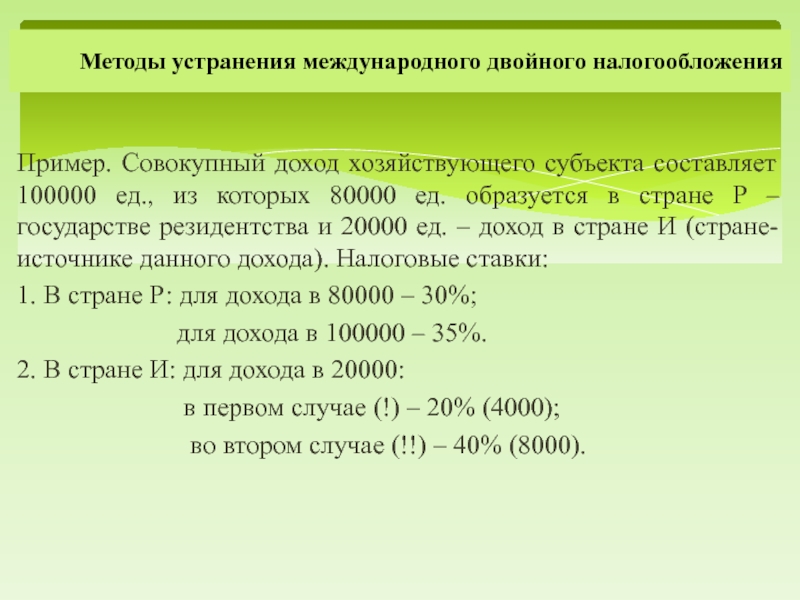

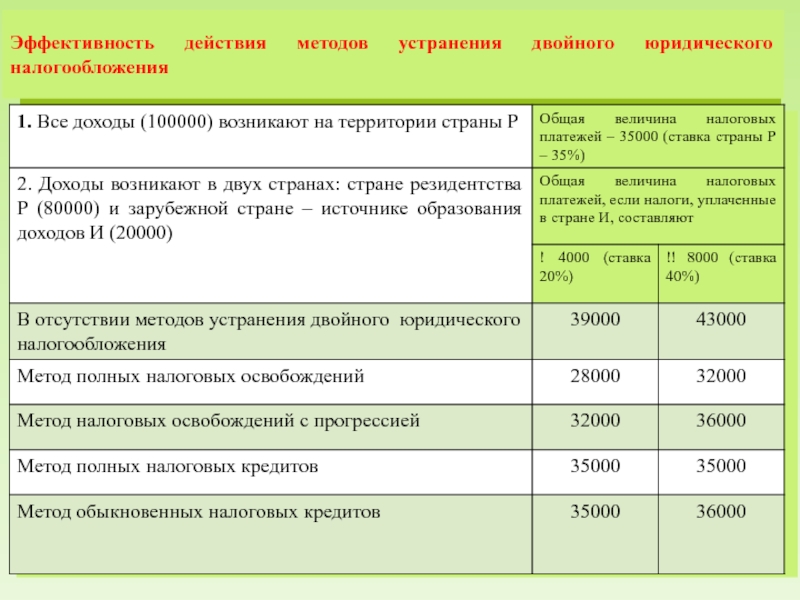

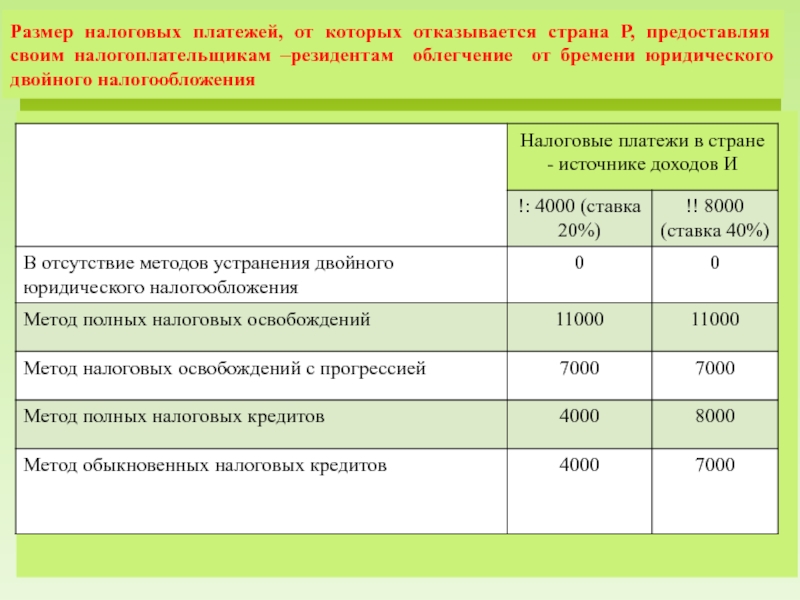

Методы устранения международного двойного налогообложения