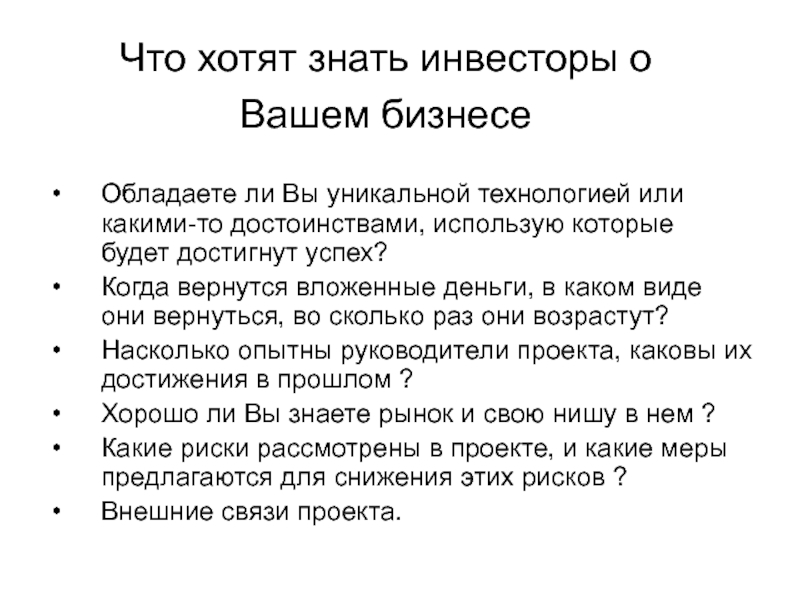

Слайд 2Что хотят знать инвесторы о Вашем бизнесе

Обладаете ли Вы

уникальной технологией или какими-то достоинствами, использую которые будет достигнут успех?

Когда

вернутся вложенные деньги, в каком виде они вернуться, во сколько раз они возрастут?

Насколько опытны руководители проекта, каковы их достижения в прошлом ?

Хорошо ли Вы знаете рынок и свою нишу в нем ?

Какие риски рассмотрены в проекте, и какие меры предлагаются для снижения этих рисков ?

Внешние связи проекта.

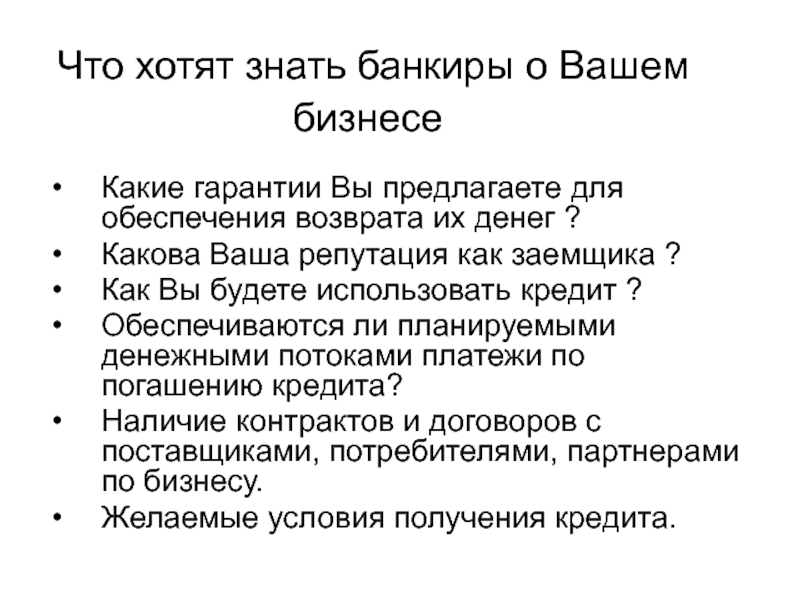

Слайд 3Что хотят знать банкиры о Вашем бизнесе

Какие гарантии Вы

предлагаете для обеспечения возврата их денег ?

Какова Ваша репутация как

заемщика ?

Как Вы будете использовать кредит ?

Обеспечиваются ли планируемыми денежными потоками платежи по погашению кредита?

Наличие контрактов и договоров с поставщиками, потребителями, партнерами по бизнесу.

Желаемые условия получения кредита.

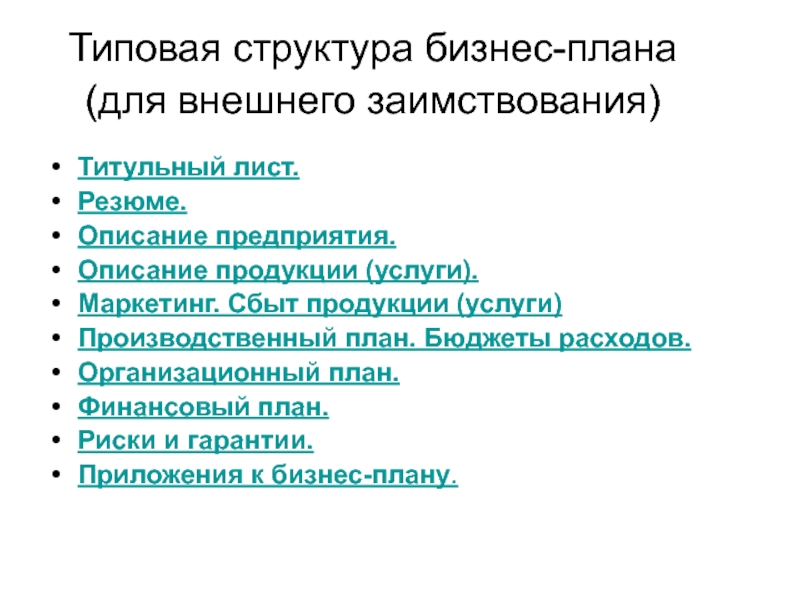

Слайд 4Типовая структура бизнес-плана

(для внешнего заимствования)

Титульный лист.

Резюме.

Описание

предприятия.

Описание продукции (услуги).

Маркетинг. Сбыт продукции (услуги)

Производственный план. Бюджеты

расходов.

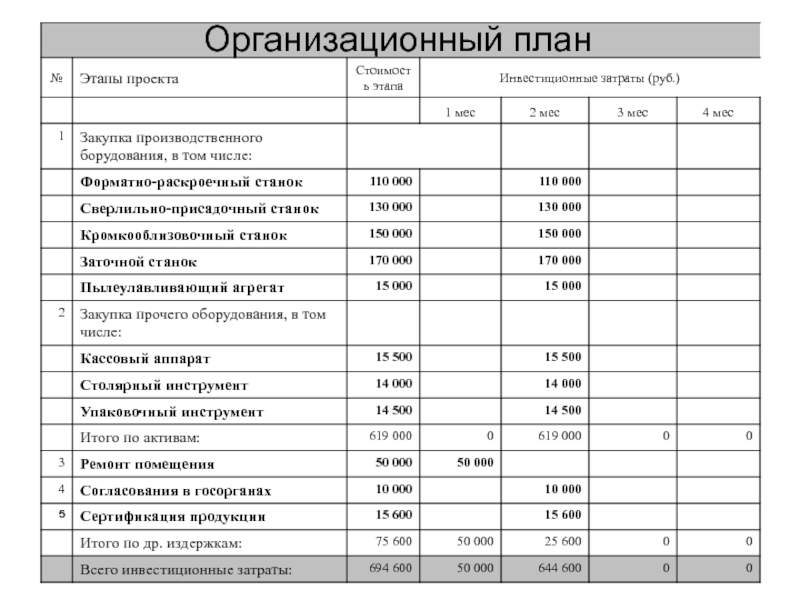

Организационный план.

Финансовый план.

Риски и гарантии.

Приложения к бизнес-плану.

Слайд 5Пояснения и рекомендации по разработке разделов бизнес-плана

Титульный лист бизнес-плана –

это визуальное обращение от Вашего предприятия к потенциальному инвестору или

партнеру.

Он создает первое впечатление читателя. С учетом этого обстоятельства титульный лист должен быть лаконичным и привлекательным.

Слайд 6Титульный лист

На титульном листе обязательно должны присутствовать:

Название предприятия;

Название проекта

(или другое назначение Вашего бизнес-плана);

Месторасположение предприятия, номера телефонов, по которым

можно связаться с владельцем (руководителем) или уполномоченным на ведение переговоров лицом;

Фамилия, имя, отчество (полностью) владельца (руководителя) и разработчика бизнес-плана;

Дата (месяц и год) составления.

Слайд 7Пояснение и рекомендации по составлению резюме

Рекомендуемая структура резюме:

Краткое описание

проекта, его цели и задачи;

Ресурсное обеспечение;

Механизм реализации;

Уникальность или конкурентоспособность продукции

или услуги;

Объем требуемого внешнего финансирования;

Прогноз объема продаж и прибылей;

Срок окупаемости инвестиций;

Другие показатели эффективности инвестиций;

Схема возврата займов инвесторам (кредиторам).

Социально-экономическое значение проекта для территории.

Слайд 8Пояснение и рекомендации по составлению раздела «Описание предприятия или нового

бизнеса»

Примерная структура раздела:

Чем предприятие занимается (будет дополнительно заниматься), что

представляет собой продукт (услуга), кто является клиентами;

Описание ситуации в Вашей сфере бизнеса (как Ваше предприятие вписывается в выбранную сферу бизнеса, положение дел в этой сфере, оценка перспектив развития);

Организационно-правовая форма предприятия, организационная структура, учредители, персонал и партнеры, дата создания;

Финансово-экономические показатели деятельности предприятия;

Месторасположение предприятия (кратко описать: адрес предприятия, характеристика здания или помещения, собственность или аренда, необходимость реконструкции, чем хорошо место для Вашего бизнеса);

Специфика работы (сезонность, время работы (часы и дни недели), и другие особенности, связанные со сферой бизнеса или используемыми ресурсами).

Слайд 9Пояснение и рекомендации по составлению раздела «Описание продукции (услуг)»

Примерная

структура раздела:

Наименование продукции (услуги);

Назначение и область применения;

Краткое описание и основные

характеристики;

Конкурентоспособность продукции (услуги), по каким параметрам превосходит конкурентов, по каким уступает им;

Патентоспособность и авторские права;

Наличие или необходимость лицензирования выпуска продукции;

Степень готовности предприятия к производству продукции;

Наличие сертификата качества продукции;

Безопасность и экологичность продукции;

Условия поставки и упаковка;

Гарантии и сервис.

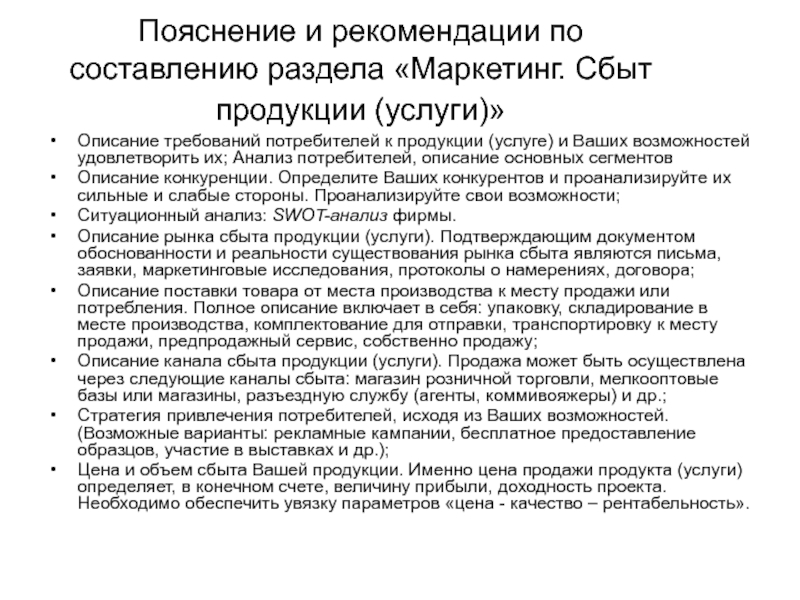

Слайд 10Пояснение и рекомендации по составлению раздела «Маркетинг. Сбыт продукции (услуги)»

Описание требований потребителей к продукции (услуге) и Ваших возможностей удовлетворить

их; Анализ потребителей, описание основных сегментов

Описание конкуренции. Определите Ваших конкурентов и проанализируйте их сильные и слабые стороны. Проанализируйте свои возможности;

Ситуационный анализ: SWOT-анализ фирмы.

Описание рынка сбыта продукции (услуги). Подтверждающим документом обоснованности и реальности существования рынка сбыта являются письма, заявки, маркетинговые исследования, протоколы о намерениях, договора;

Описание поставки товара от места производства к месту продажи или потребления. Полное описание включает в себя: упаковку, складирование в месте производства, комплектование для отправки, транспортировку к месту продажи, предпродажный сервис, собственно продажу;

Описание канала сбыта продукции (услуги). Продажа может быть осуществлена через следующие каналы сбыта: магазин розничной торговли, мелкооптовые базы или магазины, разъездную службу (агенты, коммивояжеры) и др.;

Стратегия привлечения потребителей, исходя из Ваших возможностей. (Возможные варианты: рекламные кампании, бесплатное предоставление образцов, участие в выставках и др.);

Цена и объем сбыта Вашей продукции. Именно цена продажи продукта (услуги) определяет, в конечном счете, величину прибыли, доходность проекта. Необходимо обеспечить увязку параметров «цена - качество – рентабельность».

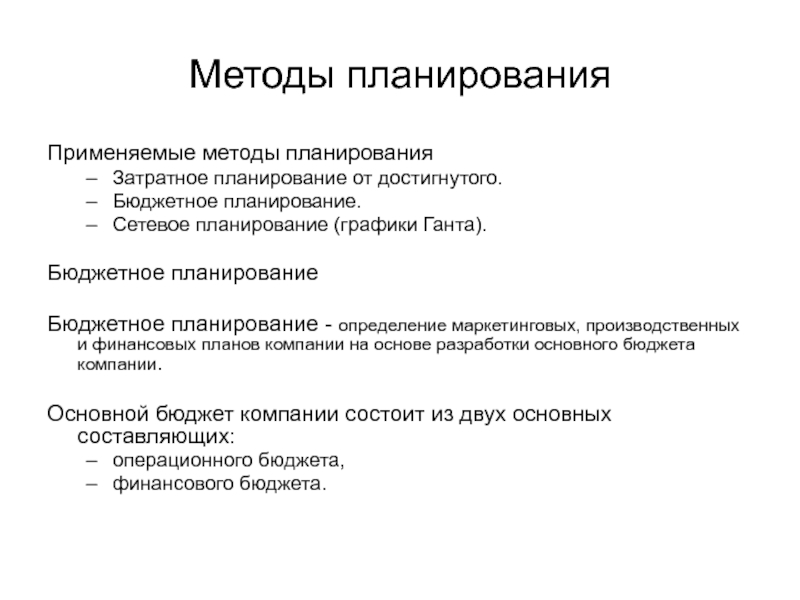

Слайд 11Методы планирования

Применяемые методы планирования

Затратное планирование от достигнутого.

Бюджетное планирование.

Сетевое планирование (графики

Ганта).

Бюджетное планирование

Бюджетное планирование - определение маркетинговых, производственных и финансовых планов

компании на основе разработки основного бюджета компании.

Основной бюджет компании состоит из двух основных составляющих:

операционного бюджета,

финансового бюджета.

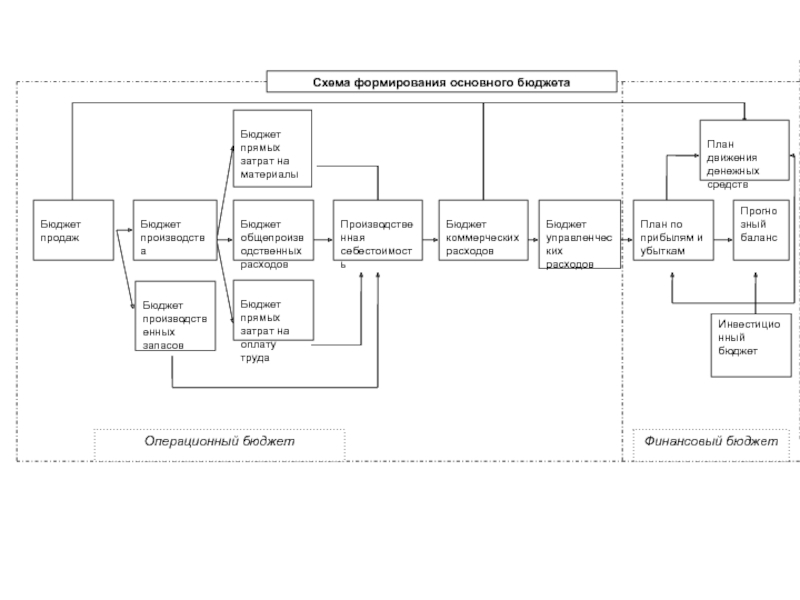

Слайд 12

Бюджет продаж

Бюджет производства

Бюджет общепроизводственных расходов

Бюджет прямых затрат на материалы

Бюджет прямых

затрат на оплату труда

Производственная себестоимость

Бюджет коммерческих расходов

Бюджет управленческих расходов

План по

прибылям и убыткам

Прогнозный баланс

План движения денежных средств

Бюджет производственных запасов

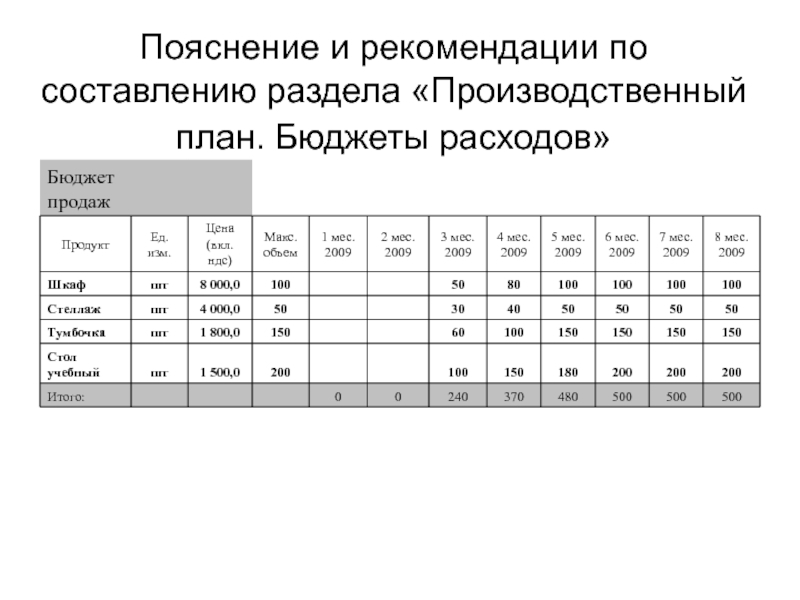

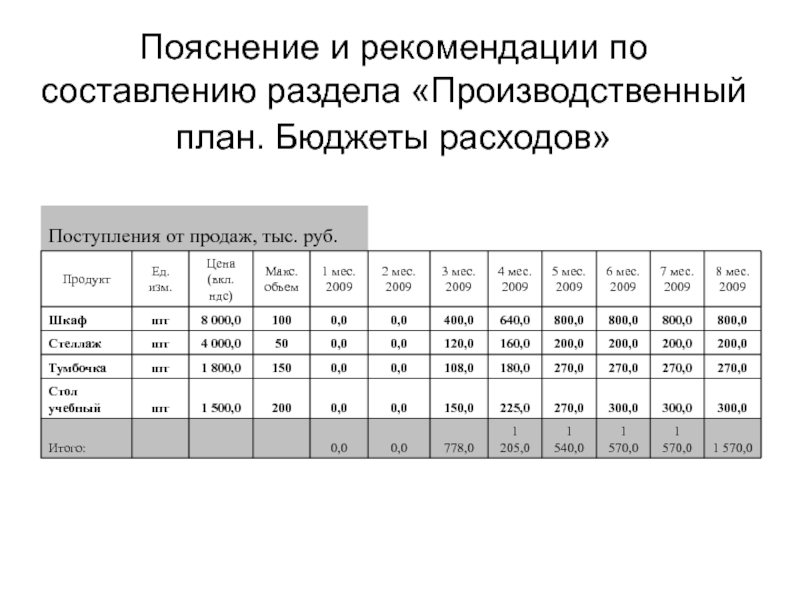

Слайд 13Пояснение и рекомендации по составлению раздела «Производственный план. Бюджеты расходов»

Слайд 14Пояснение и рекомендации по составлению раздела «Производственный план. Бюджеты расходов»

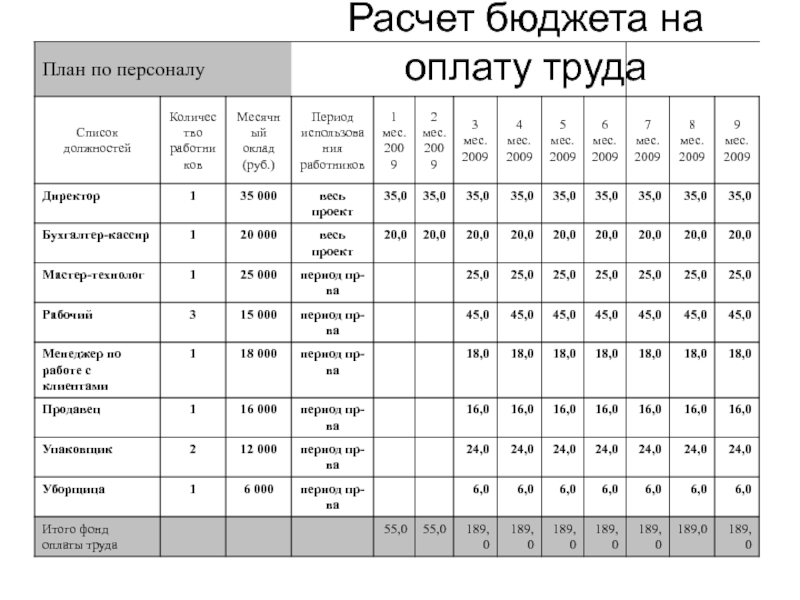

Слайд 15Расходы на персонал

Расходы на персонал включают в себя:

расходы на персонал

управления (директор, главный инженер, начальник производства, бухгалтера, плановики и т.д.);

расходы

на производственный персонал (технологи, ремонтники, рабочие и т.д.);

расходы на оплату труда рабочих сдельщиков;

расходы на прочих сотрудников (сбытовики, кладовщики, охрана).

Слайд 17Бюджет расходов на сырье, материалы и комплектующие изделия

Расчет выполняется по

каждому виду продукции или услуги.

На основании сметы расходов сырья и

материалов, комплектующих изделий на единицу продукции и плана продаж рассчитывается бюджет прямых материальных расходов.

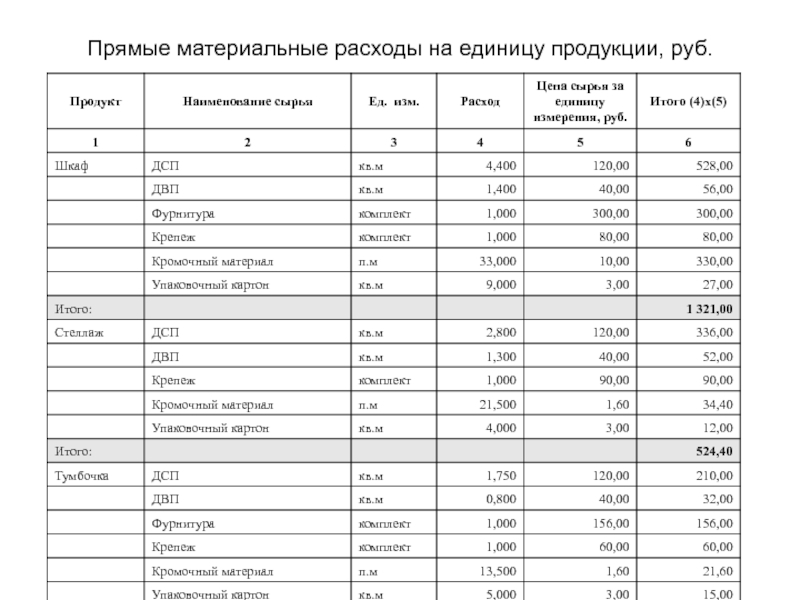

Слайд 18Прямые материальные расходы на единицу продукции, руб.

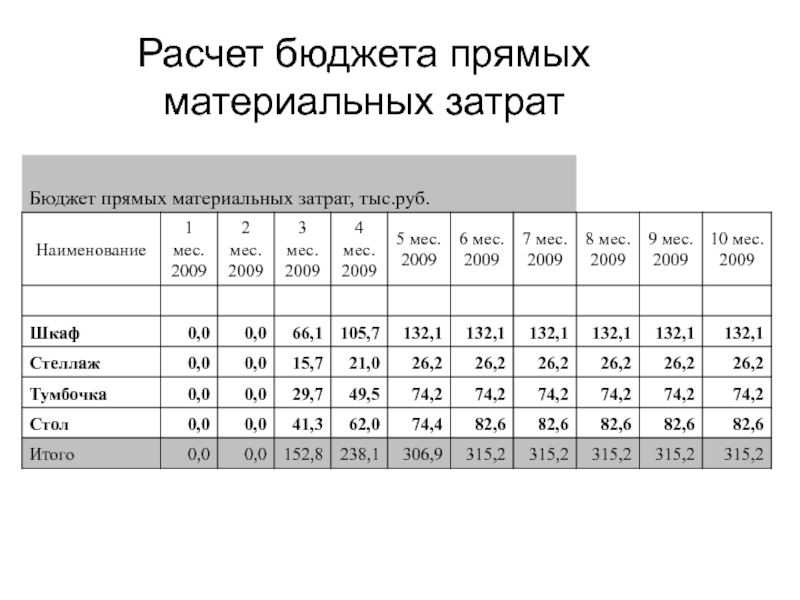

Слайд 19Расчет бюджета прямых материальных затрат

Слайд 21Расчет налоговых платежей

Перечень налогов может устанавливаться в соответствии с

действующей системой налогообложения, как для юридических лиц, так и для

индивидуальных предпринимателей. Например, для юридического лица установлены следующие налоги при общей системе налогообложении:

налог на прибыль;

налог на добавленную стоимость;

выплаты по социальным налогам;

налог на имущество;

транспортный налог;

налог на землю - по соответствующей ставке;

акцизы и т.д.

Слайд 22Расчет налоговых платежей

Расчет налоговых платежей выполняется самостоятельно по каждому виду

налога с учетом установленного налогового режима:

Общей системы налогообложения;

Упрощенной системы налогообложения;

Единого

налога на вмененный доход.

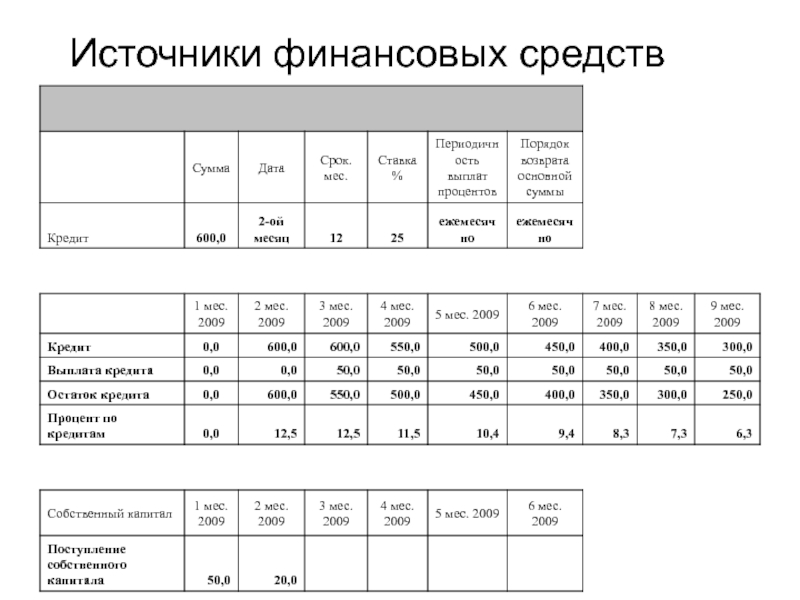

Слайд 24Финансовый план

Составление финансового плана включает использование всей полученной ранее информации

для проведения расчетов с целью получения финансовых результатов, за которым

следует принятие конкретных решений.

Финансовый план включает:

Расчеты связанные с определением необходимых финансовых ресурсов и их обслуживанием (схемы возврата);

Расчет плана по прибылям и убыткам;

Расчет плана движения денежных средств;

Расчет показателей эффективности проекта.

В финансовом разделе бизнес – плана необходимо продемонстрировать следующие основные моменты:

Прибыльность - позволяет оценить, является ли деятельность компании эффективной и доходной.

Прогнозируемый поток наличности - позволяет оценить, являются ли инвестиции в данный бизнес безопасными и будут ли все запланированные платежи осуществляться в соответствии с обязательствами.

Основные интегральные показатели эффективности Проекта - позволяют определить соотношение будущих доходов к первоначальным инвестициям.

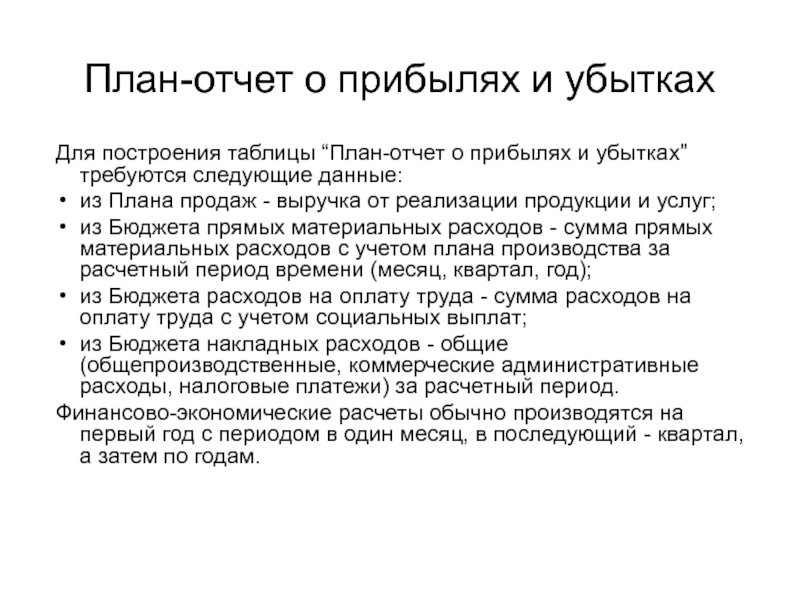

Слайд 26План-отчет о прибылях и убытках

Для построения таблицы “План-отчет о

прибылях и убытках” требуются следующие данные:

из Плана продаж - выручка

от реализации продукции и услуг;

из Бюджета прямых материальных расходов - сумма прямых материальных расходов с учетом плана производства за расчетный период времени (месяц, квартал, год);

из Бюджета расходов на оплату труда - сумма расходов на оплату труда с учетом социальных выплат;

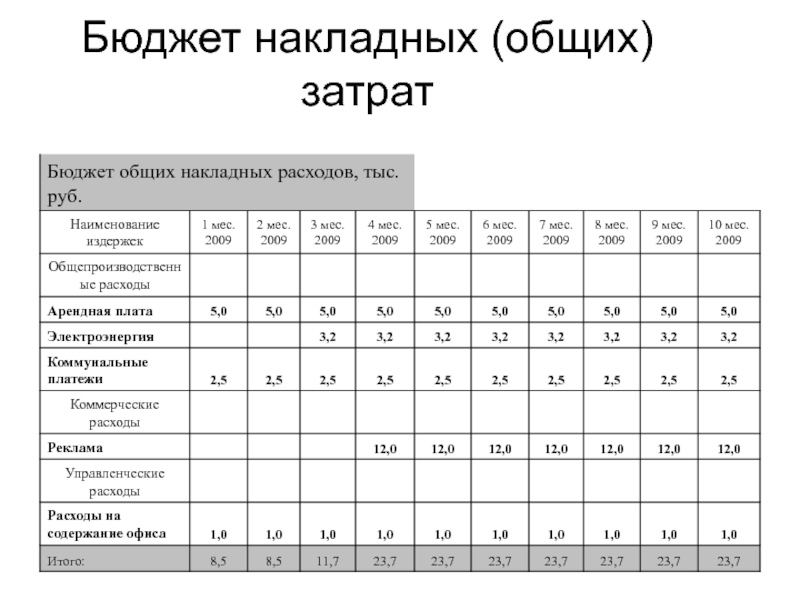

из Бюджета накладных расходов - общие (общепроизводственные, коммерческие административные расходы, налоговые платежи) за расчетный период.

Финансово-экономические расчеты обычно производятся на первый год с периодом в один месяц, в последующий - квартал, а затем по годам.

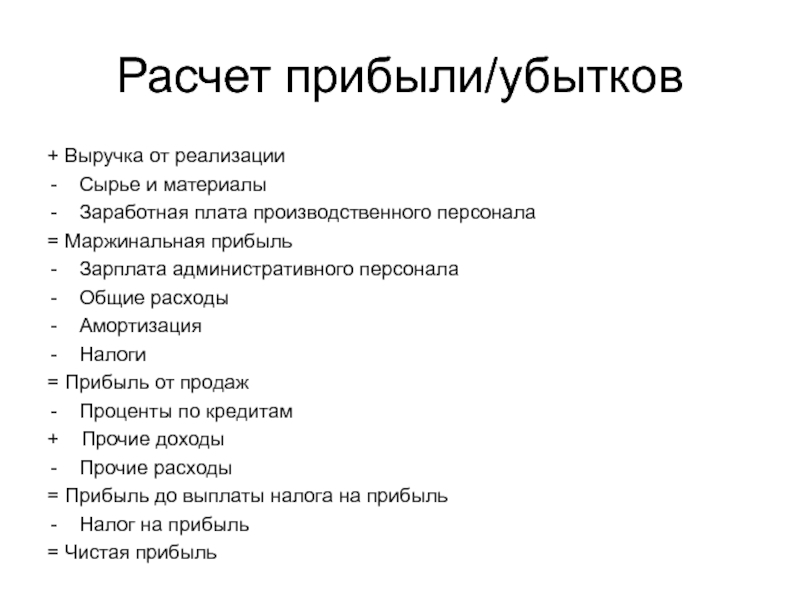

Слайд 27Расчет прибыли/убытков

+ Выручка от реализации

Сырье и материалы

Заработная плата производственного персонала

=

Маржинальная прибыль

Зарплата административного персонала

Общие расходы

Амортизация

Налоги

= Прибыль от продаж

Проценты по кредитам

+

Прочие доходы

Прочие расходы

= Прибыль до выплаты налога на прибыль

Налог на прибыль

= Чистая прибыль

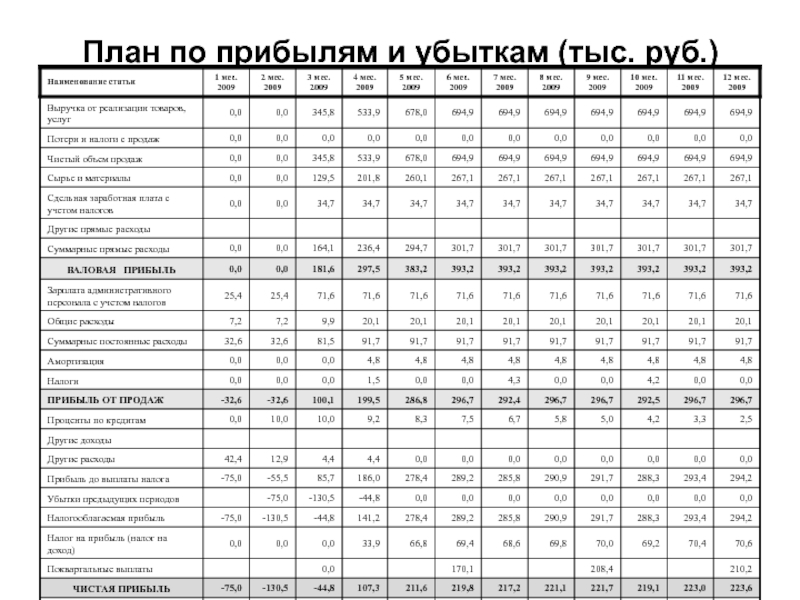

Слайд 28План по прибылям и убыткам (тыс. руб.)

Слайд 29План движения денежных средств

В основе «Плана денежных потоков» (или

"Плана движения денежных средств") лежит метод анализа денежных потоков, используемый

во всех наиболее известных методиках планирования и оценки эффективности инвестиционных проектов (например, в “COMFAR” UNIDO).

Составление данного документа используется для определения текущего остатка имеющихся в распоряжении предприятия денежных средств. Этот остаток формируется за счет притока (доходов от реализации продукции и услуг, взносов в уставной фонд, займов и т.д.) и оттока (затрат на производство продукции и услуг, общих издержек предприятия, затрат на инвестиции, затрат на обслуживание и погашение займов, выплаты дивидендов, налоговых и других выплат) денежных средств.

Составление таблицы «План движения денежных средств» является завершающей стадией в финансовых расчетах по проекту. Эта таблица показывает обеспеченность финансовыми ресурсами процесса реализации проекта на каждом этапе. Таблица является основным документом, предназначенным для определения потребности в капитале, выработки стратегии финансирования предприятия, а также оценки эффективности его использования.

Таблица потока реальных денег состоит из трех частей:

потока денежных средств от производственной деятельности,

потока денежных средств от инвестиционной деятельности,

потока денежных средств от финансовой деятельности.

Все поступления и платежи отображаются в периоды времени, соответствующие фактическим датам осуществления этих платежей, с учетом задержки платежей за поставки материалов и комплектующих изделий, условий реализации продукции (в кредит, с авансовым платежом), а также условий формирования производственных запасов.

Остаток денежных средств на счете (баланс наличности) используется предприятием для выплат на обеспечение производственной деятельности последующих периодов, инвестиций, погашения займов, выплаты налогов и личное потребление.

Отрицательное значение баланса денежных средств в каком-либо периоде свидетельствует о том, что предприятие не в состоянии оплачивать текущие затраты или задолженности.

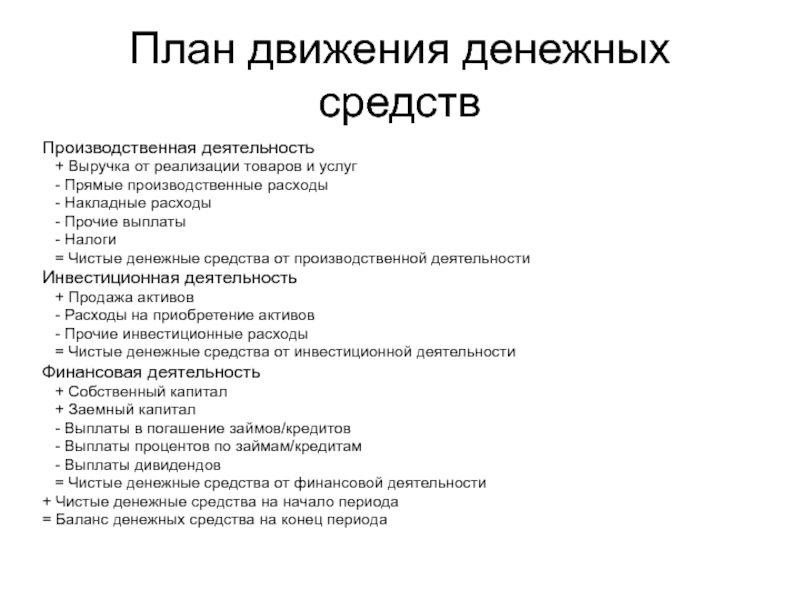

Слайд 30План движения денежных средств

Производственная деятельность

+ Выручка от реализации

товаров и услуг

- Прямые производственные расходы

-

Накладные расходы

- Прочие выплаты

- Налоги

= Чистые денежные средства от производственной деятельности

Инвестиционная деятельность

+ Продажа активов

- Расходы на приобретение активов

- Прочие инвестиционные расходы

= Чистые денежные средства от инвестиционной деятельности

Финансовая деятельность

+ Собственный капитал

+ Заемный капитал

- Выплаты в погашение займов/кредитов

- Выплаты процентов по займам/кредитам

- Выплаты дивидендов

= Чистые денежные средства от финансовой деятельности

+ Чистые денежные средства на начало периода

= Баланс денежных средства на конец периода

Слайд 32Оценка экономической эффективности бизнес проекта

Показатели эффективности бизнес – проектов

в той или иной степени характеризуют соотношение предполагаемых доходов к

инвестиционным затратам. На этот счет существует большое количество финансовой литературы подробно излагающей методики расчета этих показателей. Для того чтобы понять экономическое значение некоторых из них, необходимо обладать специальными знаниями. Кроме того, рассматриваемый Проект создания производства относится к малому бизнесу и инвестиции в него не являются капиталоемкими.

Приведенная в данном разделе методика расчета позволяет предпринимателям ответить на следующие вопросы:

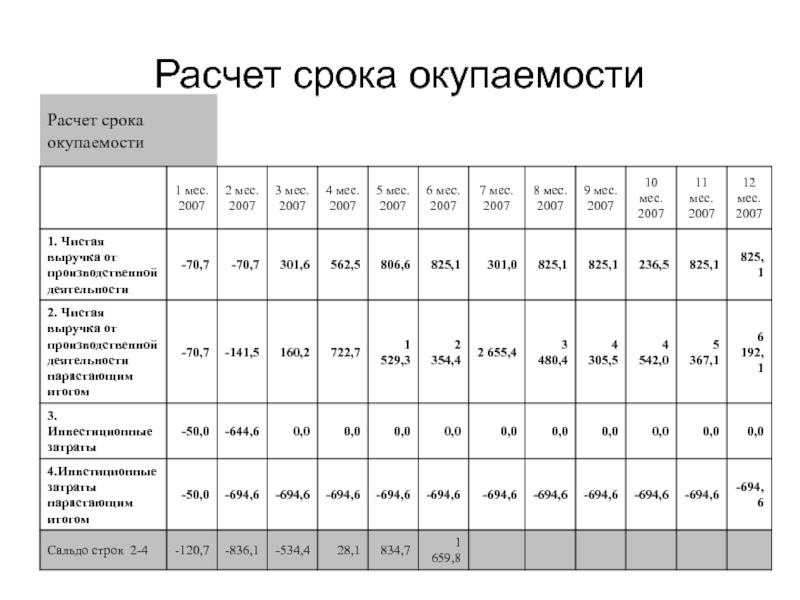

Срок окупаемости Проекта.

Срок окупаемости проекта - это время, за которое доходы от деятельности предприятия покроют инвестиции в проект. Срок окупаемости обычно измеряется в годах или месяцах.

В классическом экономическом анализе под инвестициями понимаются долгосрочные финансовые вложения в здания, оборудование и т. п. Для представителей малого бизнеса имеет смысл определить срок окупаемости всех первоначальных вложений, в том числе не являющихся инвестиционными.

Срок окупаемости данных вложений наступит в тот период, когда общая сумма доходов предприятия (сумма строк «Чистые денежные средства от производственной деятельности») достигнет этой величины.

Однако проверка периода окупаемости не является достаточно точным показателем качества вложений, особенно если предприятие производит не только капитальные вложения в основные средства, но и осуществляет другие направления инвестирования.

В этих случаях более приемлемым является определение эффективности инвестиций путем сравнения размера будущего дохода с величиной инвестиций.

Этот метод оценки предполагает использование коэффициентов дисконтирования для приведения будущих денежных потоков к текущему моменту. Данная методика подробно описана в экономической литературе.

.

Слайд 34Оценка экономической эффективности бизнес проекта

Средняя норма прибыли по инвестициям

Этот метод

оценки инвестиционных проектов базируется на расчете отношения среднегодовой прибыли и

величины вложений в проект. Например, вложения в проект - 660 000 руб., среднегодовая прибыль составит 430 165 руб., следовательно, средняя норма прибыли равна

430 165 руб./660 000 руб. = 65,2 %.

Этот показатель сопоставляется с годовой эффективностью альтернативных проектов, чтобы решить целесообразность реализации данного проекта. Основным достоинством этого метода является простота, доступность информации, используемой при его применении.

Чистая величина дохода

Чистая величина дохода равна стоимости будущих денежных потоков за вычетом стоимости инвестиционных затрат. Если чистая величина доходов за определенный период имеет положительное значение, то это означает, что инвестиции приумножат доходы фирмы и проект можно осуществить. Отрицательная величина чистой величины доходов указывает на то, что доходы от инвестиций недостаточно высоки, чтобы компенсировать риски, присущий данному проекту.

Например, сложим ежемесячные результаты производственной деятельности предприятия (сумма строк «Чистые денежные средства от производственной деятельности»). Получим, например, 1 339 153 рубля.

Тогда чистая величина дохода по Проекту составит:

1 339 153 –660 000=679 153 руб.

Слайд 35Пояснение и рекомендации по составлению раздела «Риски и гарантии»

Целью

данного раздела бизнес-плана является описание внешних и внутренних факторов, увеличивающих

или уменьшающих вероятность возникновения риска финансовых потерь и наличие предусмотренных мер по защите от возможных финансовых потерь предприятия и кредиторов.

Инвесторы (кредиторы) хотят знать, с какими проблемами можно столкнуться при реализации проекта и как предприниматель предполагает преодолеть их. Глубина и анализ рискованности дела зависит от конкретного вида деятельности и объема проекта.

Под риском понимается вероятность (угроза) потери предприятием части своих ресурсов, снижение доходов или появление дополнительных расходов, возникших в результате производственной, инвестиционной и финансовой деятельности предприятия.

Существует три основных группы рисков: коммерческие, производственные, финансовые.

Коммерческие риски являются отражением ненадежности доходов, связанных с факторами конкуренции и проблемами сбыта.

Производственные риски непосредственно связаны с факторами низкого качества продукции, ненадежностью оборудования, низкой квалификацией персонала, отсутствием или слабостью системы снабжения сырьем и материалами, а также с экологией производства.

Финансовые риски обусловлены недостаточностью объемов финансирования проекта, неспособностью предприятия осуществлять возврат заемных средств и выплату процентов по ним.

Слайд 36Пояснение и рекомендации по приложениям к бизнес-плану

В качестве приложений

бизнес-плана могут быть документы, подтверждающие или дополняющие информацию, которая содержится

в бизнес-плане:

устав предприятия (указать соответствующий проекту вид деятельности);

учредительный договор;

лицензия на право проведения работ;

патенты (авторское право);

сертификаты качества продукции;

международная, федеральная, региональная или местная программы;

законодательные акты и другие решения органов власти;

договора, в том числе: аренды, купли, продажи.

Слайд 37Корректировка бизнес-плана

Бизнес-план не является статичным инструментом планирования бизнеса.

Необходимость поддержания его

в актуальном состоянии обусловлена изменениями как микроэкономике (внутренняя среда) предприятия,

так и в макроэкономике (внешняя среда).

Бизнес- план может быть откорректирован и в связи с фактически выполненными работами и этапами в прошедших периодах.

В этой связи желательно иметь математическую модель расчетной части бизнес-плана и возможность ее корректировки.

Для этого существуют программные комплексы, которые

можно приобрести или самостоятельно разработать.