Слайд 1Тема 14. Мировой валютный

рынок и валютное регулирование.

14.1. Понятие мирового

валютного рынка: основные характеристики и особенности.

14.2. Глобальный валютный рынок FOREX.

Валютные операции, осуществляемые на рынке.

14.3. Рыночное, государственное и межгосударственное регулирование валютных отношений.

14.4. Россия в международных валютных отношениях.

Слайд 212.1. Понятие мирового валютного

рынка, основные характеристики

и особенности.

Мировой валютный рынок — система устойчивых экономических и организационных отношений,

возникающих в результате операций по купле-продаже иностранной валюты и различных валютных ценностей.

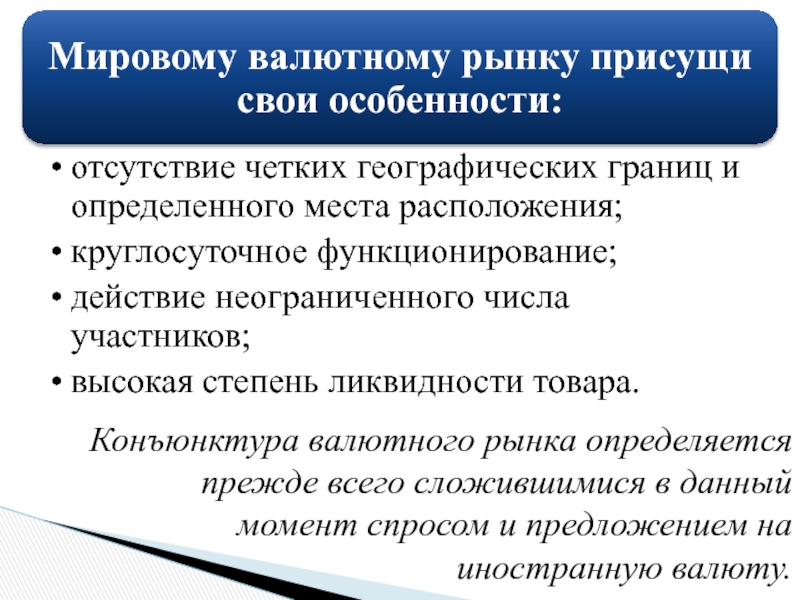

Слайд 4Основными характеристиками мирового валютного рынка являются:

Слайд 6Конъюнктура валютного рынка определяется прежде всего сложившимися в данный момент

спросом и предложением на иностранную валюту.

Слайд 8 Спрос на валюту зависит от импортеров, которым

предстоят платежи за товары и услуги; физических и юридических лиц,

имеющих обязательства по уплате дивидендов, погашению займов, кредитов и др.

С функциональной точки зрения мировой валютный рынок обеспечивает своевременное осуществление международных расчетов, страхование от валютных рисков, диверсификацию валютных резервов, валютную интервенцию, получение прибыли его участниками в виде разницы курсов валют, проведение валютной политики.

Слайд 9 С институциональной точки зрения мировой валютный

рынок представляет собой совокупность уполномоченных банков, инвестиционных компаний, бирж, брокерских

контор, иностранных банков, осуществляющих валютные операции.

Слайд 10 С организационно-технической точки зрения мировой валютный

рынок представляет собой совокупность телеграфных, телефонных, электронных и прочих коммуникационных

систем, связывающих между собой банки разных стран, осуществляющие международные расчеты и другие валютные операции.

Слайд 12 Коммерческие банки производят основной объем валютных операций.

В банках держат счета другие участники рынка и осуществляют с

ними необходимые конверсионные (обменные) и депозитно-кредитные операции.

На мировые валютные рынки наибольшее влияние оказывают крупные международные банки, ежедневный объем операций которых достигает миллиардов долларов.

Слайд 13 Их основным отличием являются крупные объемы сделок, которые могут

привести к значительным изменениям в котировке или цене валюты.

Это

такие банки, как:

Слайд 14Главной задачей центральных банков является валютное регулирование на внешнем рынке,

а именно, предотвращение резких скачков курсов национальных валют с целью

недопущения экономических кризисов, поддержания баланса экспорта-импорта и т. п. Их влияние может быть как прямым так и косвенным.

Слайд 15Наибольшим влиянием на мировые валютные рынки обладают центральный банк

Слайд 16 Фирмы, осуществляющие внешнеторговые операции, также являются участниками

валютного рынка. Компании, участвующие в международной торговле, предъявляют устойчивый спрос

на иностранную валюту и предложение иностранной валюты. Кроме того, они размещают и привлекают свободные валютные средства в краткосрочные депозиты. При этом данные организации прямого доступа на валютный рынок, как правило, не имеют и проводят конверсионные и депозитные операции через коммерческие банки.

Слайд 17Компании, осуществляющие зарубежные вложения активов, представленные различного рода международными инвестиционными

фондами, проводят политику диверсифицированного управления портфелем активов, размещая средства в

ценных бумагах правительств и корпораций различных стран. Наиболее известны фонд “Quantum” Джорджа Сороса, а также фонд “Dean Witter”. К данному виду фирм относятся крупные международные корпорации, осуществляющие иностранные производственные инвестиции: создание филиалов, совместных предприятий.

Слайд 19 Брокерские или маклерские фирмы как посредники между

продавцами и покупателями являются важным компонентом валютных рынков.

Одной из функций валютных бирж является обмен валют для юридических лиц и формирование рыночного валютного курса.

Валютные брокерские фирмы имеют целью сведение покупателя и продавца иностранной валюты и осуществление между ними конверсионной или ссудно-депозитной операции.

Слайд 20 За свое посредничество брокерские фирмы взимают брокерскую

комиссию в виде процента от суммы сделки. Обычно брокеры отвечают

лишь за процентную часть сделки, а торговые решения и всю ответственность за финансовые последствия по ним принимает на себя владелец финансовых средств.

Хеджирование — это страхование, снижение риска потерь, обусловленных неблагоприятными для продавцов или покупателей изменениями рыночных цен на товары в сравнении с теми, которые учитывались при заключении договора.

Слайд 21 Трейдерами, то есть торговцами, называют всех, кто

что-либо покупает и продает в целях извлечения прибыли. На валютном

рынке трейдеры торгуют валютой и производными от нее финансовыми инструментами.

Целью спекулирования является получение прибыли в ожидании благоприятного для спекулянта изменения контрактных цен в будущем.

Дилер — это трейдер, который проводит торговые операции на свой собственный страх и риск и за свой счет.

Слайд 22 Сами валютообменные операции в их нынешнем понимании

начали развиваться в Средние века, что связано с развитием международной

торговли и мореплавания. Первыми валютчиками считаются итальянские менялы, которые зарабатывали на обмене валют разных государств.

Мировая валютная система существует с конца XIX в. В начале ХХ столетия курсы валют были фиксированными и жестко привязывались к золоту.

Слайд 23 Был введен золотой стандарт, который предполагал обязательное

использование золота в международных расчетах.

С начала Первой

мировой войны золотой стандарт перестал существовать, и в 1922 г. на Генуэзской конференции было достигнуто соглашение о переходе к золотодевизному стандарту. Это означало, что основным средством международных расчетов становились заменители золота — девизы, то есть национальные или коллективные валюты.

Слайд 24 На Бреттон-Вудской конференции в 1944 г. страны-участницы

пришли к соглашению о золотовалютном стандарте и взаимной конвертируемости валют.

Доллар США и в некоторой степени фунт стерлингов стали выполнять, наряду с золотом, функции резервных валют. Была установлена неизменная цена за тройскую унцию золота (31,1 г) в размере 35 долл.

Международное регулирование валютных отношений стало осуществляться через специализированную организацию — Международный валютный фонд.

Слайд 25 После Второй мировой войны США приняли программу

восстановления экономики Европы. Согласно плану Маршалла экономику Европы следовало оздоровить

до уровня, когда она самостоятельно смогла бы поддерживать свой военный потенциал. Одной из задач являлось утоление “долларового голода”. В Европу хлынул поток долларов. Следствием этого в 60-е гг. стало ускорение темпов инфляции в разных странах.

Рост дефицита платежного баланса, инфляция вынудили США приостановить конвертируемость долларов в золото.

Слайд 26 Представители ведущих мировых государств на Ямайской конференции

определили новые принципы формирования мировой валютной системы, включая переход на

плавающие курсы (свободно колеблющиеся под влиянием спроса и предложения курсы). Основными элементами новой системы стали межгосударственные организации, регулирующие валютные отношения, конвертируемость валют.

Слайд 27 Механизмом осуществления международных валютных операций стали коммерческие

банки. Предпринятые усилия в конечном итоге привели к формированию системы

управляемого плавания валютных курсов. Образовался валютный рынок, на котором национальные валюты принимали те же формы, что и денежные единицы на внутреннем рынке. Результаты этой конференции послужили предпосылкой создания рынка FОRЕХ.

Слайд 3012.2. Глобальный валютный рынок

FOREX. Валютные операции,

осуществляемые на рынке.

В результате

развития техники связи и снятия валютных ограничений сложился глобальный валютный

рынок, имеющий название “Международная валютная биржа” FОRЕХ (FOReign Exchange market). Это система взаимодействующих между собой с помощью новейших информационных технологий региональных валютных рынков.

Слайд 31 Валютный рынок FОRЕХ — это рынок обменных

(конверсионных) операций по купле-продаже, расчетам и предоставлению в виде ссуды

иностранной валюты, осуществляемых между участниками валютного рынка.

Это единственный в мире рынок, работающий круглосуточно, пять дней в неделю.

Слайд 32 Быстрое движение средств, низкая стоимость проводимых сделок,

высокая ликвидность делает рынок FОRЕХ одним из самых привлекательных для

инвесторов. Существенным отличием рынка FОRЕХ является отсутствие какого-либо определенного места торговли.

FОRЕХ — это огромная сеть валютных дилеров, соединенных между собой телекоммуникациями, рассредоточенных по всем ведущим мировым финансовым центрам, круглосуточно работающая как единый механизм.

Слайд 33 На сегодняшний день между странами каждый день

покупается и продается товаров на сумму около 20 млрд долл.

В то же время ежедневный оборот рынка FОRЕХ превышает 1,5 трлн долл.

Объединенные в единую глобальную сеть спутниковыми каналами связи с помощью совершеннейших компьютерных систем участники рынка FОRЕХ создают оборот валютных средств, который в сумме за год в 10 раз превышает общий годовой валовой национальный продукт всех государств мира.

Слайд 34 Основные объемы (90–95%) оборота на рынке FОRЕХ

делают крупнейшие мировые коммерческие банки, совершая конверсионные операции как в

интересах своих клиентов, так и за свой счет. Тем не менее, прогресс в области компьютерных технологий позволил и в этой сфере финансов найти область приложения средств частных и зачастую мелких инвесторов. Все большее количество брокерских фирм и банков открывают доступ частным инвесторам на рынок FОRЕХ через Интернет.

Слайд 36 Из-за высокой ликвидности рынка продажа практически неограниченного

лота может быть выполнена по единой рыночной цене, что позволяет

избежать проблем неустойчивости, существующих во фьючерсах, где в одно время и по определенной цене может быть продано только ограниченное количество контрактов.

FОRЕХ обслуживает не только внешнюю торговлю, но и международное движение капитала, а также является ареной для всяческих спекулятивных операций.

Слайд 37 Доля последних в общем объеме операций выросла

за последнее десятилетие в несколько раз. Торговля валютой сама по

себе стала отдельным видом экономической деятельности: дневной оборот мирового валютного рынка достигает триллиона долларов, не менее 80% всех сделок составляют спекулятивные операции, имеющие целью извлечение прибыли от игры на разнице валютных курсов.

Слайд 38 Вся система международных экономических отношений выражается международными

расчетами в тех или иных мировых или национальных денежных единицах,

выполняющих функцию мировых денег. При этом сами валюты, национальные и международные, становятся самостоятельным объектом сделок по купле и продаже. Валютный рынок представляет ту часть системы экономических отношений, которые возникают в процессе валютных сделок между субъектами.

Слайд 39 Большинство валютных операций осуществляется по текущим и

срочным банковским счетам, когда одни банки выступают в качестве продавцов,

а другие — в качестве покупателей. Эта форма торговли валютой называется межбанковским валютным рынком.

Валютный рынок складывается из двух основных компонентов: рынка биржевой торговли и внебиржевого валютного рынка, который фактически является межбанковским. Именно на него приходится основной объем операций, осуществляемых на FОRЕХ.

Слайд 40 Банки и компании, являющиеся участниками валютного рынка,

делятся по степени своего влияния на две группы.

Формируют рынок маркет-мейкеры — крупные банки и финансовые компании, определяющие текущий уровень валютного курса или процентных ставок за счет значительной доли своих операций в общем объеме рынка. На мировых валютных рынках маркет-мейкеры — это крупные международные банки, осуществляющие ежедневно валютные операции на миллиарды и даже десятки миллиардов долларов.

Слайд 41 Маркет-мейкеры устанавливают текущий уровень курса путем проведения операций

друг с другом и с менее крупными банками.

Мелкие банки и финансовые компании иcпользуют для своих операций тот курс, который для них устанавливают маркет-мейкеры, то есть являются пользователями рынка (market users).

Различного рода международные инвестиционные фонды привлекают значительные массы денежных средств населения, продавая свои акции и паи, а затем размещают эти средства в ценные бумаги правительств и корпораций различных стран.

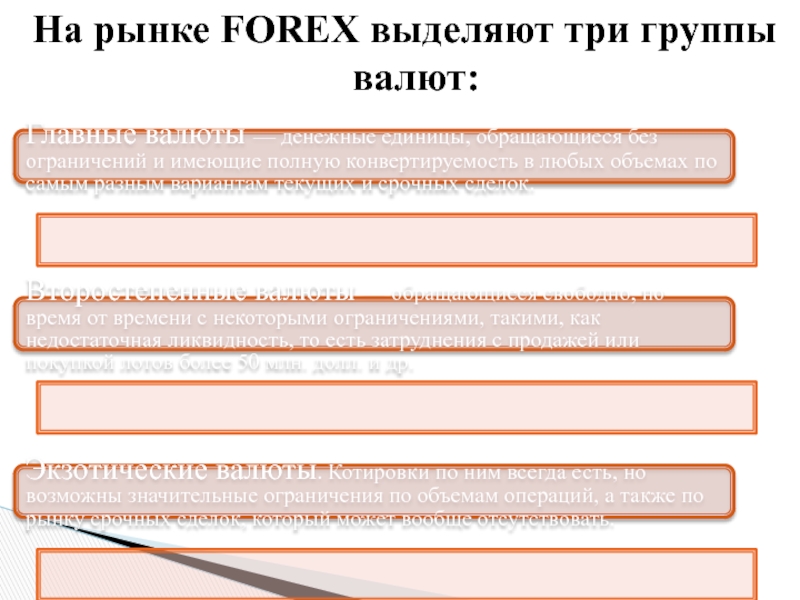

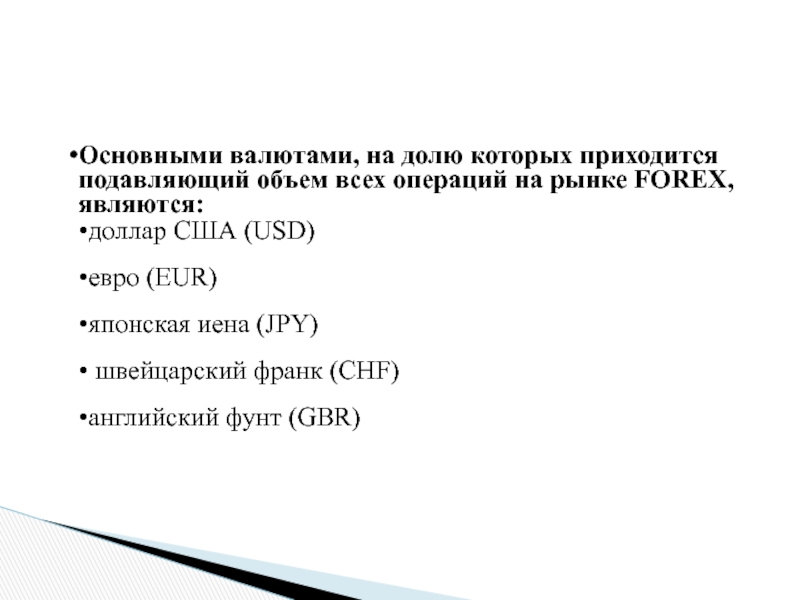

Слайд 42На рынке FОRЕХ выделяют три группы валют:

Слайд 43Прокси валют - это такие валюты, которые одновременно в течение

какого-то периода времени на одинаковую величину изменяют свою стоимость.

Слайд 45 Ежегодный объем конверсионных операций в мире составляет

от 1 до 3 трлн долл.

Основу функционирования

мирового валютного рынка составляют валютообменные конверсионные операции.

Слайд 46 Кассовые сделки осуществляются участниками рынка для получения

необходимой валюты в течение одного-двух дней на условиях “спот” (spot),

то есть с немедленной поставкой покупаемой (продаваемой) валюты. Курс валюты в кассовых сделках фиксируется на день и час оплаты контракта. Главный смысл кассовой сделки — обменять одну валюту на другую.

Но вместе с тем она может иметь спекулятивный подтекст и использоваться для получения дополнительного дохода из-за колебания валютных курсов.

Слайд 47 Объем кассовых операций, проводимых на международных валютных рынках,

составляет около 60% общего объема операций межбанковского рынка.

Срочные

валютные операции рассчитаны на гораздо больший срок. Цели таких операций — конверсия валют для получения дохода, прибыли за счет курсовой разницы, страхование валютных позиций от возможных потерь.

Участников срочных сделок интересуют процентные ставки. Приобретение той или иной валюты — это лишь повод для получения дополнительного дохода.

Слайд 48 Распространенными срочными операциями являются форвардные сделки. Форвардный

контракт — это соглашение между двумя сторонами о будущей поставке

предмета контракта, которое заключено вне биржи; это твердая сделка, то есть обязательная для исполнения.

Форвардные сделки осуществляются на межбанковском рынке. Такие сделки рассчитаны на срок от 3 дней до 12 месяцев.

Слайд 49 В момент заключения сделки фиксируются курс валюты

и сумма сделки. Курс фиксируется с расчетом будущего повышения или

снижения фактического курса валюты. Форвардный курс слагается из курса спот на момент заключения сделки и премии или дисконта, то есть надбавки или скидки в зависимости от процентных ставок на данный период.

С начала 70-х гг. на мировом валютном рынке большое распространение получили фьючерсные сделки. По сути своей и механизму осуществления фьючерсная сделка мало отличается от форвардной.

Слайд 50 Это также поставка товара на будущий срок

по заранее обусловленной цене (на 1, 2, 3, 6, 12

мес.). Особенность фьючерсного контракта в том, что его реализация совершается точно в намеченный срок держателем фьючерса.

Фьючерсами торгуют только биржи и торговля ведется по строгим правилам и стандартным условиям; реальной поставки товара не происходит. Фьючерсные контракты позволяют получать прибыль на разнице цен по мере роста спроса на товар в расчете на благоприятную динамику цен в будущем.

Слайд 51 Валютный опцион — это контракт, дающий право

одному из участников сделки купить или продать определенное количество иностранной

валюты по фиксированной цене в течение некоторого периода времени, в то время, как другой участник за денежную премию обязуется при необходимости обеспечить реализацию этого права, будучи готовым продать или купить иностранную валюту по определенной договорной цене.

Слайд 52 Покупающий право на покупку или продажу опциона

не обязан выполнять условия контракта, он может от них отказаться,

отдав за это часть дохода.

Существует опцион на покупку — колл и опцион на продажу — пут. Покупатель опциона колл имеет право купить валюту в течение отведенного времени по фиксированному курсу. Продавец опциона колл обязан продать данное количество валюты, если опцион будет выполнен, то есть, если покупатель не откажется его купить.

Слайд 53 Покупатель опциона пут имеет право продажи валюты

в течение данного срока по фиксированной цене. Продавец опциона пут

обязан купить данное количество валюты по определенной цене при выполнении условий договора.

Слайд 55 Это делает опционный контракт одновременно средством страхования

валютных рисков при неблагоприятном движении валютного курса и средством получения

дохода при движении валютного курса в благоприятном направлении.

Большое распространение на международных валютных рынках получили операции “своп”. По сути своей сам термин “swap” означает мену, обмен. В данном случае происходит обмен результатами проведенных валютных операций. Купля-продажа валют осуществляется на разных условиях.

Слайд 56 Валютный своп — комбинация двух конверсионных сделок

с валютами на условиях спот и форвард. Одна конверсия заключается

с немедленной поставкой, а другая, обратная, — с поставкой в будущем на заранее оговоренных условиях.

Арбитраж — операция, предполагающая покупку валюты или другого актива на одном рынке, их немедленную продажу на другом рынке и получение прибыли в силу различия цены покупки и цены продажи. Арбитражные операции должны завершаться в той валюте, в которой начинались.

Слайд 57 С развитием сети Интернет возможность участвовать в

торгах на рынке получили не только основные участники рынка, но

и частные лица, проводящие спекулятивные операции. Удобство использования, оперативность выполнения распоряжений, предоставление всей необходимой информации и графиков курсов валют — вот все, что нужно для продуктивной работы на рынке. Именно Интернет резко поднял популярность такой формы заработка, как игра на бирже.

Слайд 58 Задача трейдера — правильно спрогнозировать движение цены

на товар (на рынке FOREX товаром являются сами деньги) и

действовать соответственно. Например, если трейдер считает, что курс (цена) какой-либо валюты должен пойти вверх, то эту валюту нужно купить (чтобы потом продать по более высокой цене, или курсу). Справедливо и обратное.

Слайд 59 Минимальный начальный депозит для игры на мировом

валютном рынке — 2000 долл. Не каждый россиянин готов отдать

такую сумму, когда существует немалая вероятность потерять все в первой же сделке. Объективно оценив экономическую ситуацию в стране, маркетологи некоторых российских дилинговых компаний пришли к выводу, что предоставлять доступ на рынок FОRЕХ на тех же условиях, что и в США и Западной Европе, невыгодно из-за отсутствия серьезного спроса на данные услуги.

Слайд 60 В настоящее время большинство российских дилинговых компаний

предлагает так называемый “FОRЕХ на рубли”. Это значит, что все

операции на рынке производятся в рублях. При переводе денег на счет брокера рубли условно “превращаются” в доллары по принципу 1000 руб. = 1000 долл. Далее все операции производятся так, как будто на счету лежат не рубли, а доллары. Во время снятия денег происходит обратное “превращение”, то есть проходит торговля с нестандартными лотами.

Слайд 6112.3. Рыночное, государственное

и межгосударственное регулирование

валютных отношений.

Рыночное и государственное регулирование дополняют друг друга. Первое, основанное на

конкуренции, порождает стимулы к развитию валютного рынка, а второе направлено на преодоление негативных последствий рыночного регулирования валютных отношений.

Слайд 62В системе регулирования рыночной экономики важное место занимает валютная политика

— совокупность мероприятий, осуществляемых в сфере международных валютных и других

экономических отношений в соответствии с текущими и стратегическими целями.

Слайд 63Обоснованием валютной политики служит определенная теория, возведенная в ранг официальной

догмы. Юридически валютная политика оформляется валютным законодательством — совокупностью правовых

норм, регулирующих порядок совершения операций с валютными ценностями в стране и за ее приделами, а также валютными соглашениями между государствами по валютным проблемам.

Слайд 64 Одним из средств реализации валютной политики является

валютное регулирование — регламентация государством международных расчетов и порядка проведения

валютных операций. Прямое валютное регулирование реализуется с помощью законодательных актов и действий исполнительной власти, косвенное — с использованием экономических, в частности, валютно-кредитных методов воздействия на поведение экономических агентов рынка.

Слайд 67 Органом межгосударственного регулирования является МВФ, а с

середины 70-х гг. регулярными стали совещания на высшем уровне с

ограниченным числом участников, где обсуждаются проблемы интернационализации хозяйственных связей, нестабильности и неравномерности экономического и политического развития стран, партнерства.

Валютные ограничения в экономике государств и в отношениях между ними выполняют двойственную, противоречивую роль.

Слайд 68 С одной стороны, они служат действенным средством

выравнивания платежных балансов, поддержания курсов национальных валют, концентрации в руках

государства золотых и валютных ресурсов.

Так как валютный контроль ограничивает доступ иностранных товаров и капиталов на рынок данной страны, он защищает национальный рынок от экономической экспансии других государств, способствует росту национального производства.

Слайд 69 С другой стороны, валютные ограничения способствуют развитию

предприятий, независимых от импортного сырья и работающих на внутренний рынок.

Однако другие страны также применяют валютные ограничения, поэтому они служат существенным препятствием для проникновения монополий на рынки других стран.

Монополии США и других стран заинтересованы в том, чтобы без каких-либо ограничений вывозить свои товары и капиталы в другие страны, свободно перевозить через границу выручку от продажи этих товаров и прибыли на вложенный капитал.

Слайд 70 Отсутствие правительственных валютных ограничений является одним из

условий, дающих возможность другим государствам осуществлять неэквивалентный товарообмен и систематически

сводить платежный баланс в расчетах с развивающимися странами с активным сальдо, а, следовательно, поддерживать постоянную финансовую зависимость этих стран от монополий других государств.

Слайд 71 Поэтому правящие круги промышленно развитых государств, испытывающие

потребность в расширении внешних рынков сбыта, в большей мере заинтересованы

в отмене или ослаблении валютных ограничений, чем в их применении. Вводя валютные ограничения, они всегда рассматривают их как вынужденную меру и стремятся при первой возможности ликвидировать их, причем не только у себя, но и в других странах.

Слайд 72 Целесообразность установления свободной обратимости валют или применения

валютных ограничений определяется для каждого государства в тот или иной

момент состоянием его экономики и внешних расчетов. Для промышленно развитых стран в зависимости от состояния экономики и позиций на мировом рынке в один период свободная обратимость их валют может быть экономически целесообразной, в другой, наоборот, она не даст для экономики ничего, кроме вреда.

Слайд 73 Межгосударственное регулирование валютных отношений в мировой экономике

осуществляется специализированными институтами, одним из которых является Международный валютный фонд.

МВФ был создан в 1944 г. В соглашении о нем говорится, что одной из его целей является содействие созданию многосторонней системы расчетов по текущим операциям и устранению валютных ограничений, которые препятствуют росту мировой торговли.

Слайд 74 Существование МВФ показало, что его деятельность была

подчинена устранению валютных ограничений, являющихся серьезным препятствием на пути экономической

экспансии монополий США и других развитых стран.

В составе Фонда был учрежден специальный отдел валютных ограничений, на который были возложены следующие функции:

Слайд 76 Для того, чтобы устранять валютные ограничения в

международных расчетах по текущим операциям, МВФ способствовал созданию европейского платежного

союза (ЕПС) и введению многосторонних расчетов между странами Западной Европы.

МВФ за время своего существования, несмотря на давление, которое он оказывал на правительства состоящих в нем государств, не выполнил поставленной перед ним задачи в отношении полной ликвидации валютных ограничений и введения неограниченной обратимости основных валют.

Слайд 77 Банк Международных расчетов (БМР) является старейшим из

существующих международных валютно-финансовых организаций мира. Он был создан в 1930

г. Идея создания Банка возникла в связи с решением вопроса о репарационных платежах Германии странам, победившим в Первой мировой войне и о расчетах по займам.

Слайд 78 Американский план взимания германских репараций и расчетов

европейских стран — должников коммерческих банков США по военным долгам

предусматривал так называемую коммерциализацию военных долгов. Согласно этому плану, получившему название “плана Юнга”, Германия должна была выпустить внешний займ на рынках частных капиталов США и ряда стран Западной Европы. Доходы Германии от этого займа направлялись на уплату репараций странам-победительницам, которые должны были из этих сумм погасить свой долг по военным займам, полученным в США.

Слайд 79 БМР предназначалась роль механизма, способствующего выпуску и

распространению облигаций германского займа на рынках частных капиталов. Он должен

был осуществлять расчеты по этому займу и конверсию доходов от займов на репарационные выплаты.

Высшим органом управления Банка является общее собрание руководителей центральных банков стран, имеющих акции Банка. Физические и юридические лица, располагающие акциями банка, в собрании не участвуют.

Слайд 80 Дальнейшее развитие банка было прервано валютным кризисом,

охватившим многие капиталистические страны, и Второй мировой войной. Но банк

не был ликвидирован, а сохранился в качестве подсобного фонда МВФ.

Операции с коммерческими банками он производит только с согласия страны, на территории которой эти банки функционируют.

Слайд 81БМР — ведущий информационно-исследовательский центр. Годовые отчеты Банка — одно

из самых авторитетных экономических изданий мира. На базе своих исследований

БМР в 1975 г. опубликовал хартию наблюдения за международными операциями банков.

Слайд 82 БМР превратился в международную валютно-кредитную организацию. Это

обусловлено тем, что БМР является:

Слайд 83 Используя БМР, монополистические круги США через американское

правительство проводят энергичную финансово-экономическую и военно-политическую экспансию.

Слайд 8412.4. Россия в международных

валютных отношениях.

Важной

сферой преобразований экономики России являются международные валютные отношения, поскольку взят

курс на интеграцию в мировое хозяйство. Вступление России в МВФ, группу МБРР, ЕБРР способствует формированию рыночной модели международных валютных отношений в соответствии с мировым стандартом, сложившимся в странах с эффективной системой рыночного хозяйства.

Слайд 85 Национальная валютная система России формируется с учетом

структурных принципов мировой валютной системы. Основой валютной системы России является

российский рубль, введенный в обращение в 1993 г. и заменивший рубль бывшего СССР. Это обособило национальную денежную и валютную системы России. Фактически рубль является частично конвертируемой валютой по текущим операциям платежного баланса при сохранении валютных ограничений по ряду операций.

Слайд 86 Россия, являясь членом МВФ, ставит целью принятие

обязательств, в соответствии Уставов МВФ об отмене валютных ограничений по

текущим операциям платежного баланса. Курс рубля официально не привязан к какой-либо западной валюте или валютной корзине.

В России введен режим плавающего валютного курса, который зависит от соотношения спроса и предложения на валютных биржах страны, прежде всего, на Московской межбанковской валютной бирже. Официальный курс доллара США к рублю устанавливается Банком России по результатам торгов на ММВБ.

Слайд 87 Курс других валют определяется на основе кросс-курса.

При этом в качестве промежуточной валюты используется курс этих валют

к доллару.

Валютным законодательством России установлено, что операции на валютном рынке могут осуществляться только через уполномоченные коммерческие банки, имеющие лицензию ЦБ РФ. Их роль на валютном рынке России возрастает, но ведущее место занимают ММВБ и пять других валютных бирж, которые объединены в Ассоциацию валютных бирж России.

Слайд 88 Признанием за золотом роли валютного метала явился

выпуск Министерством финансов РФ в 1993 г. золотых сертификатов, каждый

из которых обеспечен 10 кг золота 0,99999 пробы. Цена таких сертификатов корректируется с учетом изменения цены золота на Лондонском рынке и курса рубля к доллару.

В России регулируются валютные отношения с другими странами.

Слайд 89Они принимают законодательные акты в области валютной политики, обеспечивают их

соблюдение, распределяют полномочия и функции по управлению и регулированию.

Руководство валютной

политикой осуществляют:

Слайд 90Валютное регулирование осуществляют также Министерство финансов РФ, Федеральная служба по

валютному и экспортному контролю и некоторые другие учреждения.

Слайд 91 Валютное законодательство России регулирует операции в иностранной

и национальной валюте. Валютное регулирование в России включает порядок проведения

валютных операций, формирование валютных фондов, валютный контроль.

Федеральный закон “О валютном регулировании и валютном контроле” определяет принципы осуществления валютных операций в России, полномочия и функции органов валютного регулирования и контроля, права и обязанности юридических и физических лиц в отношении владения, пользования и распоряжения валютными ценностями.

Слайд 93 Под валютным кризисом подразумевается существенный рост спроса

на иностранную валюту, следствием которого выступают увеличение обменного курса национальной

валюты, рост валютных интервенций, рост процентных ставок.

После кризиса августа 1998 г. Центральный банк РФ осуществляет контроль за обменным курсом рубля посредством валютных интервенций и административный контроль за деятельностью участников рынка.

Слайд 94 Благодаря росту цен на энергоносители на мировом

рынке в финансовой сфере произошли очевидные позитивные изменения, определяющие стабильность

обменного курса рубля, но проблемы с валютным регулированием по-прежнему сохраняются.

Несмотря на отток иностранной валюты из России, предложение ее на внутреннем рынке значительно превышает спрос. Центральный банк РФ вынужден покупать избыточное предложение средств на валютном рынке, осуществляя при этом денежную эмиссию.

Слайд 95 В условиях низкой нормы сбережений и высоких

инфляционных и девальвационных ожиданий денежная эмиссия формирует циклический спрос на

иностранную валюту. Дополнительный спрос на нее, создаваемый в результате денежной эмиссии, возрастает вместе с увеличением валютных резервов Российской Федерации.

Подобное положение при отсутствии ликвидных рублевых инструментов на внутреннем финансовом рынке создает на валютном его сегменте неустойчивую ситуацию.

Слайд 96 Конъюнктурные колебания спроса на иностранную валюту

актуализируют такие вопросы, как достаточность валютных резервов и наличие рублевых

финансовых инструментов для поддержания обменного курса рубля на стабильном уровне.

Валютные резервы Российской Федерации, за счет их использования коммерческими банками, могут сократиться до 7–8 млрд долл.

Слайд 97 Этот уровень будет являться для экономических агентов

однозначным сигналом о начале валютного кризиса и предстоящей девальвации рубля.

Подобные ожидания приводят к дальнейшему сокращению предложения иностранной валюты и росту спроса на нее.

Вывести российский валютный рынок из состояния равновесия способны и внешние циклические факторы, и внутренние.

Слайд 98 Вывести российский валютный рынок из состояния равновесия

способны:

Слайд 991. Что относят к валютным ценностям?

2. Какие характерные особенности присущи

валютному рынку?

3. Какова роль хеджеров, трейдеров и дилеров на валютном

рынке?

4. Чем отличаются организованный и неорганизованный рынки валют?

5. Какие особенности имеет мировой валютный рынок?

Слайд 1006. Что привлекает инвесторов в системе мирового валютного рынка?

7. Какие

типы валют используются на валютном рынке?

8. Чем характеризуется форвардный контракт?

9.

Что означает валютное регулирование?

10. Какой закон определяет порядок валютных операций?