Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

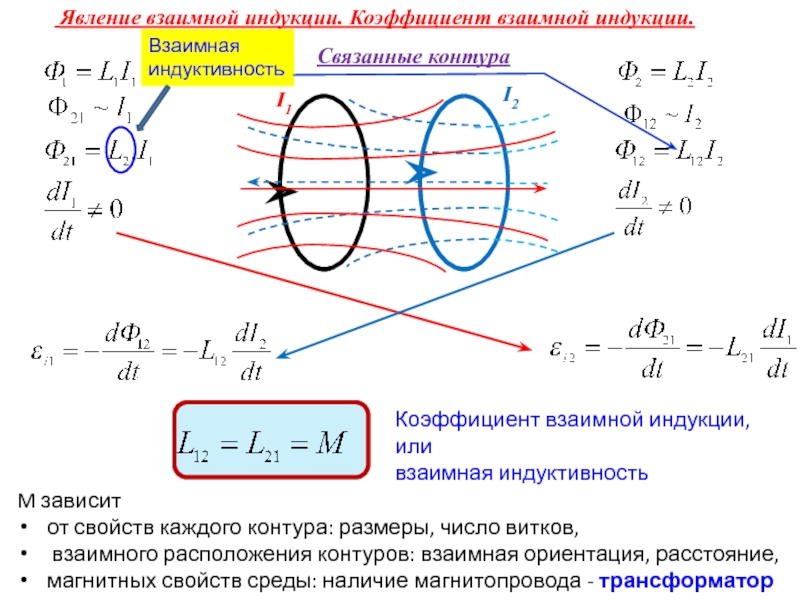

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Тема 7. ЛИКВИДНОСТЬ КОММЕРЧЕСКОГО БАНКА

Содержание

- 1. Тема 7. ЛИКВИДНОСТЬ КОММЕРЧЕСКОГО БАНКА

- 2. 8.1. Ликвидность и платежеспособность коммерческого банка Уровень банковской

- 3. . Функциональное значение банковской ликвидности:Удовлетворять денежный спрос со

- 4. . По степени ликвидности активы банка можно разделить

- 5. .

- 6. .Типы ликвидности банка:1.По источникам различают следующие виды

- 7. .Внутренние факторы:наличие значительных собственных денежных средств;качество и

- 8. .

- 9. Нормативы деятельности коммерческого банка, регулирующие его ликвидность ЦБ

- 10. .Нормативы ликвидности ЦБ РФ Нормативы ликвидности регулируют (ограничивают)

- 11. . Норматив мгновенной ликвидности банка (Н2) регулирует (ограничивает)

- 12. . Норматив текущей ликвидности (Н3) регулирует (ограничивает) риск

- 13. .Норматив долгосрочной ликвидности банка (Н4) регулирует (ограничивает)

- 14. Управление ликвидностью в коммерческом банке Процесс управления ликвидностью

- 15. . Меры по управлению ликвидностью банка:разработка финансовой политики

- 16. Недостаточная и избыточная ликвидность банка Недостаточная ликвидность банка

- 17. . Направления управления ликвидностью:регулирование ликвидности, направленное на поддержание

- 18. / В рамках первого направления основное внимание уделяется:состоянию

- 19. . Второе направление предполагает:внешнее воздействие на банковскую ликвидность

- 20. / Использование метода общего фонда предполагает:1. объединение всех

- 21. / Метод распределения активов (конверсии средств) выражается в

- 22. . Третье направление. В ситуации, когда коммерческий банк

- 23. .Оптимальную общую модель управления банковской ликвидностью можно

- 24. Скачать презентанцию

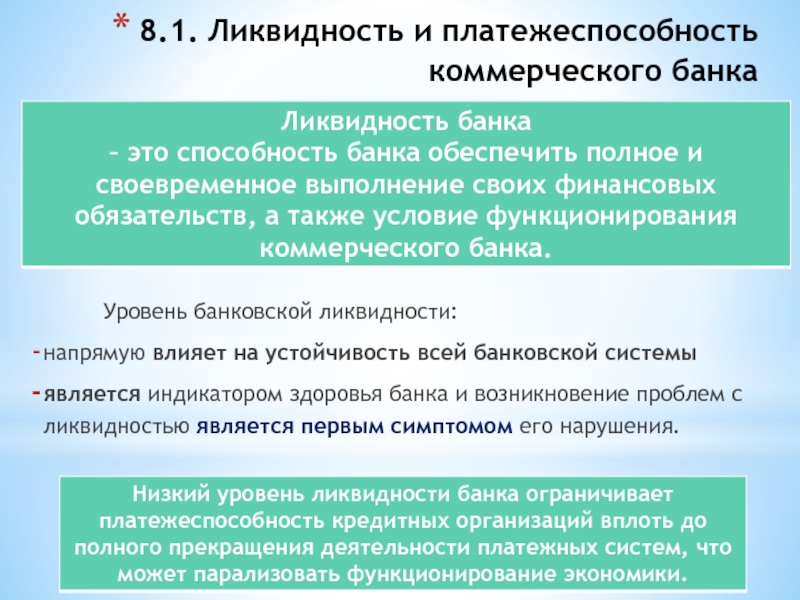

8.1. Ликвидность и платежеспособность коммерческого банка Уровень банковской ликвидности:напрямую влияет на устойчивость всей банковской системыявляется индикатором здоровья банка и возникновение проблем с ликвидностью является первым симптомом его нарушения.

Слайды и текст этой презентации

Слайд 28.1. Ликвидность и платежеспособность коммерческого банка

Уровень банковской ликвидности:

напрямую влияет на

устойчивость всей банковской системы

с ликвидностью является первым симптомом его нарушения.Слайд 3.

Функциональное значение банковской ликвидности:

Удовлетворять денежный спрос со стороны клиентов, производящих

платежи по своим счетам.

Удовлетворять требования вкладчиков в случае изъятия ими

депозитов.Удовлетворять денежный спрос со стороны клиентов, выступающих с просьбой получения кредита.

Ликвидность предоставляет банку возможность не осуществлять “горящих” продаж активов, тем самым она предотвращает убыточные или неприбыльные операции.

Позволяет поддерживать репутацию банка.

Слайд 4.

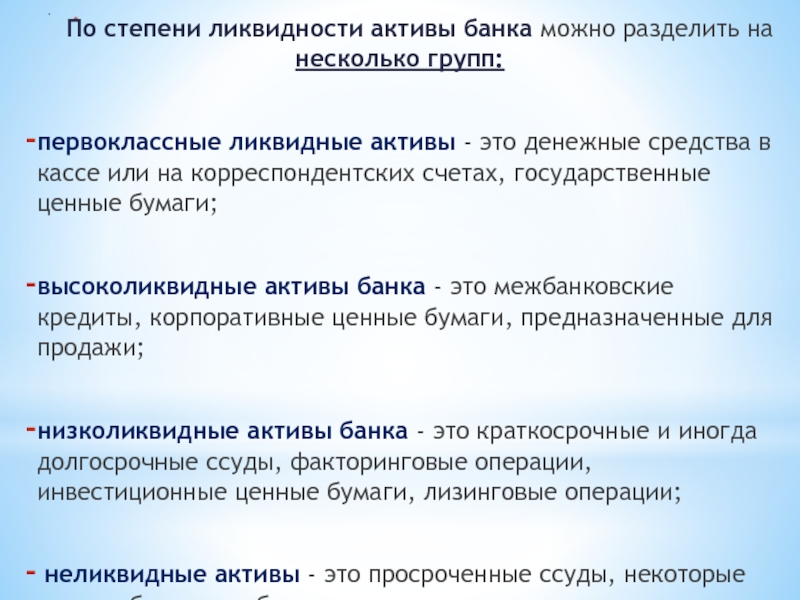

По степени ликвидности активы банка можно разделить на несколько групп:

первоклассные

ликвидные активы - это денежные средства в кассе или на

корреспондентских счетах, государственные ценные бумаги;высоколиквидные активы банка - это межбанковские кредиты, корпоративные ценные бумаги, предназначенные для продажи;

низколиквидные активы банка - это краткосрочные и иногда долгосрочные ссуды, факторинговые операции, инвестиционные ценные бумаги, лизинговые операции;

неликвидные активы - это просроченные ссуды, некоторые ценные бумаги, мебель, техника и сооружения.

Слайд 6.

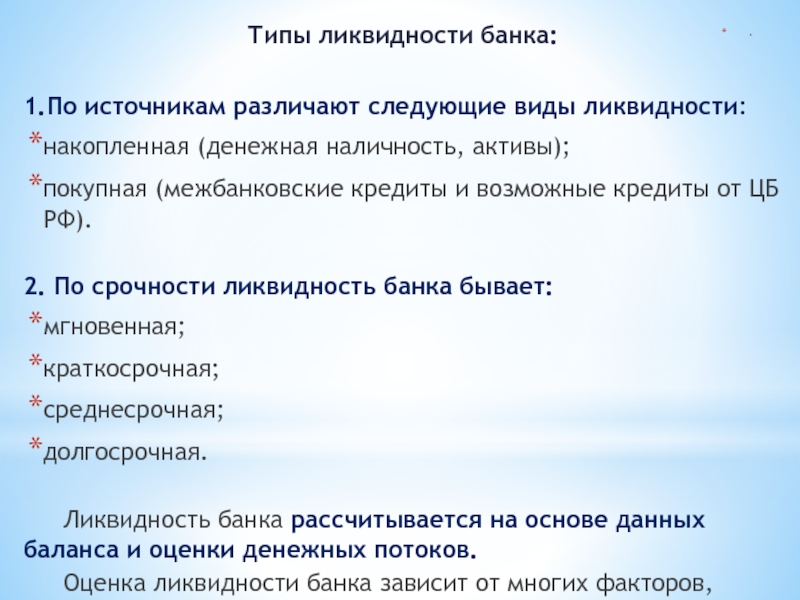

Типы ликвидности банка:

1.По источникам различают следующие виды ликвидности:

накопленная (денежная наличность,

активы);

покупная (межбанковские кредиты и возможные кредиты от ЦБ РФ).

2. По

срочности ликвидность банка бывает:мгновенная;

краткосрочная;

среднесрочная;

долгосрочная.

Ликвидность банка рассчитывается на основе данных баланса и оценки денежных потоков.

Оценка ликвидности банка зависит от многих факторов, которые можно условно разделить на внутренние и внешние.

Слайд 7.

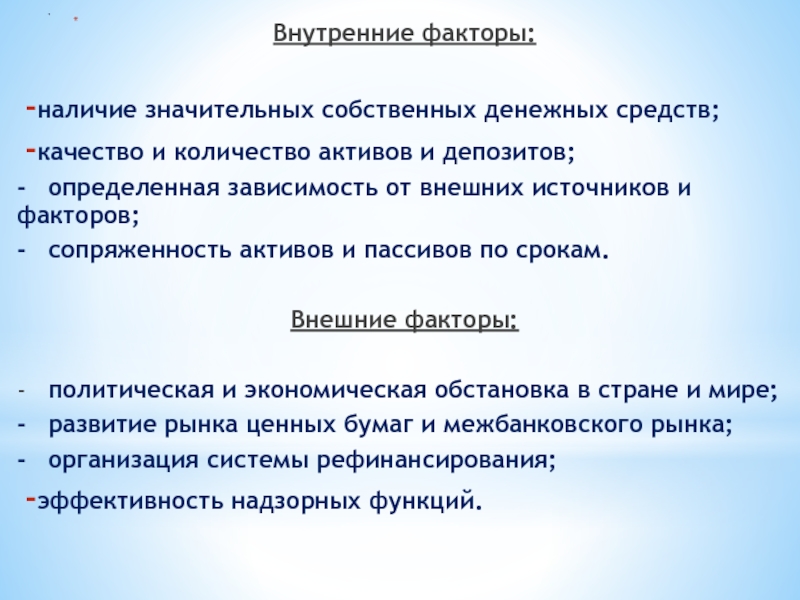

Внутренние факторы:

наличие значительных собственных денежных средств;

качество и количество активов и

депозитов;

- определенная зависимость от внешних источников и факторов;

-

сопряженность активов и пассивов по срокам.Внешние факторы:

- политическая и экономическая обстановка в стране и мире;

- развитие рынка ценных бумаг и межбанковского рынка;

- организация системы рефинансирования;

эффективность надзорных функций.

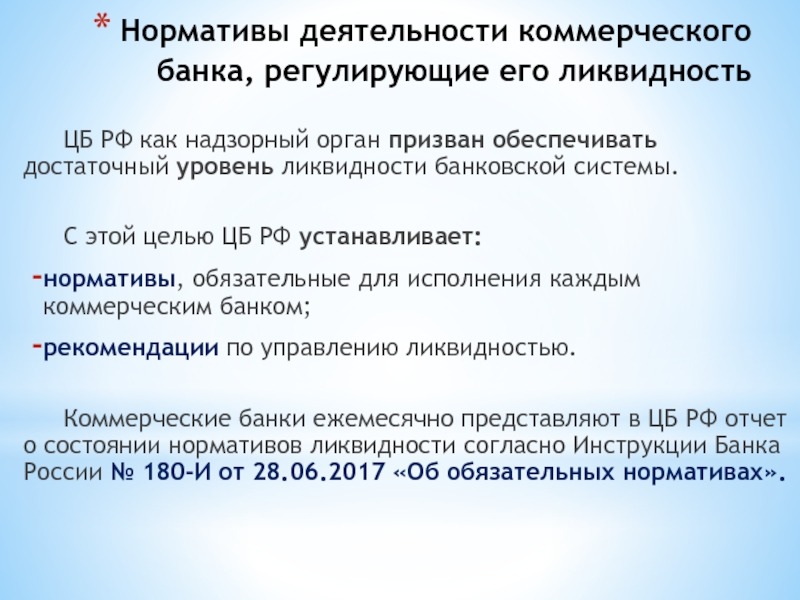

Слайд 9Нормативы деятельности коммерческого банка, регулирующие его ликвидность

ЦБ РФ как надзорный

орган призван обеспечивать достаточный уровень ликвидности банковской системы.

С этой целью

ЦБ РФ устанавливает:нормативы, обязательные для исполнения каждым коммерческим банком;

рекомендации по управлению ликвидностью.

Коммерческие банки ежемесячно представляют в ЦБ РФ отчет о состоянии нормативов ликвидности согласно Инструкции Банка России № 180-И от 28.06.2017 «Об обязательных нормативах».

Слайд 10.

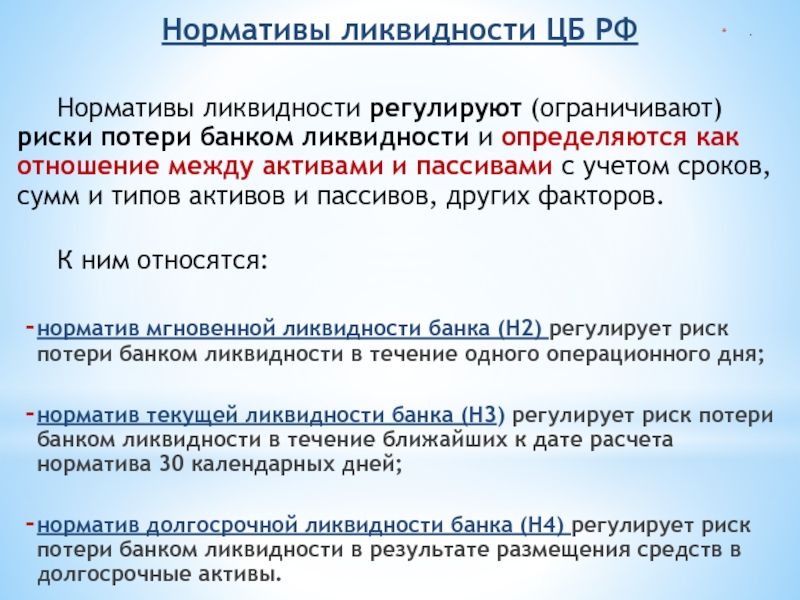

Нормативы ликвидности ЦБ РФ

Нормативы ликвидности регулируют (ограничивают) риски потери банком

ликвидности и определяются как отношение между активами и пассивами с

учетом сроков, сумм и типов активов и пассивов, других факторов.К ним относятся:

норматив мгновенной ликвидности банка (Н2) регулирует риск потери банком ликвидности в течение одного операционного дня;

норматив текущей ликвидности банка (Н3) регулирует риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней;

норматив долгосрочной ликвидности банка (Н4) регулирует риск потери банком ликвидности в результате размещения средств в долгосрочные активы.

Слайд 11.

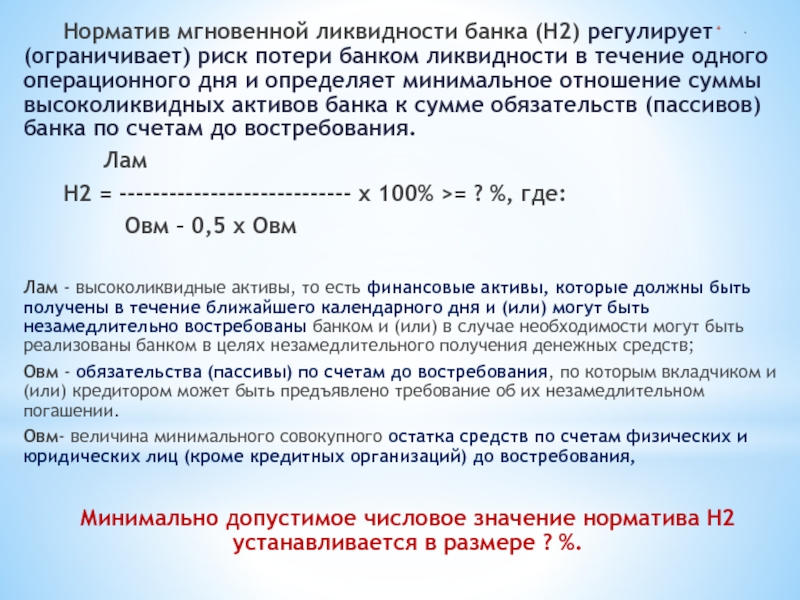

Норматив мгновенной ликвидности банка (Н2) регулирует (ограничивает) риск потери банком

ликвидности в течение одного операционного дня и определяет минимальное отношение

суммы высоколиквидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования.Лам

Н2 = ---------------------------- x 100% >= ? %, где:

Овм – 0,5 х Овм

Лам - высоколиквидные активы, то есть финансовые активы, которые должны быть получены в течение ближайшего календарного дня и (или) могут быть незамедлительно востребованы банком и (или) в случае необходимости могут быть реализованы банком в целях незамедлительного получения денежных средств;

Овм - обязательства (пассивы) по счетам до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении.

Овм- величина минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования,

Минимально допустимое числовое значение норматива Н2 устанавливается в размере ? %.

Слайд 12.

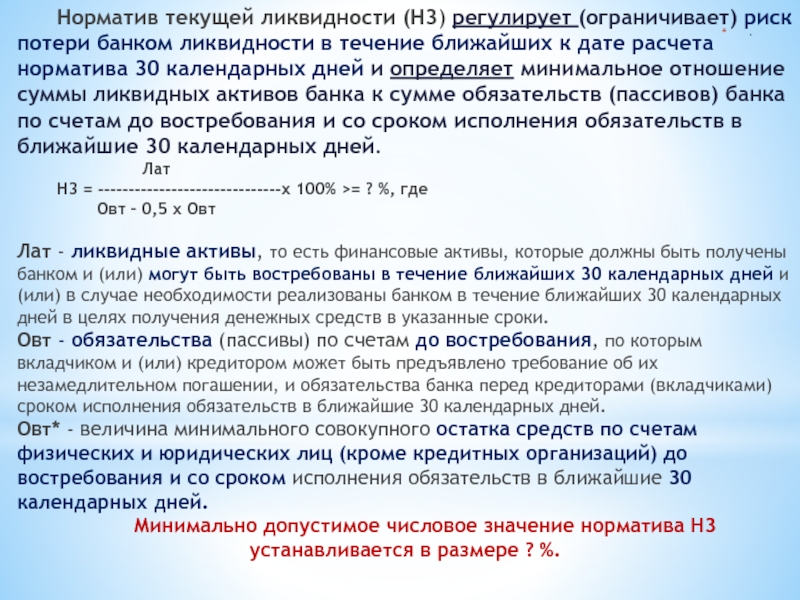

Норматив текущей ликвидности (Н3) регулирует (ограничивает) риск потери банком ликвидности

в течение ближайших к дате расчета норматива 30 календарных дней

и определяет минимальное отношение суммы ликвидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней.Лат

Н3 = ------------------------------x 100% >= ? %, где

Овт – 0,5 х Овт

Лат - ликвидные активы, то есть финансовые активы, которые должны быть получены банком и (или) могут быть востребованы в течение ближайших 30 календарных дней и (или) в случае необходимости реализованы банком в течение ближайших 30 календарных дней в целях получения денежных средств в указанные сроки.

Овт - обязательства (пассивы) по счетам до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении, и обязательства банка перед кредиторами (вкладчиками) сроком исполнения обязательств в ближайшие 30 календарных дней.

Овт* - величина минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней.

Минимально допустимое числовое значение норматива Н3 устанавливается в размере ? %.

Слайд 13.

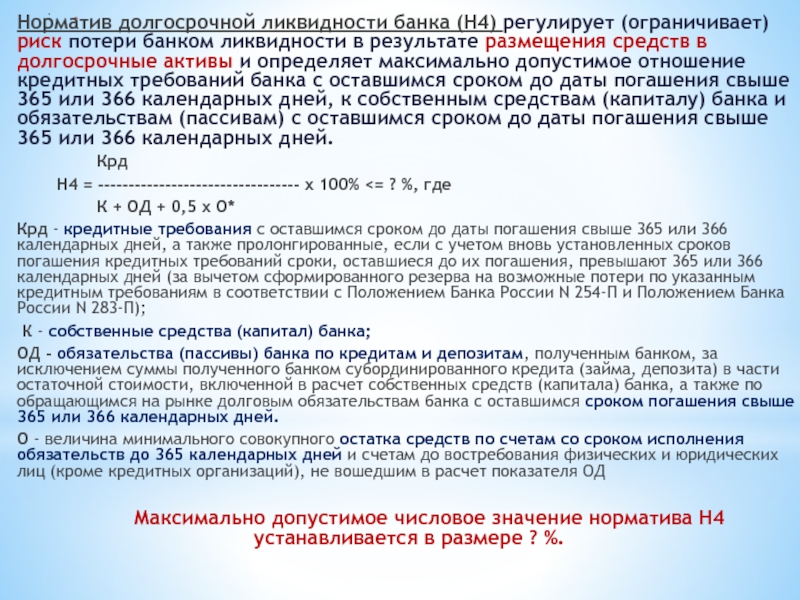

Норматив долгосрочной ликвидности банка (Н4) регулирует (ограничивает) риск потери банком

ликвидности в результате размещения средств в долгосрочные активы и определяет

максимально допустимое отношение кредитных требований банка с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, к собственным средствам (капиталу) банка и обязательствам (пассивам) с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней.Крд

Н4 = --------------------------------- x 100% <= ? %, где

К + ОД + 0,5 х О*

Крд - кредитные требования с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, а также пролонгированные, если с учетом вновь установленных сроков погашения кредитных требований сроки, оставшиеся до их погашения, превышают 365 или 366 календарных дней (за вычетом сформированного резерва на возможные потери по указанным кредитным требованиям в соответствии с Положением Банка России N 254-П и Положением Банка России N 283-П);

К - собственные средства (капитал) банка;

ОД - обязательства (пассивы) банка по кредитам и депозитам, полученным банком, за исключением суммы полученного банком субординированного кредита (займа, депозита) в части остаточной стоимости, включенной в расчет собственных средств (капитала) банка, а также по обращающимся на рынке долговым обязательствам банка с оставшимся сроком погашения свыше 365 или 366 календарных дней.

О - величина минимального совокупного остатка средств по счетам со сроком исполнения обязательств до 365 календарных дней и счетам до востребования физических и юридических лиц (кроме кредитных организаций), не вошедшим в расчет показателя ОД

Максимально допустимое числовое значение норматива Н4 устанавливается в размере ? %.

Слайд 14Управление ликвидностью в коммерческом банке

Процесс управления ликвидностью банка можно определить

как совокупность действий и методов по управлению активами и пассивами.

Слайд 15.

Меры по управлению ликвидностью банка:

разработка финансовой политики банка;

выбор методов оценки

и анализа регулирования ликвидности;

порядок принятия текущих и стратегических решений;

формирование информационных

баз данных и прочее.Стратегическое управление подразумевает общее направление деятельности по поддержанию ликвидности на достаточном уровне, т.е. выбор приоритетов, подходов в соответствии с задачами, решаемыми банком в каждом конкретном периоде.

Оперативное управление можно понимать как совокупность используемых действий, методов, мероприятий, направленных на ежедневное поддержание ликвидности на определенном необходимом уровне.

Слайд 16Недостаточная и избыточная ликвидность банка

Недостаточная ликвидность банка может вызвать дефицит

платежных средств, приводит к неплатежеспособности банка.

Дефицит ликвидности можно исправить

с помощью поступления в банковскую систему государственных ресурсов.Избыточная ликвидность - это денежные средства, которые банк имеет, но не желает размещать на рынке в силу существенных рисков невозврата.

От избыточной ликвидности избавиться гораздо сложнее.

Слайд 17.

Направления управления ликвидностью:

регулирование ликвидности, направленное на поддержание необходимого остатка (запаса)

на корреспондентском счете;

регулирование ликвидности, связанное с сочетанием привлеченных и размещенных

ресурсов по срокам и суммам;регулирование ликвидности посредством внешних заимствований:

на рынке межбанковских ресурсов

ЦБ РФ как кредитора последней инстанции для коммерческих банков.

Слайд 18/

В рамках первого направления основное внимание уделяется:

состоянию корреспондентского счета банка,

поддержанию

необходимого остатка (запаса) на корреспондентском счете.

У банков, как правило,

нескольких корреспондентских счетов, как в ЦБ РФ, так и в банках-корреспондентах. При осуществлении оперативного управления ликвидностью:

все корреспондентские счета должны рассматриваться суммарно,

необходима полная информация от всех подразделений банка по движению денежных потоков, связанных с привлечением и размещением ресурсов,.

Слайд 19.

Второе направление предполагает:

внешнее воздействие на банковскую ликвидность со стороны ЦБ

РФ,

внутреннее решение в качестве управления банковским портфелем.

Управление портфелем банка)-

это рациональное управление активами и пассивами банка, преследующее достижение цели оптимального соотношения прибыльности, ликвидности и платежеспособности.В данном подходе наиболее известными методами являются:

- метод общего фонда;

- метод распределения средств (конверсии средств);

- математическое моделирование.

Слайд 20/

Использование метода общего фонда предполагает:

1. объединение всех ресурсов в совокупных

ресурсный фонд.

2. ресурсы распределяются между наиболее приемлемыми (перспективными) с

точки зрения прибыльности по мнению банка активами.3. ресурсный фонд формируется из счетов до востребования, срочный вкладов, депозитов, собственного капитала.

Данный подход:

схематичен по своей сути,

демонстративен в разрезе размещения активов,

имеет недостаток - отсутствие связи групп активов с источниками средств.

Слайд 21/

Метод распределения активов (конверсии средств) выражается в закреплении отдельных статей

пассива за определенными статьями актива.

Положительной чертой данного метода по сравнению

с предыдущим является возможность более точного определения доли высоколиквидных активов в общем объеме активов, что позволяет эффективнее использовать высвобожденный ресурс с целью вложения в доходные активы.Математическое моделирование включает в себя различные методы по регулированию банковской ликвидности с использованием математического инструментария.

Слайд 22.

Третье направление. В ситуации, когда коммерческий банк испытывает проблемы с

ликвидностью, а внутренние возможности по преобразованию ликвидного резерва активов исчерпаны,

используется вариант внешнего заимствования денежных средств.Коммерческий банк может:

- выйти на межбанковский рынок кредитных ресурсов, т. е. привлечь денежные средства у других кредитных организаций;

- обратиться к ЦБ РФ с целью получения кредита, необходимого для покрытия разрыва ликвидности.

Слайд 23.

Оптимальную общую модель управления банковской ликвидностью можно представить в виде

этапов действий:

анализ структуры баланса с целью рассмотрения соотношения привлеченных и

размещенных ресурсов с учетом состояния собственных средств банка;выделение высоколиквидных активов и их анализ для оценки ликвидного ресурса банка;

анализ и прогнозирование состояния корсчетов и денежных потоков, ожидаемых в прогнозируемом периоде, проходящих через все корсчета банка;

анализ остатков на расчетных счетах наиболее крупных клиентов банка, оказывающих существенное влияние на ситуацию с денежными потоками банка;

расчет ориентировочных показателей, необходимых для оценки текущей ситуации с ликвидностью, использование статистических данных для выявления общей тенденции состояния ликвидности;

- выработка на основе этих положений модели поведения.