Слайд 1

Бюджетно-налоговая политика

Слайд 2Содержание лекции:

1. Понятие, цели и инструменты фискальной политики. Стимулирующая и

сдерживающая фискальная политика.

2. Дискреционная фискальная политика. Мультипликатор государственных закупок.

Мультипликатор трансфертов. Налоговые мультипликаторы. Сбалансированный бюджет. Мультипликатор сбалансированного бюджета.

3. Недискреционная фискальная политика: «встроенные стабилизаторы».

Слайд 3Содержание лекции:

4. Виды бюджетного дефицита. Финансирование бюджетного дефицита. Государственный долг,

его виды и социально-экономические последствия. Регулирование государственного долга.

5. Использование

модели IS-LM для анализа последствий фискальной политики в условиях постоянных и гибких цен. Эффективность фискальной политики.

6. Бюджетно-налоговая политика Республики Беларусь.

Слайд 4

1. Понятие, цели и инструменты бюджетно-налоговой политики. Стимулирующая и

сдерживающая фискальная политика.

Слайд 5Основные понятия:

Фискальная политика - это предпринимаемые правительством меры по изменению

государственных расходов, налогообложения, величин льгот, субсидий, трансфертных платежей с целью

регулирования деловой активности, поддержания высокого уровня занятости и предотвращения инфляции.

Слайд 6Различают стимулирующую и сдерживающую фискальную политику.

Механизмы фискальной политики связаны с

государственным регулированием совокупных расходов, величина которых определяет уровень национального выпуска.

АЕ

= C + I + G

Y = a + b(Y +TR – T) + e – dr + γY + G

Слайд 7Сдерживающая

фискальная политика

Рис.4.1. Разновидности дискреционной фискальной политики

Слайд 8Краткосрочная цель стимулирующей фискальной политики: преодоление циклического спада и безработицы;

Инструменты

стимулирующей фискальной политики:

увеличение государственных расходов (государственных закупок товаров и

услуг и трансфертов);

снижение налогов;

комбинация этих мер.

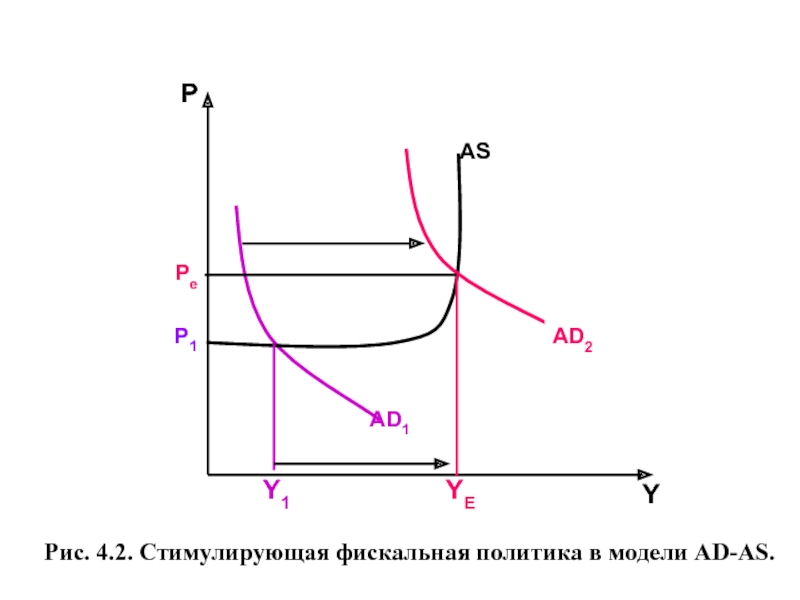

Слайд 9Рис. 4.2. Стимулирующая фискальная политика в модели AD-AS.

Слайд 10Краткосрочная цель сдерживающей фискальной политики: преодоление инфляции.

Инструменты сдерживающей фискальной политики:

снижение государственных расходов (государственных закупок товаров и услуг и трансфертов);

рост налогов;

комбинация этих мер.

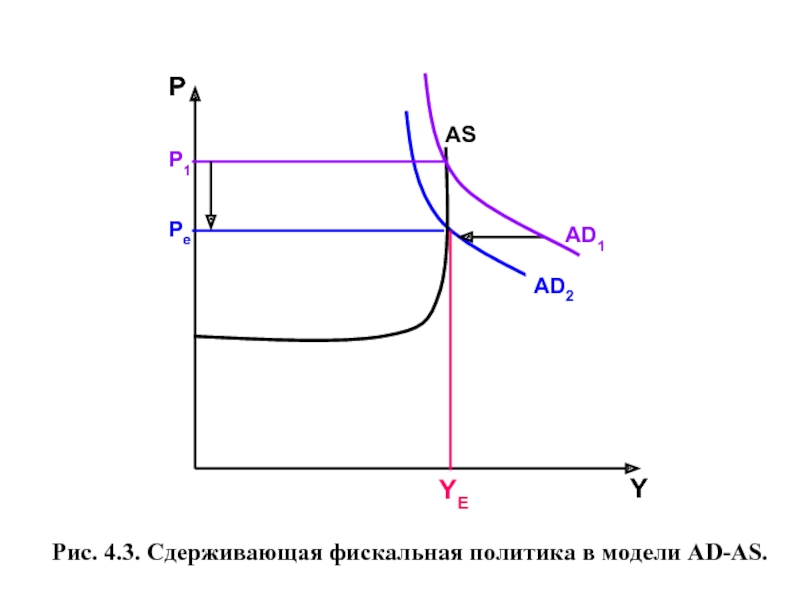

Слайд 11Рис. 4.3. Сдерживающая фискальная политика в модели AD-AS.

Слайд 12В долгосрочной перспективе стимулирующая фискальная политика может способствовать расширению экономического

потенциала.

В долгосрочной перспективе сдерживающая фискальная политика может стать основой для

снижения совокупного предложения и развертывания стагфляции.

Слайд 13

2. Дискреционная фискальная политика. Мультипликатор государственных закупок. Мультипликатор

трансфертов. Налоговые мультипликаторы. Сбалансированный бюджет. Мультипликатор сбалансированного бюджета.

Слайд 14Дискреционная фискальная политика :

целенаправленное изменение величин государственных расходов, налогов

и сальдо государственного бюджета в результате специальных решений правительства, направленных

на изменение уровня занятости, объема выпуска и темпов инфляции.

Слайд 15Допущения в последующем анализе :

государственные закупки товаров и услуг

не влияют ни на потребление, ни на инвестиции;

чистый экспорт

равен нулю;

уровень цен постоянен;

первоначально в экономике не существует налогов;

фискальная политика оказывает воздействие на совокупный спрос, но не на совокупное предложение.

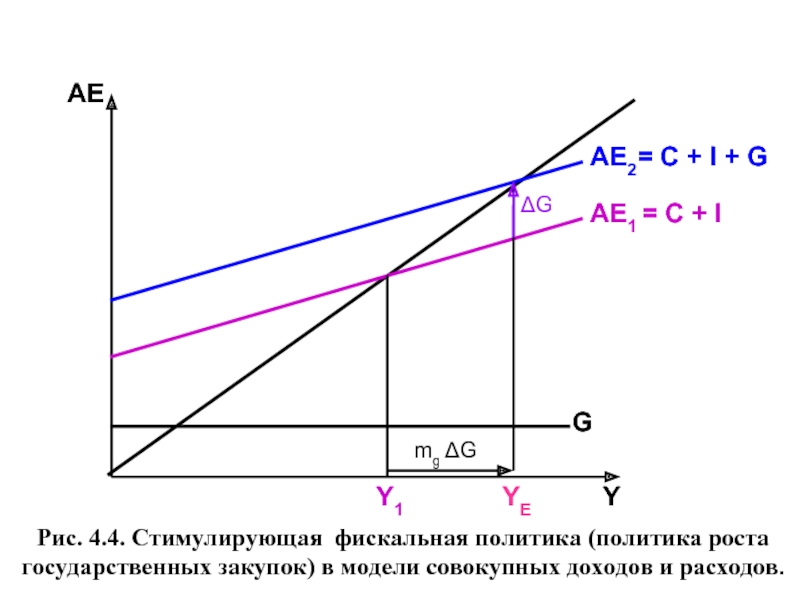

Слайд 16Рис. 4.4. Стимулирующая фискальная политика (политика роста

государственных закупок) в

модели совокупных доходов и расходов.

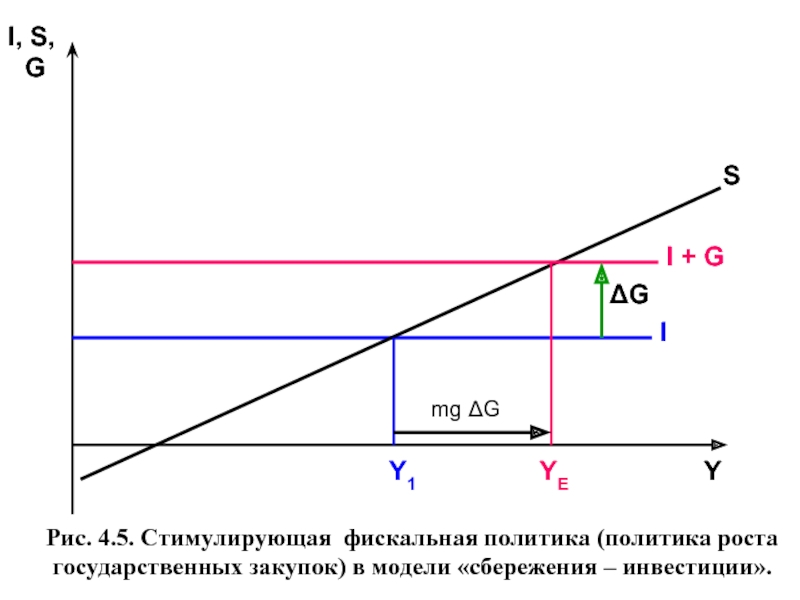

Слайд 17Рис. 4.5. Стимулирующая фискальная политика (политика роста

государственных закупок) в

модели «сбережения – инвестиции».

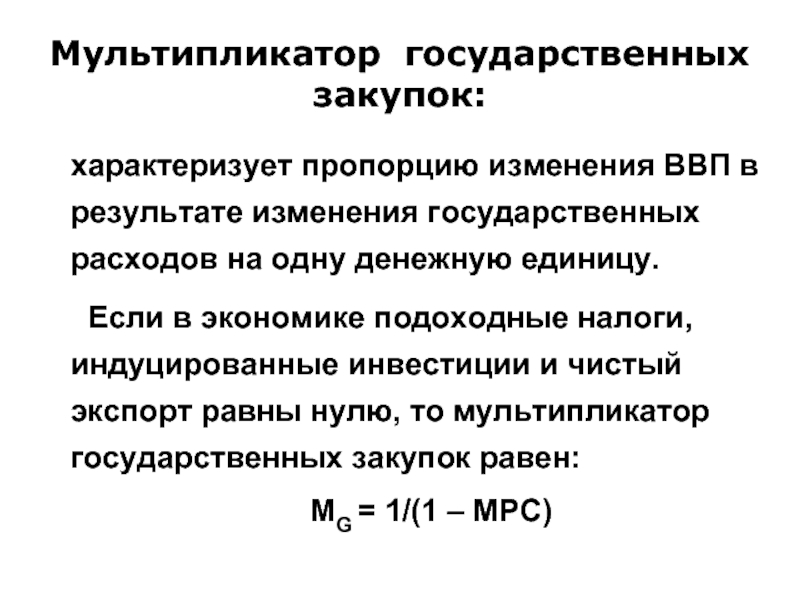

Слайд 18Мультипликатор государственных закупок:

характеризует пропорцию изменения ВВП в результате изменения государственных

расходов на одну денежную единицу.

Если в экономике подоходные

налоги, индуцированные инвестиции и чистый экспорт равны нулю, то мультипликатор государственных закупок равен:

МG = 1/(1 – MPC)

Слайд 19AD

Рис.4.6. Мультипликатор государственных расходов

ΔG

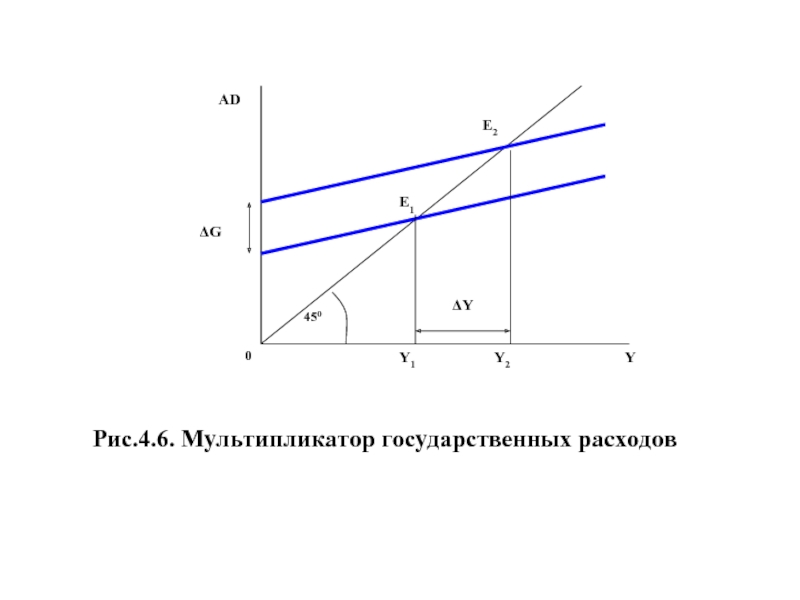

Слайд 20Мультипликатор государственных закупок (пример):

100 ден. ед.

MPC х 100 ден.

ед.

MPC2 х 100 ден. ед.

MPC3 х 100 ден. ед.

…

MPCn х

100 ден. ед.

100(1 + MPC + MPC2 + MPC3 + MPCn)

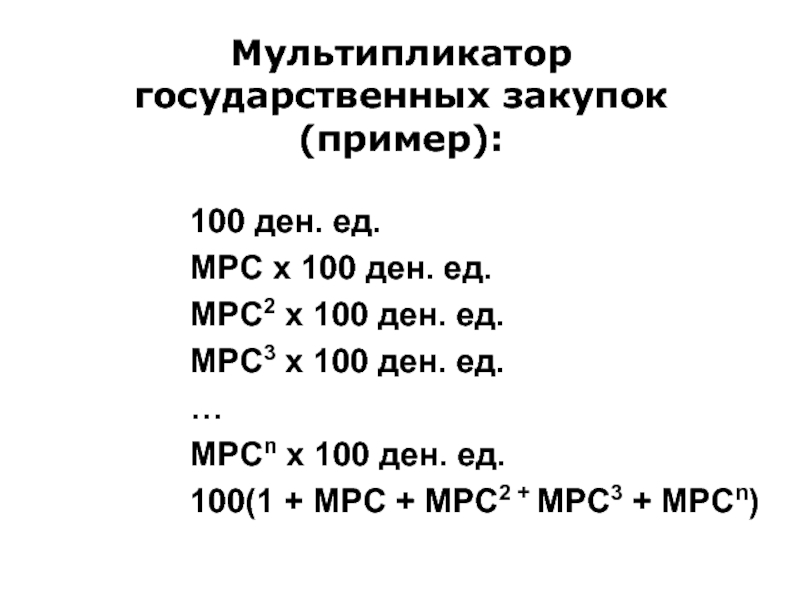

Слайд 21Мультипликатор государственных закупок (продолжение примера):

Бесконечная геометрическая прогрессия

1 + MPC

+ MPC2 + MPC3 + MPCn =

= 1/(1 – MPC)

при lMPCl < 1

ΔY = МG ΔG

Слайд 22 Предположим введение автономного (аккордного) налога (подоходный налог отсутствует). Это

налог в строго заданной сумме, величина которой остается постоянной при

изменении национального дохода.

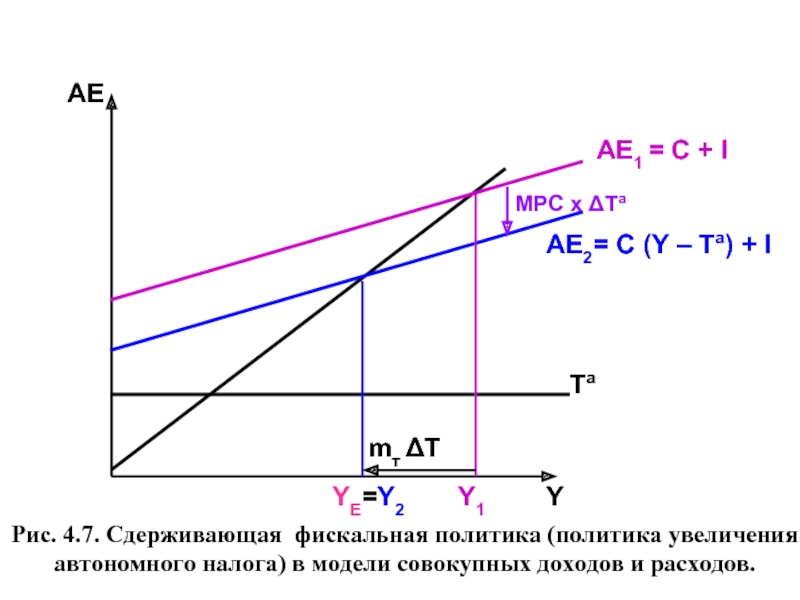

Слайд 23Рис. 4.7. Сдерживающая фискальная политика (политика увеличения

автономного налога) в

модели совокупных доходов и расходов.

Слайд 24

Мультипликатор автономных налогов характеризует пропорцию изменения ВВП в результате

изменения налогов на одну денежную единицу.

Мультипликатор автономных налогов

равен:

МТа = - МРС/(1 – MPC)

Мультипликатор автономных налогов (при отсутствии подоходных налогов):

Слайд 25Мультипликатор автономных налогов (при отсутствии подоходных налогов) (пример):

- MPC х

100 ден. ед.

- MPC2 х 100 ден. ед.

- MPC3 х

100 ден. ед.

…

- MPCn х 100 ден. ед.

- 100МРС(1 + MPC + MPC2 + MPC3 + + MPCn) =

= – 100МРС/(1 – MPC) при lMPCl < 1

Слайд 26Мультипликатор трансфертов

Действует аналогично мультипликатору автономных налогов и равен:

МTr = МРС/(1

– MPC)

Слайд 27Полная налоговая функция:

T = Ta + tY,

где

Та – автономные налоги, не зависящие от величины текущего

дохода;

t – предельная налоговая ставка.

Слайд 28Мультипликатор пропорциональных налогов:

Y1 – доход до введения

налога;

МРС – часть прироста дохода, идущая на потребление, а следовательно,

увеличение совокупных расходов до введения налога;

t – пропорциональный подоходный налог;

Y2 = Y1 – t Y1 = (1 – t) Y1 – доход после взимания налога;

(1 – t) МРС - часть прироста дохода, идущая на потребление, а следовательно, увеличение совокупных расходов после введения налога, т.е. новая предельная склонность к потреблению МРС‘

при этом МРС‘ < МРС

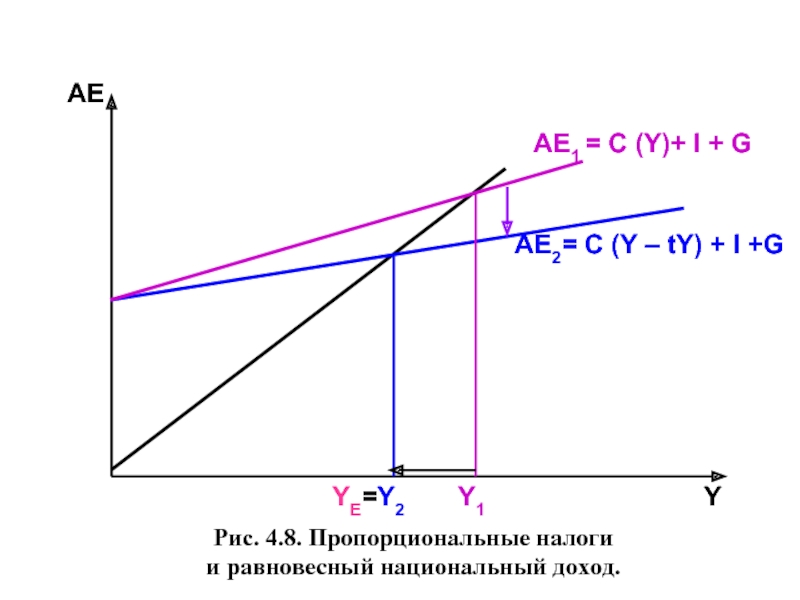

Слайд 29В результате изменяется угол наклона кривой совокупных расходов и равновесие

устанавливается в новой точке (Е2).

При этом изменение совокупных расходов на

1 ед. приводит к изменению дохода на величину:

1/(1 - МРС‘ ) = 1/1 – (1 - t) МРС

После изъятия налога доход уменьшился на величину:

tY1

Потребительские, а следовательно и совокупные расходы уменьшились на величину:

- МРС t Y1

Изменение дохода в результате введения пропорционального налога составит:

ΔY = Y2 - Y1 = - МРС t Y1 / 1 – (1 - t) МРС

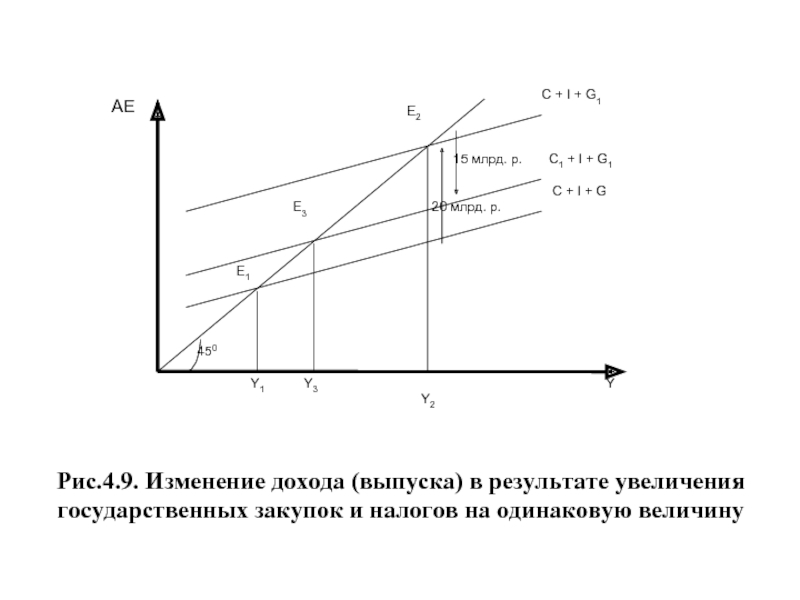

Слайд 31Мультипликатор сбалансированного бюджета:

ΔG = ΔT

ΔG → Y2 - Y1 =

(1/1 – MPC) ΔG

ΔT → Y3 – Y2 =

(-MPC/1 – MPC) ΔT

ΔY = Y3 – Y1 = (1/1 – MPC) ΔG - (-MPC/1 – MPC) ΔT =

= (1 – MPC/1 – MPC) ΔG = (1 – MPC/1 – MPC) ΔT

Мультипликатор сбалансированного бюджета равен 1

Слайд 32АЕ

Рис.4.9. Изменение дохода (выпуска) в результате увеличения государственных закупок и

налогов на одинаковую величину

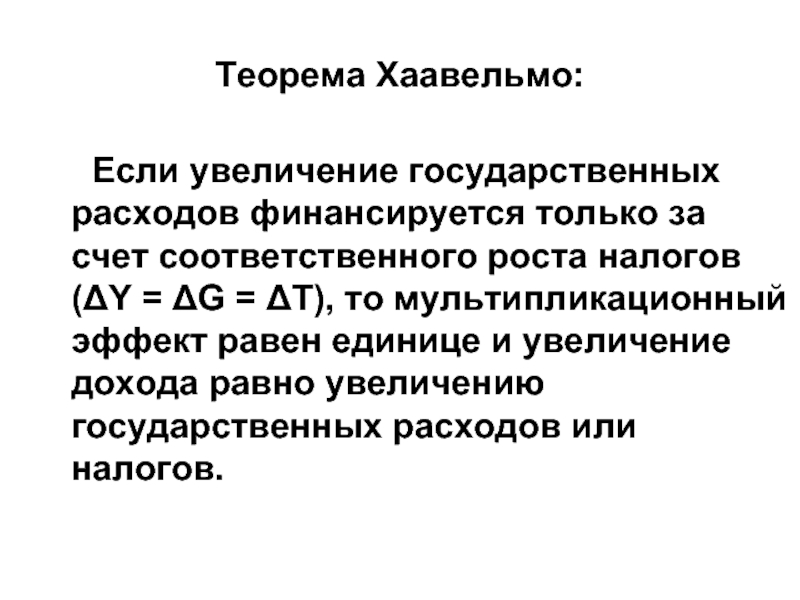

Слайд 33Теорема Хаавельмо:

Если увеличение государственных расходов финансируется только за

счет соответственного роста налогов (ΔY = ΔG = ΔT), то

мультипликационный эффект равен единице и увеличение дохода равно увеличению государственных расходов или налогов.

Слайд 34

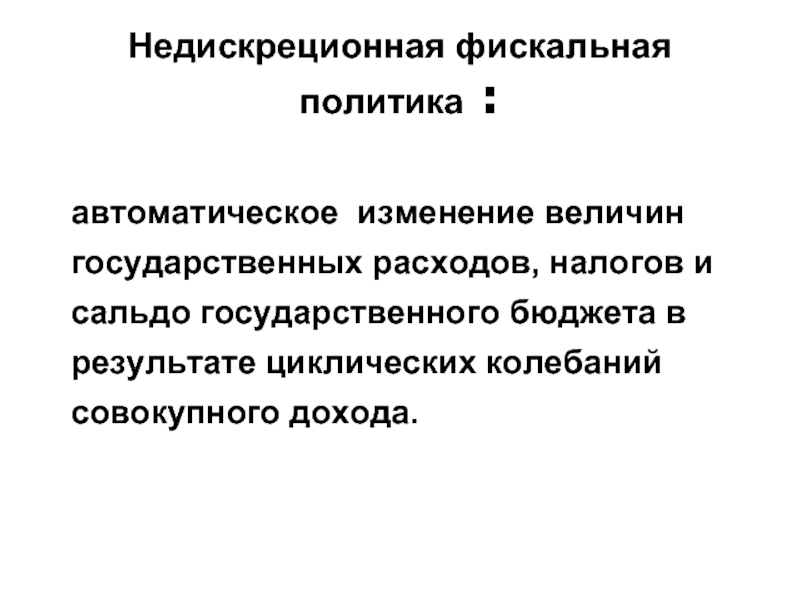

3. Недискреционная фискальная политика: «встроенные стабилизаторы».

Слайд 35Недискреционная фискальная политика :

автоматическое изменение величин государственных расходов, налогов и

сальдо государственного бюджета в результате циклических колебаний совокупного дохода.

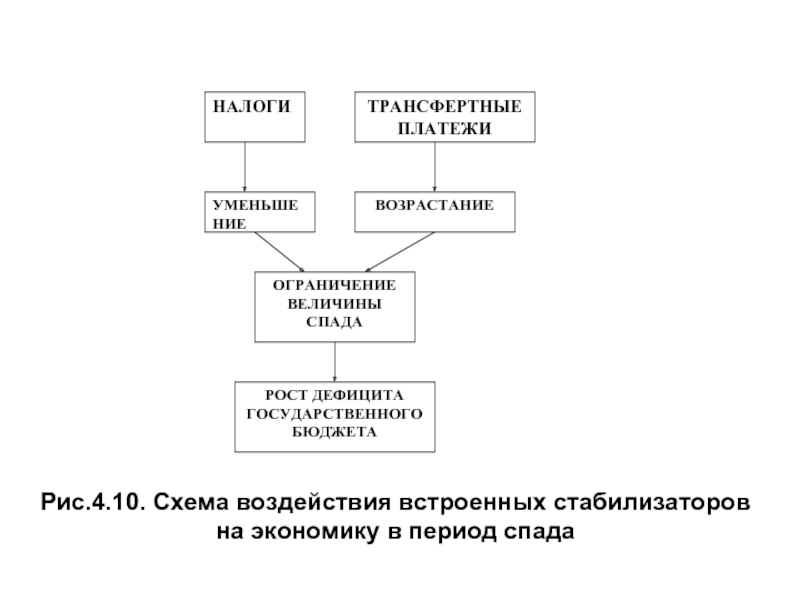

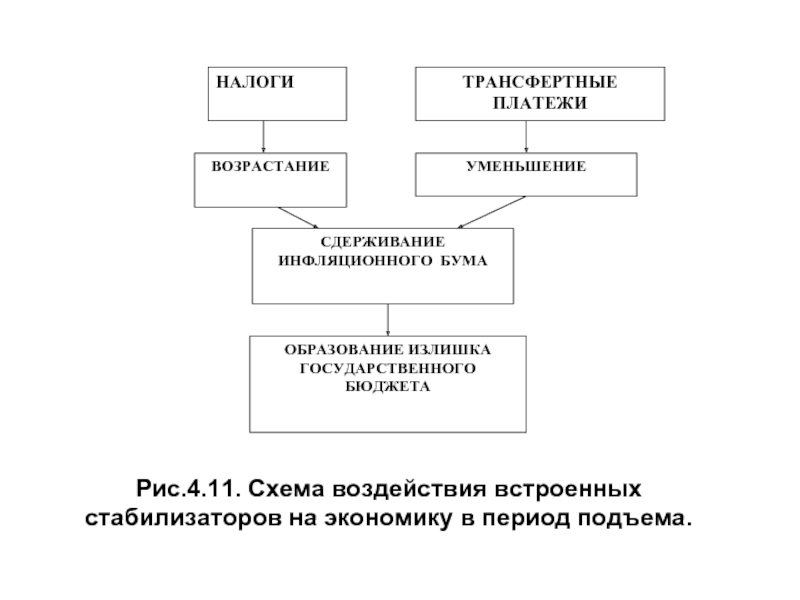

Слайд 36Рис.4.10. Схема воздействия встроенных стабилизаторов

на экономику в период спада

Слайд 37Рис.4.11. Схема воздействия встроенных

стабилизаторов на экономику в период подъема.

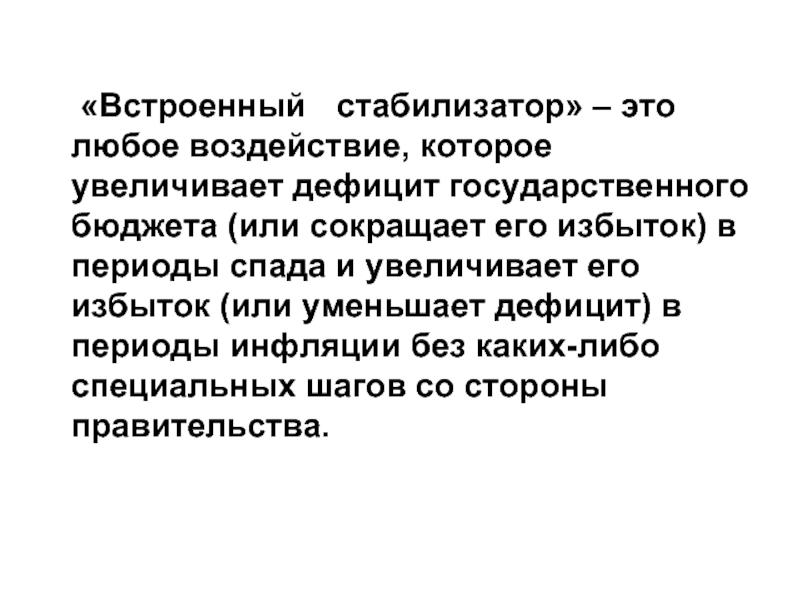

Слайд 38

«Встроенный стабилизатор» – это любое воздействие, которое увеличивает дефицит

государственного бюджета (или сокращает его избыток) в периоды спада и

увеличивает его избыток (или уменьшает дефицит) в периоды инфляции без каких-либо специальных шагов со стороны правительства.

Слайд 39

«Встроенные стабилизаторы»:

прогрессивная шкала налогообложения,

пособия по безработице и другие социальные

выплаты,

система участия в прибылях.

Слайд 41

4. Виды бюджетного дефицита. Финансирование бюджетного дефицита. Государственный долг,

его виды и социально-экономические последствия. Регулирование государственного долга.

Слайд 42

Бюджетный дефицит: это та сумма, на которую в данном

году расходы государственного бюджета превысили доходы. Его также называют первичным

бюджетным дефицитом (ВD) и рассчитывают по формуле

ВD = G - T,

где G - все государственные расходы;

Т - налоги, т.е. доходы бюджета.

Превышение доходов над расходами называется бюджетным профицитом.

Слайд 43Со

с

тояни

е

бюдже

т

а

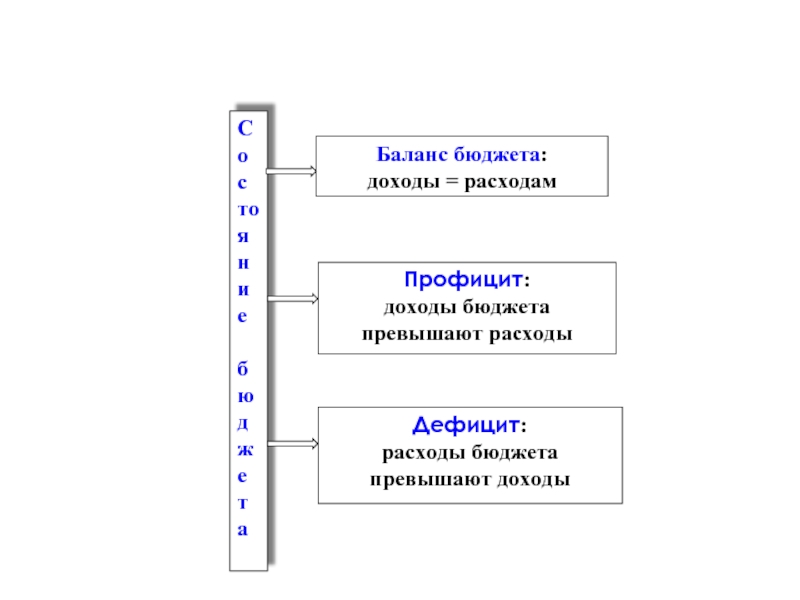

Баланс бюджета:

доходы = расходам

Профицит:

доходы бюджета превышают расходы

Дефицит:

расходы бюджета превышают

доходы

Слайд 44Причины устойчивого дефицита

Циклический спад

Активная социальная политика, не обеспеченная экономически

Предвыборная фаза

политического цикла

Сокращение налогооблагаемой базы

Значительное увеличение расходов на

военные цели

Неправильная экономическая

политика

Слайд 45Структурный и циклический дефициты:

Структурным дефицитом называется дефицит государственного бюджета

при естественном уровне безработицы.

Циклический дефицит представляет собой разность между

реальным (общим) и структурным дефицитом.

Реальный (общий) бюджетный дефицит во время спада больше, а во время подъема меньше структурного дефицита.

Слайд 46Способы финансирования бюджетного дефицита:

введение специальных налогов, повышение налоговых ставок;

внутреннее и

внешнее долговое финансирование;

монетизация бюджетного дефицита, когда правительство берет заём у

центральный банка и финансирует бюджетный дефицит за счет выпуска в обращение новых денег;

финансирование за счет средств, полученных от продажи государственной собственности.

Слайд 47Сеньораж:

В случае монетизации дефицита нередко возникает сеньораж – доход государства

от печатания денег. Превышение темпа роста денежной массы над темпом

роста реального ВВП приводит к повышению среднего уровня цен. В результате все экономические агенты платят инфляционный налог, и часть их доходов перераспределяется в пользу государства через возросшие цены.

Слайд 48

Долговое финансирование бюджетных дефицитов порождает государственный долг.

Внутренний государственный долг -

это сумма задолженности государства своим юридическим, физическим лицам. В развитых

странах его определяют как общий объем непогашенных государственных ценных бумаг.

Слайд 49СТРУКТУРА ВНУТРЕННЕГО ДОЛГА

Кредит Центрального банка правительству

Государственные долговые обязательства юридическим лицам

Облигации

внутренних госзаймов, распространяемых среди населения

Слайд 50СТРУКТУРА ВНУТРЕННЕГО ДОЛГА (продолжение)

Казначейские векселя и обязательства, используемые для оплаты

общегосударственных нужд

Вклады населения в государственном сбербанке, использованные для кредитования предприятий

Слайд 51

Правительство, как правило, имеет дело не с первичным, а с

общим дефицитом (BDT).

Рост государственного долга в текущем году можно рассчитать

по формуле

ΔD = (G - T ) + rD,

где D - государственный долг; r - средняя реальная ставка процента, выплачиваемая по государственному долгу.

Слайд 52

ПОСЛЕДСТВИЯ НАРАЩИВАНИЯ

ГОСУДАРСТВЕННОГО ДОЛГА

1. Стремление страны жить в долг, за счет

будущих поколений

2. Усиление политической и экономической зависимости от других стран,

снижение степени доверия (падение кредитного рейтинга)

3. Ограничение уровня потребления населения страны

Слайд 53ПОСЛЕДСТВИЯ НАРАЩИВАНИЯ

ГОСУДАРСТВЕННОГО ДОЛГА (продолжение)

4. Перераспределение текущих государственных доходов в пользу

владельцев долговых расписок правительства. В результате:

5. Рост социальной дифференциации населения,

налогового бремени, инфляции спроса, нормы процента и отсюда - падение инвестиционной активности.

6. «Продажа фамильного серебра»: обслуживание внешнего долга часто ведет к продаже иностранцам активов высокоэффективных государственных предприятий.

Слайд 545. Использование модели IS-LM для анализа последствий фискальной политики в

условиях постоянных и гибких цен. Эффективность фискальной политики.

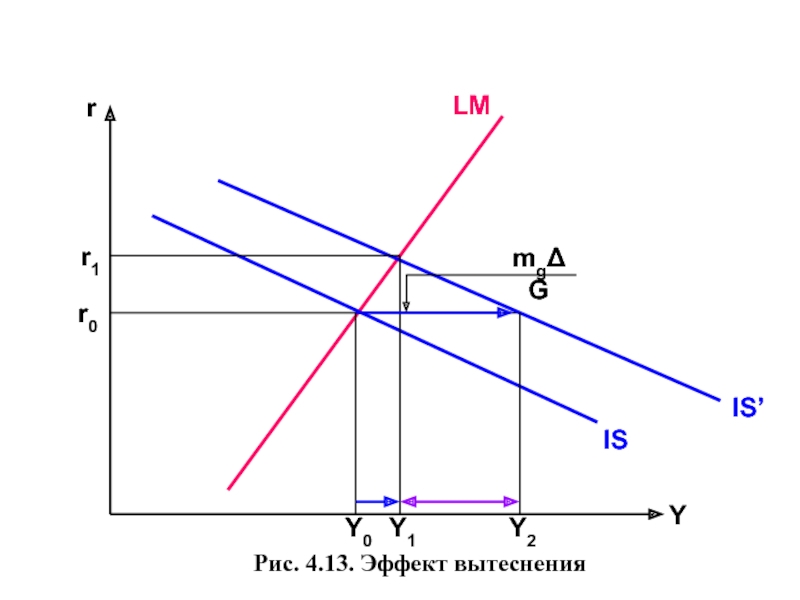

Слайд 55Рис. 4.13. Эффект вытеснения

r

Y

LM

IS

Y0

r0

Y1

Y2

IS’

r1

mgΔG

Слайд 56Эффект вытеснения значительный

Если инвестиции высокочувствительны к повышению процентной ставки (IS

– пологая);

Если спрос на деньги малочувствителен к повышению процентной ставки

(LM- крутая).

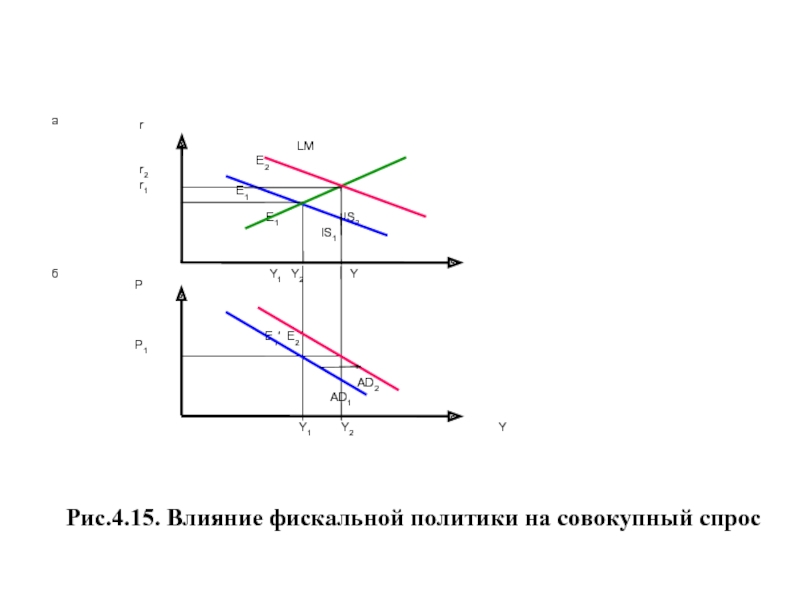

Слайд 58Рис.4.15. Влияние фискальной политики на совокупный спрос

Слайд 59P

Рис. 4.16. Стимулирующая фискальная политика в условиях изменения уровня цен

r

Y

Y1 Y3 Y2

Y

Y1 Y3 Y2

P3

P2

P1

r3

r2

r1

LM3

LM2

LM1

IS2

IS1

AS2

AS1

AD1

AD2

E1 (r1,Y1)

E2 (IS2,Y2)

E3 (r2,Y3)

E4 (r3,Y1)

E1‘ (P1,Y1)

E2‘ (P1,Y2)

E3‘ (P2,Y3)

E4‘ (P3,Y1)

Слайд 60Последовательность сдвигов кривых:

(IS1- IS2)→(AD1 – AD2)→(LM1 – LM2)→(AS1 – AS2)→(LM2

– LM3)

Слайд 61РЕЗУЛЬТАТ:

IS1 вправо до IS2 → Y1↑ до Y2→ AD1 вправо

до AD2→ P1↑ до P2→ LM1 влево до LM2 (в

точке Е3 устанавливается краткосрочное равновесие). В долгосрочном периоде рост уровня цен на товары и услуги приведет к росту цен на ресурсы, увеличению издержек, снижению прибыли: AS1 влево до AS2 → P2↑ до P3→ LM2 влево до LM3. Долгосрочное равновесие установится в точке Е4: объем выпуска вернется к естественному уровню, уровень цен и процентная ставка возрастут, наблюдается полный эффект вытеснения.

Слайд 62Проблемы осуществления фискальной политики (ее эффективность):

Временные проблемы:

- разрыв

восприятия проявлений макроэкономической нестабильности (необходимо время для осознания проблемы);

-

административный разрыв (необходимо время для принятия административных решений);

- функциональный разрыв (необходимо время, чтобы меры государственной политики после их принятия начали оказывать воздействие на экономику)

Слайд 63Проблемы осуществления фискальной политики:

Политические проблемы:

- экономическая стабильность – это

не единственная цель государственной политики в области расходов и налогообложения

(классический пример – период войн);

- наличие политического делового цикла;

- политическая сложность снижения государственных расходов и увеличения налогов.

Слайд 64Направления бюджетно-налоговой политики Республики Беларусь :

- обеспечение роста экономики, укрепление

финансово-кредитной системы;

- поэтапное сокращение налоговой нагрузки и упрощение налоговой системы;

-

повышение уровня жизни посредством увеличения зарплаты, пенсий, пособий и других выплат населению, укрепления материальной базы учреждений социальной сферы, государственной поддержки строительства жилья;

государственная поддержка приоритетных отраслей реального сектора экономики.

Самые актуальные и полезные Презентации по финансовому праву для студентов и не только.