Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Оценка бизнеса и предприятия

Содержание

- 1. Оценка бизнеса и предприятия

- 2. Раздел № 1 Понятия, цели и принципы оценки

- 3. Тема 1.1. Основные понятия оценкиОценка стоимости объекта

- 4. Субъект оценки – профессиональные оценщики. Объекты оценки

- 5. Субъект собственности – экономически обособленное лицо (юридическое

- 6. Не может быть отношений между субъектом и

- 7. Тема 1.2. Цели оценкиКупля-продажа (ценных бумаг, части предприятия или в целом);Разработка плана развития;Залог;Страхование;Инвестирование;

- 8. Налогообложение (переоценка);Реорганизация (слияние, разделение, поглощение, выделение, аренда

- 9. Тема 1.3. Виды стоимостей, определяемых при оценке1.

- 10. 2. Инвестиционная - это стоимость для одного

- 11. 3. Страховая стоимость - стоимость собственности, определяемая

- 12. 5. Утилизационная (скраповая) стоимость - стоимость объекта

- 13. 6. Стоимость воспроизводства - стоимость объекта собственности,

- 14. 8. Балансовая стоимость - стоимость имущества, ранее

- 15. 10. Восстановительная - стоимость объекта "как нового"

- 16. Упорядоченная ликвидация - это ликвидация, при которой

- 17. 12. Эффективная стоимость - стоимость активов, равная

- 18. Тема 1.4. Подходы и методы оценкиОценка применяет

- 19. Затратный подходВ качестве меры стоимости принимаются затраты

- 20. Сравнительный подходОпределения стоимости путем анализа цен на

- 21. Методы сравнительного подхода выводят на оценку

- 22. Доходный подходОценка строится на прогнозировании будущих доходов,

- 23. Для получения обоснованной оценки применяют несколько методов, которые более всего подходят в конкретной ситуации.

- 24. Тема 1.5. Направления и объекты оценки1. Оценка

- 25. Раздел № 2 Оценка машин и оборудования

- 26. Тема 2.1. Затратный подход в оценке машин

- 27. Себестоимость - главный элемент стоимости оборудования.Различают себестоимость:технологическую;цеховую;заводскую;полную;

- 28. Методы затратного подхода

- 29. Расчет по цене однородного объектаХарактеристикаСтоимость рассчитывают по

- 30. Поэлементный (поагрегатный) расчетХарактеристикаСтоимость складывается из суммы цен

- 31. Анализ и индексация затратХарактеристикаПервоначальную стоимость объекта разбивают

- 32. Расчет по укрупненным нормативамХарактеристикаПолную себестоимость объекта рассчитывают

- 33. Тема 2.2. Износ машин и оборудования, его классификация и методы определения.

- 34. Износуменьшение степени эксплуатационной пригодности свойств объекта со

- 35. Физический износухудшение первоначальных технико-экономических свойств из-за:естественного изнашивания объекта в процессе эксплуатации под воздействием природных факторов.

- 36. Физический износ 1-го роданакопившийся в результате нормальной эксплуатации.

- 37. Физический износ 2-го родавозникший из-за стихийных бедствий, аварий, нарушений норм эксплуатации и т.д.

- 38. Непрерывный износ постепенное снижение технико-экономических свойств.

- 39. Аварийный износ быстрое снижение технико-экономических свойств.

- 40. Функциональный износухудшение первоначальных технико-экономических свойств, из-за развития новых технологий в отрасли производства аналогичных объектов.

- 41. Моральный износизменение (улучшение) свойств аналогичных объектов.

- 42. Технологический износ появляется из-за изменения технологического цикла, в котором участвовал данный объект.

- 43. Экономический износвнешний износ, вызванный изменением рынка, НТП, НТР и т.д.

- 44. Сервис-факторстоимость эксплуатации (техобслуживание и поддержание в рабочем состоянии).

- 45. Тема 2.3. Особенности переоценки основных фондов предприятий

- 46. Действующее законодательство указываеткроме определения способов переоценки вид

- 47. Степень применяемости подходовЗатратный подходСравнительный подходДоходный подход используется в основномредконикогда

- 48. Результаты переоценки основных фондов влияют на налогообложение предприятия, а именно: налог на имущество налог на прибыль

- 49. Тема 2.4. Сравнительный подход в оценке машин

- 50. Изделие может является аналогом, если оно:1. Имеет

- 51. Прямое сравнение с аналогом Характеристика Подбирают аналог

- 52. Статистическое моделирование цены Характеристика По статистическим данным

- 53. Область примененияИмеется информация о ценах и

- 54. Индексация первоначальной стоимости объектаХарактеристика Первоначальную стоимость (цену)

- 55. Область примененияИзвестна первоначальная стоимость (цена) объекта

- 56. Тема 2.5. Доходный подход в оценке машин

- 57. Любое инвестирование денежных средств осуществляется на принципах возвратности и доходности.

- 58. Метод прямой капитализации наиболее применим к объектам,

- 59. Метод дисконтированияцелесообразно использовать в случае нестабильности при получении дохода.

- 60. Нормы отдачи (дохода, прибыли) выражают взаимосвязь между

- 61. Рыночная стоимость определяется как текущая стоимость будущих выгод, вытекающих из прав владения на данный объект.

- 62. При оценке объекта методом дисконтирования будущих доходов:

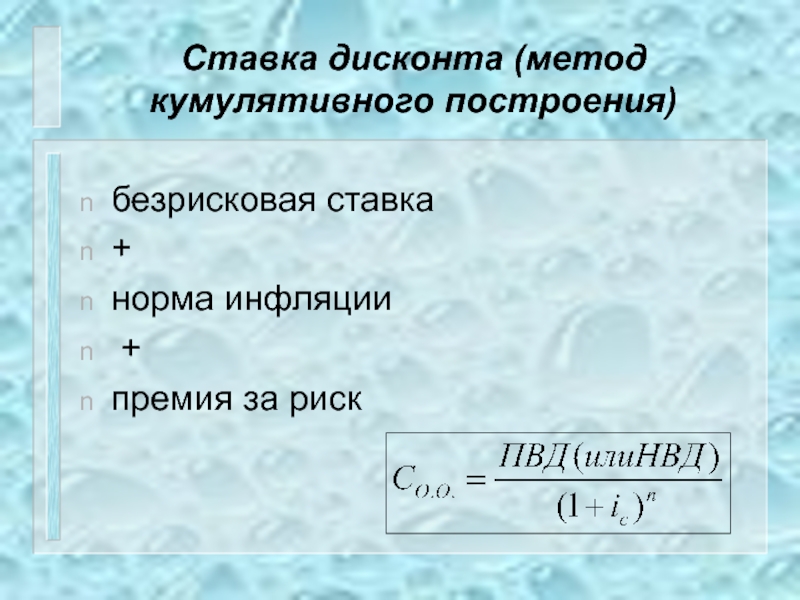

- 63. Ставка дисконта (метод кумулятивного построения)безрисковая ставка + норма инфляции + премия за риск

- 64. Дисконтированные чистые доходы Характеристика Определяют чистый доход

- 65. Капитализация и остатокХарактеристика Из чистого дохода производственной

- 66. Равноэффективный аналогХарактеристика Выбирают функциональный аналог (базисный объект).

- 67. Область примененияОбъекты, для которых можно подобрать

- 68. Раздел № 3 Оценка недвижимости

- 69. Объект недвижимости Товар, обращающийся на рынке, жестко

- 70. Тема 3.1. Затратный подход в оценке недвижимости

- 71. Затратный подход заключается в определении: восстановительной стоимости

- 72. Анализ наилучшего и наиболее эффективного использования объекта

- 73. Это предусматривает оценку участка земли как свободного,

- 74. Если участок свободен от строений, то оценщик

- 75. Если строение на участке имеется, то надо

- 76. Оценка землиПри оценке рыночной стоимости земельного участка

- 77. Метод техники остатка для земли; Метод средневзвешенного

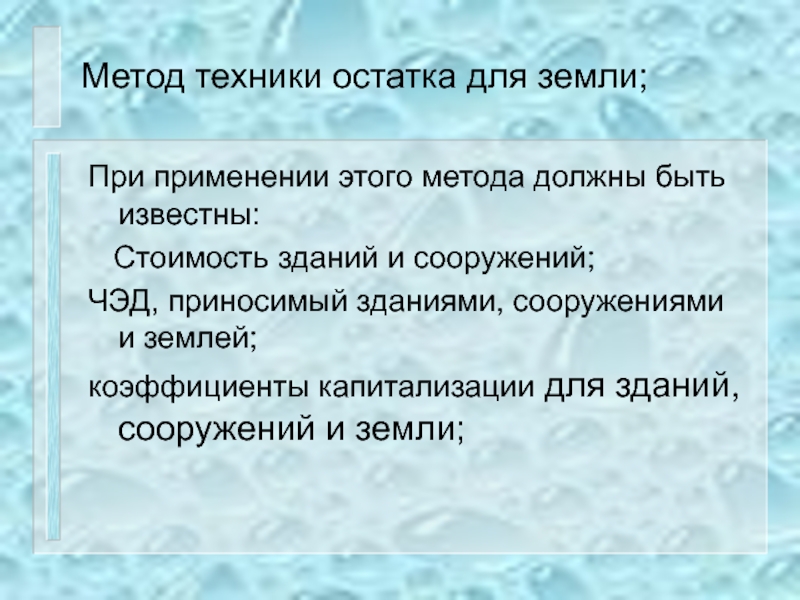

- 78. Метод техники остатка для земли; При применении

- 79. Определение дохода приносимые зданиями и сооружениямиДля определения

- 80. Непосредственное определение стоимости земли(Остаток ЧЭД, относимого к

- 81. Алгоритм методов затратного подхода1.Определение стоимости земельного участка

- 82. 4.Вычитание износа из ПСВ(ПСЗ)5.Суммирование стоимости земельного участка и стоимости зданий и сооружений;

- 83. Методы определения полной стоимости воспроизводства(ПСВ) или замещения(ПСЗ)

- 84. Метод количественного анализаДетальный подсчет всех издержек на

- 85. Метод разбивки по компонентамИспользуют показатели затрат по

- 86. Метод сравнительной единицыПрименяется по отношению к стандартным

- 87. ПВС оцениваемого здания находится по формуле -

- 88. Всего разработано 37 укрупненных показателей восстановительной стоимости

- 89. Индексный методУмножение балансовой стоимости объекта на соответствующий индекс для переоценки основных фондов, утвержденных Правительством РФ.

- 90. Тема 3.2. Подход сравнения продаж в оценке недвижимости

- 91. Сравнительный подход к оценке недвижимости Проведение сравнительного

- 92. Сравнительный подход в основном используется там, где

- 93. Метод сравнения продажЭлементы сравнения для объектов недвижимости:Переданные

- 94. Время продажи. Учитывается тенденция изменения цен на рынке недвижимости с течением времени;Местоположение;Физические характеристики объекта недвижимости;

- 95. Способы расчета и внесения поправокАнализ парных продажПрямой анализ характеристикЭкспертный

- 96. Анализ парных продажПродажа двух объектов идентичных во

- 97. Объекты парной продажи не обязательно должны быть

- 98. Прямой анализ характеристикСпособ предполагает анализ характеристик оцениваемого

- 99. ЭкспертныйСпособ основан на представлениях эксперта о преимуществах и недостатках оцениваемого объекта по сравнению с аналогом.

- 100. Тема 3.3. Доходный подход в оценке недвижимости

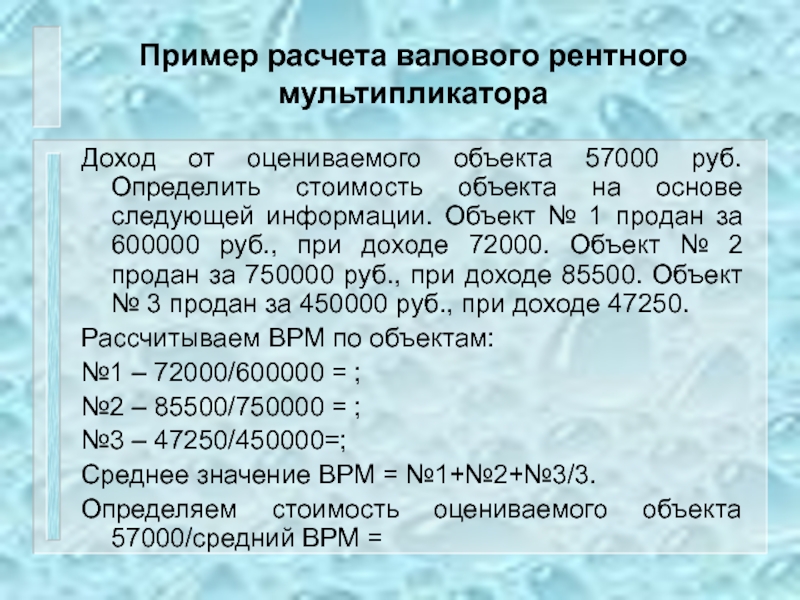

- 101. Метод валовой ренты (метод валового рентного мультипликатора

- 102. Рассчитывается среднее значение ВРМ. Вероятная стоимость

- 103. Пример расчета валового рентного мультипликатораДоход от оцениваемого

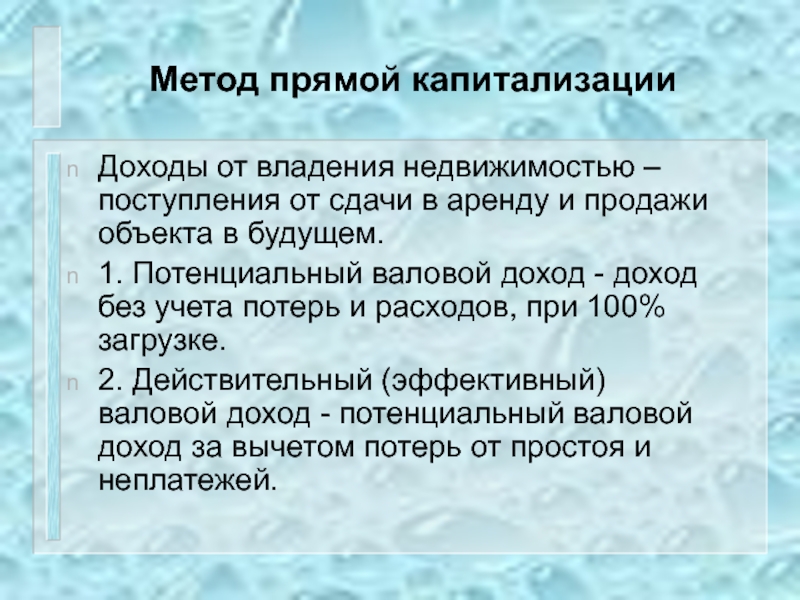

- 104. Метод прямой капитализацииДоходы от владения недвижимостью –

- 105. 3. Чистый эксплуатационный доход - действительный валовой

- 106. 6. Рассчитывается коэффициент капитализации.7. Определяется стоимость объекта

- 107. Определение коэффициента капитализацииМетод кумулятивного построения - безрисковая

- 108. Метод дисконтированных денежных потоков

- 109. РеверсияДля расчета рыночной стоимости имущества необходимо учитывать

- 110. Реверсияденежные средства, полученные от будущей продажи объекта

- 111. Тема№4 Временная оценка денежных потоков. Будущая стоимость

- 112. 2. Текущая стоимость денежной единицы.PV =FV/(1+i)n Тип

- 113. 3. Текущая стоимость аннуитета.

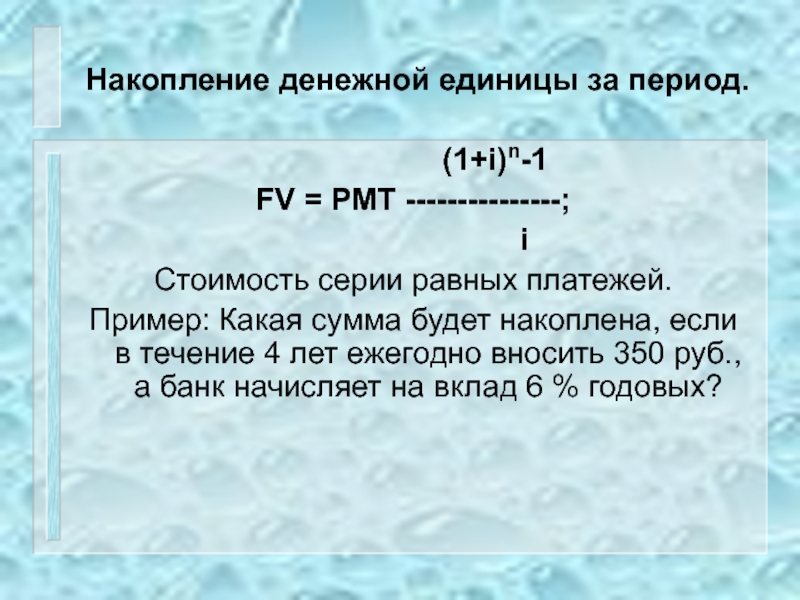

- 114. Накопление денежной единицы за период.

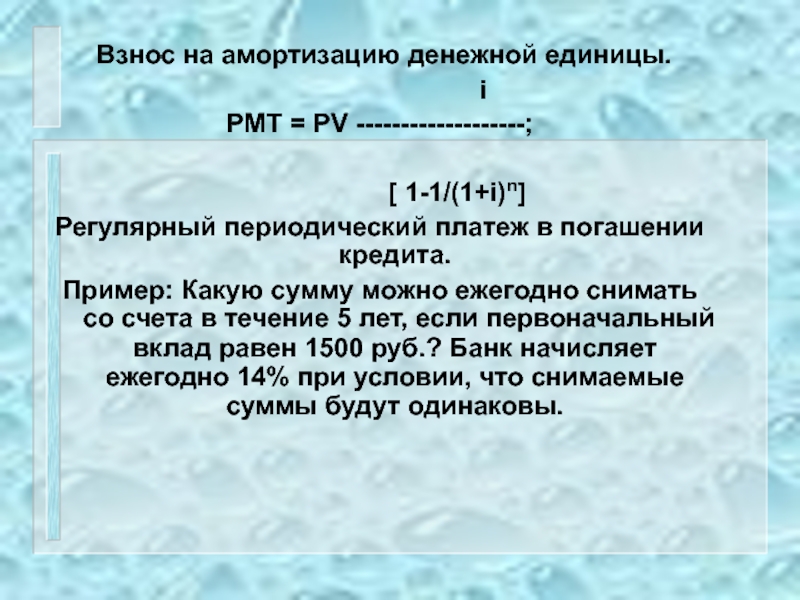

- 115. Взнос на амортизацию денежной единицы.

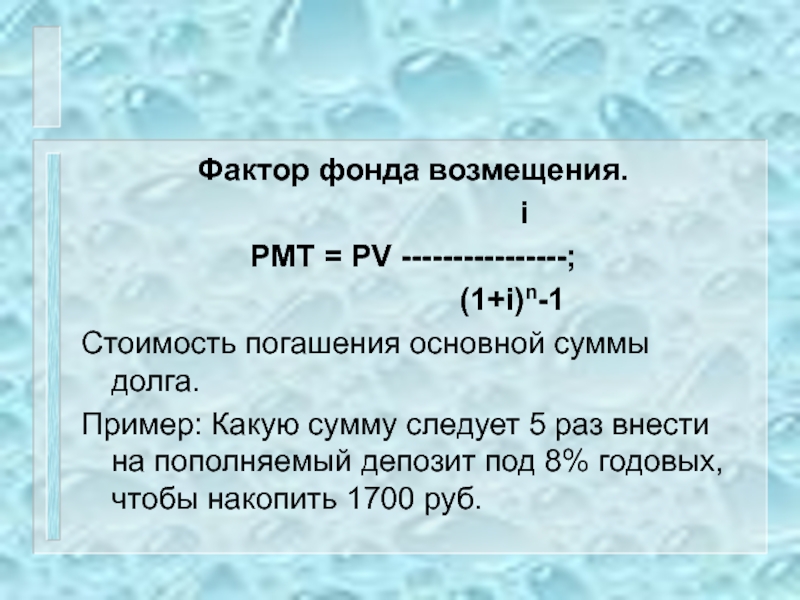

- 116. Фактор фонда возмещения.

- 117. Раздел № 5 Оценка интеллектуальной собственности и нематериальных активов

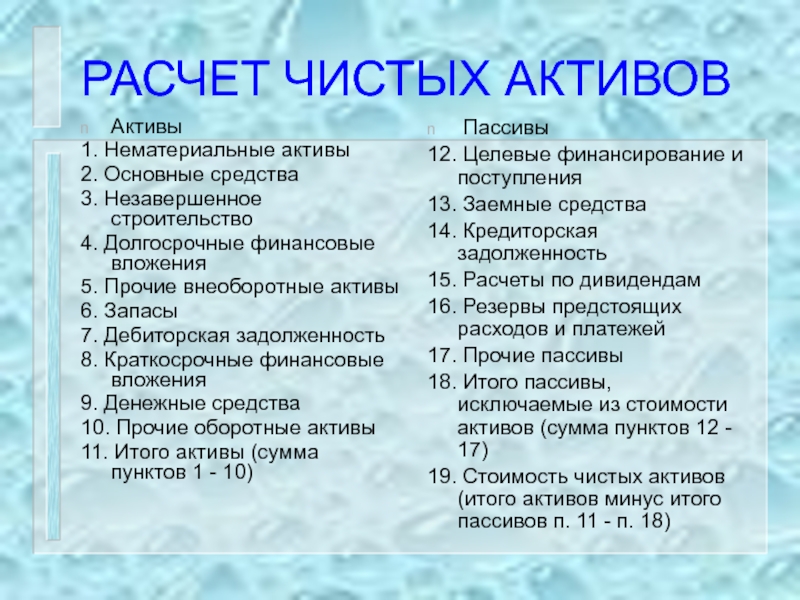

- 118. Тема 5.1. Введение в проблемы оценки ИС и НА

- 119. Оценка ИС и НАсамое сложное направление оценочной

- 120. "Положение о бухгалтерском учете и отчетности в

- 121. «К нематериальным активам, используемым в течение длительного

- 122. из авторских и иных договоров на произведения

- 123. из свидетельств на полезные модели, товарные знаки

- 124. Кроме того, к нематериальным активам относятся права

- 125. Отдельными нормативными актами регулируется еще две группы

- 126. * Гудвилл - имя, репутация предприятия: а)

- 127. Гудвилл может быть связан с месторасположением предприятия,

- 128. Гудвилл является нематериальным активом, часто не отражаемым

- 129. При оценке нематериальных активов осуществляется экспертиза:Объектов ИС.

- 130. Тема 5.2. Затратный подход к оценке ИС и НА

- 131. Метод приведенных затрат определение прошлых затрат на

- 132. Метод расчета полной восстановительной стоимости определение на дату оценки величину затрат для воссоздания аналогичной копии.

- 133. Метод замещения определение стоимости приобретения аналогичного по производительности объекта на дату оценки.

- 134. Тема 5.3. Подход "сравнения продаж"

- 135. Метод прямого сравнения продаж. Выявляются факты аналогичных

- 136. Метод косвенного сравнения продаж (метод роялти) Этот

- 137. Все денежные потоки дисконтируют. Этот метод

- 138. Затратный подход оценивает стоимость ИС и НА

- 139. Тема 5.4. Доходные подходы к оценке ИС и НА

- 140. 1. Метод дисконтирования денежных потоков. В основе

- 141. 3. Метод избыточной прибыли. Суть метода -

- 142. Основные этапы оценки:1. Определение стоимости чистых материальных

- 143. 4. Определение величины избыточной прибыли как разницы

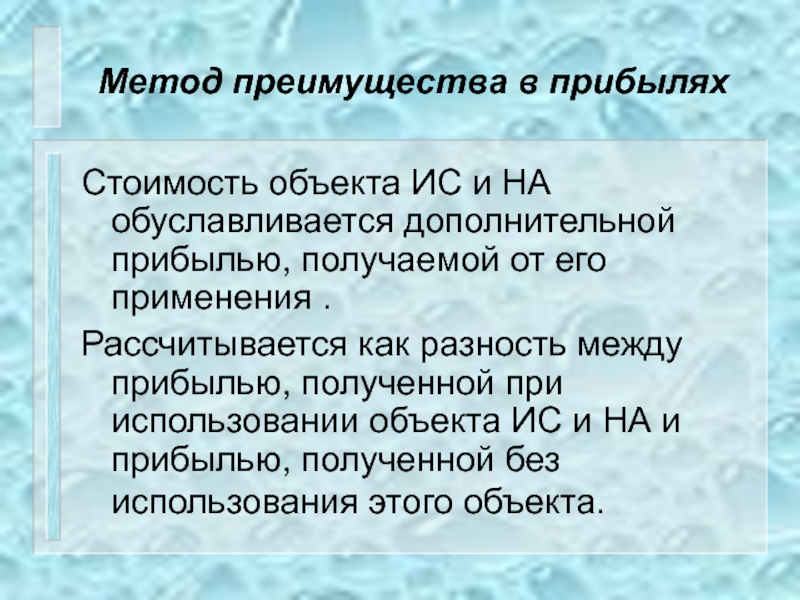

- 144. Метод преимущества в прибыляхСтоимость объекта ИС и

- 145. Раздел № 6 Стоимостной анализ деятельности предприятий и оценка бизнеса

- 146. Тема 6.1. Затратный (имущественный) подход к оценке бизнеса

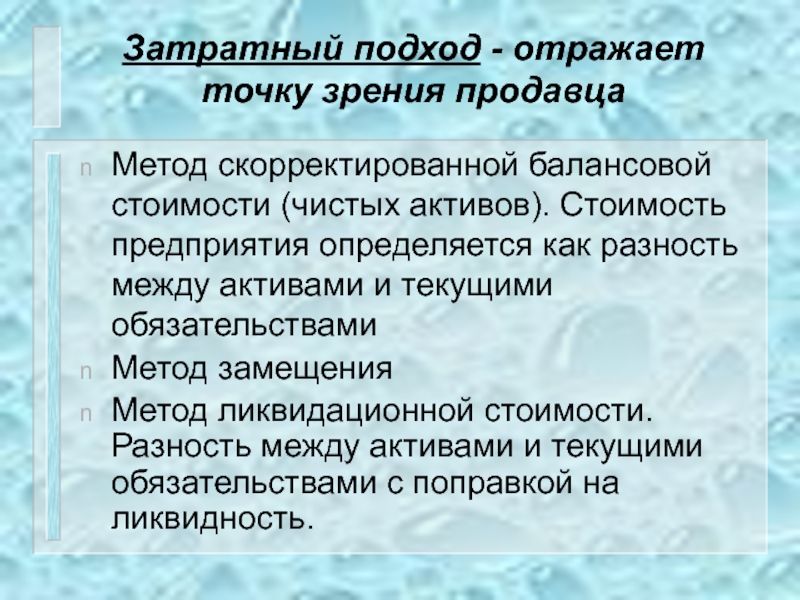

- 147. Затратный подход - отражает точку зрения продавцаМетод

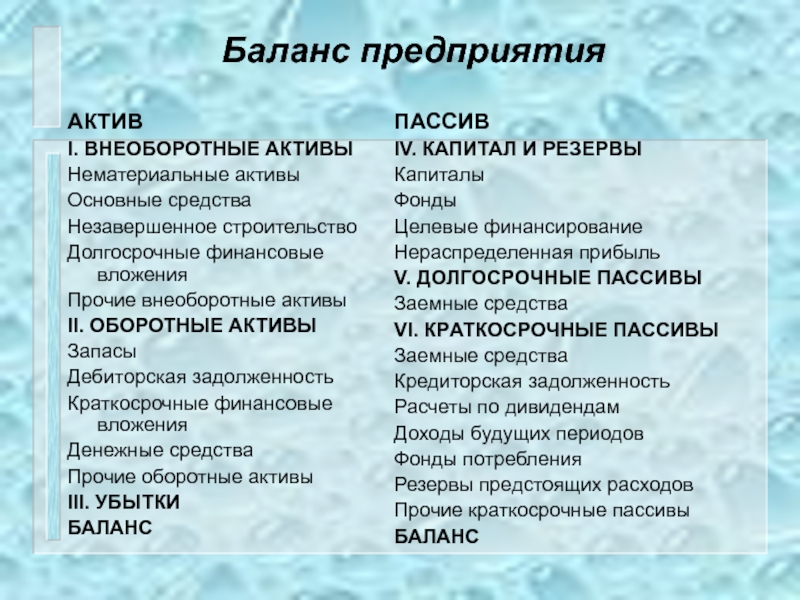

- 148. Баланс предприятия АКТИВ I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные

- 149. ПРИКАЗ Минфина РФ N 71, ФКЦБ N

- 150. РАСЧЕТ ЧИСТЫХ АКТИВОВАктивы 1. Нематериальные активы 2.

- 151. Все пункты актива, кроме денежных средств подвергаются

- 152. Долгосрочные и краткосрочные финансовые вложения оцениваются на

- 153. Запасы оцениваются по текущим ценам с учетом

- 154. Регулирующей статьей баланса при всех корректировках выступает “нераспределенная прибыль”, “добавленная стоимость” и другие источники собственного капитала.

- 155. Метод замещенияподбирается предприятие, стоимость которого известна, выпускающее аналогичный ассортимент продукции.

- 156. Метод ликвидационной стоимостиРазность между активами и текущими

- 157. Тема 6.2. Методы сравнения продаж в оценке бизнеса

- 158. Сравнительный подходотражает точку зрения свободного рынка Сравнительный подход предполагает использование трех основных методов.

- 159. Метод рынка капиталастоимость закрытого предприятия определяется на

- 160. Метод сделок для сравнения берутся данные по

- 161. Обычно требуется 6-8 аналогов. В результате применения

- 162. Метод отраслевых соотношенийпозволяет получить ориентировочные стоимостные оценки

- 163. Преимущество сравнительного подхода В том, что он

- 164. К недостаткам следует отнестисложность получения информации по

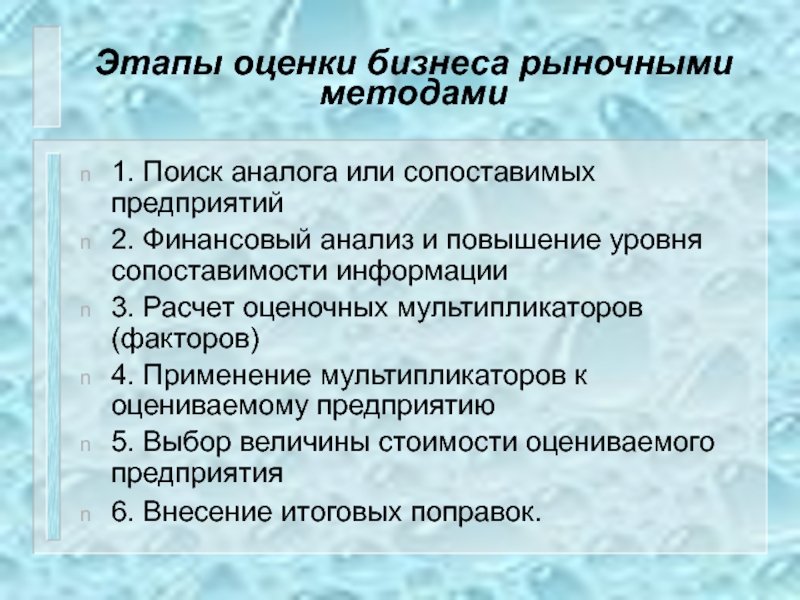

- 165. Этапы оценки бизнеса рыночными методами 1. Поиск

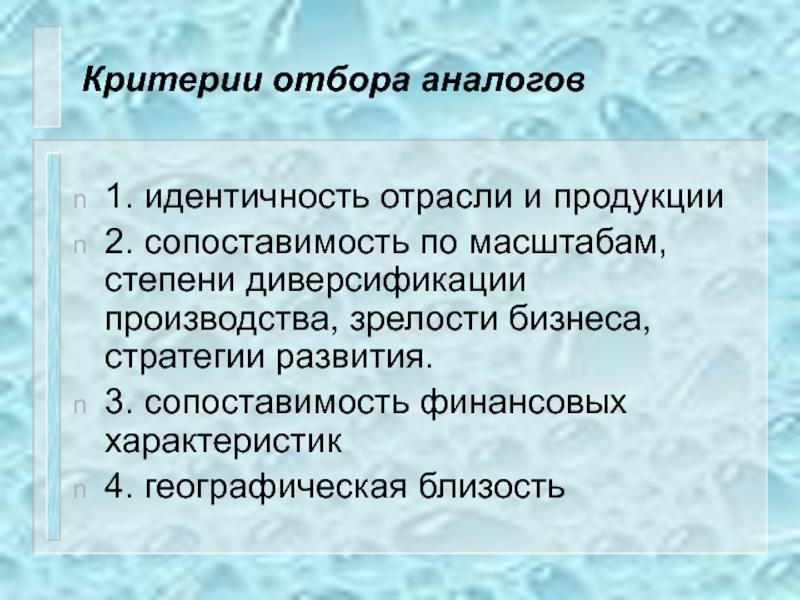

- 166. Критерии отбора аналогов1. идентичность отрасли и продукции2.

- 167. Предполагается, что сходные предприятия имеют близкое соотношение

- 168. Обычно используют 4 группы мультипликаторов1. Цена/прибыль; цена/денежный поток;2. Цена/дивиденды;3. Цена/выручка; цена/фактический объем производства;4. Цена/стоимость активов;

- 169. Тема 6.3. Доходный подход к оценке бизнеса

- 170. Доходный подход - отражает точку зрения покупателяМетод

- 171. Метод дисконтирования денежных потоков (дисконтирования будущей прибыли)Определение

- 172. Основные этапы метода1. Выбор модели денежного потокаПри

- 173. Денежный поток для собственного капитала = чистая

- 174. 2. Определение длительности прогнозного периода 3. Ретроспективный

- 175. 7 .Определение ставки дисконта 8 .Расчет величины

- 176. Метод прямой капитализациисм. тему 3.3.

- 177. Метод избыточной прибыли. см тему 4.4.

- 178. Скачать презентанцию

Слайды и текст этой презентации

Слайд 3Тема 1.1. Основные понятия оценки

Оценка стоимости объекта собственности – процесс

определения в денежном выражении стоимости объекта на определенный момент времени

в условиях конкретного рынка. Процесс оценки предполагает оцениваемого объекта и оценивающего субъекта.Слайд 4Субъект оценки – профессиональные оценщики.

Объекты оценки – объекты собственности

в совокупности с правами, которыми наделен владелец.

Слайд 5Субъект собственности – экономически обособленное лицо (юридическое или физическое), обладающее

конкретным объектом.

Собственность – это экономические отношения между субъектами, в

частности по поводу владения, распоряжения и использования принадлежащих им объектов.Слайд 6Не может быть отношений между субъектом и материальным благом. Рыночная

оценка должна учитывать не только ценность определенного объекта, но и

экономические отношения, реализующих право собственности на него.Слайд 7Тема 1.2. Цели оценки

Купля-продажа (ценных бумаг, части предприятия или в

целом);

Разработка плана развития;

Залог;

Страхование;

Инвестирование;

Слайд 8Налогообложение (переоценка);

Реорганизация (слияние, разделение, поглощение, выделение, аренда и т.д.);

Повышение эффективности

управления предприятием, т.е. для принятия; управленческих решений.

Слайд 9Тема 1.3. Виды стоимостей, определяемых при оценке

1. Рыночная - это

наиболее вероятная цена, которую можно получить от продажи имущества на

конкурентном и открытом рынке, когда продавец и покупатель не испытывают никакого давления, хорошо информированы об объекте, об условиях сделки и о рынке и не выдвигают друг другу никаких дополнительных условий.Слайд 102. Инвестиционная - это стоимость для одного конкретного покупателя (или

инвестора, или владельца). Инвестиционная стоимость отличается от рыночной в прогнозных

оценках будущей доходности, степени риска, ставках налогообложения (если инвестор имеет льготы по налогам) и пр. Эти различия обусловлены индивидуальными целями конкретного инвестора.Слайд 113. Страховая стоимость - стоимость собственности, определяемая положениями страхового полиса.

4.

Налогооблагаемая стоимость – стоимость, рассчитываемая на базе определений, содержащихся в

соответствующих нормативных документах.Слайд 125. Утилизационная (скраповая) стоимость - стоимость объекта собственности (кроме земельного

участка) – как совокупная стоимость материалов, содержащихся в нем, без

дополнительного ремонта.Слайд 136. Стоимость воспроизводства - стоимость объекта собственности, создаваемой по той

же планировке и из тех материалов, что и оцениваемая, но

по ныне действующим ценам.7. Стоимость замещения – это стоимость близкого аналога оцениваемого объекта.

Слайд 148. Балансовая стоимость - стоимость имущества, ранее отражаемая в балансе

предприятия. Она бывает первоначальной и восстановительной. Первоначальной считается стоимость, по

которой новый объект приобретен (создан) и поставлен на баланс (отражен в учете).9. Остаточная - стоимость объекта в современных ценах с реальным износом на момент оценки.

Слайд 1510. Восстановительная - стоимость объекта "как нового" в современных ценах.

11. Ликвидационная - это чистая сумма, которую собственник предприятия может

получить при его ликвидации и распродаже активов. В связи с этим различают принудительную и упорядоченную ликвидацию.Слайд 16Упорядоченная ликвидация - это ликвидация, при которой распродажа активов проводится

в течение разумного периода времени, с тем чтобы получить максимально

возможную в этих случаях цену каждого вида распродаваемого актива. Принудительная ликвидация означает, что активы распродаются быстро, обычно в процессе одной аукционной продажи.Слайд 1712. Эффективная стоимость - стоимость активов, равная большей из двух

величин – потребительной стоимости активов для данного владельца и стоимости

их реализации.Слайд 18Тема 1.4. Подходы и методы оценки

Оценка применяет различные методы, которые

можно отнести к одному из трех принципиальных подходов: затратному, сравнительному

или доходному.Слайд 19Затратный подход

В качестве меры стоимости принимаются затраты (издержки) на создание

и продажу объекта. Методы, базирующиеся на затратном подходе, универсальны, с

их помощью можно оценить любую собственность, но они требуют большой нормативной базы.Слайд 20Сравнительный подход

Определения стоимости путем анализа цен на аналогичные объекты. Цена

аналога служит отправным пунктом для установления стоимости объекта. Затем она

подвергается ряду корректировок, учитывающих различия в потребительских свойствах аналога и оцениваемого объекта.Слайд 21 Методы сравнительного подхода выводят на оценку именно рыночной стоимости.

Надежность оценок зависит от полноты и достоверности исходной рыночной (ценовой)

информации. Для объектов, не имеющих открытого и массового рынка, применение таких методов невозможно.Слайд 22Доходный подход

Оценка строится на прогнозировании будущих доходов, которые можно получить

от данного объекта. Методы доходного подхода позволяют переводить будущие доходы

в текущую стоимость объекта, а также получить экономически оправданную стоимость с позиций потребителя. Доходный подход применим только к собственности, по которой можно рассчитать чистый доход от функционирования.Слайд 23Для получения обоснованной оценки применяют несколько методов, которые более всего

подходят в конкретной ситуации.

Слайд 24Тема 1.5. Направления и объекты оценки

1. Оценка машин и оборудования

2.

Оценка недвижимости

3. Оценка интеллектуальной собственности и нематериальных активов

4. Оценка бизнеса

5.

Оценка инвестиционных проектов.Слайд 26Тема 2.1. Затратный подход в оценке машин и оборудования

опирается на

оценочный принцип замещения. Для определения стоимости надо найти, прежде всего,

издержки производства.Слайд 27Себестоимость - главный элемент стоимости оборудования.

Различают себестоимость:

технологическую;

цеховую;

заводскую;

полную;

Стоимость отличается от

полной себестоимости на величину прибыли и затраты по доставке и

установке оборудования.Слайд 29Расчет по цене однородного объекта

Характеристика

Стоимость рассчитывают по цене однородного объекта,

корректируя его себестоимость

Область применения

Объекты, для которых невозможно подобрать аналог

с известной ценой, но имеются однородные объектыСлайд 30Поэлементный (поагрегатный) расчет

Характеристика

Стоимость складывается из суммы цен отдельных частей (узлов,

агрегатов, блоков), затрат на общую сборку, отладку и прибыли

Область применения

Объекты,

собираемые из унифицированных элементов, находящихся в продаже. Сборка не очень сложная и иногда может выполняться самим потребителемСлайд 31Анализ и индексация затрат

Характеристика

Первоначальную стоимость объекта разбивают на экономические элементы,

которые затем индексируют в соответствии с динамикой цен на расходуемые

ресурсы. Проиндексированные затраты далее суммируютОбласть применения

Объекты, у которых известна первоначальная стоимость и структура исходной себестоимости. Имеется информация об индексах цен на ресурсы за период от исходного момента до оценки

Слайд 32Расчет по укрупненным нормативам

Характеристика

Полную себестоимость объекта рассчитывают как сумму затрат

на основные материалы, комплектующие изделия, зарплату основных рабочих и косвенных

расходов. Эти группы затрат определяют по укрупненным нормативам для рассматриваемого вида оборудованияОбласть применения

Имеются калькуляции и технические данные на группу однородных объектов, на основе которых рассчитывают укрупненные нормативы для группы, к которой относится оцениваемый объект

Слайд 34Износ

уменьшение степени эксплуатационной пригодности свойств объекта со временем.

Выражается в

обесценении (уменьшение относительной стоимости объекта со временем).

Слайд 35Физический износ

ухудшение первоначальных технико-экономических свойств из-за:

естественного изнашивания объекта в процессе

эксплуатации

под воздействием природных факторов.

Слайд 37Физический износ 2-го рода

возникший из-за стихийных бедствий, аварий, нарушений норм

эксплуатации и т.д.

Слайд 40Функциональный износ

ухудшение первоначальных технико-экономических свойств, из-за развития новых технологий в

отрасли производства аналогичных объектов.

Слайд 42Технологический износ

появляется из-за изменения технологического цикла, в котором участвовал

данный объект.

Слайд 46Действующее законодательство указывает

кроме определения способов переоценки

вид стоимости

восстановительная -

полная стоимость приобретения новых объектов основных фондов, аналогичных оцениваемым.

Слайд 47Степень применяемости подходов

Затратный подход

Сравнительный подход

Доходный подход

используется в основном

редко

никогда

Слайд 48Результаты переоценки основных фондов

влияют на налогообложение предприятия, а именно:

налог на имущество

налог на прибыль

Слайд 49Тема 2.4. Сравнительный подход

в оценке машин и оборудования

Определение стоимости на

основе анализа недавних продаж аналогичных объектов собственности.

Слайд 50Изделие может является аналогом, если оно:

1. Имеет то же самое

функциональное назначение

2. Принадлежит по своим технико-экономическим параметрам и характеристикам к

одному классификационному виду (типу, роду, классу)3. Имеет сходство в принципе действий конструкций.

Слайд 51Прямое сравнение с аналогом

Характеристика

Подбирают аналог с известной ценой.

Его цену корректируют коэффициентами и поправками, учитывающими различия между аналогом

и оцениваемым объектомОбласть применения

Объекты, для которых можно подобрать аналоги, находящиеся в продаже по современным ценам

Слайд 52Статистическое моделирование цены

Характеристика

По статистическим данным о ценах и

параметрах нескольких однотипных объектов методом корреляционного анализа разрабатывают модель расчетной

цены. С помощью модели рассчитывают стоимость оцениваемого объекта. Если необходимо, то вносят корректировки с учетом отличительных признаков объектаСлайд 53Область применения

Имеется информация о ценах и параметрах для группы

однотипных объектов, позволяющая рассчитать корреляционную модель цены. Оцениваемый объект относится

к данной группеСлайд 54Индексация первоначальной стоимости объекта

Характеристика

Первоначальную стоимость (цену) объекта умножают на

индексирующий коэффициент, который представляет собой отношение ценовых индексов на дату

оценки и действия первоначальной стоимости (цены)Слайд 55Область применения

Известна первоначальная стоимость (цена) объекта на какой-либо момент.

Имеются данные о ценовых индексах за период от момента действия

первоначальной стоимости до оценки для соответствующей группы оборудованияСлайд 56Тема 2.5. Доходный подход в оценке машин и оборудования

применим только

к собственности, производящей конечную продукцию или выполняющей оплачиваемые услуги, когда

можно рассчитать чистый доход от их функционирования.Слайд 57Любое инвестирование денежных средств осуществляется на принципах возвратности и доходности.

Слайд 58Метод прямой капитализации

наиболее применим к объектам, приносящим доход со

стабильно предсказуемыми суммами доходов и расходов;

Слайд 59Метод дисконтирования

целесообразно использовать в случае нестабильности при получении дохода.

Слайд 60Нормы отдачи (дохода, прибыли)

выражают взаимосвязь между всеми ожидаемыми от

проекта выгодами, включая возврат средств от продажи или ликвидации объекта,

и размером инвестиций.Слайд 61Рыночная стоимость определяется как текущая стоимость будущих выгод, вытекающих из

прав владения на данный объект.

Слайд 62При оценке объекта методом дисконтирования будущих доходов:

определяются период расчета

и интервалы для расчета денежных потоков;

рассчитываются прогнозные величины денежных потоков;

определяется

ставка дисконтаПрогнозируемые будущие доходы дисконтируются в текущую стоимость с использованием ставок дохода, отражающих состояние и ожидание рынка.

Слайд 63Ставка дисконта (метод кумулятивного построения)

безрисковая ставка

+

норма инфляции

+

премия за риск

Слайд 64Дисконтированные чистые доходы

Характеристика

Определяют чистый доход от функционирования производственной

системы и находят ее текущую стоимость, из которой выделяют стоимость

машинного комплекса методом остаткаОбласть применения

оборудование и машины, с помощью которых непосредственно создается конечная продукция

Слайд 65Капитализация и остаток

Характеристика

Из чистого дохода производственной системы вычитают доходы,

относимые к недвижимости, и получают чистый доход от машинного комплекса,

стоимость которого определяют по формуле прямой капитализацииОбласть применения

То же

Слайд 66Равноэффективный аналог

Характеристика

Выбирают функциональный аналог (базисный объект). Рассчитывают эксплуатационные издержки

для оцениваемого и базисного объектов. Стоимость определяют по цене базисного

объекта с учетом разности затрат за все время эксплуатацииСлайд 67Область применения

Объекты, для которых можно подобрать функциональные аналоги и

рассчитать эксплуатационные издержки за срок службы

Слайд 69Объект недвижимости

Товар, обращающийся на рынке, жестко связанный с участком

земли, так что его перенос в другое место невозможен без

утраты его потребительских свойств.Слайд 71Затратный подход заключается в определении:

восстановительной стоимости (точной копии объекта)

или стоимости замещения (аналогичным объектом);

уменьшение этих стоимостей на величину:

внутреннего (физического и морального) износа объекта;

внешнего (экономического и территориального) износа объекта;;

добавление к рассчитанной стоимости здания стоимости земельного участка.

Слайд 72Анализ наилучшего и наиболее эффективного использования объекта недвижимости предполагает, что

выявляется из возможных вариантов использования объекта наилучший и наиболее доходный

вариант и именно его использует для оценки.Слайд 73Это предусматривает оценку участка земли как свободного, т.е. при оценке

объекта речь идет в первую очередь о наибольшей доходности земельного

участка, а затем уже о доходности всего объекта недвижимости.Слайд 74Если участок свободен от строений, то оценщик определяет, какой объект

необходимо построить, исходя из наиболее эффективного варианта использования земельного участка.

Слайд 75Если строение на участке имеется, то надо определить увеличивать ли

стоимость участка на величину стоимости данного строения или уменьшать на

величину затрат по сносу данного строения при выбранном варианте использования земельного участка.Слайд 76Оценка земли

При оценке рыночной стоимости земельного участка необходимо определить состав

оцениваемых прав на него. Частная собственность признается лишь для участков

со следующими условиями использования:Индивидуальное (жилищное) строительство;

Крестьянское (фермерское) хозяйство;

Личное подсобное, садоводческое или дачное хозяйство;

Приватизированные участки под предприятиями

Слайд 77 Метод техники остатка для земли;

Метод средневзвешенного коэффициента капитализации;

Метод сравнения

продаж;

Метод разбиения;

Метод капитализации;

Метод валового рентного

мультипликатора;

Основные методы оценки рыночной

стоимости земельных участков:Слайд 78Метод техники остатка для земли;

При применении этого метода должны

быть известны:

Стоимость зданий и сооружений;

ЧЭД, приносимый зданиями, сооружениями и землей;

коэффициенты

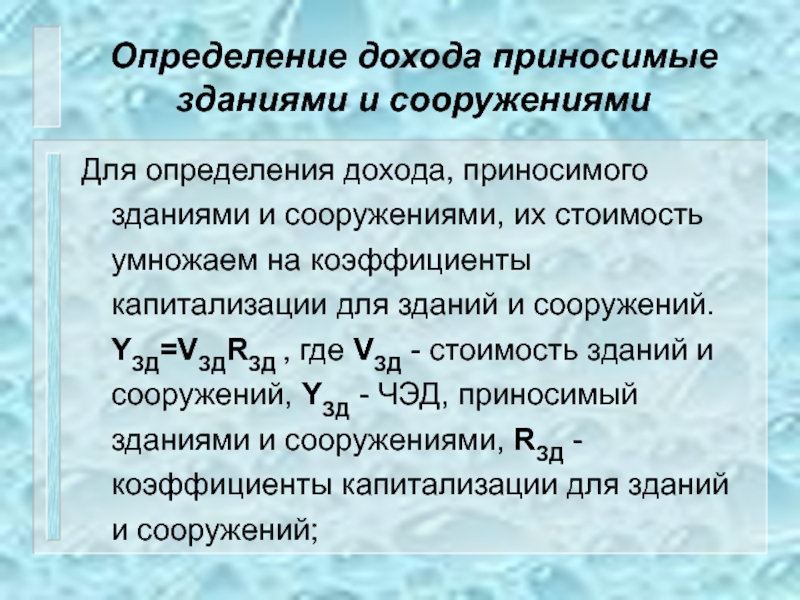

капитализации для зданий, сооружений и земли; Слайд 79Определение дохода приносимые зданиями и сооружениями

Для определения дохода, приносимого зданиями

и сооружениями, их стоимость умножаем на коэффициенты капитализации для зданий

и сооружений. YЗД=VЗДRЗД , где VЗД - стоимость зданий и сооружений, YЗД - ЧЭД, приносимый зданиями и сооружениями, RЗД - коэффициенты капитализации для зданий и сооружений;Слайд 80Непосредственное определение стоимости земли

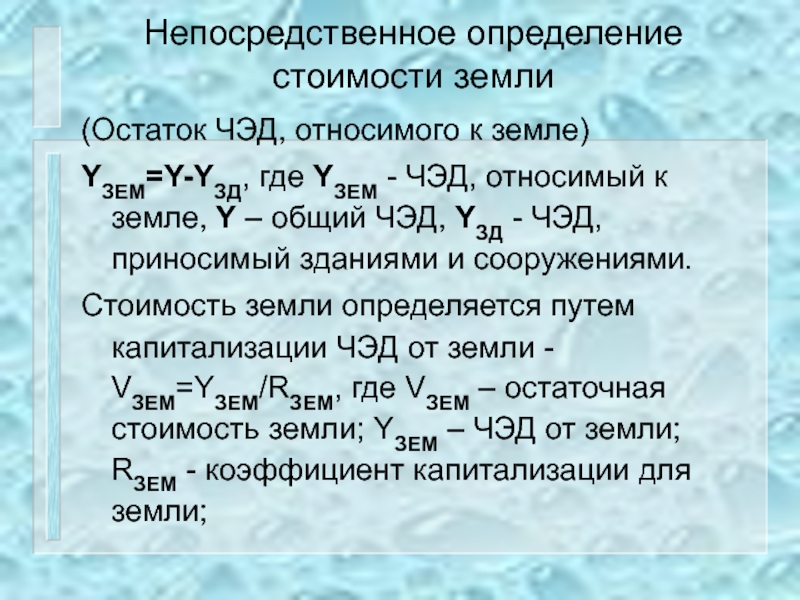

(Остаток ЧЭД, относимого к земле)

YЗЕМ=Y-YЗД, где

YЗЕМ - ЧЭД, относимый к земле, Y – общий ЧЭД,

YЗД - ЧЭД, приносимый зданиями и сооружениями.Стоимость земли определяется путем капитализации ЧЭД от земли - VЗЕМ=YЗЕМ/RЗЕМ, где VЗЕМ – остаточная стоимость земли; YЗЕМ – ЧЭД от земли; RЗЕМ - коэффициент капитализации для земли;

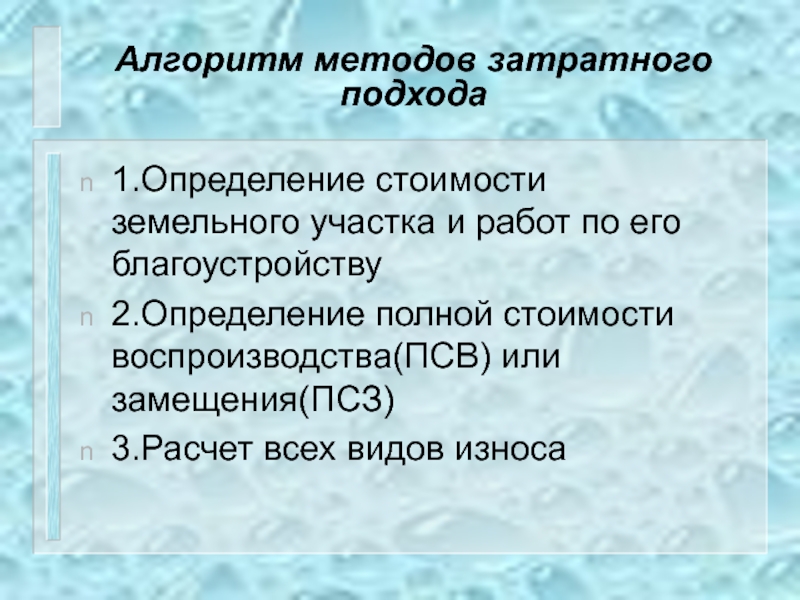

Слайд 81Алгоритм методов затратного подхода

1.Определение стоимости земельного участка и работ по

его благоустройству

2.Определение полной стоимости воспроизводства(ПСВ) или замещения(ПСЗ)

3.Расчет всех видов износа

Слайд 824.Вычитание износа из ПСВ(ПСЗ)

5.Суммирование стоимости земельного участка и стоимости зданий

и сооружений;

Слайд 84Метод количественного анализа

Детальный подсчет всех издержек на возведение или установку

частей нового здания -– прямых и косвенных. Метод количественного анализа

точный, но наиболее трудоемкий. Для подобной работы привлекают опытных сметчиков.Слайд 85Метод разбивки по компонентам

Используют показатели затрат по отдельным компонентам здания,

включая их установку. Данные берут из справочника “Индексы цен в

строительстве”.Слайд 86Метод сравнительной единицы

Применяется по отношению к стандартным типовым зданиям и

сооружениям, имеющим небольшие отклонения в конструктивном решении.

Слайд 87ПВС оцениваемого здания находится по формуле - ПВС =В VСТР

k, где ПВС - полная стоимость воспроизводства; В - восстановительная

стоимость единицы измерения (1м2) данного типа здания; VСТР - строительный объем здания; k - поправочный коэффициент, учитывающий отличие конструктивного решения здания, внутреннего оборудования, климатического района и территориального пояса.Слайд 88Всего разработано 37 укрупненных показателей восстановительной стоимости (УПВС) зданий и

сооружений различных отраслей народного хозяйства, в которых приведены значения стоимости

1м3 (1м2) различных зданий и сооружений и поправочные коэффициенты.Слайд 89Индексный метод

Умножение балансовой стоимости объекта на соответствующий индекс для переоценки

основных фондов, утвержденных Правительством РФ.

Слайд 91Сравнительный подход к оценке недвижимости

Проведение сравнительного анализа сделок купли-продажи

или аренды на рынке недвижимости, сопоставление оцениваемого объекта с однородными

объектами, отобранными для сравнения, и внесение соответствующих корректировок в стоимость оцениваемого объекта.Слайд 92Сравнительный подход

в основном используется там, где имеется достаточная база

данных о сделках купли-продажи или аренды на рынке недвижимости.

У подхода

один метод – метод сравнения продаж. Иногда к этому же подходу относят метод валового рентного мультипликатора.Слайд 93Метод сравнения продаж

Элементы сравнения для объектов недвижимости:

Переданные имущественные права;

Условия финансирования

сделки. Например, на условиях ипотечного кредитования;

Условия продажи. Отражение нетипичных для

рынка отношений между продавцом и покупателем;Слайд 94Время продажи. Учитывается тенденция изменения цен на рынке недвижимости с

течением времени;

Местоположение;

Физические характеристики объекта недвижимости;

Слайд 95Способы расчета и внесения поправок

Анализ парных продаж

Прямой анализ характеристик

Экспертный

Слайд 96Анализ парных продаж

Продажа двух объектов идентичных во всем, кроме одной,

как правило, характеристики. Если между двумя сопоставимыми объектами имеется одно

различие, то разница в продажных ценах может быть приписаны ему.Слайд 97Объекты парной продажи не обязательно должны быть сопоставимыми с объектом

и его аналогом. Должно соблюдаться отношение внутри пары и между

оцениваемым объектом и аналогом.Слайд 98Прямой анализ характеристик

Способ предполагает анализ характеристик оцениваемого объекта и его

аналога. Например, покупательная способность денежной единицы, степень износа объекта и

аналога и т.д.Слайд 99Экспертный

Способ основан на представлениях эксперта о преимуществах и недостатках оцениваемого

объекта по сравнению с аналогом.

Слайд 101Метод валовой ренты

(метод валового рентного мультипликатора - ВРМ-GRM)

ВРМ –

отношение продажной цены к валовому доходу, потенциальному или действительному. Определяется

отношение валового дохода к продажной цене на основе недавних рыночных сделок.Слайд 102 Рассчитывается среднее значение ВРМ. Вероятная стоимость оцениваемого объекта равна

произведению ВРМ на рыночный рентный доход от оцениваемого объекта.

Слайд 103Пример расчета валового рентного мультипликатора

Доход от оцениваемого объекта 57000 руб.

Определить стоимость объекта на основе следующей информации. Объект № 1

продан за 600000 руб., при доходе 72000. Объект № 2 продан за 750000 руб., при доходе 85500. Объект № 3 продан за 450000 руб., при доходе 47250.Рассчитываем ВРМ по объектам:

№1 – 72000/600000 = ;

№2 – 85500/750000 = ;

№3 – 47250/450000=;

Среднее значение ВРМ = №1+№2+№3/3.

Определяем стоимость оцениваемого объекта 57000/средний ВРМ =

Слайд 104Метод прямой капитализации

Доходы от владения недвижимостью – поступления от сдачи

в аренду и продажи объекта в будущем.

1. Потенциальный валовой доход

- доход без учета потерь и расходов, при 100% загрузке.2. Действительный (эффективный) валовой доход - потенциальный валовой доход за вычетом потерь от простоя и неплатежей.

Слайд 1053. Чистый эксплуатационный доход - действительный валовой доход за вычетом

расходов по эксплуатации. Чаще всего используется при оценке.

4. Поток денежных

средств до налогообложения - ЧЭД + амортизация5. Поток денежных средств после налогообложения - ЧЭД + амортизация - налоги.

Слайд 1066. Рассчитывается коэффициент капитализации.

7. Определяется стоимость объекта - V=Y/R, где

V – стоимость оцениваемого объекта; Y – ЧЭД; R -

коэффициент капитализации;Слайд 107Определение коэффициента капитализации

Метод кумулятивного построения - безрисковая ставка дохода +

премия за риск + премия за низкую ликвидность недвижимости +

премия за инвестиционный менеджмент;Слайд 109Реверсия

Для расчета рыночной стоимости имущества необходимо учитывать реверсию вне зависимости

от того, планируется ли в действительности продажа объекта в конце

расчетного периода или предполагается дальнейшее владение объектом.Слайд 110Реверсия

денежные средства, полученные от будущей продажи объекта в конце периода

владения.

После суммирования дисконтированных величин денежных потоков и текущей стоимости реверсии

получаем окончательную стоимость оцениваемого объекта.Слайд 111Тема№4 Временная оценка денежных потоков.

Будущая стоимость денежной единицы.

FV=PV(1+i)n. или

FV=PV(1+j/m)nm

где FV - будущая стоимость денег; PV - текущая стоимость

денег; i - ставка дохода; j – Ставка на периоде начисления; n – срок начислений; m - частота начислений; Тип решаемых задач: будущая стоимость текущей денежной суммы

Слайд 1122. Текущая стоимость денежной единицы.

PV =FV/(1+i)n

Тип решаемых задач: текущая

стоимость денежной суммы, которая будет получена в будущем;

Пример: Какую сумму

необходимо поместить на депозит под 10% годовых, чтобы через 5 лет накопить 1500 руб.? Слайд 1133. Текущая стоимость аннуитета.

[ 1-1/(1+i)n]

PV = PMT -------------------;

iАннуитет - серия равновеликих платежей через неравные промежутки времени. PMT - платеж;

Пример: Какую сумму необходимо положить на депозит под 10% годовых, чтобы затем 5 раз снять по 300 руб.?

Слайд 114Накопление денежной единицы за период.

(1+i)n-1

FV = PMT ---------------;

iСтоимость серии равных платежей.

Пример: Какая сумма будет накоплена, если в течение 4 лет ежегодно вносить 350 руб., а банк начисляет на вклад 6 % годовых?

Слайд 115 Взнос на амортизацию денежной единицы.

i

PMT = PV -------------------;

[ 1-1/(1+i)n]

Регулярный периодический платеж в погашении кредита.

Пример: Какую сумму можно ежегодно снимать со счета в течение 5 лет, если первоначальный вклад равен 1500 руб.? Банк начисляет ежегодно 14% при условии, что снимаемые суммы будут одинаковы.

Слайд 116Фактор фонда возмещения.

i

PMT = PV ----------------;

(1+i)n-1Стоимость погашения основной суммы долга.

Пример: Какую сумму следует 5 раз внести на пополняемый депозит под 8% годовых, чтобы накопить 1700 руб.

Слайд 119Оценка ИС и НА

самое сложное направление оценочной деятельности. До 1991

года ИС и авторские права воспринимались как чужеродный элемент. Почти

все предприятия РФ были приватизированы без учета объектов ИС и НА. Они просто не были отражены в учете. В отличие от других оцениваемых объектов, у ИС и НА нет прошлого.Слайд 120"Положение о бухгалтерском учете и отчетности в РФ", утвержденное Приказом

Минфина РФ от 26.12.94 N 170 (ред. От 03.02.97) так

классифицирует нематериальные активы в п.48:Слайд 121«К нематериальным активам, используемым в течение длительного периода (свыше одного

года) в хозяйственной деятельности и приносящим доход, относятся права, возникающие:

Слайд 122из авторских и иных договоров на произведения науки, литературы, искусства

и объекты смежных прав, на программы для ЭВМ, базы данных

и др.;из патентов на изобретения, промышленные образцы, селекционные достижения;

Слайд 123из свидетельств на полезные модели, товарные знаки и знаки обслуживания

или лицензионных договоров на их использование;

из прав на "ноу-хау" и

др.

Слайд 124Кроме того, к нематериальным активам относятся права пользования земельными участками,

природными ресурсами и организационные расходы.

Нематериальные активы отражаются в учете и

отчетности в сумме затрат на приобретение, изготовление и расходов по их доведению до состояния, в котором они пригодны к использованию в запланированных целях.Слайд 125Отдельными нормативными актами регулируется еще две группы нематериальных активов:

1) Отложенные, или

отсроченные, расходы – издержки, представленные в виде организационных расходов, которые

осуществляются в момент регистрации предприятия.2) Гудвилл - имя, репутация предприятия

Слайд 126* Гудвилл - имя, репутация предприятия:

а) условная стоимость его

деловых связей, "цена" накапливаемых нематериальных активов - престижа торговой марки,

опыта деловых связей, устойчивости клиентуры, а также управленческих, организационных и технических ресурсов, репутации в деловом мире, механизма контроля за реализацией продукции и пр.б) вся стоимость нематериальных активов, которые являются компонентом стоимости действующего предприятия.

Слайд 127Гудвилл может быть связан с месторасположением предприятия, персоналом, различными правами

или льготами легального характера (т.е. закрепленными законодательно), постоянным общественным признанием.

Слайд 128Гудвилл является нематериальным активом, часто не отражаемым или отражаемым по

заниженной стоимости. Однако его необходимо учитывать при оценке действующего предприятия.

Гудвилл возникает, когда предприятие получает прибыль выше среднего, т.е. стоимость бизнеса превосходит стоимость его чистых активов. Гудвилл принимается к учету на баланс только в момент смены владельца предприятия.Слайд 129При оценке нематериальных активов осуществляется экспертиза:

Объектов ИС. Проверяется факт наличия

и использования объектов ИС;

Охранных документов (патентов и свидетельств) по территории

и срокам действия;Прав на объекты ИС;

Слайд 131Метод приведенных затрат

определение прошлых затрат на приобретение или создание

ИС и подготовку на ее использование и приведение их к

настоящему времени.Слайд 132Метод расчета полной восстановительной стоимости

определение на дату оценки величину

затрат для воссоздания аналогичной копии.

Слайд 133Метод замещения

определение стоимости приобретения аналогичного по производительности объекта на

дату оценки.

Слайд 135Метод прямого сравнения продаж.

Выявляются факты аналогичных продаж. При идентификации

аналога учитывают время продажи, объем, место и т.д. При несоответствии

вносятся поправки. Особенность ИС - рынок закрытый, конфиденциальный.Слайд 136Метод косвенного сравнения продаж (метод роялти)

Этот метод используется для

оценки объектов ИС из-за недостатка информации. Роялти - плата за

право использования. Его особенность - периодический платеж по мере использования, реализации и т.д. Предполагаемый объем производства (реализации) умножают на ставку роялти и отчисляют владельцу.Слайд 137 Все денежные потоки дисконтируют. Этот метод часто применяется при

определении нанесенного ущерба при пиратском использовании. За рубежом ставки роялти

периодически публикуют (до 10%).Слайд 138Затратный подход

оценивает стоимость ИС и НА с позиции прошлых

затрат, или затрат на дату оценки.

отражает интересы продавца, цена

должна быть выше затрат. Слайд 1401. Метод дисконтирования денежных потоков.

В основе метода приведение денежных

потоков от использования объектов ИС и НА к текущей стоимости.

2.

Метод капитализации доходаСлайд 1413. Метод избыточной прибыли.

Суть метода - в корректировке цены

предприятия на сумму капитализированной прибыли, которая обеспечивается наличием у фирмы

“гудвилла” и других НА.Слайд 142Основные этапы оценки:

1. Определение стоимости чистых материальных активов

2. Нормализация фактической

прибыли предприятия

3. Расчет прибыли, получаемой за счет использования материальных активов.

Для этого среднеотраслевая ставка рентабельности материальных активов умножается на их стоимость.Слайд 1434. Определение величины избыточной прибыли как разницы между нормализованной за

счет материальных активов и фактической.

5. Капитализация избыточной прибыли

6. Определение полной

стоимости бизнеса, как суммы стоимости чистых активов и надбавки, полученной методом капитализации избыточной прибыли.Слайд 144Метод преимущества в прибылях

Стоимость объекта ИС и НА обуславливается дополнительной

прибылью, получаемой от его применения .

Рассчитывается как разность между

прибылью, полученной при использовании объекта ИС и НА и прибылью, полученной без использования этого объекта. Слайд 147Затратный подход - отражает точку зрения продавца

Метод скорректированной балансовой стоимости

(чистых активов). Стоимость предприятия определяется как разность между активами и

текущими обязательствамиМетод замещения

Метод ликвидационной стоимости. Разность между активами и текущими обязательствами с поправкой на ликвидность.

Слайд 148Баланс предприятия

АКТИВ

I. ВНЕОБОРОТНЫЕ АКТИВЫ

Нематериальные активы

Основные средства

Незавершенное

строительство

Долгосрочные финансовые вложения

Прочие внеоборотные активы

II. ОБОРОТНЫЕ АКТИВЫ

Запасы

Дебиторская задолженность

Краткосрочные финансовые вложения

Денежные средства

Прочие оборотные активы

III. УБЫТКИ

БАЛАНС

ПАССИВ

IV. КАПИТАЛ И РЕЗЕРВЫ

Капиталы

Фонды

Целевые финансирование

Нераспределенная прибыль

V. ДОЛГОСPОЧНЫЕ ПАССИВЫ

Заемные средства

VI. КPАТКОСPОЧНЫЕ ПАССИВЫ

Заемные средства

Кредиторская задолженность

Расчеты по дивидендам

Доходы будущих периодов

Фонды потребления

Резервы предстоящих расходов

Прочие краткосрочные пассивы

БАЛАНС

Слайд 149ПРИКАЗ Минфина РФ N 71, ФКЦБ N 149 от 05.08.96

"О ПОРЯДКЕ ОЦЕНКИ СТОИМОСТИ ЧИСТЫХ АКТИВОВ АКЦИОНЕРНЫХ ОБЩЕСТВ"

Слайд 150РАСЧЕТ ЧИСТЫХ АКТИВОВ

Активы

1. Нематериальные активы

2. Основные средства

3.

Незавершенное строительство

4. Долгосрочные финансовые вложения

5. Прочие внеоборотные активы

6. Запасы

7. Дебиторская задолженность

8. Краткосрочные финансовые вложения

9. Денежные средства

10. Прочие оборотные активы

11. Итого активы (сумма пунктов 1 - 10)

Пассивы

12. Целевые финансирование и поступления

13. Заемные средства

14. Кредиторская задолженность

15. Расчеты по дивидендам

16. Резервы предстоящих расходов и платежей

17. Прочие пассивы

18. Итого пассивы, исключаемые из стоимости активов (сумма пунктов 12 - 17)

19. Стоимость чистых активов (итого активов минус итого пассивов п. 11 - п. 18)

Слайд 151Все пункты актива, кроме денежных средств подвергаются корректировке. Нематериальные активы,

основные средства и незавершенное строительство оценивается с использованием приемов, рассмотренных

в предыдущих профильных разделах.Слайд 152Долгосрочные и краткосрочные финансовые вложения оцениваются на базе котировок рынка

ценных бумаг. Если ценные бумаги не котируются, то необходимо рассчитать

их рыночную стоимость. (см. Учебную дисциплину “рынок ценных бумаг”).Слайд 153Запасы оцениваются по текущим ценам с учетом затрат на транспортировку

и складирование.

Дебиторская задолженность оценивается с учетом вероятности ее погашения.

Пассивные

статьи баланса предприятия, как правило не корректируются.Слайд 154Регулирующей статьей баланса при всех корректировках выступает “нераспределенная прибыль”, “добавленная

стоимость” и другие источники собственного капитала.

Слайд 155Метод замещения

подбирается предприятие, стоимость которого известна, выпускающее аналогичный ассортимент продукции.

Слайд 156Метод ликвидационной стоимости

Разность между активами и текущими обязательствами с поправкой

на ликвидность. При определении ликвидационной стоимости необходимо учитывать все затраты, связанные

с ликвидацией предприятия.Слайд 158Сравнительный подход

отражает точку зрения свободного рынка

Сравнительный подход предполагает использование трех

основных методов.

Слайд 159Метод рынка капитала

стоимость закрытого предприятия определяется на основе данных фондового

рынка по акциям аналогичных открытых компаний. Он включает в себя

расчет мультипликаторов на основе публичной финансовой отчетности.Слайд 160Метод сделок

для сравнения берутся данные по продажам контрольных пакетов

акций компаний, либо о продажах предприятий целиком. Идеальными аналогами являются

предприятия, действующие в той же отрасли, ведущие схожие хозяйственные операции, имеющие сравнимую номенклатуру продукции, близкие по размеру.Слайд 161Обычно требуется 6-8 аналогов. В результате применения мультипликаторов к финансовым

показателям предприятия определяется предварительная реальная рыночная стоимость предприятия. Она может

скорректирована на владение/невладение контрольным пакетом, факторы риска и т.д.Слайд 162Метод отраслевых соотношений

позволяет получить ориентировочные стоимостные оценки предприятий, основано на

выводе соотношений типа “Цена-выручка” и т.п.

Слайд 163Преимущество сравнительного подхода

В том, что он базируется на рыночных

данных и отражает реально сложившееся соотношение спроса и предложения, адекватно

учитывающее доходность и риск.Слайд 164К недостаткам следует отнести

сложность получения информации по достаточному кругу аналогичных

предприятий, необходимость внесения поправок для улучшения сопоставимости анализируемого материала. Кроме

того метод базируется на ретроспективных данных без факта будущих ожиданий.Слайд 165Этапы оценки бизнеса рыночными методами

1. Поиск аналога или сопоставимых

предприятий

2. Финансовый анализ и повышение уровня сопоставимости информации

3. Расчет оценочных

мультипликаторов (факторов)4. Применение мультипликаторов к оцениваемому предприятию

5. Выбор величины стоимости оцениваемого предприятия

6. Внесение итоговых поправок.

Слайд 166Критерии отбора аналогов

1. идентичность отрасли и продукции

2. сопоставимость по масштабам,

степени диверсификации производства, зрелости бизнеса, стратегии развития.

3. сопоставимость финансовых характеристик

4.

географическая близостьСлайд 167Предполагается, что сходные предприятия имеют близкое соотношение между ценой и

такими финансовыми показателями, как прибыль, денежный поток, уровень дивидендов, выручка

от реализации, мощность производства, стоимость активов. Это соотношение называется мультипликатором.Слайд 168Обычно используют 4 группы мультипликаторов

1. Цена/прибыль; цена/денежный поток;

2. Цена/дивиденды;

3. Цена/выручка;

цена/фактический объем производства;

4. Цена/стоимость активов;

Слайд 170Доходный подход - отражает точку зрения покупателя

Метод дисконтирования денежных потоков

(дисконтирования будущей прибыли). Денежный поток - прибыль + амортизация.

Метод прямой

капитализацииМетод избыточной прибыли (применяется для оценки НА)

Слайд 171Метод дисконтирования денежных потоков (дисконтирования будущей прибыли)

Определение стоимости бизнеса методом

дисконтированных денежных потоков основано на предположении о том, что потенциальный

инвестор не заплатит за данный бизнес сумму, большую, чем текущая стоимость будущих доходов от этого бизнеса. В конечном счете покупатель покупает не набор активов, а поток будущих доходов.Слайд 172Основные этапы метода

1. Выбор модели денежного потока

При оценке бизнеса применяют

две модели денежного потока:

для собственного капитала

для всего инвестированного

капиталаСлайд 173Денежный поток для собственного капитала = чистая прибыль + амортизация

– прирост оборотного капитала – прирост инвестиций + прирост кредиторской

задолженности.Для всего инвестированного капитала величину чистой прибыли увеличиваем на проценты по заемным средствам.

![Оценка бизнеса и предприятия 3. Текущая стоимость аннуитета. [ 1-1/(1+i)n]PV 3. Текущая стоимость аннуитета. [ 1-1/(1+i)n]PV =](/img/thumbs/c710c56b26fbc2d5b875a326a2905c70-800x.jpg)