Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

"Рейтинговая оценка предприятий Казахстана за 2015 год"

Содержание

- 1. "Рейтинговая оценка предприятий Казахстана за 2015 год"

- 2. В любое время уходите и создавайте свое

- 3. Слайд 3

- 4. Актуальность темы научно-исследовательской работы обуславливается тем, что

- 5. Сущность рейтинговой оценки финансового состояния организации. В основе

- 6. Для определения рейтинга предприятий предлагается использовать пять

- 7. выражение для рейтингового числа, определяемого на основе

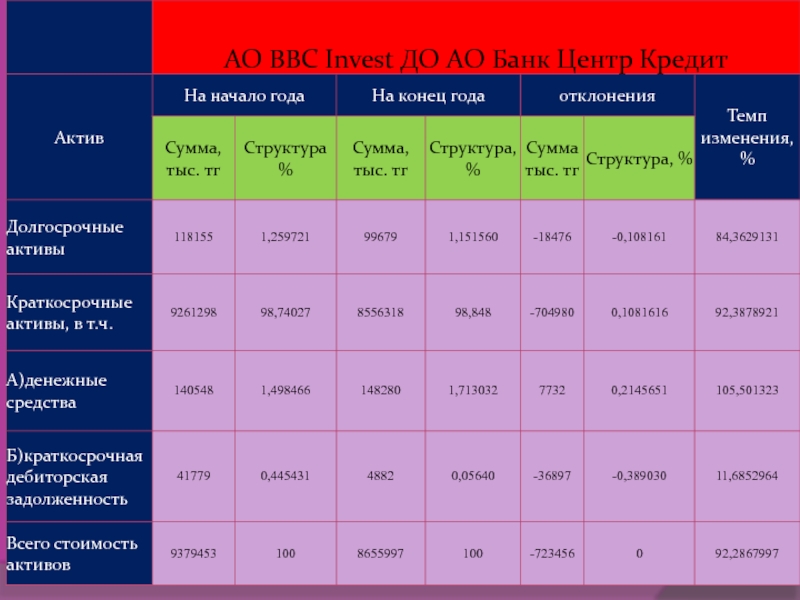

- 8. АО BCC Invest ДО АО Банк Центр Кредит

- 9. Характеристика предприятияАО BCC Invest ДО АО Банк

- 10. АО «BCC Invest»- профессиональный участник рынка ценных

- 11. Финансовые показатели АО«Банк Центр Кредит»

- 12. Состав и размещение активов, баланса предприятия в 2015 году

- 13. Слайд 13

- 14. Слайд 14

- 15. Слайд 15

- 16. Слайд 16

- 17. Слайд 17

- 18. \Определение наличия чистого оборотного капитала (собственных оборотных средств) и оценка его изменения в течение 2015 года

- 19. Слайд 19

- 20. Слайд 20

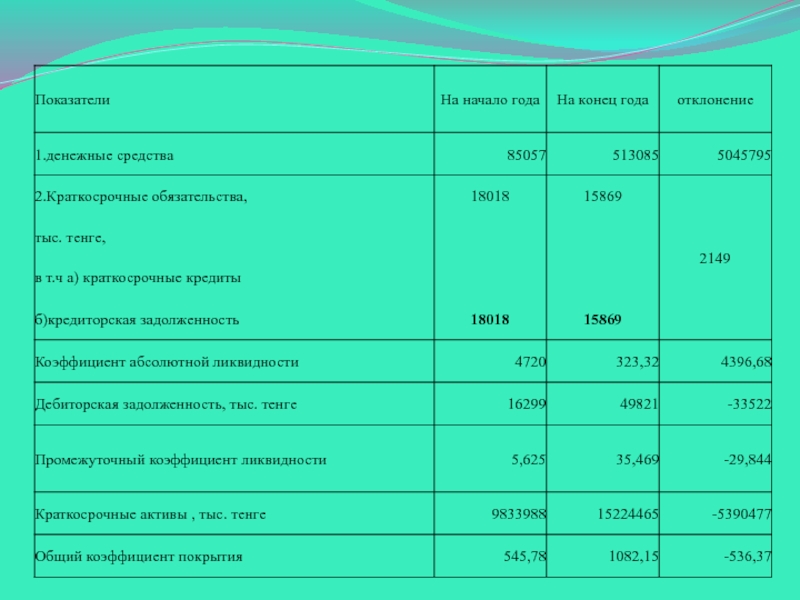

- 21. Относительные показатели ликвидности баланса

- 22. Слайд 22

- 23. Слайд 23

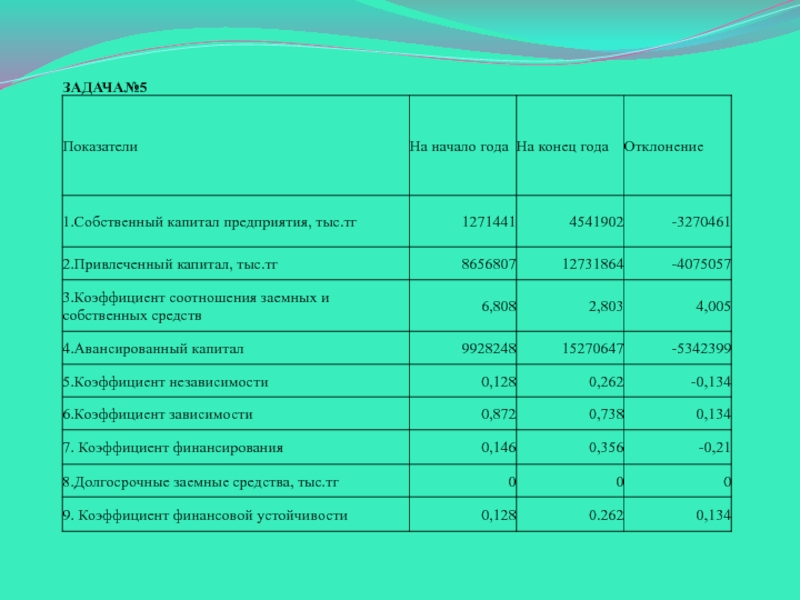

- 24. Оценка финансовой устойчивости предприятия в 2015 году

- 25. Слайд 25

- 26. Слайд 26

- 27. Вывод: оценка работы предприятия положительная, так как

- 28. Слайд 28

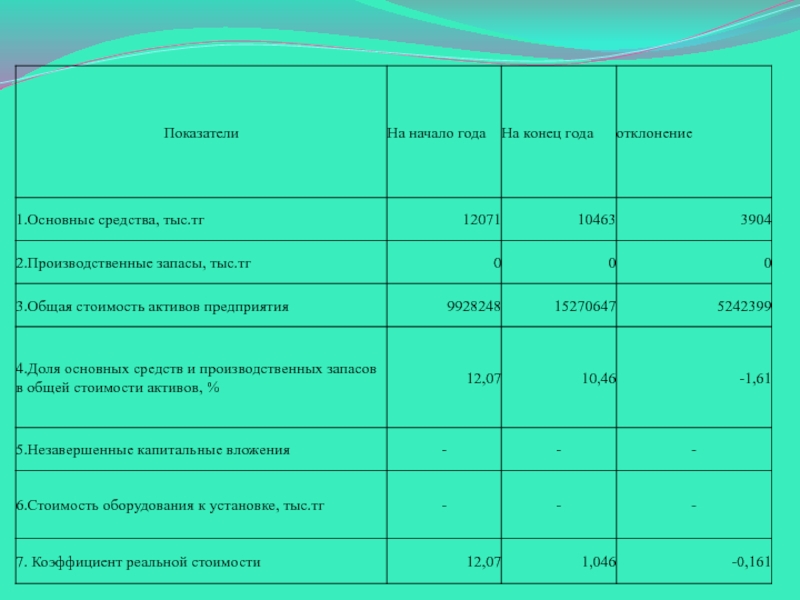

- 29. Оценка производственных возможностей предприятия в 2015 году

- 30. Слайд 30

- 31. Слайд 31

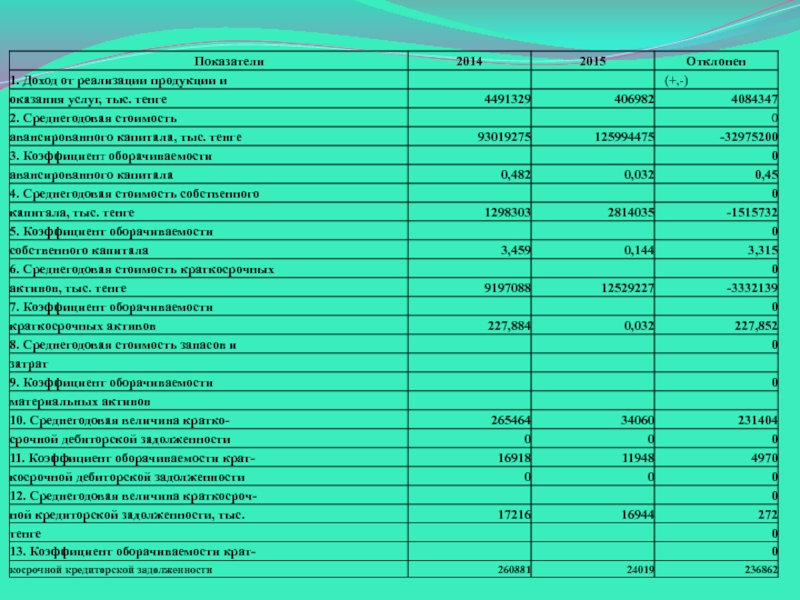

- 32. Оценка показателей деловой активности предприятия в 2015 году

- 33. Слайд 33

- 34. Слайд 34

- 35. Слайд 35

- 36. Показатели оборачиваемости оборотного капитала на предприятии в 2014 - 2015 годах.

- 37. Слайд 37

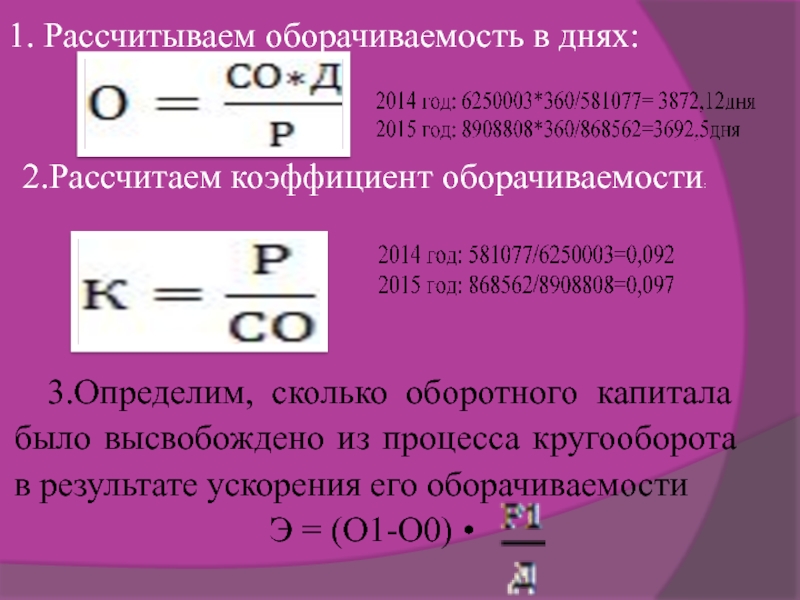

- 38. 1. Рассчитываем оборачиваемость в днях: 2.Рассчитаем коэффициент оборачиваемости:

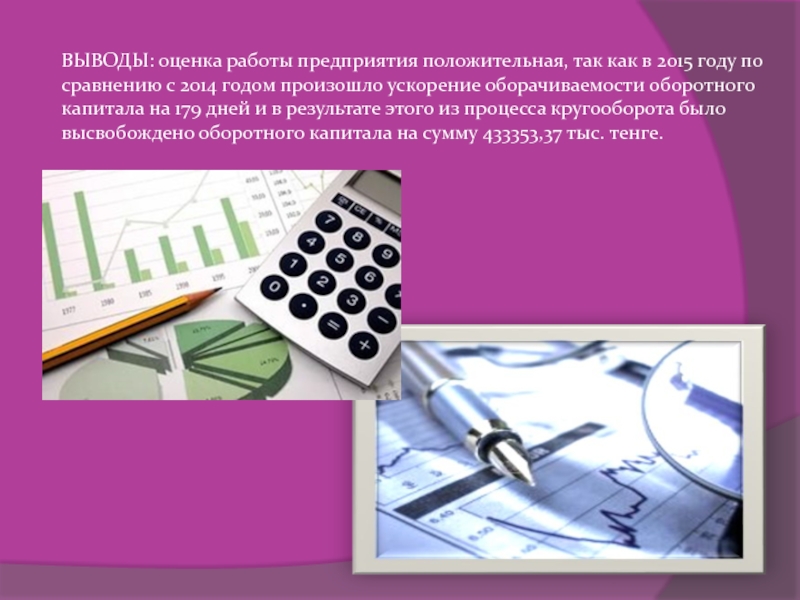

- 39. ВЫВОДЫ: оценка работы предприятия положительная, так как

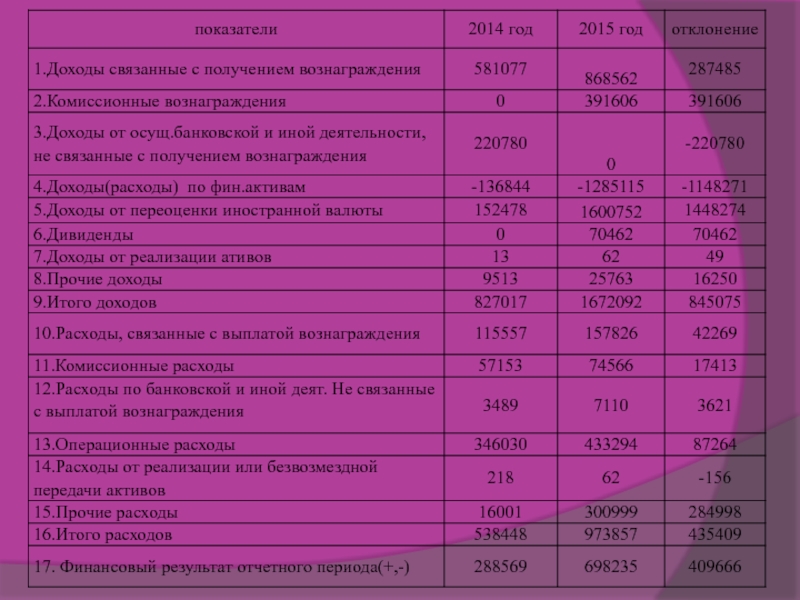

- 40. Изменение итоговой прибыли предприятия за 2014-2015 года

- 41. Слайд 41

- 42. Вывод: оценка работы предприятия положительная, так как

- 43. Слайд 43

- 44. GrandesАкционерное Общество «Компания по страхованию жизни «Grandes».

- 45. Grandes Акционерное общество «Компания по

- 46. Акционерами Компании являются: 1) Физические лица с

- 47. ПРОДУКТЫ КОМПАНИИ: -обязательное страхование работника от несчастных

- 48. Подробнее о продуктах: ОСНСПредназначен для защиты интересов

- 49. Анализ финансово-устойчивости предприятия:

- 50. Слайд 50

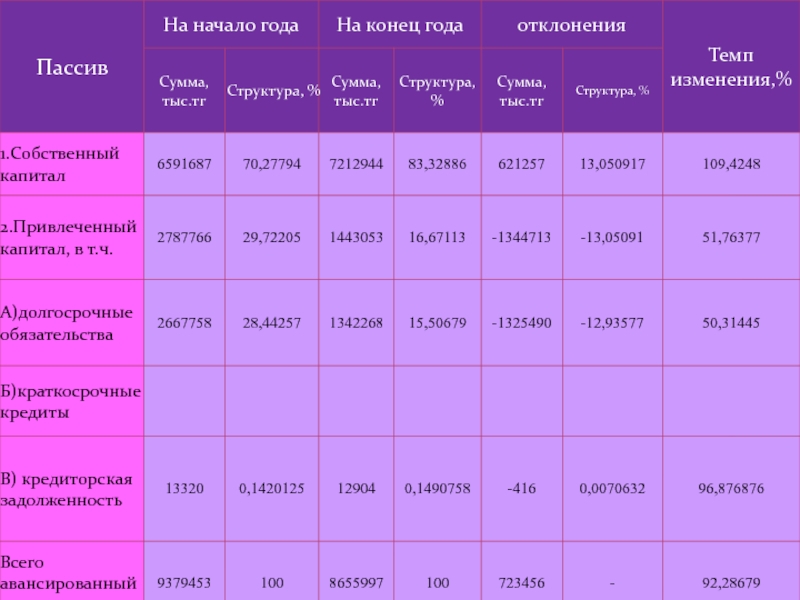

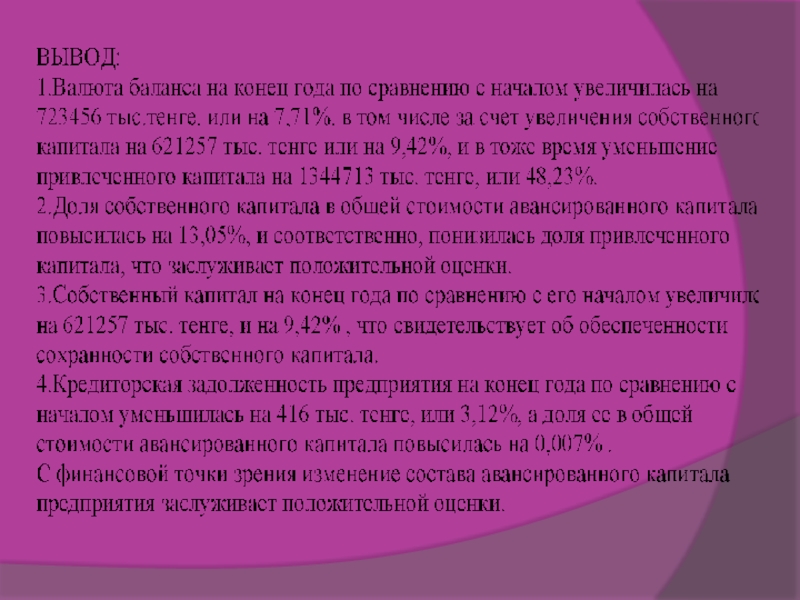

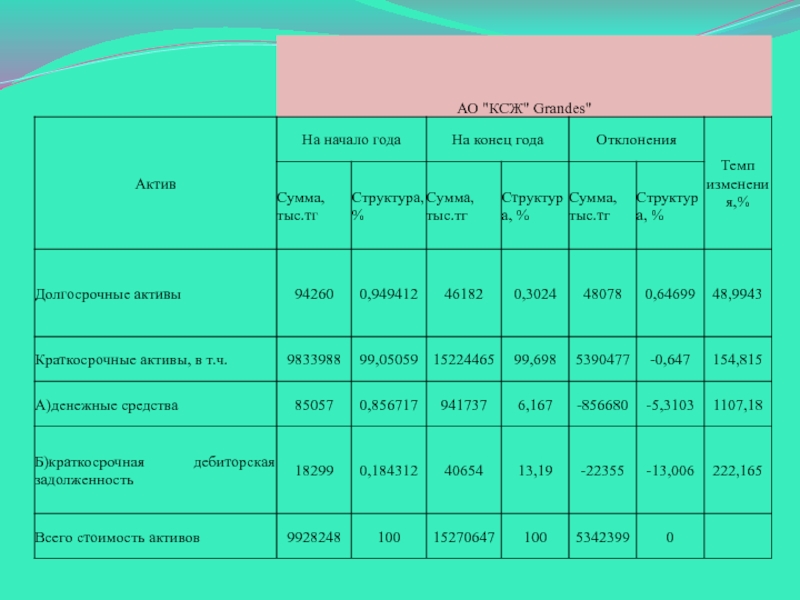

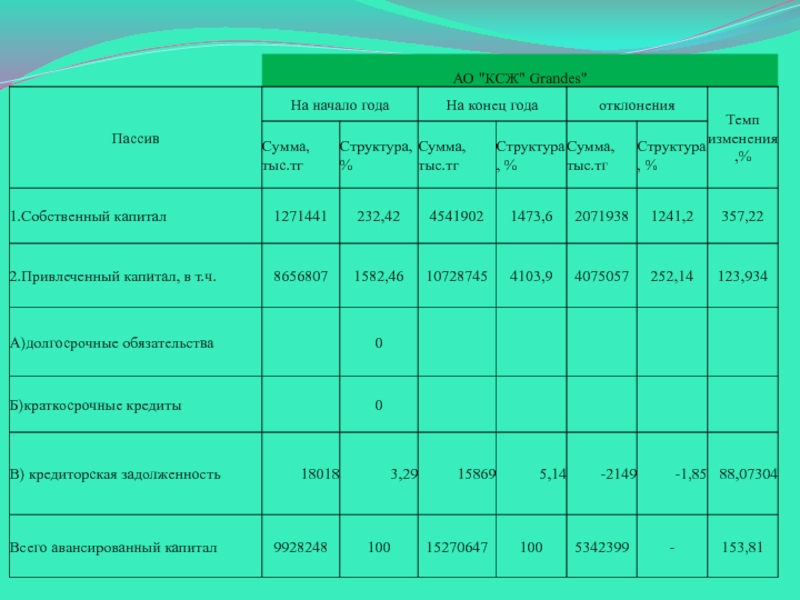

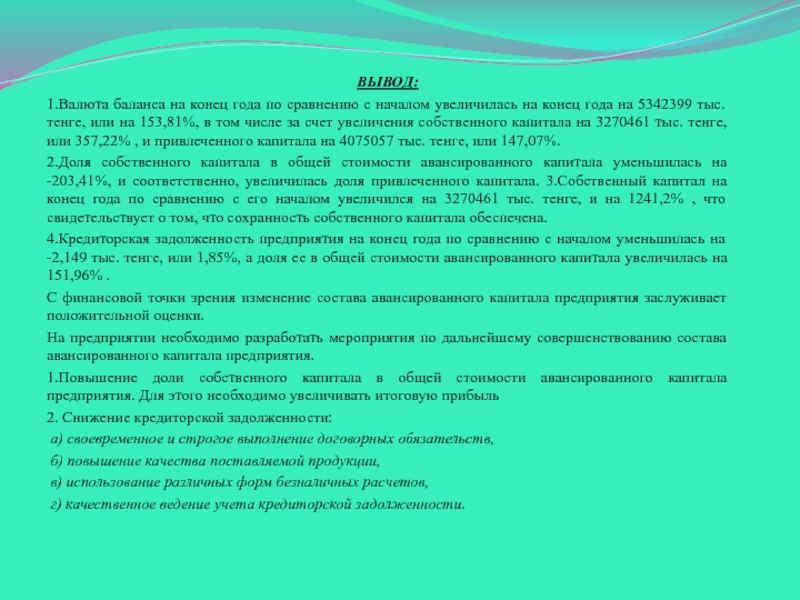

- 51. ВЫВОД:1. Валюта баланса на конец года по

- 52. Слайд 52

- 53. ВЫВОД: 1.Валюта баланса на конец года по

- 54. Слайд 54

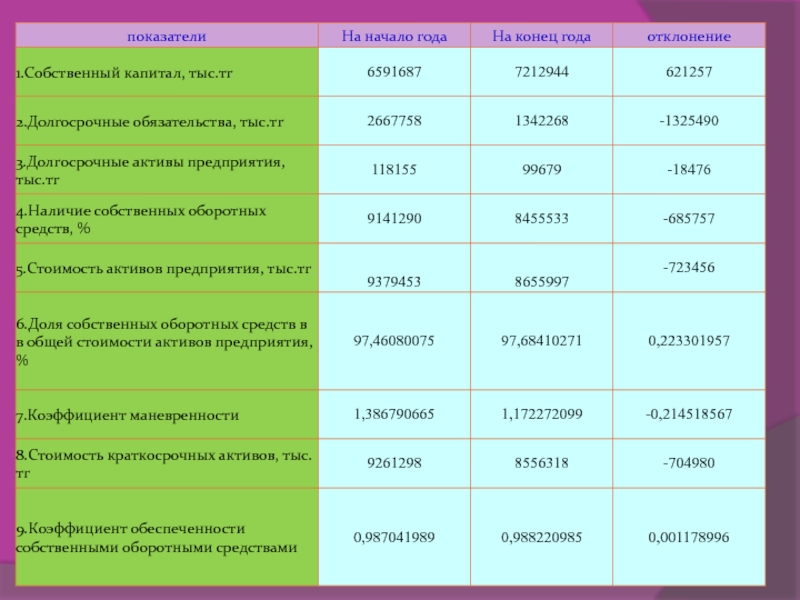

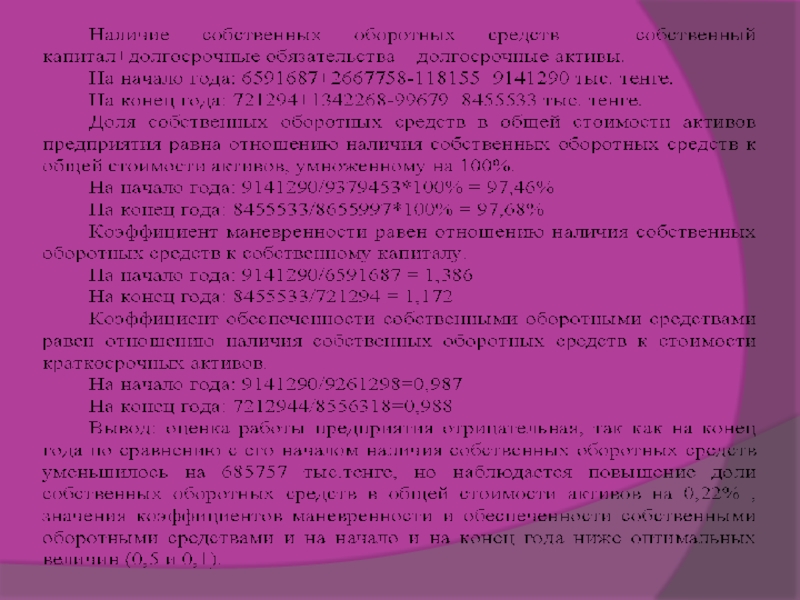

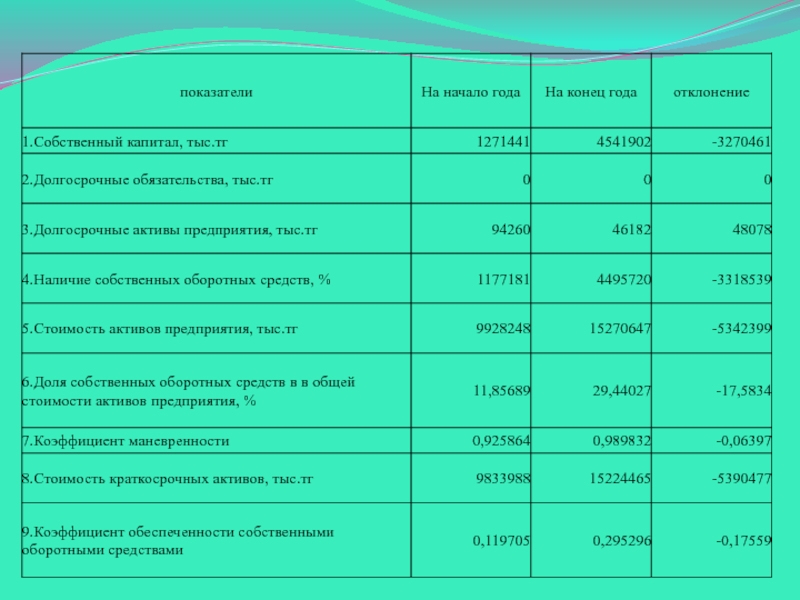

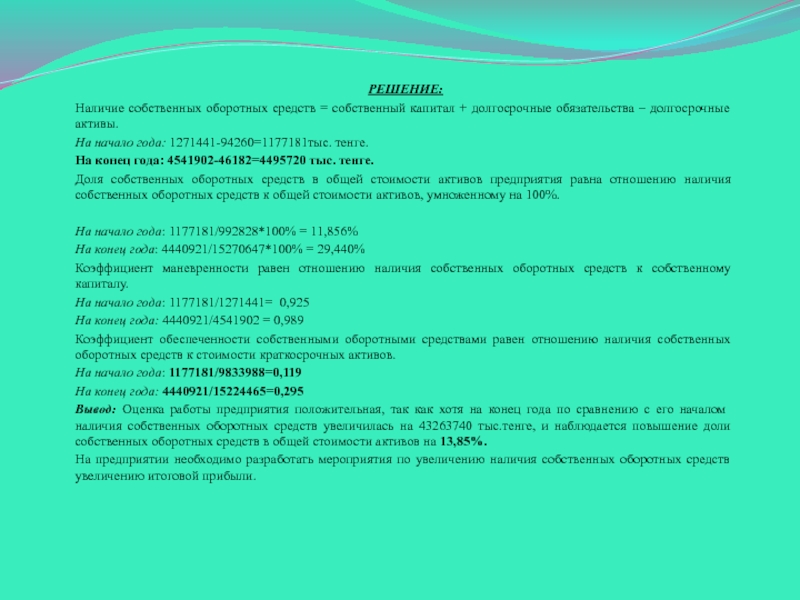

- 55. РЕШЕНИЕ:Наличие собственных оборотных средств = собственный

- 56. Слайд 56

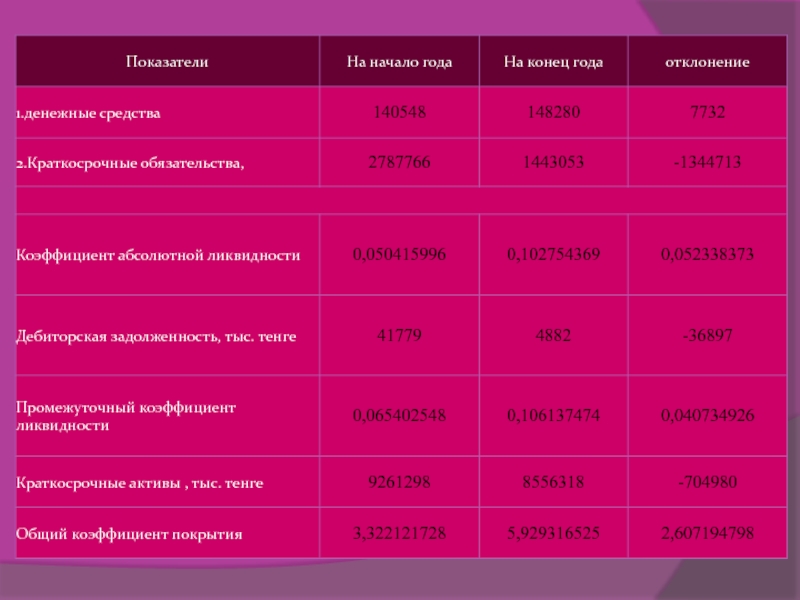

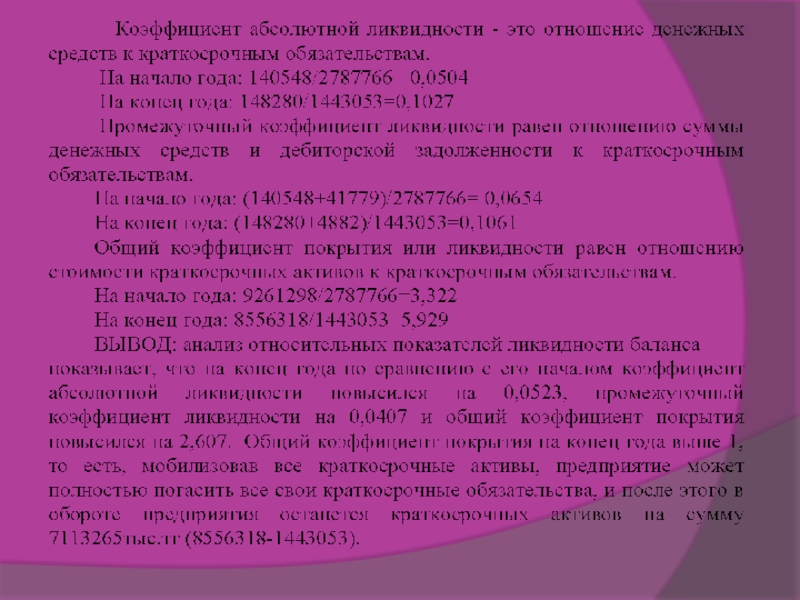

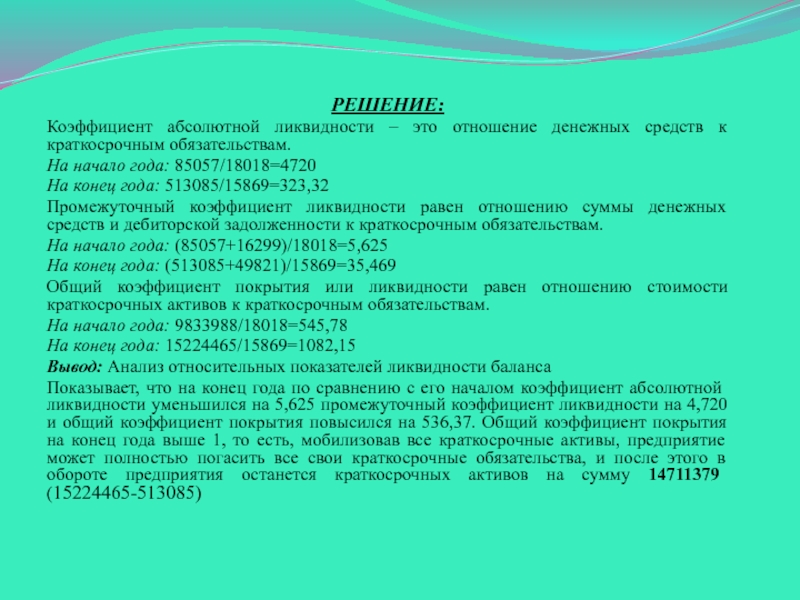

- 57. РЕШЕНИЕ:Коэффициент абсолютной ликвидности – это отношение денежных

- 58. Слайд 58

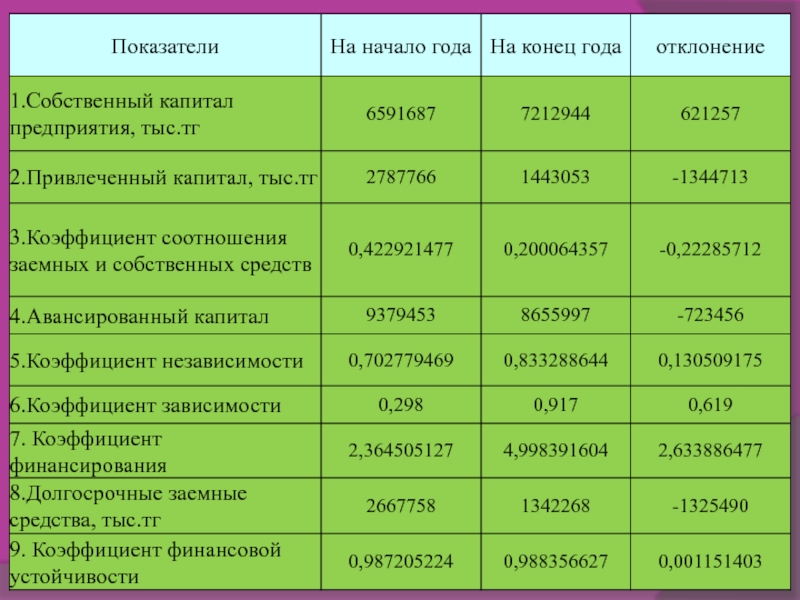

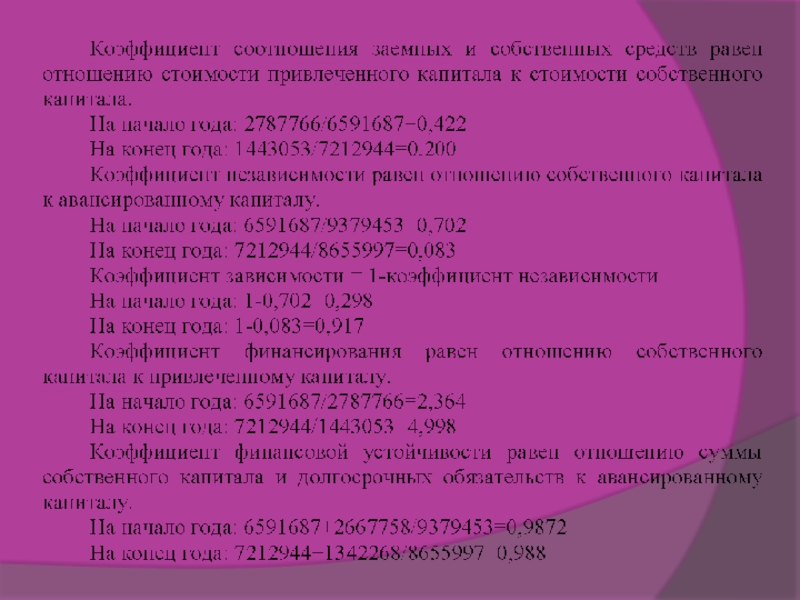

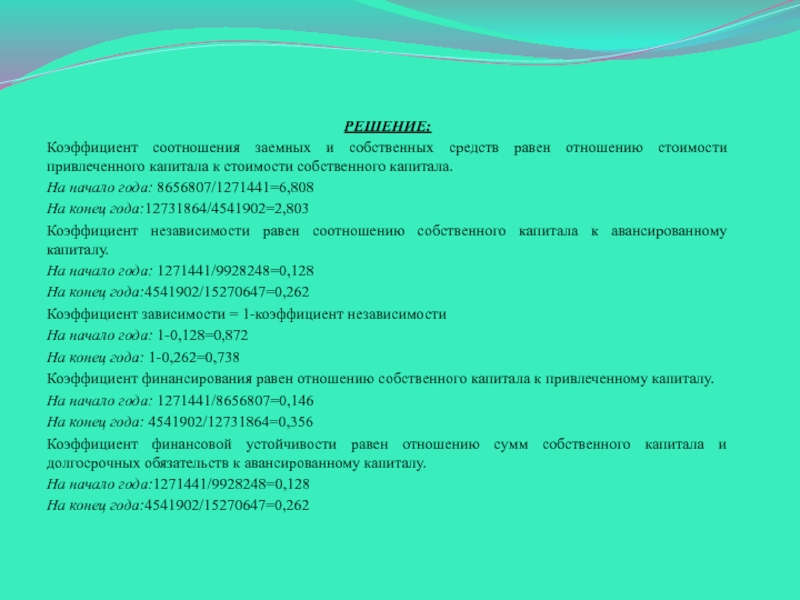

- 59. РЕШЕНИЕ:Коэффициент соотношения заемных и собственных средств равен

- 60. Слайд 60

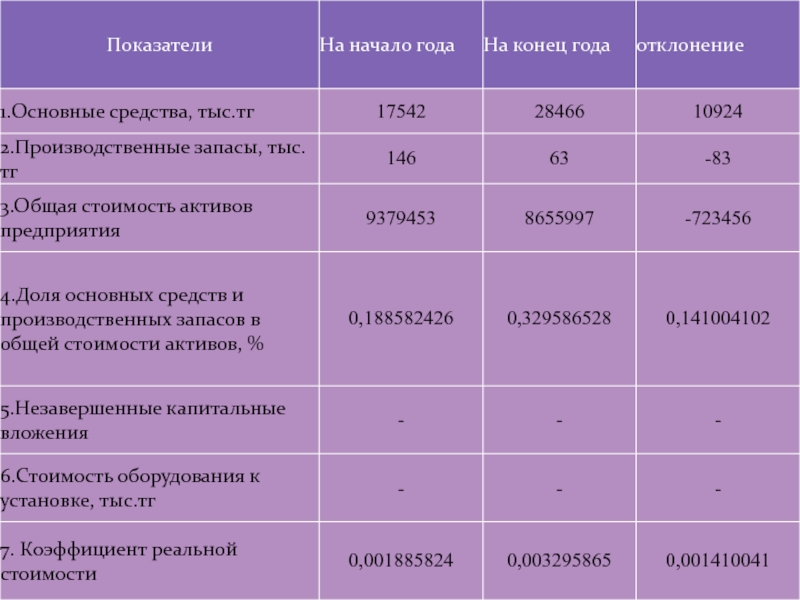

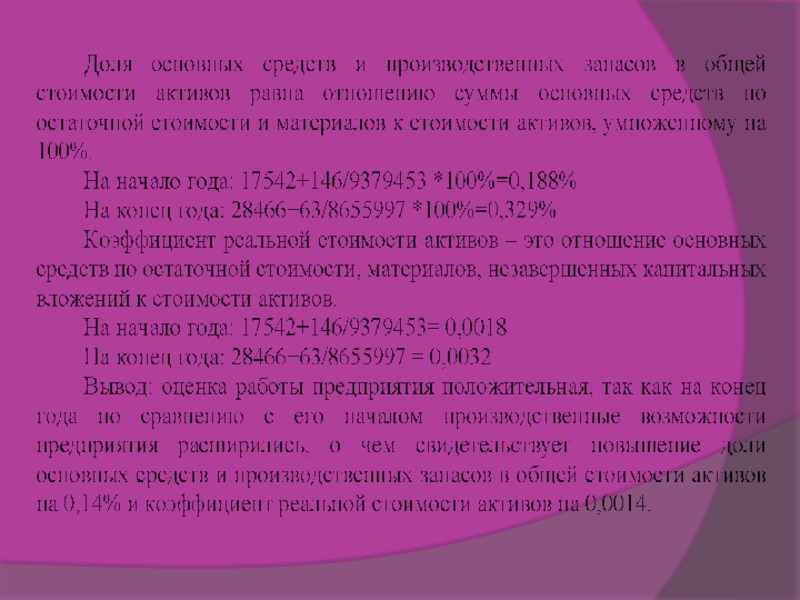

- 61. РЕШЕНИЕ:Доля основных средств и производственных запасов в

- 62. Слайд 62

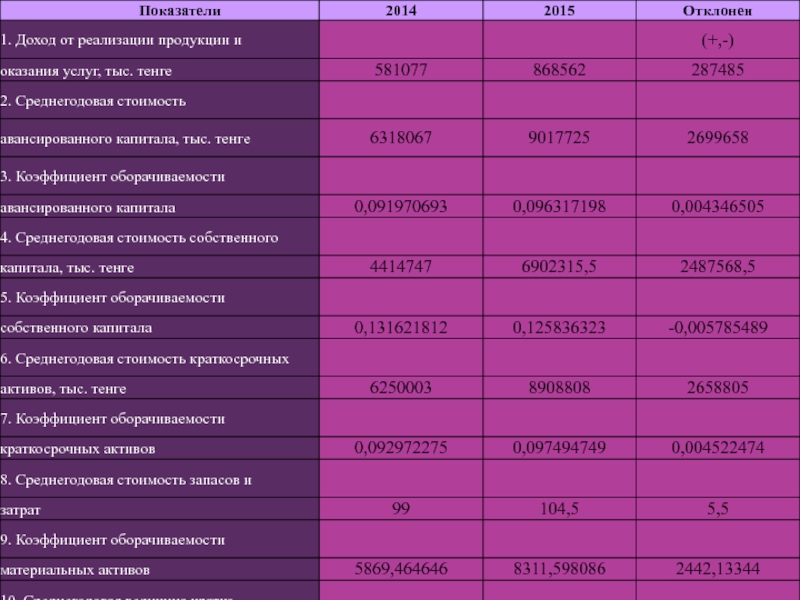

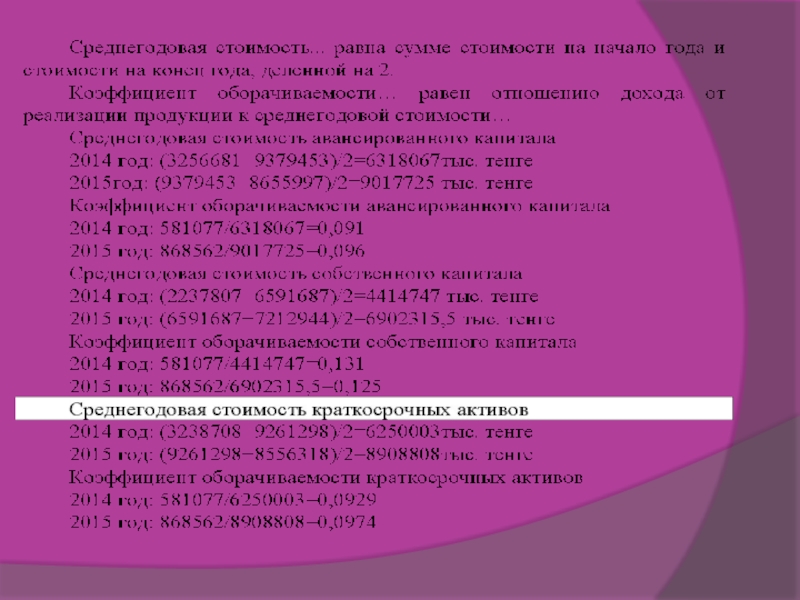

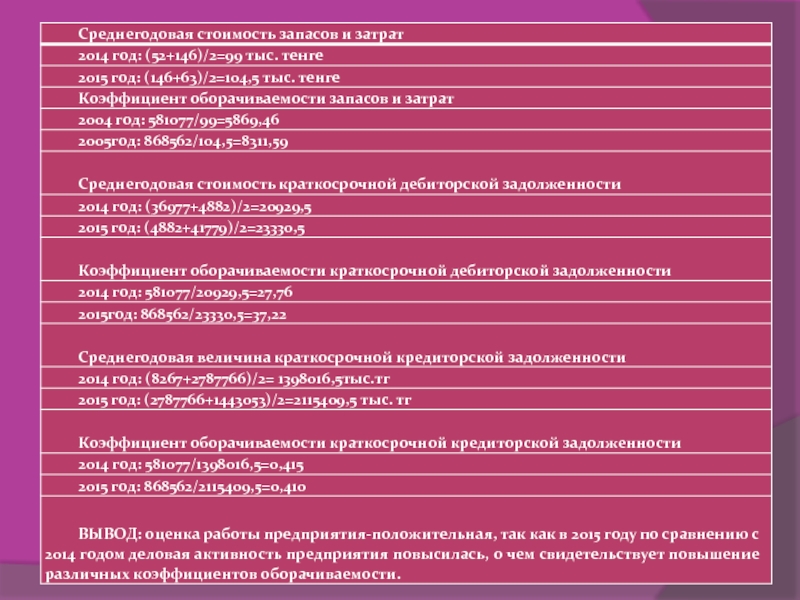

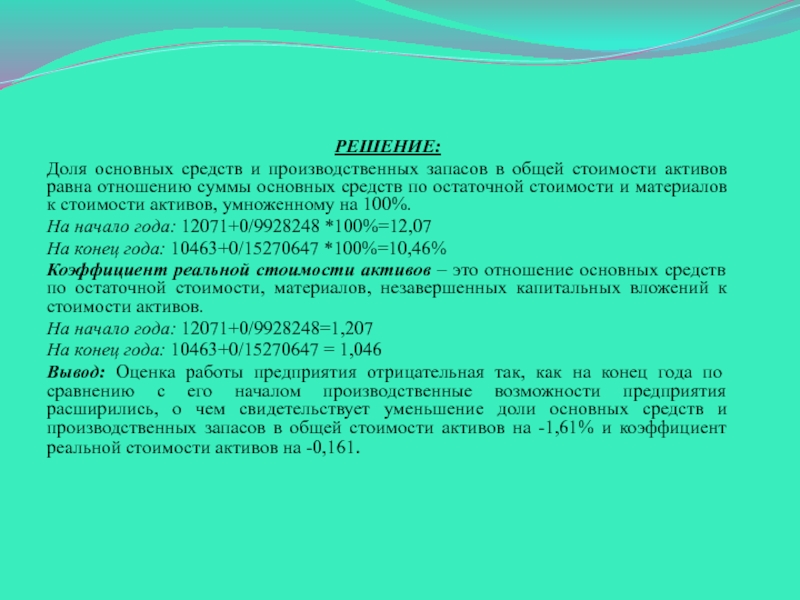

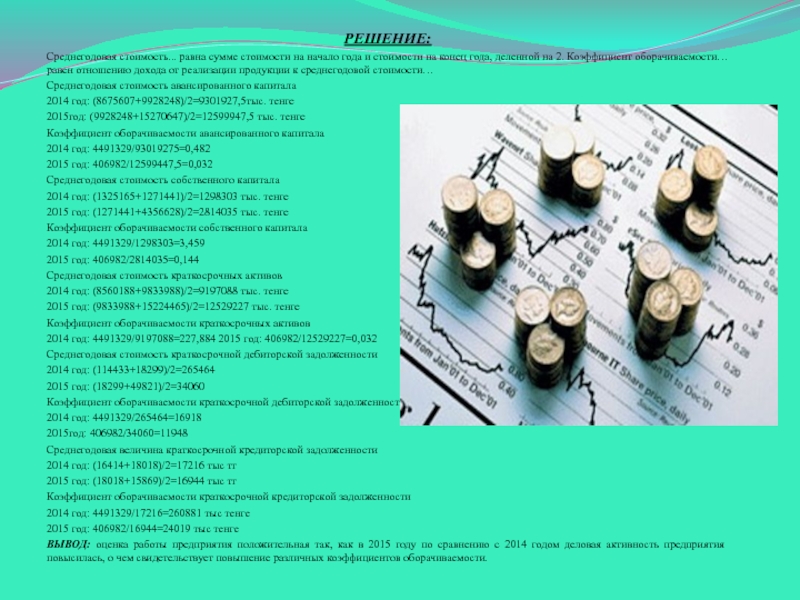

- 63. РЕШЕНИЕ:Среднегодовая стоимость... равна сумме стоимости на начало

- 64. Слайд 64

- 65. . Рассчитываем оборачиваемость в днях:2014 год: 9197088*360/4491329=737,1

- 66. Слайд 66

- 67. Вывод: Оценка работы предприятия

- 68. Рассмотрим применение предлагаемой методики на примере наших

- 69. Слайд 69

- 70. Проведенная рейтинговая оценка предприятий показала, что наивысшее

- 71. Слайд 71

- 72. Слайд 72

- 73. Слайд 73

- 74. Скачать презентанцию

В любое время уходите и создавайте свое дело – а в Гарвард вернуться никогда не поздно!

Слайды и текст этой презентации

Слайд 1Рейтинговая оценка

предприятия Казахстана за 2015г

Подготовила

учащаяся 3 курса

Группы 13

–ЭБО

Слайд 2В любое время уходите и создавайте свое дело –

а

в Гарвард вернуться никогда не поздно!

Билл ГейтсСлайд 4Актуальность темы научно-исследовательской работы обуславливается тем, что развитие предпринимательства сопровождается

возрастанием роли бухгалтерской информации в сферах управления, контроля и анализа

предпринимательской деятельности. Эффективность управления хозяйственной деятельностью измеряется системой показателей, находящихся во взаимосвязи и взаимозависимости. Измерение показателей, факторов их изменения и выявление результатов повышения эффективности финансово - хозяйственной деятельности являются первоочередными задачами ее анализа.Цель научно-исследовательской работы - дать рейтинговую оценку финансового состояния предприятий Казахстана за 2015год и выявить среди них наиболее финансово-устойчивое предприятие.

В соответствии с целью сформулированы задачи научно-исследовательской работы:

1)Рассмотреть теоретические основы финансовой отчетности;

2)Изучить формы финансовой отчетности предприятии;

3) Исследовать экспресс-метод рейтинговой оценки финансового состояния на объектах исследования.

Объектом исследования послужила финансовая отчетность предприятий: АО КСЖ «Grаndеs», АО BCC Invest ДО АО Банк ЦентрКредит

Слайд 5Сущность рейтинговой оценки финансового состояния организации.

В основе любой рейтинговой процедуры

лежит система, разработанная аналитиком для вычисления рейтинга - оценочная система.

Цель

построения рейтинга. Она определяет:1)аспект финансового состояния предприятия, на котором в соответствии с интересами пользовательских групп будет сосредоточено внимание исследователя.

2)тип рейтинга. При необходимости определения относительного положения предприятия на рынке следует использовать упорядоченный рейтинг.

3)совокупность показателей, которые будут использованы при расчете рейтинга.

4)рейтинговая шкала. При ранжировании процедура упорядочения n объектов предполагает присвоение каждому из них ранга от 1 до n. Причем ранг 1, как правило, означает наивысший рейтинг.

Слайд 6Для определения рейтинга предприятий предлагается использовать пять показателей, наиболее часто

применяемых и наиболее полно характеризующих финансовое состояние - это рейтинговая

комплексная экспресс-оценка финансового состояния предприятия1. Обеспеченность собственными средствами, которая характеризует наличие у предприятия собственных оборотных средств, необходимых для его устойчивости. Нормативное требование: Ко ≥0,1.

2. Коэффициент покрытия, который характеризуется степенью общего покрытия всеми оборотными средствами предприятия суммы срочных обязательств (ликвидность баланса).

Нормативное требование: КП>= 2.

3. Интенсивность оборота авансируемого капитала, которая характеризует объем реализованной продукции, приходящейся на 1 тенге. средств, вложенных в деятельность предприятия.

Нормативное требование: КИ>= 2,5.

4. Менеджмент (эффективность управления предприятием), который характеризуется соотношением величины прибыли от реализации и величины выручки от реализации.

5. Прибыльность (рентабельность) предприятия, которая характеризует объем прибыли, приходящейся на 1 тг. собственного капитала. Нормативное требование: Кр >=2,0.

Слайд 7выражение для рейтингового числа, определяемого на основе перечисленных пяти показателей,

будет выглядеть следующим образом:

R=2KO+0.1KП+0.8KИ+0,45КМ+КР

Таким образом, вычислив

значения финансовых показателей по формулам и подставив их в выражение, определяем рейтинговую экспресс-оценку финансового состояния предприятия. Слайд 9Характеристика предприятия

АО BCC Invest ДО АО Банк Центр Кредит

Акционерное

Общество "Банк Центр Кредит" создано 19 сентября 1988 года и

является одним из первых коммерческих банков Казахстана. Банк имеет собственную широкую филиальную сеть по республике, обслуживает юридических и физических лиц в свыше 100 филиалах и отделениях. Внутри банковские переводы бизнес- клиентам в тенге и валюте бесплатно. Эксклюзивная услуга банка "Быстрая выручка" позволяет компаниям легко и оперативно собирать платежи и выручку от физ. лиц из различных регионов Казахстана. Корреспондентская сеть банка насчитывает порядка 40 иностранных банков, что позволяет осуществлять расчеты с Вашими партнерами по всему миру.Банк Центр Кредит на сегодняшний день является не только коммерческим банком, но и выступает в качестве финансовой группы, предлагая услуги в сферах брокерско-дилерской деятельности, управления активами (BCC Invest) и пенсионных услуг (АО НПФ "Капитал")

Слайд 10АО «BCC Invest»- профессиональный участник рынка ценных бумаг, лицензия первой

категории №0401200688 на занятие брокерской и дилерской деятельности на рынке

ценных бумаг с правом ведения счетов клиентов в качестве номинального держателя от 23.01.2004 г, лицензия №0403200124 на осуществление деятельности по управлению инвестиционным портфелем от 24.12.2003 г, предлагает широкий спектр услуг на рынке ценных бумаг:· брокерское обслуживание;

· номинальное держание;

· финансовый консалтинг по выпуску и размещению ценных бумаг;

· поддержка ликвидности ценных бумаг на организационном рынке (услуги маркет- мейкера);

· управление инвестиционным портфелем.

Накопительный пенсионный фонд "Капитал"

Слайд 18\Определение наличия чистого оборотного капитала (собственных оборотных средств) и оценка

его изменения в течение 2015 года

Слайд 27 Вывод: оценка работы предприятия положительная, так как значения коэффициентов на

конец года по сравнению с его началом имеют правильную тенденция

изменения: коэффициент соотношения заемных и собственных средств понизился на 0,2228, коэффициент независимости повысился на 0,1305 и, соответственно, понизился коэффициент зависимости, повысились коэффициент финансирования на 2,6338 и коэффициент финансовой устойчивости на 0,0011.Слайд 39ВЫВОДЫ: оценка работы предприятия положительная, так как в 2015 году

по сравнению с 2014 годом произошло ускорение оборачиваемости оборотного капитала

на 179 дней и в результате этого из процесса кругооборота было высвобождено оборотного капитала на сумму 433353,37 тыс. тенге.Слайд 42Вывод: оценка работы предприятия положительная, так как в 2015 году

по сравнению с 2014 годом наблюдается увеличение итоговой прибыли на

409666 тыс. тенге. Это произошло, в основном, за счёт увеличения, дохода от переоценки иностранной валюты на 1448274 тыс. тенге и дохода связанных с получением вознаграждения на 287485 тыс.тенге, а также появились комиссионные вознаграждения на 391606 тыс.тг. На предприятии необходимо разработать мероприятия по увеличению итоговой прибыли.Слайд 44Grandes

Акционерное Общество «Компания по страхованию жизни «Grandes». АО «КСЖ «Grandes»

создана в 2007 году. Государственная лицензия № 2.2.44 от 15

апреля 2014 г. выдана Национальным Банком Республики Казахстан в отрасли «страхование жизни»ПРЕИМУЩЕСТВА КОМПАНИИ:

-Международные стандарты ведения бизнеса;

-Лояльность клиентов к Компании;

-Опыт работы Компании на рынке страхования жизни более 8 лет;

-Высококвалифицированный персонал;

-Выгодные страховые тарифы;

-Широкое региональное присутствие;

-Компания перестраховывает свои риски в НаnnoverRe, который входит в тройку мировых лидеров по перестрахованию.

Слайд 45Grandes

Акционерное общество «Компания по страхованию жизни «Grandes».

Компания осуществляет свою деятельность на основании лицензии № 2.2.44 выданной

от 15.04.2014.Деятельность Компании направлена на обеспечение страховой защиты имущественных интересов при наступлении определенных событий. Компания предлагает ряд страховых программ с индивидуальным подходом к каждому клиенту.

Слайд 46Акционерами Компании являются:

1) Физические лица с пакетом акций в размере

89%;

2) ТОО «KNG Finance» - крупный участник Компании с долей

участия в размере 11%.Компания имеет 18 областных филиалов. Агентской сетью охвачены все районные и областные центры Казахстана. Головной офис расположен в городе Алматы. Акционеры:

1) Десять физических лиц с пакетом Акций в размере 89% (в равных пропорциях по 8,9% Акций Компании);

2) ТОО «KNG Finance» - крупный участник Компании, с долей участия в размере 11%.

Слайд 47ПРОДУКТЫ КОМПАНИИ:

-обязательное страхование работника от несчастных случаев при исполнении им

трудовых (служебных) обязанностей (ОСНС);

-накопительное страхование жизни с участием в прибыли

страховщика;-страхование жизни заемщика;

-страхование от несчастных случаев заёмщиков;

-срочное страхование жизни (групповое).

Слайд 48Подробнее о продуктах:

ОСНС

Предназначен для защиты интересов Работников при

наступления несчастного

случая на производстве, а также

для защиты имущественных прав работодателя.

Пенсионный

аннуитетЭтот продукт позволит клиентам получить пожизненную пенсию,

начиная с 55 лет для мужчин и 50 лет для женщин, при условии

достаточности накоплений согласно закона РК «О пенсионном обеспечении».

Накопительное страхование жизни

Это один из способов накопления и преумножения средств, при этом клиент находится под страховой защитой. В случае наступления страхового случая клиент или его выгодо-приобретатели получают материальную компенсацию.

Страхование жизни заемщиков

Гарантирует при наступлении страхового случая возместить убыток кредитному учреждению в размере задолженности заёмщика, в зависимости от тяжести страхового случая.

Страхование от несчастных случаев заёмщика

Гарантирует защиту заёмщика от материальных затрат при наступлении несчастного случая. Задача продукта - возместить убыток кредитному учреждению в размере задолженности заёмщика.

Срочное страхование жизни

Один из способов защиты работников от несчастных случаев повлекших за собой материальные затраты на лечение Застрахованного. В случае смерти Застрахованного по любой причине - получение финансовой поддержки в размере страховой суммы.

Слайд 51ВЫВОД:

1. Валюта баланса на конец года по сравнению с его

началом увеличилась на 5342399 тыс. тенге, или на 153,81%, в

том числе за счет уменьшения долгосрочных активов на -48078 тыс. тенге или 48,99%, и увеличения краткосрочных активов на 5390477 тыс. тг, или 154,81%.2. Доля долгосрочных активов в общей стоимости активов уменьшилась на 14,97% и, соответственно, увеличилась доля краткосрочных активов, что заслуживает положительной оценки.

3. Определим коэффициент мобильности активов предприятия.

Коэффициент мобильности активов предприятия - это отношение стоимости краткосрочных активов к стоимости всех активов.

На начало года: 9833988/9928248=0,990

На конец года: 15224465/15270647=0,996

Коэффициент мобильности активов предприятия на конец года по сравнению с началом повысился, что свидетельствует о движении оборачиваемости активов предприятия, о эффективном их использовании и заслуживает положительной оценки.

4.Определяем коэффициент мобильности краткосрочных активов.

Коэффициент мобильности краткосрочных активов - это отношение денежных средств к стоимости краткосрочных активов.

На начало года: 85057/9833988=0,008

На конец года: 941737/15224465=0,061

Коэффициент мобильности краткосрочных активов повысился, но на начало и конец года он имеет очень низкие значения.

Слайд 53ВЫВОД:

1.Валюта баланса на конец года по сравнению с началом

увеличилась на конец года на 5342399 тыс.тенге, или на 153,81%,

в том числе за счет увеличения собственного капитала на 3270461 тыс. тенге, или 357,22% , и привлеченного капитала на 4075057 тыс. тенге, или 147,07%.2.Доля собственного капитала в общей стоимости авансированного капитала уменьшилась на -203,41%, и соответственно, увеличилась доля привлеченного капитала. 3.Собственный капитал на конец года по сравнению с его началом увеличился на 3270461 тыс. тенге, и на 1241,2% , что свидетельствует о том, что сохранность собственного капитала обеспечена.

4.Кредиторская задолженность предприятия на конец года по сравнению с началом уменьшилась на -2,149 тыс. тенге, или 1,85%, а доля ее в общей стоимости авансированного капитала увеличилась на 151,96% .

С финансовой точки зрения изменение состава авансированного капитала предприятия заслуживает положительной оценки.

На предприятии необходимо разработать мероприятия по дальнейшему совершенствованию состава авансированного капитала предприятия.

1.Повышение доли собственного капитала в общей стоимости авансированного капитала предприятия. Для этого необходимо увеличивать итоговую прибыль

2. Снижение кредиторской задолженности:

а) своевременное и строгое выполнение договорных обязательств,

б) повышение качества поставляемой продукции,

в) использование различных форм безналичных расчетов,

г) качественное ведение учета кредиторской задолженности.

Слайд 55 РЕШЕНИЕ:

Наличие собственных оборотных средств = собственный капитал + долгосрочные

обязательства – долгосрочные активы.

На начало года: 1271441-94260=1177181тыс. тенге.

На конец

года: 4541902-46182=4495720 тыс. тенге.Доля собственных оборотных средств в общей стоимости активов предприятия равна отношению наличия собственных оборотных средств к общей стоимости активов, умноженному на 100%.

На начало года: 1177181/992828*100% = 11,856%

На конец года: 4440921/15270647*100% = 29,440%

Коэффициент маневренности равен отношению наличия собственных оборотных средств к собственному капиталу.

На начало года: 1177181/1271441= 0,925

На конец года: 4440921/4541902 = 0,989

Коэффициент обеспеченности собственными оборотными средствами равен отношению наличия собственных оборотных средств к стоимости краткосрочных активов.

На начало года: 1177181/9833988=0,119

На конец года: 4440921/15224465=0,295

Вывод: Оценка работы предприятия положительная, так как хотя на конец года по сравнению с его началом наличия собственных оборотных средств увеличилась на 43263740 тыс.тенге, и наблюдается повышение доли собственных оборотных средств в общей стоимости активов на 13,85%.

На предприятии необходимо разработать мероприятия по увеличению наличия собственных оборотных средств увеличению итоговой прибыли.

Слайд 57

РЕШЕНИЕ:

Коэффициент абсолютной ликвидности – это отношение денежных средств к краткосрочным

обязательствам.

На начало года: 85057/18018=4720

На конец года: 513085/15869=323,32

Промежуточный коэффициент ликвидности

равен отношению суммы денежных средств и дебиторской задолженности к краткосрочным обязательствам.На начало года: (85057+16299)/18018=5,625

На конец года: (513085+49821)/15869=35,469

Общий коэффициент покрытия или ликвидности равен отношению стоимости краткосрочных активов к краткосрочным обязательствам.

На начало года: 9833988/18018=545,78

На конец года: 15224465/15869=1082,15

Вывод: Анализ относительных показателей ликвидности баланса

Показывает, что на конец года по сравнению с его началом коэффициент абсолютной ликвидности уменьшился на 5,625 промежуточный коэффициент ликвидности на 4,720 и общий коэффициент покрытия повысился на 536,37. Общий коэффициент покрытия на конец года выше 1, то есть, мобилизовав все краткосрочные активы, предприятие может полностью погасить все свои краткосрочные обязательства, и после этого в обороте предприятия останется краткосрочных активов на сумму 14711379 (15224465-513085)

Слайд 59РЕШЕНИЕ:

Коэффициент соотношения заемных и собственных средств равен отношению стоимости привлеченного

капитала к стоимости собственного капитала.

На начало года: 8656807/1271441=6,808

На

конец года:12731864/4541902=2,803 Коэффициент независимости равен соотношению собственного капитала к авансированному капиталу.

На начало года: 1271441/9928248=0,128

На конец года:4541902/15270647=0,262

Коэффициент зависимости = 1-коэффициент независимости

На начало года: 1-0,128=0,872

На конец года: 1-0,262=0,738

Коэффициент финансирования равен отношению собственного капитала к привлеченному капиталу.

На начало года: 1271441/8656807=0,146

На конец года: 4541902/12731864=0,356

Коэффициент финансовой устойчивости равен отношению сумм собственного капитала и долгосрочных обязательств к авансированному капиталу.

На начало года:1271441/9928248=0,128

На конец года:4541902/15270647=0,262

Слайд 61

РЕШЕНИЕ:

Доля основных средств и производственных запасов в общей стоимости активов

равна отношению суммы основных средств по остаточной стоимости и материалов

к стоимости активов, умноженному на 100%.На начало года: 12071+0/9928248 *100%=12,07

На конец года: 10463+0/15270647 *100%=10,46%

Коэффициент реальной стоимости активов – это отношение основных средств по остаточной стоимости, материалов, незавершенных капитальных вложений к стоимости активов.

На начало года: 12071+0/9928248=1,207

На конец года: 10463+0/15270647 = 1,046

Вывод: Оценка работы предприятия отрицательная так, как на конец года по сравнению с его началом производственные возможности предприятия расширились, о чем свидетельствует уменьшение доли основных средств и производственных запасов в общей стоимости активов на -1,61% и коэффициент реальной стоимости активов на -0,161.

Слайд 63РЕШЕНИЕ:

Среднегодовая стоимость... равна сумме стоимости на начало года и стоимости

на конец года, деленной на 2. Коэффициент оборачиваемости… равен отношению

дохода от реализации продукции к среднегодовой стоимости…Среднегодовая стоимость авансированного капитала

2014 год: (8675607+9928248)/2=9301927,5тыс. тенге

2015год: (9928248+15270647)/2=12599947,5 тыс. тенге

Коэффициент оборачиваемости авансированного капитала

2014 год: 4491329/93019275=0,482

2015 год: 406982/12599447,5=0,032

Среднегодовая стоимость собственного капитала

2014 год: (1325165+1271441)/2=1298303 тыс. тенге

2015 год: (1271441+4356628)/2=2814035 тыс. тенге

Коэффициент оборачиваемости собственного капитала

2014 год: 4491329/1298303=3,459

2015 год: 406982/2814035=0,144

Среднегодовая стоимость краткосрочных активов

2014 год: (8560188+9833988)/2=9197088 тыс. тенге

2015 год: (9833988+15224465)/2=12529227 тыс. тенге

Коэффициент оборачиваемости краткосрочных активов

2014 год: 4491329/9197088=227,884 2015 год: 406982/12529227=0,032

Среднегодовая стоимость краткосрочной дебиторской задолженности

2014 год: (114433+18299)/2=265464

2015 год: (18299+49821)/2=34060

Коэффициент оборачиваемости краткосрочной дебиторской задолженности

2014 год: 4491329/265464=16918

2015год: 406982/34060=11948

Среднегодовая величина краткосрочной кредиторской задолженности

2014 год: (16414+18018)/2=17216 тыс тг

2015 год: (18018+15869)/2=16944 тыс тг

Коэффициент оборачиваемости краткосрочной кредиторской задолженности

2014 год: 4491329/17216=260881 тыс тенге

2015 год: 406982/16944=24019 тыс тенге

ВЫВОД: оценка работы предприятия положительная так, как в 2015 году по сравнению с 2014 годом деловая активность предприятия повысилась, о чем свидетельствует повышение различных коэффициентов оборачиваемости.

Слайд 65.

Рассчитываем оборачиваемость в днях:

2014 год: 9197088*360/4491329=737,1 дня

2015 год: 12529227*360/406982=11,08

дня

2.Рассчитаем коэффициент оборачиваемости:

2014 год: 4491329/9197088=0,48

2015 год: 12529227/406982=30,7

3.Определим, сколько оборотного капитала

было высвобождено из процесса кругооборота в результате ускорения его оборачиваемостиЭ = (О1-О0) •

(11.08-737,1)*12529227/360=252667970,5 тыс. тенге

ВЫВОД:

Оценка работы предприятия положительная, так как в 2015 году по сравнению с 2014 годом произошло ускорение

оборачиваемости оборотного капитала на 95 дней и в результате этого из процесса кругооборота было высвобождено

оборотного капитала на сумму 25267970,5 тыс. тенге.

Необходимо разработать мероприятия по дальнейшему ускорению оборачиваемости оборотного капитала:

1) Ускорение времени производства за счет интенсификации производства (внедрение в производство техники и технологии, средств механизации и автоматизации производственных процессов, повышение производительности

труда, более полное использование производственных мощностей, трудовых, материальных ресурсов;

2) Ускорение времени обращения за счет совершенствования материально-технического снабжения, ускорения

процесса отгрузки продукции и оформления расчетных документов, сокращения времени нахождения средств в

дебиторской задолженности.

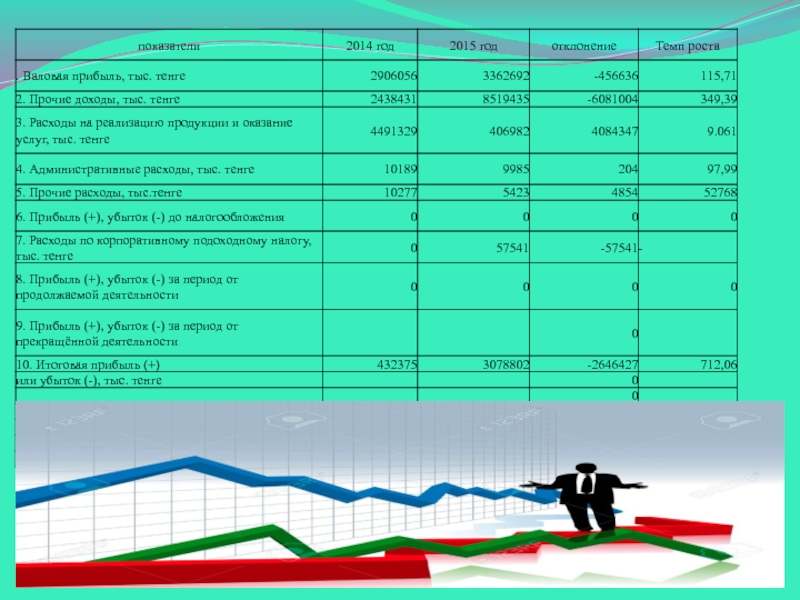

Слайд 67Вывод:

Оценка работы предприятия отрицательная, так

как в 2015 году по сравнению с 2014 годом наблюдается

уменьшение итоговой прибыли на 2646427 тыс. тенге или на 64,02%. Это произошло за счёт уменьшения, дохода от основной деятельности на тыс. тенге, или 68,93% и дохода от неосновной деятельности на 6081004 тыс.тенге или 41,71%.На предприятии необходимо разработать мероприятия по увеличению итоговой прибыли:

А)увеличение объема производства

и реализации продукции;

Б) повышение качества продукции;

В) снижение ее себестоимости;

Г) недопущение убытков по

неосновной деятельности.

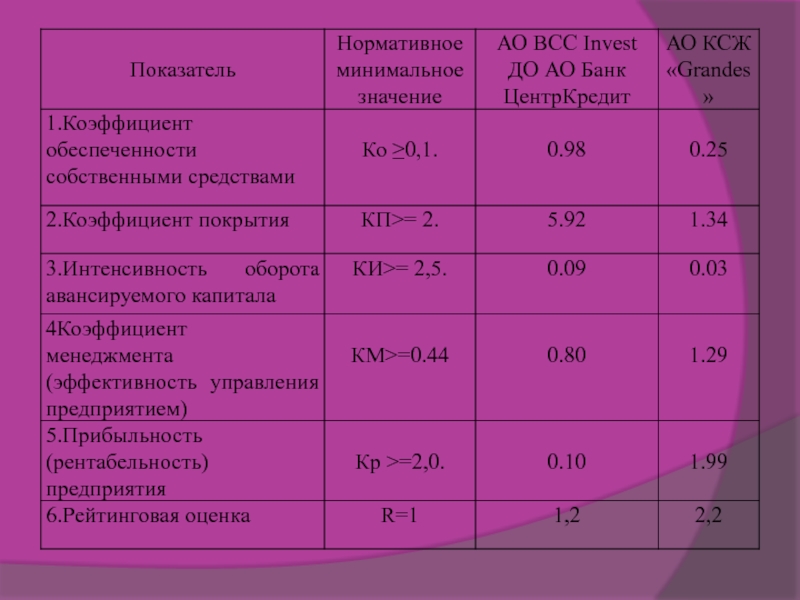

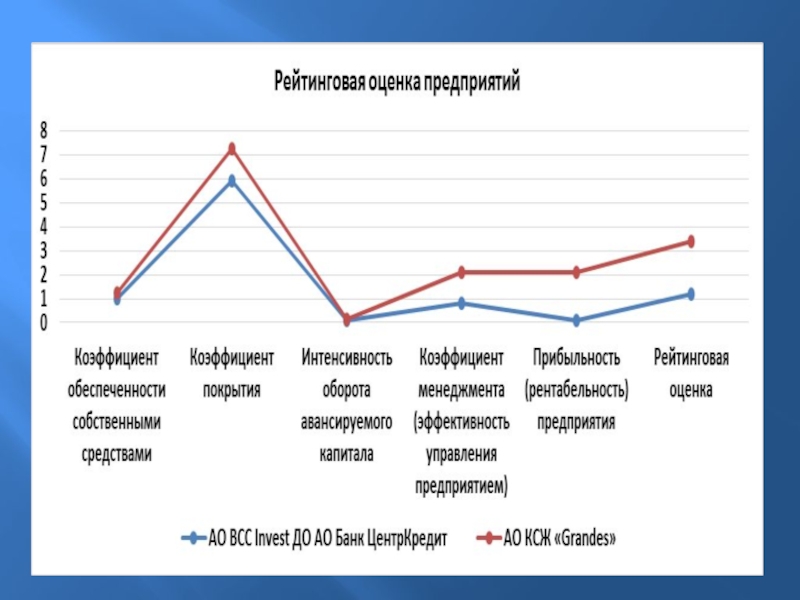

Слайд 68Рассмотрим применение предлагаемой методики на примере наших предприятий и произведем

динамическую рейтинговую экспресс-оценку ее финансового состояния по данным бухгалтерского баланса

и отчета прибыли и убытка.R1=2х0,09+0,1х5.92+0,08х0,09 +0,45х0,80+0,10=1.23

R2=2 х 0,25 + 0,1 х 1,34 + 0,08 х0.03 + +0,45х1.29+1.99=2.2

В следующей таблице внесены результаты расчетов, сделанных по формулам на основании бухгалтерских отчетностей компаний АО КСЖ «Grаndеs», АО BCC Invest ДО АО Банк ЦентрКредит.

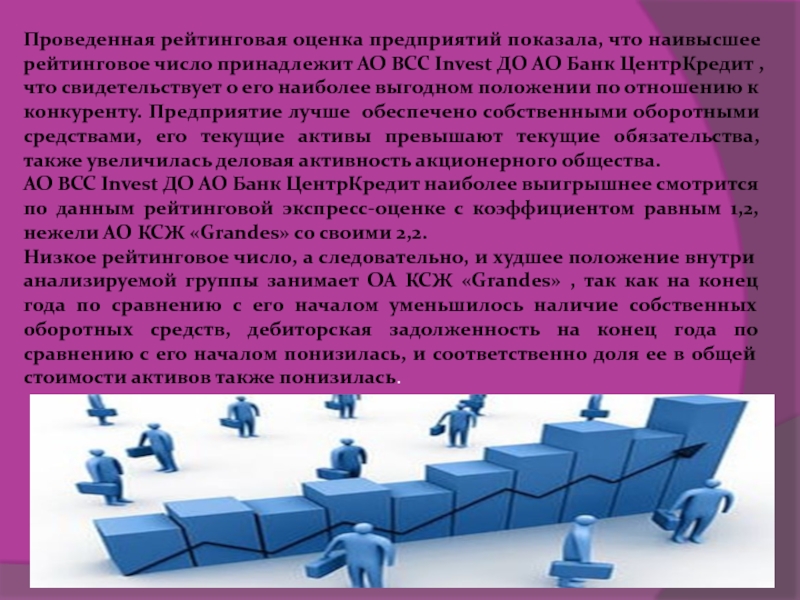

Слайд 70Проведенная рейтинговая оценка предприятий показала, что наивысшее рейтинговое число принадлежит

АО BCC Invest ДО АО Банк ЦентрКредит , что свидетельствует

о его наиболее выгодном положении по отношению к конкуренту. Предприятие лучше обеспечено собственными оборотными средствами, его текущие активы превышают текущие обязательства, также увеличилась деловая активность акционерного общества.АО BCC Invest ДО АО Банк ЦентрКредит наиболее выигрышнее смотрится по данным рейтинговой экспресс-оценке с коэффициентом равным 1,2, нежели АО КСЖ «Grаndеs» со своими 2,2.

Низкое рейтинговое число, а следовательно, и худшее положение внутри анализируемой группы занимает ОА КСЖ «Grаndеs» , так как на конец года по сравнению с его началом уменьшилось наличие собственных оборотных средств, дебиторская задолженность на конец года по сравнению с его началом понизилась, и соответственно доля ее в общей стоимости активов также понизилась.