Слайд 1 БАНКОВСКОЕ ДЕЛО

Кафедра Доцент

Карпунин Вячеслав Иванович

Москва 2011

Слайд 2Банковское дело

Содержание учебной дисциплины

Тема 1.

Место и роль банков на финансовом рынке

Тема 2. Создание

и организация деятельности банка. Отчетность банка.

Тема 3. Деятельность банка по формированию ресурсной базы

Тема 4. Собственный капитал – основа деятельности банка

Тема 5. Расчетно-кассовые операции банка

Тема 6. Активные операции банка

Тема 7. Основные показатели деятельности банка

Тема 8. Финансовая устойчивость как основа функционирования банка

Банковское дело

Тема4: «Собственный капитал – основа деятельности

банка»

Вопросы лекции:

Собственный капитал банка. Функции собственного капитала.

Источники и порядок формирования собственного капитала.

Достаточность собственного капитала.

Слайд 4Собственный капитал – основа деятельности банка

Основная литература:

Банковское дело: учебник для

вузов по экон. специальности /Под ред. О.И. Лаврушина. – 8-е

изд., стер. – М.: КНОРУС, 2011. Гл. 5. п.5.2. 5.3. стр. 202-222.

Банковское дело: учебник. /Под общей ред. С.Р.Моисеева. – М.: Маркет ДС, 2008. Раздел 5. Гл. 4. стр. 284-286. Гл. 5. 291-297.

Слайд 5Собственный капитал – основа деятельности банка

Дополнительная литература.

Федеральные

законы:

Федеральный закон от 2 декабря 1990г. № 395-I

«О банках и банковской деятельности»

(с изменениями от 11.07.2011).

Федеральный закон от 22 апреля 1996 г. № 39-ФЗ

«О рынке ценных бумаг».

Федеральный закон от 26 декабря 1995 г. № 208-ФЗ

«Об акционерных обществах».

Федеральный закон от 08 февраля 1998 г. № 14-ФЗ

«Об обществах с ограниченной ответственностью».

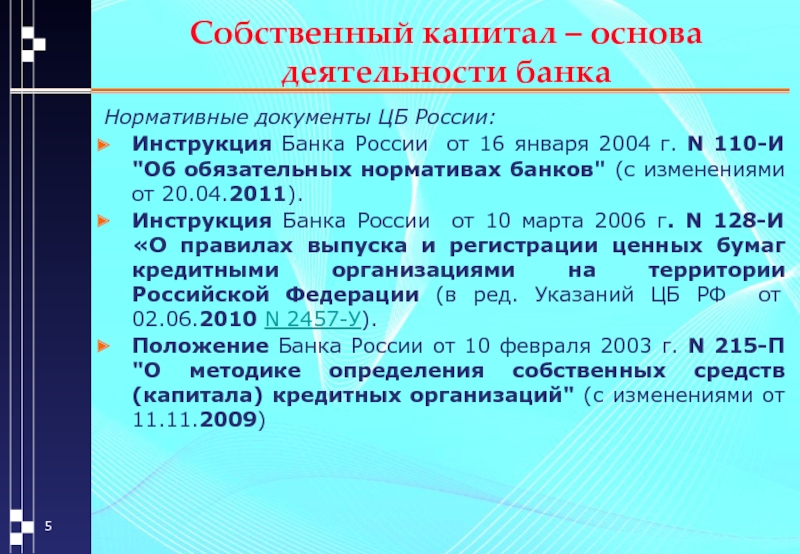

Слайд 6Собственный капитал – основа деятельности банка

Нормативные документы ЦБ России:

Инструкция Банка

России от 16 января 2004 г. N 110-И "Об обязательных

нормативах банков" (с изменениями от 20.04.2011).

Инструкция Банка России от 10 марта 2006 г. N 128-И «О правилах выпуска и регистрации ценных бумаг кредитными организациями на территории Российской Федерации (в ред. Указаний ЦБ РФ от 02.06.2010 N 2457-У).

Положение Банка России от 10 февраля 2003 г. N 215-П "О методике определения собственных средств (капитала) кредитных организаций" (с изменениями от 11.11.2009)

Слайд 7Собственный капитал – основа деятельности банка

Капитал банка –

собственные средства владельцев кредитной организации, основа формирования ее кредитных ресурсов.

Слайд 8Собственный капитал – основа деятельности банка

Защитная функция означает:

возможность

выплаты компенсаций вкладчикам в случае банкротства банка;

сохранение платежеспособности банка за

счет создания и включения и состав капитала образованных резервов для покрытия кредитных, процентных и валютных рисков;

возможность продолжать операции банка при появлении убытков.

До тех пор пока сохраняется необходимый и достаточный уставный фонд как часть собственного капитала, банк считается защищенным от банкротства.

Слайд 9Собственный капитал – основа деятельности банка

Оперативная функция

капитала выражается в том, что он представляет собой источник

финансирования затрат на создание материально-технической базы банка.

В состав собственного капитала входит стартовый капитал в виде уставного капитала, наличие которого — условие для получения лицензии на осуществление банковских операций.

Слайд 10Собственный капитал – основа деятельности банка

Регулирующая функция капитала

состоит в том, что через регулирование размера и порядка формирования

собственного капитала общество в лице ЦБ РФ стремится обеспечивать устойчивость банковской системы.

Слайд 11Собственный капитал – основа деятельности банка

Капитал первого уровня

включает:

оплаченный акционерный капитал (полностью оплаченные простые акции банка). При этом

стоимость переданного в оплату акции имущества и нематериальных активов указывается в реальной оценке, удостоверенной аудиторами;

привилегированные некумулятивные акции, бессрочные и срочные;

раскрытые резервы. Включаются законодательно установленные и другие виды резервов, созданные за счет отчислений части нераспределенной прибыли банка, а также доход от продажи акций по цене выше номинальной;

нераспределенная прибыль прошлых лет;

обыкновенные акции дочерних консолидированных компаний банка, оплаченные третьими лицами — участниками.

Слайд 12Собственный капитал – основа деятельности банка

Капитал второго уровня

(дополнительный капитал) состоит из следующих элементов:

резервы для переоценки активов в

результате колебания курсов валют;

резервы для переоценки активов в виде ценных бумаг;

резервы для покрытия убытков, возможных в будущем, но не наблюдающихся в момент оценки. Эти резервы не должны превышать 1,25% суммы активов, взвешенных по степени риска;

резервы на случай обесценения активов в пределах 1,5% сумм, взвешенных по степени риска активов;

бессрочные не подлежащие выкупу привилегированные акции;

бессрочные привилегированные акции, которые могут быть выкуплены на базе опциона эмитента;

субординированные облигации, конвертируемые в обыкновенные акции на базе опциона эмитента;

бессрочные субординированные обязательства;

субординированные обязательства на фиксированный срок (преференциальные акции с фиксированным сроком погашения, субординированные займы).

Слайд 13Собственный капитал – основа деятельности банка

Вопрос 3. Достаточность собственного капитала.

Назначение капитала определено задолго до «Базеля I» (1988г.) и

«Базеля II) (2004 г.).

Стратегическое решение принято три четверти века назад и восходит к эпохе «Великого кризиса» (1930-гг.).

Было признано необходимым осуществлять :

текущий надзор банков,

регулирование банковского капитала.

Слайд 14Достаточность собственного капитала

Утвердился взгляд на капитал как на «подушку», буфер

против потерь, возможных при осуществлении всякой рискованной деятельности.

С тех

пор регулирование капитала является (рассматривается) средством ограничения вероятности краха, экономического банкротства банка.

При этом характер требований к капиталу определяется необходимостью покрыть потенциальные совокупные потери и тем самым избежать краха во всех возможных случаях, кроме наименее вероятных. «Жесткие» требования к капиталу рассматриваются в качестве рациональной альтернативы «мелочного» контроля за деятельностью банка.

Слайд 15Достаточность собственного капитала

Базель I вводит необходимость организации управления и надзора

за кредитным риском,

Базель II существенно продвигается в вопросах организации управления

и надзора за кредитным риском,

Базель II вводит необходимость организации управления и надзора за операционным риском*.

* Норматив Н-1. См. Положение Банка России от 03.11.2009 г. № 346-П «О порядке расчета размера операционного риска»

ВБР № 77 (1168) от 28.12.2009

Слайд 16Достаточность собственного капитала

Судьбоносный для Базеля II IRB-подход к

оценке базовых требований по капиталу исходит из следующих методических посылок:

– цена банковского продукта, и прежде всего ее элемент – премия за риск – ориентирована на средние или близкие к средним (в соответствии с терминологией Базеля II – ожидаемые) потери, т. е. на средние значения вероятности дефолта клиента (заемщика) (PD) и материальности его дефолта (LGD) в разрезе продуктов и групп клиентов;

– фактические потери могут значительно превышать средние (ожидаемые) значения. Эти (неожидаемые) потери в общем случае должен покрывать капитал;

– вероятность потерь, которые несет банк в связи с дефолтами заемщиков, может быть описана функцией нормального распределения. Уровень потерь, которые должны быть покрыты капиталом, задается принятым уровнем надежности.

Слайд 17Достаточность собственного капитала

Капитал должен обеспечивать покрытие потерь, не покрываемых

ценой (премией за риск), т. е. потерь, превышающих средние (ожидаемые)

потери с достаточным уровнем надежности (коэффициент доверия).

Иными словами, вероятность того, что капитала не хватит, чтобы покрыть фактические потери, должна быть допустимо низкой с точки зрения задач обеспечения устойчивости банка.

Базель II в рамках IRB-подхода (с горизонтом в один год) определяет допустимую вероятность дефицита капитала для покрытия потерь величиной в 0,1%, т. е. допускает такую ситуацию в течение одного года из серии в несколько сотен лет.

Слайд 18Достаточность собственного капитала

IRB-подход, предназначенный для определения базового регулятивного

капитала, на практике может успешно использоваться для:

управления кредитным риском,

ценообразования

по продуктам, статистические сведения по которым позволяют с достаточной степенью надежности определить волатильность потерь.

стоимостной оценки портфелей активов,

банковского надзора для оценки качества ценообразования и формирования так называемых резервов на потери по портфелям однородных активов.

Слайд 19Достаточность собственного капитала

Использования IRB-подхода в целях определения требований

к капиталу, то основные сомнения здесь состоят в следующем.

Отсутствуют

эмпирические подтверждения корректности принятого подходом уровня премии за риск.

Утверждение о том, что премия за риск отражает средние значения потерь, является гипотезой.

С точки зрения теории риск определяется уровнем волатильности потерь, премия за риск по клиентам, волатильность потерь по которым оценивается как превышающая средний по рынку уровень, должна ориентироваться не на средние, а на более высокие значения потерь.

Чем выше волатильность потерь, тем более высокую «планку» над их средними значениями должна «брать» премия за риск.

Слайд 20Достаточность собственного капитала

Симановский А.Ю. Регулятивные требования к капиталу:

возможны ли альтернативы?

// Деньги и кредит. 2008. №4,7.

Кошель

Н.В. Формирование и управление банковским капиталом.

// Деньги и кредит. - 2010.- № 4. - С. 54-59.

Семинар: «Достаточность собственного капитала банков».

Концепция регулятивного капитала.

Концепция экономического капитала.

Оценка достаточности капитала.*

Проблемы капитализации банков.

* Согласно ст. 20 ФЗ от 02.12.1990 № 395-1 «О банках и банковской деятельности» Банк России обязан отозвать лицензию на осуществление банковских операций в случае, если достаточность капитала кредитной организации становится ниже 2%.