Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Інвестиційні ресурси підприєства.ppt

Содержание

- 1. Інвестиційні ресурси підприєства.ppt

- 2. Законом України “Про інвестиційну діяльність” інвестиції визначаються

- 3. Форми інвестицій Фінансові інвестиції – це

- 4. Економічна природа інвестицій обумовлена закономірністю процесу розширеного

- 5. Валові інвестиції (ВІ) становлять загальний обсяг інвестицій

- 6. На рівні підприємства для характеристики процесу інвестування

- 7. Класифікація інвестицій може здійснюватися за різними ознаками:види

- 8. Під структурою інвестицій розуміють їх склад за

- 9. Під відтворювальною структурою капітальних вкладень розуміють їх

- 10. Інвестиційна діяльність це сукупність

- 11. Основний зміст інвестиційної діяльності на фармацевтичних підприємствах

- 12. Основними напрямками реалізації реальних інвестицій на фармацевтичних

- 13. Особливості інвестиційних процесів в Україні:перевага партнерів з

- 14. Особливості інвестиційних процесів у фармації:основні напрямки інвестування

- 15. Інвестиційний проект – це основний документ, який

- 16. Інвестиційний цикл – це комплекс заходів від

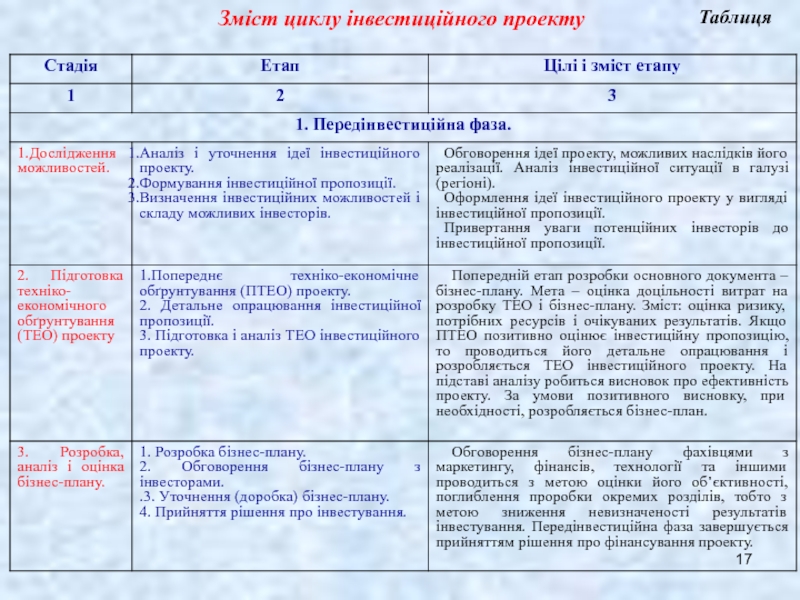

- 17. Зміст циклу інвестиційного проектуТаблиця

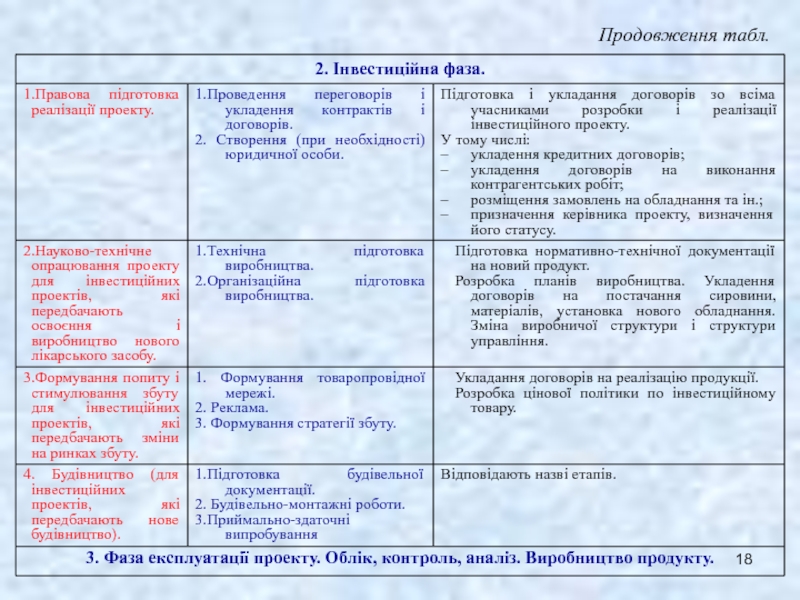

- 18. Продовження табл.

- 19. У ринкових умовах критерієм ефективності будь-якого інвестиційного

- 20. Метод строку окупності – один із

- 21. Найбільш розповсюдженим із динамічних методів є метод

- 22. Слайд 22

- 23. Метод розрахунку індексу рентабельності інвестицій (РІ) передбачає

- 24. Метод розрахунку внутрішньої норми доходності інвестицій (IRR)

- 25. Значення IRR

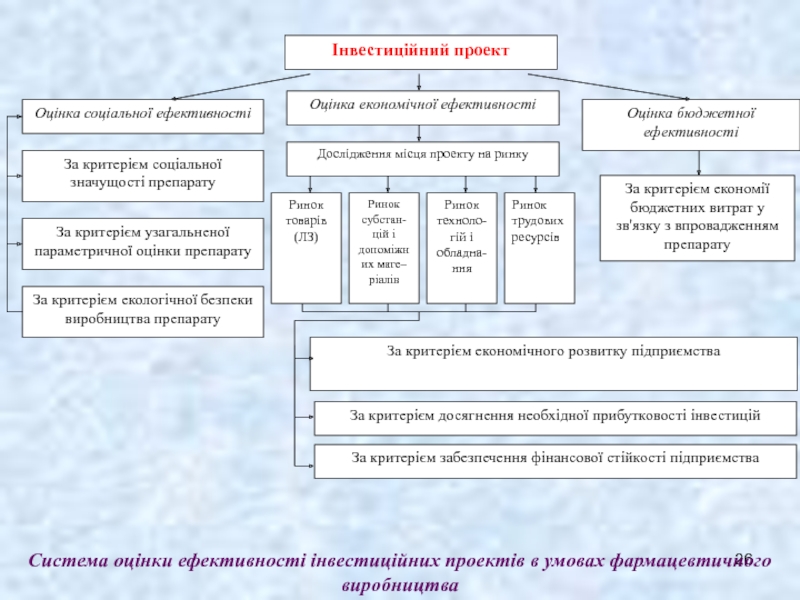

- 26. Система оцінки ефективності інвестиційних проектів в умовах фармацевтичного виробництва

- 27. Розрахунок бюджетної ефективності інвестиційного проектуде: Цн і

- 28. Розрахунок соціальної ефективності інвестиційного проектуде: З –

- 29. Скачать презентанцию

Слайды и текст этой презентации

Слайд 1“Інвестиційні ресурси підприємства”

Суть інвестицій, їх класифікація та структура

Інвестиційна діяльність підприємства

Особливості

інвестиційної діяльності в Україні та фармацевтичній галузі

проектівСлайд 2Законом України “Про інвестиційну діяльність” інвестиції визначаються як усі види

майнових і інтелектуальних цінностей, що вкладаються в об’єкти підприємницької і

інших видів діяльності, внаслідок чого утворюється прибуток або досягається соціальний ефект.Згідно з законом, до майнових і інтелектуальних цінностей, що вкладаються у підприємницьку діяльність, відносяться:

грошові кошти, цільові банківські внески, паї, акції та інші цінні папери;

рухоме і нерухоме майно (будівлі, споруди, обладнання) та інші матеріальні цінності;

майнові права, які витікають з авторського права, досвіду і інших інтелектуальних цінностей;

сукупність технологічних, технічних, комерційних та інших знань, оформлених у вигляді технічної документації, навичок і виробничого досвіду, які необхідні для організації того або іншого виду виробництва, але не запатентованих (ноу – хау);

права користування землею, водою, ресурсами, будівлями, спорудами, обладнанням, а також іншими майновими правами і цінностями.

Сукупність означених цінностей, які обертаються на ринку, прийнято відносити до об’єктів інвестиційної діяльності.

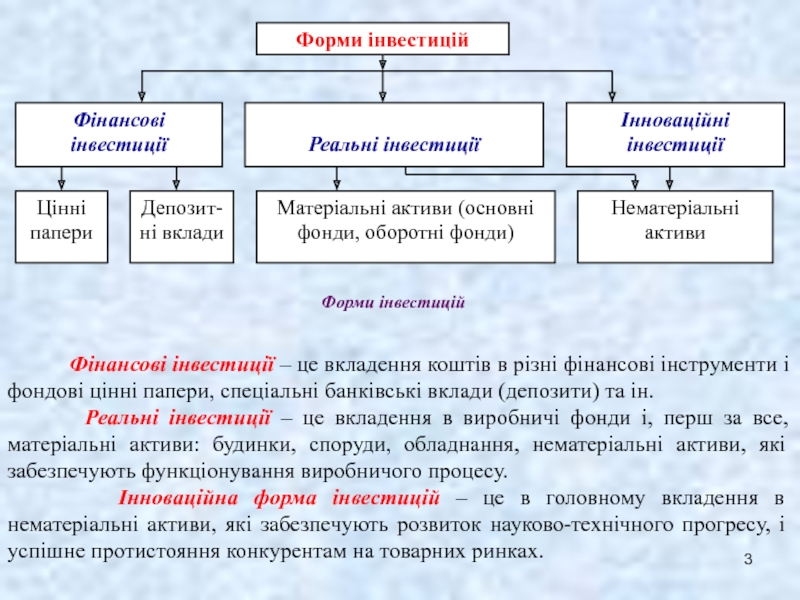

Слайд 3Форми інвестицій

Фінансові інвестиції – це вкладення коштів в

різні фінансові інструменти і фондові цінні папери, спеціальні банківські вклади

(депозити) та ін.Реальні інвестиції – це вкладення в виробничі фонди і, перш за все, матеріальні активи: будинки, споруди, обладнання, нематеріальні активи, які забезпечують функціонування виробничого процесу.

Інноваційна форма інвестицій – це в головному вкладення в нематеріальні активи, які забезпечують розвиток науково-технічного прогресу, і успішне протистояння конкурентам на товарних ринках.

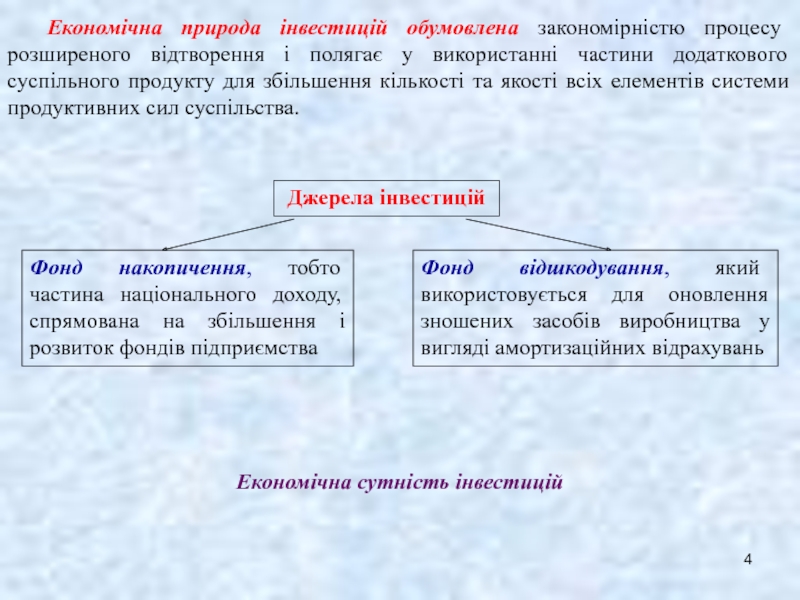

Слайд 4Економічна природа інвестицій обумовлена закономірністю процесу розширеного відтворення і полягає

у використанні частини додаткового суспільного продукту для збільшення кількості та

якості всіх елементів системи продуктивних сил суспільства.Економічна сутність інвестицій

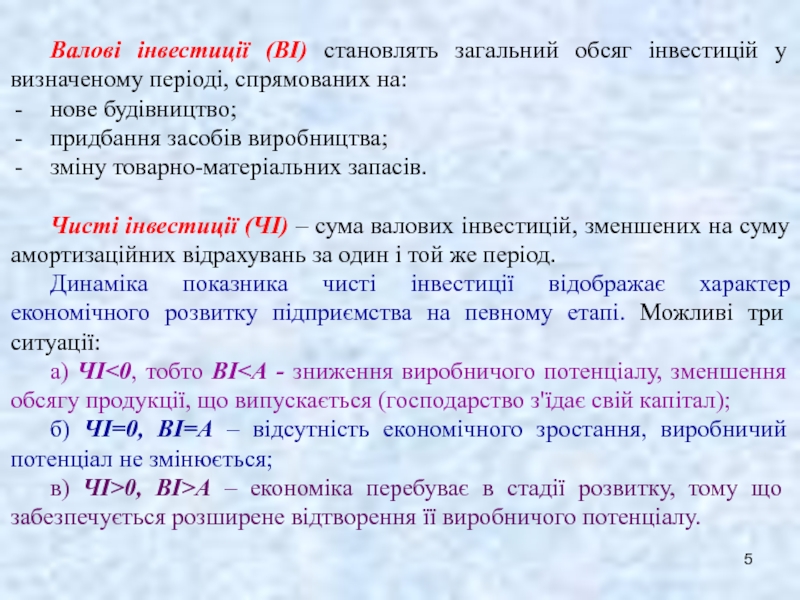

Слайд 5Валові інвестиції (ВІ) становлять загальний обсяг інвестицій у визначеному періоді,

спрямованих на:

нове будівництво;

придбання засобів виробництва;

зміну товарно-матеріальних запасів.

Чисті інвестиції (ЧІ) –

сума валових інвестицій, зменшених на суму амортизаційних відрахувань за один і той же період.Динаміка показника чисті інвестиції відображає характер економічного розвитку підприємства на певному етапі. Можливі три ситуації:

а) ЧІ<0, тобто ВІ<А - зниження виробничого потенціалу, зменшення обсягу продукції, що випускається (господарство з'їдає свій капітал);

б) ЧІ=0, ВІ=А – відсутність економічного зростання, виробничий потенціал не змінюється;

в) ЧІ>0, ВІ>А – економіка перебуває в стадії розвитку, тому що забезпечується розширене відтворення її виробничого потенціалу.

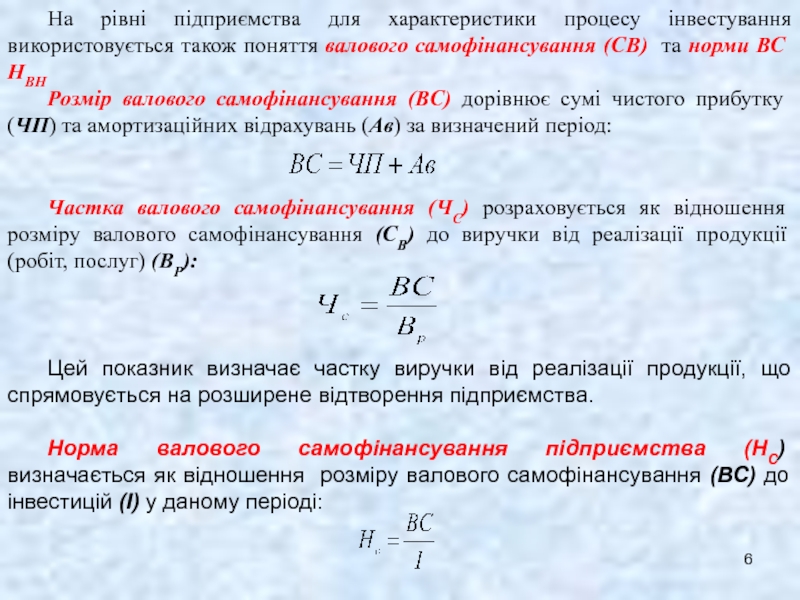

Слайд 6На рівні підприємства для характеристики процесу інвестування використовується також поняття

валового самофінансування (СВ) та норми ВС НВН

Розмір валового самофінансування (ВС)

дорівнює сумі чистого прибутку (ЧП) та амортизаційних відрахувань (Ав) за визначений період:Частка валового самофінансування (ЧС) розраховується як відношення розміру валового самофінансування (СВ) до виручки від реалізації продукції (робіт, послуг) (ВР):

Цей показник визначає частку виручки від реалізації продукції, що спрямовується на розширене відтворення підприємства.

Норма валового самофінансування підприємства (НС) визначається як відношення розміру валового самофінансування (ВС) до інвестицій (І) у даному періоді:

Слайд 7Класифікація інвестицій може здійснюватися за різними ознаками:

види інвестицій;

об'єкти вкладення коштів;

характер

участі інвестора в інвестуванні;

регіональні ознаки;

період інвестування;

форма власності;

рівень ризику;

форма відтворення.

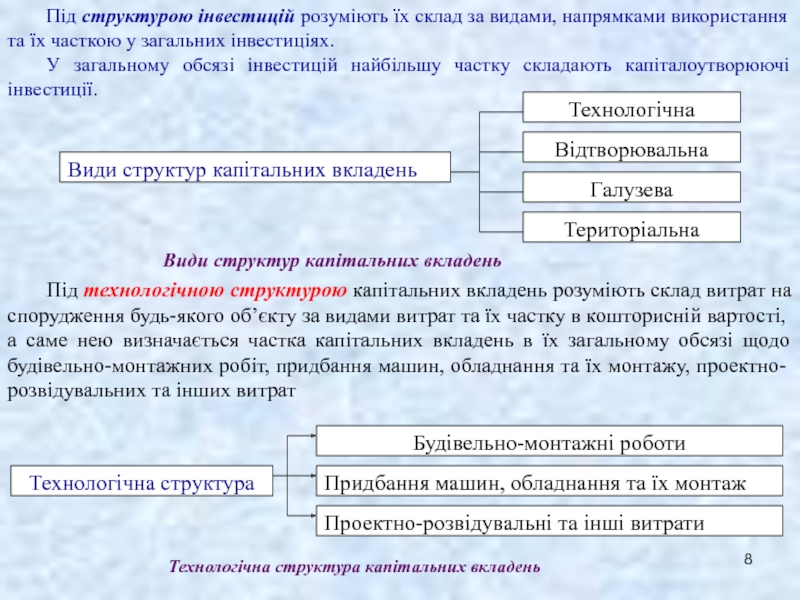

Слайд 8Під структурою інвестицій розуміють їх склад за видами, напрямками використання

та їх часткою у загальних інвестиціях.

У загальному обсязі інвестицій

найбільшу частку складають капіталоутворюючі інвестиції. Технологічна структура капітальних вкладень

Під технологічною структурою капітальних вкладень розуміють склад витрат на спорудження будь-якого об’єкту за видами витрат та їх частку в кошторисній вартості, а саме нею визначається частка капітальних вкладень в їх загальному обсязі щодо будівельно-монтажних робіт, придбання машин, обладнання та їх монтажу, проектно-розвідувальних та інших витрат

Види структур капітальних вкладень

Слайд 9Під відтворювальною структурою капітальних вкладень розуміють їх розподіл і співвідношення

у загальній кошторисній вартості за формами відтворювання ОВФ.

Під галузевою структурою

капіталовкладень розуміється їх розподіл і співвідношення за галузями промисловості та економіки в цілому. Вдосконалення цієї структури визначається пропорційністю та більш швидким розвитком тих галузей, які забезпечують прискорення НТП. В Україні більш ніж третина усіх реальних інвестицій були спрямовані на підтримку паливно-енергетичного комплексу країни, що свідчить про гіпертрофовану структуру вітчизняної економіки.Під територіальною структурою капіталовкладень розуміється й розподіл і співвідношення за певними адміністративно-територіальними одиницями та економіки в цілому. Аналіз територіальної структури внутрішніх інвестицій в Україні свідчить про нерівномірність їх розподілу та різну динаміку по роках у різних регіонах. 4,3 – 12 % інвестицій в основний капітал розташовані у Дніпропетровській, Донецькій, Запорізькій, Луганській, Полтавській та Харківській областях.

Слайд 10 Інвестиційна діяльність це сукупність практичних дій юридичних

осіб, держави, громадян з реалізації інвестицій. Сьогодні правова система України

діє на основі більше 10 законів і нормативних актів, які регулюють інвестиційну діяльність: Закон “Про інвестиції”, “Про іноземні інвестиції”, “Про цінні папери і фондові біржі”, “Про інноваційну діяльність” та ін.Інвестиційна діяльність підприємства характеризується такими основними особливостями:

Вона є головною формою реалізації економічної стратегії підприємства, забезпечення зростання його операційної діяльності.

Обсяги інвестиційної діяльності підприємства є головним вимірником темпів його економічного розвитку.

Інвестиційна діяльність носить підлеглий характер по відношенню до цілей і завдань операційної діяльності підприємства.

Обсяги інвестиційної діяльності підприємства характеризуються істотною нерівномірністю по окремих періодах.

Інвестиційній діяльності підприємства властиві свої специфічні види ризиків, які об’єднуються поняттям “інвестиційний ризик”.

Інвестиційний прибуток підприємства в процесі його інвестиційної діяльності формується зазвичай зі значним “лагом запізнення”.

Слайд 11Основний зміст інвестиційної діяльності на фармацевтичних підприємствах пов’язаний з рішенням

наступних завдань:

аналіз факторів внутрішнього і зовнішнього інвестиційного середовища та кон’юнктури

інвестиційного ринку;розробка інвестиційної стратегії;

пошук привабливих об’єктів інвестування;

формування інвестиційного портфелю;

обґрунтування потреб в інвестиційних ресурсах та їх оптимізація;

забезпечення ліквідності інвестицій;

мінімізація ризиків, пов’язаних з інвестуванням;

забезпечення шляхів прискорення реалізації інвестиційних проектів;

забезпечення високої ефективності інвестицій.

Слайд 12Основними напрямками реалізації реальних інвестицій на фармацевтичних підприємствах є: освоєння

і випуск нової продукції;

нове будівництво;

розширення існуючих підприємств;

реконструкція діючих підприємств;

технічне переозброєння;

оновлення

окремих видів обладнання;інноваційне інвестування в нематеріальні активи;

інвестування приросту запасів матеріальних оборотних активів.

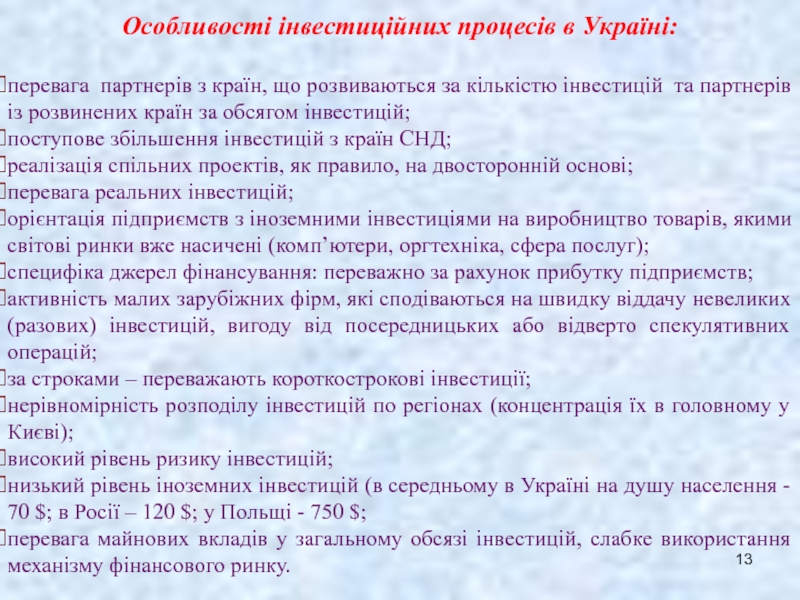

Слайд 13Особливості інвестиційних процесів в Україні:

перевага партнерів з країн, що розвиваються

за кількістю інвестицій та партнерів із розвинених країн за обсягом

інвестицій;поступове збільшення інвестицій з країн СНД;

реалізація спільних проектів, як правило, на двосторонній основі;

перевага реальних інвестицій;

орієнтація підприємств з іноземними інвестиціями на виробництво товарів, якими світові ринки вже насичені (комп’ютери, оргтехніка, сфера послуг);

специфіка джерел фінансування: переважно за рахунок прибутку підприємств;

активність малих зарубіжних фірм, які сподіваються на швидку віддачу невеликих (разових) інвестицій, вигоду від посередницьких або відверто спекулятивних операцій;

за строками – переважають короткострокові інвестиції;

нерівномірність розподілу інвестицій по регіонах (концентрація їх в головному у Києві);

високий рівень ризику інвестицій;

низький рівень іноземних інвестицій (в середньому в Україні на душу населення - 70 $; в Росії – 120 $; у Польщі - 750 $;

перевага майнових вкладів у загальному обсязі інвестицій, слабке використання механізму фінансового ринку.

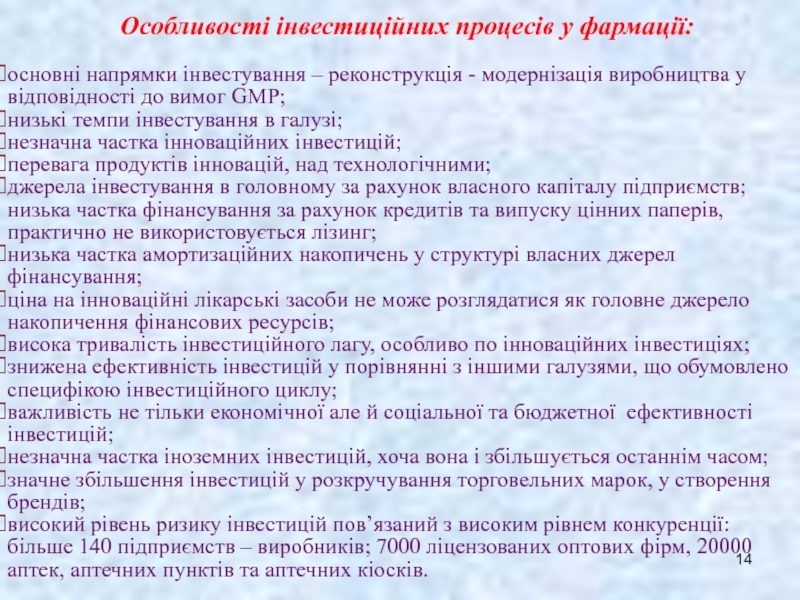

Слайд 14Особливості інвестиційних процесів у фармації:

основні напрямки інвестування – реконструкція -

модернізація виробництва у відповідності до вимог GMP;

низькі темпи інвестування в

галузі;незначна частка інноваційних інвестицій;

перевага продуктів інновацій, над технологічними;

джерела інвестування в головному за рахунок власного капіталу підприємств; низька частка фінансування за рахунок кредитів та випуску цінних паперів, практично не використовується лізинг;

низька частка амортизаційних накопичень у структурі власних джерел фінансування;

ціна на інноваційні лікарські засоби не може розглядатися як головне джерело накопичення фінансових ресурсів;

висока тривалість інвестиційного лагу, особливо по інноваційних інвестиціях;

знижена ефективність інвестицій у порівнянні з іншими галузями, що обумовлено специфікою інвестиційного циклу;

важливість не тільки економічної але й соціальної та бюджетної ефективності інвестицій;

незначна частка іноземних інвестицій, хоча вона і збільшується останнім часом;

значне збільшення інвестицій у розкручування торговельних марок, у створення брендів;

високий рівень ризику інвестицій пов’язаний з високим рівнем конкуренції: більше 140 підприємств – виробників; 7000 ліцензованих оптових фірм, 20000 аптек, аптечних пунктів та аптечних кіосків.

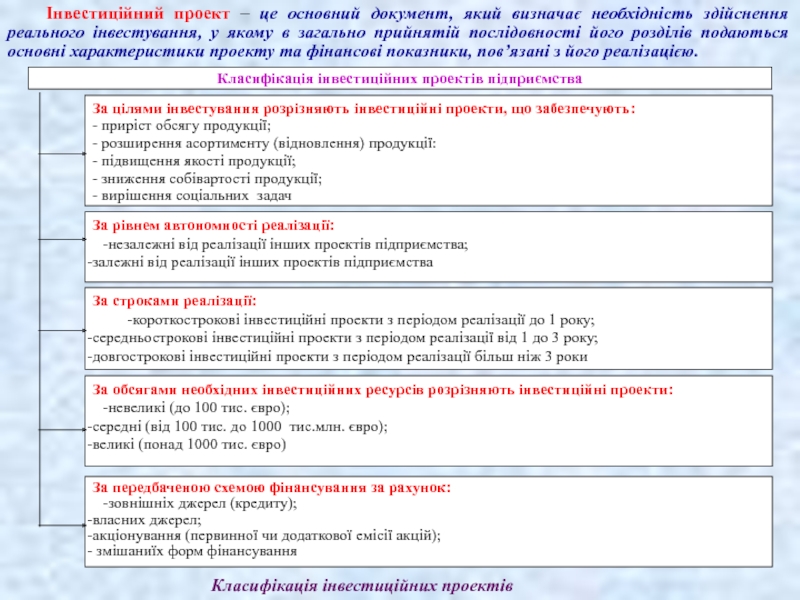

Слайд 15Інвестиційний проект – це основний документ, який визначає необхідність здійснення

реального інвестування, у якому в загально прийнятій послідовності його розділів

подаються основні характеристики проекту та фінансові показники, пов’язані з його реалізацією.Класифікація інвестиційних проектів

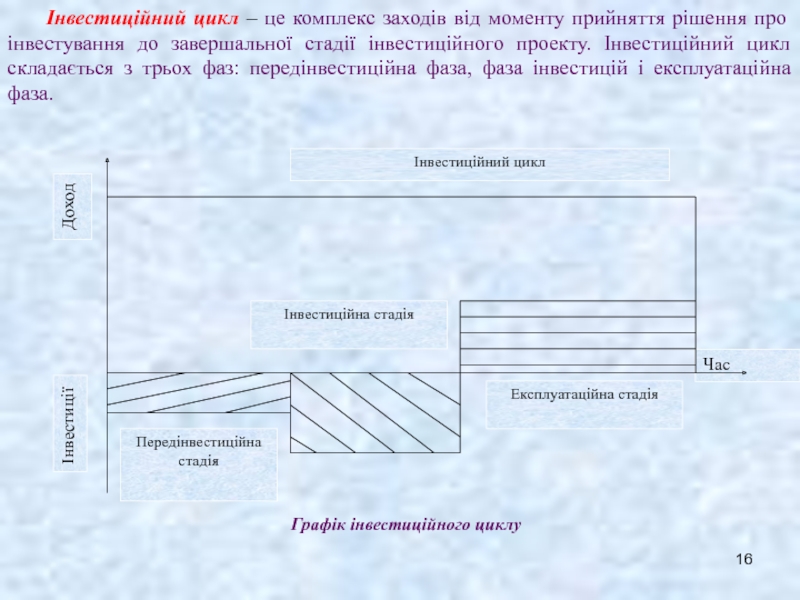

Слайд 16Інвестиційний цикл – це комплекс заходів від моменту прийняття рішення

про інвестування до завершальної стадії інвестиційного проекту. Інвестиційний цикл складається

з трьох фаз: передінвестиційна фаза, фаза інвестицій і експлуатаційна фаза.Час

Графік інвестиційного циклу

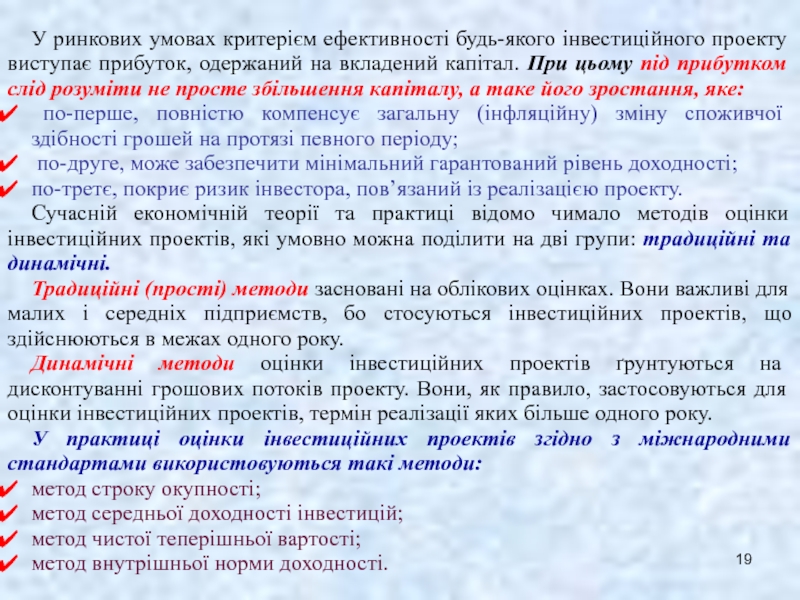

Слайд 19У ринкових умовах критерієм ефективності будь-якого інвестиційного проекту виступає прибуток,

одержаний на вкладений капітал. При цьому під прибутком слід розуміти

не просте збільшення капіталу, а таке його зростання, яке:по-перше, повністю компенсує загальну (інфляційну) зміну споживчої здібності грошей на протязі певного періоду;

по-друге, може забезпечити мінімальний гарантований рівень доходності;

по-третє, покриє ризик інвестора, пов’язаний із реалізацією проекту.

Сучасній економічній теорії та практиці відомо чимало методів оцінки інвестиційних проектів, які умовно можна поділити на дві групи: традиційні та динамічні.

Традиційні (прості) методи засновані на облікових оцінках. Вони важливі для малих і середніх підприємств, бо стосуються інвестиційних проектів, що здійснюються в межах одного року.

Динамічні методи оцінки інвестиційних проектів ґрунтуються на дисконтуванні грошових потоків проекту. Вони, як правило, застосовуються для оцінки інвестиційних проектів, термін реалізації яких більше одного року.

У практиці оцінки інвестиційних проектів згідно з міжнародними стандартами використовуються такі методи:

метод строку окупності;

метод середньої доходності інвестицій;

метод чистої теперішньої вартості;

метод внутрішньої норми доходності.

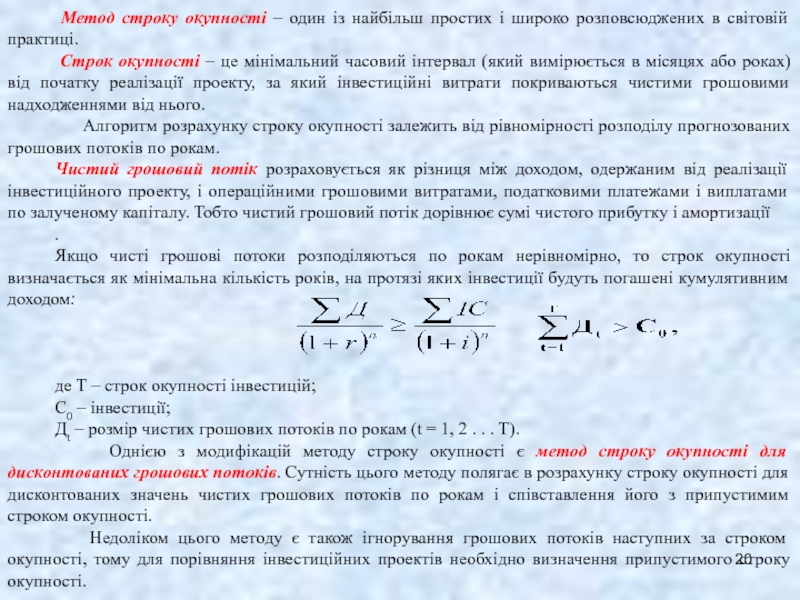

Слайд 20 Метод строку окупності – один із найбільш простих і

широко розповсюджених в світовій практиці.

Строк окупності – це мінімальний

часовий інтервал (який вимірюється в місяцях або роках) від початку реалізації проекту, за який інвестиційні витрати покриваються чистими грошовими надходженнями від нього.Алгоритм розрахунку строку окупності залежить від рівномірності розподілу прогнозованих грошових потоків по рокам.

Чистий грошовий потік розраховується як різниця між доходом, одержаним від реалізації інвестиційного проекту, і операційними грошовими витратами, податковими платежами і виплатами по залученому капіталу. Тобто чистий грошовий потік дорівнює сумі чистого прибутку і амортизації

.

Якщо чисті грошові потоки розподіляються по рокам нерівномірно, то строк окупності визначається як мінімальна кількість років, на протязі яких інвестиції будуть погашені кумулятивним доходом:

де Т – строк окупності інвестицій;

С0 – інвестиції;

Дt – розмір чистих грошових потоків по рокам (t = 1, 2 . . . Т).

Однією з модифікацій методу строку окупності є метод строку окупності для дисконтованих грошових потоків. Сутність цього методу полягає в розрахунку строку окупності для дисконтованих значень чистих грошових потоків по рокам і співставлення його з припустимим строком окупності.

Недоліком цього методу є також ігнорування грошових потоків наступних за строком окупності, тому для порівняння інвестиційних проектів необхідно визначення припустимого строку окупності.

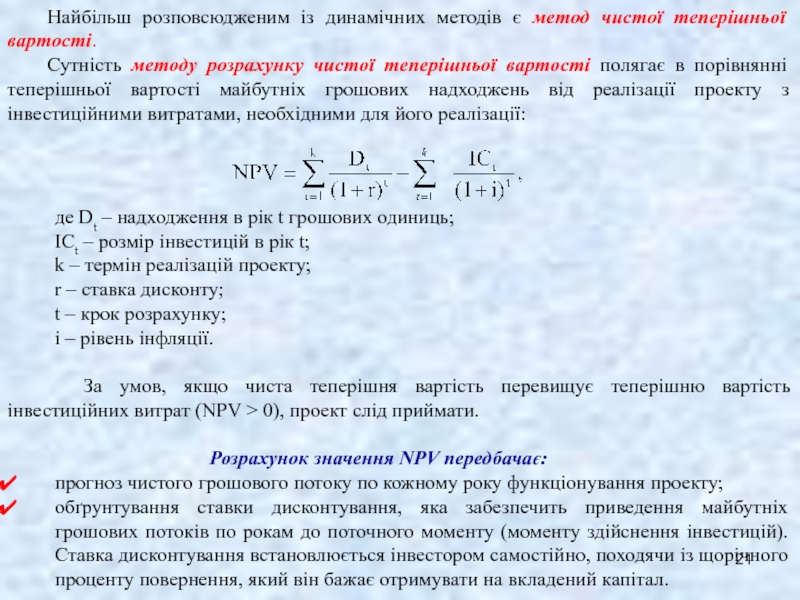

Слайд 21Найбільш розповсюдженим із динамічних методів є метод чистої теперішньої вартості.

Сутність методу розрахунку чистої теперішньої вартості полягає в порівнянні теперішньої

вартості майбутніх грошових надходжень від реалізації проекту з інвестиційними витратами, необхідними для його реалізації:де Dt – надходження в рік t грошових одиниць;

ICt – розмір інвестицій в рік t;

k – термін реалізацій проекту;

r – ставка дисконту;

t – крок розрахунку;

і – рівень інфляції.

За умов, якщо чиста теперішня вартість перевищує теперішню вартість інвестиційних витрат (NPV > 0), проект слід приймати.

Розрахунок значення NPV передбачає:

прогноз чистого грошового потоку по кожному року функціонування проекту;

обґрунтування ставки дисконтування, яка забезпечить приведення майбутніх грошових потоків по рокам до поточного моменту (моменту здійснення інвестицій). Ставка дисконтування встановлюється інвестором самостійно, походячи із щорічного проценту повернення, який він бажає отримувати на вкладений капітал.

Слайд 22

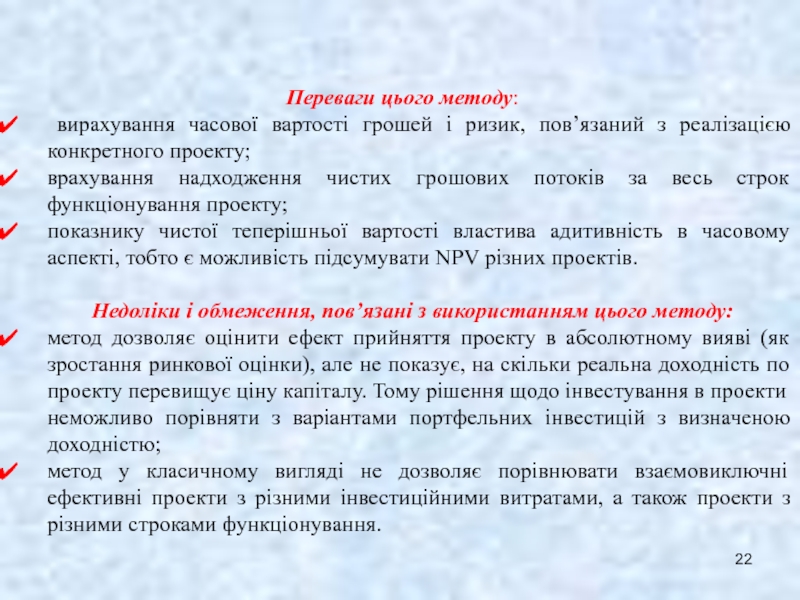

Переваги цього методу:

вирахування часової вартості грошей і ризик, пов’язаний з реалізацією конкретного проекту;

врахування надходження чистих грошових потоків за весь строк функціонування проекту;

показнику чистої теперішньої вартості властива адитивність в часовому аспекті, тобто є можливість підсумувати NPV різних проектів.

Недоліки і обмеження, пов’язані з використанням цього методу:

метод дозволяє оцінити ефект прийняття проекту в абсолютному вияві (як зростання ринкової оцінки), але не показує, на скільки реальна доходність по проекту перевищує ціну капіталу. Тому рішення щодо інвестування в проекти неможливо порівняти з варіантами портфельних інвестицій з визначеною доходністю;

метод у класичному вигляді не дозволяє порівнювати взаємовиключні ефективні проекти з різними інвестиційними витратами, а також проекти з різними строками функціонування.

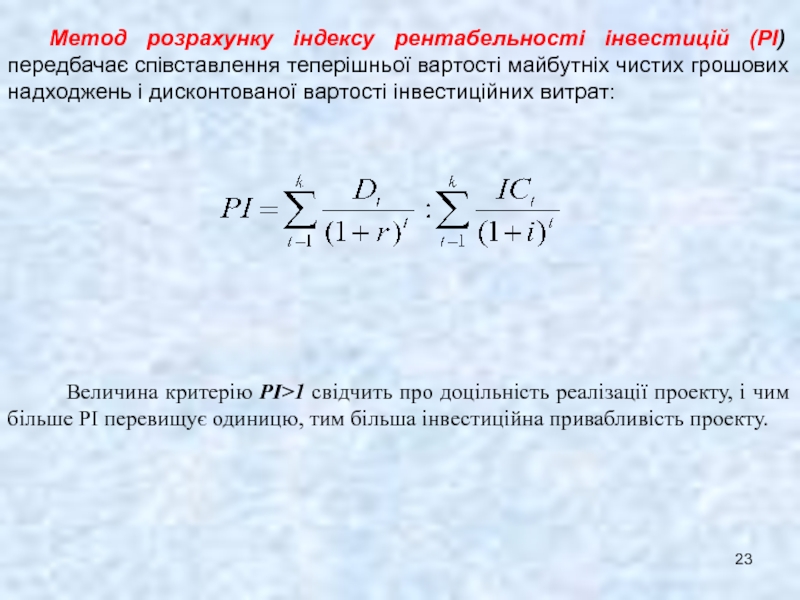

Слайд 23Метод розрахунку індексу рентабельності інвестицій (РІ) передбачає співставлення теперішньої вартості

майбутніх чистих грошових надходжень і дисконтованої вартості інвестиційних витрат:

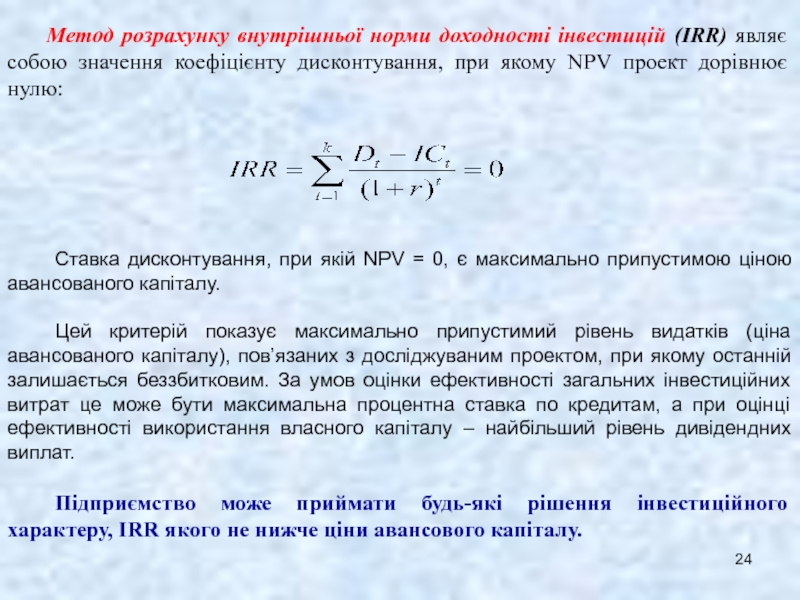

Величина критерію РІ>1 свідчить про доцільність реалізації проекту, і чим більше РІ перевищує одиницю, тим більша інвестиційна привабливість проекту.Слайд 24Метод розрахунку внутрішньої норми доходності інвестицій (IRR) являє собою значення

коефіцієнту дисконтування, при якому NPV проект дорівнює нулю:

Ставка дисконтування, при

якій NPV = 0, є максимально припустимою ціною авансованого капіталу.Цей критерій показує максимально припустимий рівень видатків (ціна авансованого капіталу), пов’язаних з досліджуваним проектом, при якому останній залишається беззбитковим. За умов оцінки ефективності загальних інвестиційних витрат це може бути максимальна процентна ставка по кредитам, а при оцінці ефективності використання власного капіталу – найбільший рівень дивідендних виплат.

Підприємство може приймати будь-які рішення інвестиційного характеру, IRR якого не нижче ціни авансового капіталу.

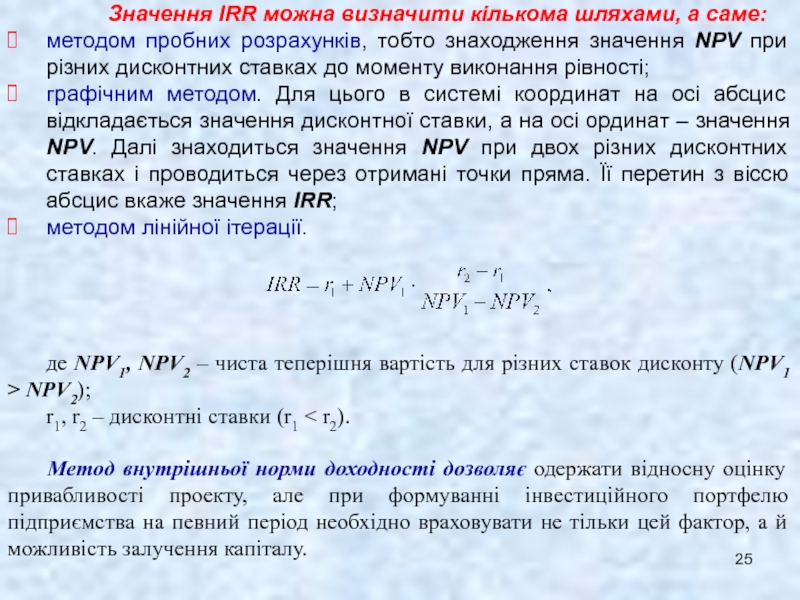

Слайд 25 Значення IRR можна визначити кількома

шляхами, а саме:

методом пробних розрахунків, тобто знаходження значення NPV при

різних дисконтних ставках до моменту виконання рівності;графічним методом. Для цього в системі координат на осі абсцис відкладається значення дисконтної ставки, а на осі ординат – значення NPV. Далі знаходиться значення NPV при двох різних дисконтних ставках і проводиться через отримані точки пряма. Її перетин з віссю абсцис вкаже значення IRR;

методом лінійної ітерації.

де NPV1, NPV2 – чиста теперішня вартість для різних ставок дисконту (NPV1 > NPV2);

r1, r2 – дисконтні ставки (r1 < r2).

Метод внутрішньої норми доходності дозволяє одержати відносну оцінку привабливості проекту, але при формуванні інвестиційного портфелю підприємства на певний період необхідно враховувати не тільки цей фактор, а й можливість залучення капіталу.

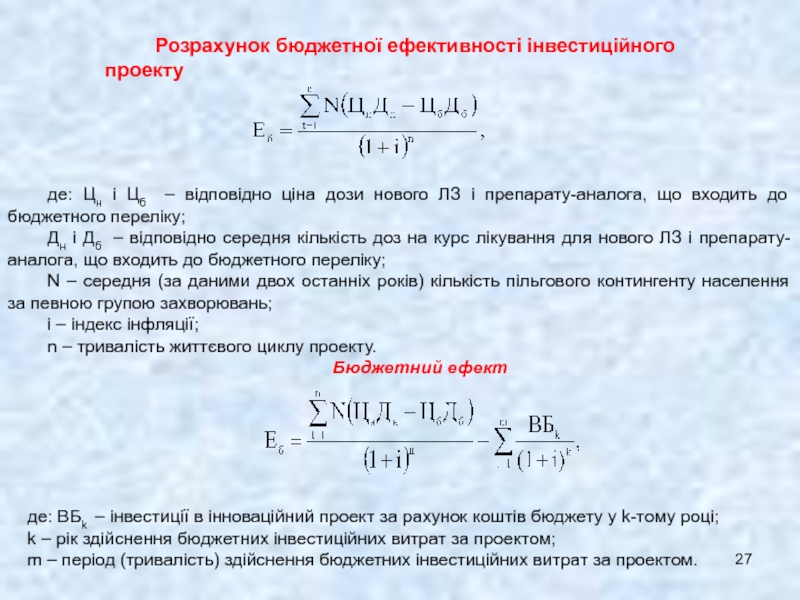

Слайд 27Розрахунок бюджетної ефективності інвестиційного проекту

де: Цн і Цб – відповідно

ціна дози нового ЛЗ і препарату-аналога, що входить до бюджетного

переліку;Дн і Дб – відповідно середня кількість доз на курс лікування для нового ЛЗ і препарату-аналога, що входить до бюджетного переліку;

N – середня (за даними двох останніх років) кількість пільгового контингенту населення за певною групою захворювань;

і – індекс інфляції;

n – тривалість життєвого циклу проекту.

Бюджетний ефект

де: ВБk – інвестиції в інноваційний проект за рахунок коштів бюджету у k-тому році;

k – рік здійснення бюджетних інвестиційних витрат за проектом;

m – період (тривалість) здійснення бюджетних інвестиційних витрат за проектом.

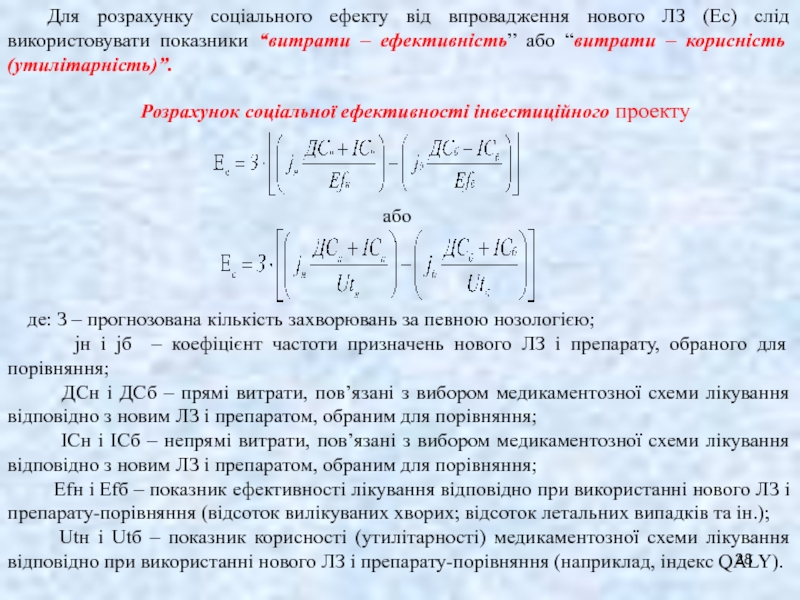

Слайд 28Розрахунок соціальної ефективності інвестиційного проекту

де: З – прогнозована кількість захворювань

за певною нозологією;

jн і jб – коефіцієнт

частоти призначень нового ЛЗ і препарату, обраного для порівняння;ДСн і ДСб – прямі витрати, пов’язані з вибором медикаментозної схеми лікування відповідно з новим ЛЗ і препаратом, обраним для порівняння;

ІСн і ІСб – непрямі витрати, пов’язані з вибором медикаментозної схеми лікування відповідно з новим ЛЗ і препаратом, обраним для порівняння;

Efн і Efб – показник ефективності лікування відповідно при використанні нового ЛЗ і препарату-порівняння (відсоток вилікуваних хворих; відсоток летальних випадків та ін.);

Utн і Utб – показник корисності (утилітарності) медикаментозної схеми лікування відповідно при використанні нового ЛЗ і препарату-порівняння (наприклад, індекс QALY).

або

Для розрахунку соціального ефекту від впровадження нового ЛЗ (Ес) слід використовувати показники “витрати – ефективність” або “витрати – корисність (утилітарність)”.