Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

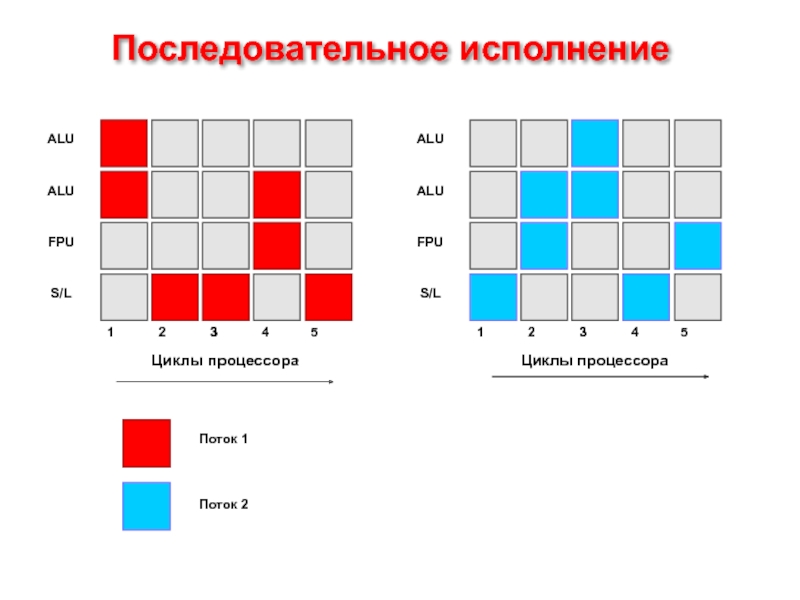

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

32 слайда

Содержание

- 1. 32 слайда

- 2. Что же такое материальная выгода?Материальная выгода -

- 3. В условиях действующего налогового законодательства у физического

- 4. Слайд 4

- 5. Порядок определения налоговой базы по НДФЛ в

- 6. Материальная выгода от экономии на процентах за

- 7. исключения:по операциям с кредитными картами в течение

- 8. Чтобы рассчитать сумму дохода в виде материальной

- 9. Если процентная ставка по рублевому займу составляет

- 10. Затем рассчитывается сумма процентов исходя из ставки,

- 11. Разница между суммами процентов, рассчитанных исходя из

- 12. Пример 1. Организация выдала 5 сентября 2013

- 13. Вариант 1. Заем беспроцентный. Рассчитаем налоговую базу

- 14. Вариант 2. За пользование заемными средствами взимается

- 15. Чтобы рассчитать сумму дохода в виде материальной

- 16. Если процентная ставка по валютному займу составляет

- 17. Затем рассчитывают сумму процентов по займу исходя

- 18. Пример 2. 1 июля 2013 года организация

- 19. Пример 3. Изменим условия предыдущего примера. Предположим,

- 20. Материальная выгода от приобретения в рамках гражданско-правового

- 21. Датой фактического получения дохода признается день приобретения

- 22. Пример 4. Предприятие изготавливает пылесосы, которые реализуются

- 23. Материальная выгода от приобретения ценных бумаг и

- 24. Она возникает в тех случаях, когда ценные

- 25. Налоговая база по НДФЛ определяется как превышение

- 26. Пример 5. Работник акционерного общества приобрел 5

- 27. Пример 6. По решению собрания акционеров работник

- 28. Рыночная стоимость ценных бумаг, обращающихся на организованном

- 29. Предельная граница колебаний рыночной цены ценных бумаг,

- 30. Пример 7. Организация реализовала на ОРЦБ 100

- 31. Налоговым кодексом РФ определено, что понимается под

- 32. Пример 8. Организация продает своему сотруднику 200

- 33. Скачать презентанцию

Что же такое материальная выгода?Материальная выгода - это отдельный вид дохода, специально предусмотренный пунктом 1 статьи 210 Налогового кодекса РФ. Она не связана с получением дохода за труд или реализованные товары,

Слайды и текст этой презентации

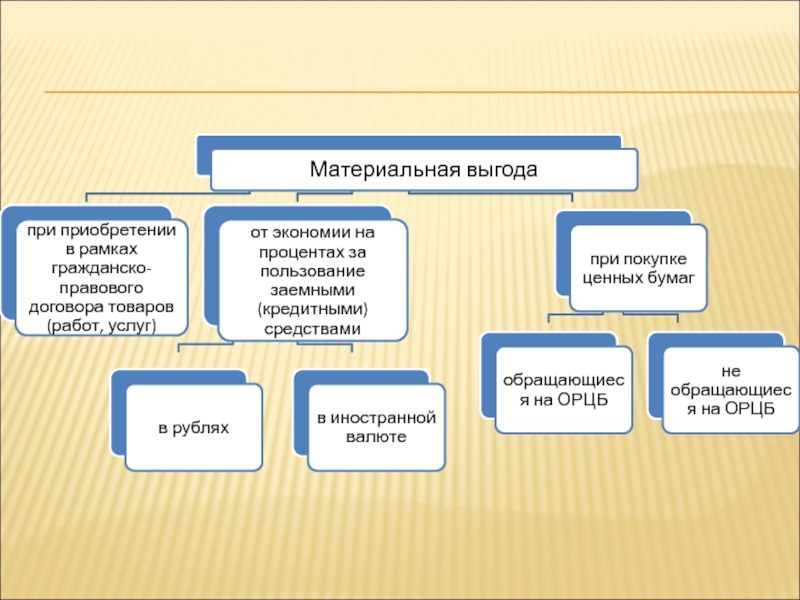

Слайд 3В условиях действующего налогового законодательства у физического лица материальная выгода

может возникнуть в трех случаях:

в виде экономии на процентах

за пользование заемными средствами, полученными от организаций или ИП;при приобретении в рамках гражданско-правового договора товаров у физ.лиц, организаций и ИП, которые являются взаимозависимыми по отношению к физ.лицу;

от приобретения ценных бумаг и финансовых инструментов срочных сделок.

Слайд 5Порядок определения налоговой базы по НДФЛ в части полученной материальной

выгоды отличается в зависимости от вида материальной выгоды, которую может

получить физическое лицо-налогоплательщик.Слайд 6Материальная выгода от экономии на процентах за пользование заемными средствами,

полученными от организаций или иП.

Если денежные средства были получены по

договору беспроцентного займа, заемщик экономит на выплате процентов, получает доход, с которого удерживается НДФЛ. Материальная выгода возникает в том случае, когда условия договора займа подразумевают уплату процентов, но их величина меньше, чем 2/3 ставки рефинансирования ЦБ РФ, установленной на дату получения заемных средств, полученному в рублях , или 9% по займу или кредиту, полученному в иностранной валюте. Слайд 7исключения:

по операциям с кредитными картами в течение беспроцентного периода, установленного

в договоре о предоставлении кредитной карты;

от экономии на процентах

за пользование заемными средствами, предоставленными на новое строительство либо приобретение на территории РФ жилого дома, квартиры или доли в них, земельных участков под индивидуальное жилищное строительство и земельных участков, на которых расположены обозначенные объекты недвижимости;от экономии на процентах за пользование заемными средствами, предоставленными банками, находящимися на территории РФ, в целях рефинансирования займов, полученных на перечисленные в предыдущем пункте цели.

Слайд 8Чтобы рассчитать сумму дохода в виде материальной выгоды, полученной налогоплательщиком

от экономии на процентах за пользование рублевыми заемными (кредитными) средствами,

необходимы следующие данные:сумма займа в рублях;

размер процентной ставки, установленной в договоре займа;

размер процентной ставки, рассчитанной исходя из 2/3 ставки рефинансирования ЦБ РФ, действующей на дату уплаты процентов по договору;

фактическое количество дней пользования заемными средствами;

общее количество календарных дней в налоговом периоде.

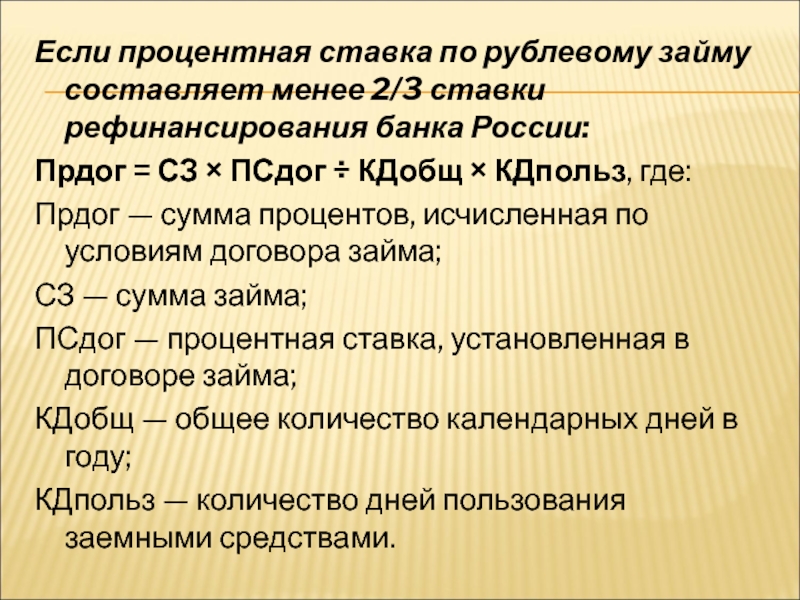

Слайд 9Если процентная ставка по рублевому займу составляет менее 2/3 ставки

рефинансирования банка России:

Прдог = СЗ × ПСдог ÷ КДобщ ×

КДпольз, где:Прдог — сумма процентов, исчисленная по условиям договора займа;

СЗ — сумма займа;

ПСдог — процентная ставка, установленная в договоре займа;

КДобщ — общее количество календарных дней в году;

КДпольз — количество дней пользования заемными средствами.

Слайд 10Затем рассчитывается сумма процентов исходя из ставки, равной 2/3 ставки

рефинансирования ЦБ РФ, действующей на дату уплаты процентов: Пр2/3ЦБ = СЗ

× ПС2/3ЦБ ÷ КДобщ × КДпольз, где:Пр2/3ЦБ — сумма процентов, исчисленная исходя из 2/3 ставки рефинансирования ЦБ РФ, действующей на дату уплаты процентов;

ПС2/3ЦБ — процентная ставка, составляющая 2/3 ставки рефинансирования ЦБ РФ, действующей на дату уплаты процентов;

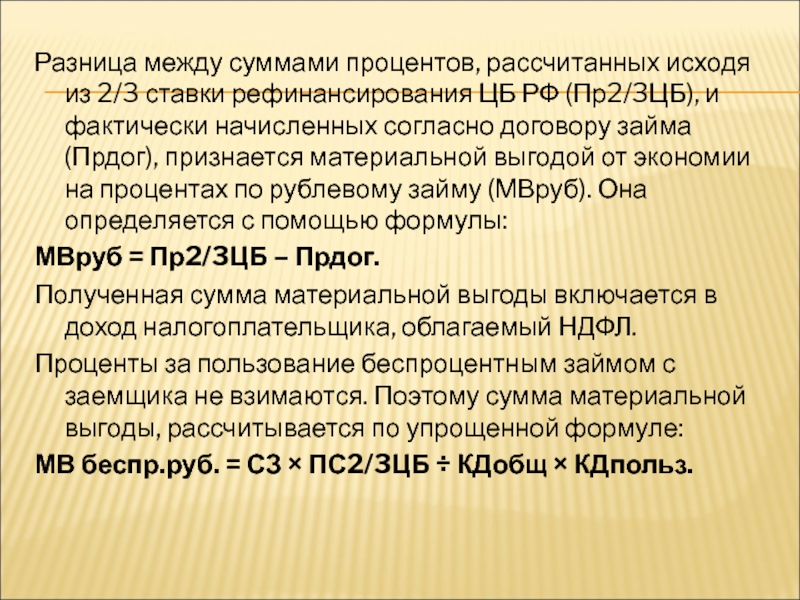

Слайд 11Разница между суммами процентов, рассчитанных исходя из 2/3 ставки рефинансирования

ЦБ РФ (Пр2/3ЦБ), и фактически начисленных согласно договору займа (Прдог),

признается материальной выгодой от экономии на процентах по рублевому займу (МВруб). Она определяется с помощью формулы:МВруб = Пр2/3ЦБ – Прдог.

Полученная сумма материальной выгоды включается в доход налогоплательщика, облагаемый НДФЛ.

Проценты за пользование беспроцентным займом с заемщика не взимаются. Поэтому сумма материальной выгоды, рассчитывается по упрощенной формуле:

МВ беспр.руб. = СЗ × ПС2/3ЦБ ÷ КДобщ × КДпольз.

Слайд 12Пример 1. Организация выдала 5 сентября 2013 года своему работнику

заем в сумме 200 000 руб. Срок возврата займа —

4 ноября 2013 года.Период пользования заемными средствами составит 60 дней (с 5 сентября по 3 ноября). Ставка рефинансирования ЦБ РФ на дату выдачи заемных средств — 8,5%.

Слайд 13Вариант 1. Заем беспроцентный.

Рассчитаем налоговую базу по НДФЛ:

200 000 руб. * (2/3 * 8,5%) * 60

дн. : 365 дн. = 1864,11руб. Сумма налога составит 652 руб. (1864,11руб. * 35%).Слайд 14Вариант 2. За пользование заемными средствами взимается 3% (меньше, чем

ставка рефинансирования).

За период пользования заемными средствами сотрудник заплатит организации

проценты в сумме 986,30 руб. (200 000 руб. * 3% * 60 дн. : 365 дн.). Налоговая база по НДФЛ (материальная выгода) составит 877,81 руб. (1864,11 руб. – 986,30 руб.).

Организации следует удержать с доходов сотрудника НДФЛ в размере 307 руб. (877,81 руб. * 35%).

Слайд 15Чтобы рассчитать сумму дохода в виде материальной выгоды, полученной налогоплательщиком

от экономии на процентах по займам в иностранной валюте, необходимы

следующие данные:- сумма займа в иностранной валюте;

- размер процентной ставки, установленной в договоре;

- фактическое количество дней пользования заемными средствами;

- общее количество календарных дней в налоговом периоде;

- курс иностранной валюты по отношению к рублю, установленный ЦБ РФ на дату получения данного дохода.

Слайд 16Если процентная ставка по валютному займу составляет менее 9% годовых: для

этого используется формула:

Првал = СЗ × КВ × ПСдог ÷

КДобщ × КДпольз, где:Првал — сумма процентов, исчисленная по условиям договора займа (кредита), выраженного в иностранной валюте;

КВ — курс иностранной валюты по отношению к рублю, установленный ЦБ РФ на дату уплаты процентов;

ПСдог — процентная ставка, установленная в договоре займа (кредита);

Слайд 17Затем рассчитывают сумму процентов по займу исходя из ставки 9%

годовых:

Пр 9% = СЗ × КВ × 9% ÷ КДобщ

× КДпольз, где:Пр 9% — сумма процентов по займу (кредиту), исчисленная исходя из ставки 9% годовых;

МВвал = Пр 9% – Првал.

Сумма материальной выгоды, полученная от экономии на процентах по такому займу, рассчитывается по упрощенной формуле:

МВ беспр. вал = СЗ × КВ × 9% ÷ КДобщ × КДпольз.

Слайд 18Пример 2. 1 июля 2013 года организация выдала своему сотруднику

заем, срок возврата которого 1 февраля 2014 года. По условиям

договора заемщик уплачивает проценты в два этапа: 1 октября 2013 года и в день возврата займа.Слайд 19Пример 3. Изменим условия предыдущего примера. Предположим, что по условиям

договора проценты уплачиваются единовременно, в день возврата основной суммы займа.

Слайд 20Материальная выгода от приобретения в рамках гражданско-правового договора товаров (работ,

услуг) у физических лиц, организаций и индивидуальных предпринимателей, которые являются

взаимозависимымиТакая материальная выгода возникает, если сделки купли-продажи совершаются между взаимозависимыми лицами, перечень которых установлен ст. 20 НК РФ. К ним, в частности, относятся организация и ее сотрудники.

Слайд 21Датой фактического получения дохода признается день приобретения товаров, выполнения работ

или оказания услуг, НДФЛ удерживается по разным ставкам: для налоговых

резидентов РФ — 13%; для лиц, которые не являются таковыми, — 30%.Слайд 22Пример 4. Предприятие изготавливает пылесосы, которые реализуются сторонним покупателям по

цене 10 790 руб., а своим сотрудникам — по цене

9 000 руб.Слайд 23Материальная выгода от приобретения ценных бумаг и финансовых инструментов срочных

сделок.

Согласно подпункту 3 пункта 1 статьи 212 НК РФ доходом

налогоплательщика, полученным в виде материальной выгоды, является материальная выгода, полученная от приобретения ценных бумаг, а с 01.01.2010 г. и от приобретения финансовых инструментов срочных сделок. Слайд 24Она возникает в тех случаях, когда ценные бумаги или финансовые

инструменты срочных сделок приобретены налогоплательщиком безвозмездно или по цене ниже

рыночной.Слайд 25Налоговая база по НДФЛ определяется как превышение рыночной стоимости ценных

бумаг, финансовых инструментов срочных сделок над суммой фактических расходов налогоплательщика

на их приобретение.Слайд 26Пример 5. Работник акционерного общества приобрел 5 акций своего предприятия

по цене 1 400 руб. за штуку. Рыночная стоимость этих

ценных бумаг на дату заключения сделки с учетом предельной границы колебаний рыночной цены составляет 7 000 руб. за акцию.Материальная выгода, полученная работником, составит 28 000 руб. (5 шт. * (7 000 руб. – 1 400 руб.)).

Слайд 27Пример 6. По решению собрания акционеров работник ОАО безвозмездно получил

150 акций общества в собственность. С учетом предельной границы колебаний

рыночной цены стоимость одной акции на дату вынесения решения о передаче их работнику составляет 600 руб. Материальная выгода, полученная работником, составит 90 000 руб. (600 руб. * 150 шт.).Слайд 28Рыночная стоимость ценных бумаг, обращающихся на организованном рынке ценных бумаг,

определяется исходя из их рыночной цены с учетом предельной границы

ее колебаний, если иное не установлено статьей 212 НК РФ.Слайд 29Предельная граница колебаний рыночной цены ценных бумаг, обращающихся на организованном

рынке ценных бумаг, определяется в следующем порядке:

1) в сторону повышения

- от рыночной цены ценной бумаги до максимальной цены сделки с ценной бумагой, совершенной на торгах данного организатора торговли на рынке ценных бумаг;2) в сторону понижения - от рыночной цены ценной бумаги до минимальной цены сделки с ценной бумагой, совершенной на торгах данного организатора торговли на рынке ценных бумаг.

Слайд 30Пример 7. Организация реализовала на ОРЦБ 100 акций по цене

800 руб. за штуку. Максимальная и минимальная цена сделок, совершенных

в течение торгового дня через данного организатора торговли, равна соответственно 1 000 руб. и 700 руб.Слайд 31Налоговым кодексом РФ определено, что понимается под рыночной стоимостью ценных

бумаг, не обращающихся на ОРЦБ. Она определяется исходя из их

расчетной цены с учетом предельной границы ее колебаний. Расчетная цена по ценным бумагам, не обращающимся на ОРЦБ, определяется по правилам, установленным для расчета налога на прибыль организаций в гл. 25 НК РФ. Предельная граница колебаний рыночной цены ценных бумаг, не обращающихся на организованном рынке ценных бумаг, установлена в размере 20 процентов в сторону повышения или понижения от расчетной цены ценной бумаги.Слайд 32Пример 8. Организация продает своему сотруднику 200 акций по цене

600 руб. за одну акцию (относятся к не обращающимся на

ОРЦБ). На день заключения этой сделки рыночная цена этой акции по данным организатора торгов составила 1000 руб.(1000 руб. – 1000 руб. * 20% - 600 руб.) * 200 шт. = 40 000 руб.,

где 20% - предельная граница колебаний рыночной цены акций.