Слайд 1Лекция 4

Равновесие финансового рынка

Денежный рынок как сегмент финансового рынка

Предложение денег

и виды денежных агрегатов

Создание денег коммерческими банками

Мультипликаторы денежного рынка

Кривая предложения

денег

Спрос на деньги и его мотивы

Теория предпочтения ликвидности

Закон Вальраса для финансового рынка

Модель спроса на деньги Баумоля-Тобина

Кривая спроса на деньги и ее свойства

Равновесие денежного рынка

Слайд 2Денежный рынок как сегмент финансового рынка

Рынок денежных финансовых активов (ликвидных

активов)

Финансовый рынок

Рынок неденежных финансовых активов (доходных активов)

Виды финансовых активов

в макроэкономической теории:

Деньги, которые могут быть использованы для совершения сделок, но не приносят дохода и включают: наличность и депозиты до востребования.

Облигации, которые приносят процентный доход i, но не могут быть использованы при совершении сделок.

Условие равновесия:

Спрос на деньги = предложение денег:

MD = MS или (M/P) D = MS/P

Спрос на облигации = предложение облигаций: ВD=ВS или ВD/P=ВS/P

Слайд 3Деньги – это то, что обычно принимается как платежное средство

за товары и услуги и/или служит для уплаты долгов.

Деньги

выполняют 4 функции:

средство обращения (обмена), что позволяет покупать товары и услуги, и это главная функция денег;

единица счета, т.е. измеритель ценности, что обеспечивает единый измеритель для цен, издержек, выручки и дохода;

запас ценности, что позволяет отложить расходование

текущего дохода и таким образом, сберечь его, чтобы

сделать покупки в будущем;

мера отложенных платежей, т.е. межвременная единица счета, которая может быть использована для выплаты долгов и поэтому позволяет давать и брать кредиты.

Деньги и их функции

Слайд 4Виды денег

Товарные деньги

Кредитные деньги

Декретные деньги

Символические

деньги

Банкноты

Векселя

Чеки

Слайд 5Виды денег

Товарные деньги– это обычные товары, которые служат средством обращения.

Они обладают внутренней (истинной) ценностью, их ценность как денег и

как товаров одинакова.

Символические деньги – это средство платежа, ценность которого как денег превышает стоимость его производства или ценность в его использовании не в качестве денег. Они должны быть законным платежным средством и принимаются в качестве средства платежа по закону. Наличные деньги, изготовленные из бумаги или из дешевых металлов, используются в качестве денег только потому, что они считаются деньгами по распоря-жению правительства, т.е. являются декретными деньгами.

Кредитные деньги (IOU – I owe you – money) («Я должен тебе» деньги) – это средство платежа, основанное на долге частного агента (фирмы, банка или индивида).

Пластиковые карточки не считаются деньгами

в макроэкономике, потому что представляют собой

краткосрочный кредит банка ее владельцу и уже вклю-

чены в денежную массу как средства, находящиеся на

депозитах в коммерческих банках, выдавших эти карточки.

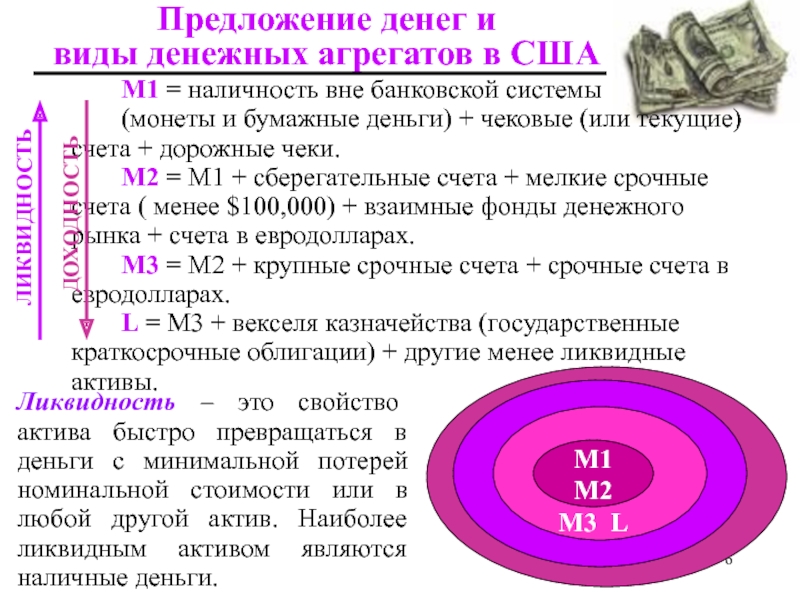

Слайд 6Предложение денег и

виды денежных агрегатов в США

M1 = наличность вне банковской системы

(монеты и бумажные деньги) + чековые (или текущие) счета + дорожные чеки.

M2 = M1 + сберегательные счета + мелкие срочные счета ( менее $100,000) + взаимные фонды денежного рынка + счета в евродолларах.

M3 = M2 + крупные срочные счета + срочные счета в евродолларах.

L = M3 + векселя казначейства (государственные краткосрочные облигации) + другие менее ликвидные активы.

M1 M2 M3 L

Ликвидность – это свойство актива быстро превращаться в деньги с минимальной потерей номинальной стоимости или в любой другой актив. Наиболее ликвидным активом являются наличные деньги.

ЛИКВИДНОСТЬ

ДОХОДНОСТЬ

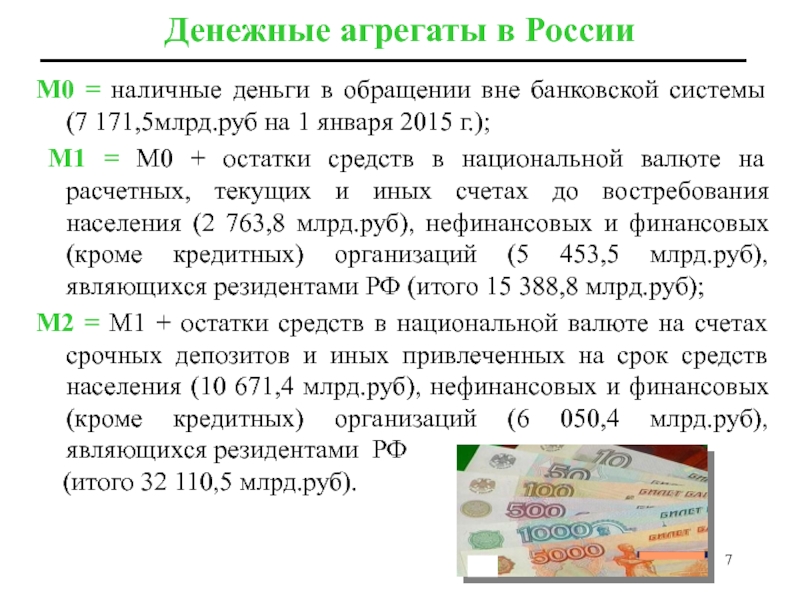

Слайд 7Денежные агрегаты в России

М0 = наличные деньги в обращении вне

банковской системы (7 171,5млрд.руб на 1 января 2015

г.);

М1 = М0 + остатки средств в национальной валюте на расчетных, текущих и иных счетах до востребования населения (2 763,8 млрд.руб), нефинансовых и финансовых (кроме кредитных) организаций (5 453,5 млрд.руб), являющихся резидентами РФ (итого 15 388,8 млрд.руб);

М2 = М1 + остатки средств в национальной валюте на счетах срочных депозитов и иных привлеченных на срок средств населения (10 671,4 млрд.руб), нефинансовых и финансовых (кроме кредитных) организаций (6 050,4 млрд.руб), являющихся резидентами РФ

(итого 32 110,5 млрд.руб).

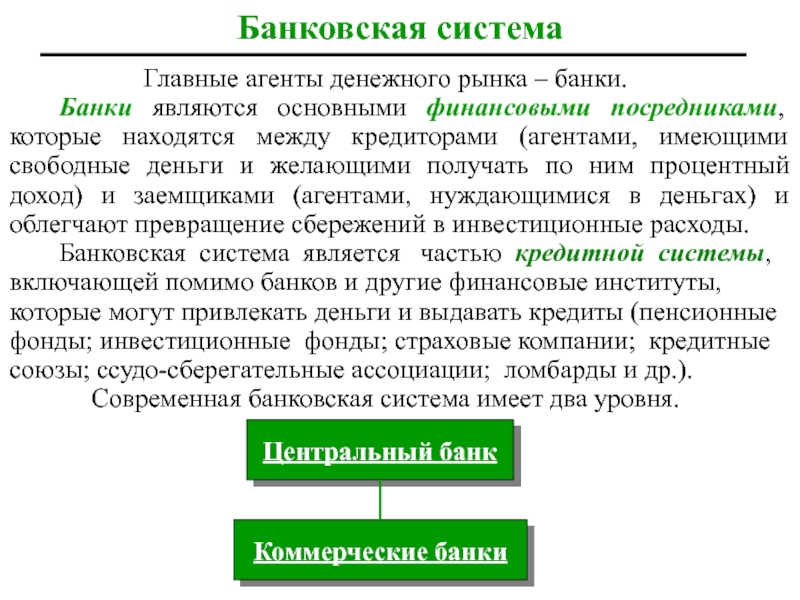

Слайд 8Главные агенты денежного рынка – банки.

Банки являются основными финансовыми

посредниками, которые находятся между кредиторами (агентами, имеющими свободные деньги и

желающими получать по ним процентный доход) и заемщиками (агентами, нуждающимися в деньгах) и облегчают превращение сбережений в инвестиционные расходы.

Банковская система является частью кредитной системы, включающей помимо банков и другие финансовые институты, которые могут привлекать деньги и выдавать кредиты (пенсионные фонды; инвестиционные фонды; страховые компании; кредитные союзы; ссудо-сберегательные ассоциации; ломбарды и др.).

Современная банковская система имеет два уровня.

Банковская система

Центральный банк

Коммерческие банки

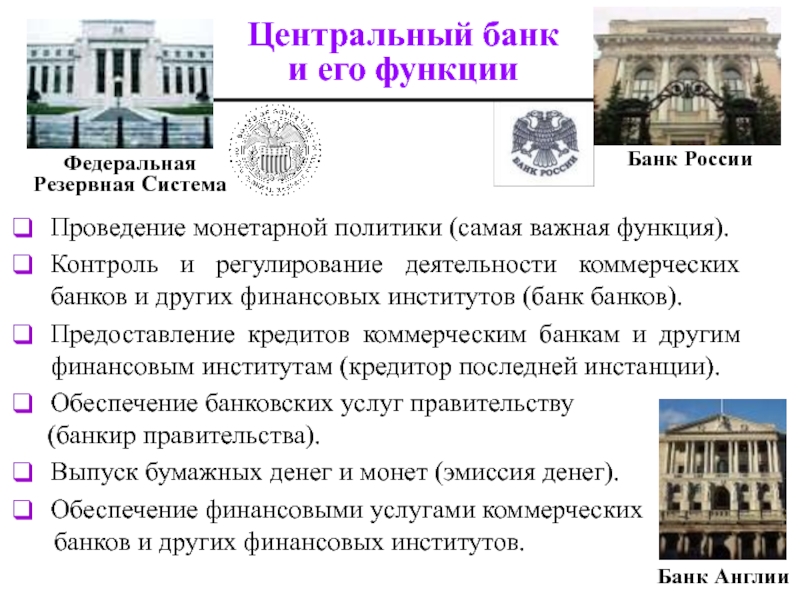

Слайд 9Центральный банк и его функции

Проведение монетарной политики (самая важная

функция).

Контроль и регулирование деятельности коммерческих банков и других финансовых институтов

(банк банков).

Предоставление кредитов коммерческим банкам и другим финансовым институтам (кредитор последней инстанции).

Обеспечение банковских услуг правительству

(банкир правительства).

Выпуск бумажных денег и монет (эмиссия денег).

Обеспечение финансовыми услугами коммерческих

банков и других финансовых институтов.

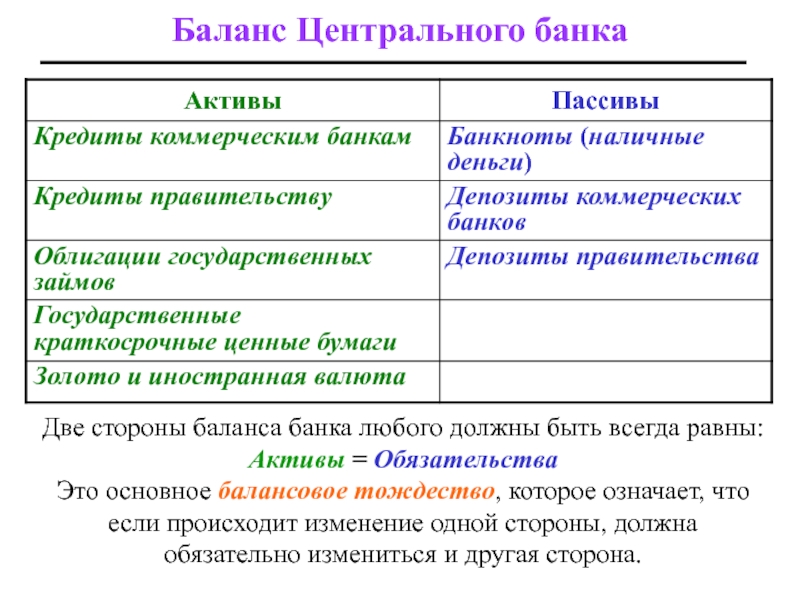

Слайд 10Баланс Центрального банка

Две стороны баланса банка любого должны быть

всегда равны:

Активы = Обязательства

Это основное балансовое тождество, которое означает, что

если происходит изменение одной стороны, должна обязательно измениться и другая сторона.

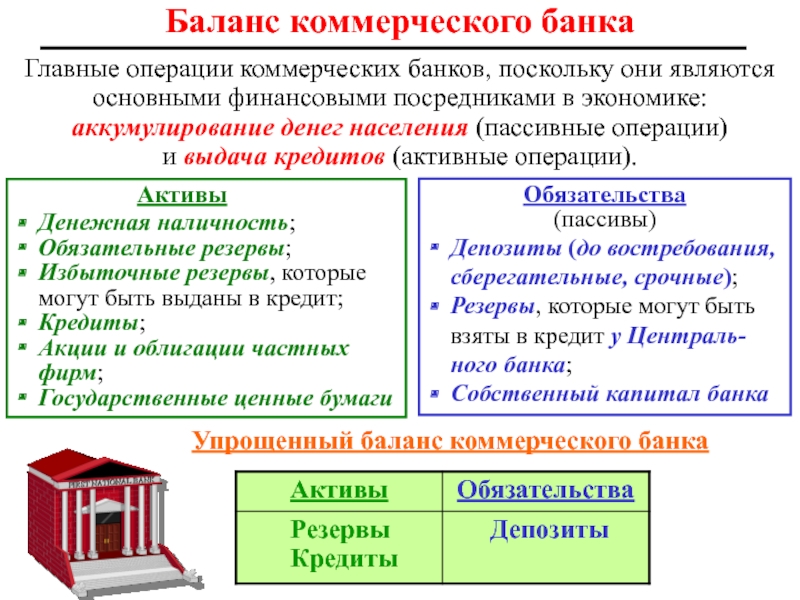

Слайд 11Обязательства

(пассивы)

Депозиты (до востребования, сберегательные, срочные);

Резервы, которые могут быть взяты

в кредит у Централь-ного банка;

Собственный капитал банка

Баланс коммерческого банка

Главные

операции коммерческих банков, поскольку они являются основными финансовыми посредниками в экономике: аккумулирование денег населения (пассивные операции)

и выдача кредитов (активные операции).

Упрощенный баланс коммерческого банка

Активы

Денежная наличность;

Обязательные резервы;

Избыточные резервы, которые могут быть выданы в кредит;

Кредиты;

Акции и облигации частных фирм;

Государственные ценные бумаги

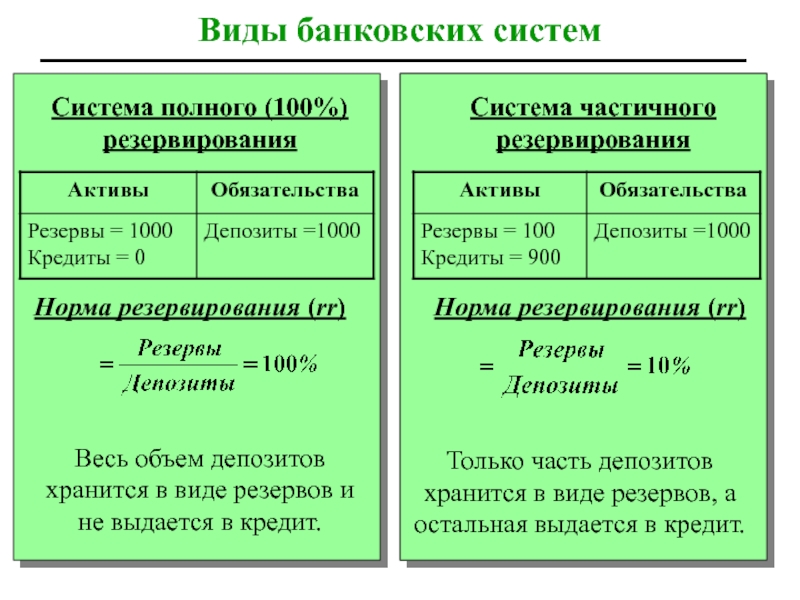

Слайд 12Виды банковских систем

Система полного (100%) резервирования

Норма резервирования (rr)

Весь объем

депозитов хранится в виде резервов и

не выдается в кредит.

Система частичного резервирования

Только часть депозитов хранится в виде резервов, а остальная выдается в кредит.

Норма резервирования (rr)

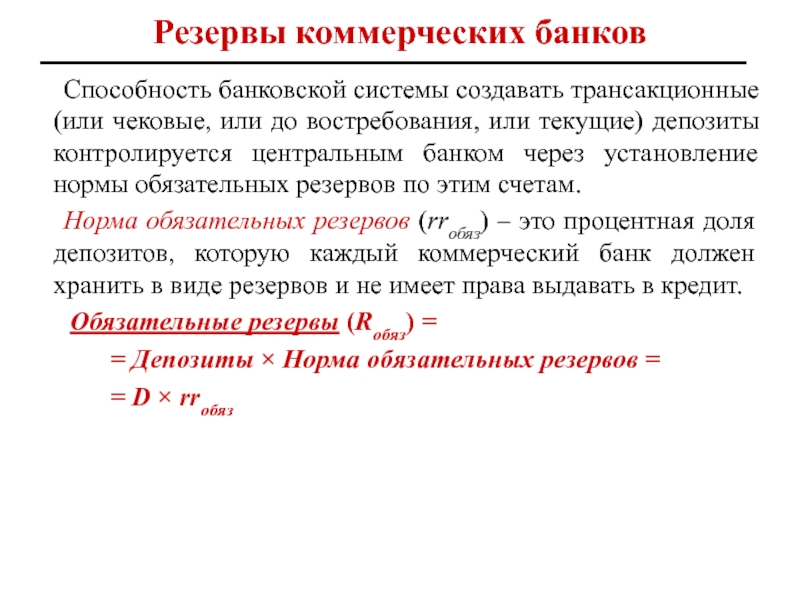

Слайд 13Резервы коммерческих банков

Способность банковской системы создавать трансакционные (или чековые, или

до востребования, или текущие) депозиты контролируется центральным банком через установление

нормы обязательных резервов по этим счетам.

Норма обязательных резервов (rrобяз) – это процентная доля депозитов, которую каждый коммерческий банк должен хранить в виде резервов и не имеет права выдавать в кредит.

Обязательные резервы (Rобяз) =

= Депозиты × Норма обязательных резервов =

= D × rrобяз

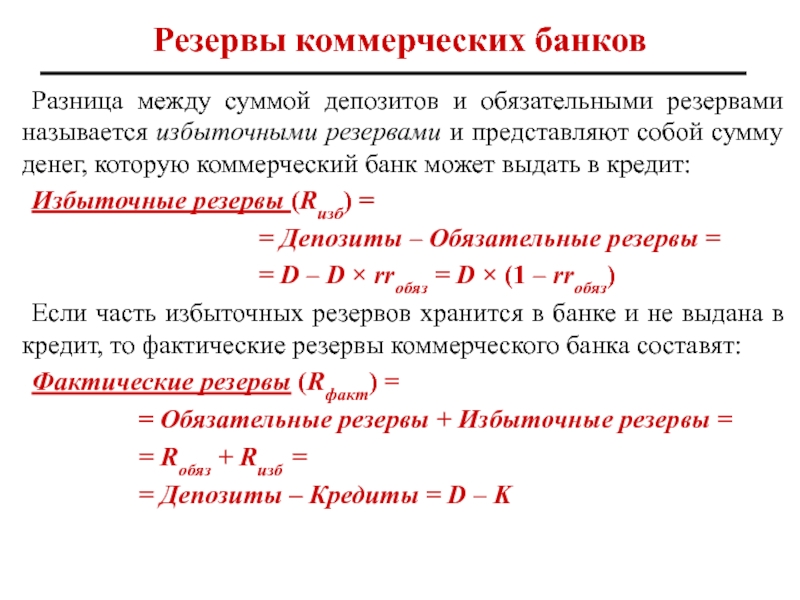

Слайд 14Резервы коммерческих банков

Разница между суммой депозитов и обязательными резервами называется

избыточными резервами и представляют собой сумму денег, которую коммерческий банк

может выдать в кредит:

Избыточные резервы (Rизб) =

= Депозиты – Обязательные резервы =

= D – D × rrобяз = D × (1 – rrобяз)

Если часть избыточных резервов хранится в банке и не выдана в кредит, то фактические резервы коммерческого банка составят:

Фактические резервы (Rфакт) =

= Обязательные резервы + Избыточные резервы =

= Rобяз + Rизб =

= Депозиты – Кредиты = D – K

Слайд 15b

Как банки создают деньги

Норма резервирования = 10%

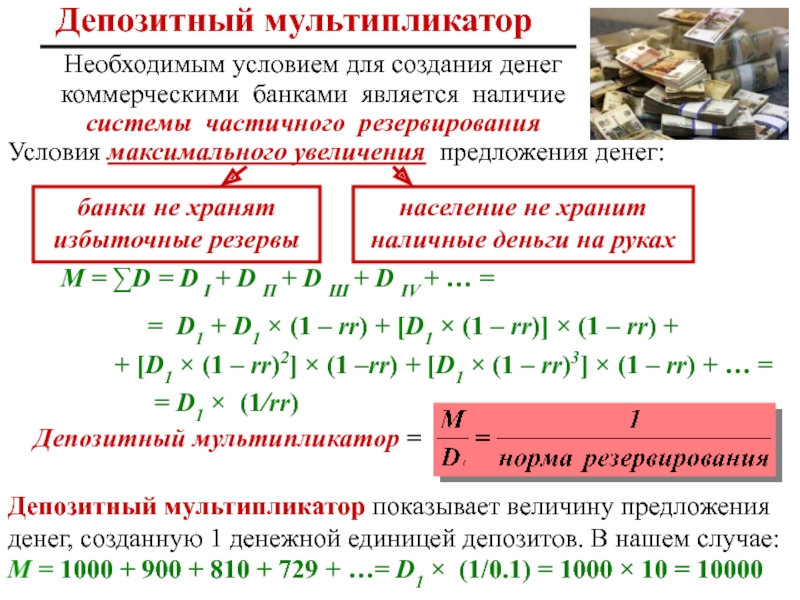

Слайд 16 Депозитный мультипликатор

Условия максимального увеличения предложения денег:

М = ∑D =

D I + D П + D Ш + D

IV + … =

= D1 + D1 × (1 – rr) + [D1 × (1 – rr)] × (1 – rr) +

+ [D1 × (1 – rr)2] × (1 –rr) + [D1 × (1 – rr)3] × (1 – rr) + … =

= D1 × (1/rr)

Депозитный мультипликатор =

Депозитный мультипликатор показывает величину предложения

денег, созданную 1 денежной единицей депозитов. В нашем случае:

M = 1000 + 900 + 810 + 729 + …= D1 × (1/0.1) = 1000 × 10 = 10000

банки не хранят избыточные резервы

население не хранит наличные деньги на руках

Необходимым условием для создания денег коммерческими банками является наличие системы частичного резервирования

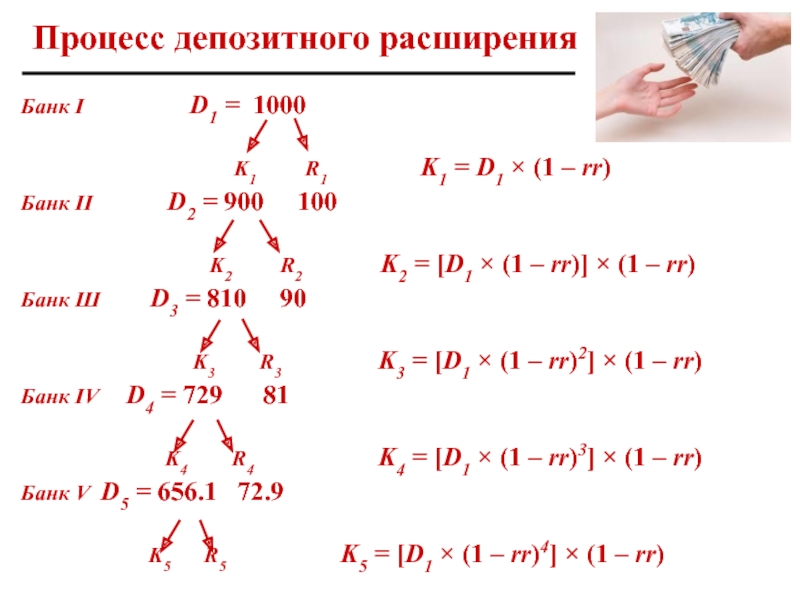

Слайд 17Процесс депозитного расширения

Банк I

D1 = 1000

K1 R1 K1 = D1 × (1 – rr)

Банк II D2 = 900 100

K2 R2 K2 = [D1 × (1 – rr)] × (1 – rr)

Банк Ш D3 = 810 90

K3 R3 K3 = [D1 × (1 – rr)2] × (1 – rr)

Банк IV D4 = 729 81

K4 R4 K4 = [D1 × (1 – rr)3] × (1 – rr)

Банк V D5 = 656.1 72.9

K5 R5 K5 = [D1 × (1 – rr)4] × (1 – rr)

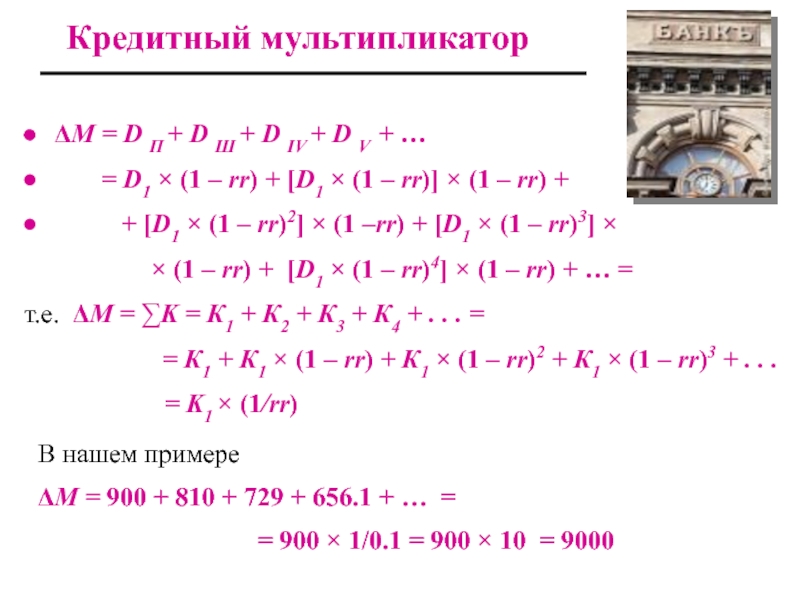

Слайд 18Кредитный мультипликатор

DМ = D П + D Ш + D

IV + D V + …

=

D1 × (1 – rr) + [D1 × (1 – rr)] × (1 – rr) +

+ [D1 × (1 – rr)2] × (1 –rr) + [D1 × (1 – rr)3] ×

× (1 – rr) + [D1 × (1 – rr)4] × (1 – rr) + … =

т.е. ΔM = ∑K = К1 + К2 + К3 + К4 + . . . =

= К1 + К1 × (1 – rr) + К1 × (1 – rr)2 + К1 × (1 – rr)3 + . . .

= K1 × (1/rr)

В нашем примере

DМ = 900 + 810 + 729 + 656.1 + … =

= 900 × 1/0.1 = 900 × 10 = 9000

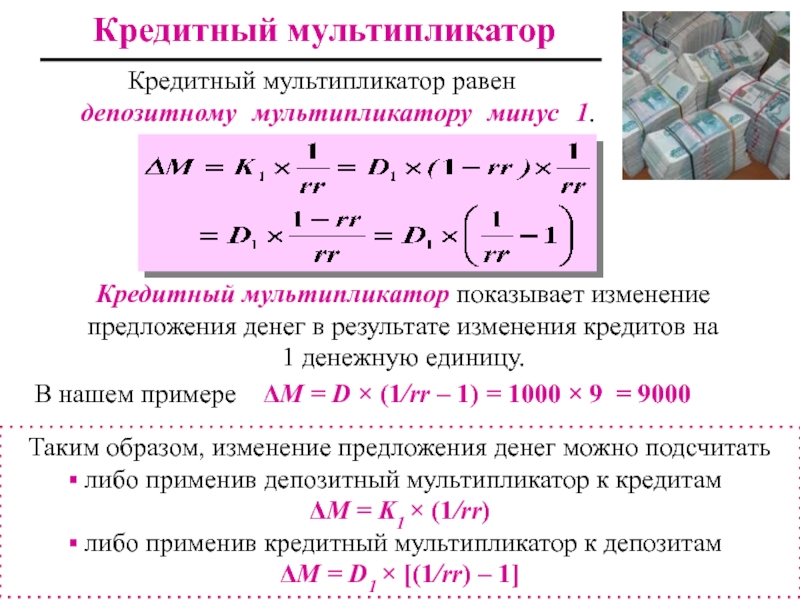

Слайд 19Кредитный мультипликатор

Кредитный мультипликатор равен

депозитному

мультипликатору минус 1.

Кредитный мультипликатор показывает изменение предложения денег в результате

изменения кредитов на 1 денежную единицу.

В нашем примере DМ = D × (1/rr – 1) = 1000 × 9 = 9000

Таким образом, изменение предложения денег можно подсчитать

либо применив депозитный мультипликатор к кредитам

DМ = K1 × (1/rr)

либо применив кредитный мультипликатор к депозитам

DМ = D1 × [(1/rr) – 1]

Слайд 20Существуют два обстоятельства, которые могут ограничить процесс депозитного расширения.

желание

коммерческих банков хранить избыточные резервы

желание населения хранить больше денег

на руках в виде наличности, a не на счете в банке в виде депозита

Ограничения процесса депозитного расширения

Изменение предложения денег в этих случаях будет меньше, и предложение денег будет определять денежный (а не депозитный) мультипликатор.

Слайд 21Детерминанты предложения денег

В макроэкономике под предложением денег (М) понимается денежный

агрегат M1, который состоит из наличности вне банковской системы (CU)

плюс депозиты до востребования (или текущие счета) (D):

M = CU + D

Предложение денег (денежная масса) зависит от поведения:

Центрального банка, который устанавливает норму обязательных резервов (rr)

коммерческих банков, которые хранят определенный объем резервов (R = Rобяз + Rизб)

населения, которое хранит определенное количество наличности (CU).

Слайд 22Денежная база

Центральный банк может влиять на предложение денег только через

изменение денежной базы (Н), называемой деньгами повышенной мощности (high powered

money) или деньгами центрального банка.

Денежная база включает наличность вне банковской системы (CU) и резервы коммерческих банков (R):

H = CU + R

Отношение денежной массы к денежной базе называется денежным мультипликатором:

Денежный мультипликатор = M/Н

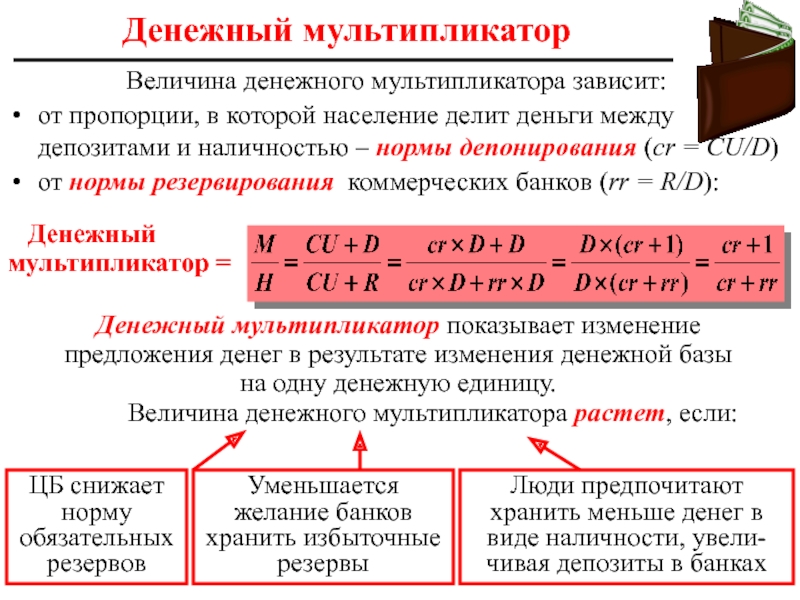

Слайд 24Денежный мультипликатор

Величина денежного мультипликатора зависит:

от пропорции, в которой население

делит деньги между депозитами и наличностью – нормы депонирования (cr

= CU/D)

от нормы резервирования коммерческих банков (rr = R/D):

Денежный

мультипликатор =

Денежный мультипликатор показывает изменение предложения денег в результате изменения денежной базы на одну денежную единицу.

Величина денежного мультипликатора растет, если:

ЦБ снижает норму обязательных резервов

Уменьшается желание банков хранить избыточные резервы

Люди предпочитают хранить меньше денег в виде наличности, увели-чивая депозиты в банках

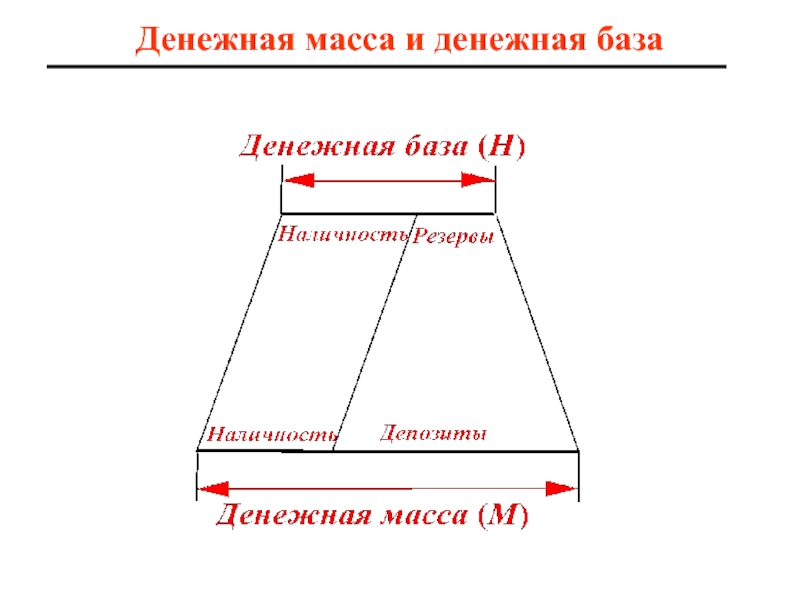

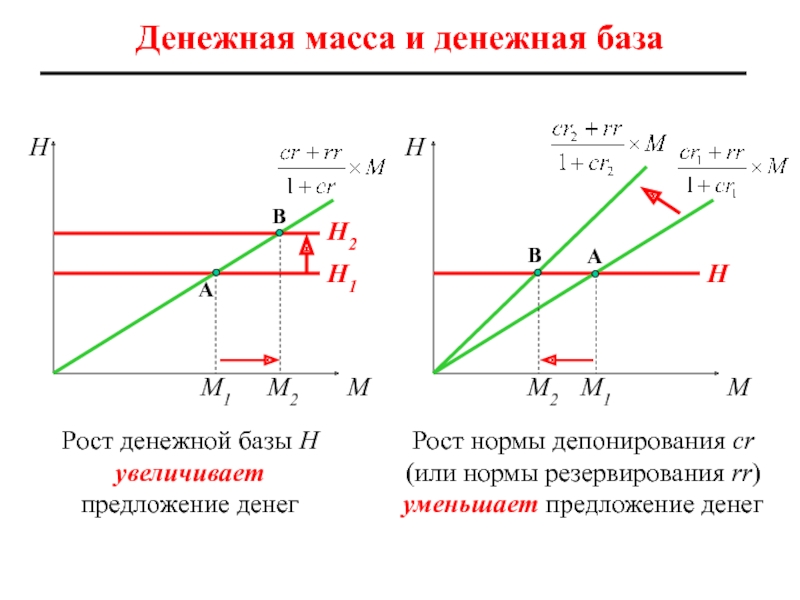

Слайд 25Денежная масса и денежная база

Рост денежной базы Н увеличивает

предложение денег

Рост нормы депонирования cr

(или нормы резервирования rr) уменьшает предложение денег

Н

Н

М

М

Н1

Н2

А

В

В

A

М2

М1

М1

М2

Н

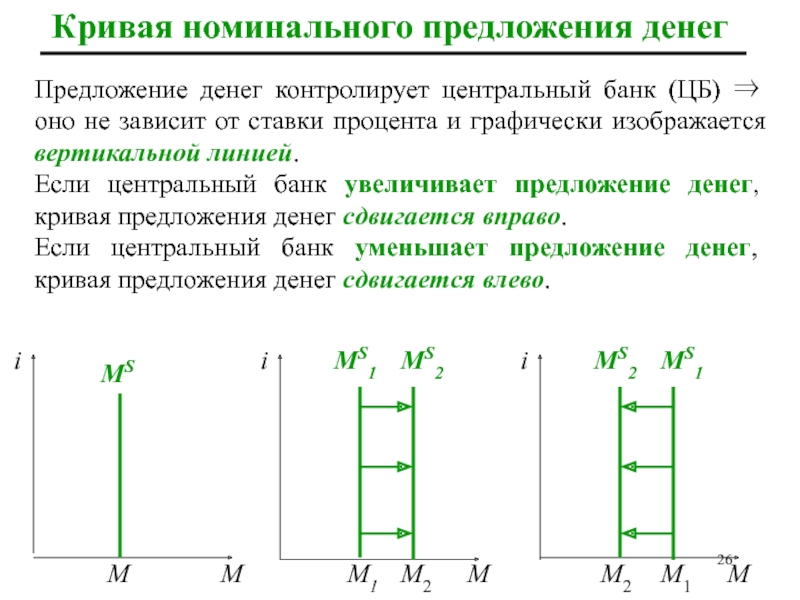

Слайд 26Предложение денег контролирует центральный банк (ЦБ) оно не зависит

от ставки процента и графически изображается вертикальной линией.

Если центральный

банк увеличивает предложение денег, кривая предложения денег сдвигается вправо.

Если центральный банк уменьшает предложение денег, кривая предложения денег сдвигается влево.

Кривая номинального предложения денег

i

MS

M

M

i

MS1

M1

M

MS2

M2

i

MS2

M2

M

MS1

M1

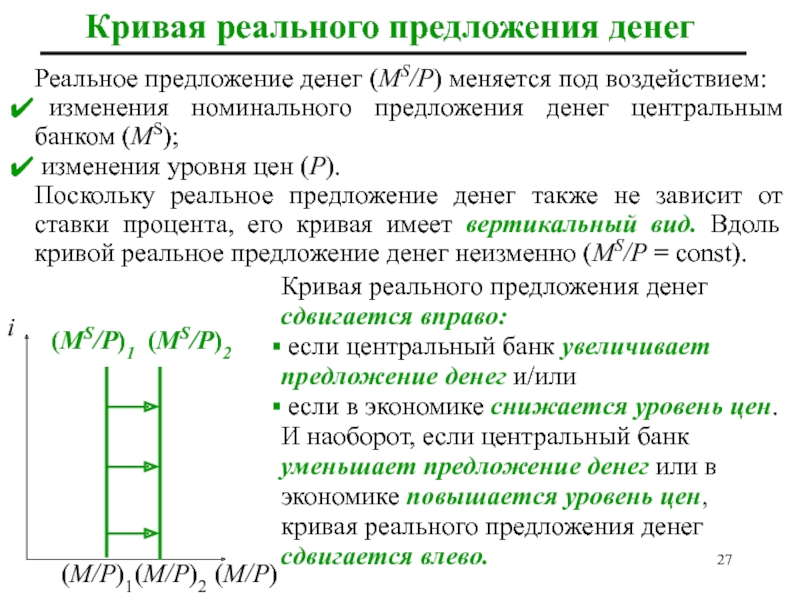

Слайд 27Реальное предложение денег (MS/P) меняется под воздействием:

изменения номинального

предложения денег центральным банком (MS);

изменения уровня цен (Р).

Поскольку реальное

предложение денег также не зависит от ставки процента, его кривая имеет вертикальный вид. Вдоль кривой реальное предложение денег неизменно (MS/P = const).

Кривая реального предложения денег

i

(MS/Р)1

(M/P)1

(M/P)

(MS/Р)2

(M/P)2

Кривая реального предложения денег сдвигается вправо:

если центральный банк увеличивает предложение денег и/или

если в экономике снижается уровень цен.

И наоборот, если центральный банк уменьшает предложение денег или в экономике повышается уровень цен, кривая реального предложения денег сдвигается влево.

Слайд 28Спрос на деньги

Мотивы спроса на деньги основаны на двух

основных функциях денег: средства обращения и запаса ценности.

Существует три мотива

для хранения денег:

трансакционный мотив – деньги необходимы для совершения сделок, т.е. покупки товаров и услуг;

мотив предосторожности (предусмотрительный) – деньги нужны для незапланированных (непредвиденных) покупок, т.е. обусловлен неопределенностью;

спекулятивный мотив – деньги – это финансовый актив, но существуют другие виды финансовых активов (акции и облигации), которые служат лучшим запасом ценности, потому что они не только сохраняют ценность, но увеличивают ее с течением времени (приносят процентный доход).

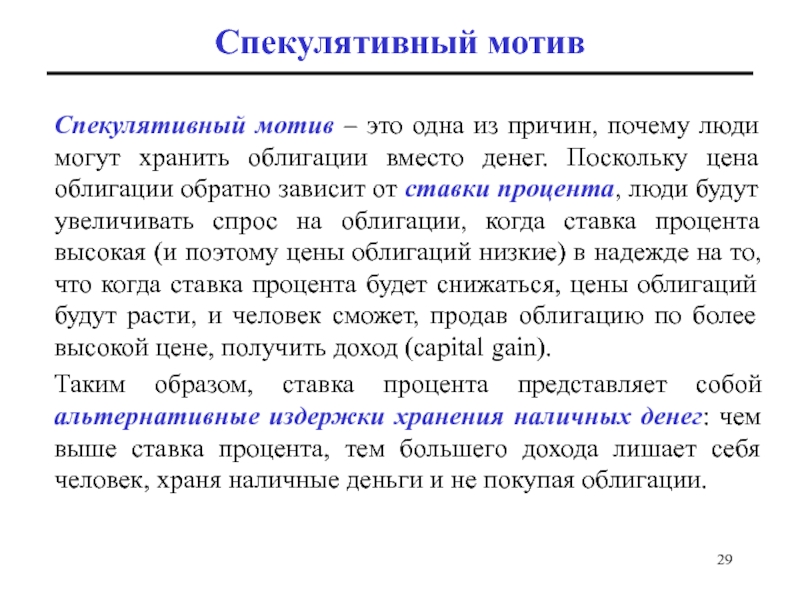

Слайд 29Спекулятивный мотив

Спекулятивный мотив – это одна из причин, почему люди

могут хранить облигации вместо денег. Поскольку цена облигации обратно зависит

от ставки процента, люди будут увеличивать спрос на облигации, когда ставка процента высокая (и поэтому цены облигаций низкие) в надежде на то, что когда ставка процента будет снижаться, цены облигаций будут расти, и человек сможет, продав облигацию по более высокой цене, получить доход (capital gain).

Таким образом, ставка процента представляет собой альтернативные издержки хранения наличных денег: чем выше ставка процента, тем большего дохода лишает себя человек, храня наличные деньги и не покупая облигации.

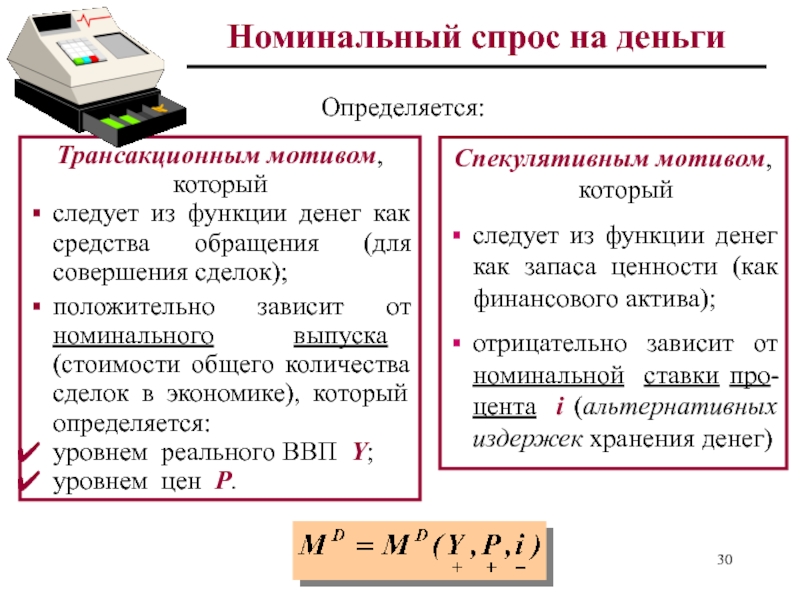

Слайд 30Трансакционным мотивом,

который

следует из функции денег как средства обращения (для

совершения сделок);

положительно зависит от номинального выпуска (стоимости общего количества сделок

в экономике), который определяется:

уровнем реального ВВП Y;

уровнем цен Р.

Номинальный спрос на деньги

Определяется:

Спекулятивным мотивом, который

следует из функции денег как запаса ценности (как финансового актива);

отрицательно зависит от номинальной ставки про-цента i (альтернативных издержек хранения денег)

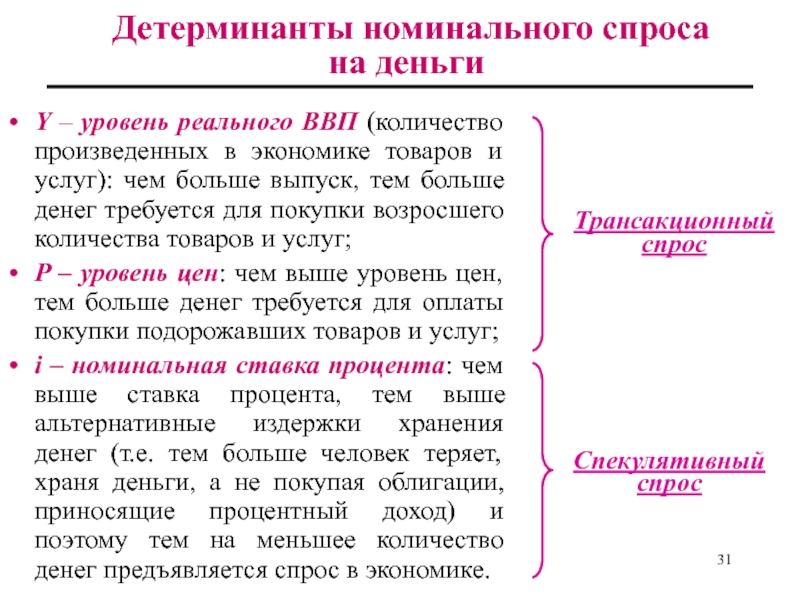

Слайд 31Y – уровень реального ВВП (количество произведенных в экономике товаров

и услуг): чем больше выпуск, тем больше денег требуется для

покупки возросшего количества товаров и услуг;

P – уровень цен: чем выше уровень цен, тем больше денег требуется для оплаты покупки подорожавших товаров и услуг;

i – номинальная ставка процента: чем выше ставка процента, тем выше альтернативные издержки хранения денег (т.е. тем больше человек теряет, храня деньги, а не покупая облигации, приносящие процентный доход) и поэтому тем на меньшее количество денег предъявляется спрос в экономике.

Детерминанты номинального спроса на деньги

Трансакционный спрос

Спекулятивный спрос

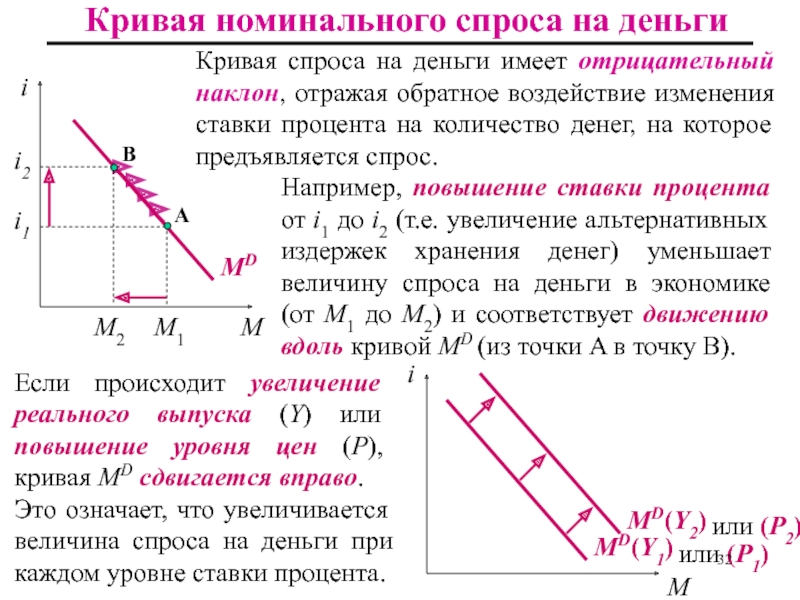

Слайд 32Например, повышение ставки процента от i1 до i2 (т.е. увеличение

альтернативных издержек хранения денег) уменьшает величину спроса на деньги в

экономике (от M1 до M2) и соответствует движению вдоль кривой MD (из точки A в точку B).

Кривая номинального спроса на деньги

Кривая спроса на деньги имеет отрицательный наклон, отражая обратное воздействие изменения ставки процента на количество денег, на которое предъявляется спрос.

Если происходит увеличение реального выпуска (Y) или повышение уровня цен (Р), кривая MD сдвигается вправо.

Это означает, что увеличивается величина спроса на деньги при каждом уровне ставки процента.

Слайд 33Теория предпочтения ликвидности

Предложена Дж.М.Кейнсом, который:

добавил к трансакционному мотиву спроса на

деньги спекулятивный мотив и мотив предосторожности, обосновав обратную зависимость величины

спроса на деньги от ставки процента;

предположил, что человек имеет портфель финансовых активов, состоящий из денег (ликвидных активов), необходимых для покупок, и облигаций, приносящих процентный доход (т.е. доходных активов);

Слайд 34Теория предпочтения ликвидности

Кейнс

рассматривал спрос на деньги как спрос

на «реальные

денежные балансы» (M/P)D,

который определяется:

- реальным доходом/выпуском Y

(количеством произведенных

в экономике товаров и услуг);

- номинальной ставкой процента i (альтернативными издержками хранения денег), изменение которой ведет к изменению структуры финансового портфеля;

- ожиданий изменения ставки процента в будущем, что

определяет спекулятивный мотив спроса на деньги;

исходил из предпосылки жестких цен (Р = сonst), т.е. отсутствия инфляции, поэтому номинальная ставка процента i совпадает с реальной ставкой процента r (i = r).

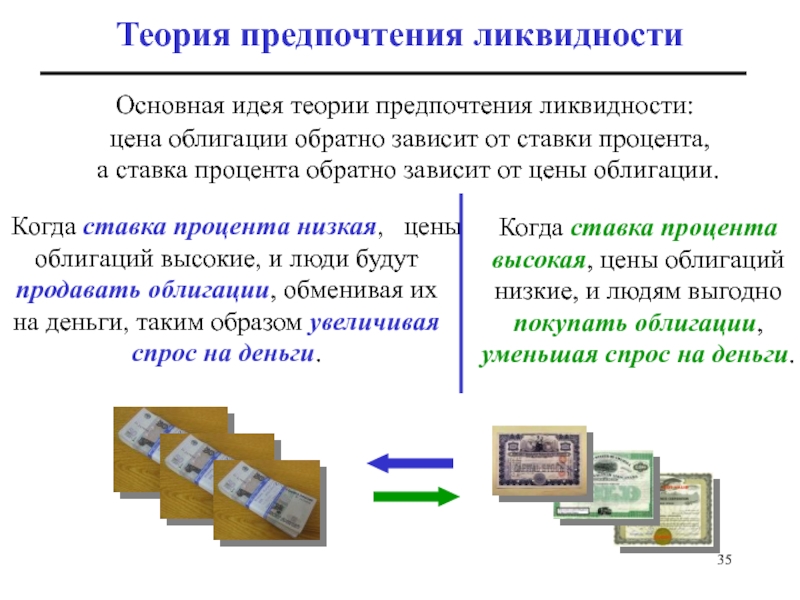

Слайд 35Теория предпочтения ликвидности

Основная идея теории предпочтения ликвидности:

цена облигации обратно зависит от ставки процента,

а ставка процента обратно зависит от цены облигации.

Когда ставка процента низкая, цены облигаций высокие, и люди будут продавать облигации, обменивая их на деньги, таким образом увеличивая спрос на деньги.

Когда ставка процента высокая, цены облигаций низкие, и людям выгодно покупать облигации, уменьшая спрос на деньги.

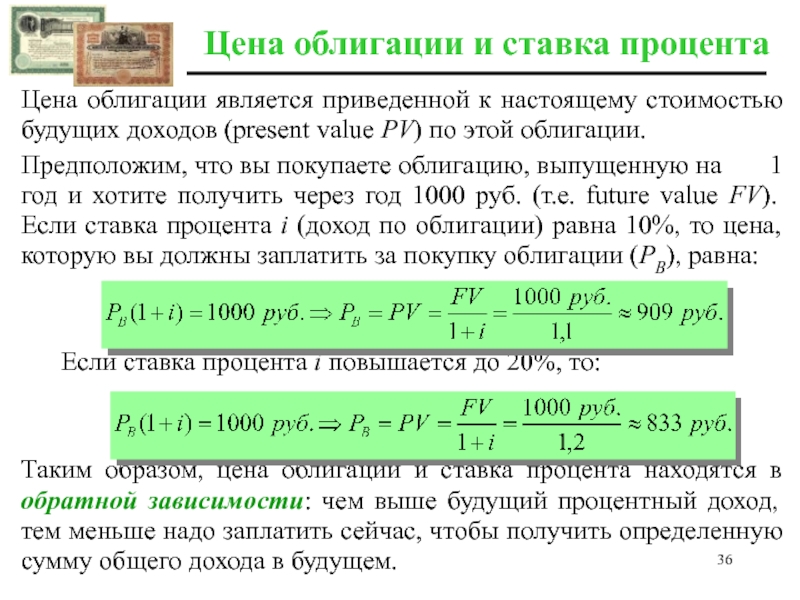

Слайд 36Цена облигации и ставка процента

Цена облигации является приведенной к

настоящему стоимостью будущих доходов (present value PV) по этой облигации.

Предположим, что вы покупаете облигацию, выпущенную на 1 год и хотите получить через год 1000 руб. (т.е. future value FV). Если ставка процента i (доход по облигации) равна 10%, то цена, которую вы должны заплатить за покупку облигации (РВ), равна:

Если ставка процента i повышается до 20%, то:

Таким образом, цена облигации и ставка процента находятся в обратной зависимости: чем выше будущий процентный доход, тем меньше надо заплатить сейчас, чтобы получить определенную сумму общего дохода в будущем.

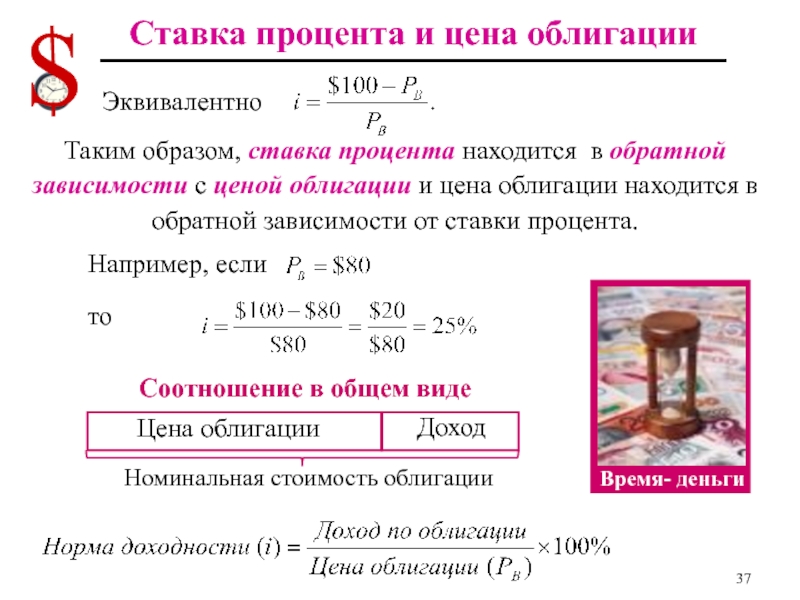

Слайд 37Например, если

то

Ставка процента и цена облигации

Таким образом, ставка процента находится

в обратной зависимости с ценой облигации и цена облигации находится

в обратной зависимости от ставки процента.

S

Цена облигации

Номинальная стоимость облигации

Соотношение в общем виде

Эквивалентно

Доход

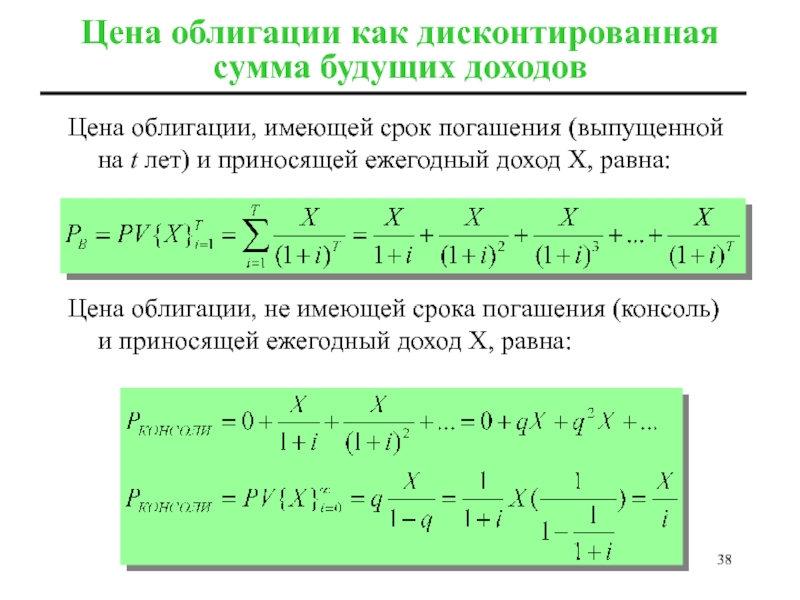

Слайд 38Цена облигации как дисконтированная сумма будущих доходов

Цена облигации, имеющей срок

погашения (выпущенной на t лет) и приносящей ежегодный доход Х,

равна:

Цена облигации, не имеющей срока погашения (консоль) и приносящей ежегодный доход Х, равна:

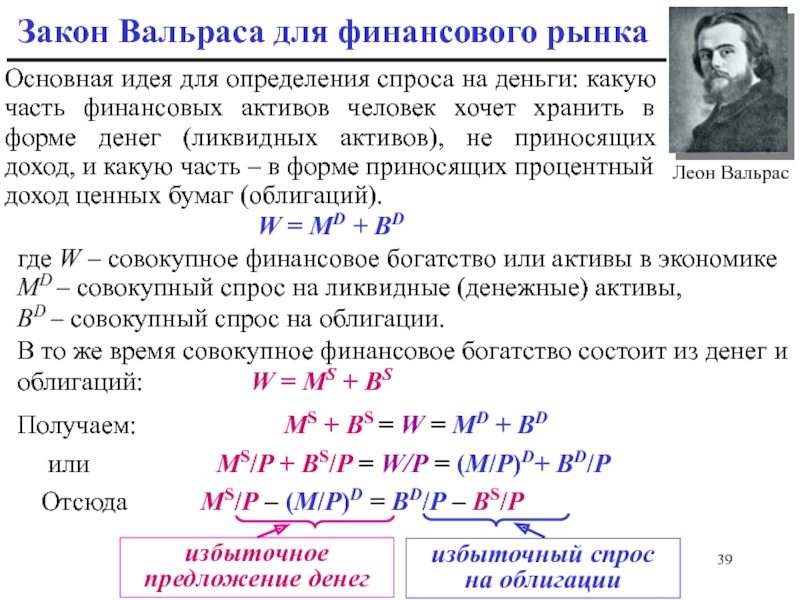

Слайд 39Закон Вальраса для финансового рынка

W = МD + BD

где

W – совокупное финансовое богатство или активы в экономике

МD

– совокупный спрос на ликвидные (денежные) активы,

BD – совокупный спрос на облигации.

В то же время совокупное финансовое богатство состоит из денег и

облигаций: W = МS + BS

Получаем: МS + BS = W = МD + BD

или МS/P + BS/P = W/P = (М/P)D+ BD/P

Отсюда МS/P – (М/P)D = BD/P – BS/P

Основная идея для определения спроса на деньги: какую часть финансовых активов человек хочет хранить в форме денег (ликвидных активов), не приносящих доход, и какую часть – в форме приносящих процентный доход ценных бумаг (облигаций).

избыточное предложение денег

избыточный спрос на облигации

Слайд 40Закон Вальраса для финансового рынка:

выводы

Равновесие одного из сегментов финансового рынка

(денежного рынка) означает равновесие другого сегмента (рынка облигаций) и равновесие

всего финансового рынка в целом, что облегчает анализ и позволяет ограничиться изучением равновесия только на денежном рынке.

Если на денежном рынке неравновесие, то восстановление равновесия происходит за счет изменения ситуации на рынке облигаций.

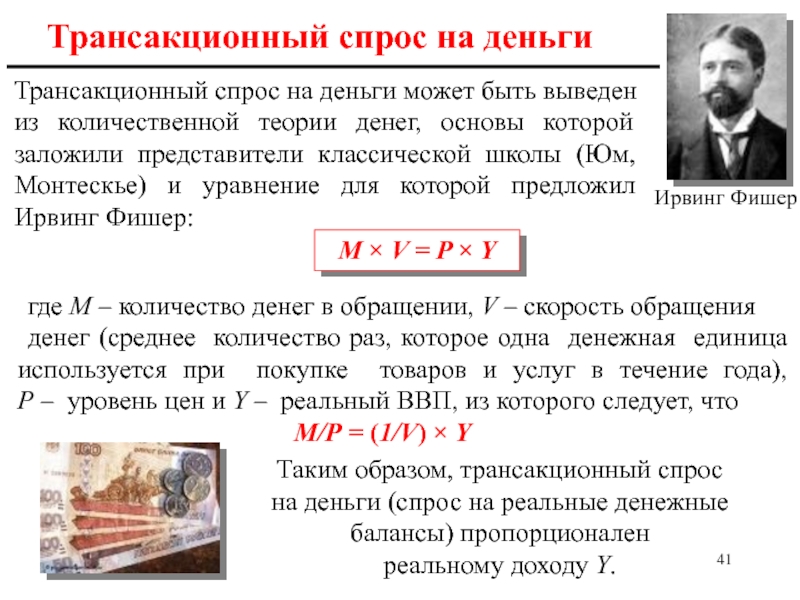

Слайд 41

где M – количество денег в обращении, V – скорость

обращения

денег (среднее количество раз, которое одна денежная единица используется

при покупке товаров и услуг в течение года), P – уровень цен и Y – реальный ВВП, из которого следует, что

М/Р = (1/V) × Y

Трансакционный спрос на деньги

Трансакционный спрос на деньги может быть выведен из количественной теории денег, основы которой заложили представители классической школы (Юм, Монтескье) и уравнение для которой предложил Ирвинг Фишер:

Таким образом, трансакционный спрос на деньги (спрос на реальные денежные балансы) пропорционален реальному доходу Y.

M × V = P × Y

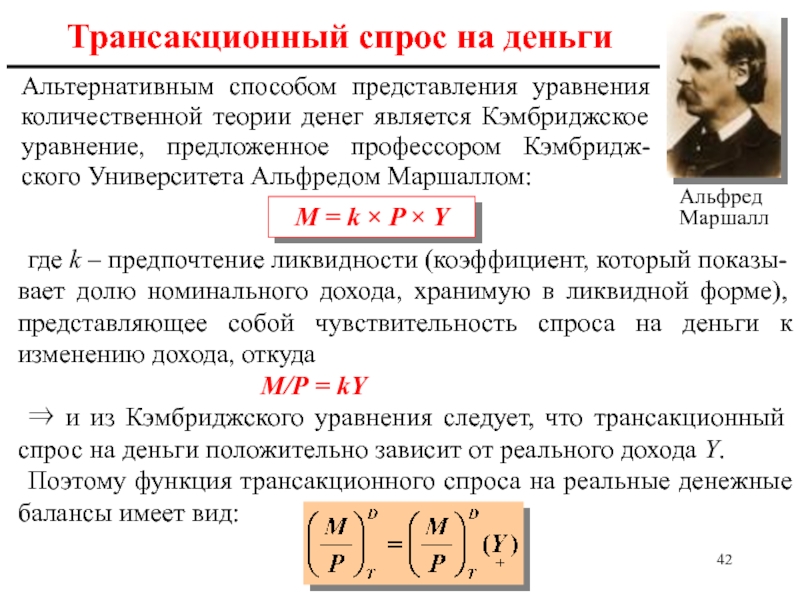

Слайд 42

где k – предпочтение ликвидности (коэффициент, который показы-вает долю

номинального дохода, хранимую в ликвидной форме), представляющее собой чувствительность спроса

на деньги к изменению дохода, откуда

М/Р = kY

и из Кэмбриджского уравнения следует, что трансакционный спрос на деньги положительно зависит от реального дохода Y.

Поэтому функция трансакционного спроса на реальные денежные балансы имеет вид:

Трансакционный спрос на деньги

Альтернативным способом представления уравнения количественной теории денег является Кэмбриджское уравнение, предложенное профессором Кэмбридж-ского Университета Альфредом Маршаллом:

М = k × P × Y

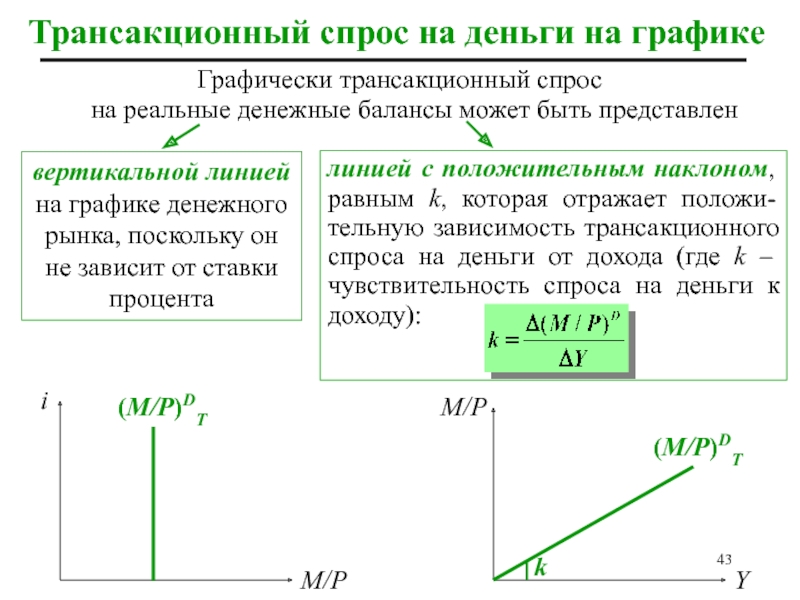

Слайд 43Трансакционный спрос на деньги на графике

Графически трансакционный спрос

на реальные денежные балансы может быть представлен

M/P

i

(M/P)DТ

M/P

Y

k

(M/P)DТ

линией с положительным наклоном, равным k, которая отражает положи-тельную зависимость трансакционного спроса на деньги от дохода (где k – чувствительность спроса на деньги к доходу):

вертикальной линией на графике денежного рынка, поскольку он не зависит от ставки процента

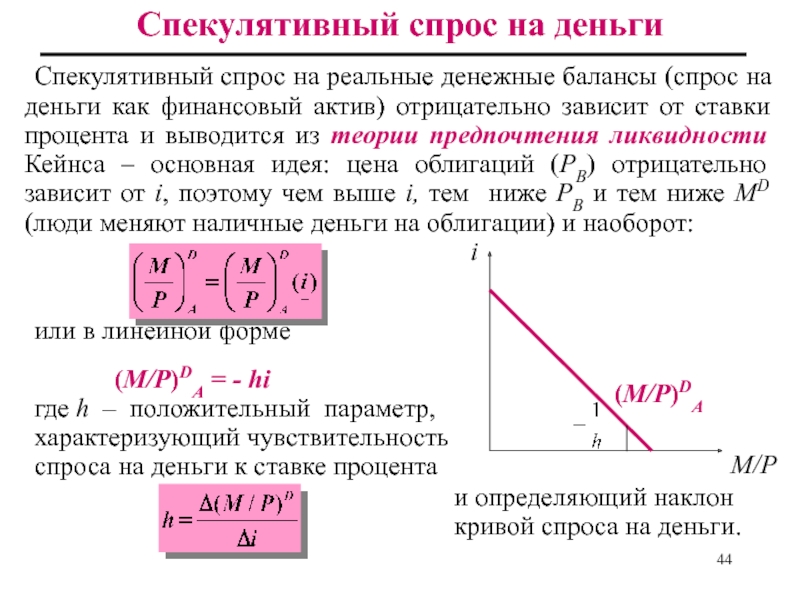

Слайд 44Спекулятивный спрос на деньги

Спекулятивный спрос на реальные денежные балансы (спрос

на деньги как финансовый актив) отрицательно зависит от ставки процента

и выводится из теории предпочтения ликвидности Кейнса – основная идея: цена облигаций (РВ) отрицательно зависит от i, поэтому чем выше i, тем ниже РВ и тем ниже МD (люди меняют наличные деньги на облигации) и наоборот:

или в линейной форме

(M/P)DA = - hi

где h – положительный параметр,

характеризующий чувствительность

спроса на деньги к ставке процента

и определяющий наклон

кривой спроса на деньги.

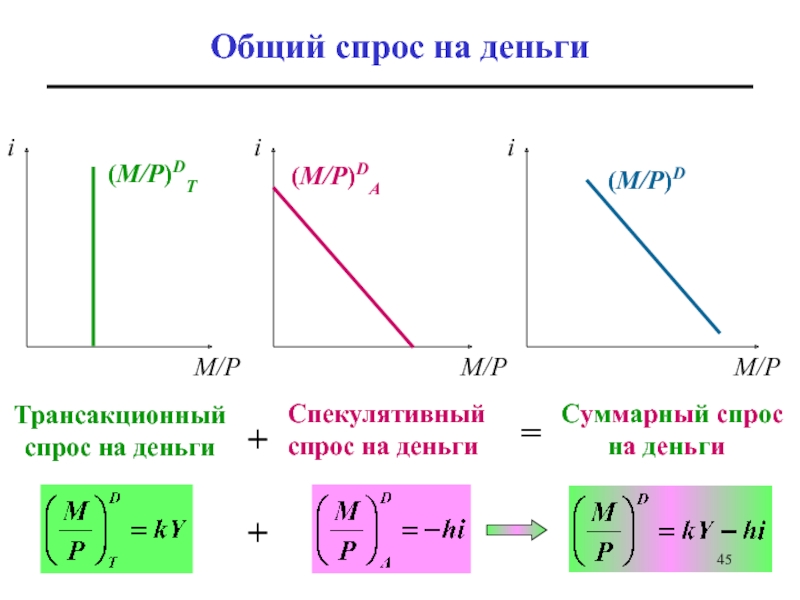

Слайд 45Общий спрос на деньги

i

(M/P)DТ

M/P

i

(M/P)DА

M/P

i

(M/P)D

M/P

Спекулятивный спрос на деньги

Суммарный спрос

на деньги

Трансакционный спрос на деньги

+

=

+

Слайд 46 Модель спроса на наличные деньги Баумоля-Тобина: предпосылки

исследовали трансакционный спрос на

деньги и показали, что он отрицательно зависит от ставки процента.

Предпосылки модели:

человек получает доход в безналичной форме путем перечисления на банковский счет;

на остаток средств на счете ежемесячно начисляются проценты;

человек берет деньги равными порциями;

расходует деньги постоянно и тратит равномерно и полностью (до 0).

Модель была предложена американскими экономистами Уильямом Баумолем (1952 г.) и Джеймсом Тобином (1956 г.), которые

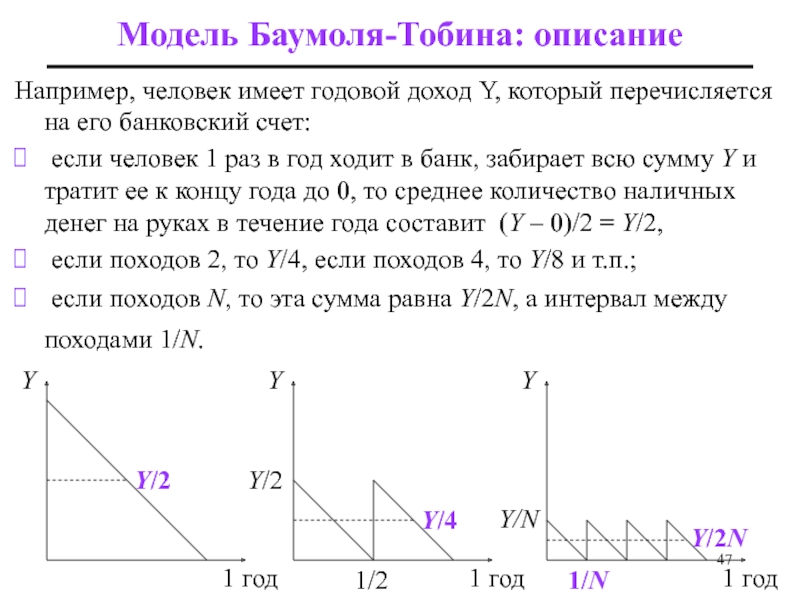

Слайд 47Модель Баумоля-Тобина: описание

Например, человек имеет годовой доход Y, который перечисляется

на его банковский счет:

если человек 1 раз в

год ходит в банк, забирает всю сумму Y и тратит ее к концу года до 0, то среднее количество наличных денег на руках в течение года составит (Y – 0)/2 = Y/2,

если походов 2, то Y/4, если походов 4, то Y/8 и т.п.;

если походов N, то эта сумма равна Y/2N, а интервал между походами 1/N.

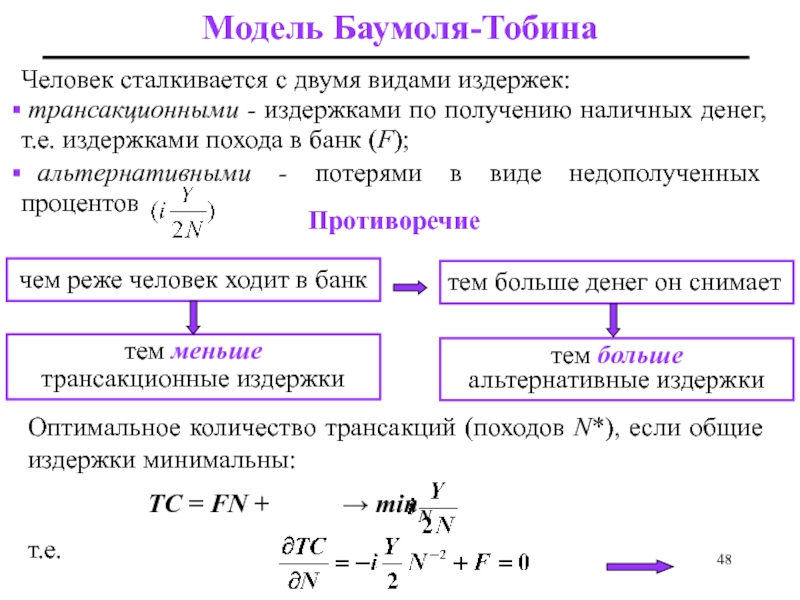

Слайд 48Модель Баумоля-Тобина

Человек сталкивается с двумя видами издержек:

трансакционными - издержками

по получению наличных денег, т.е. издержками похода в банк (F);

альтернативными - потерями в виде недополученных процентов

чем реже человек ходит в банк

тем больше денег он снимает

тем меньше

трансакционные издержки

тем больше

альтернативные издержки

Противоречие

Оптимальное количество трансакций (походов N*), если общие издержки минимальны:

ТС = FN + minN

т.е.

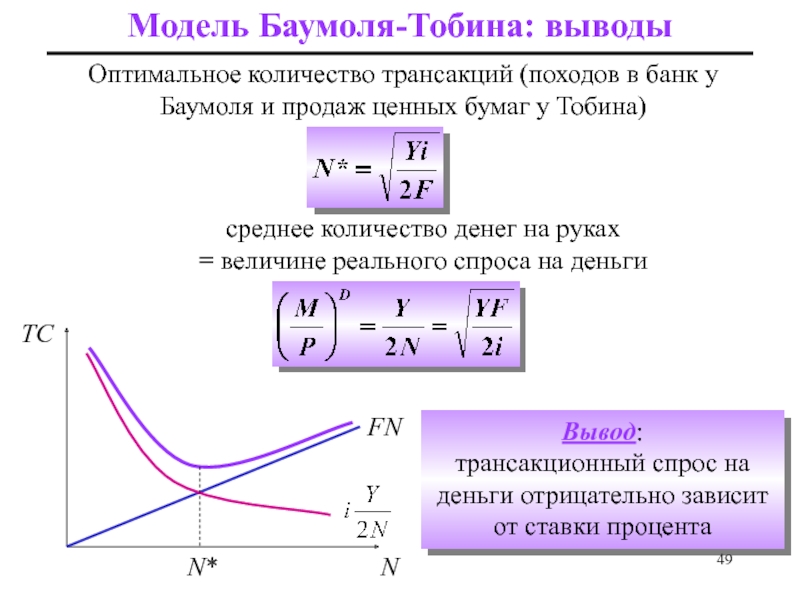

Слайд 49Модель Баумоля-Тобина: выводы

Оптимальное количество трансакций (походов в банк у Баумоля

и продаж ценных бумаг у Тобина)

среднее количество денег на

руках = величине реального спроса на деньги

FN

N

N*

TC

Вывод:

трансакционный спрос на деньги отрицательно зависит от ставки процента

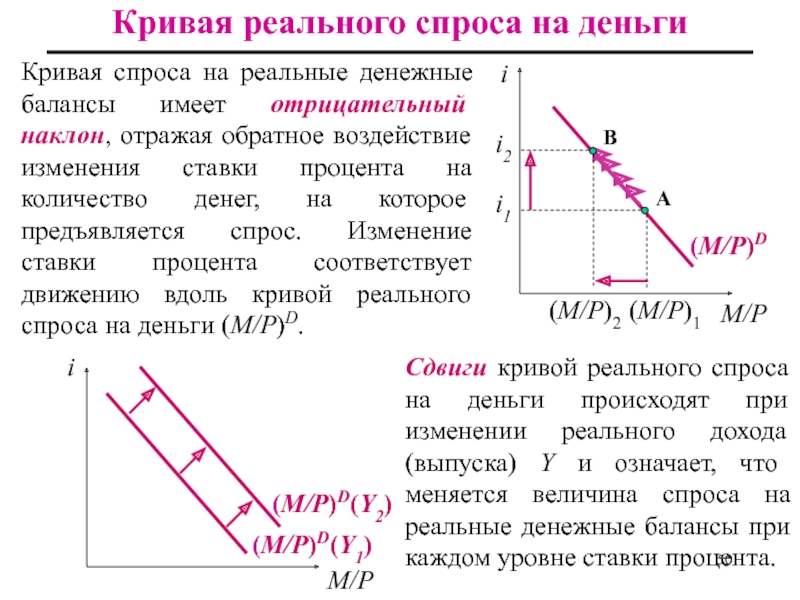

Слайд 50Кривая реального спроса на деньги

Сдвиги кривой реального спроса на

деньги происходят при изменении реального дохода (выпуска) Y и означает,

что меняется величина спроса на реальные денежные балансы при каждом уровне ставки процента.

Кривая спроса на реальные денежные балансы имеет отрицательный наклон, отражая обратное воздействие изменения ставки процента на количество денег, на которое предъявляется спрос. Изменение ставки процента соответствует движению вдоль кривой реального спроса на деньги (M/P)D.

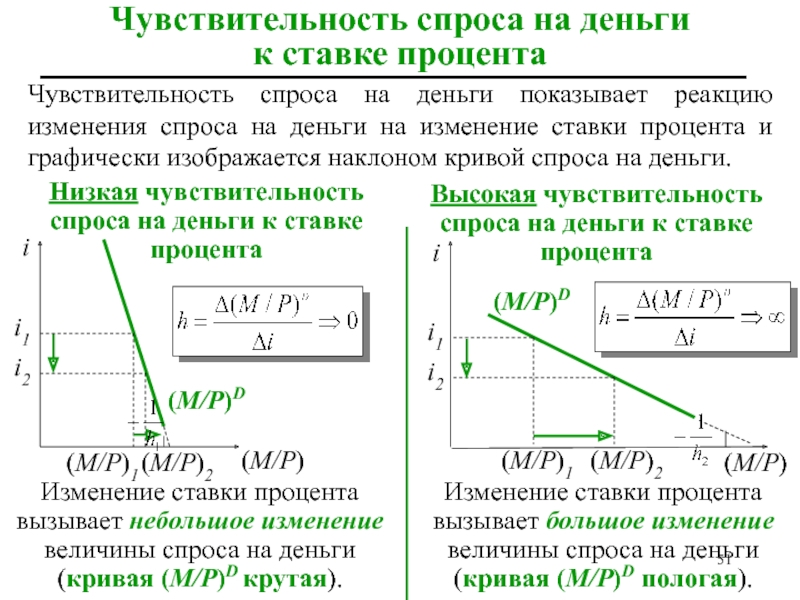

Слайд 51Чувствительность спроса на деньги

к ставке процента

Чувствительность спроса на деньги

показывает реакцию изменения спроса на деньги на изменение ставки процента

и графически изображается наклоном кривой спроса на деньги.

Изменение ставки процента вызывает небольшое изменение величины спроса на деньги

(кривая (M/P)D крутая).

Низкая чувствительность

спроса на деньги к ставке процента

Высокая чувствительность

спроса на деньги к ставке

процента

i2

i1

i

(M/P)D

(M/P)1

(M/P)2

i2

i1

i

(M/P)1

(M/P)2

(M/P)

(M/P)

Изменение ставки процента вызывает большое изменение величины спроса на деньги

(кривая (M/P)D пологая).

(M/P)D

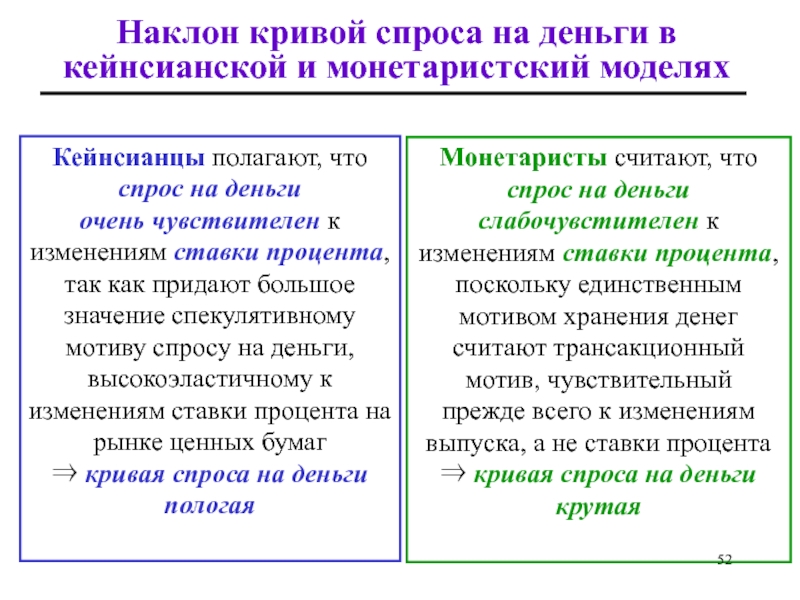

Слайд 52Наклон кривой спроса на деньги в кейнсианской и монетаристский моделях

Кейнсианцы

полагают, что спрос на деньги

очень чувствителен к изменениям ставки

процента, так как придают большое значение спекулятивному мотиву спросу на деньги, высокоэластичному к изменениям ставки процента на рынке ценных бумаг кривая спроса на деньги пологая

Монетаристы считают, что спрос на деньги слабочувстителен к изменениям ставки процента, поскольку единственным мотивом хранения денег считают трансакционный мотив, чувствительный прежде всего к изменениям выпуска, а не ставки процента кривая спроса на деньги крутая

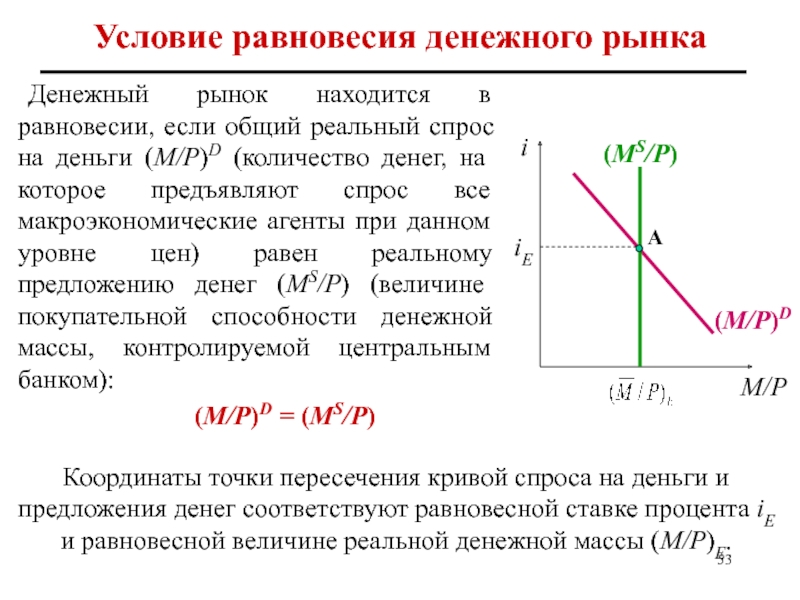

Слайд 53Условие равновесия денежного рынка

Денежный рынок находится в равновесии, если

общий реальный спрос на деньги (М/Р)D (количество денег, на которое

предъявляют спрос все макроэкономические агенты при данном уровне цен) равен реальному предложению денег (МS/P) (величине покупательной способности денежной массы, контролируемой центральным банком):

(М/Р)D = (МS/P)

(M/Р)D

M/P

(MS/Р)

i

iE

A

Координаты точки пересечения кривой спроса на деньги и предложения денег соответствуют равновесной ставке процента iE и равновесной величине реальной денежной массы (M/P)E.

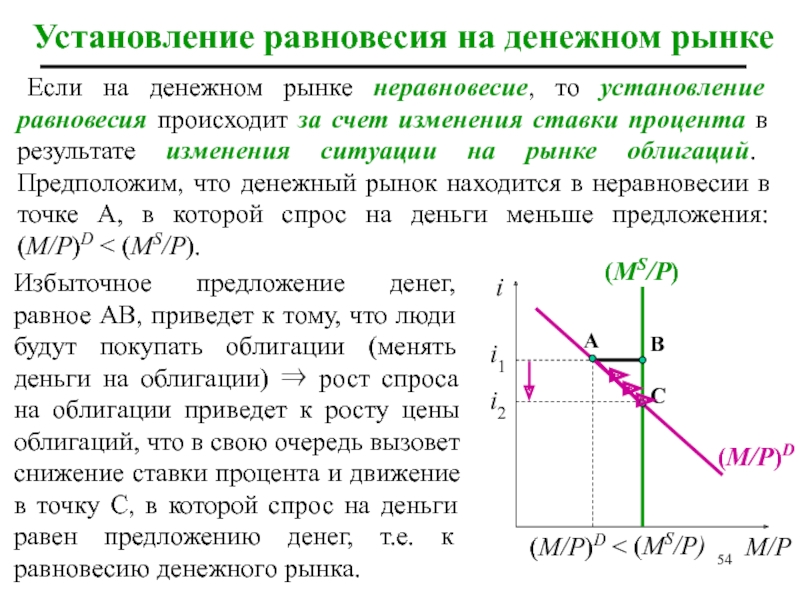

Слайд 54А

Установление равновесия на денежном рынке

Если на денежном рынке неравновесие,

то установление равновесия происходит за счет изменения ставки процента в

результате изменения ситуации на рынке облигаций. Предположим, что денежный рынок находится в неравновесии в точке А, в которой спрос на деньги меньше предложения: (М/Р)D < (MS/Р).

Избыточное предложение денег, равное АВ, приведет к тому, что люди будут покупать облигации (менять деньги на облигации) рост спроса на облигации приведет к росту цены облигаций, что в свою очередь вызовет снижение ставки процента и движение в точку С, в которой спрос на деньги равен предложению денег, т.е. к равновесию денежного рынка.

(М/Р)D

В

С

i

M/Р

(М/Р)D <

(MS/Р)

i1

i2

(MS/Р)

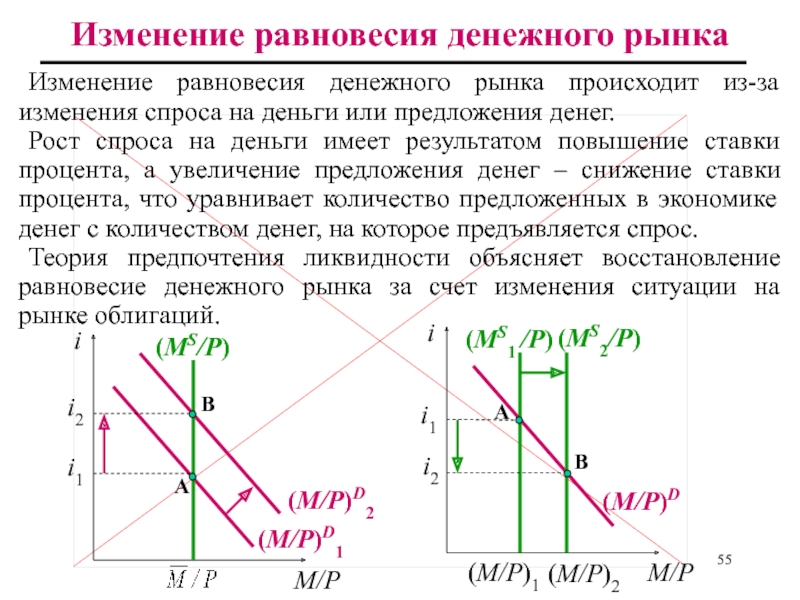

Слайд 55Изменение равновесия денежного рынка

Изменение равновесия денежного рынка происходит из-за изменения

спроса на деньги или предложения денег.

Рост спроса на деньги

имеет результатом повышение ставки процента, а увеличение предложения денег – снижение ставки процента, что уравнивает количество предложенных в экономике денег с количеством денег, на которое предъявляется спрос.

Теория предпочтения ликвидности объясняет восстановление равновесие денежного рынка за счет изменения ситуации на рынке облигаций.

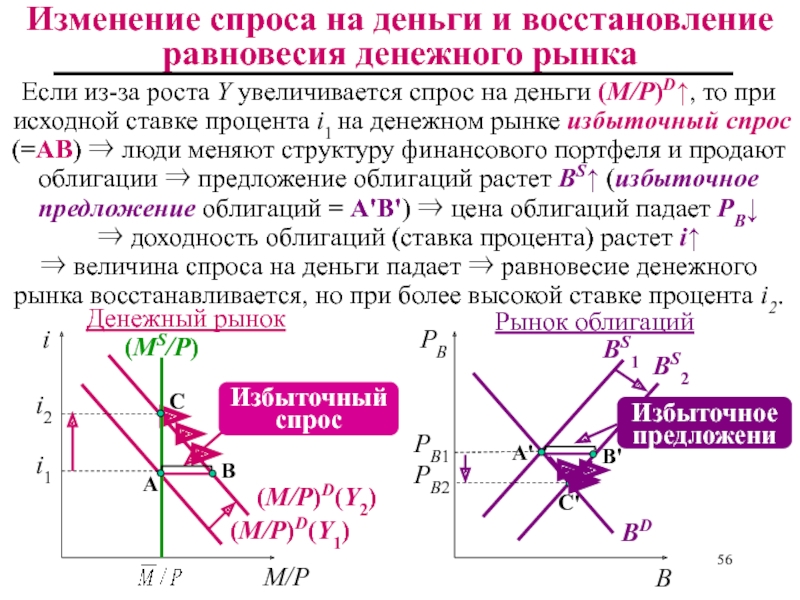

Слайд 56Изменение спроса на деньги и восстановление равновесия денежного рынка

B

Если

из-за роста Y увеличивается спрос на деньги (М/Р)D, то при

исходной ставке процента i1 на денежном рынке избыточный спрос (=AB) люди меняют структуру финансового портфеля и продают облигации предложение облигаций растет BS (избыточное предложение облигаций = A'B') цена облигаций падает PB доходность облигаций (ставка процента) растет i величина спроса на деньги падает равновесие денежного рынка восстанавливается, но при более высокой ставке процента i2.

Избыточный

спрос

B'

Избыточное

предложение

BS2

Денежный рынок

Рынок облигаций

(M/Р)D(Y1)

M/P

(M/Р)D(Y2)

(MS/Р)

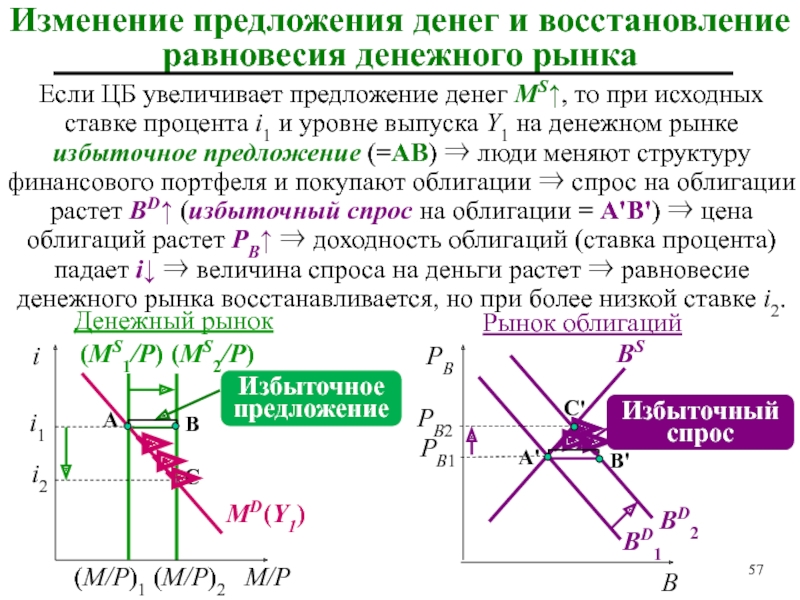

Слайд 57BD2

B

Изменение предложения денег и восстановление равновесия денежного рынка

Если ЦБ увеличивает

предложение денег MS, то при исходных ставке процента i1 и

уровне выпуска Y1 на денежном рынке избыточное предложение (=AB) люди меняют структуру финансового портфеля и покупают облигации спрос на облигации растет BD (избыточный спрос на облигации = A'B') цена облигаций растет PB доходность облигаций (ставка процента) падает i величина спроса на деньги растет равновесие денежного рынка восстанавливается, но при более низкой ставке i2.

Избыточное

предложение

B'

Избыточный

спрос

(MS1/Р) (MS2/Р)

Денежный рынок

Рынок облигаций

M/P

(M/P)1 (M/P)2