Слайд 1Нужина Ирина Павловна, кафедра ЭиОС

Лизинг: сущность лизинга

Лизинг – совокупность экономических

и правовых отношений, возникающих в связи с реализацией договора лизинга,

в том числе приобретением предмета лизинга;

Договор лизинга - договор, в соответствии с которым арендодатель (далее - лизингодатель) обязуется приобрести в собственность указанное арендатором (далее - лизингополучатель) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем;

Лизинговая деятельность - вид инвестиционной деятельности по приобретению имущества и передаче его в лизинг.

ФЕДЕРАЛЬНЫЙ ЗАКОН О ФИНАНСОВОЙ АРЕНДЕ (ЛИЗИНГЕ)

29 октября 1998 года N164-ФЗ ( в ред. 2014 года)

Слайд 2Нужина Ирина Павловна, кафедра ЭиОС

Предмет лизинга

Предмет лизинга - любые непотребляемые

вещи, в том числе предприятия и другие имущественные комплексы, здания,

сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество.

Слайд 3Нужина Ирина Павловна, кафедра ЭиОС

Субъекты лизинга

Лизингодатель - физическое или юридическое

лицо, которое за счет привлеченных и (или) собственных средств приобретает

в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга;

Слайд 4Нужина Ирина Павловна, кафедра ЭиОС

Субъекты лизинга

Лизингополучатель - физическое или юридическое

лицо, которое в соответствии с договором лизинга обязано принять предмет

лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга;

Слайд 5Нужина Ирина Павловна, кафедра ЭиОС

Субъекты лизинга

Продавец - физическое или юридическое

лицо, которое в соответствии с договором купли-продажи с лизингодателем продает

лизингодателю в обусловленный срок имущество, являющееся предметом лизинга.

Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения.

Слайд 6Нужина Ирина Павловна, кафедра ЭиОС

Виды лизинга

долгосрочный лизинг – лизинг, осуществляемый

в течение трех и более лет;

среднесрочный лизинг – лизинг, осуществляемый

в течение от полутора до 3-х лет;

краткосрочный лизинг – лизинг, осуществляемый до 1,5 года.

Слайд 7Нужина Ирина Павловна, кафедра ЭиОС

Виды лизинга

Оперативный лизинг (сервисный) – это

соглашение о текущей аренде.

Сделка заключается на относительно короткий срок.

Срок сделки меньше срока полного физического износа оборудования (предмета лизинга), т.е. меньше периода полной амортизации оборудования.

Предусмотренные договором лизинговые платежи не покрывают полной стоимости объекта лизинга. Это вызывает необходимость сдавать оборудование в лизинг несколько раз.

Слайд 8Нужина Ирина Павловна, кафедра ЭиОС

Виды лизинга

Оперативный лизинг (сервисный) – это

соглашение о текущей аренде.

По окончании сроков договора лизинга

оборудование возвращается лизингодателю и может быть сдано в аренду вторично.

Важнейшая отличительная черта оперативного лизинга – право лизингополучателя на досрочное прекращение контракта.

Соглашения оперативного лизинга могут предусматривать оказание различных услуг по установке и текущему обслуживанию сдаваемого в аренду оборудования. Отсюда второе название – сервисный лизинг.

Слайд 9Нужина Ирина Павловна, кафедра ЭиОС

Оперативный лизинг

Объекты оперативного лизинга - быстро

устаревающие виды оборудования (компьютеры, оргтехника и др.) и технически сложные,

требующие постоянного сервисного обслуживания (автомобили, воздушные авиалайнеры, железнодорожный и водный транспорт).

Слайд 10Нужина Ирина Павловна, кафедра ЭиОС

Оперативный лизинг: преимущества

возможность досрочного прекращения аренды

позволяет своевременно избавиться от морально устаревшего оборудования и заменить его

более высокотехнологичным и конкурентоспособным;

при возникновении неблагоприятных обстоятельств лизингополучатель может прекратить данный вид деятельности, досрочно возвратить оборудование владельцу и существенно сократить затраты, связанные с ликвидацией или реорганизацией производства;

Слайд 11Нужина Ирина Павловна, кафедра ЭиОС

Оперативный лизинг: преимущества

в случае реализации разовых

проектов или заказов оперативный лизинг освобождает от необходимости приобретения и

последующего содержания оборудования, которое в дальнейшем не понадобиться;

Использование различных сервисных услуг, оказываемых лизингодателем либо производителем оборудования, часто позволяет сократить расходы на текущее техническое обслуживание и содержание обслуживающего персонала.

Слайд 12Нужина Ирина Павловна, кафедра ЭиОС

Оперативный лизинг: недостатки

Более высокая, чем при

других формах лизинга, величина лизинговых платежей;

требование о внесении авансов

и предоплат;

наличие в контракте пункта о выплате неустоек в случае досрочного прекращения договора;

прочие условия, призванные снизить и частично компенсировать риск владельца имущества.

Слайд 13Нужина Ирина Павловна, кафедра ЭиОС

Финансовый лизинг

Финансовый лизинг (капитальный) – долгосрочное

соглашение;

Предусматривает полную амортизацию арендуемого оборудования.

Лизинг с полной оплатой стоимости

предмета лизинга (оборудования) за счет платы вносимой лизингополучателем. Владельцу оборудования обеспечивается полное возмещение затрат на приобретение и содержание оборудования, а также обеспечивается требуемая норма доходности.

Слайд 14Нужина Ирина Павловна, кафедра ЭиОС

Финансовый лизинг

Договор финансового лизинга не допускает

возможности досрочного прекращения аренды;

Все расходы по установке и текущему

обслуживанию оборудования возлагаются на лизингополучателя.

По окончании сроков договора лизинга оборудование передается в собственность лизингополучателю по льготной или остаточной стоимости.

Слайд 15Нужина Ирина Павловна, кафедра ЭиОС

Финансовый лизинг

Финансовый лизинг значительно снижает риск

владельца оборудования. Предусматривает полное погашение стоимости оборудования. (Как договор при

получении кредит). Плата вносится периодически.

Лизингодатель имеет право лизингополучателя объявить банкротом, если лизингополучатель не способен выполнить условия договора.

Объекты финансового лизинга - недвижимость (земля, здания и сооружения), а также долгосрочные средства производства.

Слайд 16Нужина Ирина Павловна, кафедра ЭиОС

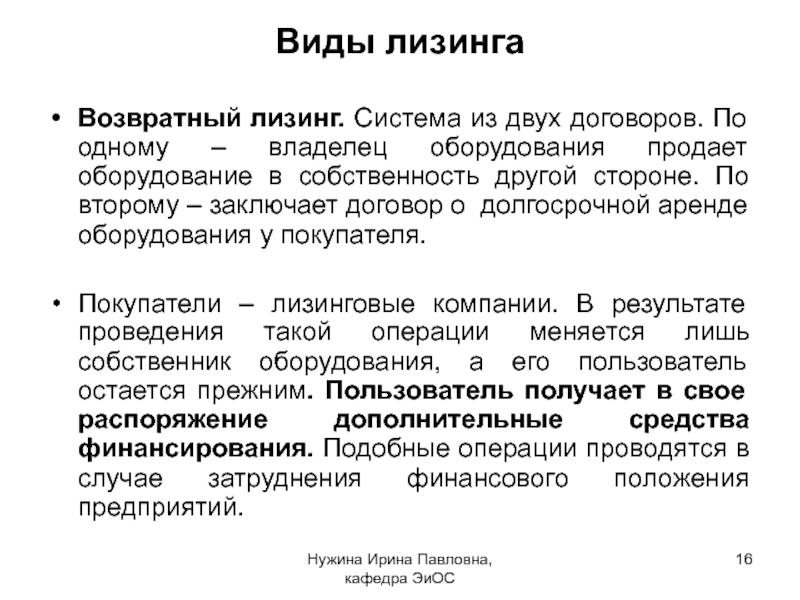

Виды лизинга

Возвратный лизинг. Система из двух

договоров. По одному – владелец оборудования продает оборудование в собственность

другой стороне. По второму – заключает договор о долгосрочной аренде оборудования у покупателя.

Покупатели – лизинговые компании. В результате проведения такой операции меняется лишь собственник оборудования, а его пользователь остается прежним. Пользователь получает в свое распоряжение дополнительные средства финансирования. Подобные операции проводятся в случае затруднения финансового положения предприятий.

Слайд 17Нужина Ирина Павловна, кафедра ЭиОС

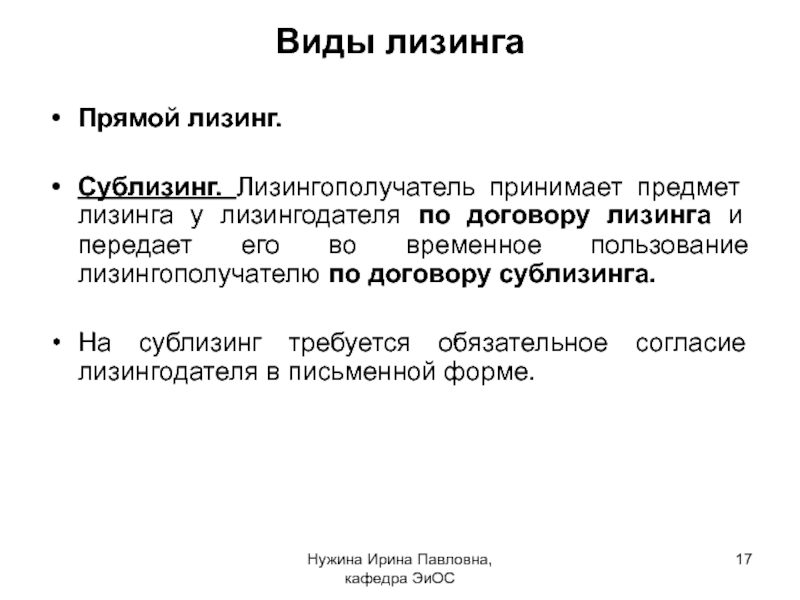

Виды лизинга

Прямой лизинг.

Сублизинг. Лизингополучатель принимает предмет

лизинга у лизингодателя по договору лизинга и передает его во

временное пользование лизингополучателю по договору сублизинга.

На сублизинг требуется обязательное согласие лизингодателя в письменной форме.

Слайд 18Нужина Ирина Павловна, кафедра ЭиОС

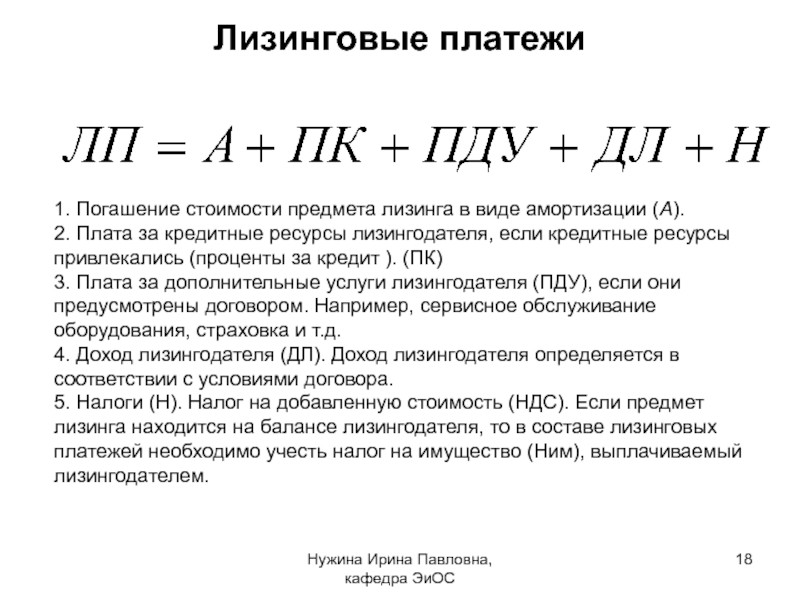

Лизинговые платежи

1. Погашение стоимости предмета лизинга

в виде амортизации (А).

2. Плата за кредитные ресурсы лизингодателя, если

кредитные ресурсы привлекались (проценты за кредит ). (ПК)

3. Плата за дополнительные услуги лизингодателя (ПДУ), если они предусмотрены договором. Например, сервисное обслуживание оборудования, страховка и т.д.

4. Доход лизингодателя (ДЛ). Доход лизингодателя определяется в соответствии с условиями договора.

5. Налоги (Н). Налог на добавленную стоимость (НДС). Если предмет лизинга находится на балансе лизингодателя, то в составе лизинговых платежей необходимо учесть налог на имущество (Ним), выплачиваемый лизингодателем.

Слайд 19Нужина Ирина Павловна, кафедра ЭиОС

Преимущества лизинга для лизингополучателя:

Приобретение имущества без

значительных единовременных (капитальных) затрат. Договором может быть предусмотрен аванс.

По окончании

договора лизингополучатель может выкупить предмет лизинга по остаточной стоимости.

Лизинговые платежи относятся на себестоимость продукции и, следовательно, снижают налогооблагаемую прибыль.

Для предприятия остаются свободными кредитные линии.

Слайд 20Нужина Ирина Павловна, кафедра ЭиОС

Преимущества лизинга для лизингополучателя:

5. Лизингополучатель сам

выбирает предмет сделки, принимает участия во всех этапах сделки.

6. Позволяет

избежать потерь, связанных с моральным основных средств, использовать новейшие достижения науки и техники.

7.Возможность для малых предприятий использования дорогостоящего оборудования.

8. Заключение договора лизинга возможно и при временных финансовых затруднениях.

Слайд 21Нужина Ирина Павловна, кафедра ЭиОС

Преимущества лизинга для лизингодателя:

Источник получения дохода

в виде сумм от продажи лизингополучателю арендуемого имущества, в виде

комиссионных вознаграждений за услуги.

Лизингодатель застрахован от риска, т.к. для погашения обязательств может забрать имущество, отдать его в лизинг другому лицу или продать.

Слайд 22Нужина Ирина Павловна, кафедра ЭиОС

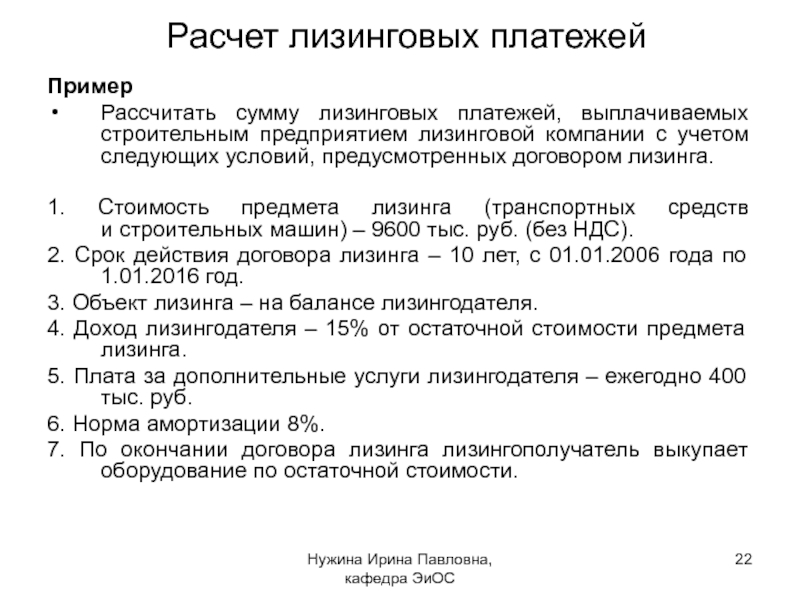

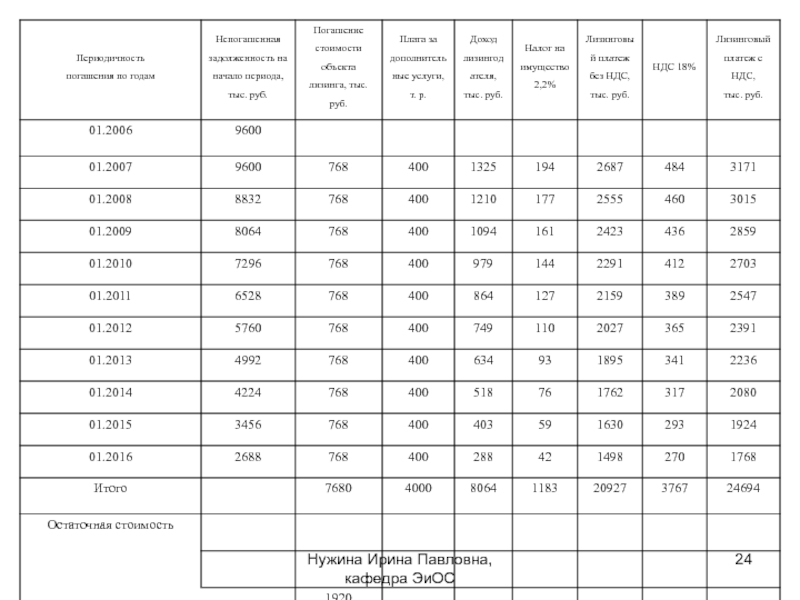

Расчет лизинговых платежей

Пример

Рассчитать сумму лизинговых платежей,

выплачиваемых строительным предприятием лизинговой компании с учетом следующих условий, предусмотренных

договором лизинга.

1. Стоимость предмета лизинга (транспортных средств и строительных машин) – 9600 тыс. руб. (без НДС).

2. Срок действия договора лизинга – 10 лет, с 01.01.2006 года по 1.01.2016 год.

3. Объект лизинга – на балансе лизингодателя.

4. Доход лизингодателя – 15% от остаточной стоимости предмета лизинга.

5. Плата за дополнительные услуги лизингодателя – ежегодно 400 тыс. руб.

6. Норма амортизации 8%.

7. По окончании договора лизинга лизингополучатель выкупает оборудование по остаточной стоимости.

Слайд 23Нужина Ирина Павловна, кафедра ЭиОС

1. Расчет амортизации

тыс. руб.

3. Доход

лизингодателя в 2007 году:

тыс. руб.

4. Налог на имущество

На 01.2007 г.

тыс. руб.

Слайд 24Нужина Ирина Павловна, кафедра ЭиОС

Расчет лизинговых платежей

Слайд 25Нужина Ирина Павловна, кафедра ЭиОС

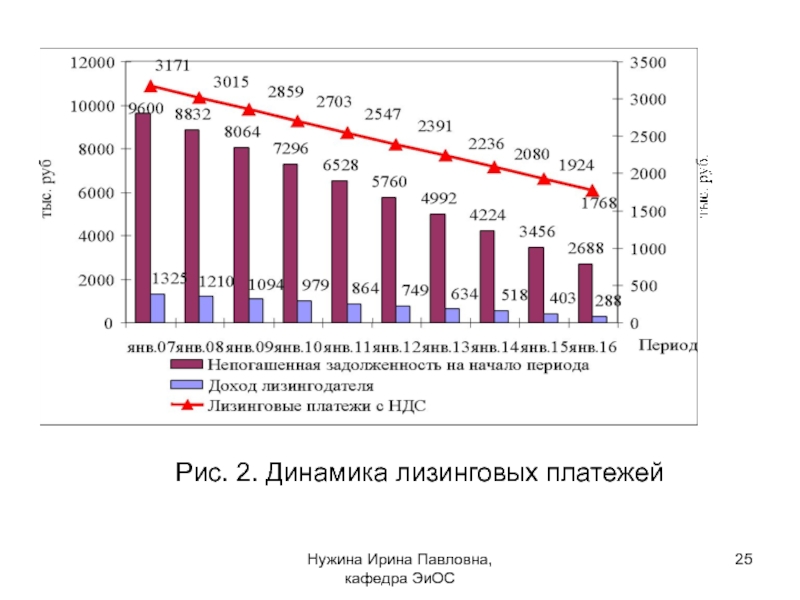

Рис. 2. Динамика лизинговых платежей

Слайд 26Нужина Ирина Павловна, кафедра ЭиОС

Рис. 3. Структура лизинговых платежей, %