Слайд 1Современное состояние и устойчивость банковской системы России

Слайд 2Логика системы CAMELS применительно к анализу состояния и устойчивости банковской

системы

C –capital (капитал, имущество)

A –assets (размер активов)

M –management (качество менеджмента)

E

– earning (доходность)

L – liquidity (ликвидность)

S – sensibility (чувствительность к риску)

Слайд 3

При оценке состояния и перспектив развития национальной банковской системы целесообразно

выделить два периода:

период до начала влияния мирового финансового кризиса

на российскую экономику в целом и национальную банковскую систему, в частности;

современный период развития банковского сектора в условиях преодоления мирового финансового кризиса.

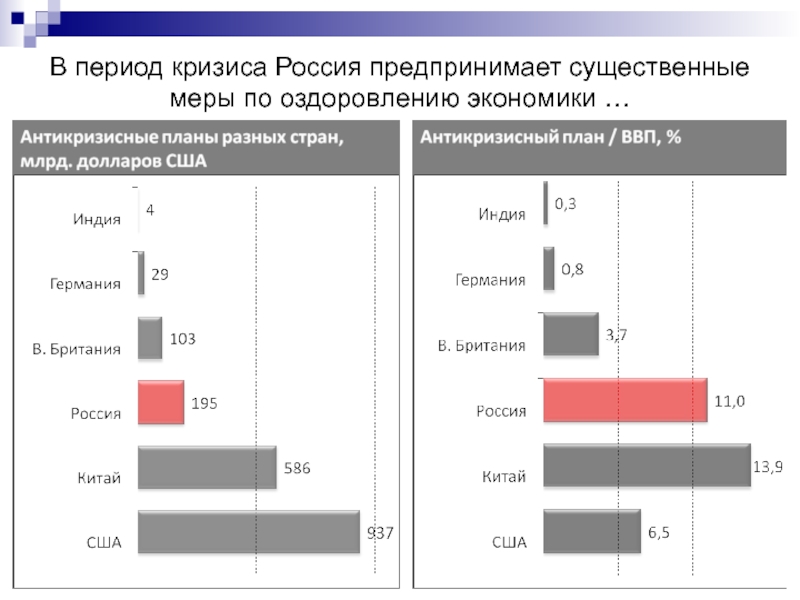

Слайд 4В период кризиса Россия предпринимает существенные меры по оздоровлению экономики

Слайд 5Ипотечный рынок в России и других странах

(начало 2009г.)

Слайд 6Защита активных операций

Закон о запрете на изменение в одностороннем порядке

процентных ставок по кредитам

Предложения АРБ

Предусмотреть возможность изменения ставок если:

договором с

клиентом установлен порядок и основания соответствующих изменений;

пределы увеличения процентных ставок или комиссионного вознаграждения;

определен порядок уведомления клиента – гражданина о соответствующих изменениях.

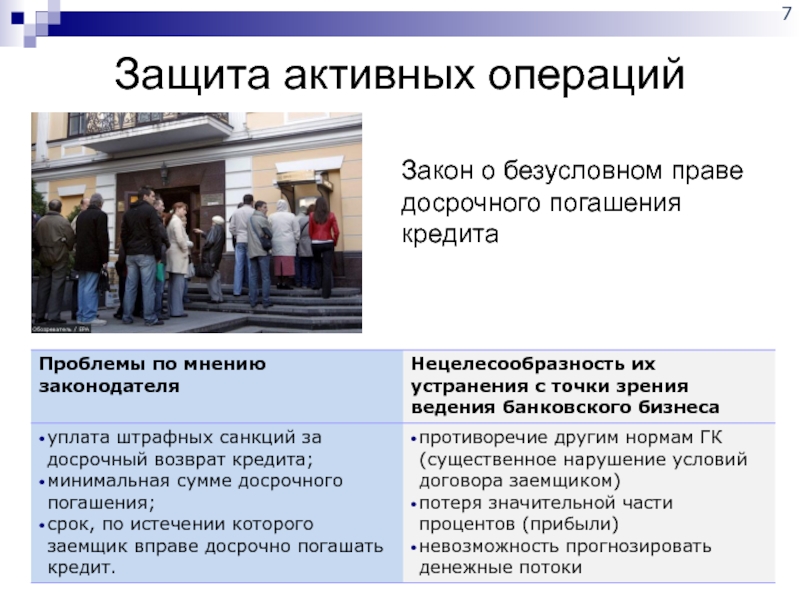

Слайд 7Защита активных операций

Закон о безусловном праве досрочного погашения кредита

Слайд 8О создании системы региональных банков в РФ

Для создания в

России регионального банка необходимо:

Определить на законодательном уровне понятие регионального банка;

Установить

спец. требования о минимальном капитала (15 млн. руб.) рег. банка;

Установить особый порядок открытия подразделений региональных банков;

Установить специальные значения ряда обязательных нормативов (Н1 – 6%; Н6 – 20%);

Установить ряд ограничений по максимальным суммам вкладов, трансграничным валютным операциям, операциям на фондовом рынке; деривативам.

Урегулировать переходные процедуры.

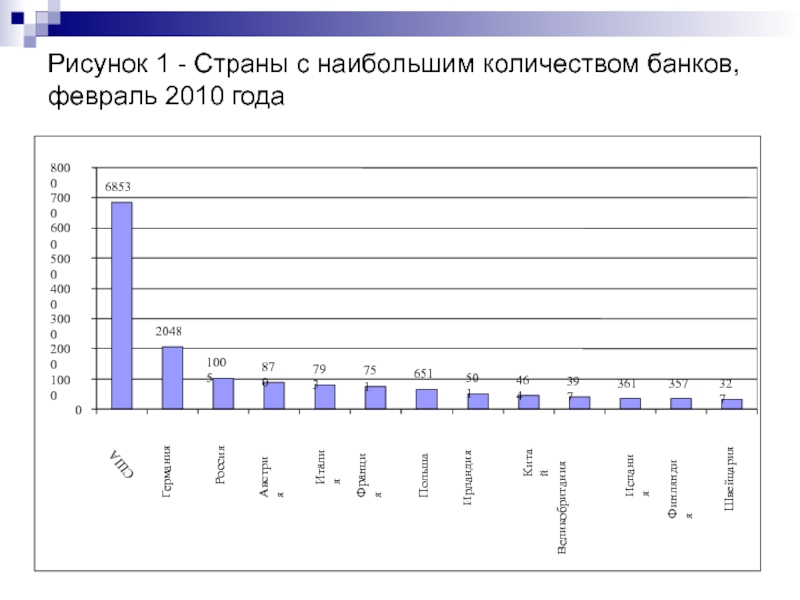

Слайд 10Рисунок 1 - Страны с наибольшим количеством банков, февраль 2010

года

Слайд 11На 1.01.2011

Количество кредитных организаций, имеющих право на осуществление банковских операций

– 1023

В том числе:

Банков – 965

НКО – 58

Слайд 13Бюджетные дефициты крупнейших развитых стран, % от ВВП

Слайд 14Cамым «слабым» звеном в Евросоюзе оказалась Греция, совокупный государственный долг

которой достигал к маю 2010 г. 300 млрд. евро, втрое

больше, чем у ведущей экономики Еврозоны - Германии. Перед угрозой неминуемого дефолта ЕС и МВФ приняли решение о предоставлении Греции экстренной финансовой помощи в размере 110 млрд. евро.

В ноябре 2010 г. Ирландия стала второй страной, которой была предоставлена финансовая помощь объемом 85 млрд. евро. Кредит предполагается направить на рекапитализацию ирландских банков и покрытие бюджетных расходов

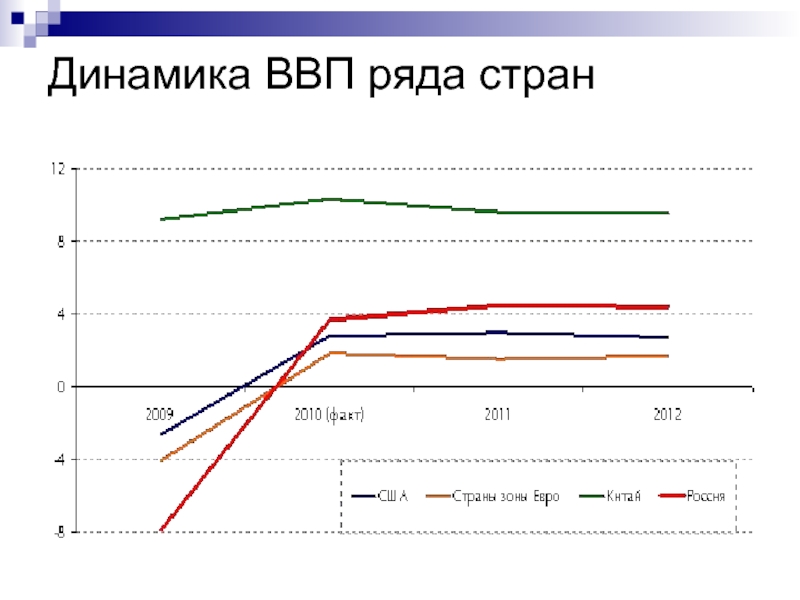

Слайд 15Рост ВВП основных групп стран (фактический за 2007-2009, оценка за

2010 и прогноз на 2011 годы)

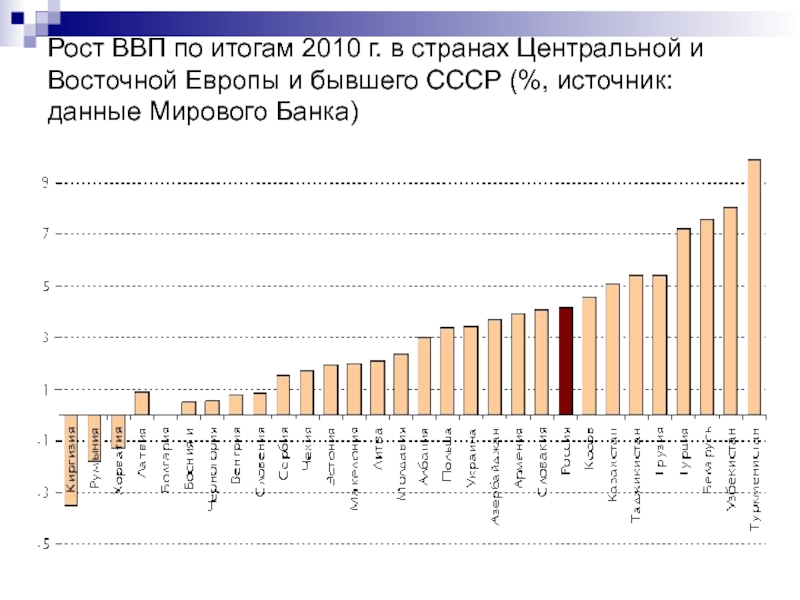

Слайд 16Рост ВВП по итогам 2010 г. в странах Центральной и

Восточной Европы и бывшего СССР (%, источник: данные Мирового Банка)

Слайд 17Ставка рефинансирования и темпы инфляции

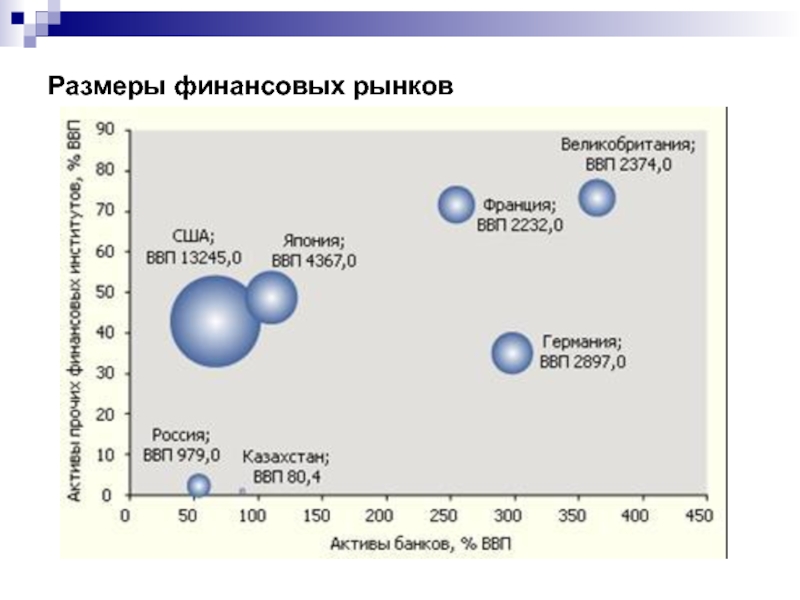

Слайд 18Макроэкономические показатели

деятельности банковского сектора на начало 2011г.

Отношение активов банковского сектора

к ВВП достигло 75,3%

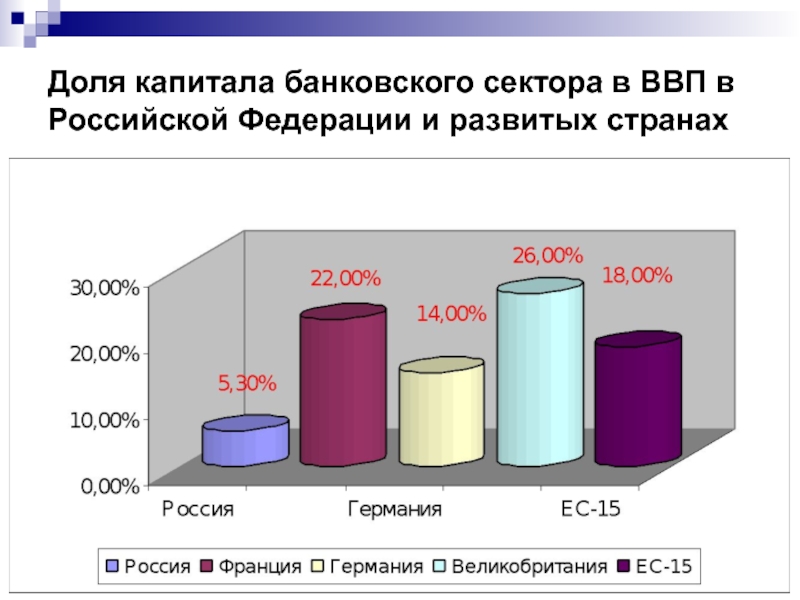

Отношение капитала банковского сектора к ВВП составило

11,8%

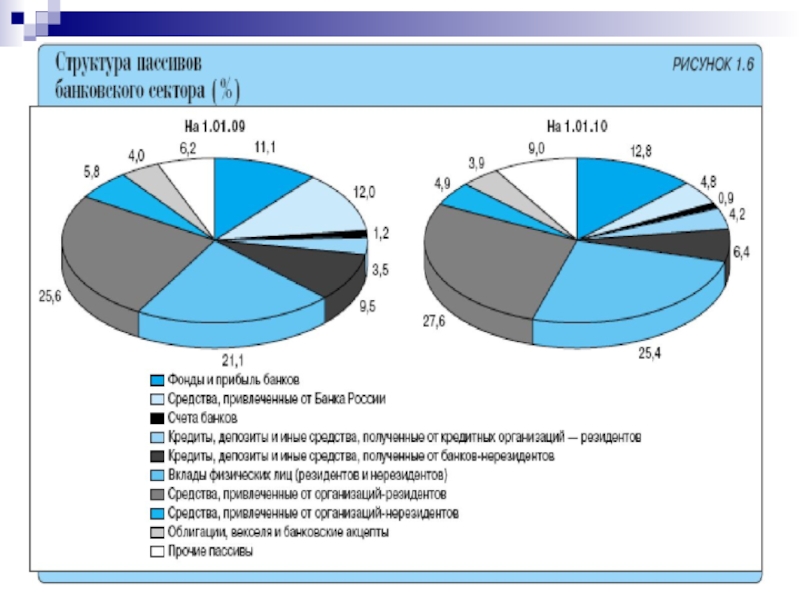

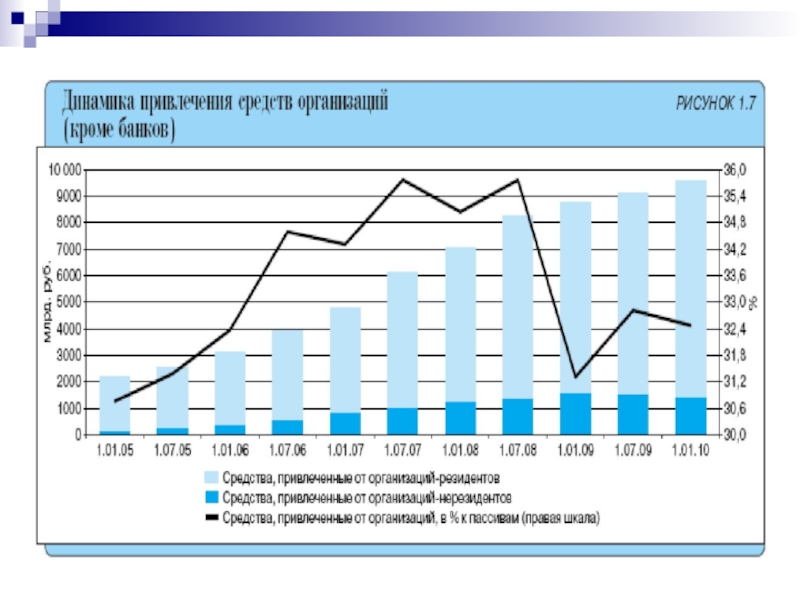

Основным источником формирования ресурсной базы кредитных организаций по итогам 2010 года были вклады физических лиц

Отношение объема вкладов к ВВП увеличилось до 19,2% (доля в пассивах банковского сектора составила 25,4%)

Отношение депозитов нефинансовых организаций к ВВП увеличилось — до 14,0%

Слайд 19Макроэкономические показатели

деятельности банковского сектора на 01.01.11

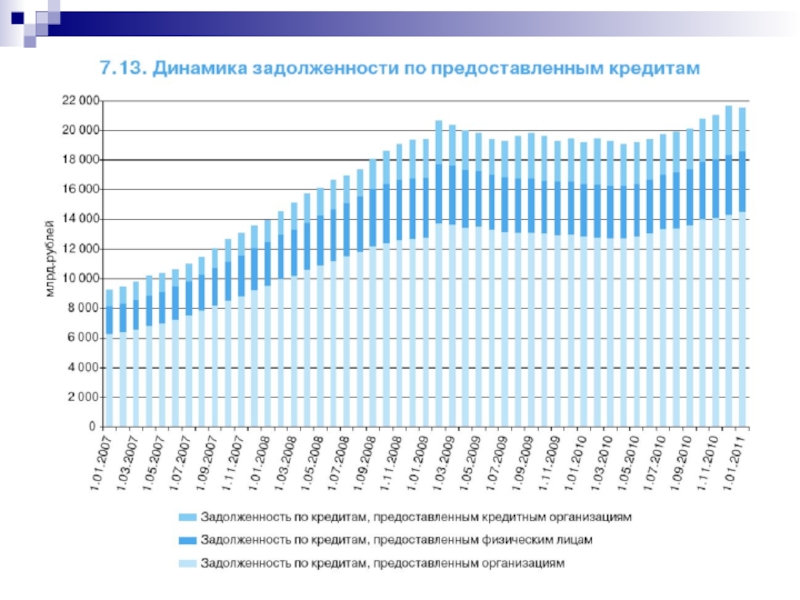

Отношение совокупного объема выданных кредитов

к ВВП выросло — до 50,8%

Их доля в совокупных активах

банковского сектора составила 67,4%

Отношение кредитов нефинансовым организациям и физическим лицам к ВВП увеличилось до 41,3%

Объемы вложений в долевые ценные бумаги в соотношении с ВВП остался незначительным (около 1%)

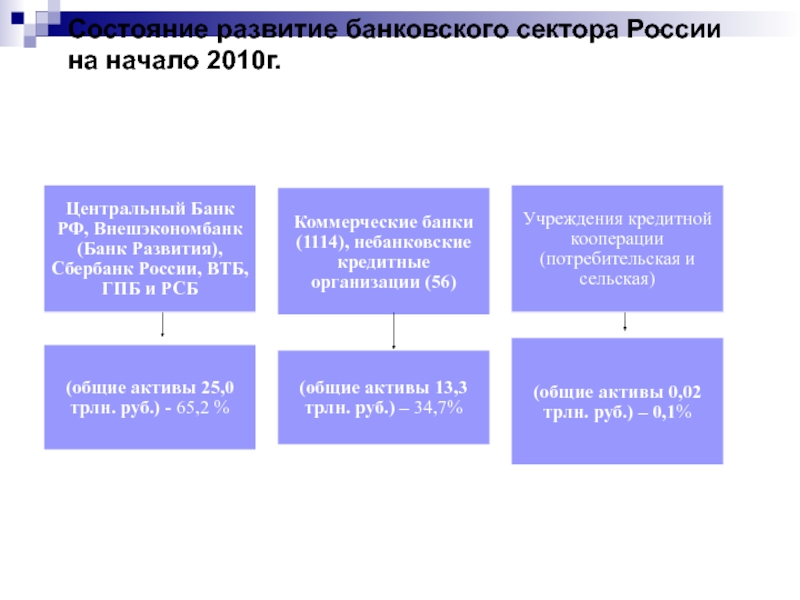

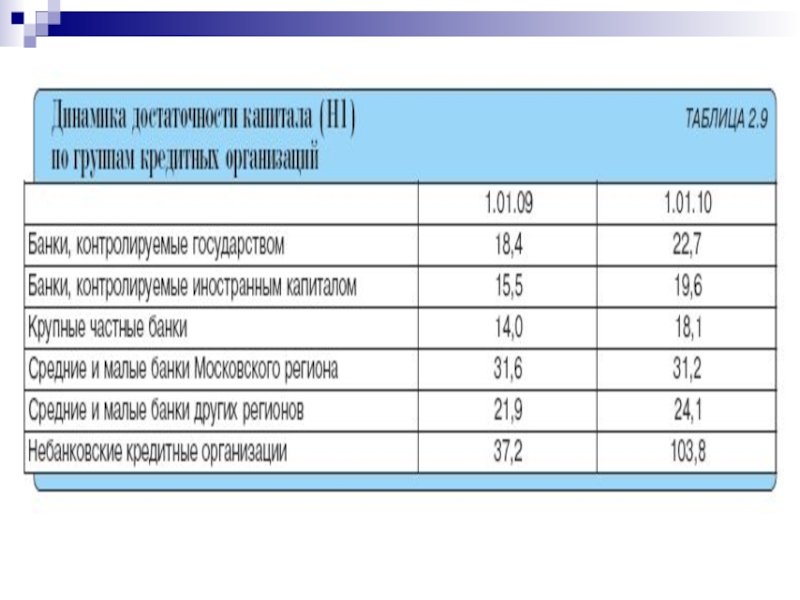

Слайд 25Состояние развитие банковского сектора России на начало 2010г.

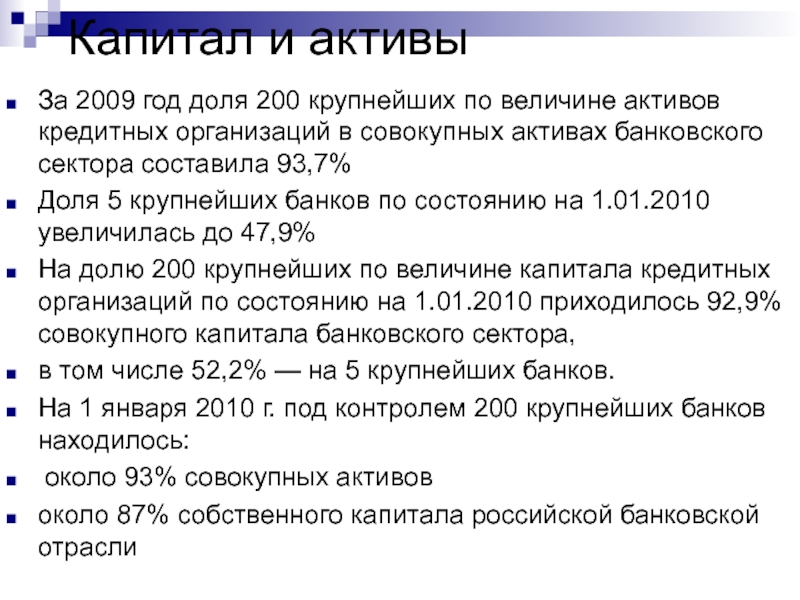

Слайд 27Капитал и активы

За 2009 год доля 200 крупнейших по величине

активов кредитных организаций в совокупных активах банковского сектора составила 93,7%

Доля

5 крупнейших банков по состоянию на 1.01.2010 увеличилась до 47,9%

На долю 200 крупнейших по величине капитала кредитных организаций по состоянию на 1.01.2010 приходилось 92,9% совокупного капитала банковского сектора,

в том числе 52,2% — на 5 крупнейших банков.

На 1 января 2010 г. под контролем 200 крупнейших банков находилось:

около 93% совокупных активов

около 87% собственного капитала российской банковской отрасли

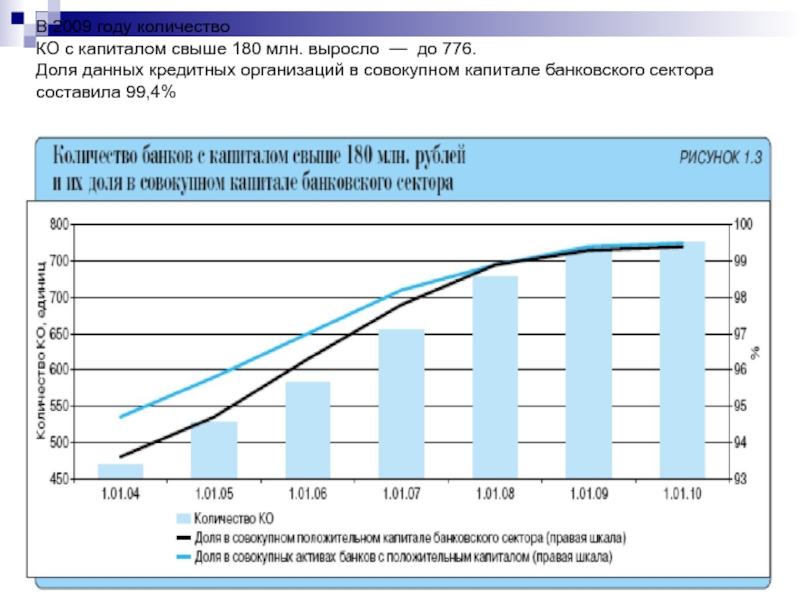

Слайд 30В 2009 году количество

КО с капиталом свыше 180 млн. выросло

— до 776.

Доля данных кредитных организаций в совокупном капитале

банковского сектора

составила 99,4%

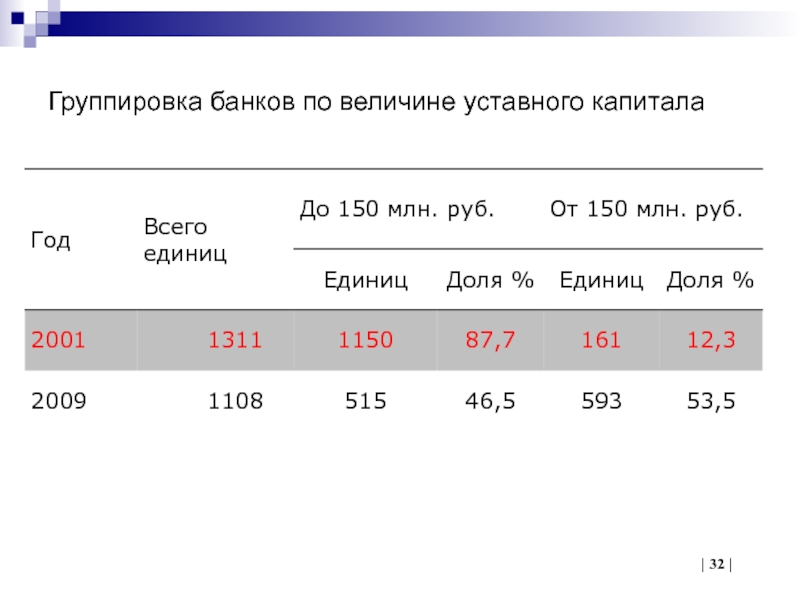

Слайд 32Группировка банков по величине уставного капитала

| |

Слайд 33Методы оценки достаточности капитала банка

метод «Рычага»

К

П

К

А

Слайд 34Базель 1 (Коэффициент Кука)

а)капитал делится на 2 уровня: основной (стержневой)

капитал и дополнительный (вспомогательный) капитал.

К

= К1 + К2

б) активы должны быть взвешены на риск

К

Н = ----------------- >=8%

Ар

в) в расчёт принимаются риски, связанные с забалансовыми обязательствами

Слайд 35Базель 2: переход от формализованных критериев оценки риска к уровню

оценок, ориентированных на рынок

К

Н= ------------------------------------------------------>=8% Ар+Кредитный + Операционный + Рыночный

риск риск риск

6 % 1,6% 0,4%

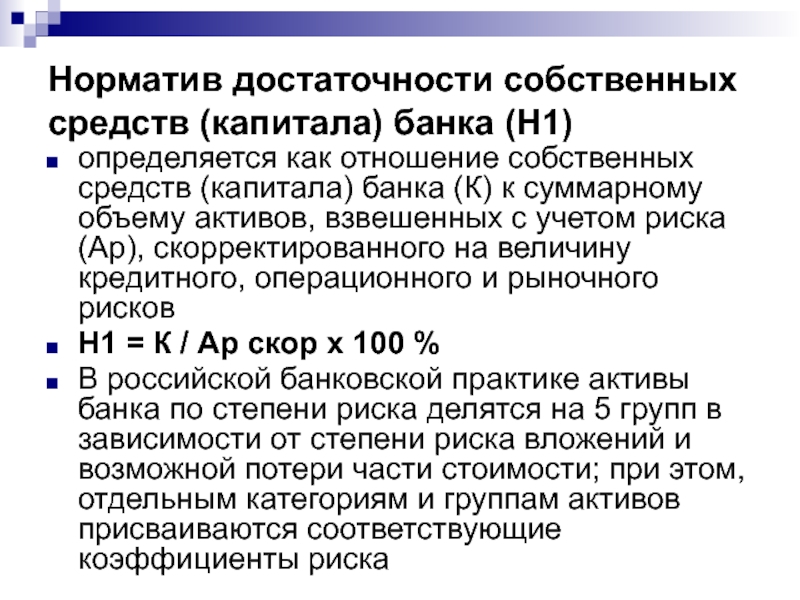

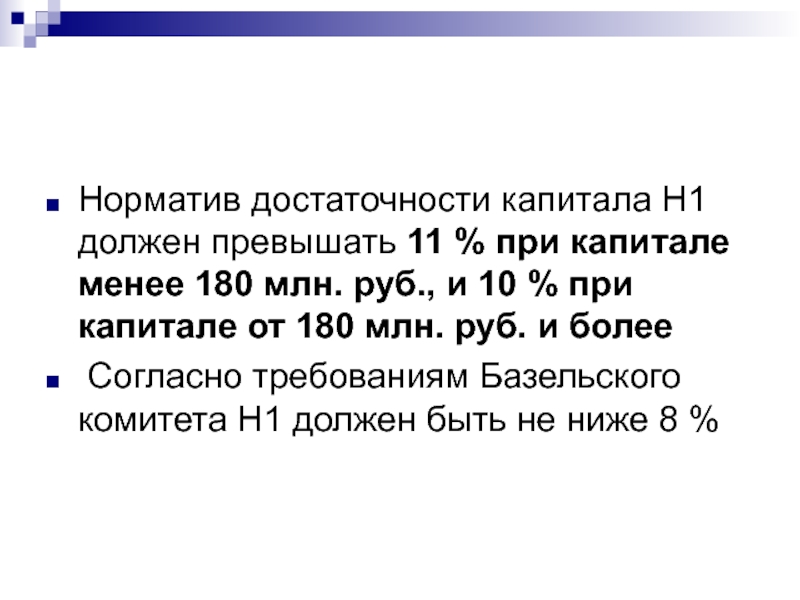

Слайд 36Норматив достаточности собственных средств (капитала) банка (Н1)

определяется как отношение собственных

средств (капитала) банка (К) к суммарному объему активов, взвешенных с

учетом риска (Ар), скорректированного на величину кредитного, операционного и рыночного рисков

Н1 = К / Ар скор х 100 %

В российской банковской практике активы банка по степени риска делятся на 5 групп в зависимости от степени риска вложений и возможной потери части стоимости; при этом, отдельным категориям и группам активов присваиваются соответствующие коэффициенты риска

Слайд 37Норматив достаточности капитала Н1 должен превышать 11 % при капитале

менее 180 млн. руб., и 10 % при капитале от

180 млн. руб. и более

Согласно требованиям Базельского комитета Н1 должен быть не ниже 8 %

Слайд 40Доля капитала банковского сектора в ВВП в Российской Федерации и

развитых странах

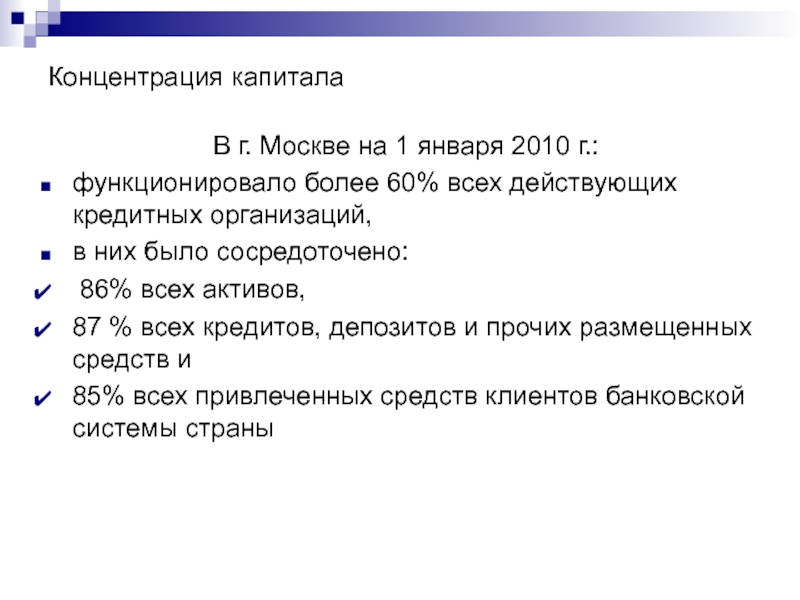

Слайд 41Концентрация капитала

В г. Москве на 1 января 2010 г.:

функционировало

более 60% всех действующих кредитных организаций,

в них было сосредоточено:

86% всех активов,

87 % всех кредитов, депозитов и прочих размещенных средств и

85% всех привлеченных средств клиентов банковской системы страны

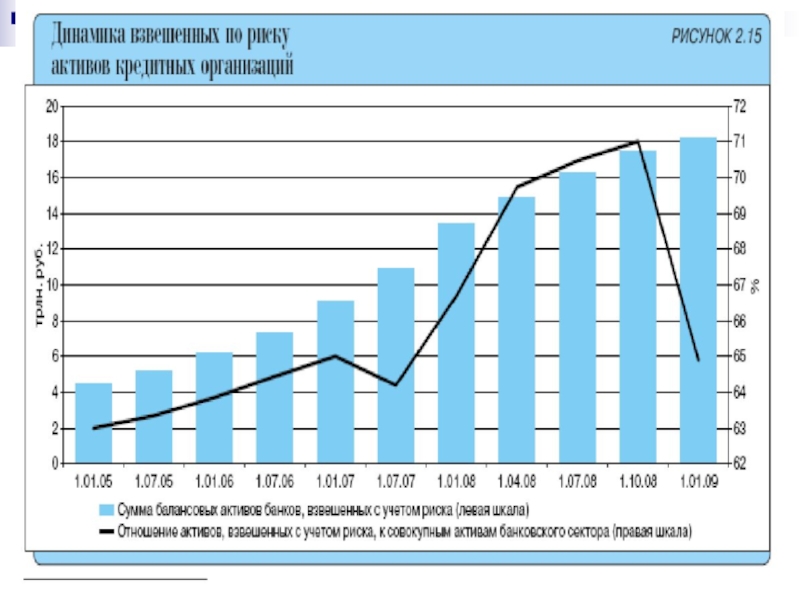

Слайд 42Активы

Привлекаемые внутри страны инвестиции в докризисный период использовались не производительно,

а направлялись на финансовые спекуляции, что привело к «надуванию» нескольких

пузырей, в том числе на национальном рынке ценных бумаг.

Банки трансформировали рублевые обязательства в валютные активы.

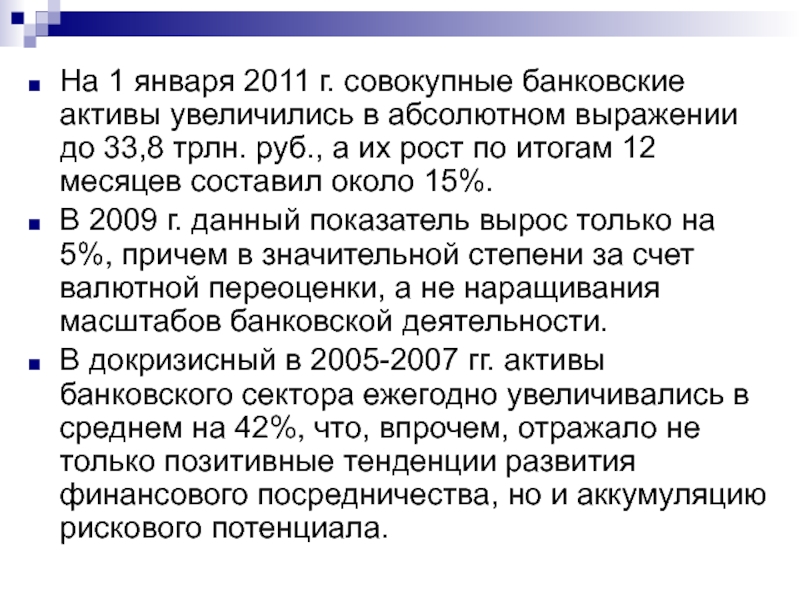

Слайд 44На 1 января 2011 г. совокупные банковские активы увеличились в

абсолютном выражении

до 33,8 трлн. руб., а их рост по

итогам 12 месяцев составил около 15%.

В 2009 г. данный показатель вырос только на 5%, причем в значительной степени за счет валютной переоценки, а не наращивания масштабов банковской деятельности.

В докризисный в 2005-2007 гг. активы банковского сектора ежегодно увеличивались в среднем на 42%, что, впрочем, отражало не только позитивные тенденции развития финансового посредничества, но и аккумуляцию рискового потенциала.

Цели деятельности российских коммерческих банков: на первое место поставлены

не интересы хозяйства, а собственные интересы банка, связанные с получением прибыли.

В области модернизации менеджмента российскому банковскому сообществу целесообразно прежде всего сконцентрировать внимание на управлении рисками и рентабельностью.

Слайд 53Доходность:

Зависит от структуры активов банка, прежде

всего от кредитного портфеля банка

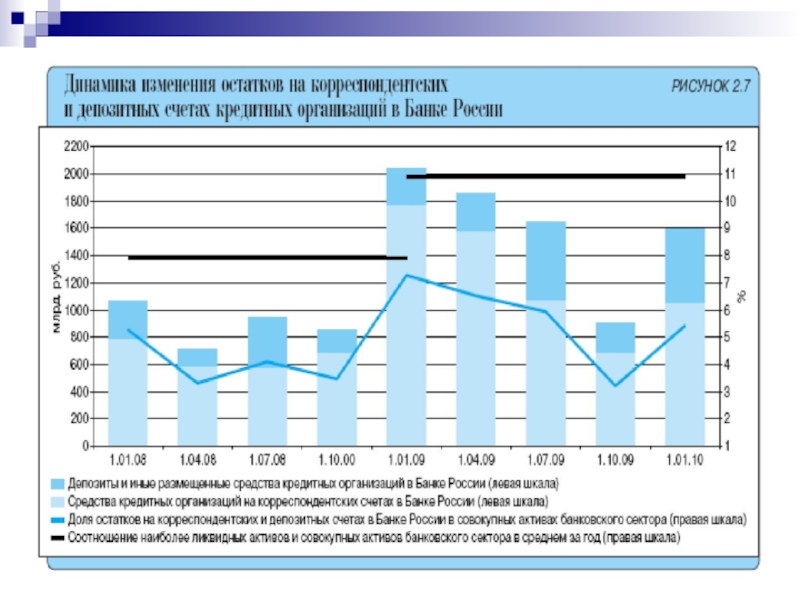

Слайд 54Ликвидность

На 1 октября 2008 г.

внешний долг российских банков и предприятий (без участия в капитале)

составляла 497,8 млрд. долл. Уход международных инвесторов с российского рынка (за 2008 г. чистый отток частного капитала из России составил 130 млрд. долл.) - возник кризис ликвидности в банковском секторе страны.

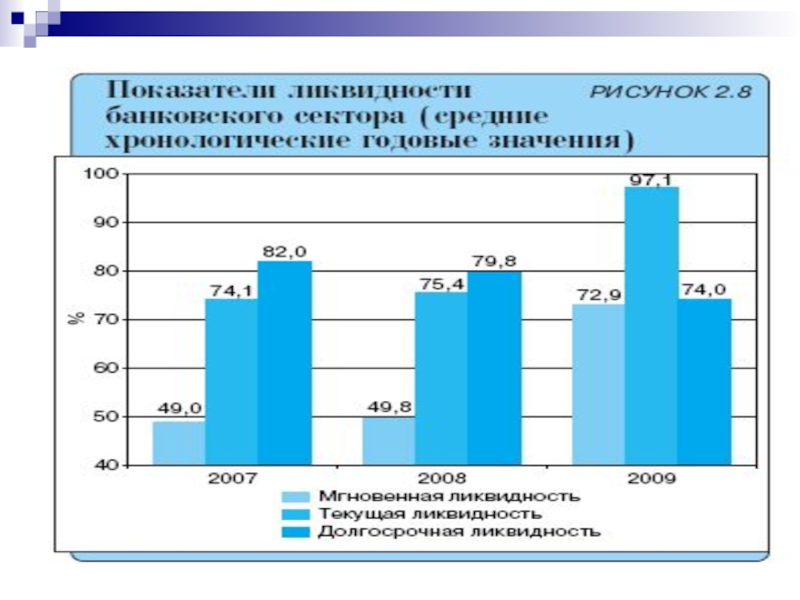

Слайд 55Экономические нормативы деятельности банков

Норматив мгновенной ликвидности (Н2) определяется как отношение

суммы высоколиквидных активов банка (касса, остатки на корреспондентских счетах) (Лам)

к сумме обязательств банка по счетам до востребования (ОВм)

Н2 = Лам / ОВм х 100 % >= 15%

Слайд 56Экономические нормативы деятельности банков

Норматив текущей ликвидности банка (Н3) определяется как

отношение суммы ликвидных активов банка (мгновенных активов и вложений со

сроком погашения до 30-ти дней) (ЛАт) к сумме обязательств банка до востребования и на срок до 30-ти дней (ОВт).

Н3 = Лат / ОВт х 100 % >= 50%

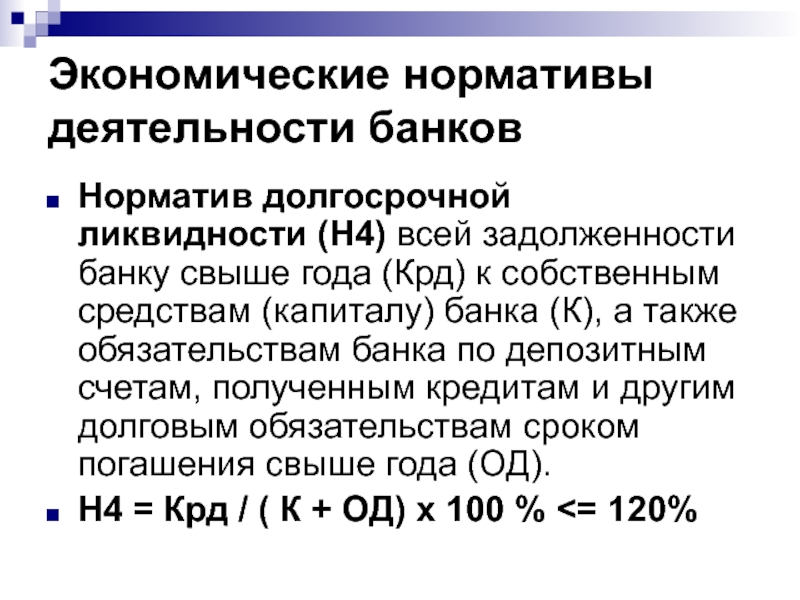

Слайд 57Экономические нормативы деятельности банков

Норматив долгосрочной ликвидности (Н4) всей задолженности банку

свыше года (Крд) к собственным средствам (капиталу) банка (К), а

также обязательствам банка по депозитным счетам, полученным кредитам и другим долговым обязательствам сроком погашения свыше года (ОД).

Н4 = Крд / ( К + ОД) х 100 % <= 120%

Слайд 60Ключевой проблемой современного мира

является устойчивое развитие

экономики, в том числе ее важнейшего звена – банковской системы

Слайд 61Сформировались следующие концептуальные подходы развития банковской системы России

банковская система нуждается

в значительных переменах

преобразования должны быть направлены на построение более устойчивой

модели, адекватной требованиям рыночной экономики и международным стандартам

Слайд 62Обеспечение устойчивости банковской системы – глобальная задача

охватывающая макро- и микроуровень

экономических отношений, не может быть решена без исследования методологических основ

и конкретного инструментария выявления качественных состояний устойчивости, обуславливающих принятие стратегических и тактических решений

Слайд 63Действия Правительства Российской Федерации и Банка России

Снижены нормы отчислений банков

в ФОР.

Принято решение по размещению на депозитах коммерческих банков

временно свободных денежных средств федерального бюджета.

Банк России предоставляет банкам кредиты без обеспечения (условие - наличия соответствующих рейтингов, включая национальные).

Банк России получил право выступать участником торгов на фондовых биржах.

Государственной корпорации «АСВ» передана функция по предупреждению банкротства банков и выделено из бюджета 200 млрд. рублей для проведения санации банков.

Увеличена до 700 тысяч рублей сумма возмещения по вкладам в банке, в отношении которого наступил страховой случай.

ГК «Банк развития» (Внешэкономбанк)» предоставит 50 млрд. долларов США банкам и организациям для рефинансирования иностранных займов.

Банк России предоставит банкам Российской Федерации субординированные кредиты (займы) без обеспечения на общую сумму 950 млрд. рублей.

Увеличен уставный капитал ОАО «Россельхозбанк» на 33,5 млрд. рублей.

Увеличивается взнос в уставный капитал ОАО «АИЖК» с 6 млрд. рублей до 66 млрд. рублей в целях поддержки рынка ипотечного кредитования.

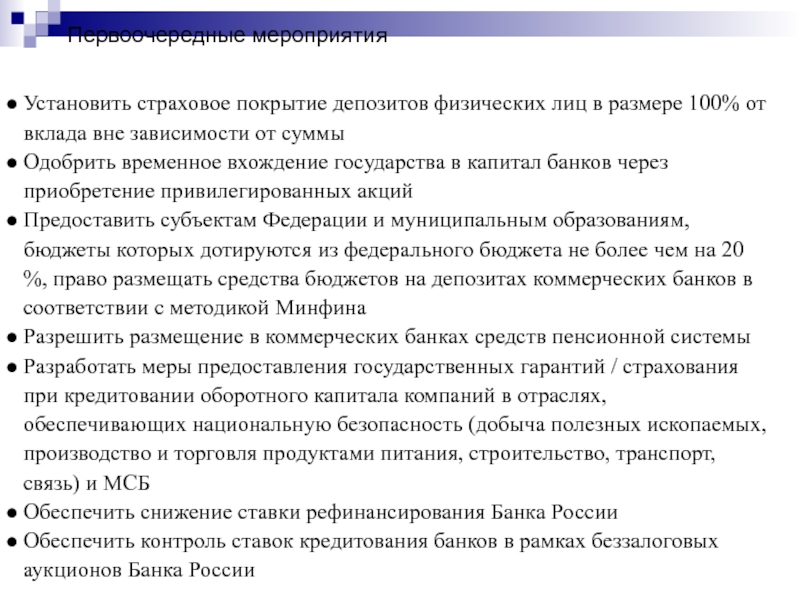

Слайд 64Первоочередные мероприятия

Установить страховое покрытие депозитов физических лиц в размере 100%

от вклада вне зависимости от суммы

Одобрить временное вхождение государства

в капитал банков через приобретение привилегированных акций

Предоставить субъектам Федерации и муниципальным образованиям, бюджеты которых дотируются из федерального бюджета не более чем на 20 %, право размещать средства бюджетов на депозитах коммерческих банков в соответствии с методикой Минфина

Разрешить размещение в коммерческих банках средств пенсионной системы

Разработать меры предоставления государственных гарантий / страхования при кредитовании оборотного капитала компаний в отраслях, обеспечивающих национальную безопасность (добыча полезных ископаемых, производство и торговля продуктами питания, строительство, транспорт, связь) и МСБ

Обеспечить снижение ставки рефинансирования Банка России

Обеспечить контроль ставок кредитования банков в рамках беззалоговых аукционов Банка России

Слайд 65Среднесрочные мероприятия

Законодательно обеспечить внесудебное истребование залогов

Снизить ставки налога на

прибыль в случае ее реинвестирования в собственный капитал банка

Снизить норматив

достаточности капитала в соответствии с требованиями Базель II

Законодательно обеспечить рефинансирование активов кредитных организаций

Упростить процедуры реорганизации кредитных организаций

Законодательно закрепить безотзывные вклады с повышенной ставкой

Провести объединение биржевых торговых площадок

Создать единый клиринговый центр и депозитарий

Существенно сократить законодательные ограничения на дистанционные банковские операции для физических лиц

Создать институт государственных гарантий

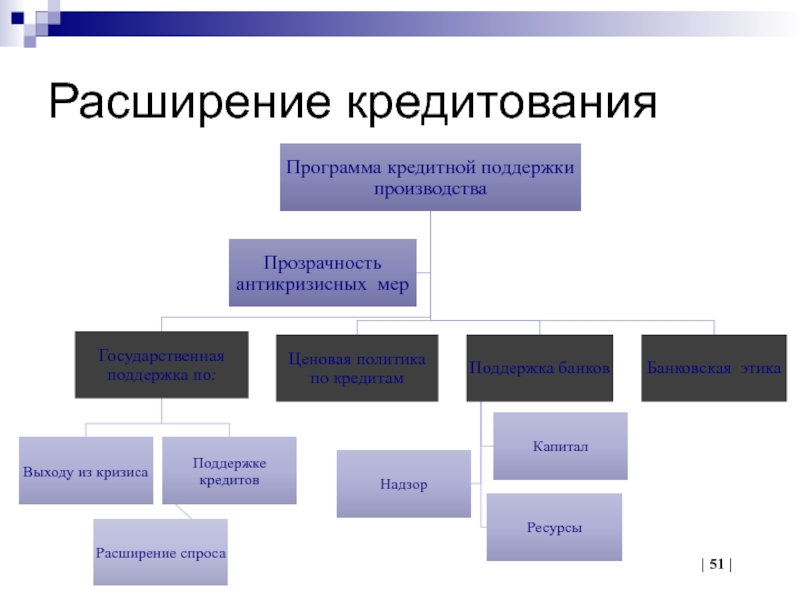

Слайд 66Основная проблема сегодня – отсутствие порядка и механизмов реализации форм

поддержки производства и доведения их до конечных потребителей.

| |

Слайд 67Формы поддержки кредитования

Гарантии;

Поручительства;

Субординированные кредиты;

Подкрепление банков ресурсами;

Субсидирование % ставок;

Контроль за использованием

целевых ресурсов;

Реструктуризация задолженности;

Вхождение государства и банков в капитал предприятий.

| |

Слайд 68Расширение доступа банков к ресурсам

отказ от рейтингов в пользу внутренних

оценок Банка России;

удлинение срока беззалоговых кредитов до 3 лет;

проведение конкурсов

для получения кредитов на высокоэффективные проекты;

Расширение кредитования малого бизнеса

| |

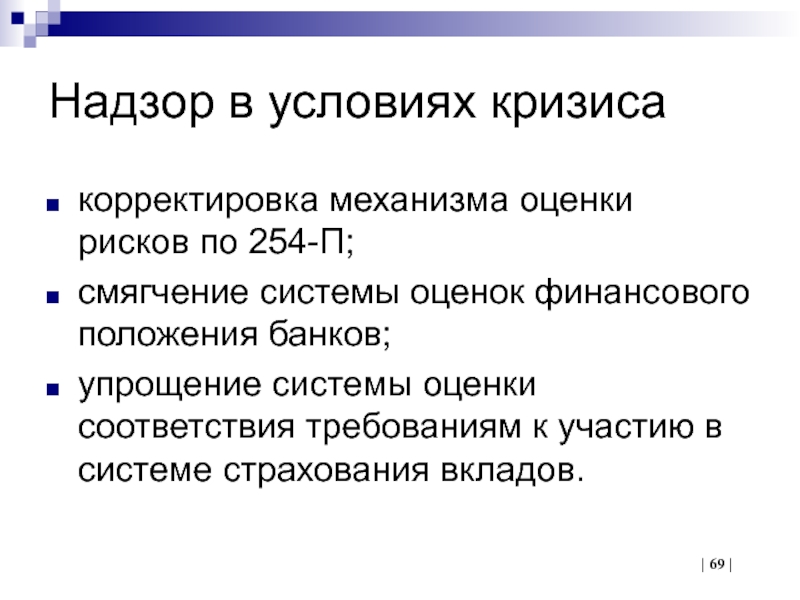

Слайд 69Надзор в условиях кризиса

корректировка механизма оценки рисков по 254-П;

смягчение системы

оценок финансового положения банков;

упрощение системы оценки соответствия требованиям к участию

в системе страхования вкладов.

| |

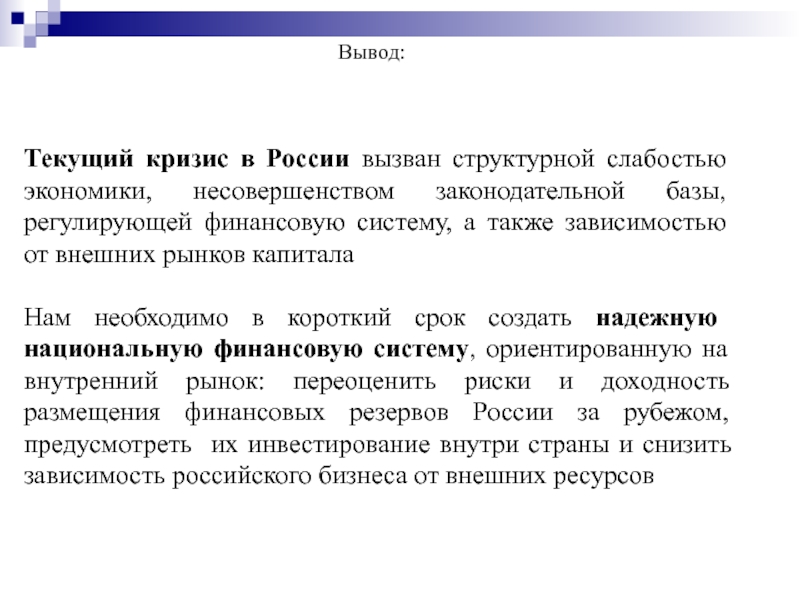

Слайд 70

Текущий кризис в России вызван структурной слабостью экономики, несовершенством законодательной

базы, регулирующей финансовую систему, а также зависимостью от внешних рынков

капитала

Нам необходимо в короткий срок создать надежную национальную финансовую систему, ориентированную на внутренний рынок: переоценить риски и доходность размещения финансовых резервов России за рубежом, предусмотреть их инвестирование внутри страны и снизить зависимость российского бизнеса от внешних ресурсов

Вывод: