Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Тема 1

Содержание

- 1. Тема 1

- 2. Содержание 1. Происхождение и сущность денег как

- 3. 1. Происхождение и сущность денег Объективные причины

- 4. 1. Происхождение и сущность денег Основная причина появления

- 5. Потребительная стоимость - это способность товара удовлетворять различные потребительские нужды и потребности человека

- 6. Стоимость это труд, воплощенный ( заключенный) в товаре

- 7. Меновая стоимость способность товара обмениваться на другие товары в определенных пропорциях

- 8. Ограничения прямого продуктообменаПрямой обмен товара на товар

- 9. Этапы развития форм стоимостипростая или случайная форма стоимости;полная или развернутая форма стоимости;всеобщая форма стоимости;денежная форма стоимости.

- 10. Денежная форма стоимостиДля превращения товара в деньги

- 11. Свойства благородных металлов, наиболее подходящие для выполнения

- 12. Деньги – есть тот товар, с которым

- 13. Сущность денег заключается в единстве трех свойств:всеобщей

- 14. Вывод Деньги - это такой специфический товар,

- 15. 2. Функции денег Деньги как мера стоимости

- 16. 2. Функции денег 2. Деньги как средство

- 17. 2. Функции денег 3. Деньги как средство

- 18. 2. Функции денег 4. Деньги как сокровище,

- 19. 2. Функции денег 5. Мировые деньгиМировые деньги

- 20. Демонетизация золота -утрата золотом своих функций

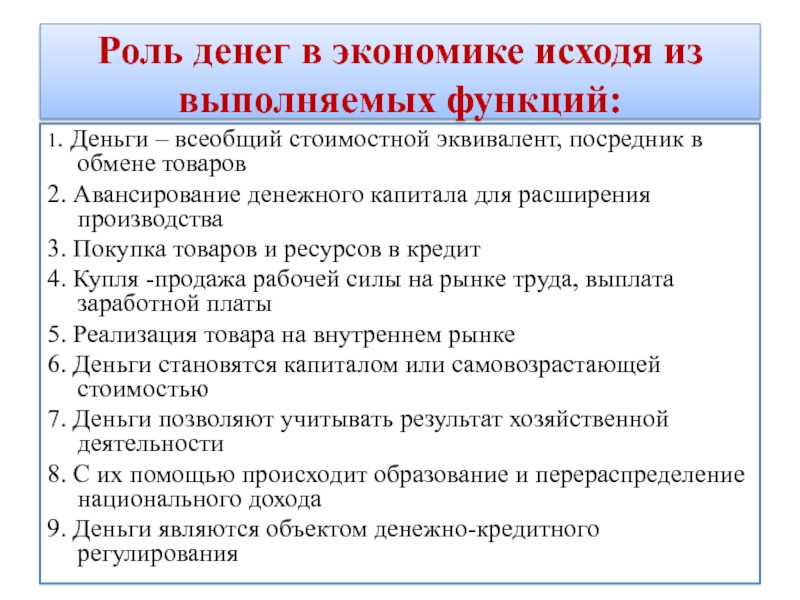

- 21. Роль денег в экономике исходя из

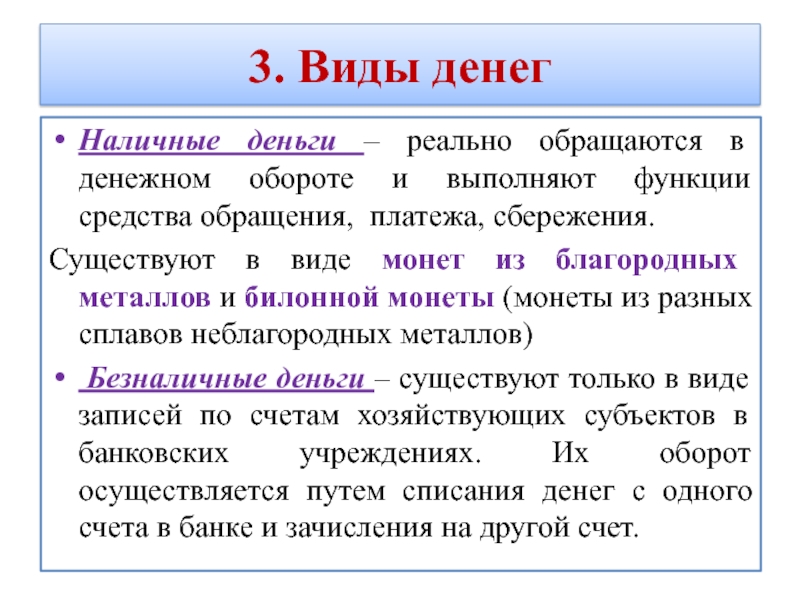

- 22. 3. Виды денегНаличные деньги – реально обращаются

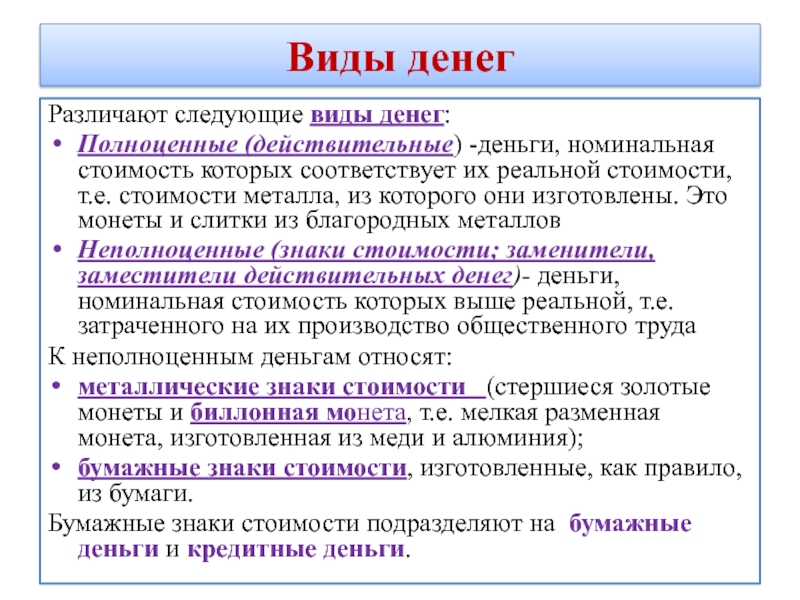

- 23. Виды денегРазличают следующие виды денег:Полноценные (действительные) -деньги,

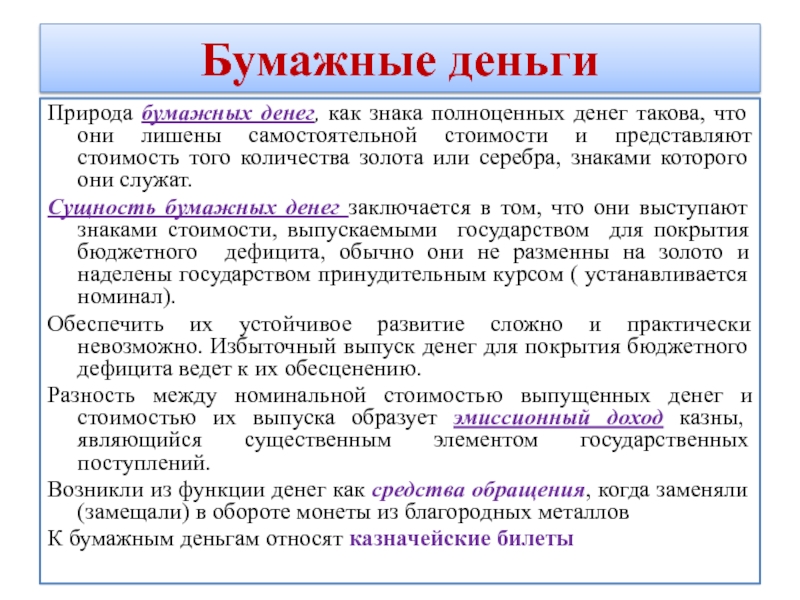

- 24. Бумажные деньгиПрирода бумажных денег, как знака полноценных

- 25. Кредитные деньгиКредитные деньги – это знаки стоимости,

- 26. Виды кредитных денег:Вексель – это письменное долговое

- 27. Виды кредитных денег:Банкнота – это денежный знак,

- 28. Отличие банкноты от векселя:От векселя банкнота отличается:по

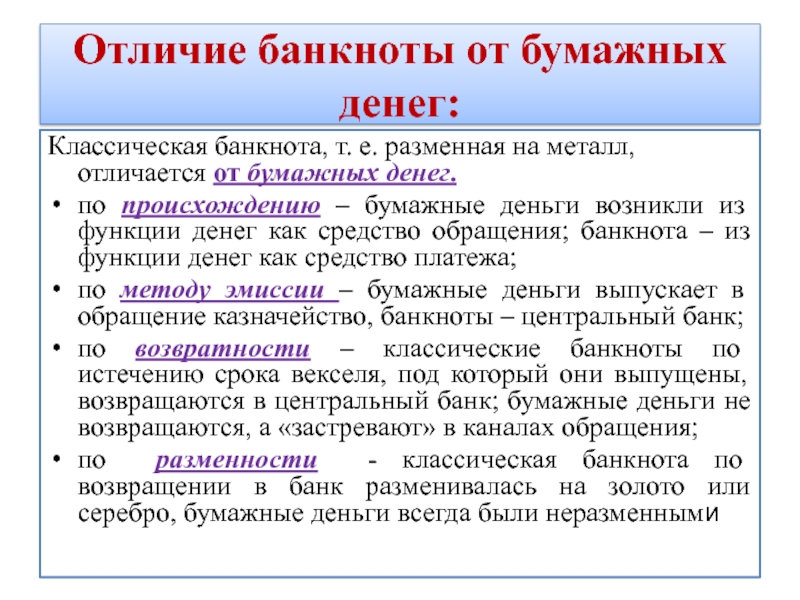

- 29. Отличие банкноты от бумажных денег:Классическая банкнота, т.

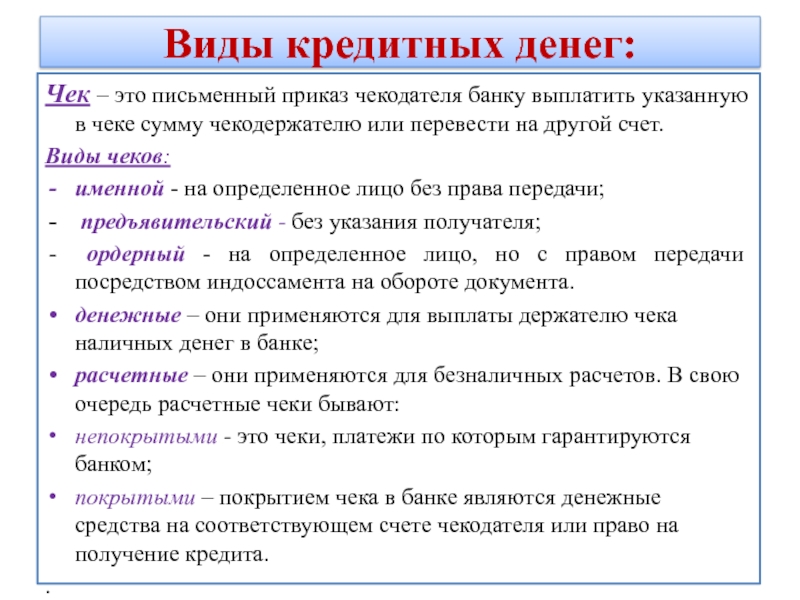

- 30. Виды кредитных денег:Чек – это письменный приказ

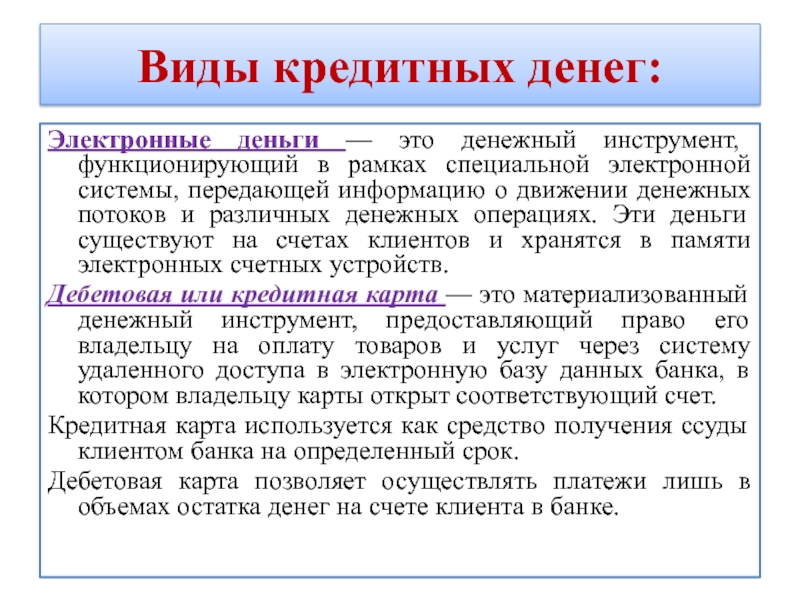

- 31. Виды кредитных денег:Электронные деньги — это денежный

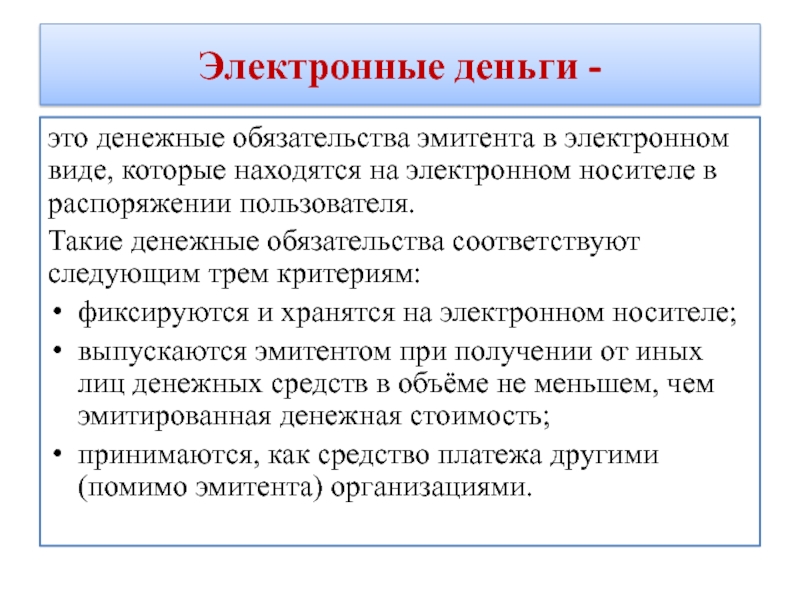

- 32. Электронные деньги -это денежные обязательства эмитента в

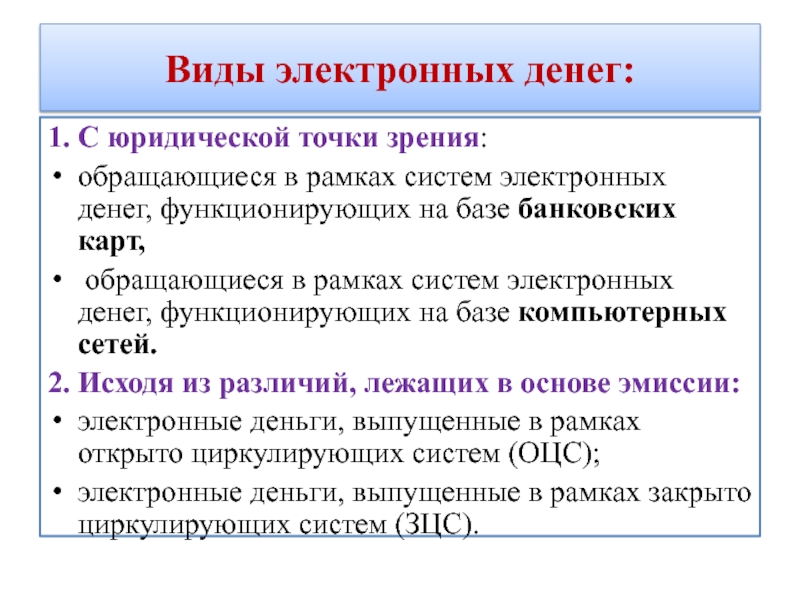

- 33. Виды электронных денег:1. С юридической точки зрения:обращающиеся

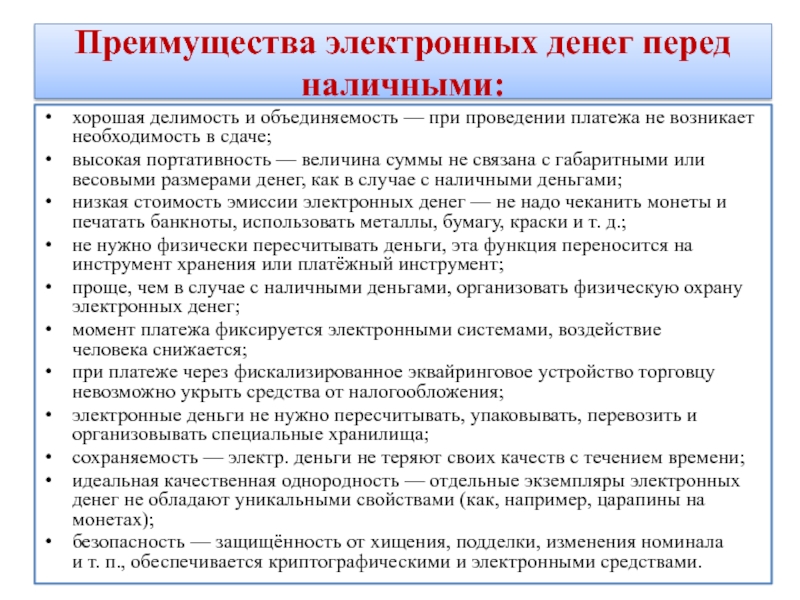

- 34. Преимущества электронных денег перед наличными:хорошая делимость и

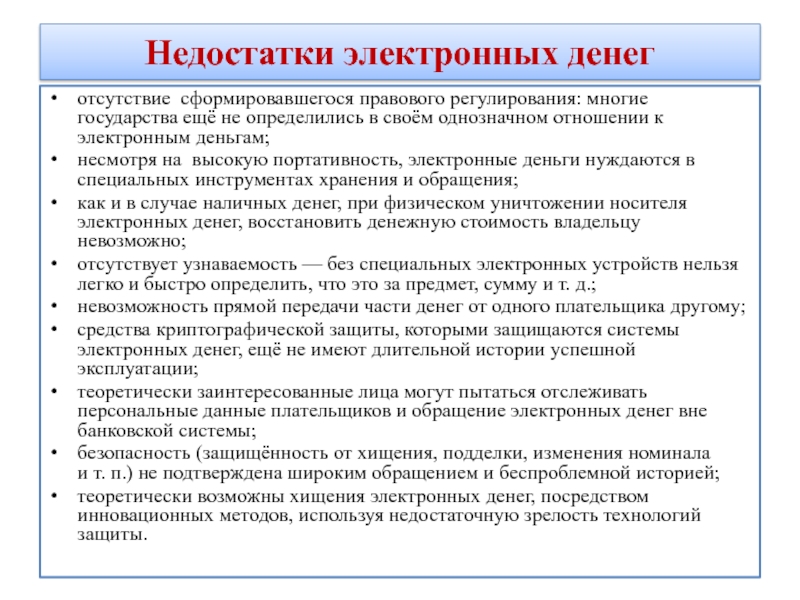

- 35. Недостатки электронных денеготсутствие сформировавшегося правового регулирования: многие

- 36. Скачать презентанцию

Содержание 1. Происхождение и сущность денег как всеобщего эквивалента2. Функции и роль денег в экономике3. Виды денег и их особенности

Слайды и текст этой презентации

Слайд 2Содержание

1. Происхождение и сущность денег как всеобщего эквивалента

2.

Функции и роль денег в экономике

особенностиСлайд 31. Происхождение и сущность денег

Объективные причины появления денег:

разделение общественного

труда;

экономический рост;

выделение особого товара, наиболее приспособленного к роли

посредника при совершении обменных операций.Слайд 41. Происхождение и сущность денег

Основная причина появления денег, как всеобщего

эквивалента заключается в противоречии, заложенном в товаре:

как потребительные стоимости

все товары качественно разнородны и количественно несоизмеримы, имеют различную полезность; как стоимости товары однородны и количественно соизмеримы.

Слайд 5Потребительная стоимость -

это способность товара удовлетворять различные потребительские нужды

и потребности человека

Слайд 8Ограничения прямого продуктообмена

Прямой обмен товара на товар (продуктообмен) имеет значительные

ограничения:

1) обмен ограничен кругом лиц, которым можно сбыть товар;

2) транспортные издержки;

3) способность к сбыту у различных товаров различна;

4) ограничения по времени

(для скоропортящихся продуктов);

5) различная делимость товаров.

Слайд 9Этапы развития форм стоимости

простая или случайная форма стоимости;

полная или развернутая

форма стоимости;

всеобщая форма стоимости;

денежная форма стоимости.

Слайд 10Денежная форма стоимости

Для превращения товара в деньги необходимо:

общее признание за

этим товаром роли всеобщего эквивалента;

длительное выполнение этим товаром роли всеобщего

эквивалента;наличие особых физических свойств, пригодных для постоянной обмениваемости.

Слайд 11Свойства благородных металлов, наиболее подходящие для выполнения функций денег

однородность –

равные по весу куски золота или серебра ничем не отличаются

друг от друга;делимость – металлы делятся на части без потери стоимости;

портативность – высокая стоимость даже при малом весе;

сохраняемость – сохраняется долгое время без потери своих свойств и качеств;

транспортабельность- удобство перевозки, транспортировки.

Слайд 12Деньги – есть тот товар, с которым в силу общественного

обычая срослась роль всеобщего эквивалента

Эквивалентной форме стоимости присущи следующие особенности:

потребительная

стоимость служит формой проявления своей противоположности - стоимости; конкретный труд выступает как форма проявления своей противоположности - абстрактного труда;

частный труд становится проявлением своей противоположности - непосредственно общественного труда.

Слайд 13Сущность денег заключается в единстве трех свойств:

всеобщей непосредственной обмениваемости;

кристаллизации

меновой стоимости;

материализации всеобщего рабочего времени.

Слайд 14Вывод

Деньги - это такой специфический товар, который монопольно выполняет

роль всеобщего эквивалента и служит орудием стихийного учета затрат общественного

труда частных товаропроизводителей.Слайд 152. Функции денег

Деньги как мера стоимости - деньги как

всеобщий эквивалент измеряют стоимость всех других товаров.

Деньги функционируют идеально,

как мысленно представляемые.Стоимость товара, выраженная в деньгах, называется ценой.

Масштаб цен – это весовое количество металла, принятое в данной стране за денежную единицу и служащее для измерения цен всех товаров.

Мера стоимости- это качественная, экономическая характеристика денег, обусловленная действием объективных экономических законов, не подвластных влиянию государства.

Масштаб цен- это количественная, техническая характеристика денег, на которую государство оказывает активное воздействие.

Слайд 162. Функции денег

2. Деньги как средство обращения

Т

Д Т

деньги играют роль посредника в обмене товаров

и выполняют функцию средства обращения, присутствуют в обороте кратковременно, мимолетно, преобладают наличные деньги Характерная черта- одновременное и встречное движение денег и товаров ( товары -покупателю; деньги – продавцу)

На основе функции денег как средства обращения возникли бумажные деньги, не имеющие собственной стоимости.

В этой функции заложена 1 формальная возможность развития кризисов и инфляции

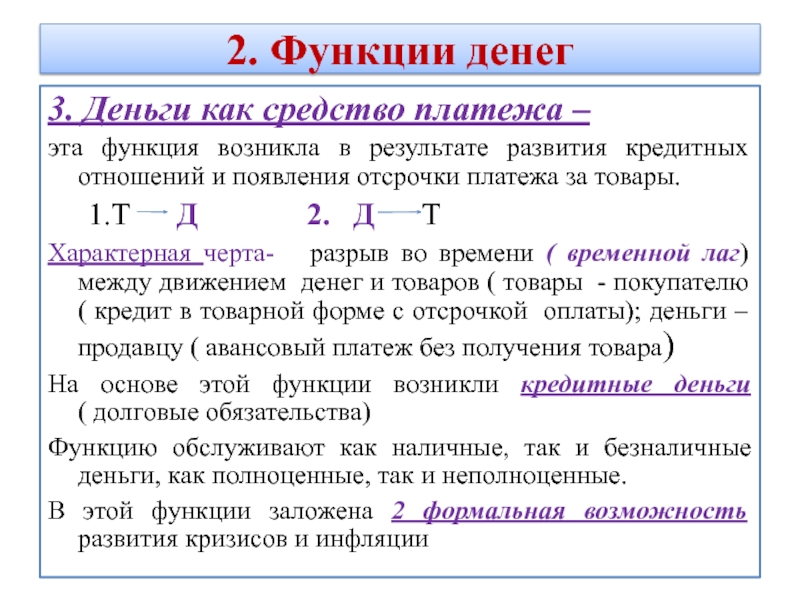

Слайд 172. Функции денег

3. Деньги как средство платежа –

эта

функция возникла в результате развития кредитных отношений и появления отсрочки

платежа за товары.1.Т Д 2. Д Т

Характерная черта- разрыв во времени ( временной лаг) между движением денег и товаров ( товары - покупателю ( кредит в товарной форме с отсрочкой оплаты); деньги – продавцу ( авансовый платеж без получения товара)

На основе этой функции возникли кредитные деньги ( долговые обязательства)

Функцию обслуживают как наличные, так и безналичные деньги, как полноценные, так и неполноценные.

В этой функции заложена 2 формальная возможность развития кризисов и инфляции

Слайд 182. Функции денег

4. Деньги как сокровище, средство накопления и

сбережения

Функцию сокровища выполняют реальные и полноценные деньги. С помощью функции

сокровища осуществлялось стихийное регулирование денежного обращения.Накопление существует в основном в виде фондов денежных средств хозяйствующих субъектов, как правило, в безналичной форме

Сбережение – это, прежде всего, денежные средства, сосредоточенные на руках населения. (организованные и не организованные сбережения в наличной и безналичной форме)

Слайд 192. Функции денег

5. Мировые деньги

Мировые деньги в условиях металлического

обращения выступают в виде слитков благородных металлов, а в условиях

развитого капитализма - в виде слитков золота, т.к. неполноценные деньги, имеющие обращение внутри отдельной страны, на мировом рынке теряют силу.Современные мировые деньги: валюты промышленно развитых стран; коллективные валюты; СДР (СПЗ).

Назначение мировых денег:

всеобщее платежное средство;

всеобщее покупательное средство;

абстрактная материализация общественного богатства.

Слайд 20

Демонетизация золота -утрата золотом своих функций

3 концепции:

Золото не утратило свои

функции и выполняет их и по сей день в полном

объеме как и раньше2. Золото полностью ушло из обращения и перестало выполнять свои функции

3. Процесс демонетизации идет, но он еще не завершился

Слайд 21

Роль денег в экономике исходя из выполняемых функций:

1. Деньги –

всеобщий стоимостной эквивалент, посредник в обмене товаров

2. Авансирование денежного капитала

для расширения производства3. Покупка товаров и ресурсов в кредит

4. Купля -продажа рабочей силы на рынке труда, выплата заработной платы

5. Реализация товара на внутреннем рынке

6. Деньги становятся капиталом или самовозрастающей стоимостью

7. Деньги позволяют учитывать результат хозяйственной деятельности

8. С их помощью происходит образование и перераспределение национального дохода

9. Деньги являются объектом денежно-кредитного регулирования

Слайд 223. Виды денег

Наличные деньги – реально обращаются в денежном обороте

и выполняют функции средства обращения, платежа, сбережения.

Существуют в виде монет

из благородных металлов и билонной монеты (монеты из разных сплавов неблагородных металлов)Безналичные деньги – существуют только в виде записей по счетам хозяйствующих субъектов в банковских учреждениях. Их оборот осуществляется путем списания денег с одного счета в банке и зачисления на другой счет.

Слайд 23Виды денег

Различают следующие виды денег:

Полноценные (действительные) -деньги, номинальная стоимость которых

соответствует их реальной стоимости, т.е. стоимости металла, из которого они

изготовлены. Это монеты и слитки из благородных металловНеполноценные (знаки стоимости; заменители, заместители действительных денег)- деньги, номинальная стоимость которых выше реальной, т.е. затраченного на их производство общественного труда

К неполноценным деньгам относят:

металлические знаки стоимости (стершиеся золотые монеты и биллонная монета, т.е. мелкая разменная монета, изготовленная из меди и алюминия);

бумажные знаки стоимости, изготовленные, как правило, из бумаги.

Бумажные знаки стоимости подразделяют на бумажные деньги и кредитные деньги.

Слайд 24Бумажные деньги

Природа бумажных денег, как знака полноценных денег такова, что

они лишены самостоятельной стоимости и представляют стоимость того количества золота

или серебра, знаками которого они служат.Сущность бумажных денег заключается в том, что они выступают знаками стоимости, выпускаемыми государством для покрытия бюджетного дефицита, обычно они не разменны на золото и наделены государством принудительным курсом ( устанавливается номинал).

Обеспечить их устойчивое развитие сложно и практически невозможно. Избыточный выпуск денег для покрытия бюджетного дефицита ведет к их обесценению.

Разность между номинальной стоимостью выпущенных денег и стоимостью их выпуска образует эмиссионный доход казны, являющийся существенным элементом государственных поступлений.

Возникли из функции денег как средства обращения, когда заменяли (замещали) в обороте монеты из благородных металлов

К бумажным деньгам относят казначейские билеты

Слайд 25Кредитные деньги

Кредитные деньги – это знаки стоимости, возникшие взамен золота,

на основе кредита, они являются продолжением функции денег как средства

платежа, т.е. деньги выступают обязательством, которое должно быть погашено через заранее установленный срок действительными деньгами (связаны с отсрочкой платежа).Эти деньги отражают движение ссудного капитала, т.е. капитала передаваемого кредитором заемщику, на условиях срочности платности, и возвратности.

Слайд 26Виды кредитных денег:

Вексель – это письменное долговое обязательство, установленной законом

формы, дающее его владельцу – держателю бесспорное право, при наступлении

срока, требовать от должника - векселедателя уплаты указанной денежной суммы. Векселя бывают простые и переводные (тратта).Свойства векселя:

- бесспорность (оплата по векселю должна быть произведена в любом случае, вплоть до протеста векселя);

абстрактность (на нем не указывается причина возникновения долга, т.е. назначение платежа);

обращаемость ( способность передаваться из одних рук в другие в качестве средства платежа при оформлении индоссамента – т.е. передаточной надписи).

Слайд 27Виды кредитных денег:

Банкнота – это денежный знак, бессрочное долговое обязательство,

выпускаемое в обращение центральными банками. В обращение поступают путем банковского

кредитования государства, хозяйствующих субъектов, через коммерческие банки, через обмен иностранной валюты на национальную.В современных условиях банкноты не размениваются на золото, но обеспечивается всеми активами центрального банка.

Современные банкноты, хотя и не размениваются на золото, но в определенной мере сохраняют товарную, или кредитную, основу. Однако в связи с их неразменностью на металл они подпадают под закономерности бумажно-денежного обращения.

Центральные банки выпускают в оборот банкноты строго определенного достоинства ( номинала).

Слайд 28Отличие банкноты от векселя:

От векселя банкнота отличается:

по гарантии – вексель

выпускается в обращении отдельным предпринимателем и имеет индивидуальную гарантию; банкнота

выпускается центральным банком и имеет государственную гарантию.по срочности – вексель представляет собой срочное долговое обязательство (3- 6 месяцев), а банкнота – бессрочное долговое обязательство;

Слайд 29Отличие банкноты от бумажных денег:

Классическая банкнота, т. е. разменная на

металл, отличается от бумажных денег.

по происхождению – бумажные деньги возникли

из функции денег как средство обращения; банкнота – из функции денег как средство платежа;по методу эмиссии – бумажные деньги выпускает в обращение казначейство, банкноты – центральный банк;

по возвратности – классические банкноты по истечению срока векселя, под который они выпущены, возвращаются в центральный банк; бумажные деньги не возвращаются, а «застревают» в каналах обращения;

по разменности - классическая банкнота по возвращении в банк разменивалась на золото или серебро, бумажные деньги всегда были неразменными

Слайд 30Виды кредитных денег:

Чек – это письменный приказ чекодателя банку выплатить

указанную в чеке сумму чекодержателю или перевести на другой счет.

Виды чеков:

именной - на определенное лицо без права передачи;

предъявительский - без указания получателя;

ордерный - на определенное лицо, но с правом передачи посредством индоссамента на обороте документа.

денежные – они применяются для выплаты держателю чека наличных денег в банке;

расчетные – они применяются для безналичных расчетов. В свою очередь расчетные чеки бывают:

непокрытыми - это чеки, платежи по которым гарантируются банком;

покрытыми – покрытием чека в банке являются денежные средства на соответствующем счете чекодателя или право на получение кредита.

.

.

Слайд 31Виды кредитных денег:

Электронные деньги — это денежный инструмент, функционирующий в

рамках специальной электронной системы, передающей информацию о движении денежных потоков

и различных денежных операциях. Эти деньги существуют на счетах клиентов и хранятся в памяти электронных счетных устройств.Дебетовая или кредитная карта — это материализованный денежный инструмент, предоставляющий право его владельцу на оплату товаров и услуг через систему удаленного доступа в электронную базу данных банка, в котором владельцу карты открыт соответствующий счет.

Кредитная карта используется как средство получения ссуды клиентом банка на определенный срок.

Дебетовая карта позволяет осуществлять платежи лишь в объемах остатка денег на счете клиента в банке.

Слайд 32Электронные деньги -

это денежные обязательства эмитента в электронном виде, которые

находятся на электронном носителе в распоряжении пользователя.

Такие денежные обязательства

соответствуют следующим трем критериям:фиксируются и хранятся на электронном носителе;

выпускаются эмитентом при получении от иных лиц денежных средств в объёме не меньшем, чем эмитированная денежная стоимость;

принимаются, как средство платежа другими (помимо эмитента) организациями.

Слайд 33Виды электронных денег:

1. С юридической точки зрения:

обращающиеся в рамках систем

электронных денег, функционирующих на базе банковских карт,

обращающиеся в рамках

систем электронных денег, функционирующих на базе компьютерных сетей.2. Исходя из различий, лежащих в основе эмиссии:

электронные деньги, выпущенные в рамках открыто циркулирующих систем (ОЦС);

электронные деньги, выпущенные в рамках закрыто циркулирующих систем (ЗЦС).

Слайд 34Преимущества электронных денег перед наличными:

хорошая делимость и объединяемость — при проведении

платежа не возникает необходимость в сдаче;

высокая портативность — величина суммы не

связана с габаритными или весовыми размерами денег, как в случае с наличными деньгами;низкая стоимость эмиссии электронных денег — не надо чеканить монеты и печатать банкноты, использовать металлы, бумагу, краски и т. д.;

не нужно физически пересчитывать деньги, эта функция переносится на инструмент хранения или платёжный инструмент;

проще, чем в случае с наличными деньгами, организовать физическую охрану электронных денег;

момент платежа фиксируется электронными системами, воздействие человека снижается;

при платеже через фискализированное эквайринговое устройство торговцу невозможно укрыть средства от налогообложения;

электронные деньги не нужно пересчитывать, упаковывать, перевозить и организовывать специальные хранилища;

сохраняемость — электр. деньги не теряют своих качеств с течением времени;

идеальная качественная однородность — отдельные экземпляры электронных денег не обладают уникальными свойствами (как, например, царапины на монетах);

безопасность — защищённость от хищения, подделки, изменения номинала и т. п., обеспечивается криптографическими и электронными средствами.

Слайд 35Недостатки электронных денег

отсутствие сформировавшегося правового регулирования: многие государства ещё не

определились в своём однозначном отношении к электронным деньгам;

несмотря на высокую

портативность, электронные деньги нуждаются в специальных инструментах хранения и обращения;как и в случае наличных денег, при физическом уничтожении носителя электронных денег, восстановить денежную стоимость владельцу невозможно;

отсутствует узнаваемость — без специальных электронных устройств нельзя легко и быстро определить, что это за предмет, сумму и т. д.;

невозможность прямой передачи части денег от одного плательщика другому;

средства криптографической защиты, которыми защищаются системы электронных денег, ещё не имеют длительной истории успешной эксплуатации;

теоретически заинтересованные лица могут пытаться отслеживать персональные данные плательщиков и обращение электронных денег вне банковской системы;

безопасность (защищённость от хищения, подделки, изменения номинала и т. п.) не подтверждена широким обращением и беспроблемной историей;

теоретически возможны хищения электронных денег, посредством инновационных методов, используя недостаточную зрелость технологий защиты.