Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Тема 12. Денежно-кредитная система в макроэкономике 1. Денежный рынок: спрос и

Содержание

- 1. Тема 12. Денежно-кредитная система в макроэкономике 1. Денежный рынок: спрос и

- 2. 1. Денежный рынок: спрос и предложение денегДенежный

- 3. Активная часть –

- 4. Под

- 5. Агрегаты М2

- 6. Среди факторов, определяющих предложение денег, выделяют: размер

- 7. Таким образом,

- 8. Трансакционный мотив

- 9. Спрос на деньги увеличивается, если: уменьшаются издержки

- 10. 2. Функции и роль кредита в рыночной

- 11. Источниками кредита являются:денежные средства предприятий на восстановление

- 12. Кредитные деньги

- 13. Замещение

- 14. Кредит выступает в следующих формах.

- 15. Цель банковского кредита – получение прибыли по

- 16. Для современной рыночной

- 17. Таким

- 18. 3. Банковская система, ее роль и значение

- 19. Современная российская банковская система имеет два уровня.

- 20. операции на открытом рынке, к которым относятся

- 21. Различают следующие виды коммерческих банков: ипотечные, специализированные,

- 22. Важной особенностью банков является их способность увеличивать

- 23. Слайд 23

- 24. Слайд 24

- 25. Скачать презентанцию

1. Денежный рынок: спрос и предложение денегДенежный рынок характеризуется следующими параметрами: денежная масса, спрос и предложение денег. Денежная масса (база) – совокупность всех денежных средств (в наличной и

Слайды и текст этой презентации

Слайд 1Тема 12. Денежно-кредитная система в макроэкономике

1. Денежный рынок: спрос и

предложение денег

система, ее роль и значение в экономике страныСлайд 21. Денежный рынок: спрос и предложение денег

Денежный рынок характеризуется следующими

параметрами: денежная масса, спрос и предложение денег.

Денежная масса (база) – совокупность всех денежных средств (в наличной и безналичной форме), обеспечивающих обращение товаров и услуг. Суммарная величина денежной массы выступает как монетарная, или денежная, база рыночной экономики. В структуре денежной базы выделяют активную и пассивную части.

Слайд 3 Активная часть – денежные средства, реально

обслуживающие хозяйственный оборот.

Пассивная часть –

накопленные денежные средства на банковских счетах. Разновидностью пассивных денег являются «квази-деньги», которые включают денежные средства на срочных счетах, сберегательные вклады, депозитные сертификаты, краткосрочные денежные обязательства. Размер денежной массы зависит от предложения денег и спроса на них.

Слайд 4 Под предложением денег понимают

всю денежную массу, находящуюся в обращении в стране в данный

момент. Для характеристики денежного предложения применяют показатели денежные агрегаты:денежный агрегат М1 – деньги для сделок, который измеряет объем реальной денежной массы и включает: наличные и безналичные деньги (в виде акцептов, аккредитивов или чеков), платежные поручения, плановые платежи и т. д.);

агрегат М2 – срочные депозиты населения в сбербанках;

агрегат М3 – депозитные сертификаты + государственные ценные бумаги.

Слайд 5 Агрегаты М2 и М3 включают

средства, не являющиеся деньгами, а выполняющие роль средств накопления, которые

в нужный момент можно превратить в реальные денежные средства. Суммарная величина денежной массы (Ms) определяется:МS = М1 + М2 + М3

В рыночных условиях предложение денег осуществляется коммерческими, государственным и эмиссионным банками. Главная роль в обеспечении предложения принадлежит государству.

Слайд 6Среди факторов, определяющих предложение денег, выделяют:

размер существующей денежной массы

(дополнительная эмиссия денег увеличивает их предложение);

нормативный размер обязательных резервов,

который устанавливается Банком России для всех банков (снижение этой нормы ведет к увеличению предложения денег);размер процентной ставки, рост которой уменьшает предложение денег;

долю наличных платежей, рост которой увеличивает предложение денег.

Слайд 7 Таким образом, предложение денег определяется

государством и служит средством макроэкономического регулирования.

Спрос на деньги вытекает из двух функций денег: как средства обращения и средства накопления. Спрос на деньги вытекает из их роли как всеобщего эквивалента, т.е. всеобщего платежного средства. Выделяют следующие мотивы, влияющие на денежный спрос: трансакционный, осторожный, спекулятивный. Трансакционный мотив на деньги связан с потребностью в них как платежном средстве для текущего приобретения товаров и услуг.

Слайд 8 Трансакционный мотив увеличивает спрос на

деньги, если:

увеличиваются доходы населения;

увеличиваются издержки, связанные с денежными

операциями;уменьшается ставка процента;

уменьшается количество денежных выплат, так как увеличивается запас наличности.

Осторожный мотив связан со спросом на деньги для непредвиденных расходов.

Слайд 9Спрос на деньги увеличивается, если:

уменьшаются издержки на непредвиденные расходы

(размер непредвиденных платежей падает с уменьшением денежных доходов населения);

уменьшается

ставка процента;повышается степень неопределенности в расходах.

Спекулятивный мотив связан с желанием избежать потери денежных средств, если они хранятся в ценных бумагах. Размер дохода на такие денежные средства зависит от нормы ссудного процента. Чем выше процент, тем больше спрос на деньги.

Таким образом, спрос на деньги определяется физическими и юридическими лицами и зависит от уровня доходов, скорости обращения денег, величины процентной ставки.

Слайд 102. Функции и роль кредита в рыночной экономике

Кредит – система рыночных отношений по аккумуляции и перераспределению

денежных средств на условиях возвратности, срочности и платности для обеспечения экономического роста.Основу кредита составляет ссудный капитал.

Кредитование осуществляется с помощью кредитных и депозитных денежных средств.

Слайд 11Источниками кредита являются:

денежные средства предприятий на восстановление основного капитала;

часть оборотного

капитала, высвобождаемая в денежной форме и предназначенная для продолжения производства;

временно

свободный капитал, полученный после реализации продукции;накопленный капитал, предназначенный для расширения производства;

денежные доходы и сбережения граждан, частных лиц и государства.

Слайд 12 Кредитные деньги – это бумажные

знаки стоимости. В качестве кредитных денег выступают: вексель, банкнота, чек.

Депозитные деньги – система специальных безналичных расчетов между банками на основе переноса с одного счета на другой.

В рыночных условиях кредит выполняет следующие функции: распределительную, замещения наличных денег, регулирующую.

Под распределительной понимается распределение денежных средств, связанное с движением основного и оборотного капитала. Движение основного капитала обеспечивается долгосрочным кредитованием, а оборотного краткосрочным.

Слайд 13 Замещение наличных денег связано

с их заменой на кредитные операции и кредитные обязательства. Согласно

этой функции, расчеты осуществляются безналичным путем, т.е. перечислением денег со счета на счет.Регулирующая функция кредита является специфической, так как осуществляется государством для воздействия на систему хозяйствования через дифференциацию процентных ставок, изменение объема и динамики кредитования.

Таким образом, кредит формирует капитал, осуществляет его перераспределение в другие сферы народного хозяйства, создает инвестиционный климат и влияет на экономический рост и стабильность.

Слайд 14Кредит выступает в следующих формах.

Коммерческий кредит предоставляется производителям друг другу при купле-продаже товаров

с отсрочкой платежа. Средством коммерческого кредита является вексель. Его цель – ускорить реализацию товаров и заключенной в них прибыли.Банковский кредит предоставляется банками и другими кредитными учреждениями в виде денежных ссуд. Объектом кредитных отношений выступает денежный капитал; заемщиками являются: предприниматели, государство, домашний сектор; кредиторами – банки.

Слайд 15Цель банковского кредита – получение прибыли по ссудам. Банковский кредит

шире коммерческого, так как он не ограничен направлениями, сроками и

суммами кредитных сделок. Он обслуживает: накопление и движение капитала, сбережения населения и частных лиц. Банковский кредит двойствен, так как выступает в виде ссудного капитала, когда используется для увеличения существующего капитала или в виде денежной ссуды (платежного средства), необходимой для погашения долговых обязательств.Слайд 16 Для современной рыночной экономики характерно применение

как банковского, так и коммерческого кредитов. Это проявляется в кредитовании

предприятий и потребителей,Потребительский кредит – предоставляется частным лицам для оплаты товаров длительного пользования и выступает в форме банковского и коммерческого.

Государственный кредит – заем денежных средств государством или местными органами власти для размещения и реализации различных государственных займов через кредитно-финансовые учреждения.

Слайд 17 Таким образом, кредит обслуживает

все сферы хозяйства и способствует непрерывному продвижению денежных средств.

Движение денежных средств осуществляется благодаря кредитной системе. Кредитная система – это совокупность кредитно-расчетных отношений, форм и методов кредитования, а также кредитных учреждений. Основу кредитной системы составляют банки.Слайд 18

3. Банковская система, ее роль и значение в экономике страны

Банк

– экономический институт, занимающийся привлечением и размещением денежных ресурсов. Банки

осуществляют пассивные и активные операции. С помощью пассивных операций банк мобилизует денежные средства, а с помощью активных осуществляет их размещение. Ресурсы банка формируются за счет собственных, привлекаемых и эмитированных средств (выпуска ценных бумаг).Слайд 19Современная российская банковская система имеет два уровня.

Первый уровень представлен Центральным банком Российской Федерации, который

выполняет административные и экономические функции.Административные функции связаны с организацией или запретом деятельности других банков (коммерческих).

Экономические функции осуществляются в рамках выбранной правительством денежно-кредитной политики через:

учетную ставку, которая устанавливается Центральным банком Российской Федерации в его операциях с коммерческими банками и другими кредитными институтами и позволяет регулировать денежную массу в обращении;

Слайд 20операции на открытом рынке, к которым относятся покупка ценных бумаг

у коммерческих банков, продажа ценных бумаг Центральным банком Российской Федерации

и др.;обязательные резервы, которые являются частью средств коммерческих банков, содержатся на беспроцентных счетах в Центральном банке Российской Федерации. Эти средства составляют страховой фонд различных банков. Страховой фонд используется для контроля со стороны Центрального банка Российской Федерации.

Второй уровень банковской системы характеризуется многообразием кредитных учреждений. К ним относятся коммерческие банки, которые занимаются кредитно-расчетными операциями с юридическими и физическими лицами.

Слайд 21Различают следующие виды коммерческих банков: ипотечные, специализированные, кооперативные, инвестиционные и

т. д.

Деятельность банков строится на депозитно-ссудных операциях. Кредитные банки

выполняют следующие виды операций: ведение счетов клиентов (текущие, расчетные, сберегательные, ссудные);

расчеты по платежным поручениям;

выпуск платежных документов (чеков, векселей, аккредитивов) и ценных бумаг (акций, облигаций);

лизинговые, клиринговые (взаимозачеты) и факторинговые операции (приобретение права требования на поставку товаров и услуг, принятие рисков исполнения таких требований) и др.

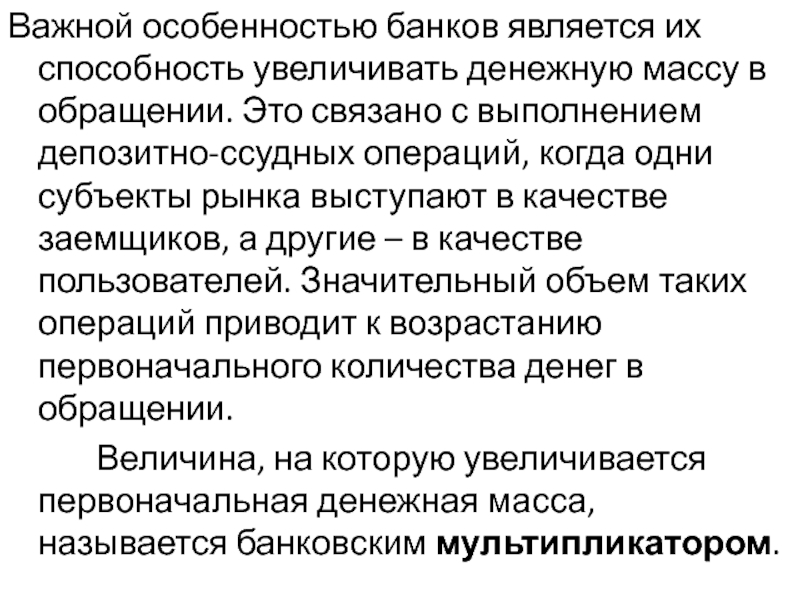

Слайд 22Важной особенностью банков является их способность увеличивать денежную массу в

обращении. Это связано с выполнением депозитно-ссудных операций, когда одни субъекты

рынка выступают в качестве заемщиков, а другие – в качестве пользователей. Значительный объем таких операций приводит к возрастанию первоначального количества денег в обращении.Величина, на которую увеличивается первоначальная денежная масса, называется банковским мультипликатором.

Слайд 23

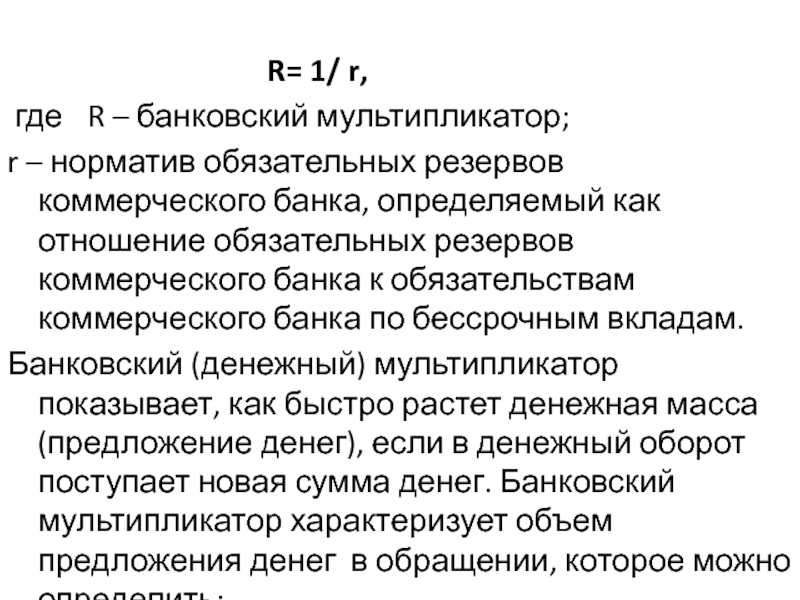

R= 1/

r,где R – банковский мультипликатор;

r – норматив обязательных резервов коммерческого банка, определяемый как отношение обязательных резервов коммерческого банка к обязательствам коммерческого банка по бессрочным вкладам.

Банковский (денежный) мультипликатор показывает, как быстро растет денежная масса (предложение денег), если в денежный оборот поступает новая сумма денег. Банковский мультипликатор характеризует объем предложения денег в обращении, которое можно определить:

Слайд 24

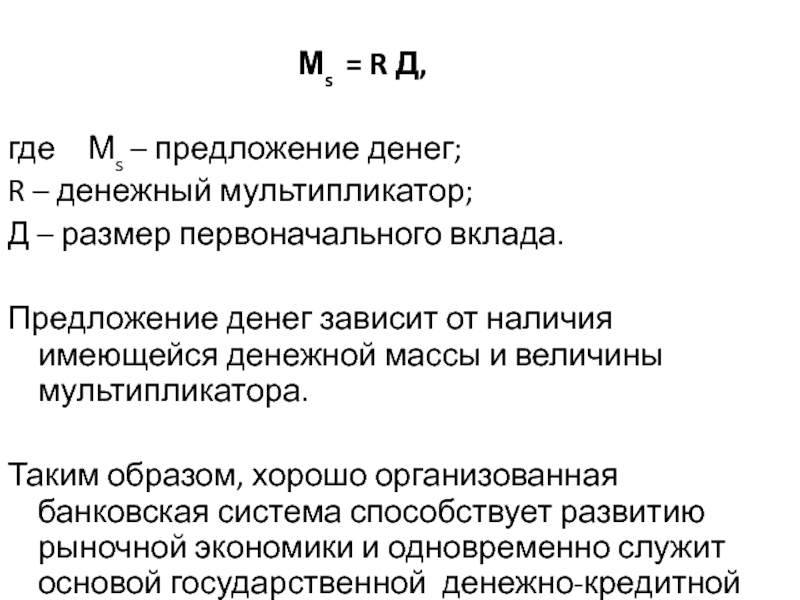

Мs = R Д,

где Мs – предложение денег;

R – денежный мультипликатор;

Д – размер первоначального вклада.

Предложение денег зависит от наличия имеющейся денежной массы и величины мультипликатора.

Таким образом, хорошо организованная банковская система способствует развитию рыночной экономики и одновременно служит основой государственной денежно-кредитной политики.