Слайд 1Ружанская Н.В.

Тема 3

Формирование и оптимизация финансового капитала организации

Слайд 2Ружанская Н.В.

Финансовый капитал

Совокупность финансово-кредитных ресурсов (пассивов организации), инвестированных и

авансированных в экономические активы организации с целью извлечения дохода

Элементы финансового

капитала:

собственный капитал

заемный капитал

привлеченный капитал (кредиторская задолженность)

Слайд 3Ружанская Н.В.

Собственный капитал

уставный капитал

добавочный капитал

переоценка внеоборотных активов

резервный капитал

нераспределенная прибыль (непокрытый

убыток)

амортизационный фонд (не отражается в бухгалтерском балансе)

Положительные особенности:

простота привлечения

отсутствие

финансовых издержек

обеспечение финансовой устойчивости

Недостатки:

ограниченность объема привлечения

ограничение темпов развития организации

Слайд 4Ружанская Н.В.

Уставный капитал

Первоначальная сумма средств учредителей, необходимая для функционирования организации

и отражающая право, закрепленное в Уставе, на ведение предпринимательской деятельности

Виды

уставного капитала:

Складочный капитал - в полном товариществе и товариществе на вере (не менее 100 МРОТ)

Паевой фонд - в производственных кооперативах (размер устанавливается уставом кооператива)

Уставный фонд - в унитарных государственных (не менее 5000 МРОТ) и муниципальных (не менее 1000 МРОТ) предприятиях, основанных на праве хозяйственного ведения

Уставный капитал - в открытых (не менее 1000 МРОТ) и закрытых (не менее 100 МРОТ) акционерных обществах, обществах с ограниченной и дополнительной ответственностью (не менее 100 МРОТ)

Слайд 5Ружанская Н.В.

Оплата уставного капитала

Складочный капитал – совокупность вкладов (долей)

участников. В день государственной регистрации оплачивается не менее 50% общего

объема капитала, вторая часть – в течение года со дня государственной регистрации

Паевой фонд - совокупность паевых взносов членов кооператива. В день государственной регистрации членом кооператива оплачивается не менее 10% паевого взноса, вторая часть – в течение года со дня государственной регистрации

Слайд 6Ружанская Н.В.

Оплата уставного капитала

Уставный фонд – формируется уполномоченным на создание

унитарного предприятия государственным органом или органом местного самоуправления. Должен быть

полностью оплачен собственником на момент государственной регистрации

Уставный капитал (в обществах с ограниченной и дополнительной ответственностью) – состоит из номинальной стоимости долей участников. В день государственной регистрации оплачивается не менее 50% общего объема капитала, вторая часть – в течение года со дня государственной регистрации

Уставный капитал (в акционерных обществах) – состоит из номинальной стоимости акций, распределенных между акционерами. В день государственной регистрации оплачивается не менее 50% общего объема капитала, вторая часть – в течение года со дня государственной регистрации

Слайд 7Ружанская Н.В.

Уставный капитал акционерных обществ

Состав:

обыкновенные акции

привилегированные акции (не более

25% уставного капитала)

Изменение уставного капитала акционерного общества:

возможно только в случае

принятия подобного решения общим собранием акционеров

возможно только после полной оплаты уставного капитала

Слайд 8Ружанская Н.В.

Изменение уставного капитала акционерного общества

Увеличение уставного капитала акционерного общества:

выпуск

и размещение дополнительных акций

увеличение номинальной стоимости ранее выпущенных акций

сумма, на

которую увеличивается уставный капитал, не должна превышать разницу между стоимостью чистых активов и суммой уставного и резервного капитала общества

Слайд 9Ружанская Н.В.

Изменение уставного капитала акционерного общества

Уменьшение уставного капитала акционерного общества:

сокращение

общего количества акций

уменьшение номинальной стоимости ранее выпущенных акций

допускается после уведомления

всех кредиторов

Слайд 10Ружанская Н.В.

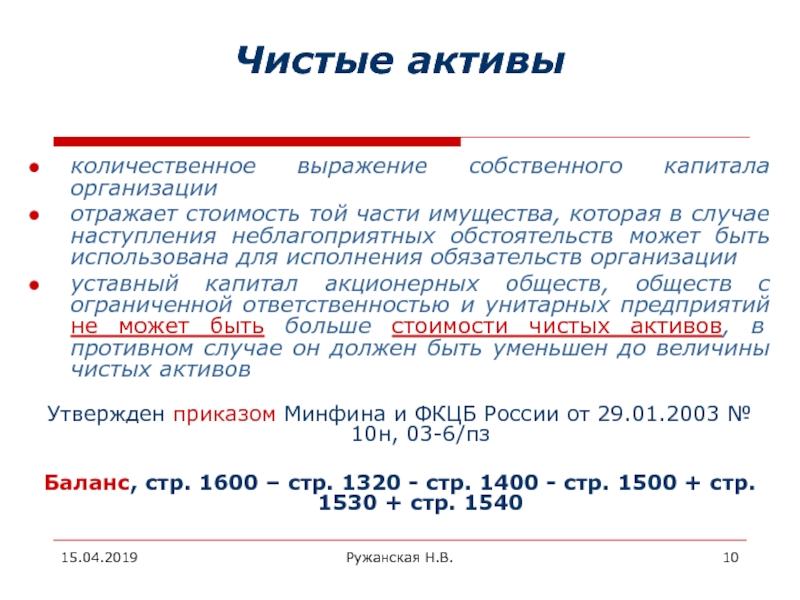

Чистые активы

количественное выражение собственного капитала организации

отражает стоимость той части

имущества, которая в случае наступления неблагоприятных обстоятельств может быть использована

для исполнения обязательств организации

уставный капитал акционерных обществ, обществ с ограниченной ответственностью и унитарных предприятий не может быть больше стоимости чистых активов, в противном случае он должен быть уменьшен до величины чистых активов

Утвержден приказом Минфина и ФКЦБ России от 29.01.2003 № 10н, 03-6/пз

Баланс, стр. 1600 – стр. 1320 - стр. 1400 - стр. 1500 + стр. 1530 + стр. 1540

Слайд 11Ружанская Н.В.

Добавочный капитал

Сумма пополнения стоимости имущества, вложенного собственниками для осуществления

деятельности организации

Формирование:

увеличение стоимости внеоборотных активов после их переоценки

эмиссионного дохода,

возникающего в результате получения организацией дополнительных денежных средств при продаже акций по цене выше номинала

положительных курсовых разниц при внесении уставного капитала в валюте

за счет безвозмездно полученных ценностей

Использование:

на погашение уценки внеоборотных активов в результате переоценки

на увеличение нераспределенной прибыли при списании дооцененных основных средств

на увеличение уставного капитала

Слайд 12Ружанская Н.В.

Резервный капитал

Часть накопленного капитала организации, которая формируется в соответствии

с установленным законом порядком и имеет строго целевое назначение

Обязательное формирование

резервного капитала:

кредитные потребительские кооперативы граждан

сельскохозяйственные кооперативы

открытые и закрытые акционерные общества

Слайд 13Ружанская Н.В.

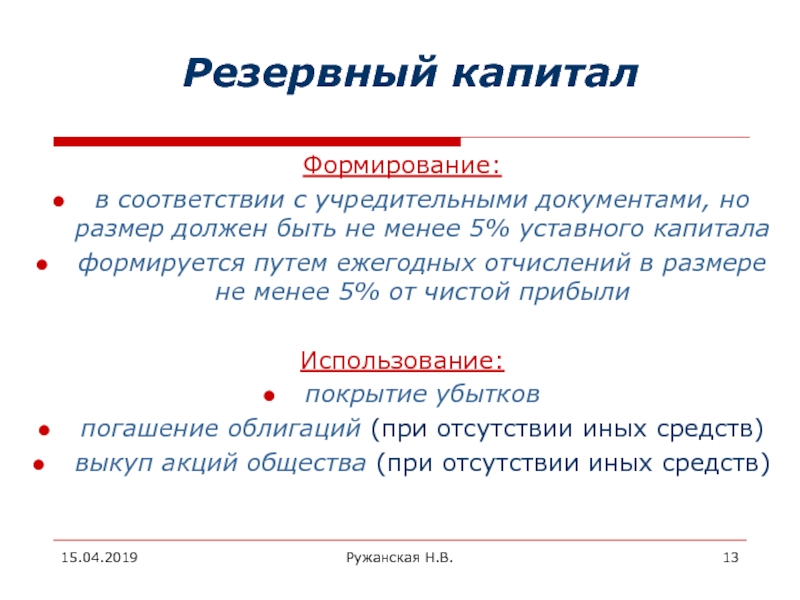

Резервный капитал

Формирование:

в соответствии с учредительными документами, но размер

должен быть не менее 5% уставного капитала

формируется путем ежегодных отчислений

в размере не менее 5% от чистой прибыли

Использование:

покрытие убытков

погашение облигаций (при отсутствии иных средств)

выкуп акций общества (при отсутствии иных средств)

Слайд 14Ружанская Н.В.

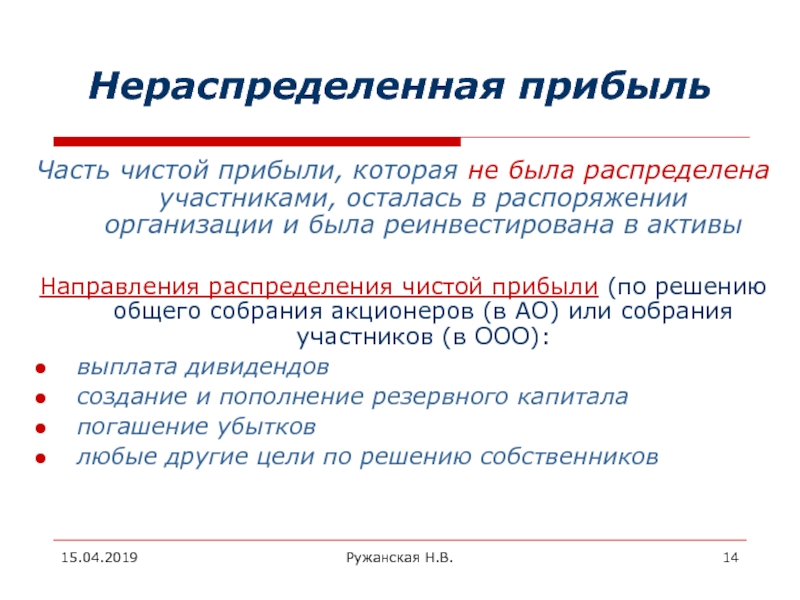

Нераспределенная прибыль

Часть чистой прибыли, которая не была распределена участниками,

осталась в распоряжении организации и была реинвестирована в активы

Направления распределения

чистой прибыли (по решению общего собрания акционеров (в АО) или собрания участников (в ООО):

выплата дивидендов

создание и пополнение резервного капитала

погашение убытков

любые другие цели по решению собственников

Слайд 15Ружанская Н.В.

Амортизационный фонд

Формируется за счет ежемесячных амортизационных отчислений

Амортизация - процесс

постепенного переноса стоимости основных средств и нематериальных активов на себестоимость

производимой организацией продукции (выполняемых работ, оказываемых услуг)

Слайд 16Ружанская Н.В.

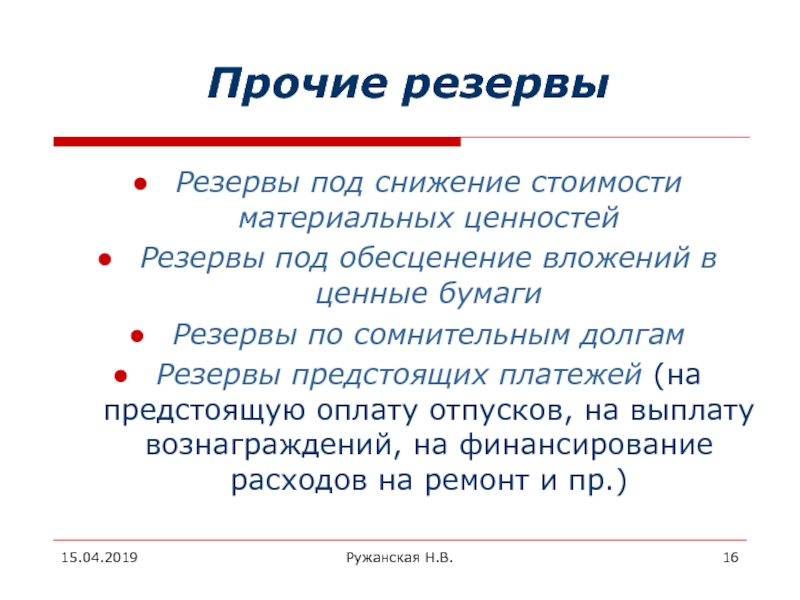

Прочие резервы

Резервы под снижение стоимости материальных ценностей

Резервы под обесценение

вложений в ценные бумаги

Резервы по сомнительным долгам

Резервы предстоящих платежей (на

предстоящую оплату отпусков, на выплату вознаграждений, на финансирование расходов на ремонт и пр.)

Слайд 17Ружанская Н.В.

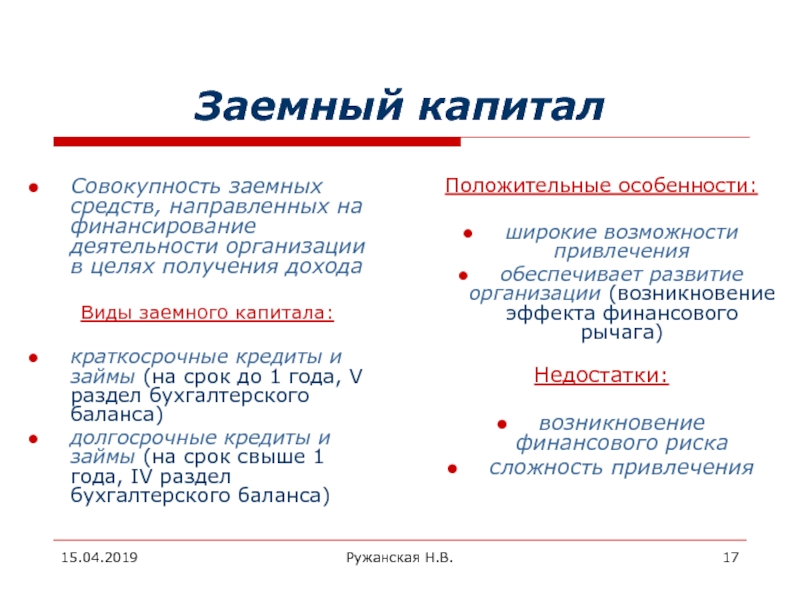

Заемный капитал

Совокупность заемных средств, направленных на финансирование деятельности организации

в целях получения дохода

Виды заемного капитала:

краткосрочные кредиты и займы (на

срок до 1 года, V раздел бухгалтерского баланса)

долгосрочные кредиты и займы (на срок свыше 1 года, IV раздел бухгалтерского баланса)

Положительные особенности:

широкие возможности привлечения

обеспечивает развитие организации (возникновение эффекта финансового рычага)

Недостатки:

возникновение финансового риска

сложность привлечения

Слайд 18Ружанская Н.В.

Банковский кредит

оформляется кредитным договором и обязательно в письменной форме

кредитором

всегда выступает банк

предметом кредитного договора могут быть только деньги

кредитный договор

вступает в силу с момента его подписания (до момента передачи денег заемщику)

Слайд 19Ружанская Н.В.

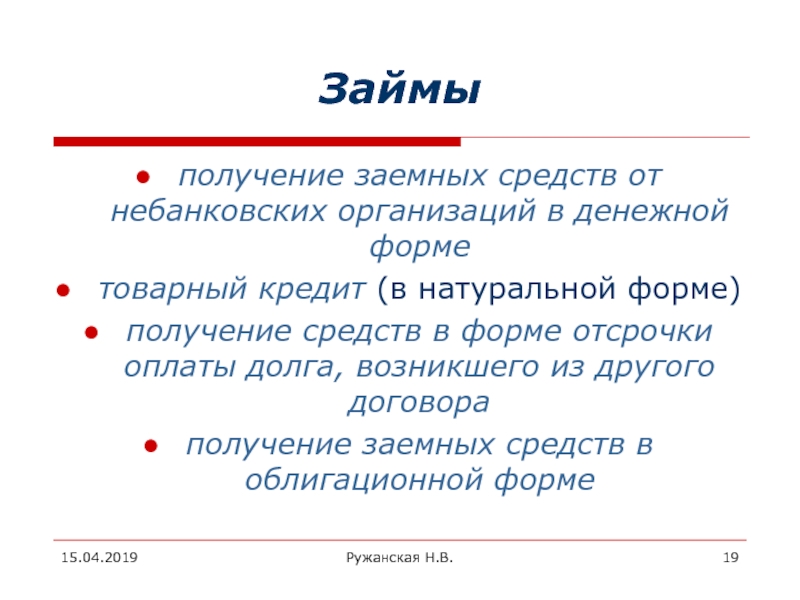

Займы

получение заемных средств от небанковских организаций в денежной форме

товарный

кредит (в натуральной форме)

получение средств в форме отсрочки оплаты долга,

возникшего из другого договора

получение заемных средств в облигационной форме

Слайд 20Ружанская Н.В.

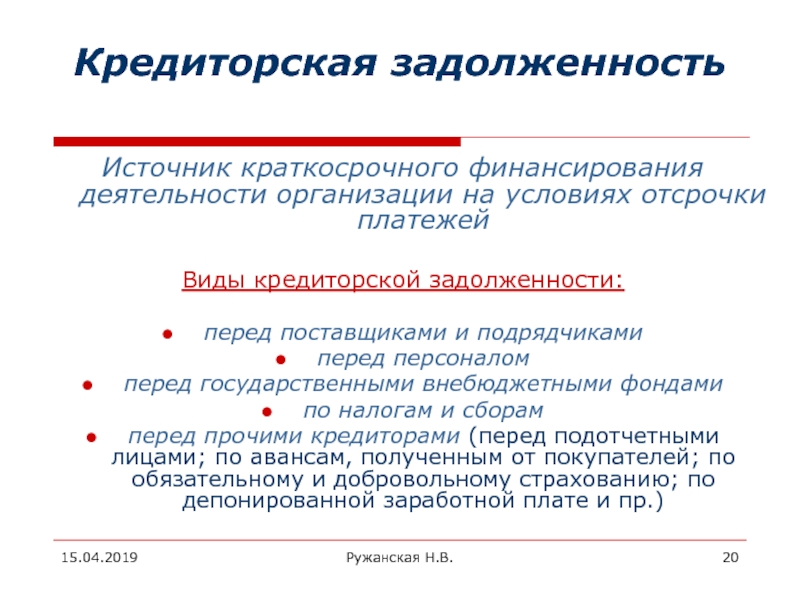

Кредиторская задолженность

Источник краткосрочного финансирования деятельности организации на условиях отсрочки

платежей

Виды кредиторской задолженности:

перед поставщиками и подрядчиками

перед персоналом

перед государственными внебюджетными фондами

по

налогам и сборам

перед прочими кредиторами (перед подотчетными лицами; по авансам, полученным от покупателей; по обязательному и добровольному страхованию; по депонированной заработной плате и пр.)

Слайд 21Ружанская Н.В.

Оптимальная структура финансового капитала

соотношение источников финансирования, при котором минимизируется

стоимость и финансовый риск их привлечения, а также максимизируется чистая

рентабельность собственного капитала организации

Слайд 22Ружанская Н.В.

Цена финансового капитала

общая сумма средств, которую необходимо уплатить за

использование определенного вида и объема финансовых ресурсов, выраженная в процентах

к этому объему

Для прогнозирования возможного изменения рыночных цен на акции организации в зависимости от изменения ожидаемых значений прибыли и дивидендов

С целью осуществления выбора из нескольких наилучшего варианта финансирования деятельности организации

Для принятия грамотных управленческих решений относительно реализации инвестиционных проектов

Для установления необходимого уровня цен на выпускаемую продукцию

Для максимизации рыночной стоимости организации

Слайд 23Ружанская Н.В.

Банковский кредит

Цена банковского кредита:

kd = Irх(1-T) + IP, где

kd

- цена банковского кредита, в %

Ir -

учетная ставка рефинансирования, увеличенная на коэффициент 1,1, в %

IP - размер процентных платежей по банковскому кредиту, относимых организацией на увеличение убытков, в %

T - ставка налога на прибыль, в относительной величине

Слайд 24Ружанская Н.В.

Коммерческий кредит

Возможность оплаты товаров (работ, услуг) с рассрочкой

Плата

за коммерческий кредит:

устанавливается в виде увеличения цены

устанавливается в процентах

к стоимости товаров (работ, услуг)

Слайд 25Ружанская Н.В.

Коммерческий кредит

Может являться бесплатным источником финансирования, если просрочка счетов

к оплате не приводит к уплате штрафных санкций и т.п.

Цена кредиторской задолженности, представленной коммерческим кредитом, определяется по формуле:

kk = nх365 / t, где

kk - цена кредиторской задолженности, в %

n - величина наценки, в %

t - срок кредита, в днях

Слайд 26Ружанская Н.В.

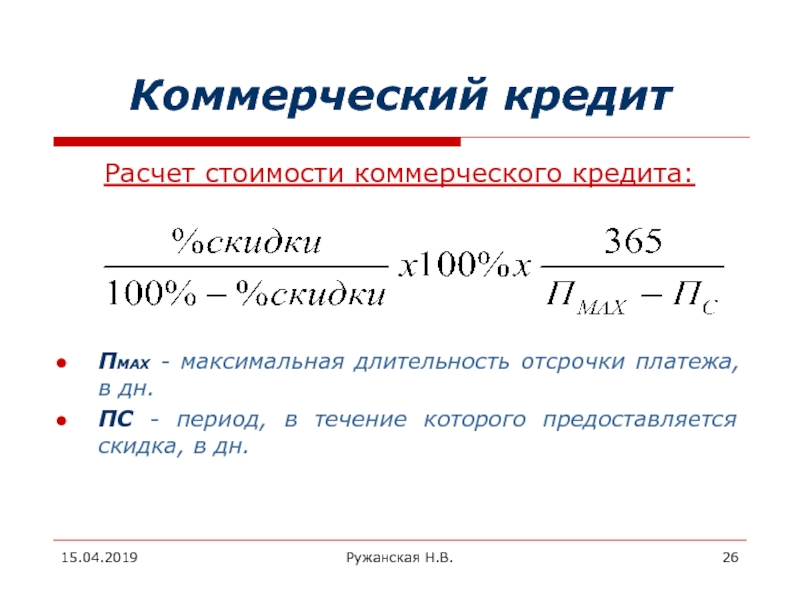

Коммерческий кредит

Расчет стоимости коммерческого кредита:

ПMAX - максимальная длительность отсрочки

платежа, в дн.

ПС - период, в течение которого предоставляется скидка,

в дн.

Слайд 27Ружанская Н.В.

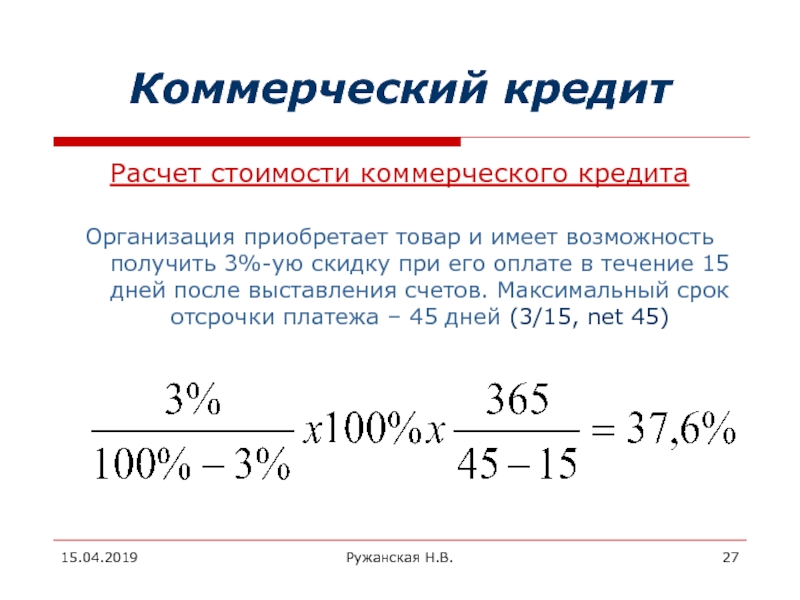

Коммерческий кредит

Расчет стоимости коммерческого кредита

Организация приобретает товар и имеет

возможность получить 3%-ую скидку при его оплате в течение 15

дней после выставления счетов. Максимальный срок отсрочки платежа – 45 дней (3/15, net 45)

Слайд 28Ружанская Н.В.

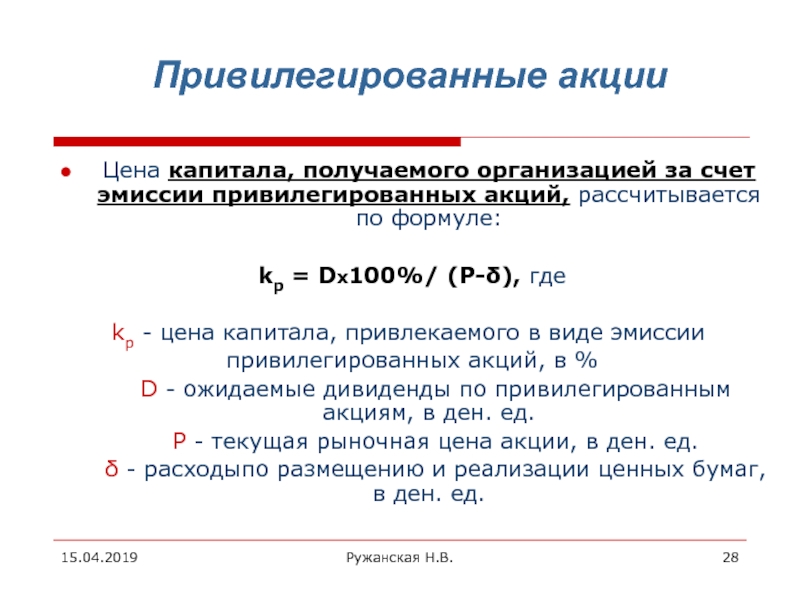

Привилегированные акции

Цена капитала, получаемого организацией за счет эмиссии привилегированных

акций, рассчитывается по формуле:

kp = Dх100%/ (P-), где

kp -

цена капитала, привлекаемого в виде эмиссии

привилегированных акций, в %

D - ожидаемые дивиденды по привилегированным акциям, в ден. ед.

P - текущая рыночная цена акции, в ден. ед.

- расходыпо размещению и реализации ценных бумаг, в ден. ед.

Слайд 29Ружанская Н.В.

Нераспределенная прибыль

Методы определения цены

капитала «нераспределенная прибыль»

CAPM (Capital Assets

Pricing Model) - модель оценки доходности финансовых активов

Модель Гордона (метод

увязки размеров дивиденда и темпов роста организации)

Метод рыночной учетной ставки (капитализации)

Метод «Цена/Доход»

Слайд 30Ружанская Н.В.

Алгоритм использования модели САРМ:

Оценивается безрисковая норма прибыли, то есть

норма прибыли по безрисковым финансовым вложениям (kf)

Оценивается бета-коэффициент акции ()

Оценивается

ожидаемая средняя рыночная норма прибыли по финансовым вложениям (km)

Все полученные величины подставляются в уравнение:

ks = kf+(km- kf)х, где

ks - цена капитала «нераспределенная прибыль», в %

Слайд 31Ружанская Н.В.

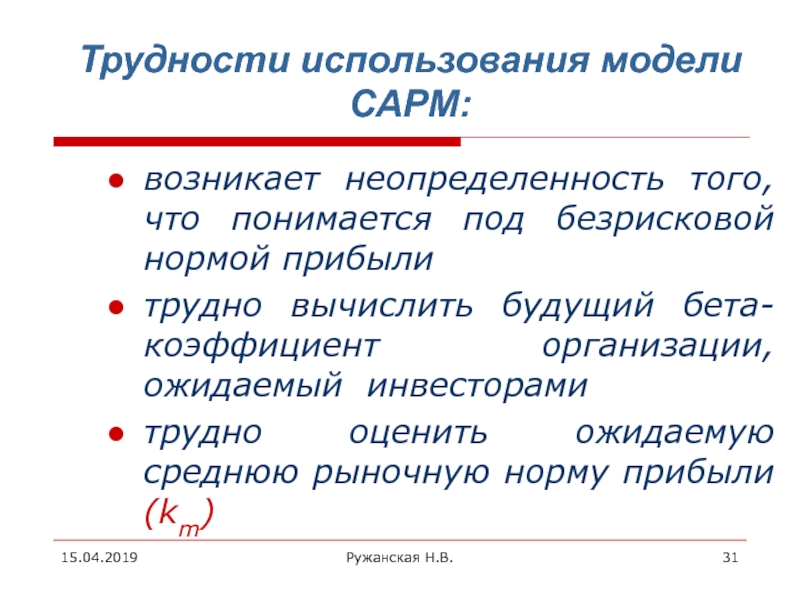

Трудности использования модели САРМ:

возникает неопределенность того, что понимается под

безрисковой нормой прибыли

трудно вычислить будущий бета-коэффициент организации, ожидаемый инвесторами

трудно

оценить ожидаемую среднюю рыночную норму прибыли (km)

Слайд 32Ружанская Н.В.

Модель Гордона

ks = (D1/ P0) х 100% + g,

где

ks - цена капитала «нераспределенная прибыль», в %

D1 - ожидаемый дивиденд, в ден. ед.

P0 - текущая рыночная цена акции, в ден. ед.

g - темп прироста дивиденда или чистой прибыли, в %

Слайд 33Ружанская Н.В.

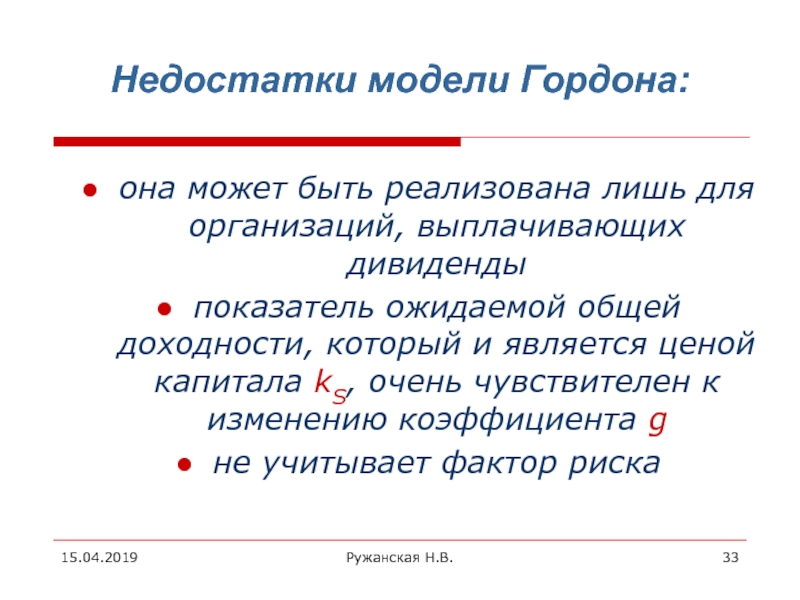

Недостатки модели Гордона:

она может быть реализована лишь для организаций,

выплачивающих дивиденды

показатель ожидаемой общей доходности, который и является ценой капитала

kS, очень чувствителен к изменению коэффициента g

не учитывает фактор риска

Слайд 34Ружанская Н.В.

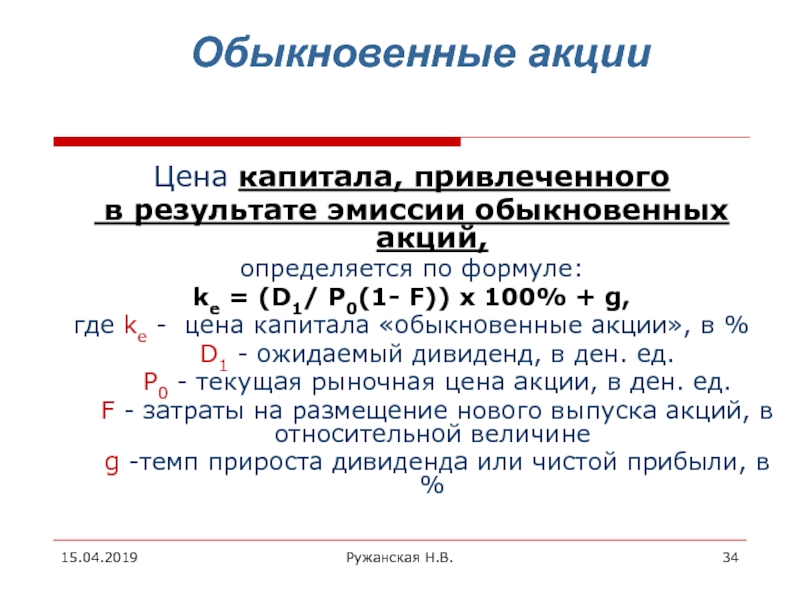

Обыкновенные акции

Цена капитала, привлеченного

в результате эмиссии обыкновенных акций,

определяется по формуле:

kе = (D1/ P0(1- F)) х 100% +

g,

где ke - цена капитала «обыкновенные акции», в %

D1 - ожидаемый дивиденд, в ден. ед.

P0 - текущая рыночная цена акции, в ден. ед.

F - затраты на размещение нового выпуска акций, в относительной величине

g -темп прироста дивиденда или чистой прибыли, в %

Слайд 35Ружанская Н.В.

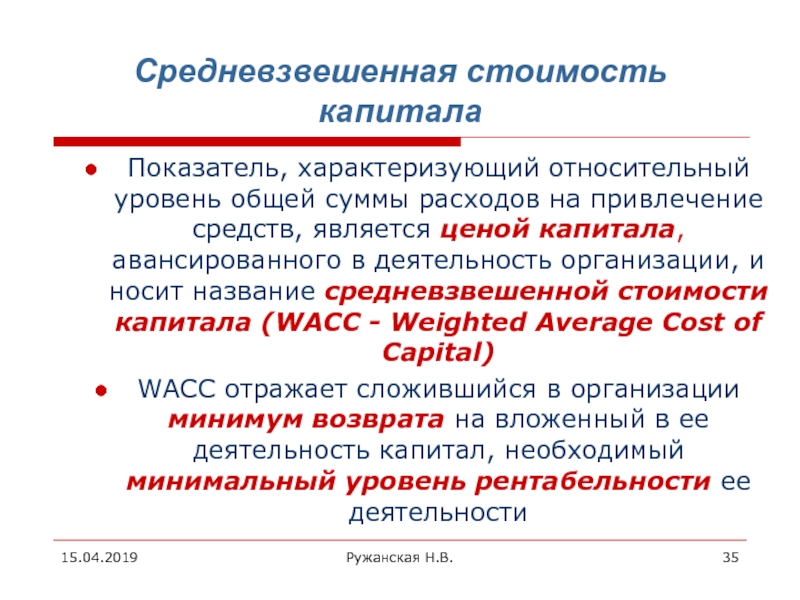

Средневзвешенная стоимость капитала

Показатель, характеризующий относительный уровень общей суммы расходов

на привлечение средств, является ценой капитала, авансированного в деятельность организации,

и носит название средневзвешенной стоимости капитала (WACC - Weighted Average Cost of Capital)

WACC отражает сложившийся в организации минимум возврата на вложенный в ее деятельность капитал, необходимый минимальный уровень рентабельности ее деятельности

Слайд 36Ружанская Н.В.

Средневзвешенная стоимость капитала

где ki – стоимость i-го источника финансирования,

%

di – удельный вес i-го источника финансирования в общей сумме

финансового капитала, в относительных единицах

Слайд 37Ружанская Н.В.

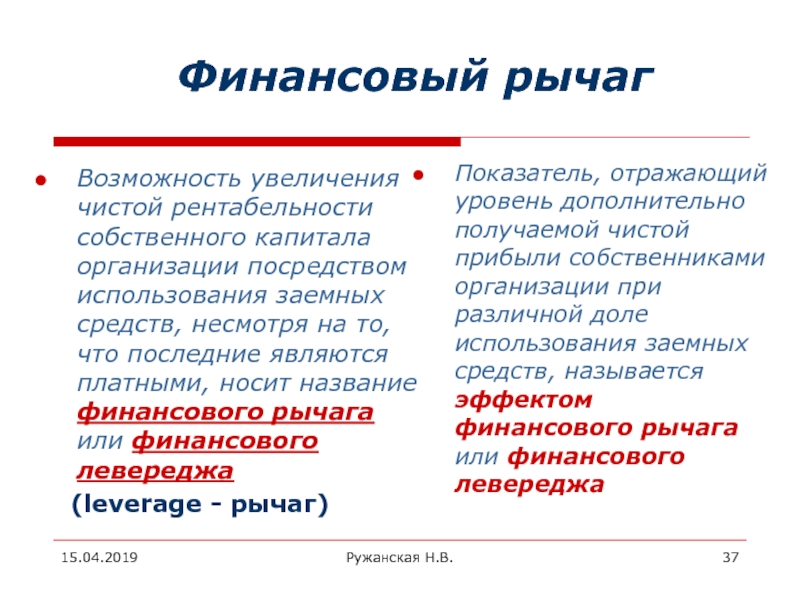

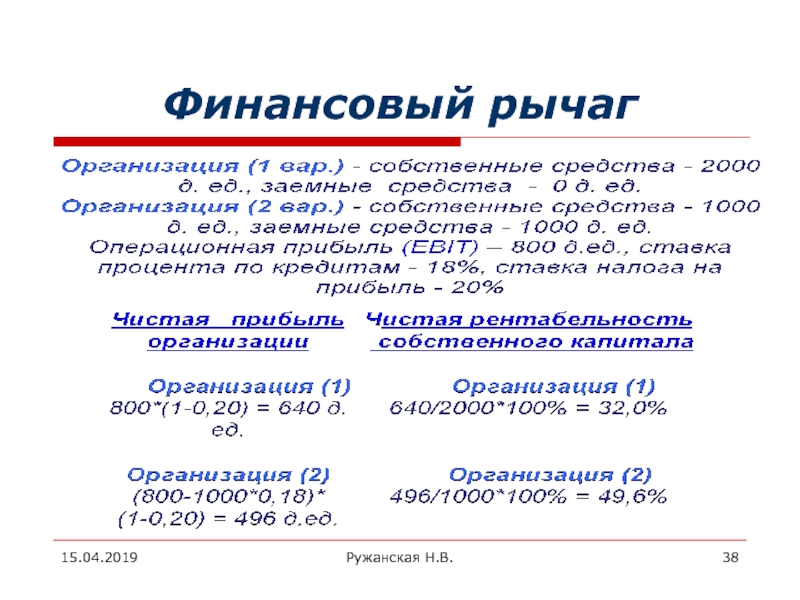

Финансовый рычаг

Возможность увеличения чистой рентабельности собственного капитала организации посредством

использования заемных средств, несмотря на то, что последние являются платными,

носит название финансового рычага или финансового левереджа

(leverage - рычаг)

Показатель, отражающий уровень дополнительно получаемой чистой прибыли собственниками организации при различной доле использования заемных средств, называется эффектом финансового рычага или финансового левереджа

Слайд 39Ружанская Н.В.

Эффект финансового рычага

DFL = 49,6% - 32,0% = 17,6%

Слайд 40Ружанская Н.В.

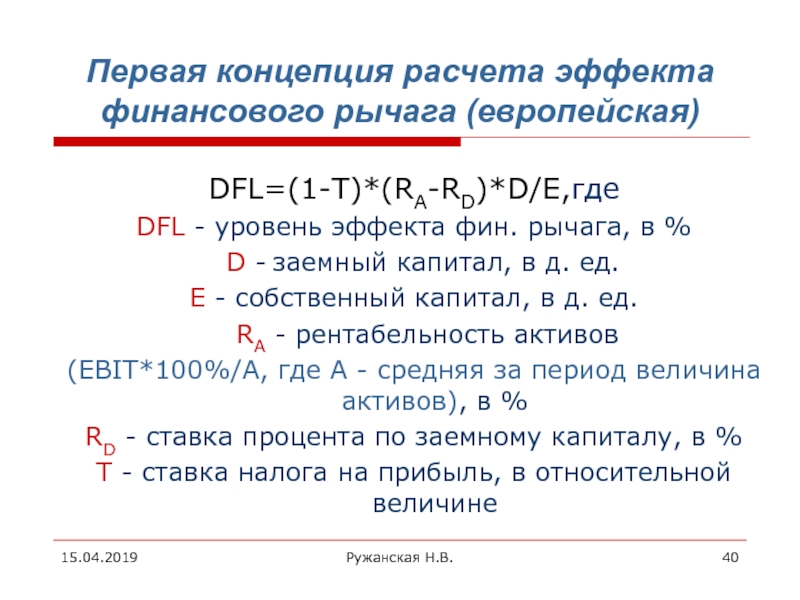

Первая концепция расчета эффекта финансового рычага (европейская)

DFL=(1-T)*(RA-RD)*D/E,где

DFL - уровень

эффекта фин. рычага, в %

D - заемный капитал, в

д. ед.

E - собственный капитал, в д. ед.

RA - рентабельность активов

(EBIT*100%/A, где А - средняя за период величина активов), в %

RD - ставка процента по заемному капиталу, в %

Т - ставка налога на прибыль, в относительной величине

Слайд 41Ружанская Н.В.

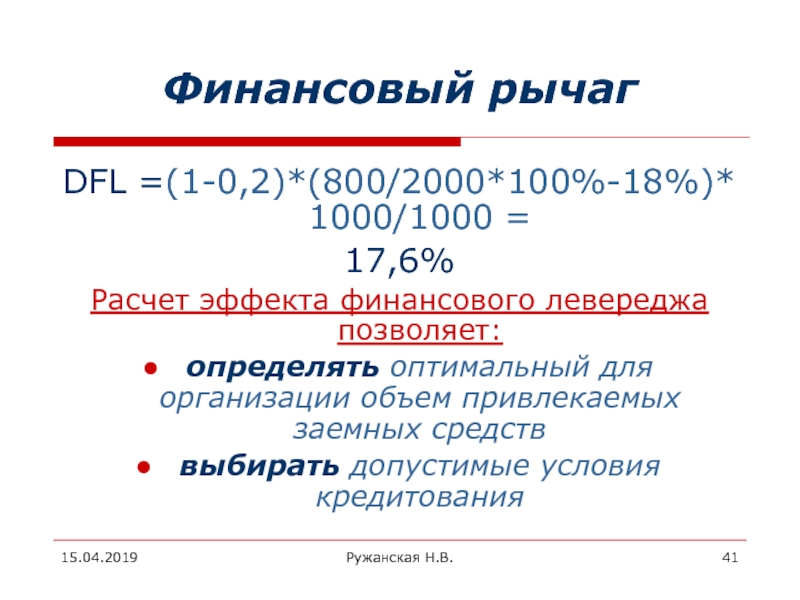

Финансовый рычаг

DFL =(1-0,2)*(800/2000*100%-18%)* 1000/1000 =

17,6%

Расчет эффекта финансового левереджа

позволяет:

определять оптимальный для организации объем привлекаемых заемных средств

выбирать допустимые

условия кредитования

Слайд 42Ружанская Н.В.

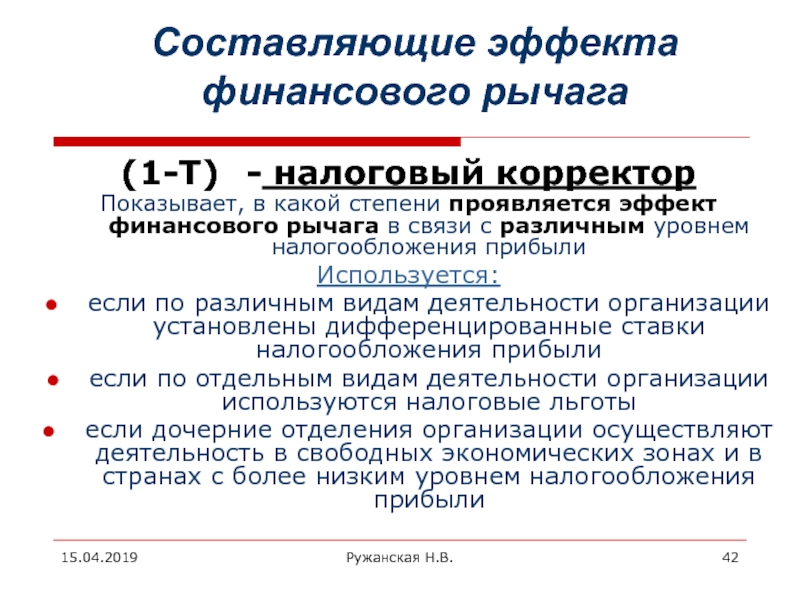

Составляющие эффекта финансового рычага

(1-Т) - налоговый корректор

Показывает, в

какой степени проявляется эффект финансового рычага в связи с различным

уровнем налогообложения прибыли

Используется:

если по различным видам деятельности организации установлены дифференцированные ставки налогообложения прибыли

если по отдельным видам деятельности организации используются налоговые льготы

если дочерние отделения организации осуществляют деятельность в свободных экономических зонах и в странах с более низким уровнем налогообложения прибыли

Слайд 43Ружанская Н.В.

Составляющие эффекта финансового рычага

(RA - RD) - дифференциал

финансового рычага

является главным условием, формирующим положительный эффект финансового рычага

если дифференциал

финансового рычага отрицателен, то каждая единица привлеченного заемного капитала уменьшает чистую рентабельность собственного капитала организации

величина дифференциала характеризует риск кредитора. Чем больше значение дифференциала, тем меньше риск кредитора, и наоборот

Слайд 44Ружанская Н.В.

Составляющие эффекта финансового рычага

D/E - коэффициент финансового рычага

чем больше

величина заемных средств, тем больше значение коэффициента, и тем сильнее

влияние заемного капитала на величину чистой рентабельности собственного капитала

при неизменном значении дифференциала играет определяющую роль в формировании уровня эффекта финансового рычага

Слайд 45Ружанская Н.В.

Вторая концепция расчета эффекта финансового рычага

DFL = %DEPS /

%DEBIT, где

%EPS (earnings per share) - процентное изменение чистой прибыли

на одну обыкновенную акцию (или на одну денежную единицу вложенного собственного капитала)

Экономический смысл: на сколько процентов изменится чистая прибыль в расчете на одну обыкновенную акцию (или на одну денежную единицу вложенного собственного капитала) при изменении операционной прибыли до выплаты процентов за кредит и налога на прибыль на 1%

Слайд 46Ружанская Н.В.

Вторая концепция расчета эффекта финансового рычага (американская)

DFL = EBIT/(EBIT-I)

Экономический

смысл: чем больше относительный объем привлеченных организацией заемных средств, тем

больше выплаченная по ним сумма процентов и тем выше уровень финансового рычага и финансового риска, связанного с ее деятельностью

Слайд 47Ружанская Н.В.

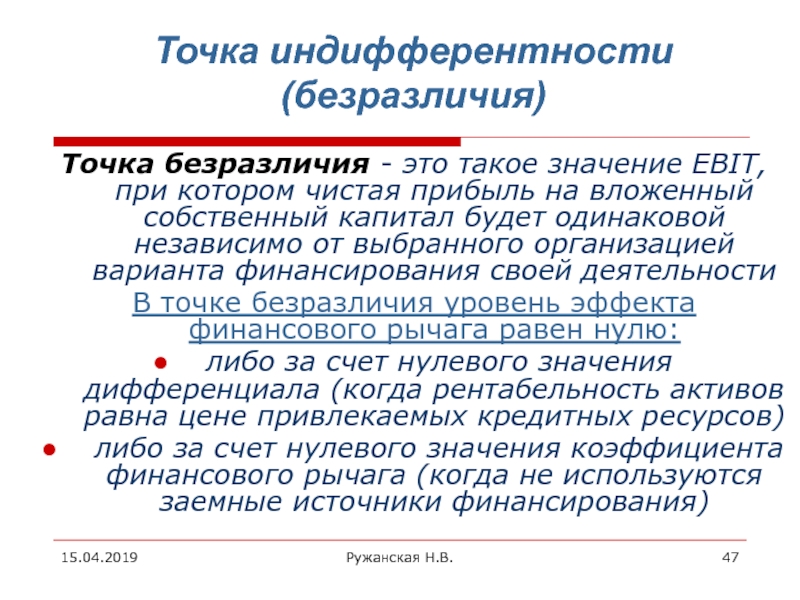

Точка индифферентности (безразличия)

Точка безразличия - это такое значение EBIT,

при котором чистая прибыль на вложенный собственный капитал будет одинаковой

независимо от выбранного организацией варианта финансирования своей деятельности

В точке безразличия уровень эффекта финансового рычага равен нулю:

либо за счет нулевого значения дифференциала (когда рентабельность активов равна цене привлекаемых кредитных ресурсов)

либо за счет нулевого значения коэффициента финансового рычага (когда не используются заемные источники финансирования)

Слайд 48Ружанская Н.В.

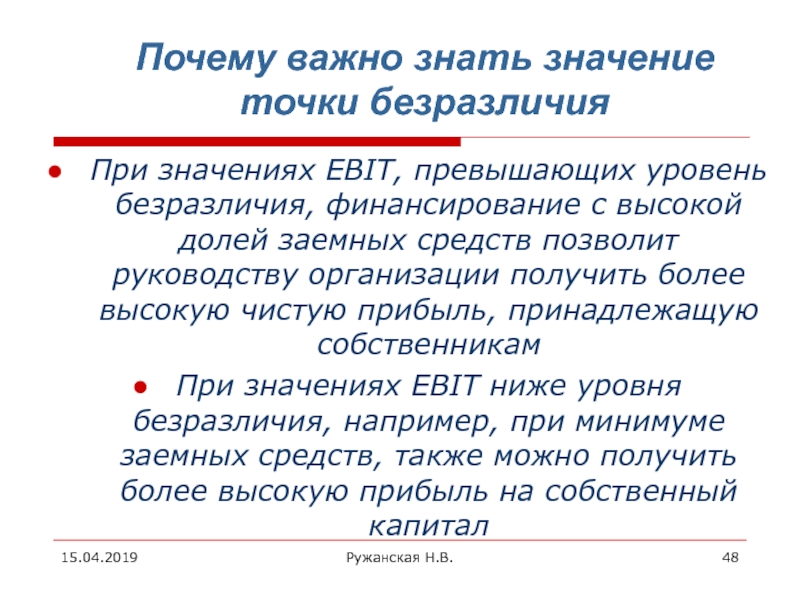

Почему важно знать значение точки безразличия

При значениях EBIT, превышающих

уровень безразличия, финансирование с высокой долей заемных средств позволит руководству

организации получить более высокую чистую прибыль, принадлежащую собственникам

При значениях EBIT ниже уровня безразличия, например, при минимуме заемных средств, также можно получить более высокую прибыль на собственный капитал

Слайд 49Ружанская Н.В.

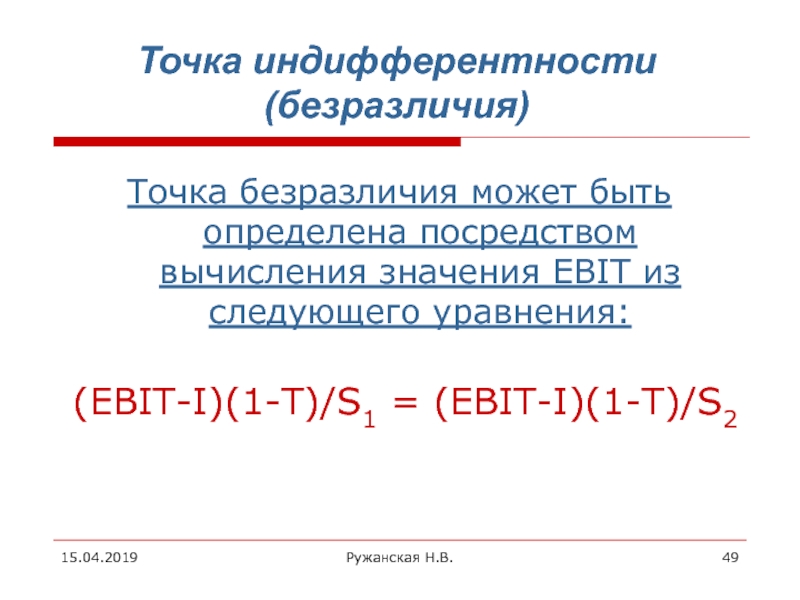

Точка индифферентности (безразличия)

Точка безразличия может быть определена посредством вычисления

значения EBIT из следующего уравнения:

(EBIT-I)(1-T)/S1 = (EBIT-I)(1-T)/S2

Слайд 50Ружанская Н.В.

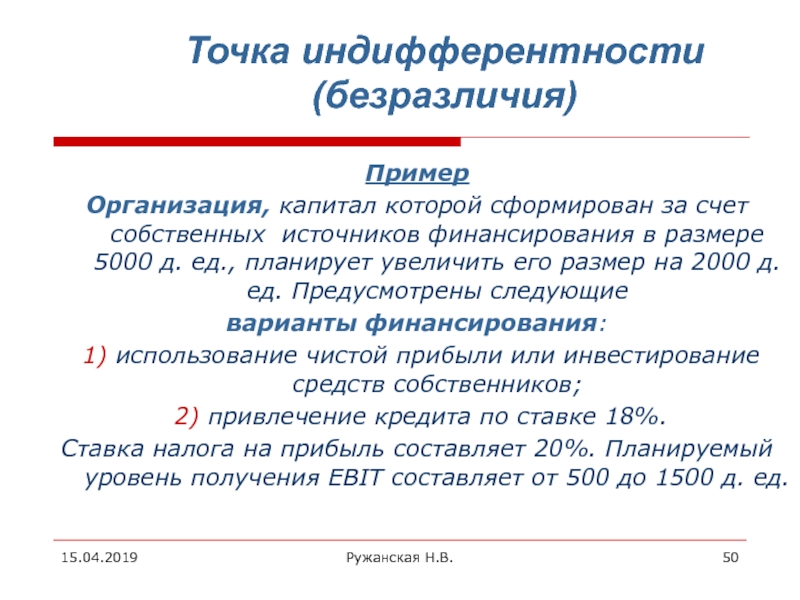

Точка индифферентности (безразличия)

Пример

Организация, капитал которой сформирован за счет

собственных источников финансирования в размере 5000 д. ед., планирует увеличить

его размер на 2000 д. ед. Предусмотрены следующие

варианты финансирования:

1) использование чистой прибыли или инвестирование средств собственников;

2) привлечение кредита по ставке 18%.

Ставка налога на прибыль составляет 20%. Планируемый уровень получения EBIT составляет от 500 до 1500 д. ед.

Слайд 51Ружанская Н.В.

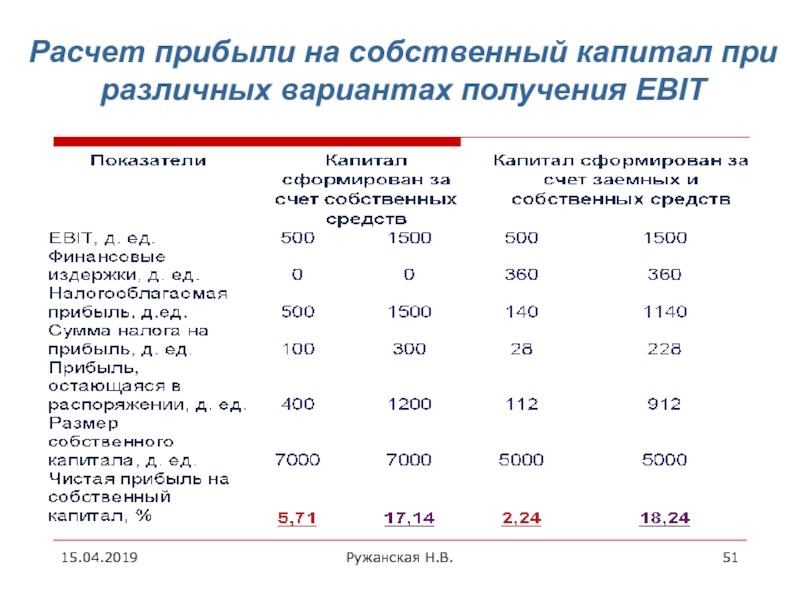

Расчет прибыли на собственный капитал при различных вариантах получения

EBIT

Слайд 52Ружанская Н.В.

Точка индифферентности (безразличия)

(EBIT-0)(1-0,2)/7000 =

(EBIT- 360)(1-0,2)/5000

EBIT = 1260 д.ед.

Слайд 53Ружанская Н.В.

Точка индифферентности (безразличия)

Главный принцип использования финансового рычага

Чем больше реальное

значение EBIT превышает значение EBIT в точке безразличия , тем

выгоднее для организации финансирование посредством заемного капитала. При этом выгода тем больше, чем ниже вероятность снижения EBIT в течение срока действия долговых обязательств

Слайд 54Ружанская Н.В.

Факторы, оказывающие влияние на формирование оптимальной структуры финансового капитала

Отраслевые

особенности операционной деятельности организации, определяющие структуру ее активов и степень

их ликвидности

Стадия жизненного цикла и темпы развития организации

Конъюнктура товарного рынка

Уровень рентабельности операционной деятельности

Уровень налогообложения прибыли

Уровень концентрации собственного капитала

Конъюнктура финансового рынка

Финансовая гибкость руководства организации

Наличие кредитной истории и пр.