Слайд 1КОРПОРАТИВНЫЕ ФИНАНСЫ ТЕМА 5:

ИНВЕСТИЦИИ В ОСНОВНОЙ КАПИТАЛ

Слайд 2ПЛАН ЛЕКЦИИ

1. Основной капитал. Сущность, состав и структура основных средств.

Нематериальные активы.

2. Наличие и использование основных фондов. Износ основных фондов,

их амортизация.

3. Сущность инвестиций и содержание инвестиционной политики.

4. Реальные инвестиции как способ воспроизводства основного капитала и источники их финансирования.

5.Подходы к оценке эффективности капитальных вложений.

Слайд 31. ОСНОВНОЙ КАПИТАЛ. СУЩНОСТЬ, СОСТАВ И СТРУКТУРА ОСНОВНЫХ СРЕДСТВ. НЕМАТЕРИАЛЬНЫЕ

АКТИВЫ.

Основной капитал характеризует ту часть используемого капитала, которая вложена во

все внеоборотные активы (ВА).

Основные признаки-характеристики:

Длительный срок использования;

Низкая ликвидность;

Низкая оборачиваемость и, как следствие, отдача.

Состав ВА:

Нематериальные активы (04,05)

Основные средства (01,02)

Незавершенное строительство (08)

Доходные вложения в материальные ценности (03)

Долгосрочные финансовые вложения

Отложенные налоговые активы и пр.

Слайд 4НЕМАТЕРИАЛЬНЫЕ АКТИВЫ (НА)

Активы не имеющие материально-вещественной формы, но принимающие участие

в процессе финансово-хозяйственной деятельности.

Виды НА:

Права на использование земельных участков

Права

на объекты производственной и интеллектуальной собственности – исключительные права на ноу-хау, товарные знаки, марки, патенты, лицензии, модели и т.п.

«Гудвил», деловая репутация.

Принимаются на учет по первоначальной стоимости (цена приобретения или рыночная), подлежит амортизации. ПБУ п.27 14/2000

Слайд 5ОСНОВНЫЕ СРЕДСТВА

Часть имущества, используемая в качестве средств труда. ПБУ 6/01.

Основные

условия:

Использование в финансово-хозяйственной деятельности для достижения целей организации

Использование более 1

годы и или операционного цикла

Способность приносить экономические выгоды

Подлежит амортизации.

Виды оценки:

Первоначальная (стоимость приобретения, доставки и пр)

Восстановительная (стоимость на момент оценки, с учетом произведенного ремонта)

Остаточная (первоначальная «-» износ)

Слайд 6ОСНОВНЫЕ СРЕДСТВА

Классификация ОС:

Слайд 8НЕЗАВЕРШЕННОЕ СТРОИТЕЛЬСТВО.

Не оформленные актами приемки-передачи основных средств затраты на

строительно-монтажные работы, капитальное строительство, нематериальные активы, приобретение зданий, сооружений, оборудования,

транспортных средств и т.п.

Отражается в бухгалтерском балансе по фактической стоимости

Слайд 9ДОХОДНЫЕ ВЛОЖЕНИЯ В МАТЕРИАЛЬНЫЕ ЦЕННОСТИ

Относится стоимость имущества, приобретенного организацией и

переданного во временное владение, пользование по договору финансовой аренды с

целью получения дохода.

В соответствии с ПБУ 6/01 они относятся к категории ОС, но учитываются на счете 03.

Учет ведется по остаточной стоимости.

Слайд 10ДОЛГОСРОЧНЫЕ ФИНАНСОВЫЕ ВЛОЖЕНИЯ (ПБУ 12/02)

Это вложения финансового характера более 1

года:

Вложения в уставные капиталы других организаций, в облигации и иные

ценны бумаги (государственные и корпоративные);

Займы другим организациям;

Вклады в простые товарищества;

Приобретение дебиторской задолженности.

Учет может вестись как по учетной стоимости (цене приобретения) за вычетом резервов под обесценение финансовых вложений), так и по рыночной цене (например для ценных бумаг).

Слайд 112. НАЛИЧИЕ И ИСПОЛЬЗОВАНИЕ ОСНОВНЫХ ФОНДОВ. ИЗНОС ОСНОВНЫХ ФОНДОВ, ИХ

АМОРТИЗАЦИЯ.

Качество и эффективность использования основных фондов оценивается с помощью

ряда коэффициентов. Их можно представить в виде двух блоков.

1 блок: оценка качества основных фондов

Коэффициент ввода – К вв=ОС пост/ОС кон периода

Коэффициент выбытия – К в= ОС выб/ ОС нач периода

*условие желательное к соблюдению К вв>К в

Коэффициент изношенности – К из=Ʃ износа/ первонач. стоим. ОС

*чем ниже, тем лучше

Коэффициент годности – К год=1-К из,

*чем выше, тем лучше

Слайд 12

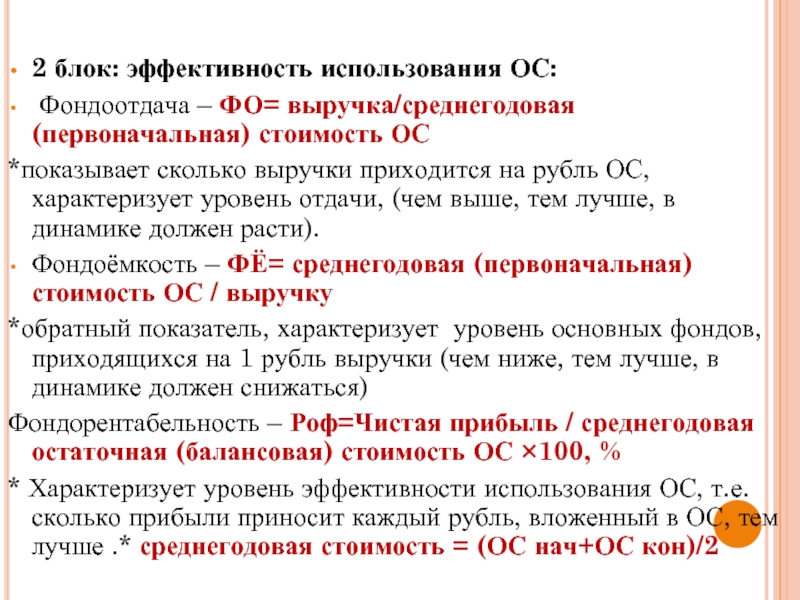

2 блок: эффективность использования ОС:

Фондоотдача – ФО= выручка/среднегодовая (первоначальная)

стоимость ОС

*показывает сколько выручки приходится на рубль ОС, характеризует уровень

отдачи, (чем выше, тем лучше, в динамике должен расти).

Фондоёмкость – ФЁ= среднегодовая (первоначальная) стоимость ОС / выручку

*обратный показатель, характеризует уровень основных фондов, приходящихся на 1 рубль выручки (чем ниже, тем лучше, в динамике должен снижаться)

Фондорентабельность – Роф=Чистая прибыль / среднегодовая остаточная (балансовая) стоимость ОС ×100, %

* Характеризует уровень эффективности использования ОС, т.е. сколько прибыли приносит каждый рубль, вложенный в ОС, тем лучше .* среднегодовая стоимость = (ОС нач+ОС кон)/2

Слайд 133. СУЩНОСТЬ ИНВЕСТИЦИЙ И СОДЕРЖАНИЕ ИНВЕСТИЦИОННОЙ ПОЛИТИКИ.

ИНВЕСТИЦИИ И СБЕРЕЖЕНИЯ

Инвестиции это

реализованные сбережения

Инвестиции призваны приносить доход либо социальный эффект

Сбережения это потенциальные

инвестиции

Сбережения не всегда приносят доход, обладая потенциальной возможностью его приносить

Слайд 14 ИНВЕСТИЦИИ

Это вложения капитала на конкретный срок в

различные отрасли и сферы деятельности с целью получения прибыли и

(или) социального эффекта.

Вложения могут проявляться в разнообразных формах, вкладывать можно не только денежные средства, а любые денежные, финансовые, имущественные и интеллектуальные активы (имущество).

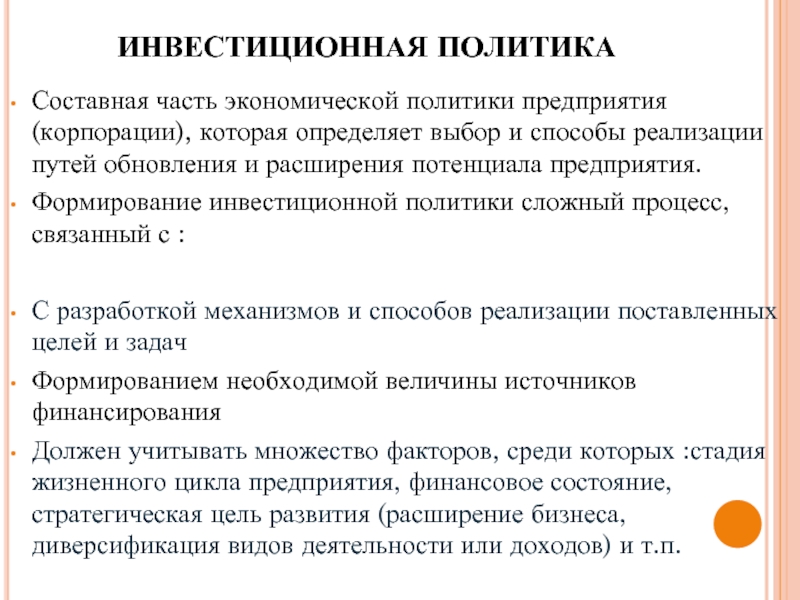

Слайд 15ИНВЕСТИЦИОННАЯ ПОЛИТИКА

Составная часть экономической политики предприятия (корпорации), которая определяет выбор

и способы реализации путей обновления и расширения потенциала предприятия.

Формирование инвестиционной

политики сложный процесс, связанный с :

С разработкой механизмов и способов реализации поставленных целей и задач

Формированием необходимой величины источников финансирования

Должен учитывать множество факторов, среди которых :стадия жизненного цикла предприятия, финансовое состояние, стратегическая цель развития (расширение бизнеса, диверсификация видов деятельности или доходов) и т.п.

Слайд 16ФУНКЦИИ ИНВЕСТИЦИЙ

Макроуровень

Проведение политики расширенного производства

Ускорение НТП

Обеспечение конкурентоспособности отечественной продукции

Структурная перестройка

экономики

Обороноспособность страны

Развитие соц. сферы

и т.п.

Микроуровень

Нормальное функционирование предприятия

Стабильное финансовое состояние

Максимизация

прибыли

Преодоление морального и физического износа ОС

Природоохранные мероприятия

И т. п.

Слайд 17ПРИЗНАКИ ИНВЕСТИЦИЙ

потенциальная способность инвестиций приносить доход

разрыв во времени между

вложением капитала и получением отдачи

вложения осуществляются лицами, называемыми инвесторами

наличие

риска вложения капитала

и т.п.

Слайд 18ВИДЫ ИНВЕСТИЦИЙ

Реальные инвестиции

Финансовые инвестиции

Нематериальные

инвестиции

Слайд 194. РЕАЛЬНЫЕ ИНВЕСТИЦИИ КАК СПОСОБ ВОСПРОИЗВОДСТВА ОСНОВНОГО КАПИТАЛА И ИСТОЧНИКИ

ИХ ФИНАНСИРОВАНИЯ.

Реальные инвестиции

Материальные инвестиции, из них:

в основной капитал (в форме

капитальных вложений),

в недвижимость;

в материально-производственные запасы.

*Зачастую в них включают и нематериальные инвестиции, так как они являются неотъемлемой частью капитальных вложений при модернизации оборудования.

Слайд 20РЕАЛЬНЫЕ ИНВЕСТИЦИИ

1) стратегические инвестиции;

2) базовые инвестиции;

3) текущие инвестиции;

4) новационные инвестиции;

5) реинвестиции;

6) интенсивные инвестиции;

7) экстенсивные.

Слайд 21КАПИТАЛЬНЫЕ ВЛОЖЕНИЯ -

Это инвестиции в основной капитал (основные средства), в

том числе затраты на новое строительство, расширение, реконструкцию, и техническое

перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работ и др. затраты.

закон №22-ФЗ «Об инвестиционной деятельности……..» от 02.01.2000

Слайд 22КЛАССИФИКАЦИЯ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ

По назначению – производственные, непроизводственные;

По характеру вложений –

материальные вложения, нематериальные вложения, финансовые;

По воспроизводственной структуре – новое строительство,

расширение, реконструкция и техническое перевооружение, модернизация;

Слайд 23КЛАССИФИКАЦИЯ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ

По типу вложений –интенсивные, экстенсивные ;

По источникам финансирования

– собственные, заемные;

По уровню централизации – государственные, муниципальные, частные;

По происхождению

– отечественные, иностранные.

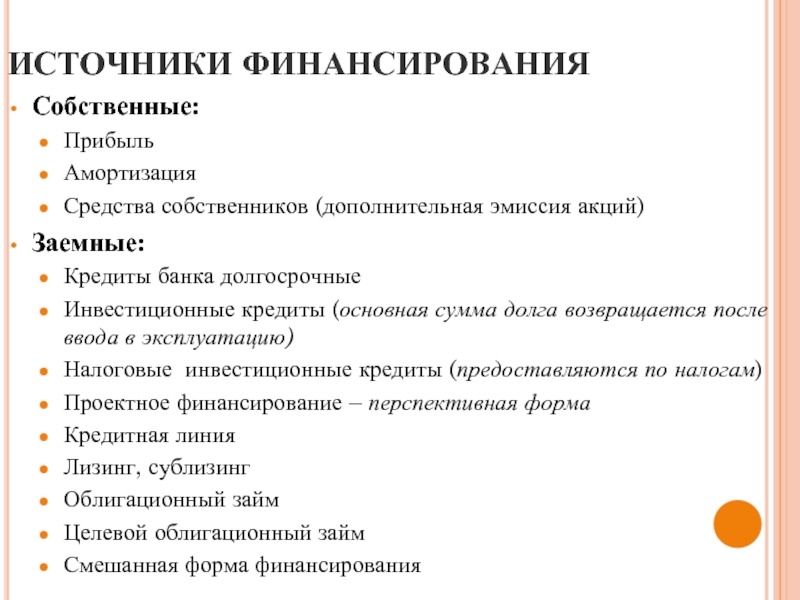

Слайд 24ИСТОЧНИКИ ФИНАНСИРОВАНИЯ

Собственные:

Прибыль

Амортизация

Средства собственников (дополнительная эмиссия акций)

Заемные:

Кредиты банка долгосрочные

Инвестиционные кредиты (основная

сумма долга возвращается после ввода в эксплуатацию)

Налоговые инвестиционные кредиты (предоставляются

по налогам)

Проектное финансирование – перспективная форма

Кредитная линия

Лизинг, сублизинг

Облигационный займ

Целевой облигационный займ

Смешанная форма финансирования

Слайд 25ИНВЕСТИЦИОННЫЙ ПРОЕКТ

есть обоснование экономической целесообразности, объема и сроков осуществления капитальных

вложений, в том числе необходимая документация, разработанная в соответствии с

законодательством Российской Федерации, а также писание практических действий по осуществлению инвестиций (бизнес-план) .

В рамках инвестиционного проекта производится экономическая оценка эффективности капитальных вложений.

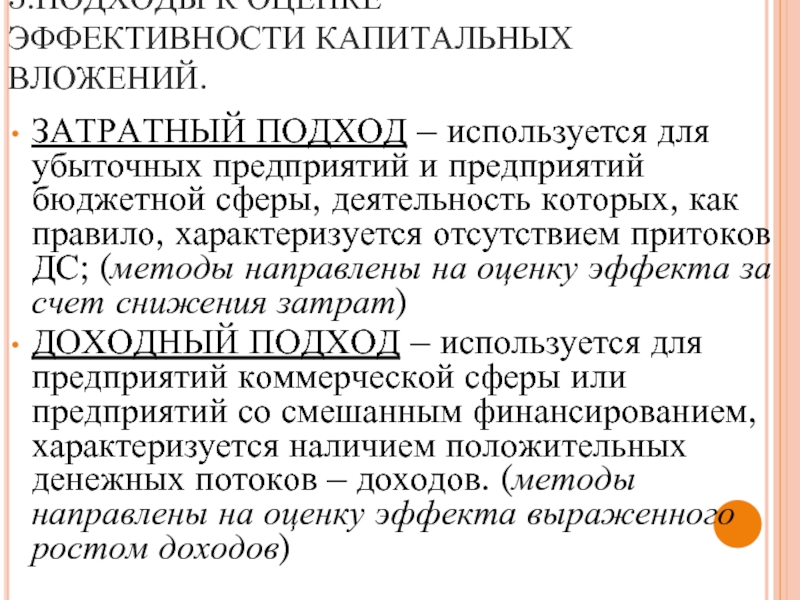

Слайд 265.ПОДХОДЫ К ОЦЕНКЕ ЭФФЕКТИВНОСТИ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ.

ЗАТРАТНЫЙ ПОДХОД – используется для

убыточных предприятий и предприятий бюджетной сферы, деятельность которых, как правило,

характеризуется отсутствием притоков ДС; (методы направлены на оценку эффекта за счет снижения затрат)

ДОХОДНЫЙ ПОДХОД – используется для предприятий коммерческой сферы или предприятий со смешанным финансированием, характеризуется наличием положительных денежных потоков – доходов. (методы направлены на оценку эффекта выраженного ростом доходов)

Слайд 27 ЗАТРАТНЫЙ ПОДХОД

Сравнительный коэффициент эффективности.

Коэффициент эффективности капвложений.

Срок окупаемости.

Слайд 28ДОХОДНЫЕ МЕТОДЫ

Простые, статические методы, основанные на текущих оценках

точка безубыточности;

анализ денежных

потоков в текущих ценах;

простая норма прибыли ROI;

срок окупаемости PP;

коэффициент

эффективности инвестиций (учетная норма прибыли) ARR.

Слайд 29ДОХОДНЫЕ МЕТОДЫ

Сложные, динамические методы, основанные на дисконтированных оценках(учитывают риск и

инфляцию)

Анализ денежных потоков в дисконтированных оценках.

Чистая текущая стоимость проекта NPV.

Рентабельность

инвестиций PI.

Дисконтированный срок окупаемости DPP.

Внутренняя норма прибыли (доходности) проекта IRR или MIRR.