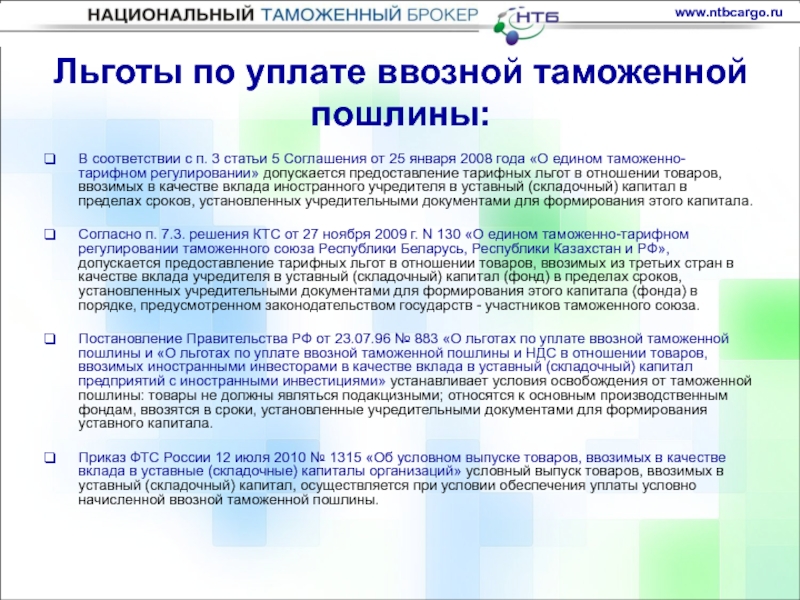

января 2008 года «О едином таможенно-тарифном регулировании» допускается предоставление тарифных

льгот в отношении товаров, ввозимых в качестве вклада иностранного учредителя в уставный (складочный) капитал в пределах сроков, установленных учредительными документами для формирования этого капитала.

Согласно п. 7.3. решения КТС от 27 ноября 2009 г. N 130 «О едином таможенно-тарифном регулировании таможенного союза Республики Беларусь, Республики Казахстан и РФ», допускается предоставление тарифных льгот в отношении товаров, ввозимых из третьих стран в качестве вклада учредителя в уставный (складочный) капитал (фонд) в пределах сроков, установленных учредительными документами для формирования этого капитала (фонда) в порядке, предусмотренном законодательством государств - участников таможенного союза.

Постановление Правительства РФ от 23.07.96 № 883 «О льготах по уплате ввозной таможенной пошлины и «О льготах по уплате ввозной таможенной пошлины и НДС в отношении товаров, ввозимых иностранными инвесторами в качестве вклада в уставный (складочный) капитал предприятий с иностранными инвестициями» устанавливает условия освобождения от таможенной пошлины: товары не должны являться подакцизными; относятся к основным производственным фондам, ввозятся в сроки, установленные учредительными документами для формирования уставного капитала.

Приказ ФТС России 12 июля 2010 № 1315 «Об условном выпуске товаров, ввозимых в качестве вклада в уставные (складочные) капиталы организаций» условный выпуск товаров, ввозимых в уставный (складочный) капитал, осуществляется при условии обеспечения уплаты условно начисленной ввозной таможенной пошлины.

Льготы по уплате ввозной таможенной пошлины: