Слайд 1Налоговый контроль

Налоговая декларация. Внесение дополнений и изменений в налоговую декларацию.

Учет

налогоплательщиков.

Формы проведения налогового контроля.

Контроль за соблюдением правил использования контрольно-кассовых машин,

за полнотой учета выручки денежных средств на предприятиях.

Налоговая тайна.

Порядок рассмотрения дел о налоговых правонарушениях. Вынесение решения по результатам рассмотрения материалов налоговой проверки.

Порядок обжалования актов налоговых органов, действия или бездействие их должностных лиц.

Слайд 2Налоговая декларация

Налоговая декларация представляет собой письменное заявление налогоплательщика об объектах

налогообложения, о полученных доходах и произведенных расходах, об источниках доходов,

о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога.

Налоговая декларация представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогоплательщиком, если иное не предусмотрено законодательством о налогах и сборах.

Расчет авансового платежа представляет собой письменное заявление налогоплательщика о базе исчисления, об используемых льготах, исчисленной сумме авансового платежа и (или) о других данных, служащих основанием для исчисления и уплаты авансового платежа. Расчет авансового платежа представляется в случаях, предусмотренных НК применительно к конкретному налогу.

Расчет сбора представляет собой письменное заявление плательщика сбора об объектах обложения, облагаемой базе, используемых льготах, исчисленной сумме сбора и (или) о других данных, служащих основанием для исчисления и уплаты сбора, если иное не предусмотрено НК. Расчет сбора представляется в случаях, предусмотренных частью второй НК применительно к каждому сбору.

Слайд 3Налоговый агент представляет в налоговые органы расчеты, предусмотренные частью второй

НК. Расчеты представляются применительно к конкретному налогу.

Не подлежат представлению в

налоговые органы налоговые декларации (расчеты) по тем налогам, по которым налогоплательщики освобождены от обязанности по их уплате в связи с применением специальных налоговых режимов.

Лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию.

Форма единой (упрощенной) налоговой декларации и порядок ее заполнения утверждаются Министерством финансов Российской Федерации.

Единая (упрощенная) налоговая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом.

Слайд 4Налогоплательщики, среднесписочная численность работников которых за предшествующий календарный год превышает

100 человек, а также вновь созданные (в том числе при

реорганизации) организации, численность работников которых превышает указанный предел, представляют налоговые декларации (расчеты) в налоговый орган по установленным форматам в электронном виде, если иной порядок представления информации, отнесенной к государственной тайне, не предусмотрен законодательством Российской Федерации.

Сведения о среднесписочной численности работников за предшествующий календарный год представляются налогоплательщиком в налоговый орган не позднее 20 января текущего года, а в случае создания (реорганизации) организации - не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована). Указанные сведения представляются по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в налоговый орган по месту нахождения организации (по месту жительства индивидуального предпринимателя).

Слайд 5 Внесение изменений в налоговую декларацию

При обнаружении налогоплательщиком в поданной

им в налоговый орган налоговой декларации факта неотражения или неполноты

отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном 81 статьей.

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном 81 статьей. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

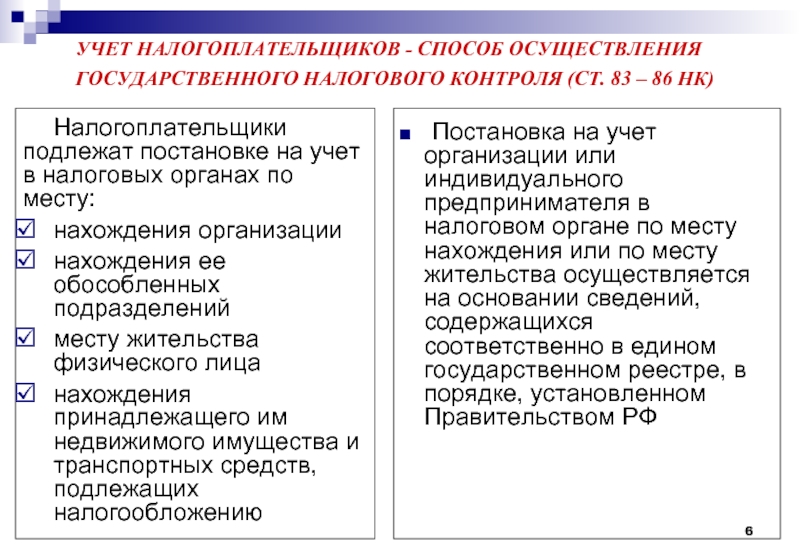

Слайд 6УЧЕТ НАЛОГОПЛАТЕЛЬЩИКОВ - СПОСОБ ОСУЩЕСТВЛЕНИЯ ГОСУДАРСТВЕННОГО НАЛОГОВОГО КОНТРОЛЯ (СТ. 83

– 86 НК)

Налогоплательщики подлежат постановке на учет в налоговых органах

по месту:

нахождения организации

нахождения ее обособленных подразделений

месту жительства физического лица

нахождения принадлежащего им недвижимого имущества и транспортных средств, подлежащих налогообложению

Постановка на учет организации или индивидуального предпринимателя в налоговом органе по месту нахождения или по месту жительства осуществляется на основании сведений, содержащихся соответственно в едином государственном реестре, в порядке, установленном Правительством РФ

Слайд 7Каждому налогоплательщику присваивается единый по всем видам налогов и сборов,

а также всей территории РФ идентификационный номер налогоплательщика (ИНН)

Сведения о

плательщике после получения ИНН - налоговая тайна

Налоговый орган обязан осуществить постановку на учет физического лица на основании заявления этого физического лица в течение пяти дней со дня получения указанного заявления налоговым органом и в тот же срок выдать ему свидетельство о постановке на учет в налоговом органе.

Физические лица, не являющиеся индивидуальными предпринимателями, вправе не указывать идентификационные номера налогоплательщиков в представляемых в налоговые органы налоговых декларациях, заявлениях или иных документах, указывая при этом свои персональные данные,

Особенности порядка постановки на учет и снятия с учета иностранных организаций и иностранных граждан устанавливаются МФ РФ.

МФ РФ вправе определять особенности постановки на учет крупнейших налогоплательщиков.

Особенности учета налогоплательщиков при выполнении соглашений о разделе продукции определяются главой 26.4 НК.

Постановка на учет в налоговом органе организаций и индивидуальных предпринимателей осуществляется независимо от наличия обстоятельств, с которыми НК связывает возникновение обязанности по уплате того или иного налога или сбора.

Слайд 8УЧЕТ НАЛОГОПЛАТЕЛЬЩИКОВ (2)

Органы, учреждения, организации и должностные лица обязаны сообщать

в налоговые органы сведения, связанные с учетом налогоплательщиков

Обязанности банков:

открывать

счета налогоплательщикам только при предъявлении свидетельства о постановке на учет в налоговом органе

сообщать об открытии или закрытии счета в пятидневный срок после свершившегося факта

выдавать в течение пяти дней после мотивированного запроса налогового органа справки по операциям и счетам организаций и граждан

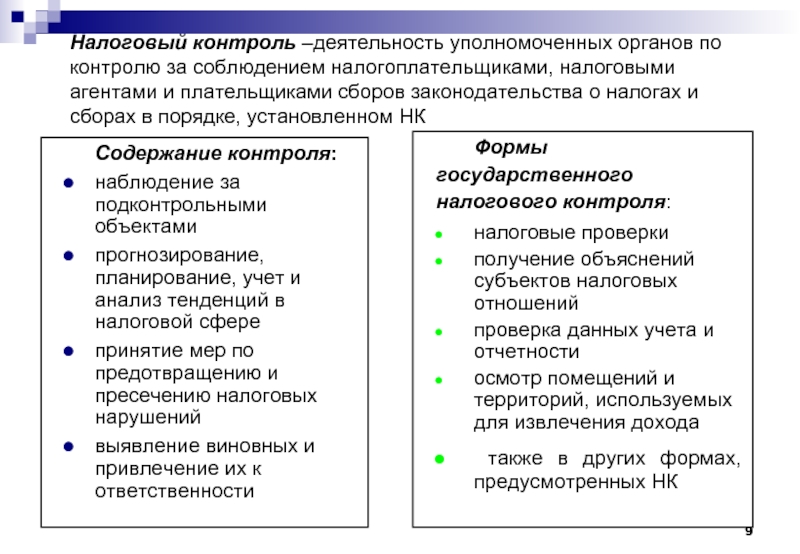

Слайд 9Налоговый контроль –деятельность уполномоченных органов по контролю за соблюдением налогоплательщиками,

налоговыми агентами и плательщиками сборов законодательства о налогах и сборах

в порядке, установленном НК

Содержание контроля:

наблюдение за подконтрольными объектами

прогнозирование, планирование, учет и анализ тенденций в налоговой сфере

принятие мер по предотвращению и пресечению налоговых нарушений

выявление виновных и привлечение их к ответственности

Формы государственного налогового контроля:

налоговые проверки

получение объяснений субъектов налоговых отношений

проверка данных учета и отчетности

осмотр помещений и территорий, используемых для извлечения дохода

также в других формах, предусмотренных НК

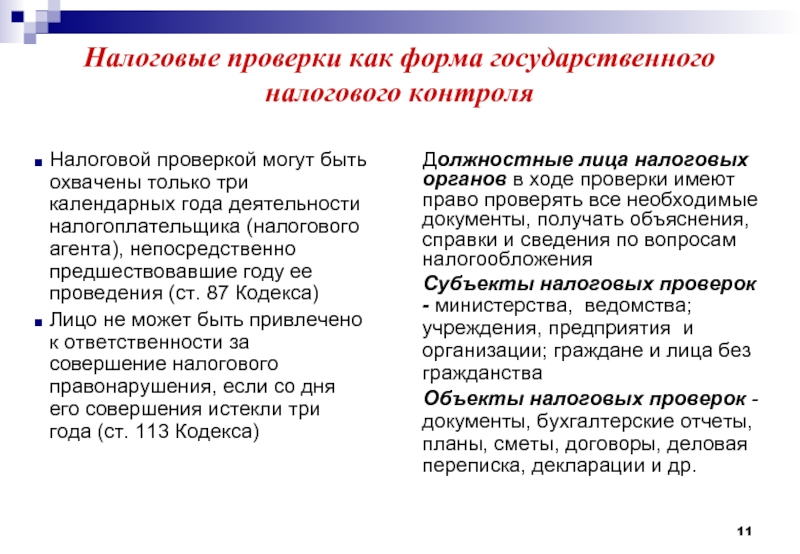

Слайд 11Налоговые проверки как форма государственного налогового контроля

Налоговой проверкой могут быть

охвачены только три календарных года деятельности налогоплательщика (налогового агента), непосредственно

предшествовавшие году ее проведения (ст. 87 Кодекса)

Лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения истекли три года (ст. 113 Кодекса)

Должностные лица налоговых органов в ходе проверки имеют право проверять все необходимые документы, получать объяснения, справки и сведения по вопросам налогообложения

Субъекты налоговых проверок - министерства, ведомства; учреждения, предприятия и организации; граждане и лица без гражданства

Объекты налоговых проверок - документы, бухгалтерские отчеты, планы, сметы, договоры, деловая переписка, декларации и др.

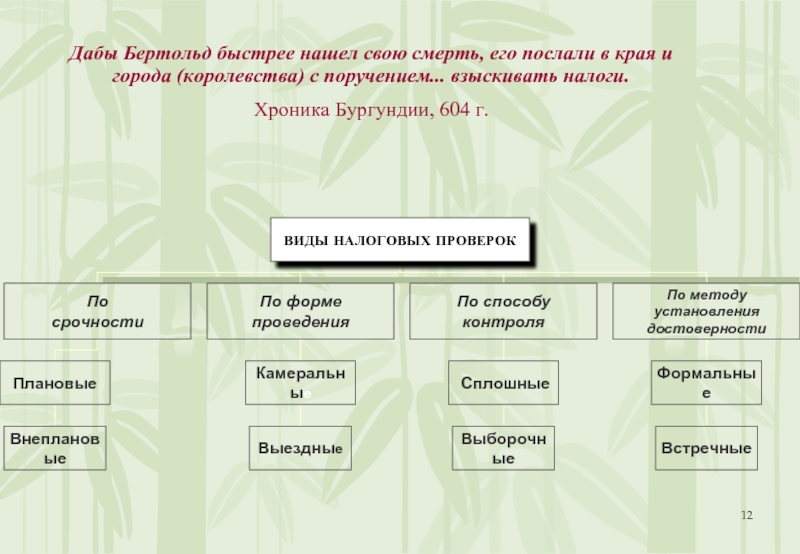

Слайд 12Дабы Бертольд быстрее нашел свою смерть, его послали в края

и города (королевства) с поручением... взыскивать налоги.

Хроника Бургундии, 604 г.

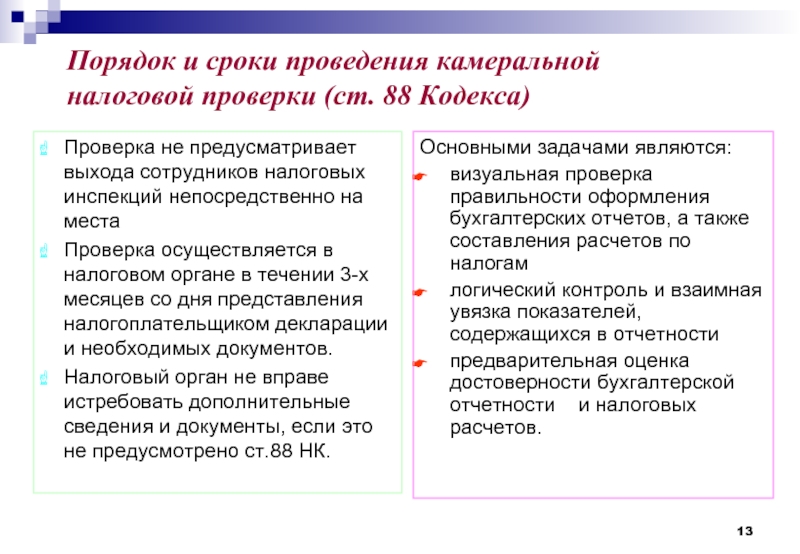

Слайд 13Порядок и сроки проведения камеральной

налоговой проверки (ст. 88 Кодекса)

Проверка

не предусматривает выхода сотрудников налоговых инспекций непосредственно на места

Проверка

осуществляется в налоговом органе в течении 3-х месяцев со дня представления налогоплательщиком декларации и необходимых документов.

Налоговый орган не вправе истребовать дополнительные сведения и документы, если это не предусмотрено ст.88 НК.

Основными задачами являются:

визуальная проверка правильности оформления бухгалтерских отчетов, а также составления расчетов по налогам

логический контроль и взаимная увязка показателей, содержащихся в отчетности

предварительная оценка достоверности бухгалтерской отчетности и налоговых расчетов.

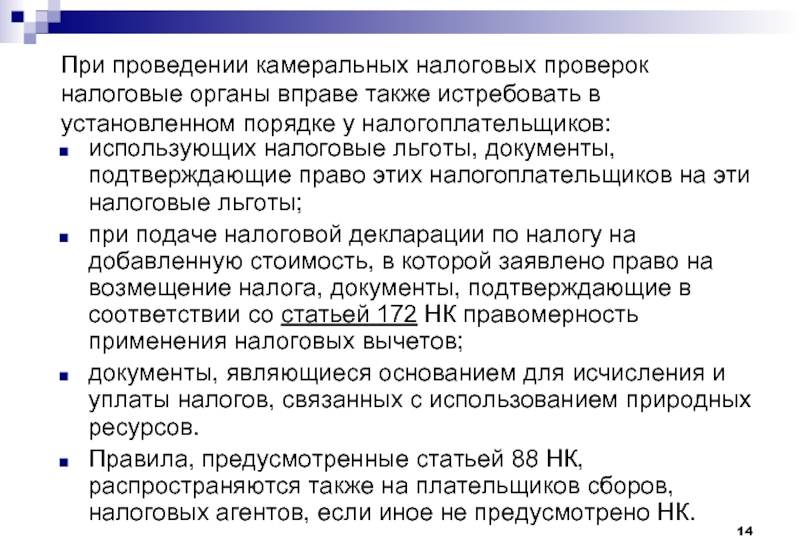

Слайд 14При проведении камеральных налоговых проверок налоговые органы вправе также истребовать

в установленном порядке у налогоплательщиков:

использующих налоговые льготы, документы, подтверждающие право

этих налогоплательщиков на эти налоговые льготы;

при подаче налоговой декларации по налогу на добавленную стоимость, в которой заявлено право на возмещение налога, документы, подтверждающие в соответствии со статьей 172 НК правомерность применения налоговых вычетов;

документы, являющиеся основанием для исчисления и уплаты налогов, связанных с использованием природных ресурсов.

Правила, предусмотренные статьей 88 НК, распространяются также на плательщиков сборов, налоговых агентов, если иное не предусмотрено НК.

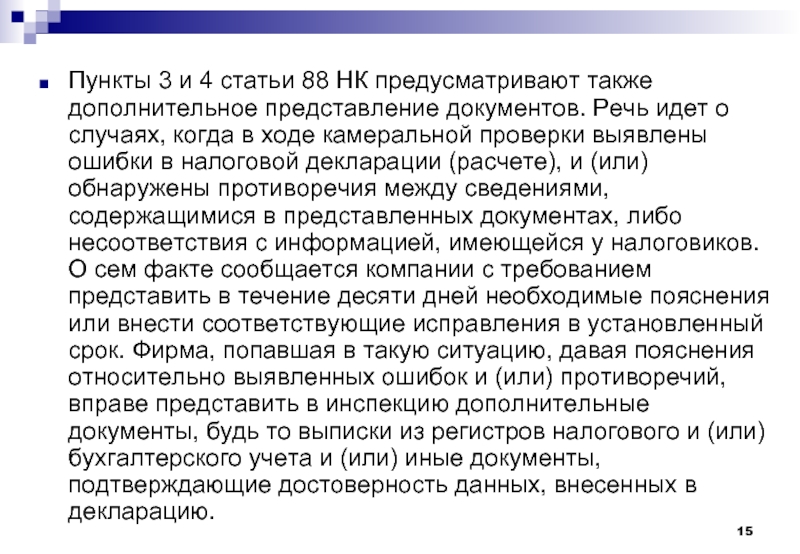

Слайд 15Пункты 3 и 4 статьи 88 НК предусматривают также дополнительное

представление документов. Речь идет о случаях, когда в ходе камеральной

проверки выявлены ошибки в налоговой декларации (расчете), и (или) обнаружены противоречия между сведениями, содержащимися в представленных документах, либо несоответствия с информацией, имеющейся у налоговиков. О сем факте сообщается компании с требованием представить в течение десяти дней необходимые пояснения или внести соответствующие исправления в установленный срок. Фирма, попавшая в такую ситуацию, давая пояснения относительно выявленных ошибок и (или) противоречий, вправе представить в инспекцию дополнительные документы, будь то выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в декларацию.

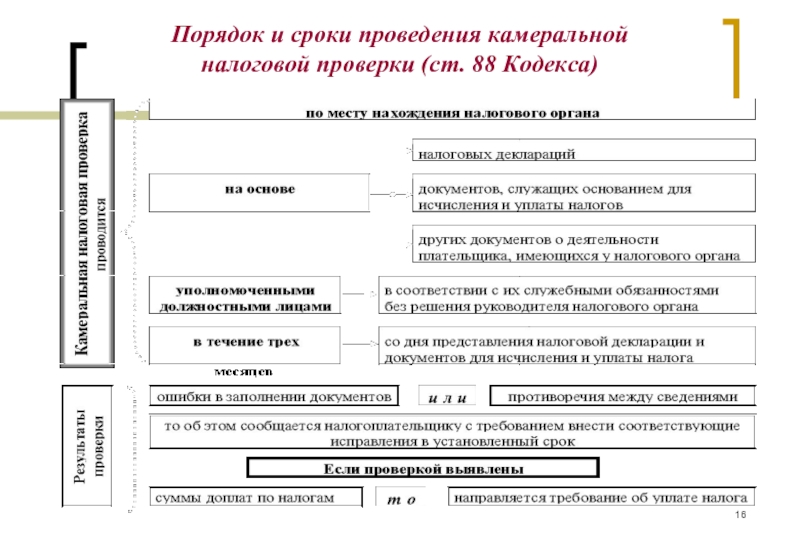

Слайд 16Порядок и сроки проведения камеральной

налоговой проверки (ст. 88 Кодекса)

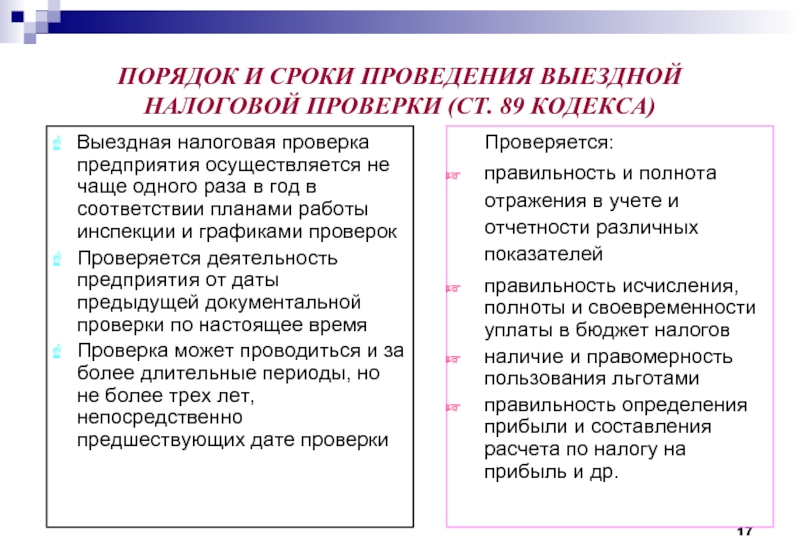

Слайд 17ПОРЯДОК И СРОКИ ПРОВЕДЕНИЯ ВЫЕЗДНОЙ

НАЛОГОВОЙ ПРОВЕРКИ (СТ. 89 КОДЕКСА)

Выездная

налоговая проверка предприятия осуществляется не чаще одного раза в год

в соответствии планами работы инспекции и графиками проверок

Проверяется деятельность предприятия от даты предыдущей документальной проверки по настоящее время

Проверка может проводиться и за более длительные периоды, но не более трех лет, непосредственно предшествующих дате проверки

Проверяется:

правильность и полнота отражения в учете и отчетности различных показателей

правильность исчисления, полноты и своевременности уплаты в бюджет налогов

наличие и правомерность пользования льготами

правильность определения прибыли и составления расчета по налогу на прибыль и др.

Слайд 18ПОРЯДОК И СРОКИ ПРОВЕДЕНИЯ ВЫЕЗДНОЙ

НАЛОГОВОЙ ПРОВЕРКИ (СТ. 89 КОДЕКСА)

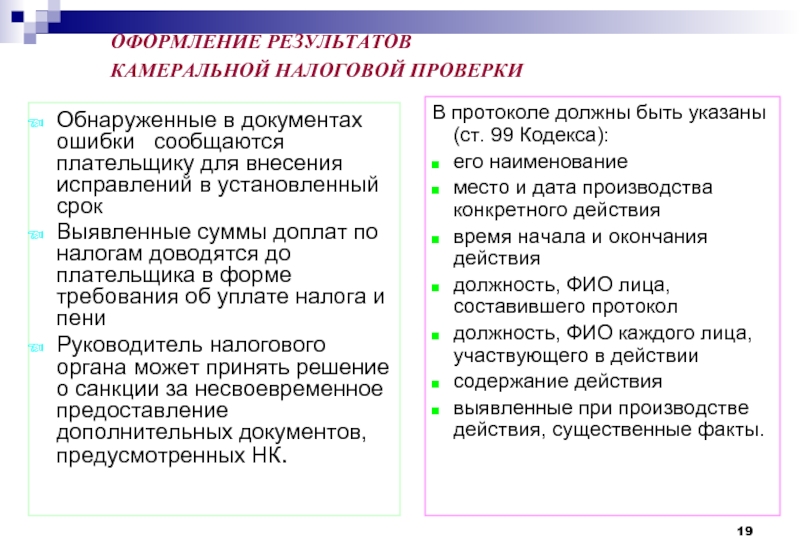

Слайд 19ОФОРМЛЕНИЕ РЕЗУЛЬТАТОВ

КАМЕРАЛЬНОЙ НАЛОГОВОЙ ПРОВЕРКИ

Обнаруженные в документах ошибки сообщаются плательщику

для внесения исправлений в установленный срок

Выявленные суммы доплат по

налогам доводятся до плательщика в форме требования об уплате налога и пени

Руководитель налогового органа может принять решение о санкции за несвоевременное предоставление дополнительных документов, предусмотренных НК.

В протоколе должны быть указаны (ст. 99 Кодекса):

его наименование

место и дата производства конкретного действия

время начала и окончания действия

должность, ФИО лица, составившего протокол

должность, ФИО каждого лица, участвующего в действии

содержание действия

выявленные при производстве действия, существенные факты.

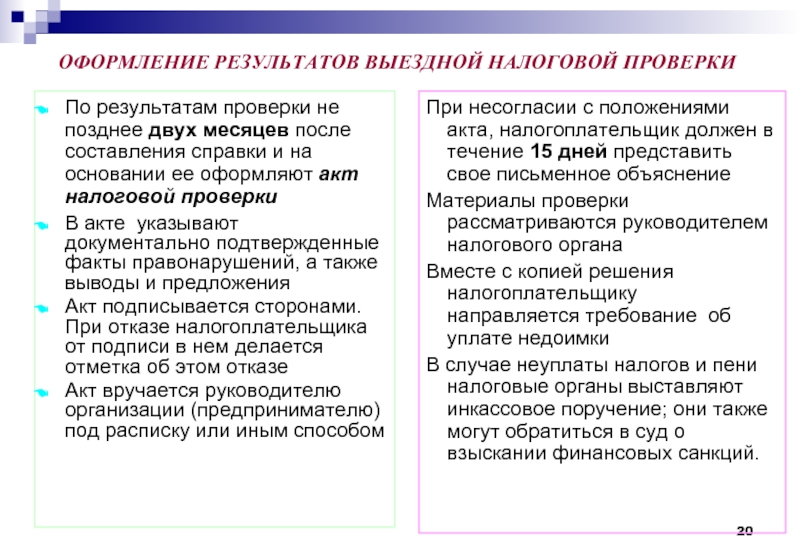

Слайд 20ОФОРМЛЕНИЕ РЕЗУЛЬТАТОВ ВЫЕЗДНОЙ НАЛОГОВОЙ ПРОВЕРКИ

По результатам проверки не позднее двух

месяцев после составления справки и на основании ее оформляют акт

налоговой проверки

В акте указывают документально подтвержденные факты правонарушений, а также выводы и предложения

Акт подписывается сторонами. При отказе налогоплательщика от подписи в нем делается отметка об этом отказе

Акт вручается руководителю организации (предпринимателю) под расписку или иным способом

При несогласии с положениями акта, налогоплательщик должен в течение 15 дней представить свое письменное объяснение

Материалы проверки рассматриваются руководителем налогового органа

Вместе с копией решения налогоплательщику направляется требование об уплате недоимки

В случае неуплаты налогов и пени налоговые органы выставляют инкассовое поручение; они также могут обратиться в суд о взыскании финансовых санкций.

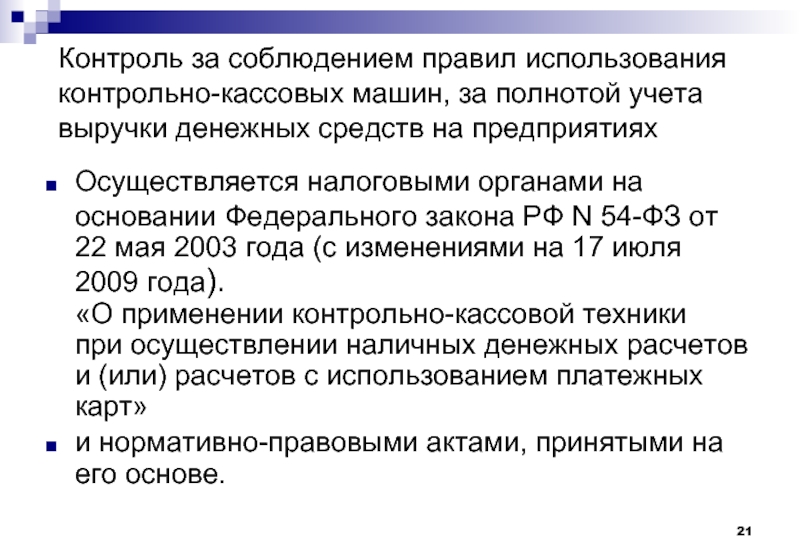

Слайд 21Контроль за соблюдением правил использования контрольно-кассовых машин, за полнотой учета

выручки денежных средств на предприятиях

Осуществляется налоговыми органами на основании Федерального

закона РФ N 54-ФЗ от 22 мая 2003 года (с изменениями на 17 июля 2009 года).

«О применении контрольно-кассовой техники

при осуществлении наличных денежных расчетов

и (или) расчетов с использованием платежных карт»

и нормативно-правовыми актами, принятыми на его основе.

Слайд 22Ст. 1 данного федерального закона определено само понятие контрольно-кассовой техники,

которая включает в себя контрольно-кассовые машины, оснащенные фискальной памятью, электронно-вычислительные

машины, в том числе персональные, программно-технические комплексы.

Под понятием фискальной памяти понимается комплекс программно-аппаратных средств в составе контрольно-кассовой техники, обеспечивающих некорректируемую ежесуточную (ежесменную) регистрацию и энергонезависимое долговременное хранение итоговой информации, необходимой для полного учета наличных денежных расчетов и (или) расчетов с использованием платежных карт, осуществляемых с применением контрольно-кассовой техники, в целях правильного исчисления налогов.

Контрольно-кассовая техника, включенная в Государственный реестр должна применяться на всей территории РФ в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими наличных денежных расчетов и (или) расчетов с использованием платежных карт в случаях продажи товаров, выполнения работ или оказания услуг. Исключением из этого правила является порядок совершения кредитными организациями кассовых операций с применением контрольно-кассовой техники, который регламентируется нормативно-правовыми актами ЦБ РФ.

Слайд 23При использовании контрольно-кассовой техники необходимо помнить, что при осуществлении наличных

денежных расчетов и (или) расчетов с использованием платежных карт на

территории РФ применяются модели контрольно-кассовой техники, включенные в Государственный реестр.

При этом контрольно-кассовая техника, применяемая организациями (за исключением кредитных организаций) и индивидуальными предпринимателями, должна:

быть зарегистрирована в налоговых органах по месту учета организации или индивидуального предпринимателя в качестве налогоплательщика;

быть исправна, опломбирована в установленном порядке;

иметь фискальную память и эксплуатироваться в фискальном режиме, т.е. в режиме функционирования контрольно-кассовой техники, обеспечивающий регистрацию фискальных данных в фискальной памяти;

Слайд 24Статьей 5 федерального закона № 54-ФЗ закреплены обязанности организаций и

индивидуальных предпринимателей, применяющих контрольно-кассовую технику в следующем виде:

осуществлять регистрацию контрольно-кассовой

техники в налоговых органах;

применять при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт исправную контрольно-кассовую технику, опломбированную в установленном порядке, зарегистрированную в налоговых органах и обеспечивающую надлежащий учет денежных средств при проведении расчетов (фиксацию расчетных операций на контрольной ленте и в фискальной памяти);

выдавать покупателям (клиентам) при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт в момент оплаты отпечатанные контрольно-кассовой техникой кассовые чеки;

Слайд 25обеспечивать ведение и хранение в установленном порядке документации, связанной с

приобретением и регистрацией, вводом в эксплуатацию и применением контрольно-кассовой техники,

а также обеспечивать должностным лицам налоговых органов, осуществляющих проверку в соответствии с пунктом 1 статьи 7 ФЗ 54-ФЗ, беспрепятственный доступ к соответствующей контрольно-кассовой технике, предоставлять им указанную документацию;

производить при первичной регистрации и перерегистрации контрольно-кассовой техники введение в фискальную память контрольно-кассовой техники информации и замену накопителей фискальной памяти с участием представителей налоговых органов.

Слайд 26Однако следует учесть то обстоятельство, что организации и индивидуальные предприниматели

в соответствии с порядком, определяемым Правительством РФ, могут осуществлять наличные

денежные расчеты и (или) расчеты с использованием платежных карт без применения контрольно-кассовой техники в случае оказания услуг населению при условии выдачи ими соответствующих бланков строгой отчетности.

В первую очередь это относится к деятельности, связанной с бытовым обслуживанием населения, оказываемой населению медицинской помощи, туристической деятельностью и др. видами деятельности а также виды деятельности на находящиеся на ЕНВД.

Порядок утверждения формы бланков строгой отчетности, приравненных к кассовым чекам, а также порядок их учета, хранения и уничтожения установлен Постановлением Правительства РФ от 31 марта 2005 г. N 171.

К бланкам строгой отчетности, приравненным к кассовым чекам, относятся квитанции, билеты, проездные документы, талоны, путевки, абонементы и другие документы, предназначенные для осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт в случае оказания услуг населению.

При заполнении бланка документа строгой отчетности должно обеспечиваться одновременное оформление не менее чем 1 копии (с использованием копировальной или самокопировальной бумаги) либо бланк должен иметь отрывные части.

Слайд 27Бланк должен содержать следующие обязательные реквизиты:

а) сведения об утверждении формы

бланка;

б) наименование, шестизначный номер и серия;

в) код формы бланка по

Общероссийскому классификатору управленческой документации;

г) наименование и код организации или индивидуального предпринимателя, выдавших бланк, по Общероссийскому классификатору предприятий и организаций;

д) идентификационный номер налогоплательщика;

е) вид услуг;

ж) единица измерения оказания услуг;

з) стоимость услуги в денежном выражении, в том числе размер платы, осуществляемой наличными денежными средствами либо с использованием платежной карты;

и) дата осуществления расчета;

к) наименование должности, фамилия, имя и отчество лица, ответственного за совершение операции и правильность ее оформления, место для личной подписи, печати (штампа) организации или индивидуального предпринимателя.

Слайд 28Документы, оформленные на бланках, являются первичными учетными документами (кроме бланков,

указанных в пункте 6 настоящего Положения).

Все организации и индивидуальные предприниматели

обязательно должны вести учет бланков строгой отчетности.

Бланки должны заполняться четко и разборчиво с использованием копировальной или самокопировальной бумаги либо без нее, если копии не предусмотрены. Подчистки, поправки и исправления на бланке не допускаются. Испорченные или неправильно заполненные бланки не уничтожаются, а перечеркиваются и прилагаются к кассовому отчету (ведомости, реестру) за тот день, в котором они выписаны.

Учет бланков по их наименованиям, сериям и номерам ведется в книге по учету бланков. Листы такой книги должны быть пронумерованы, прошнурованы и подписаны руководителем и главным бухгалтером (бухгалтером) организации или индивидуальным предпринимателем, а также скреплены печатью (штампом).

Руководитель организации или индивидуальный предприниматель заключает с работником, которому поручается получение, хранение и выдача бланков, а также прием от населения наличных денежных средств согласно оформленным бланкам, договор в соответствии с законодательством Российской Федерации.

Указанному работнику руководителем организации или индивидуальным предпринимателем создаются условия, обеспечивающие сохранность бланков.

Слайд 29Понятие "налоговая тайна"

налоговую тайну составляют любые полученные налоговым органом,

органами МВД, органом государственного внебюджетного фонда и таможенным органом сведения

о налогоплательщике, за исключением сведений:

1) разглашенных налогоплательщиком самостоятельно или с его согласия;

2) об идентификационном номере налогоплательщика;

3) о нарушениях законодательства о налогах и сборах и мерах ответственности за эти нарушения;

4) предоставляемых налоговым (таможенным) или правоохранительным органам других государств в соответствии с международными договорами (соглашениями), одной из сторон которых является Российская Федерация, о взаимном сотрудничестве между налоговыми (таможенными) или правоохранительными органами (в части сведений, предоставленных этим органам).

Слайд 30 Налоговая тайна не подлежит разглашению налоговыми органами, органами МВД, органами

государственных внебюджетных фондов и таможенными органами, их должностными лицами и

привлекаемыми специалистами, экспертами, за исключением случаев, предусмотренных федеральным законом.

Порядок предоставления налоговыми органами конфиденциальной информации, закреплен в Приказе МНС РФ от 03.10.2000 N БГ-3-24/346.

К разглашению налоговой тайны относится, в частности, использование или передача другому лицу производственной или коммерческой тайны налогоплательщика, ставшей известной должностному лицу налогового органа, органа МВД, органа государственного внебюджетного фонда или таможенного органа, привлеченному специалисту или эксперту при исполнении ими своих обязанностей.

Поступившие в налоговые органы, органы МВД, органы государственных внебюджетных фондов или таможенные органы сведения, составляющие налоговую тайну, имеют специальный режим хранения и доступа.

Доступ к сведениям, составляющим налоговую тайну, имеют должностные лица по перечням, определяемым соответственно Министерством РФ по налогам и сборам, органами государственных внебюджетных фондов, органами МВД РФ и Государственным таможенным комитетом РФ.

Утрата документов, содержащих налоговую тайну, либо разглашение таких сведений влечет ответственность, предусмотренную федеральными законами.

Слайд 31Налоговые органы в соответствии со статьей № 7 Федерального закона

№ 54-ФЗ:

осуществляют контроль за соблюдением организациями и индивидуальными предпринимателями требований

настоящего Федерального закона;

осуществляют контроль за полнотой учета выручки в организациях и у индивидуальных предпринимателей;

проверяют документы, связанные с применением организациями и индивидуальными предпринимателями контрольно-кассовой техники, получают необходимые объяснения, справки и сведения по вопросам, возникающим при проведении проверок;

проводят проверки выдачи организациями и индивидуальными предпринимателями кассовых чеков;

налагают штрафы в случаях и порядке, которые установлены Кодексом Российской Федерации об административных правонарушениях, на организации и индивидуальных предпринимателей, которые нарушают требования настоящего Федерального закона. Органы внутренних дел взаимодействуют в пределах своей компетенции с налоговыми органами при осуществлении последними указанных в настоящей статье контрольных функций.

Слайд 32 Понятие налогового правонарушения (ст. 106 НК)

Налоговым правонарушением признается

виновно совершенное противоправное (в нарушение законодательства о налогах и сборах)

деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое настоящим Кодексом установлена ответственность.

Ответственность за совершение налоговых правонарушений несут организации и физические лица в случаях, предусмотренных главами 16 и 18 НК.

Физическое лицо может быть привлечено к ответственности за совершение налоговых правонарушений с шестнадцатилетнего возраста.

Слайд 33 Условия привлечения к ответственности за совершение налогового правонарушения

1.

Никто не может быть привлечен к ответственности за совершение налогового

правонарушения иначе, как по основаниям и в порядке, которые предусмотрены НК.

2. Никто не может быть привлечен повторно к ответственности за совершение одного и того же налогового правонарушения.

3. Предусмотренная НК ответственность за деяние, совершенное физическим лицом, наступает, если это деяние не содержит признаков состава преступления, предусмотренного уголовным законодательством РФ.

4. Привлечение организации к ответственности за совершение налогового правонарушения не освобождает ее должностных лиц при наличии соответствующих оснований от административной, уголовной или иной ответственности, предусмотренной законами РФ.

5. Привлечение лица к ответственности за совершение налогового правонарушения не освобождает его от обязанности уплатить причитающиеся суммы налога (сбора) и пени.

6. Лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке. Лицо, привлекаемое к ответственности, не обязано доказывать свою невиновность в совершении налогового правонарушения. Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы. Неустранимые сомнения в виновности лица, привлекаемого к ответственности, толкуются в пользу этого лица

Слайд 34 Срок давности привлечения к ответственности за совершение налогового правонарушения

(Ст. 113)

1. Лицо не может быть привлечено к

ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового периода, в течение которого было совершено это правонарушение, и до момента вынесения решения о привлечении к ответственности истекли три года (срок давности).

Исчисление срока давности со дня совершения налогового правонарушения применяется в отношении всех налоговых правонарушений, кроме предусмотренных статьями 120 и 122 настоящего Кодекса.

Исчисление срока давности со следующего дня после окончания соответствующего налогового периода применяется в отношении налоговых правонарушений, предусмотренных статьями 120 и 122 настоящего Кодекса.

1.1. Течение срока давности привлечения к ответственности приостанавливается, если лицо, привлекаемое к ответственности за налоговое правонарушение, активно противодействовало проведению выездной налоговой проверки, что стало непреодолимым препятствием для ее проведения и определения налоговыми органами сумм налогов, подлежащих уплате в бюджетную систему Российской Федерации.

Течение срока давности привлечения к ответственности считается приостановленным со дня составления акта, предусмотренного пунктом 3 статьи 91 настоящего Кодекса. В этом случае течение срока давности привлечения к ответственности возобновляется со дня, когда прекратили действие обстоятельства, препятствующие проведению выездной налоговой проверки, и вынесено решение о возобновлении выездной налоговой проверки.

Слайд 35Налоговые санкции (ст. 114)

1. Налоговая санкция является мерой ответственности

за совершение налогового правонарушения.

2. Налоговые санкции устанавливаются и применяются

в виде денежных взысканий (штрафов) в размерах, предусмотренных главами 16 и 18 НК.

3. При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше, чем в два раза по сравнению с размером, установленным НК.

4. При наличии обстоятельства, предусмотренного пунктом 2 статьи 112, размер штрафа увеличивается на 100 процентов.

5. При совершении одним лицом двух и более налоговых правонарушений налоговые санкции взыскиваются за каждое правонарушение в отдельности без поглощения менее строгой санкции более строгой.

Слайд 36 Применяя правила ст. 114 НК, необходимо иметь в виду

ряд важных обстоятельств:

а) Органы, применяющие налоговые санкции, не вправе

самостоятельно устанавливать:

иные размеры налоговых санкций, нежели те, что предусмотрены в ст. 114 и нормах гл. 16 НК;

иную (т.е. неденежную) форму налоговой санкции.

Нельзя устанавливать иные правила и в других актах законодательства о налогах сборах;

б) размер налоговой санкции (штрафа) чаще всего определяется в твердой денежной сумме (например, в п. 1 ст. 116 НК размер штрафа четко указан - 5тыс.руб.).

В ряде случаев штраф исчисляется в процентах от определенной суммы (например, в п. 2 ст. 117 НК указано, что лицо, более трех месяцев осуществляющее деятельность ИП или организации без постановки на учет в налоговом органе, привлекается к уплате штрафа в размере 20% доходов, полученных в период такой деятельности);

в) нельзя устанавливать налоговую санкцию в неденежной форме (например, в виде взыскания какого-то имущества в натуре): это противоречило бы и правилам ст. 114 НК и ст. 45-48 НК (исполнение обязанности по уплате налога или сбора)

Слайд 37 Обстоятельства, исключающие привлечение лица к ответственности за совершение налогового

правонарушения

Лицо не может быть привлечено к ответственности за совершение

налогового правонарушения при наличии хотя бы одного из следующих обстоятельств:

1) отсутствие события налогового правонарушения;

2) отсутствие вины лица в совершении налогового правонарушения;

3) совершение деяния, содержащего признаки налогового правонарушения, физическим лицом, не достигшим к моменту совершения деяния шестнадцатилетнего возраста;

4) истечение сроков давности привлечения к ответственности за совершение налогового правонарушения.

Слайд 38Обстоятельства, смягчающие и отягчающие ответственность за совершение налогового правонарушения (ст.112)

1. Обстоятельствами, смягчающими ответственность за совершение налогового правонарушения, признаются:

1) совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

2) совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости;

2.1) тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение налогового правонарушения;

3) иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, могут быть признаны смягчающими ответственность.

2. Обстоятельством, отягчающим ответственность, признается совершение налогового правонарушения лицом, ранее привлекаемым к ответственности за аналогичное правонарушение.

Слайд 39 3. Лицо, с которого взыскана налоговая санкция, считается подвергнутым

этой санкции в течение 12 месяцев с момента вступления в

законную силу решения суда или налогового органа.

4. Обстоятельства, смягчающие или отягчающие ответственность за совершение налогового правонарушения, устанавливаются судом или налоговым органом, рассматривающим дело, и учитываются при применении налоговых санкций.

Самые актуальные и полезные Презентации по финансовому праву для студентов и не только.