Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Упрощенная система налогообложения

Содержание

- 1. Упрощенная система налогообложения

- 2. УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ(УСН)НАЛОГОПЛАТЕЛЬЩИКИ:организации и индивидуальные предприниматели.Организация имеет

- 3. УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ(УСН)

- 4. УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ(УСН)

- 5. УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ(УСН)Организации и ИП, уведомляют налоговый

- 6. УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ(УСН)ПОРЯДОК ОПРЕДЕЛЕНИЯ ДОХОДОВ:- доходы от

- 7. УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ(УСН)ПОРЯДОК ПРИЗНАНИЯ ДОХОДОВ И РАСХОДОВ:Датой

- 8. УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ(УСН)Налогоплательщики, выбравшие объект налогообложения "доходы

- 9. УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ(УСН)НАЛОГОВАЯ ДЕКЛАРАЦИЯПо итогам налогового периода

- 10. БЛАГОДАРЮ ЗА ВНИМАНИЕ!

- 11. Скачать презентанцию

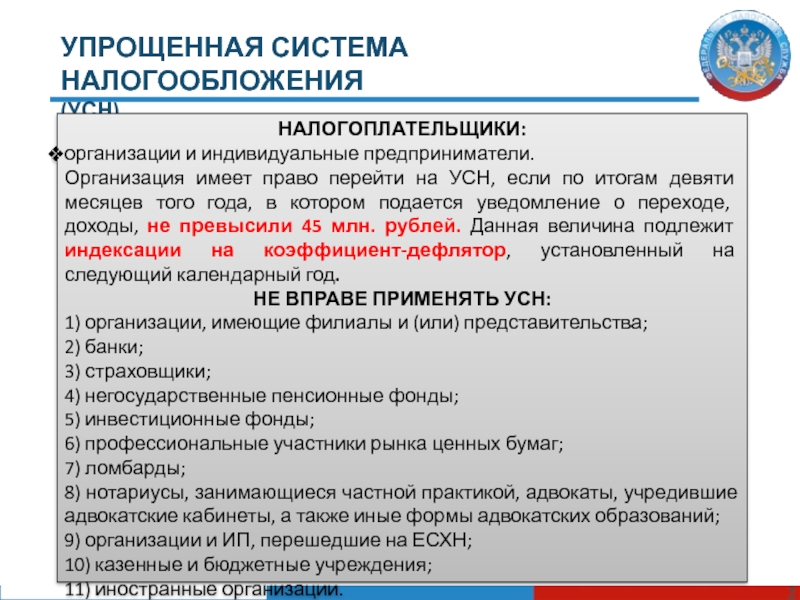

УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ(УСН)НАЛОГОПЛАТЕЛЬЩИКИ:организации и индивидуальные предприниматели.Организация имеет право перейти на УСН, если по итогам девяти месяцев того года, в котором подается уведомление о переходе, доходы, не превысили 45 млн. рублей. Данная

Слайды и текст этой презентации

Слайд 1Старший государственный налоговый инспектор

Управления ФНС России по Свердловской области

А.П.

Морозова

Слайд 2УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

(УСН)

НАЛОГОПЛАТЕЛЬЩИКИ:

организации и индивидуальные предприниматели.

Организация имеет право перейти на

УСН, если по итогам девяти месяцев того года, в котором

подается уведомление о переходе, доходы, не превысили 45 млн. рублей. Данная величина подлежит индексации на коэффициент-дефлятор, установленный на следующий календарный год.НЕ ВПРАВЕ ПРИМЕНЯТЬ УСН:

1) организации, имеющие филиалы и (или) представительства;

2) банки;

3) страховщики;

4) негосударственные пенсионные фонды;

5) инвестиционные фонды;

6) профессиональные участники рынка ценных бумаг;

7) ломбарды;

8) нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также иные формы адвокатских образований;

9) организации и ИП, перешедшие на ЕСХН;

10) казенные и бюджетные учреждения;

11) иностранные организации.

Слайд 5УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

(УСН)

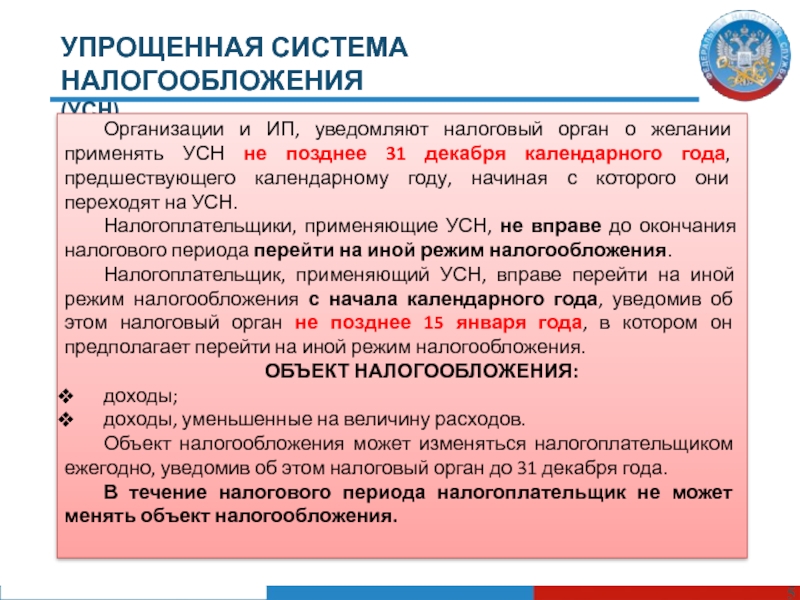

Организации и ИП, уведомляют налоговый орган о желании

применять УСН не позднее 31 декабря календарного года, предшествующего календарному

году, начиная с которого они переходят на УСН.Налогоплательщики, применяющие УСН, не вправе до окончания налогового периода перейти на иной режим налогообложения.

Налогоплательщик, применяющий УСН, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором он предполагает перейти на иной режим налогообложения.

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ:

доходы;

доходы, уменьшенные на величину расходов.

Объект налогообложения может изменяться налогоплательщиком ежегодно, уведомив об этом налоговый орган до 31 декабря года.

В течение налогового периода налогоплательщик не может менять объект налогообложения.

Слайд 6УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

(УСН)

ПОРЯДОК ОПРЕДЕЛЕНИЯ ДОХОДОВ:

- доходы от реализации, определяемые в

соответствии со ст. 249 НК РФ;

- внереализационные доходы, определяемые в

соответствии со ст. 250 НК РФ.Налогоплательщик уменьшает полученные доходы на следующие расходы.

ПОРЯДОК ОПРЕДЕЛЕНИЯ РАСХОДОВ:

1) расходы на приобретение, сооружение и изготовление основных средств, а также на их достройку, модернизацию, реконструкцию;

2) расходы на приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком;

3) расходы на ремонт основных средств (в том числе арендованных);

4) арендные (в т.ч. лизинговые) платежи за арендуемое имущество;

5) материальные расходы;

6) расходы на оплату труда;

7) суммы НДС по оплаченным товарам (работам, услугам);

8) проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг,

9) расходы на бухгалтерские, аудиторские и юридические услуги;

10) расходы на выплату комиссионных, агентских вознаграждений и др.

Слайд 7УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

(УСН)

ПОРЯДОК ПРИЗНАНИЯ ДОХОДОВ И РАСХОДОВ:

Датой получения доходов признается

день поступления денежных средств на счета в банках и (или)

в кассу (кассовый метод).Расходами признаются затраты после их фактической оплаты.

НАЛОГОВАЯ БАЗА И НАЛОГОВАЯ СТАВКА

Законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 % в зависимости от категорий налогоплательщиков (для объекта налогообложения доходы «минус» расходы).

При определении налоговой базы доходы и расходы определяются нарастающим итогом с начала налогового периода.

Слайд 8УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

(УСН)

Налогоплательщики, выбравшие объект налогообложения "доходы минус расходы", обязаны

выплачивать минимальный налог.

Минимальный налог - это обязательный минимальный размер "упрощенного"

налога.Ставка минимального налога составляет 1% от доходов за налоговый период.

Минимальный налог уплачивается, если сумма налога, исчисленная за налоговый период в общем порядке, меньше величины минимального налога.

Налоговым периодом признается календарный год.

Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее сроков установленных для подачи налоговой декларации.

Авансовые платежи уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом.