Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

анализ акций

Содержание

- 1. анализ акций

- 2. Глава 8. Макроэкономический и отраслевой анализ.8.1. Введение8.2. Макроэкономика8.3. Отраслевой анализ

- 3. Основные вопросы к изучению Основные макроэкономические показатели

- 4. ВведениеФундаментальный анализГлобальный анализОтраслевой анализАнализ предприятияАнализ конъюнктуры рынкаАнализ

- 5. Основные макроэкономические показателиВВП;Денежная масса;Инфляция;Бюджетный дефицит;Розничные продажи;Платежный баланс;Государственная экономическая политика;Уровень занятости;Процентные ставки.

- 6. Ключевые факторы ростаКлючевые факторы роста – это

- 7. Циклические воздействияЦиклическими называются такие отрасли промышленности, функционирование

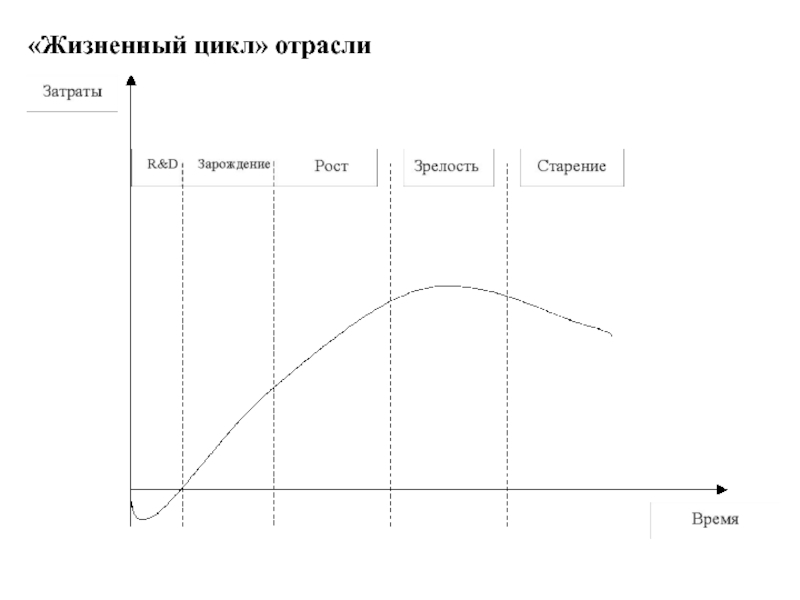

- 8. «Жизненный цикл» отрасли

- 9. Основные показатели «жизненного цикла» отрасли

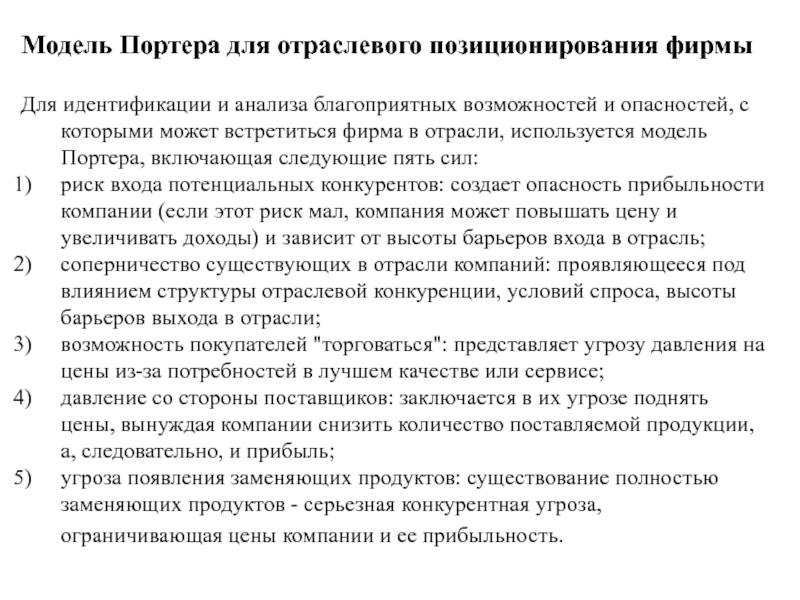

- 10. Модель Портера для отраслевого позиционирования фирмыДля идентификации

- 11. Пять факторов определяющих высоту отраслевого барьераМ. Портер

- 12. Идентификация стратегий конкурентов в отраслиИдентификация стратегий конкурентов

- 13. Графическая стратегическая группировкаДля изучения относительных конкурентных позиций

- 14. Процедура построения карты стратегической группировкиПроцедура конструирования карты

- 15. SWOT-анализ SWOT – это акроним слов Strengts (силы),

- 16. Основные факторы SWOT-анализа · Потенциальные внутренние сильные стороны

- 17. Основные факторы SWOT-анализа (II)· Потенциальные внешние благоприятные

- 18. Глава 9. Оценка акций9.1. Введение9.2. Оценка акций по показателям баланса9.3. Модель дисконтирования дивидендов9.4 Мультипликатор «цена/прибыль»

- 19. ВведениеСуществуют четыре подхода к оценки компаний: Оценка

- 20. Оценка акций на основе активов (показателей баланса)Существует

- 21. Оценка акций по балансовой стоимостиБалансовая стоимость собственного

- 22. Оценка акций по ликвидационной стоимостиМы можем предположить,

- 23. Оценка акций по восстановительной стоимостиВосстановительная стоимость (replacement

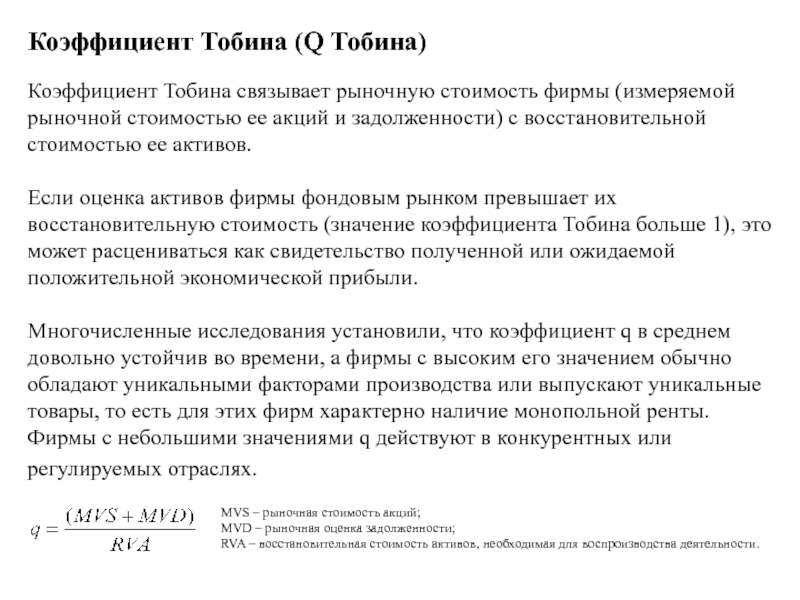

- 24. Коэффициент Тобина (Q Тобина)Коэффициент Тобина связывает рыночную

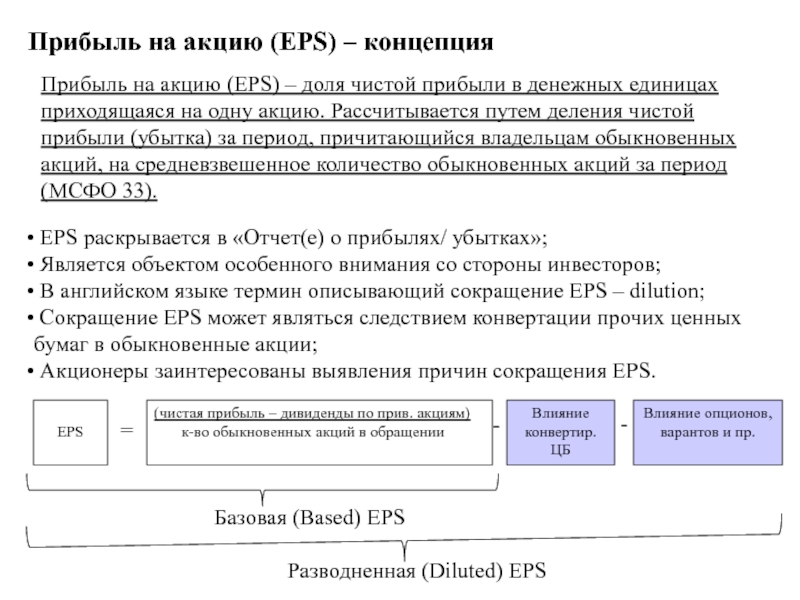

- 25. Прибыль на акцию (EPS) – концепция EPS

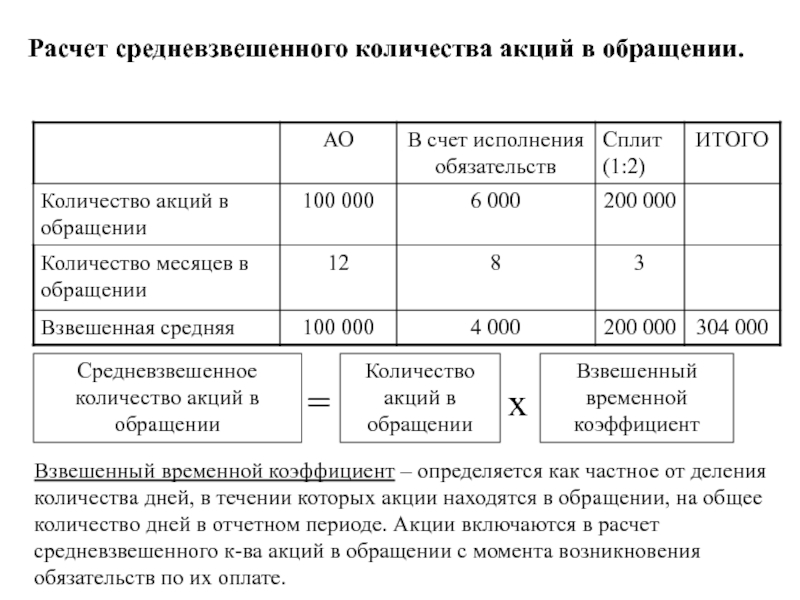

- 26. Расчет средневзвешенного количества акций в обращении.Средневзвешенноеколичество акций

- 27. Случаи изменения количества обыкновенных акций в обращении

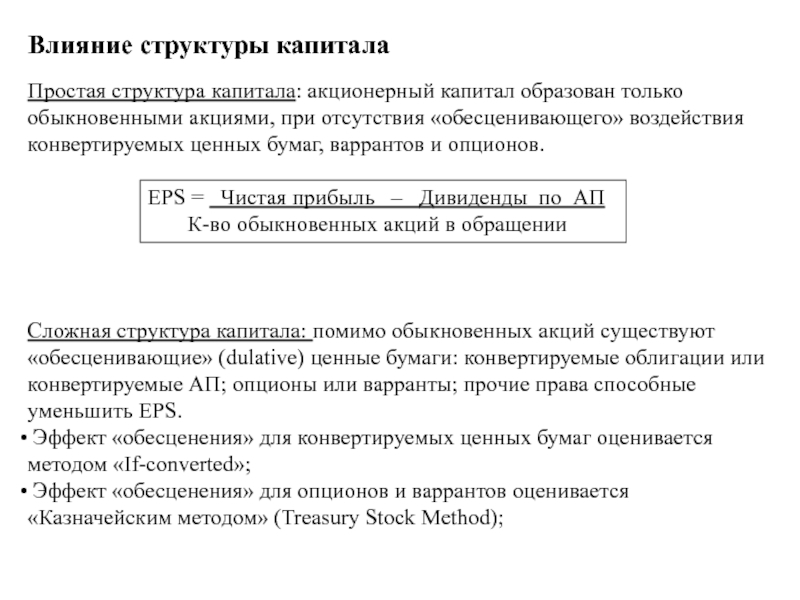

- 28. Влияние структуры капиталаПростая структура капитала: акционерный капитал

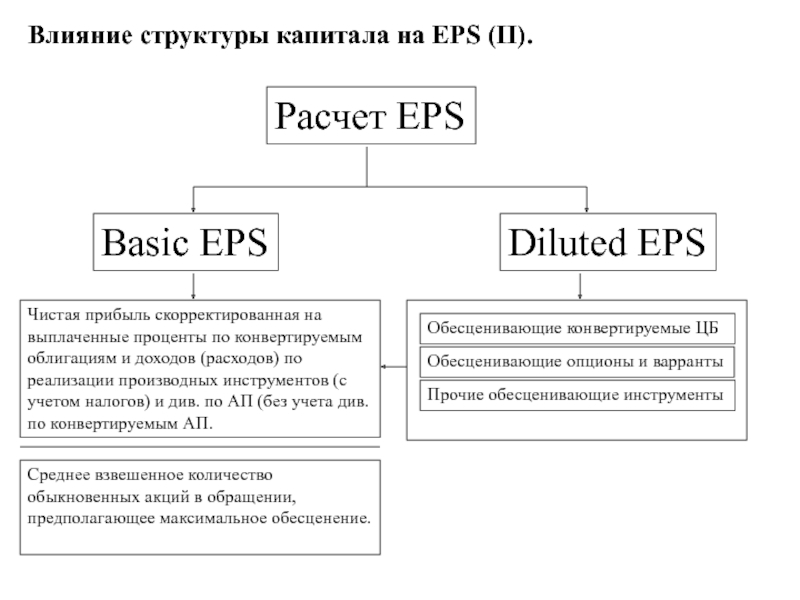

- 29. Влияние структуры капитала на EPS (II).Расчет EPSBasic

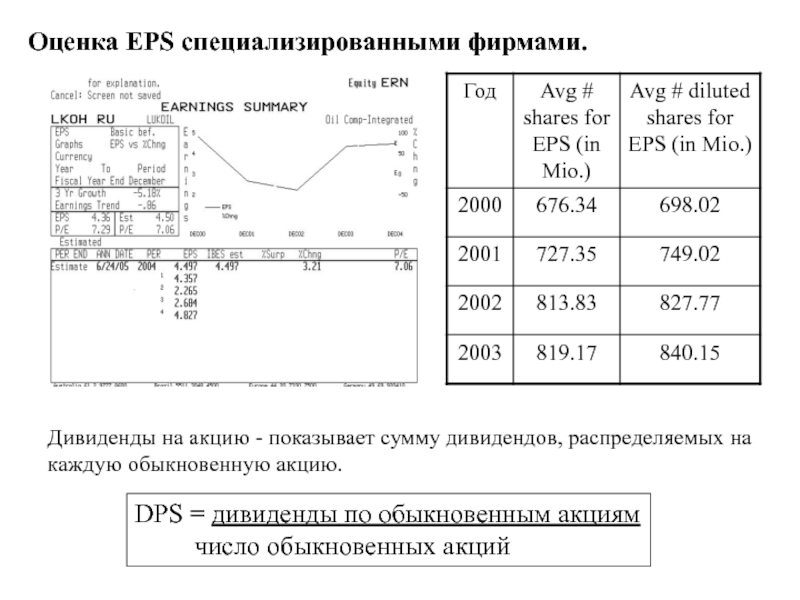

- 30. Оценка EPS специализированными фирмами.DPS = дивиденды по

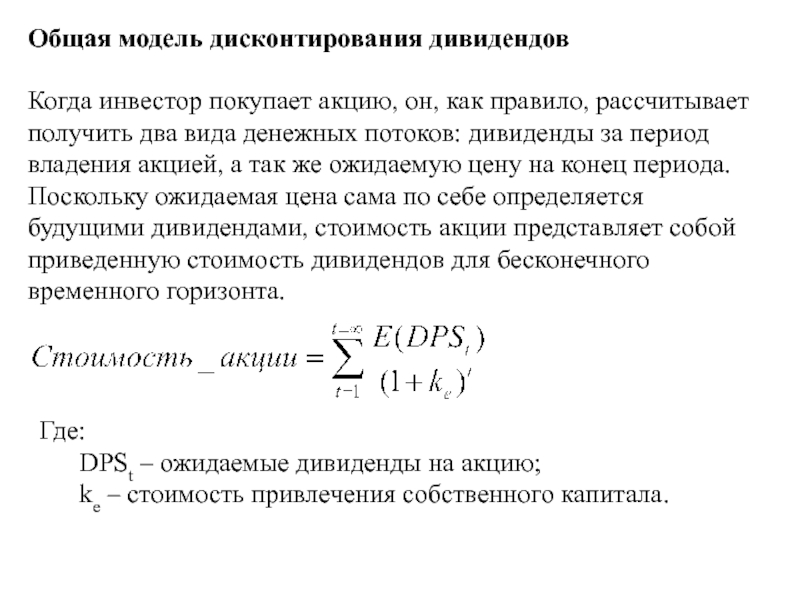

- 31. Общая модель дисконтирования дивидендовКогда инвестор покупает акцию,

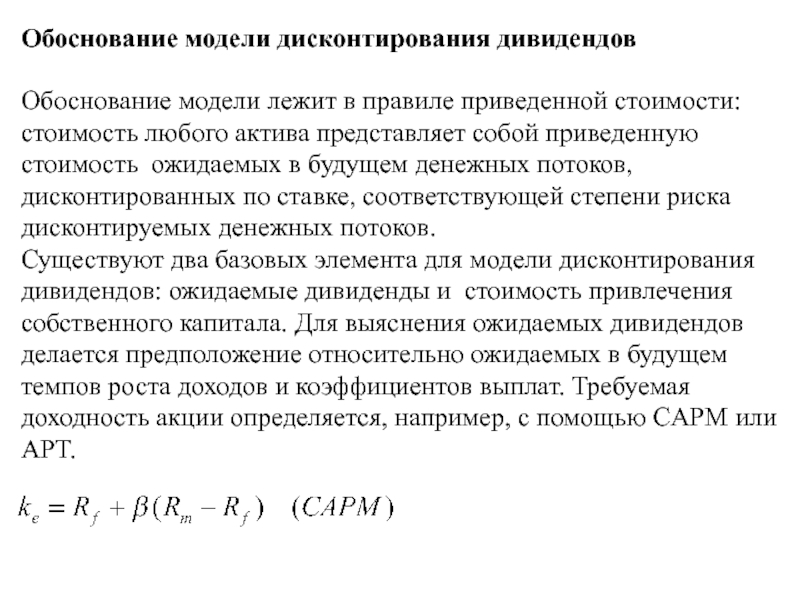

- 32. Обоснование модели дисконтирования дивидендовОбоснование модели лежит в

- 33. Варианты модели дисконтирования дивидендовПоскольку планы на долларовые

- 34. Модель дисконтирования дивидендов с нулевыми темпами ростаРазмеры

- 35. Модель дисконтирования дивидендов с постоянными темпами ростаЕсли

- 36. Прогнозируемый постоянный темп прироста прибыли (дивидендов) (g)

- 37. Использование модели дисконтирования дивидендов для определения стоимости

- 38. Приведенная стоимость перспектив роста (PVGO)Цена акции может

- 39. Двухфазная модель дисконтирования дивидендовСтоимость акции можно определить

- 40. Мультипликатор «цена/прибыль»P/E = рыночная цена акции EPSСоотношение цены

- 41. Подходы к определению P/EВыделяются три основных подхода

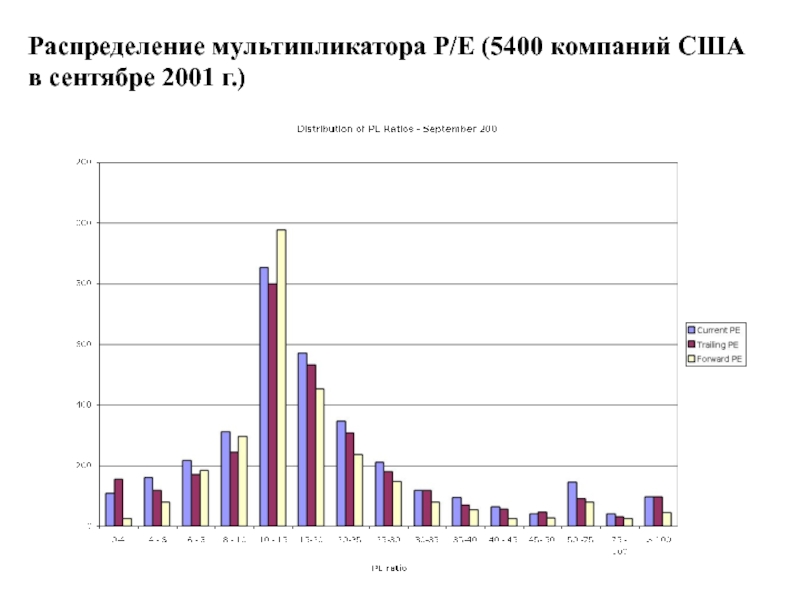

- 42. Распределение мультипликатора P/E (5400 компаний США в сентябре 2001 г.)

- 43. Корреляция и регрессия P/E для разных странДля

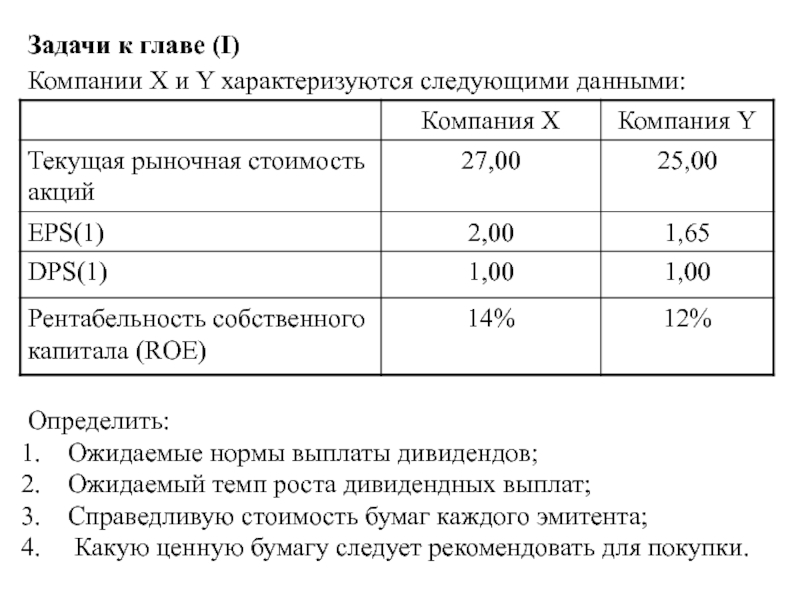

- 44. Задачи к главе (I)Компании X и Y

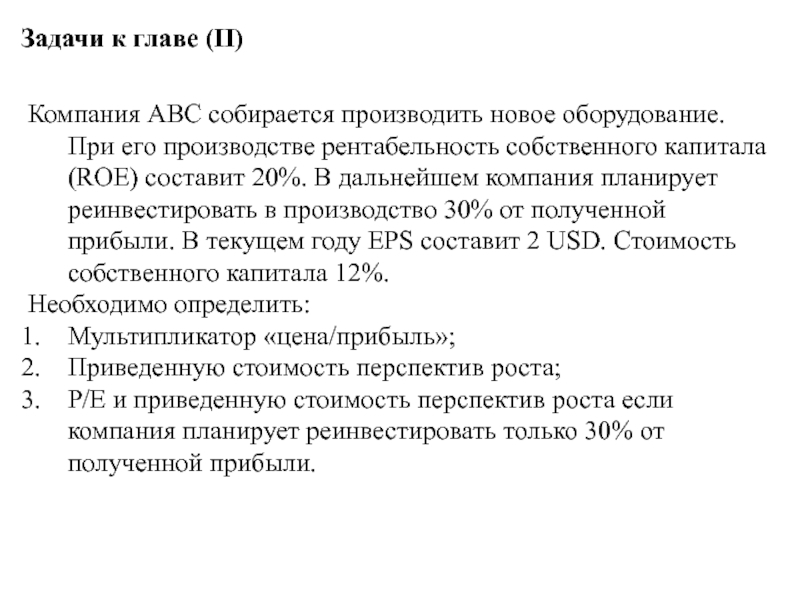

- 45. Задачи к главе (II)Компания ABC собирается производить

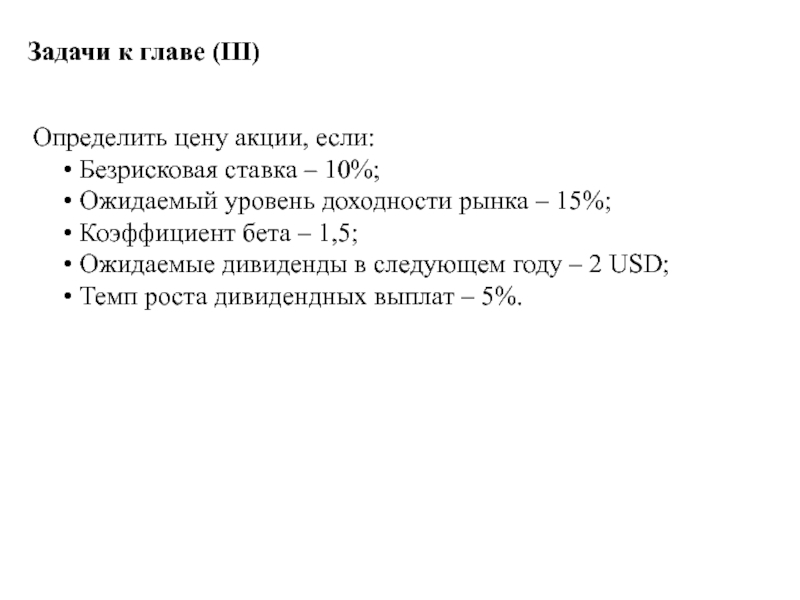

- 46. Задачи к главе (III)Определить цену акции, если:

- 47. Глава 9. Анализ регистров финансовой отчетности10.1 Введение10.2

- 48. Баланс и отчет о прибылях и убыткахБухгалтерский

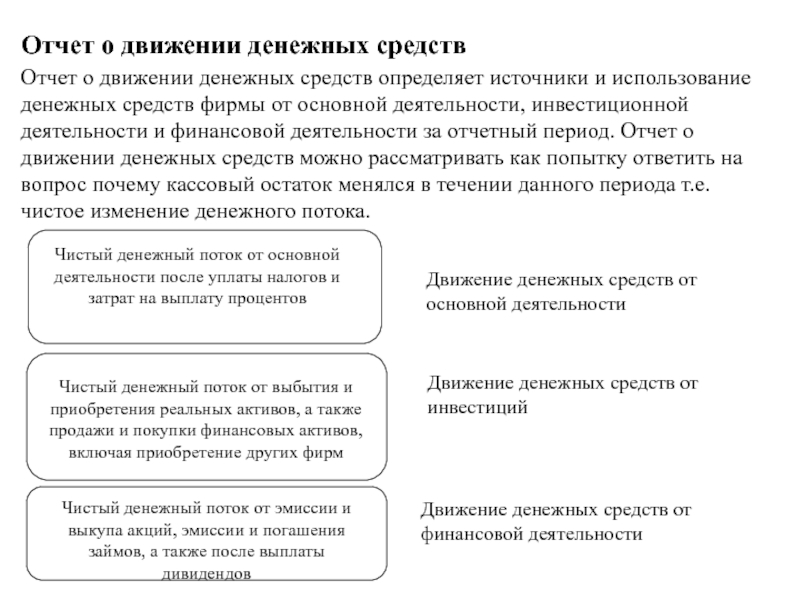

- 49. Отчет о движении денежных средствОтчет о движении

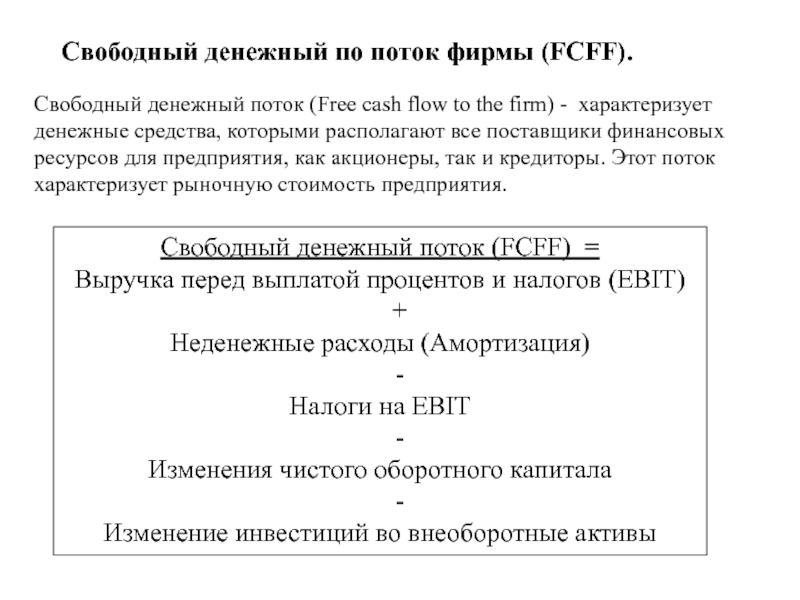

- 50. Свободный денежный по поток фирмы (FCFF).Свободный денежный

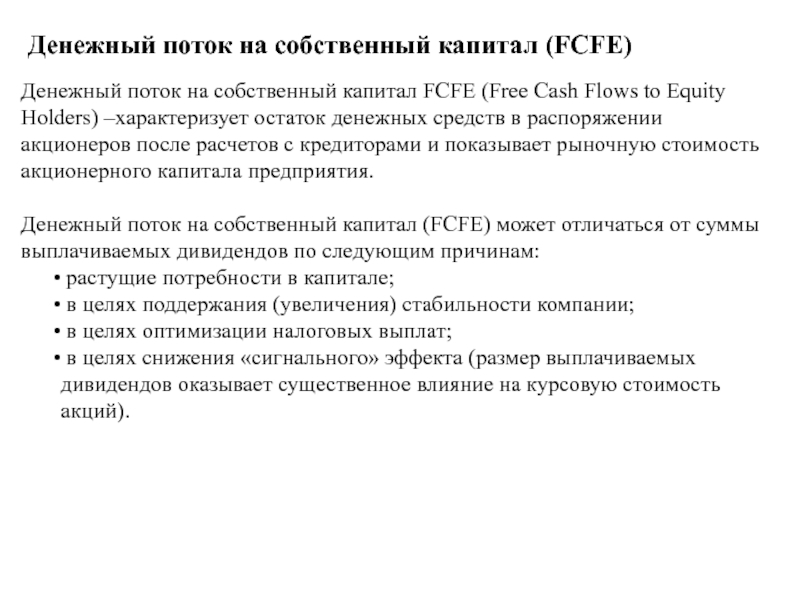

- 51. Денежный поток на собственный капитал (FCFE)Денежный поток

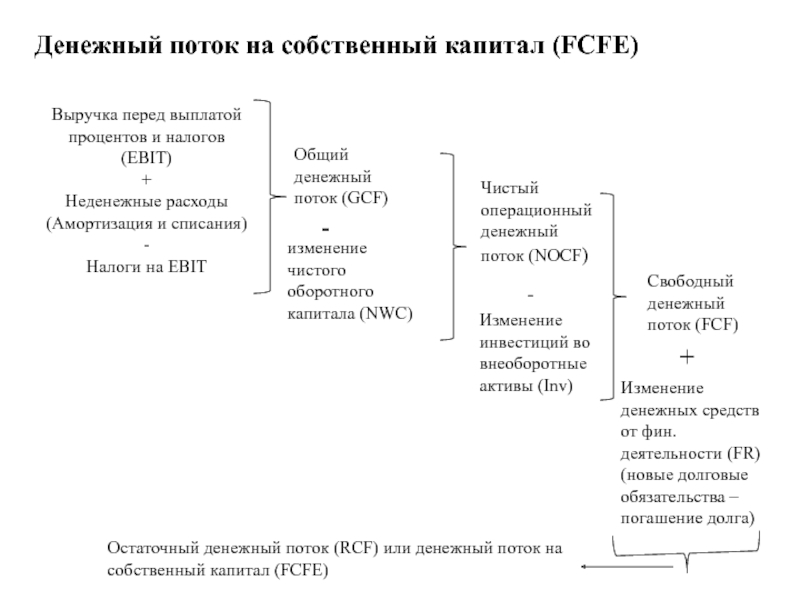

- 52. Денежный поток на собственный капитал (FCFE)Выручка перед

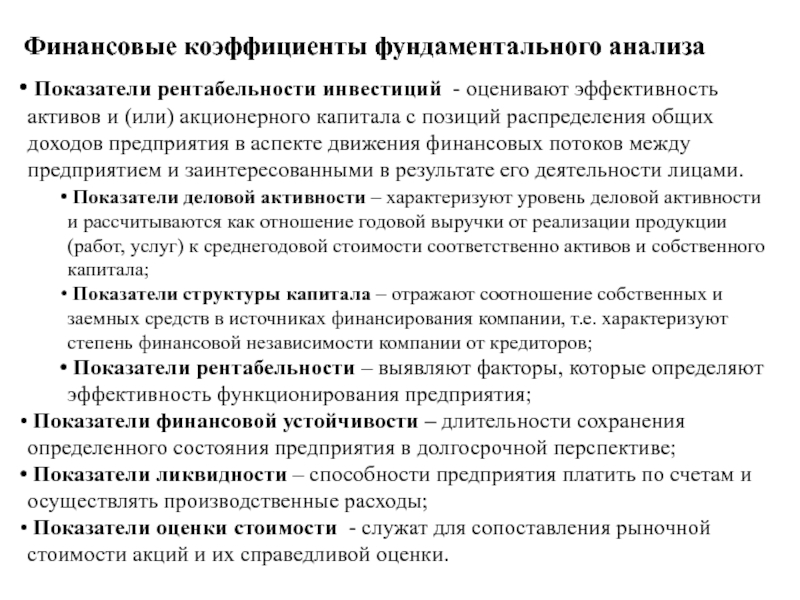

- 53. Финансовые коэффициенты фундаментального анализа Показатели рентабельности инвестиций

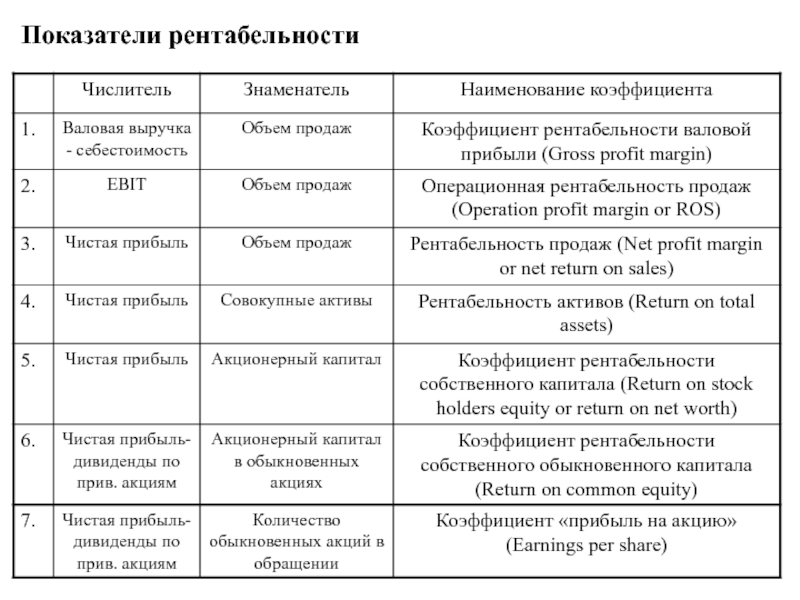

- 54. Показатели рентабельности

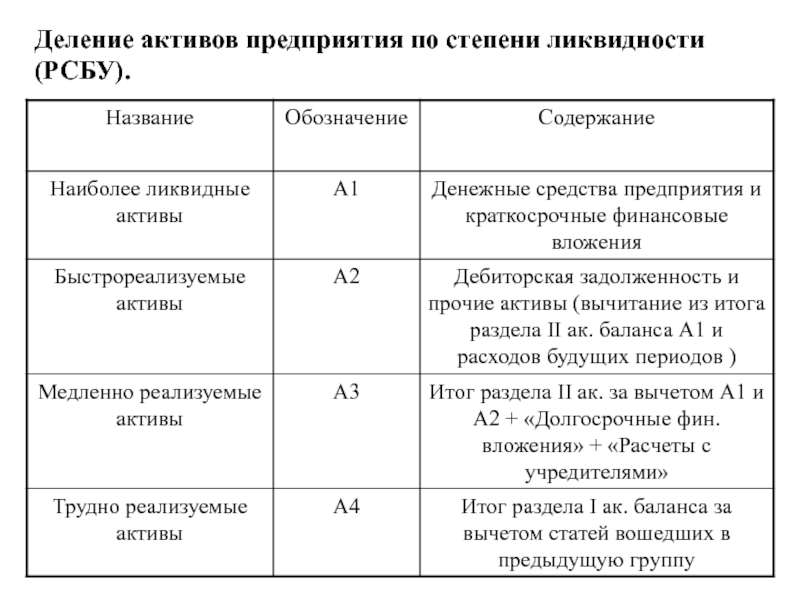

- 55. Деление активов предприятия по степени ликвидности (РСБУ).

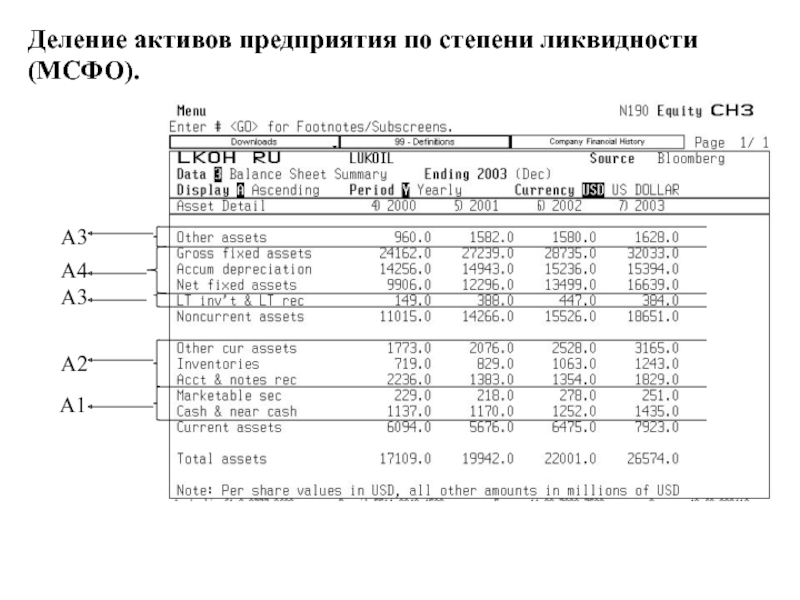

- 56. Деление активов предприятия по степени ликвидности (МСФО).A1А2А3А4А3

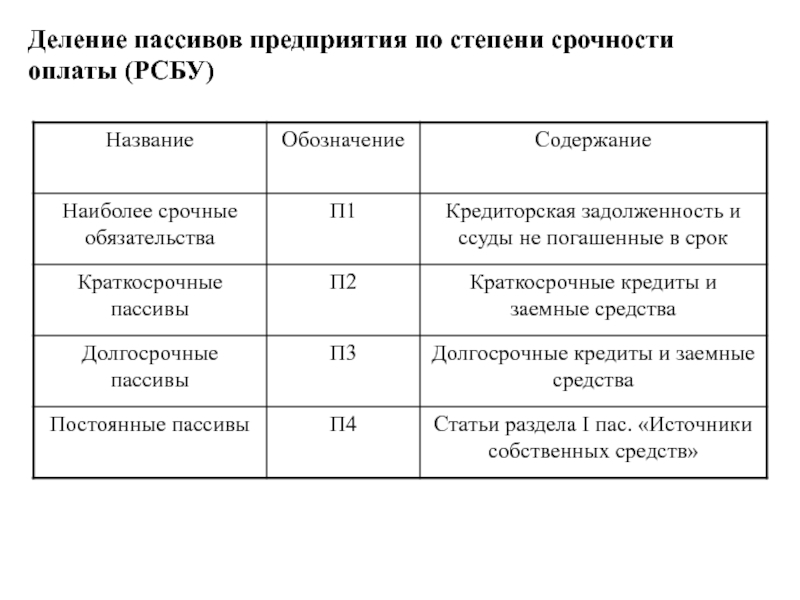

- 57. Деление пассивов предприятия по степени срочности оплаты (РСБУ)

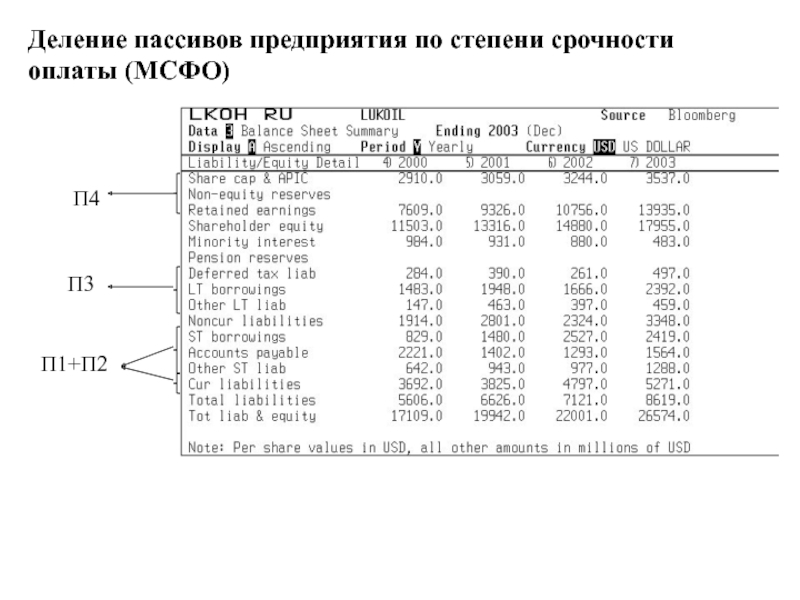

- 58. Деление пассивов предприятия по степени срочности оплаты (МСФО)П1+П2П3П4

- 59. Показатели ликвидностиЧистая текущая ликвидность (Net Current Assets) – разница между текущими активами и краткосрочными обязательствами.

- 60. Показатели ликвидности (II)Коэффициент абсолютной ликвидности (cash ratio)

- 61. Показатели структуры капитала (источников средств предприятия)

- 62. Показатели финансовой устойчивости

- 63. Коэффициенты деловой активности

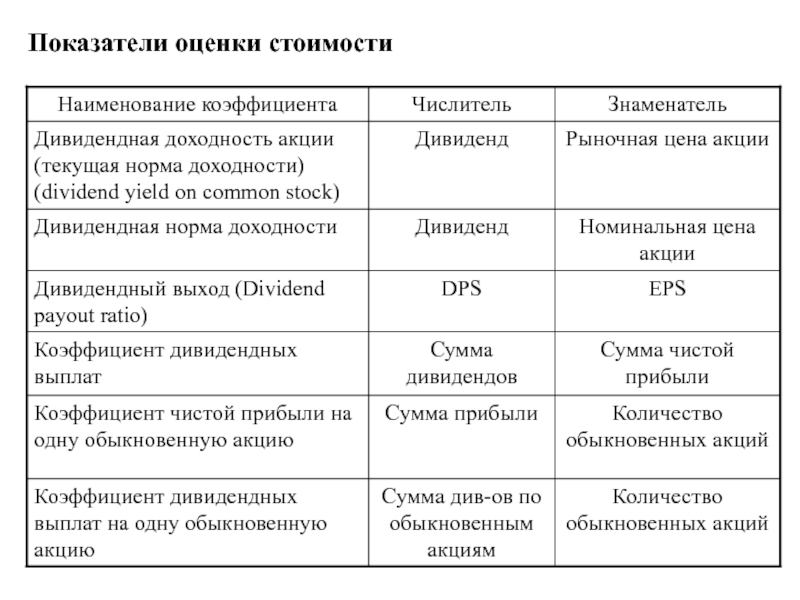

- 64. Показатели оценки стоимости

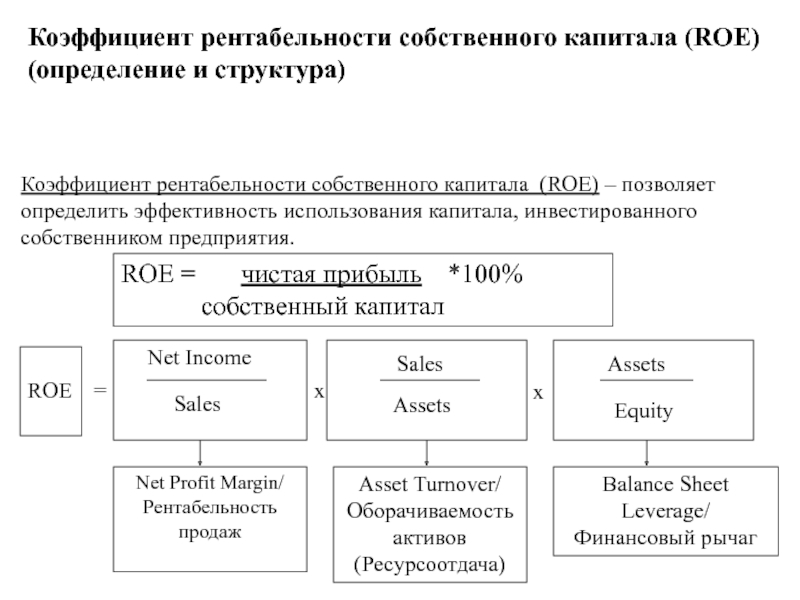

- 65. Коэффициент рентабельности собственного капитала (ROE) (определение

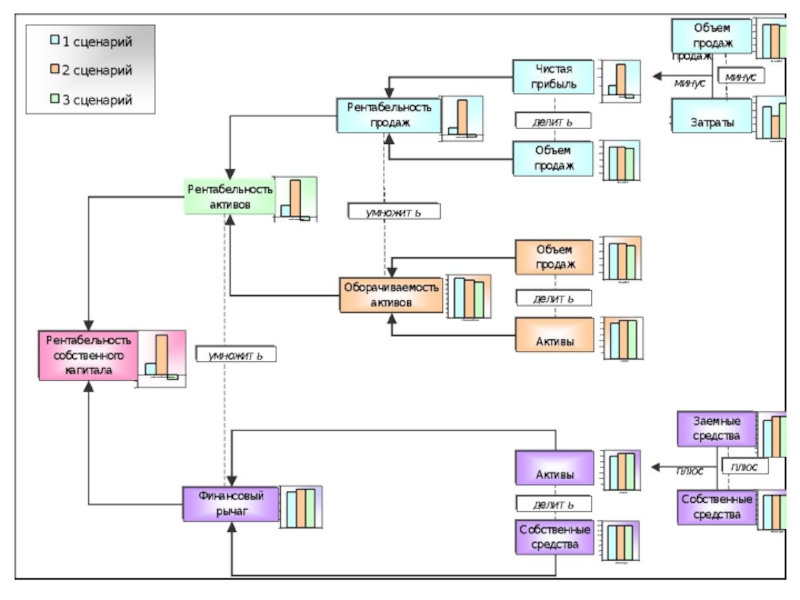

- 66. Слайд 66

- 67. Интерпретация модели DuPont

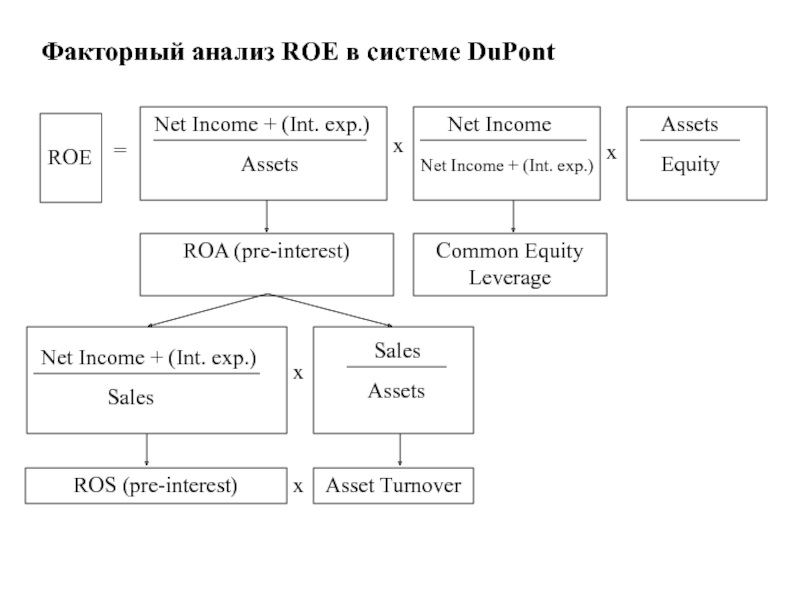

- 68. Факторный анализ ROE в системе DuPontROE=Net Income

- 69. Структура ROE в расширенной системе DuPont

- 70. Факторный анализ коэффициента генерирования доходов в расширенной

- 71. «Трюки» финансовой отчетности «Трюки» финансовой отчетности имеют своей

- 72. Виды манипулирования доходами (I) Классификация хороших/ плохих

- 73. Виды манипулирования доходами (II) Большая чистка. Возникает

- 74. Технические приемы для реализации «трюков» в финансовой

- 75. Технические приемы для реализации «трюков» в финансовой

- 76. Консервативная и агрессивная учетная политика

- 77. Причины применения «трюков» финансовой отчетностиВыделяют следующие причины

- 78. Компании - кандидаты на использование «трюков»В следующих

- 79. Скачать презентанцию

Слайды и текст этой презентации

Слайд 1Анализ акций

Глава 8. Макроэкономический и отраслевой анализ.

Глава 9. Оценка акций.

Глава

10. Анализ регистров финансовой отчетности.

Слайд 2Глава 8. Макроэкономический и отраслевой анализ.

8.1. Введение

8.2. Макроэкономика

8.3. Отраслевой анализ

Слайд 3Основные вопросы к изучению

Основные макроэкономические показатели и их использование

в качестве ключевых индикаторов экономического развития;

Воздействие на экономику фискальной

и/или монетарной экономической политики;Подходы к осуществлению отраслевого анализа;

Анализ перспектив отрасли в контексте основных тенденций развития экономики.

Слайд 4Введение

Фундаментальный анализ

Глобальный анализ

Отраслевой анализ

Анализ предприятия

Анализ конъюнктуры рынка

Анализ процентных ставок

Анализ курсов

валют

Анализ денежной массы

Анализ уровня цен / инфляции

Прочее

Отраслевой климат

Объем запасов

Динамика прибыли

Прочее

Потребители

продукцииКачественный анализ:

продукция;

система управления;

персонал;

инновационная деятельность

Количественный анализ:

Анализ финансовой отчетности;

Анализ финансовой структуры;

Анализ активов;

Анализ ликвидности;

Анализ затрат - результатов

Управление портфелем

Слайд 5Основные макроэкономические показатели

ВВП;

Денежная масса;

Инфляция;

Бюджетный дефицит;

Розничные продажи;

Платежный баланс;

Государственная экономическая политика;

Уровень занятости;

Процентные

ставки.

Слайд 6Ключевые факторы роста

Ключевые факторы роста – это условия, которые не

контролируются данной отраслью или входящими в нее предприятиями.

Существуют важные

факторы, которые определяют для данной отрасли размеры рынка и уровень спроса. Кроме того, существуют и такие вторичные факторы, которые оказывают сильное воздействие на первичный спрос.Слайд 7Циклические воздействия

Циклическими называются такие отрасли промышленности, функционирование которых в долгосрочном

плане характеризуется периодическими подъемами и спадами, возникающими в результате внешних

экономических циклов - обычно цикла национальной деловой активности. Циклические отрасли, как правило, процветают в период подъемов в тяжело переживают спады. Типичными циклическими отраслями являются производство автомобилей, жилищное строительство, воздушные перевозки и станкостроение.Существует ряд отраслей, находящихся в противофазе к этим циклам. Там дела идут несколько лучше в период спадов. Такое положение характерно для некоторых строительных отраслей, поскольку правительство в эти периоды может финансировать общественные работы, чтобы уменьшить безработицу. Следует определить цикличность для местных и региональных отраслей, выяснить сильные и слабые стороны для каждого региона.

Слайд 10Модель Портера для отраслевого позиционирования фирмы

Для идентификации и анализа благоприятных

возможностей и опасностей, с которыми может встретиться фирма в отрасли,

используется модель Портера, включающая следующие пять сил:риск входа потенциальных конкурентов: создает опасность прибыльности компании (если этот риск мал, компания может повышать цену и увеличивать доходы) и зависит от высоты барьеров входа в отрасль;

соперничество существующих в отрасли компаний: проявляющееся под влиянием структуры отраслевой конкуренции, условий спроса, высоты барьеров выхода в отрасли;

возможность покупателей "торговаться": представляет угрозу давления на цены из-за потребностей в лучшем качестве или сервисе;

давление со стороны поставщиков: заключается в их угрозе поднять цены, вынуждая компании снизить количество поставляемой продукции, а, следовательно, и прибыль;

угроза появления заменяющих продуктов: существование полностью заменяющих продуктов - серьезная конкурентная угроза, ограничивающая цены компании и ее прибыльность.

Слайд 11Пять факторов определяющих высоту отраслевого барьера

М. Портер (Porter, 1985) выделяет

пять основных факторов, определяющих «высоту» отраслевого барьера:

1) достигнутый объем выпуска

продукта и связанная с этим объемом экономия на масштабах производства у сегодняшнего производителя;

2) право собственности на отличительные признаки продукта, закрепленное патентами, лицензиями и т.п.;

3) репутация продукта, обусловленная сложившейся репутацией предприятия;

4) необходимые для «новых конкурентов» и излишние для участников отрасли затраты на перемещение капитала в новый рынок;

5) доступ к каналам распределения и снабжения. Слайд 12Идентификация стратегий конкурентов в отрасли

Идентификация стратегий конкурентов проводится с помощью

обобщения сведений следующего характера: область конкуренции, стратегические претензии, цели по

размерам, конкурентная позиция, стратегическое поведение.Для того чтобы оценить будущие позиции фирм в конкуренции, надо сконцентрировать внимание на их потенциальных возможностях улучшить свое положение на рынке. Агрессивные конкуренты являются источниками новых стратегических инициатив. Удовлетворенные соперники продолжают свою нынешнюю стратегию с небольшой точной подстройкой. Беспокойные и бедствующие соперники могут перейти к свежим стратегическим действиям нападающего или защитного плана. В этой связи полезно представить себя на месте менеджеров этих компаний и предположить их возможные действия.

Слайд 13Графическая стратегическая группировка

Для изучения относительных конкурентных позиций фирм, действующих в

отрасли, используются процедуры графической стратегической группировки по разным признакам (широте

диапазона продуктов, методам использования каналов товародвижения, идентичным технологическим подходам, характеру сервиса, качеству продуктов, ценообразованию и др.). Отрасль может содержать одну стратегическую группу с идентичными стратегическими подходами к рынку.При построении карт стратегической группировки основные переменные должны отражать существенные отличия конкурентов, носить дискретный характер, не коррелировать между собою. Площади обозначений фирм должны отражать их относительную долю продаж в отрасли.

Слайд 14Процедура построения карты стратегической группировки

Процедура конструирования карты стратегической группировки состоит

в следующем:

идентифицируются конкурентные характеристики, которые дифференцируют фирмы отрасли;

положение

фирм наносится на график в системе двух координат; отмечаются фирмы, попадающие в одну стратегическую область;

отличается доля каждой группы в полном объеме продаж отрасли.

Слайд 15SWOT-анализ

SWOT – это акроним слов Strengts (силы), Weaknesses (слабости), Opportunities

(благоприятные возможности) и Тhreats (угрозы). Внутренняя обстановка компании отражается в

основном в S и W, а внешняя – в О и Т.Общее правило: компания должна накапливать свои конкурентные сильные стороны и защищать свои конкурентные слабости, строя стратегию на сильных сторонах и предпринимая действия по устранению ситуации со слабостями. В то же самое время рейтинг сильных сторон соперников показывает, откуда можно ждать их атак и, наоборот, где они слабее. Если компания имеет конкурентные сильные стороны там, где соперники относительно слабы, то можно предпринять действия по эксплуатации этого обстоятельства.

Слайд 16Основные факторы SWOT-анализа

· Потенциальные внутренние сильные стороны (S): четко проявляемая

компетентность, адекватные финансовые источники, высокое искусство конкурентной борьбы, хорошее понимание

потребителей, четко сформулированная стратегия, использование экономии на масштабах производства, ценовое преимущество, собственная уникальная технология, надежная сеть распределения, высокое искусство НИОКР и др.· Потенциальные внутренние слабости(W): потеря некоторых аспектов компетентности, недоступность финансов, отсутствие анализа информации о потребителях, слабый участник рынка, отсутствие четко выраженной стратегии, непоследовательность в ее реализации, высокая стоимость продукции, устарелая технология, потеря глубины и гибкости управления, слабая сеть распределения, слабые позиции в НИОКР и др.

Слайд 17Основные факторы SWOT-анализа (II)

· Потенциальные внешние благоприятные возможности (О): обслуживание

дополнительных групп потребителей, ввод новых рыночных сегментов, расширение диапазона товаров,

благодушие конкурентов, снижение торговых барьеров, благоприятные экономическая, политическая и социальная обстановки, доступность ресурсов и др.· Потенциальные внешние угрозы (Т): ослабление роста рынка, неблагоприятные демографические изменения, увеличение продаж заменяющих товаров, изменение вкусов и потребностей покупателей, ожесточение конкуренции, появление иностранных конкурентов с товарами низкой стоимости, неблагоприятный сдвиг в курсах валют, усиление требований поставщиков, законодательное регулирование цены и др.

Слайд 18Глава 9. Оценка акций

9.1. Введение

9.2. Оценка акций по показателям баланса

9.3.

Модель дисконтирования дивидендов

9.4 Мультипликатор «цена/прибыль»

Слайд 19Введение

Существуют четыре подхода к оценки компаний:

Оценка дисконтированных денежных потоков,

соотносит стоимость актива с текущей стоимостью ожидаемых в будущем денежных

потоков, приходящихся на данный актив;Сравнительная оценка, при которой стоимость актива следует вычислять, анализируя ценообразование сходных активов, связывая его с какой-либо переменной;

Оценка условных требований – использование модели ценообразования опционов для измерения стоимости активов, имеющих характеристики опционов;

Оценка отдельных активов компании по данным баланса, с их суммированием для определения стоимости компании.

Слайд 20Оценка акций на основе активов (показателей баланса)

Существует несколько вариантов моделей

оценки акций на основе активов (показателей баланса):

Оценка акций по

балансовой стоимости;Оценка акций по ликвидационной стоимости;

Оценка акций по восстановительной стоимости;

Коэффициент Тобина.

Слайд 21Оценка акций по балансовой стоимости

Балансовая стоимость собственного капитала приходящаяся на

одну акцию (book value) - вычисляется путем деления капитала компании

(активы минус обязательства) на число акций, выпущенных в обращение.При оценке акций по этому параметру возникает три проблемы:

1. Балансовая стоимость предприятия рассчитывается бухгалтерами, которые зачастую заинтересованы в том, чтобы показывать заниженные показатели, поэтому реальная стоимость активов может оказаться выше, чем показанная в бухгалтерском балансе.

2. Сама по себе стоимость имущества не играет роли, важно другое, а именно, какую прибыль может принести это имущество акционерам. Инвестор, который ищет акции, стоимость которых мала по отношению к балансовой стоимости имущества, забывает, что обычно такие предприятия имеют низкий показатель прибыли.

3. Возможность предприятия увеличить показатель своей прибыли определяется не только его материальными и финансовыми активами, но и возможностями сотрудников, их квалификацией и способностями, что и определяет рыночную стоимость предприятия.

Слайд 22Оценка акций по ликвидационной стоимости

Мы можем предположить, что фирма прекратит

свои операции в какой-то момент времени в будущем, продаст накопленные

активы, по наивысшей цене, и рассчитается с имеющейся дебиторской задолженностью. Оценка обусловленная подобной ситуацией называется – «ликвидационной стоимостью» (liquidation value).Ликвидационную стоимость можно определить:

через балансовую стоимость активов, скорректированную с учетом инфляции за период;

через ожидаемые денежные потоки, генерируемые активами, с последующим дисконтированием их к текущему уровню с использованием соответствующей налоговой ставки.

Если цена акции падает ниже уровня выручки, приходящейся при ликвидации на одну акцию, то компания может быть признана привлекательным объектом для внешнего поглощения.

Слайд 23Оценка акций по восстановительной стоимости

Восстановительная стоимость (replacement cost) – стоимость

замещения всех активов, которыми фирма располагает на данный момент.

Затраты на

замену конкретного актива обычно вытекают из текущей стоимости приобретения аналогичного актива, нового или использованного, или эквивалентной производственной мощности или потенциала по оказанию услуг. (МСФО 15, 13).Слайд 24Коэффициент Тобина (Q Тобина)

Коэффициент Тобина связывает рыночную стоимость фирмы (измеряемой

рыночной стоимостью ее акций и задолженности) с восстановительной стоимостью ее

активов.Если оценка активов фирмы фондовым рынком превышает их восстановительную стоимость (значение коэффициента Тобина больше 1), это может расцениваться как свидетельство полученной или ожидаемой положительной экономической прибыли.

Многочисленные исследования установили, что коэффициент q в среднем довольно устойчив во времени, а фирмы с высоким его значением обычно обладают уникальными факторами производства или выпускают уникальные товары, то есть для этих фирм характерно наличие монопольной ренты. Фирмы с небольшими значениями q действуют в конкурентных или регулируемых отраслях.

MVS – рыночная стоимость акций;

MVD – рыночная оценка задолженности;

RVA – восстановительная стоимость активов, необходимая для воспроизводства деятельности.

Слайд 25Прибыль на акцию (EPS) – концепция

EPS раскрывается в «Отчет(е)

о прибылях/ убытках»;

Является объектом особенного внимания со стороны инвесторов;

В английском языке термин описывающий сокращение EPS – dilution;Сокращение EPS может являться следствием конвертации прочих ценных бумаг в обыкновенные акции;

Акционеры заинтересованы выявления причин сокращения EPS.

EPS

=

(чистая прибыль – дивиденды по прив. акциям)

к-во обыкновенных акций в обращении

Влияние конвертир.

ЦБ

-

Влияние опционов, варантов и пр.

-

Базовая (Based) EPS

Разводненная (Diluted) EPS

Прибыль на акцию (EPS) – доля чистой прибыли в денежных единицах приходящаяся на одну акцию. Рассчитывается путем деления чистой прибыли (убытка) за период, причитающийся владельцам обыкновенных акций, на средневзвешенное количество обыкновенных акций за период (МСФО 33).

Слайд 26Расчет средневзвешенного количества акций в обращении.

Средневзвешенное

количество акций в обращении

=

Количество акций

в обращении

Взвешенный временной коэффициент

x

Взвешенный временной коэффициент – определяется как частное

от деления количества дней, в течении которых акции находятся в обращении, на общее количество дней в отчетном периоде. Акции включаются в расчет средневзвешенного к-ва акций в обращении с момента возникновения обязательств по их оплате.Слайд 27Случаи изменения количества обыкновенных акций в обращении без соответствующего изменения

в активах

Капитализация или размещение акций на льготных условиях (дивиденды,

выплачиваемые в форме акций);Льготный элемент в любом другом выпуске (например, льготный элемент в выпуске прав для существующих акционеров);

Дробление акций;

Консолидация акций.

Корпоративные события предполагающие особый порядок расчета средневзвешенного количества обыкновенных акций в обращении:

Слайд 28Влияние структуры капитала

Простая структура капитала: акционерный капитал образован только обыкновенными

акциями, при отсутствия «обесценивающего» воздействия конвертируемых ценных бумаг, варрантов и

опционов.EPS = Чистая прибыль – Дивиденды по АП

К-во обыкновенных акций в обращении

Сложная структура капитала: помимо обыкновенных акций существуют «обесценивающие» (dulative) ценные бумаги: конвертируемые облигации или конвертируемые АП; опционы или варранты; прочие права способные уменьшить EPS.

Эффект «обесценения» для конвертируемых ценных бумаг оценивается методом «If-converted»;

Эффект «обесценения» для опционов и варрантов оценивается «Казначейским методом» (Treasury Stock Method);

Слайд 29

Влияние структуры капитала на EPS (II).

Расчет EPS

Basic EPS

Diluted EPS

Обесценивающие конвертируемые

ЦБ

Обесценивающие опционы и варранты

Прочие обесценивающие инструменты

Чистая прибыль скорректированная на

выплаченные проценты по конвертируемым облигациям и доходов (расходов) по реализации производных инструментов (с учетом налогов) и див. по АП (без учета див. по конвертируемым АП.Среднее взвешенное количество обыкновенных акций в обращении, предполагающее максимальное обесценение.

Слайд 30Оценка EPS специализированными фирмами.

DPS = дивиденды по обыкновенным акциям

число обыкновенных акций

Дивиденды на акцию - показывает сумму дивидендов, распределяемых

на каждую обыкновенную акцию.Слайд 31Общая модель дисконтирования дивидендов

Когда инвестор покупает акцию, он, как правило,

рассчитывает получить два вида денежных потоков: дивиденды за период владения

акцией, а так же ожидаемую цену на конец периода. Поскольку ожидаемая цена сама по себе определяется будущими дивидендами, стоимость акции представляет собой приведенную стоимость дивидендов для бесконечного временного горизонта.Где:

DPSt – ожидаемые дивиденды на акцию;

ke – стоимость привлечения собственного капитала.

Слайд 32Обоснование модели дисконтирования дивидендов

Обоснование модели лежит в правиле приведенной стоимости:

стоимость любого актива представляет собой приведенную стоимость ожидаемых в будущем

денежных потоков, дисконтированных по ставке, соответствующей степени риска дисконтируемых денежных потоков.Существуют два базовых элемента для модели дисконтирования дивидендов: ожидаемые дивиденды и стоимость привлечения собственного капитала. Для выяснения ожидаемых дивидендов делается предположение относительно ожидаемых в будущем темпов роста доходов и коэффициентов выплат. Требуемая доходность акции определяется, например, с помощью CAPM или APT.

Слайд 33Варианты модели дисконтирования дивидендов

Поскольку планы на долларовые дивиденды невозможно составлять

на бесконечном временном горизонте, было разработано несколько моделей дисконтирования дивидендов

на основе различных предположений:нулевые темпы роста дивидендов;

постоянные темпы роста дивидендов, которые можно поддерживать бесконечно;

двухфазная модель роста – рост дивидендных выплат распадается на два этапа – фаза исключительного роста, которая длиться n лет, и фаза стабильного роста, продолжающейся после этого бесконечно.

Слайд 34Модель дисконтирования дивидендов с нулевыми темпами роста

Размеры дивидендных выплат постоянны

во времени:

Тогда стоимость акции можно определить как:

Задача: Компания выплачивает 8.00

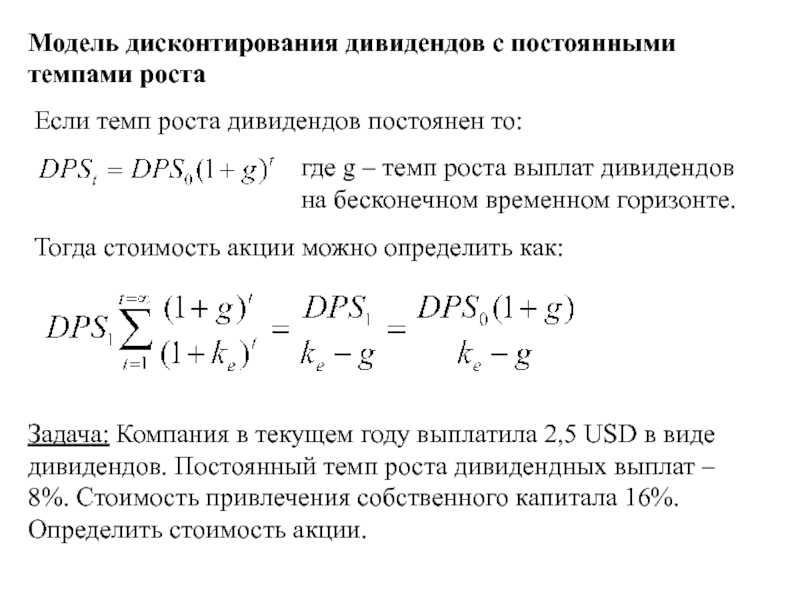

в виде дивидендов ежегодно. Стоимость привлечения собственного капитала – 20%. Найдите текущую стоимость акции.Слайд 35Модель дисконтирования дивидендов с постоянными темпами роста

Если темп роста дивидендов

постоянен то:

где g – темп роста выплат дивидендов на бесконечном

временном горизонте.Тогда стоимость акции можно определить как:

Задача: Компания в текущем году выплатила 2,5 USD в виде дивидендов. Постоянный темп роста дивидендных выплат – 8%. Стоимость привлечения собственного капитала 16%. Определить стоимость акции.

Слайд 37Использование модели дисконтирования дивидендов для определения стоимости собственного капитала

Задача: Акции

компании XYZ торгуются по цене 40 USD. Ожидаемые дивидендные выплаты

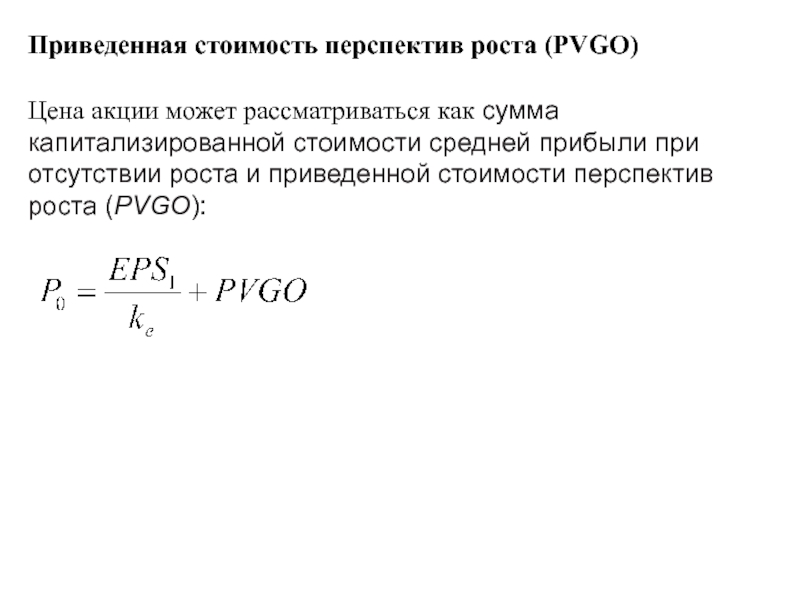

в следующем году составят 2 USD на акцию. Ожидаемый темп прироста дивидендов – 4%. Вычислите стоимость собственного капитала.Слайд 38Приведенная стоимость перспектив роста (PVGO)

Цена акции может рассматриваться как сумма

капитализированной стоимости средней прибыли при отсутствии роста и приведенной стоимости

перспектив роста (PVGO):Слайд 39Двухфазная модель дисконтирования дивидендов

Стоимость акции можно определить как:

g – исключительные

темпы роста за первые n лет;

gn – темпы роста, сохраняющиеся

до бесконечности после года n;hg – период быстрого роста;

st – период стабильного роста.

Слайд 40Мультипликатор «цена/прибыль»

P/E = рыночная цена акции

EPS

Соотношение цены акции и прибыли

(P/E) – показывает сколько денежных единиц согласны платить акционеру за

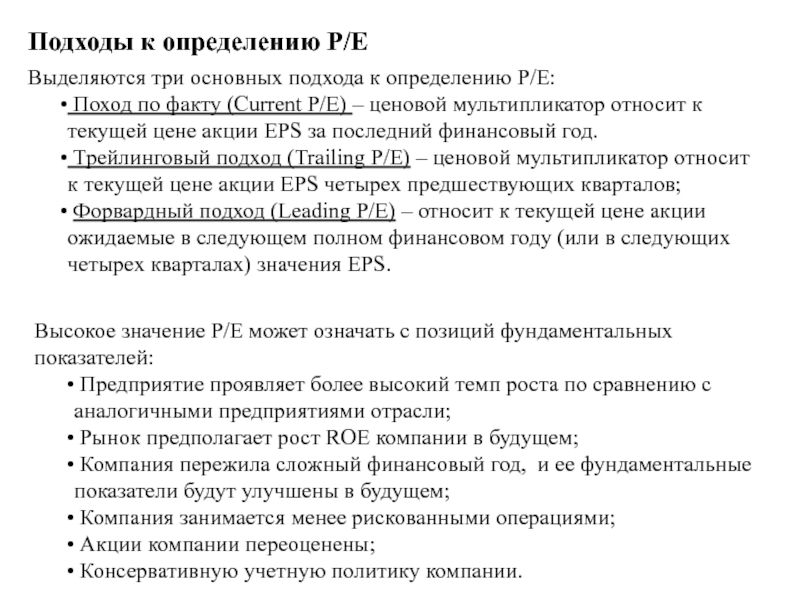

одну единицу чистой прибыли компании и позволяет оценить насколько быстро могут окупиться инвестиции.Слайд 41Подходы к определению P/E

Выделяются три основных подхода к определению Р/E:

Поход по факту (Current P/E) – ценовой мультипликатор относит к

текущей цене акции EPS за последний финансовый год.Трейлинговый подход (Trailing P/E) – ценовой мультипликатор относит к текущей цене акции EPS четырех предшествующих кварталов;

Форвардный подход (Leading P/E) – относит к текущей цене акции ожидаемые в следующем полном финансовом году (или в следующих четырех кварталах) значения EPS.

Высокое значение P/E может означать с позиций фундаментальных показателей:

Предприятие проявляет более высокий темп роста по сравнению с аналогичными предприятиями отрасли;

Рынок предполагает рост ROE компании в будущем;

Компания пережила сложный финансовый год, и ее фундаментальные показатели будут улучшены в будущем;

Компания занимается менее рискованными операциями;

Акции компании переоценены;

Консервативную учетную политику компании.

Слайд 43Корреляция и регрессия P/E для разных стран

Для экономически развитых стран

Корреляция:

Корреляция между P/E мультипликатором и долгосрочными процентными ставками (X1) =

-0.733Корреляция межу P/E мультипликатором и спрэдом доходности между 10-ми и 2-ми облигациями (X2) = 0.706

Регрессия:

P/E = 42.62 – 3.61*X1 + 8.47*X2 R2=59%

Для развивающихся стран

Регрессия:

P/E = 16.16 – 7.94*X1 + 154.4*X2 –0.1116*X3 R2=73%, где

X1 – долгосрочные процентные ставки;

X2 – рост ВВП (ожидаемый рост ВВП по данным OECD);

X3 – уровень риска страны, рассчитанный журналом «Economist», который в отличии от рейтингов выражен в числовых показателях.

Слайд 44Задачи к главе (I)

Компании X и Y характеризуются следующими данными:

Определить:

Ожидаемые

нормы выплаты дивидендов;

Ожидаемый темп роста дивидендных выплат;

Справедливую стоимость бумаг каждого

эмитента;Какую ценную бумагу следует рекомендовать для покупки.

Слайд 45Задачи к главе (II)

Компания ABC собирается производить новое оборудование. При

его производстве рентабельность собственного капитала (ROE) составит 20%. В дальнейшем

компания планирует реинвестировать в производство 30% от полученной прибыли. В текущем году EPS составит 2 USD. Стоимость собственного капитала 12%.Необходимо определить:

Мультипликатор «цена/прибыль»;

Приведенную стоимость перспектив роста;

P/E и приведенную стоимость перспектив роста если компания планирует реинвестировать только 30% от полученной прибыли.

Слайд 46Задачи к главе (III)

Определить цену акции, если:

Безрисковая ставка –

10%;

Ожидаемый уровень доходности рынка – 15%;

Коэффициент бета –

1,5;Ожидаемые дивиденды в следующем году – 2 USD;

Темп роста дивидендных выплат – 5%.

Слайд 47Глава 9. Анализ регистров финансовой отчетности

10.1 Введение

10.2 Регистры финансовой отчетности

10.3

Финансовые коэффициенты фундаментального анализа

10.4 Разложение ROE в системе DuPont

10.5 Проблемы

использования финансового анализа (трюки финансовой отчетности)Слайд 48Баланс и отчет о прибылях и убытках

Бухгалтерский баланс суммирует активы,

принадлежащие фирме, стоимость данных активов, а также их источники (обязательства

и собственный капитал), используемые для финансирования данных активов в определенный момент времени.Отчет о прибылях и убытках, дает информацию относительно доходов и затрат фирмы, а также информирует об итоговом доходе фирмы за определенный период. Этот период может быть равен кварталу или году.

Слайд 49Отчет о движении денежных средств

Отчет о движении денежных средств определяет

источники и использование денежных средств фирмы от основной деятельности, инвестиционной

деятельности и финансовой деятельности за отчетный период. Отчет о движении денежных средств можно рассматривать как попытку ответить на вопрос почему кассовый остаток менялся в течении данного периода т.е. чистое изменение денежного потока.Чистый денежный поток от основной деятельности после уплаты налогов и затрат на выплату процентов

Чистый денежный поток от выбытия и приобретения реальных активов, а также продажи и покупки финансовых активов, включая приобретение других фирм

Чистый денежный поток от эмиссии и выкупа акций, эмиссии и погашения займов, а также после выплаты дивидендов

Движение денежных средств от основной деятельности

Движение денежных средств от инвестиций

Движение денежных средств от финансовой деятельности

Слайд 50Свободный денежный по поток фирмы (FCFF).

Свободный денежный поток (Free cash

flow to the firm) - характеризует денежные средства, которыми располагают

все поставщики финансовых ресурсов для предприятия, как акционеры, так и кредиторы. Этот поток характеризует рыночную стоимость предприятия.Свободный денежный поток (FCFF) =

Выручка перед выплатой процентов и налогов (EBIT)

+

Неденежные расходы (Амортизация)

-

Налоги на EBIT

-

Изменения чистого оборотного капитала

-

Изменение инвестиций во внеоборотные активы

Слайд 51Денежный поток на собственный капитал (FCFE)

Денежный поток на собственный капитал

FCFE (Free Cash Flows to Equity Holders) –характеризует остаток денежных

средств в распоряжении акционеров после расчетов с кредиторами и показывает рыночную стоимость акционерного капитала предприятия.Денежный поток на собственный капитал (FCFE) может отличаться от суммы выплачиваемых дивидендов по следующим причинам:

растущие потребности в капитале;

в целях поддержания (увеличения) стабильности компании;

в целях оптимизации налоговых выплат;

в целях снижения «сигнального» эффекта (размер выплачиваемых дивидендов оказывает существенное влияние на курсовую стоимость акций).

Слайд 52Денежный поток на собственный капитал (FCFE)

Выручка перед выплатой процентов и

налогов (EBIT)

+

Неденежные расходы (Амортизация и списания)

-

Налоги на EBIT

Общий денежный поток

(GCF)изменение чистого оборотного капитала (NWC)

-

Чистый операционный денежный поток (NOCF)

-

Изменение инвестиций во внеоборотные активы (Inv)

Свободный денежный поток (FCF)

+

Изменение денежных средств от фин. деятельности (FR) (новые долговые обязательства – погашение долга)

Остаточный денежный поток (RCF) или денежный поток на собственный капитал (FCFE)

Слайд 53Финансовые коэффициенты фундаментального анализа

Показатели рентабельности инвестиций - оценивают эффективность

активов и (или) акционерного капитала с позиций распределения общих доходов

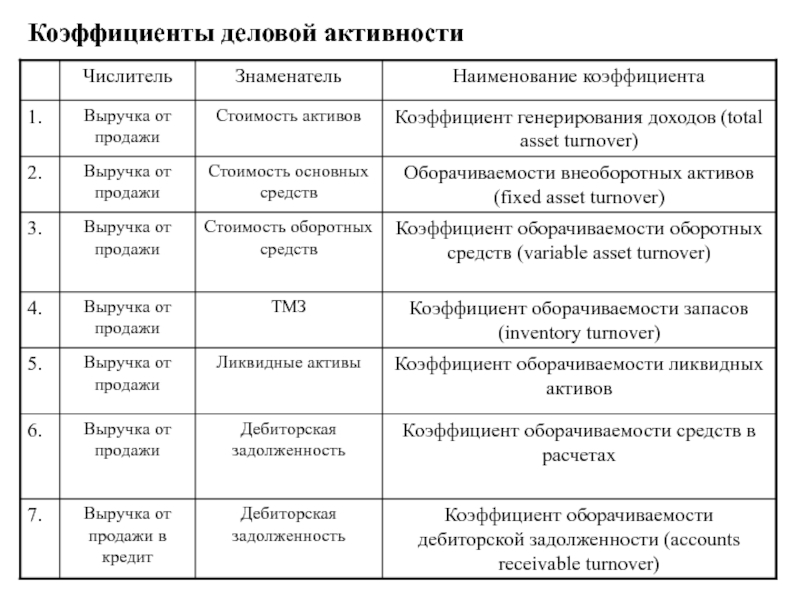

предприятия в аспекте движения финансовых потоков между предприятием и заинтересованными в результате его деятельности лицами.Показатели деловой активности – характеризуют уровень деловой активности и рассчитываются как отношение годовой выручки от реализации продукции (работ, услуг) к среднегодовой стоимости соответственно активов и собственного капитала;

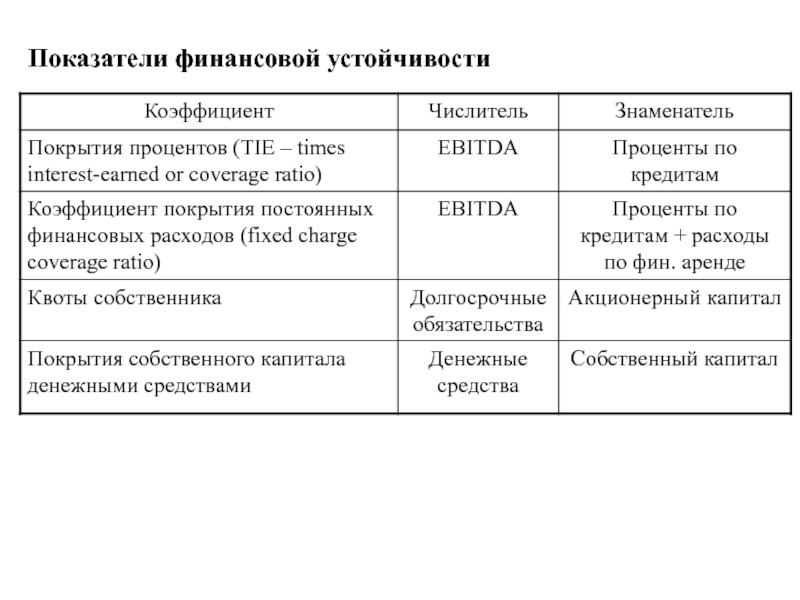

Показатели структуры капитала – отражают соотношение собственных и заемных средств в источниках финансирования компании, т.е. характеризуют степень финансовой независимости компании от кредиторов;

Показатели рентабельности – выявляют факторы, которые определяют эффективность функционирования предприятия;

Показатели финансовой устойчивости – длительности сохранения определенного состояния предприятия в долгосрочной перспективе;

Показатели ликвидности – способности предприятия платить по счетам и осуществлять производственные расходы;

Показатели оценки стоимости - служат для сопоставления рыночной стоимости акций и их справедливой оценки.

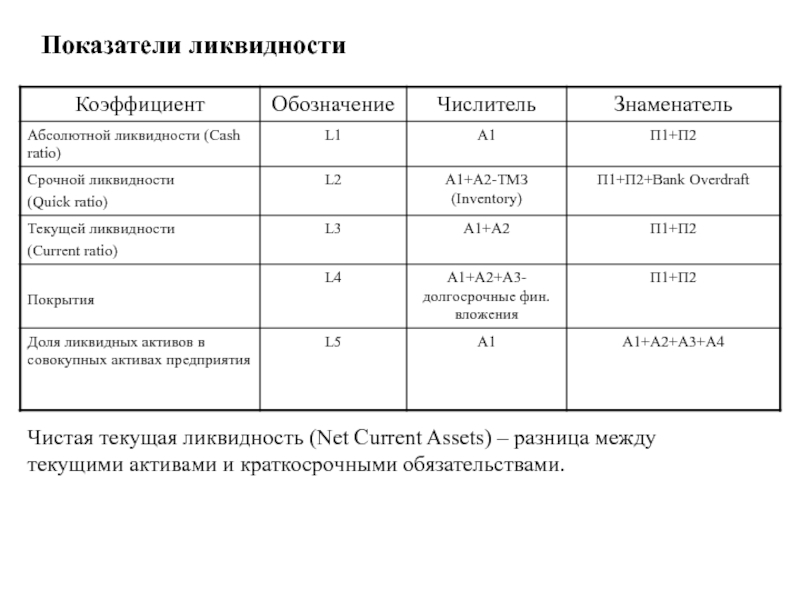

Слайд 59Показатели ликвидности

Чистая текущая ликвидность (Net Current Assets) – разница между

текущими активами и краткосрочными обязательствами.

Слайд 60Показатели ликвидности (II)

Коэффициент абсолютной ликвидности (cash ratio) – показывает какая

доля краткосрочных долговых обязательств может быть покрыта за счет денежных

средств и их эквивалентов в виде ликвидных ценных бумаг и депозитов в ближайшее время.Коэффициент текущей ликвидности (current ratio) – уровень покрытия краткосрочных обязательств величиной текущих активов (при условии своевременных расчетов с дебиторами, благоприятной реализации готовой продукции и продажи необходимой величины других текущих активов).

Чистый оборотный капитал (Net working capital) – разность между оборотными активами предприятия и его краткосрочными обязательствами. Важное значение имеет анализ темпов изменения чистого оборотного капитала, особенно при сравнении с инфляцией.

Коэффициент срочной ликвидности (quick ratio) – показывает прогнозируемые платежные возможности организации при условии своевременного проведения расчетов с дебиторами.

Слайд 65

Коэффициент рентабельности собственного капитала (ROE)

(определение и структура)

Коэффициент рентабельности собственного

капитала (ROE) – позволяет определить эффективность использования капитала, инвестированного собственником

предприятия.ROE = чистая прибыль *100%

собственный капитал

ROE

=

Net Income

Sales

Net Profit Margin/ Рентабельность продаж

x

Sales

Assets

Asset Turnover/

Оборачиваемость активов (Ресурсоотдача)

x

Assets

Equity

Balance Sheet Leverage/ Финансовый рычаг

Слайд 68

Факторный анализ ROE в системе DuPont

ROE

=

Net Income + (Int. exp.)

Assets

ROA

(pre-interest)

Net Income + (Int. exp.)

Sales

x

ROS (pre-interest)

Sales

Assets

Asset Turnover

x

x

Net Income + (Int.

exp.)Net Income

x

Assets

Equity

Common Equity Leverage

Слайд 70

Факторный анализ коэффициента генерирования доходов в расширенной системе DuPont

EBIT

Assets

Sales

Assets

EBIT

Sales

Sales

Current assets

Sales

Fixed

assets

Sales

Inventories

Sales

Liquid Assets

Sales

Debtors

Коэффициенты связанные с ресурсоотдачей

General overheads

Sales

Factory costs

Sales

Показатели связанные с рентабельностью

операцийMarketing ovhds

Sales

Administration ovhds

Sales

Material Costs

Sales

Labour Costs

Sales

Production Costs

Sales

Слайд 71«Трюки» финансовой отчетности

«Трюки» финансовой отчетности имеют своей целью систематическое искажение

финансовой и бухгалтерской отчетности предоставляемой компанией. Некоторые «трюки» являются результатом

применяемой компанией учетной политики; некоторые - следствие «серых пятен» МСФО; некоторые – противозаконны.Выделяются две основные стратегии финансовых «трюков»:

увеличение доходов за счет инфлирования выручки текущего периода и дефлирования текущих расходов. Данная стратегия направлена на увеличение доходов либо путем искусственного завышения выручки, либо путем искусственного занижения расходов и предполагает неоправданное перенесение прибыли будущих периодов в отчетный период. Менеджмент компании, реализующий данную стратегию надеется компенсировать в будущем коммерческие потери текущего периода;

уменьшения доходов за счет дефлирования выручки текущего периода и инфлирования текущих расходов. Стратегия неоправданно переносит часть прибыли текущего периода в будущее. Применяется в тех случаях, когда финансовые результаты текущего года плохие, для всплеска прибыльности компании в следующем отчетном периоде.

Слайд 72Виды манипулирования доходами (I)

Классификация хороших/ плохих новостей. Поскольку инвесторы

особое внимание обращают на прибыль/убыток от обычной деятельности, компания может

быть заинтересована включить прибыль возникающую от реализации хороших новостей в данную категорию, а убыток от плохих новостей отнести на результаты от чрезвычайных обстоятельств. (Напр. продажа дочернего предприятия).Смещение доходов. Смещение доходов происходит в целях сглаживания циклических изменений в деятельности компании. Смещение доходов может осуществляться двумя способами:

Межвременное смещение, осуществляется тогда когда компания изменяет период отнесения затрат на расходы;

Классификационное смещение, осуществляется тогда, когда компания принимает решение от на отнесение затрат на соответствующие статьи СПУ (результаты операционной деятельности/ результаты чрезвычайных обстоятельств).

Слайд 73Виды манипулирования доходами (II)

Большая чистка. Возникает когда компания переживает

заведомо неудачный год и имеющихся резервов прибыли недостаточно, что бы

избежать убытков. Руководство понимает неизбежность негативного восприятия инвесторами деятельности компании за период. В результате менеджмент принимает решение о досрочном списании убытков, проведении отрицательной переоценки. При таком поведении для компании достигаются два преимущества: во-первых, все возможные негативные события происходят в убыточном финансовом году; во-вторых, при соотнесении последующих периодов к текущему компания будет показывать более высокую прибыльность.Изменение положений учетной политики. Компания может изменять положения учетной политики (напр. перейти от оценки запасов методом LIFO к методу FIFO, начать капитализировать определенные виды затрат, изменить учетную политику амортизации). Поскольку эффекты от изменения учетной политики не отражаются в результатах от операционной деятельности, появляется возможность манипулирования последними.

Слайд 74Технические приемы для реализации «трюков» в финансовой отчетности (I)

Центр финансовых

исследований и анализа (США) выделяет семь основных технических приемов для

реализации «трюков» в финансовой отчетности:Слишком раннее отражение выручки (признание выручки по не отгруженному товару; признание выручки по товару не принятому клиентом; признание выручки по товару не обязательному к оплате со стороны клиента; признание выручки по товару, поставленному аффилированным лицам; признание выручки без формирования резервов);

Отражение фиктивной выручки (необоснованное признание продаж; признание доходов от инвестиций в качестве выручки; признание наличных поступлений по погашению займов в качестве выручки);

Инфлирование доходов за счет продажи недооцененных долгосрочных активов, с их последующем отражением в доходах от операционной деятельности (продажа недооцененных активов с прибылью; реализация инвестиционных активов с отнесением полученного результата на уменьшение операционных издержек, реклассификация соответствующих счетов учета в целях получения балансовой прибыли);

Не отражение или неправомерное списание имеющихся обязательств компании (не отражение расходов и обязательств; изменение допущений учетной политики в целях снижения признания соответствующих обязательств; признание авансов полученных в качестве выручки);

Слайд 75Технические приемы для реализации «трюков» в финансовой отчетности (II)

5. Перенесение

текущих расходов в более ранний или более поздний период (реклассификация

ранее капитализированных затрат в текущие операционные расходы; увеличение сроков службы долгосрочных материальных активов; сокращение резервов под обесценение активов; не проведение переоценки обесцененных активов; изменение учетной политики с целю отнесения текущих расходов в более ранний период; изменение учетной политики в целях снижения объемов имеющихся обязательств; отражение авансовых платежей в качестве выручки);6. Перенесение выручки текущего периода в более поздний период (sandbagging) (не отражение затрат перед слияниями и/ или поглощениями; увеличение резерва под сомнительную задолженность; увеличение прочих резервов);

7. Отражение расходов будущих периодов в текущем периоде (завышение затрат по R&D, рекламе и т.п. и их отражение в текущем периоде, при том, что подобные затраты направлены на получение компанией будущих выгод).

Слайд 77Причины применения «трюков» финансовой отчетности

Выделяют следующие причины применения «трюков» в

финансовой отчетности:

Вознаграждение – хорошие финансовые показатели являются основой для

исчисления стимулирующего вознаграждения менеджменту компании и основанием для сохранением за собой высокооплачиваемого места работы. Менеджмент компании, имеющий значительную долю в ее акциях, может быть заинтересован в применении финансовых «трюков» для увеличения сроков реализации имеющихся пакетов.Простота совершения – МСФО устанавливает основные принципы формирования регистров финансовой отчетности. С этих позиций, менеджмент может использовать те из них, которые наилучшим образом отвечают интересам управления, а не интересам акционеров.

Сложность выявления – выявление «трюков» финансовой отчетности является очень сложной задачей. В недавнем прошлом наказание компаний за использование «трюков» финансовой отчетности было незначительным. Сейчас за «трюки» предусмотрено серьезное наказание как для менеджмента, так и для членов совета директоров.

Слайд 78Компании - кандидаты на использование «трюков»

В следующих типах компаний использование

«трюков» наиболее вероятно:

Быстрорастущие компании, чей естественный рост начинает замедляться,

поскольку при снятии с компании оценки – «растущая», серьезно пострадают инвестиционные предпочтения;Компании в безнадежном финансовом положении, стремящиеся выжить, поскольку в подобных компаниях уровень управления слабый, а менеджмент может пойти на «трюки», что бы заставить инвесторов верить в незначительный характер испытываемых компанией трудностей;

Компании осуществившие IPO в недалеком прошлом, поскольку для подобных компаний наблюдается недостаточный уровень внутреннего контроля;

Частные компании, поскольку они в большинстве своем не испытывают необходимость в проведении систематических аудиторских проверок.