Слайд 1Доцент Иванов В.А.

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФ

Московский государственный университет

экономики, статистики и информатики МЭСИ

Калининградский филиал

Дисциплина «РИСК МЕНЕДЖМЕНТ»

ЛЕКЦИЯ № 5

ОТРАСЛЕВОЕ УПРАВЛЕНИЕ РИСКАМИ

Калининград

2014

93-10-04

vivanov@mesi.ru

Слайд 2Банковские риски и управление ими

Хеджирование валютных рисков

ВОПРОСЫ:

Слайд 3Вопрос 1

БАНКОВСКИЕ РИСКИ

И УПРАВЛЕНИЕ ИМИ

Слайд 4Вопросы:

Понятие и сущность банковских рисков

Основные виды банковских рисков

Слайд 5 Положение Банка России года N 242-П:

Банковский риск -

присущая банковской деятельности возможность (вероятность) понесения банком потерь и (или)

ухудшения ликвидности вследствие наступления неблагоприятных событий, связанных

с внутренними факторами (сложность организационной структуры, уровень квалификации служащих, организационные изменения, текучесть кадров и т.д.)

внешними факторами (изменение экономических условий деятельности кредитной организации, применяемые технологии и т.д.).

Слайд 6Критерии классификации банковских рисков

По отношению к банку:

внешние (страновой, региональный,

правовой, политический)

внутренние (кредитный, ликвидности, операционный и т.д.)

2. По отражению в

балансе:

балансовые

забалансовые

3. По характеру образования:

риски контрагентов

позиционные риски

стратегические

Операционные

Слайд 7Критерии классификации банковских рисков

4. По степени агрегированности:

локальные (риски инструментов, контрагентов)

совокупные

(риск портфеля)

5. По характеру проявления:

финансовые

нефинансовые (имидживые)

6. По срочности воздействия:

инвестиционные

оперативные

Слайд 8Управление рисками:

Идентификация риска - выделение и описание отдельных рисков, определение

влияющих на них факторов.

Измерение риска - разработка методов и показателей,

делающих риск измеримым, выбор наиболее подходящих к конкретному риску методов оценки.

Принятие (финансирование) риска - наличие (создание) амортизатора, способного погасить воздействие риска (капитал, резервы).

Минимизация риска - ограничение, предотвращение или страхование риска.

Слайд 9Методы управления рисками

Административные - организация контроля, распределение полномочий и уровней

ответственности, обучение и мотивация персонала, доступ к необходимой информации для

принятия решений.

Экономические - анализ объекта и источника риска, а также факторов, влияющих на него, расчет и установление лимитов, создание резервов, хеджирование.

Слайд 10 2 вопрос. К типичным банковскими рисками относятся:

Кредитный риск -

риск возникновения у банка организации убытков вследствие неисполнения, несвоевременного либо

неполного исполнения должником финансовых обязательств перед банком в соответствии с условиями договора.

Слайд 11Области формирования кредитного риска

Внешняя среда функционирования банка -кредитора и заемщика;

экономика заемщика, его финансы, эффективность управления бизнесом;

организация кредитования

в банке.

Факторы, влияющие на реализацию кредитного риска

добрая воля заемщика, его репутация;

способность заемщика обеспечить необходимый приток денежных средств, его финансовое состояние;

качество кредитуемого проекта;

изменение будущей стоимости и качества залога, обеспечивающего кредит;

отраслевые риски;

кредитная политика банка.

Слайд 12Индикаторы кредитного риска

Установление лимитов чувствительности к риску:

Недопустимый риск - размер

убытков, снижающий собственный капитал ниже нормативного уровня

Предельный риск - возможность

убытков в пределах величины квартальной плановой прибыли

Допустимый риск - возможность убытков в пределах месячной плановой прибыли

Слайд 13Страновой риск

(включая риск неперевода средств) - риск возникновения убытков в

результате неисполнения иностранными контрагентами (юридическими, физическими лицами) обязательств из-за экономических,

политических, социальных изменений,

вследствие того, что валюта денежного обязательства может быть недоступна контрагенту из-за особенностей национального законодательства (независимо от финансового положения самого контрагента).

Слайд 14Рыночный риск

- риск возникновения у банка убытков вследствие неблагоприятного изменения

рыночной стоимости финансовых инструментов торгового портфеля и производных финансовых инструментов

, а также курсов иностранных валют и драгоценных металлов.

Рыночный риск включает в себя фондовый риск, валютный и процентный риски.

Слайд 15Фондовый риск

- риск убытков вследствие неблагоприятного изменения рыночных цен на

фондовые ценности торгового портфеля и производные финансовые инструменты под влиянием

факторов, связанных с

эмитентом фондовых ценностей и производных финансовых инструментов,

общими колебаниями рыночных цен на финансовые инструменты.

Слайд 16Валютный риск

- риск убытков вследствие неблагоприятного изменения курсов иностранных валют

и драгоценных металлов по открытым банком позициям в иностранных валютах

и (или) драгоценных металлах.

Слайд 17Процентный риск

- риск возникновения финансовых потерь (убытков) вследствие неблагоприятного изменения

процентных ставок по активам, пассивам и внебалансовым инструментам кредитной организации.

Слайд 18Риск ликвидности

Риск несбалансированной ликвидности имеет две стороны:

риск недостаточной ликвидности —

опасность того, что банк не сможет своевременно выполнить свои обязательства

и потребуется продажа отдельных видов активов или приобретение дополнительных денежных средств при неблагоприятных рыночных условиях;

риск излишней ликвидности — опасность потери дохода из-за избытка высоколиквидных, но мало или не имеющих дохода активов и, как следствие, неоправданное финансирование низкодоходных активов за счет привлеченных средств.

Слайд 19Операционный риск

- риск возникновения убытков в результате несоответствия характеру и

масштабам деятельности банка и требованиям законодательства внутренних порядков и процедур

проведения банковских операций и других сделок,

их нарушения служащими банка или иными лицами (вследствие некомпетентности, непреднамеренных или умышленных действий или бездействия),

несоразмерности (недостаточности) функциональных возможностей (характеристик) применяемых банком информационных, технологических и других систем и их отказов

в результате воздействия внешних событий.

Слайд 20Правовой риск

- риск возникновения у банка убытков вследствие:

несоблюдения банком требований

нормативных правовых актов и заключенных договоров;

допускаемых правовых ошибок при осуществлении

деятельности

несовершенства правовой системы (противоречивость законодательства, отсутствие правовых норм по регулированию отдельных вопросов)

Слайд 21Стратегический риск

- риск возникновения у банка убытков в результате ошибок

(недостатков), допущенных при принятии решений, определяющих стратегию деятельности банка.

Слайд 22Методы компенсации риска

Данная группа методов относится к

упреждающим методам

управления

(управление по изменениям).

стратегическое планирование

особенно эффективно, если

разработка стратегии проходит

через

все сферы внутри предприятия.

Слайд 23 Сущность неопределенности проявляется в рисках

Ф. Найт

впервые обратил внимание на проблемы экономических рисков в 1921 г.

выдвинул положение о том, что «вся подлинная прибыль связана с неопределенностью», показав, что категории «неопределенность» и «риск» играют огромную роль в окружающем нас мире вообще, и в экономических отношениях на промышленном предприятии в частности.

Найт Ф. Понятие риска и неопределённости. //THESIS, №5, 1994. - с.12-28.

Слайд 25Вопрос 2

ХЕДЖИРОВАНИЕ ВАЛЮТНЫХ РИСКОВ

Слайд 26

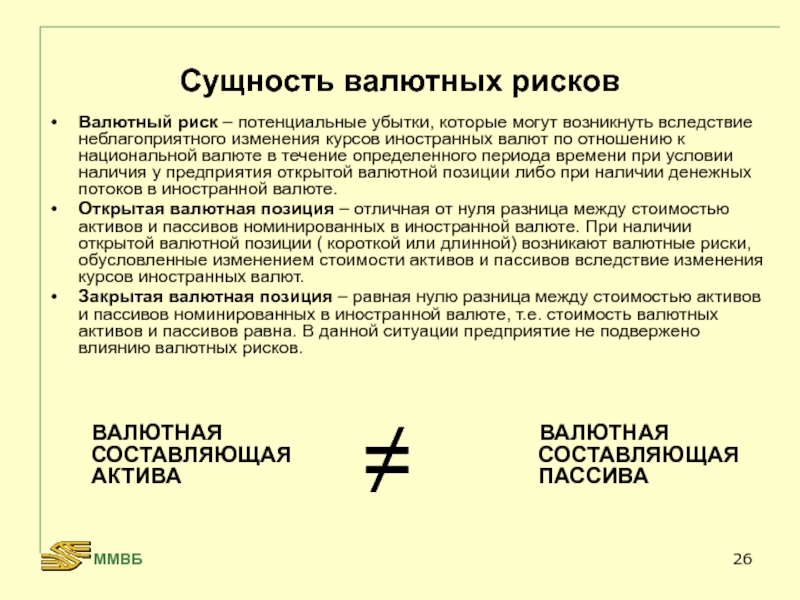

Сущность валютных рисков

Валютный риск – потенциальные убытки, которые могут возникнуть

вследствие неблагоприятного изменения курсов иностранных валют по отношению к национальной

валюте в течение определенного периода времени при условии наличия у предприятия открытой валютной позиции либо при наличии денежных потоков в иностранной валюте.

Открытая валютная позиция – отличная от нуля разница между стоимостью активов и пассивов номинированных в иностранной валюте. При наличии открытой валютной позиции ( короткой или длинной) возникают валютные риски, обусловленные изменением стоимости активов и пассивов вследствие изменения курсов иностранных валют.

Закрытая валютная позиция – равная нулю разница между стоимостью активов и пассивов номинированных в иностранной валюте, т.е. стоимость валютных активов и пассивов равна. В данной ситуации предприятие не подвержено влиянию валютных рисков.

ВАЛЮТНАЯ СОСТАВЛЯЮЩАЯ АКТИВА

ВАЛЮТНАЯ СОСТАВЛЯЮЩАЯ ПАССИВА

≠

ММВБ

Слайд 27

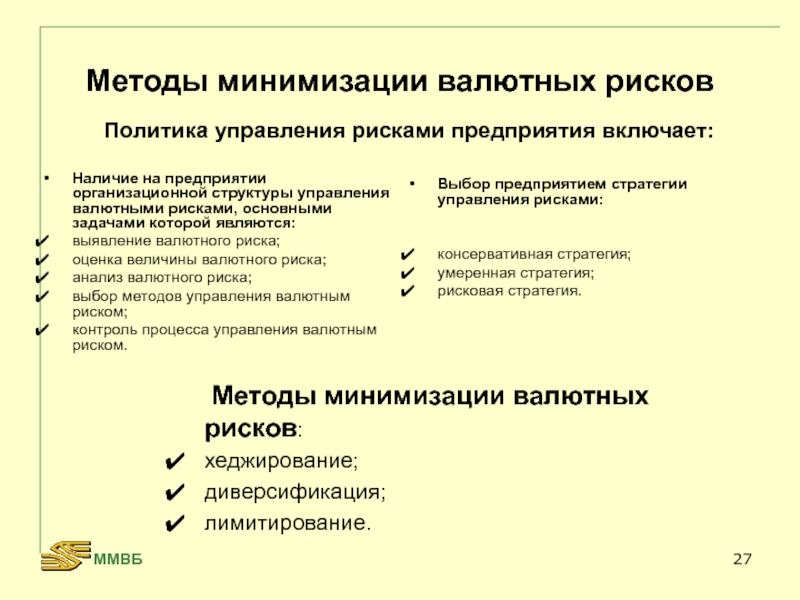

Методы минимизации валютных рисков

Методы минимизации валютных рисков:

хеджирование;

диверсификация;

лимитирование.

Наличие

на предприятии организационной структуры управления валютными рисками, основными задачами которой

являются:

выявление валютного риска;

оценка величины валютного риска;

анализ валютного риска;

выбор методов управления валютным риском;

контроль процесса управления валютным риском.

Выбор предприятием стратегии управления рисками:

консервативная стратегия;

умеренная стратегия;

рисковая стратегия.

Политика управления рисками предприятия включает:

ММВБ

Слайд 28

Хеджирование валютных рисков

Хеджирование – комплекс мероприятий, проводимых с целью полного,

либо частичного устранения валютных рисков предприятия. При хеджировании используют следующие

методы:

Структурная балансировка активов и пассивов с целью перекрыть убытки от изменения валютного курса прибылью, получаемой от этого же изменения по другим позициям баланса. В результате открытая валютная позиция либо минимизируется, либо сводится к нулю;

Изменение сроков проведения расчетов по совершенным операциям предприятия, что позволяет избежать негативного влияния резких изменений валютного курса.

ММВБ

Слайд 29Обсуждаемые вопросы:

Хеджирование – страхование или резервирование?

Как связаны деривативы с

хеджем?

От всех ли рисков можно избавиться?

Какие возможности есть в

Спб?

Где искать стандарты учета операций хеджирования?

Почему финансисты не понимают бухгалтеров и кто умнее?

Как учитывают хедж на «Западе»?

Каковы налоговые последствия хеджа?

Слайд 30Финансовые рынки

Система заимствования

Система передачи рисков

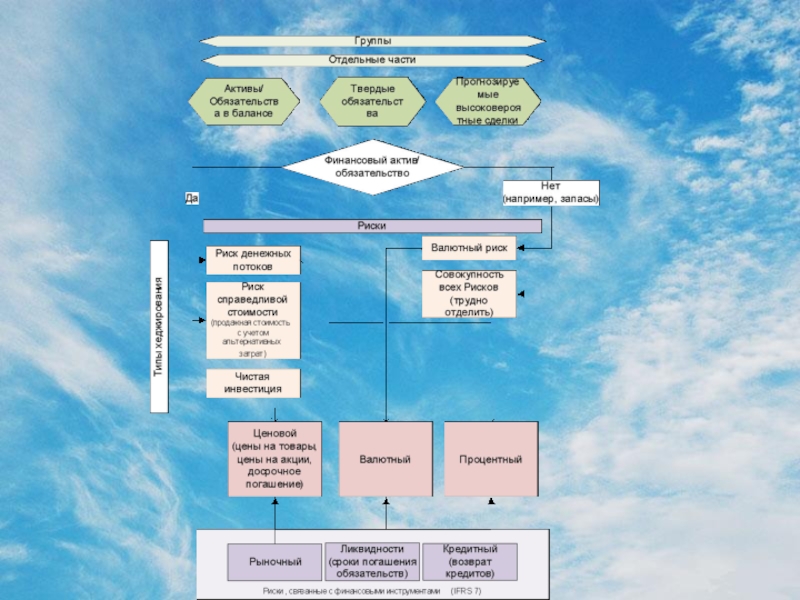

Слайд 31Система финансовых рисков

Меры по защите от рисков?

Риски хеджирования:

Кредитный

контрагента

Ошибка прогноза

Поведение базиса

Слайд 32Что такое хеджирование?

Ученый, сконструировавший ракету «Сатурн-5», которая доставила первый корабль

«Аполлон» на Луну: «Вам нужны клапаны, не допускающие утечки, и

вы всячески пытаетесь создать такой клапан. Но в реальном мире все клапаны подтекают. Приходится определять, какая утечка будет не смертельной».

Услуги «рисковых трансферов»

Хеджеры нуждаются в спекулянтах

Хеджирование с помощью деривативов все более популярно

Хеджирование это не игра с нулевой суммой

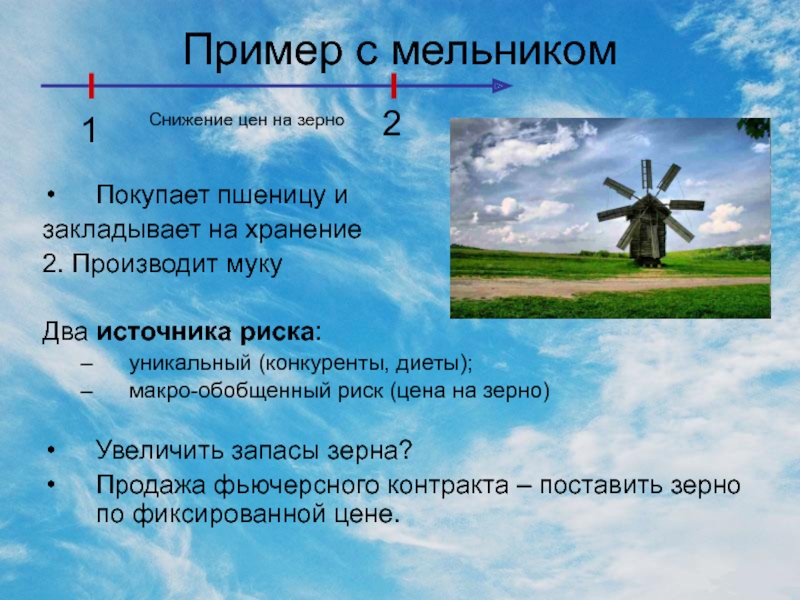

Слайд 33Пример с мельником

Покупает пшеницу и

закладывает на хранение

2. Производит муку

Два

источника риска:

уникальный (конкуренты, диеты);

макро-обобщенный риск (цена на зерно)

Увеличить запасы

зерна?

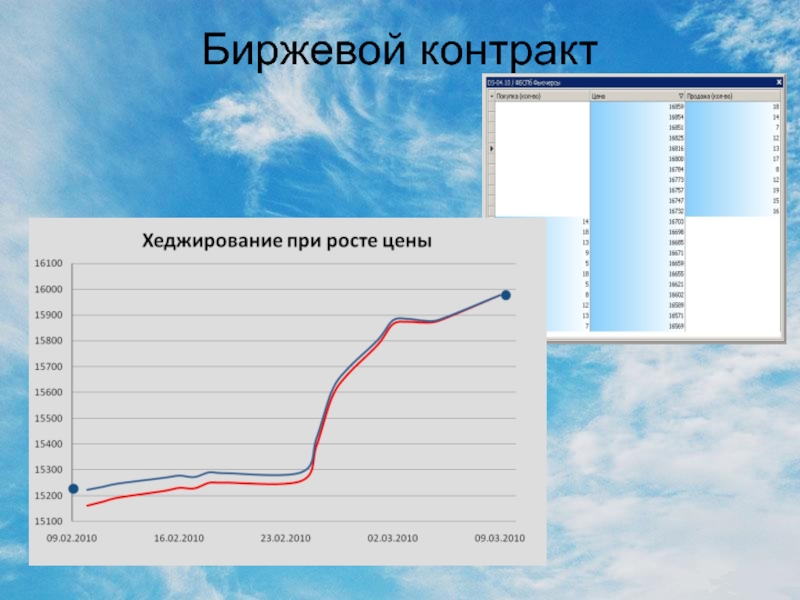

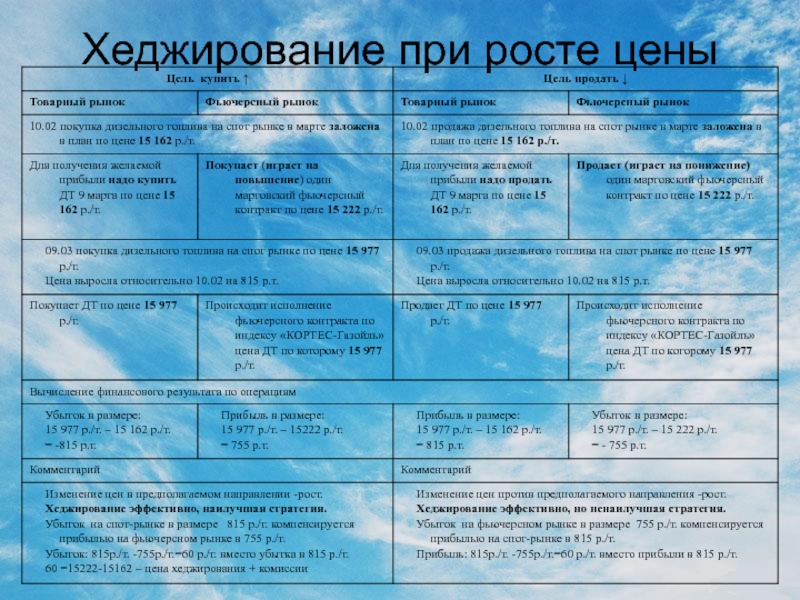

Продажа фьючерсного контракта – поставить зерно по фиксированной цене.

1

2

Снижение цен на зерно

Слайд 34Хеджирование в биржевой терминологии

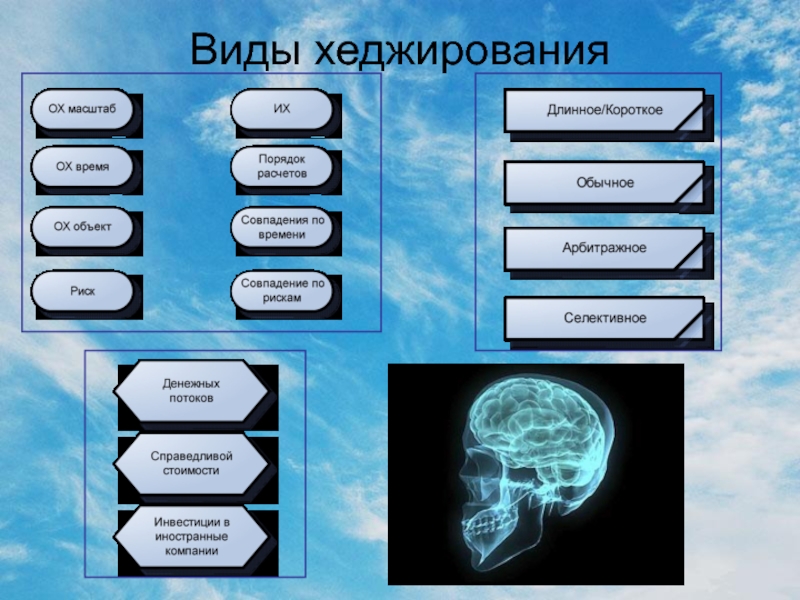

Слайд 35Модель

Объект хеджирования (ОХ)

Инструмент хеджирования (ИХ)

Слайд 361. Сделка на реальном рынке:

продавец актива заключает договор на продажу;

покупатель актива - договор покупку актива,

2. Параллельно с этим,

осуществляет

фьючерсную сделку.

Реальный рынок

Фьючерсный рынок

Слайд 37"What You see Might Not Be Real"

В Пекинской галерее была

представлена скульптура

мастера Чена Венлига.

Слайд 38Цель хеджирования

«Если бы Карл Маркс мог видеть, что делают курсовые

разницы с флагманами индустрии... - успешный управляющий одной из престижнейших

мировых авиакомпаний… до сих пор подвергается жесточайшей критике.

Этого достаточно чтобы заставить капиталиста рыдать».

Intermarket, 1985

Слайд 45У нас применяют хеджирование

«Применение такого банковского продукта, как хеджирование валютного

риска является общемировой практикой крупных компаний и ….»

Слайд 48Анализ хеджирования как финансовой стратегии

hedging – ограждение

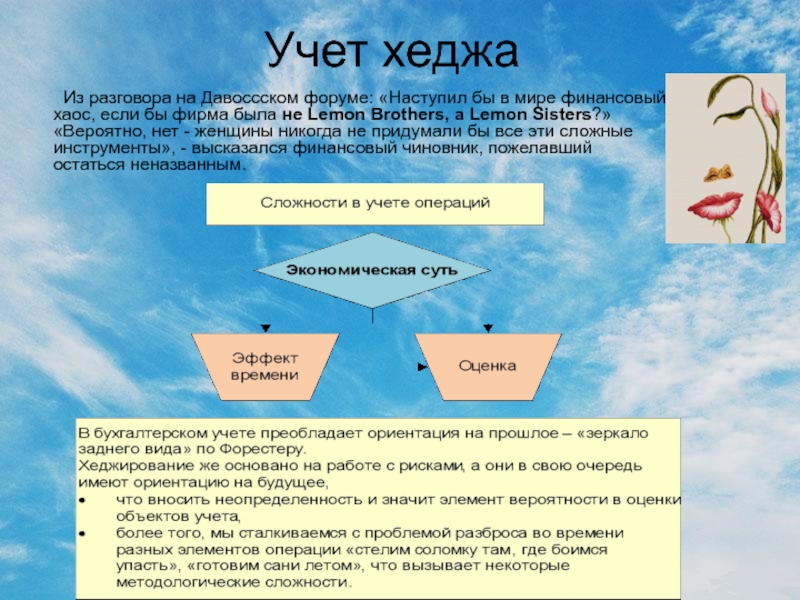

Слайд 49Учет хеджа

Из разговора на Давоссском форуме: «Наступил бы в мире

финансовый хаос, если бы фирма была не Lemon Brothers, а

Lemon Sisters?» «Вероятно, нет - женщины никогда не придумали бы все эти сложные инструменты», - высказался финансовый чиновник, пожелавший остаться неназванным.

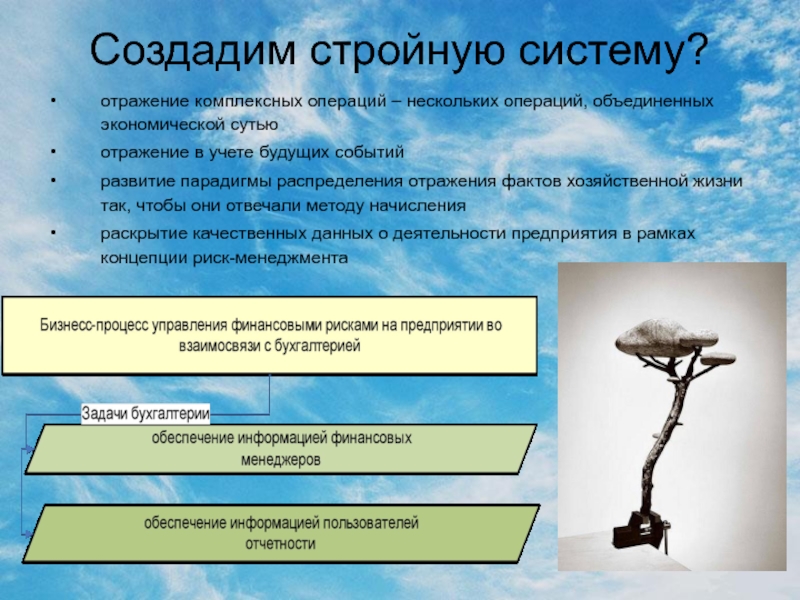

Слайд 50Создадим стройную систему?

отражение комплексных операций – нескольких операций, объединенных экономической

сутью

отражение в учете будущих событий

развитие парадигмы распределения отражения фактов хозяйственной

жизни так, чтобы они отвечали методу начисления

раскрытие качественных данных о деятельности предприятия в рамках концепции риск-менеджмента

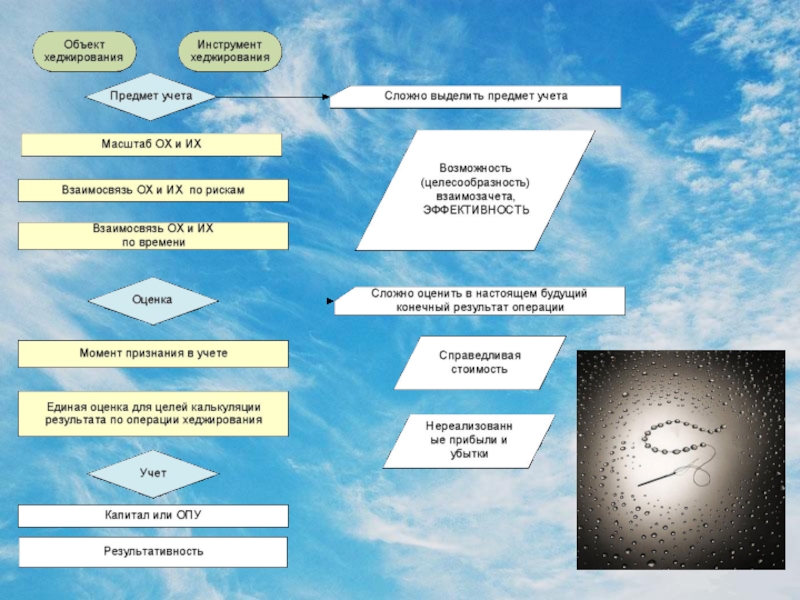

Слайд 51Взаимозачет!

Почему обычно взаимозачет запрещен?

Влияние на финансовое состояние и финансовый результат?

Слайд 54Производные инструменты (инструменты хеджирования)

А как учитываются производные инструменты (ИХ) без

учета хеджирования?

А ОХ тоже по

справедливой

стоимости?

Слайд 55Встроенные производные инструменты

А еще и портфели диверсифицированных активов под управлением

Слайд 56МСФО

Модель

Классификация

Справедливая стоимость

Вычленение риска для взаимозачета

Расчет эффективности

Слайд 57Классификация

справедливой стоимости;

Общая ставка процента составляет 12%. Вы приобретаете 14%-ю

долгосрочную облигацию (дополнительные 2% отражают дополнительный риск компании-эмитента).

Если общая ставка

процента падает до 5%, то рыночная цена приобретенной облигации повысится, так как ее ставка процента делает облигацию в инвестиционном плане более привлекательной.

Если общая процентная ставка возрастет до 17%, то рыночная цена облигации упадет, так как ее доходность станет ниже рыночной.

денежных потоков;

Хеджирование рисков будущего изменения курса иностранной валюты по непризнанному твердому обязательству следует трактовать как незавершенную операцию и, соответственно, в бухгалтерском балансе не отражать. Альтернативным образом хеджирование непризнанного твердого обязательства в отчетной валюте против будущих изменений курса иностранной валюты может уменьшить данный риск.

чистых инвестиций в зарубежную деятельность.

Чистые инвестиции в зарубежную деятельность выражаются величиной доли компании в чистых зарубежных активах. Если вам принадлежит 60% дочерней компании, чистые активы которой составляют $20 млн., то ваша доля равна $12 млн. Если производный или непроизводный инструмент определяется как хеджирование вашей доли, то часть прибыли или убытка по инструменту хеджирования (который является эффективным), признается в капитале.

Слайд 58Детали

Жизненный цикл хеджирования

Сроки ОХ и ИХ должны совпадать

Риски и компонент

СС производного инструмента, соответствующий хеджируемому риску

Слайд 59ОХ

Объект хеджирования по МСФО:

Признанный Финансовый актив// Финансовое обязательство

Непризнанный

ФА нет,

по принципу осмотрительности[1]// Твердое договорное обязательство

Предполагаемая будущая сделка (не обязательная,

но высоковероятная операция («прогнозируемая операция»))

или

Группа названных объектов (единичных активов, обязательств, непризнанных твердых обязательств, прогнозируемых операций), подверженных одинаковому риску.

Слайд 60Так ли очевидно?

1. Можно ли захеджировать

портфель акций по структуре

индекса опционом на этот индекс?

2. Можно ли захеджировать

чистую позицию по

холдингу, подверженную определенному риску через центральное казначейство?

3. Может ли материнская компания захеджировать дочернюю?

Слайд 61ИХ

Во основном это производные инструменты:

форвард,

фьючерс,

своп,

варрант,

опцион

(только купленный) и др.

Непроизводные ФИ только для хеджирования валютных рисков.

ПОЧЕМУ?

Слайд 62Описание методики хеджирования

СС -

оценка ОХ и ИХ по СС,

переоценка схлопывается в ОПУ

В то же время балансовая стоимость хеджируемой

статьи корректируется с учетом прибыли или убытка, обусловленных хеджируемым риском, величина корректировки также сразу признается в отчете о прибылях и убытках, где и компенсируется противоположным результатом изменения стоимости производного финансового инструмента.

CF –

переоценка ИХ по СС

в неэффективной части (методика индивидуальна) списывается в ОПУ или, если непроизводный куда обычно для таких активов/обязательств

в эффективной части аккумулируется в капитале,

при появлении ОХ,

если ОХ – финансовый актив, то накопленная сумма списывается из капитала в ОПУ сразу

если ОХ – нефинансовый актив

или сразу в ОПУ

или в том периоде, когда ОХ подействует на ОПУ (соотнести с амортизационными затратами

или включить в стоимость ОХ

Инвестиция в иностранную компанию

Актив – инвестиция в иностранную компанию и обязательство – займ в той же валюте, равные по сумме и подверженные одинаковому валютному риску, могут быть рассмотрены единым блоком, курсовые разницы должны взаимоисключить друг друга по переоцениваемому активу и обязательству. Но по IAS 21

инвестиции в иностранной валюте, не переоцениваются по окончании отчетного периода, т.к. относится к неденежным долгосрочным статьям,

заем переоценивается как денежная статья.

Следовательно переоценку нефинансового обязательства – ИХ в капитал, до момента реализации Актива – ОХ

Зато проще определить эффективность – переоценить имеющийся объект.

Слайд 63Баланс

Актив Пассив

Активы Капитал

ОПУ

Обязательства

Слайд 641. сложность и дороговизна

2. недостатки модели классификации

Деление на три вида

нецелесообразно

учет хеджирования чистых инвестиций в зарубежную деятельность идентичен хеджированию денежных

потоков.

Делений на хеджирование справедливой стоимости и денежных потоков неоднозначно

валютные риски в обе категории могут быть отнесены

анализ «жизненного цикла контракта» указывает, что он попадает в обе категории

3. не доработанность

Не разработаны методики оценки эффективности Х.

Компании разрабатывают самомтоятельно

Недостатки существующей системы учета:

по МСФО и ГААП США

Слайд 68РСБУ???

Риски и управление ими не раскрываются (не работает механизм

УФХД и Резервов , особенно в случае запрета в НК РФ)

ОХ – только те, которые существуют на данный момент в стандартной для них оценке,

ИХ – за балансом -008 и 009,

Объекты и инструменты по исторической стоимости – фактическим затратам,

Доходы и расходы отражаются в момент движения денежных средств, т.е. финансовый результат только в момент погашения обязательств,

Неформализованные таблицы управленческого учета

Слайд 69Практика в отчетности

Российские компании не все отвечают требованиям

Иностранные раскрывают полностью

и по ГААП США и по МСФО

Слайд 70Анализ отчетности компаний на предмет раскрытия опреаций хеджирования

«Пользовательский анализ на

предмет информативности

Аудиторский анализ на предмет соответсвия стандартам

Россиский компании:

Чубайс и

Ко

Аэрофлот и Ко

..

Иностранные компании:

Гейтс и Ко

Петролиум и Ко

..

...

Выводы:

Соответсвие стандартам

Отдельные статьи в ББ и ОПУ, и ОДК

Данные об учетной политике

Данные о финансовом результате

Данные об эффективности

Данные о перспективах

Слайд 71 Большинство компаний нарушают требования стандартов МСФО и ГААП, предоставляя данные

о хеджировании только в пояснительной записке, зачастую без количественных характеристик.

Рекомендации

по учету хеджирования в России

Необходимо внесение хеджирования в список операций, рекомендуемых Минфином в ежегодных методических рекомендациях для проверки аудитом.

Необходима разаработка российской методологии учета, для создания единой системы учета операций хеджирования на предприятии и сокращения количества корректировок при трансформации отчетности.

Слайд 72Что делать нам?

УЧЕТ хеджирование и ХЕДЖИРОВАНИЕ разные вещи

Ничего не менять,

учитывать по отдельности.

Учитывать как единый инструмент.

Перенять модель МСФО с использованием

доп. счетов

Использовать резервы

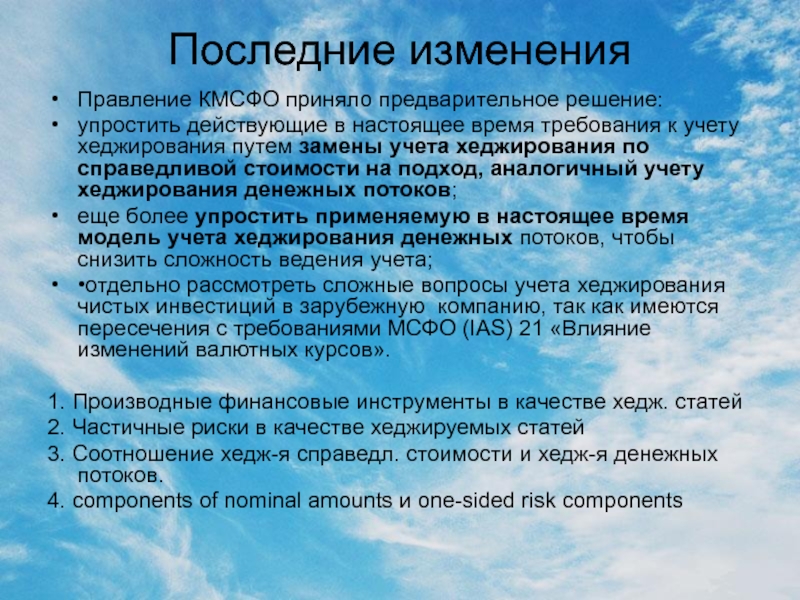

Слайд 74Последние изменения

Правление КМСФО приняло предварительное решение:

упростить действующие в настоящее время

требования к учету хеджирования путем замены учета хеджирования по справедливой

стоимости на подход, аналогичный учету хеджирования денежных потоков;

еще более упростить применяемую в настоящее время модель учета хеджирования денежных потоков, чтобы снизить сложность ведения учета;

•отдельно рассмотреть сложные вопросы учета хеджирования чистых инвестиций в зарубежную компанию, так как имеются пересечения с требованиями МСФО (IAS) 21 «Влияние изменений валютных курсов».

1. Производные финансовые инструменты в качестве хедж. статей

2. Частичные риски в качестве хеджируемых статей

3. Соотношение хедж-я справедл. стоимости и хедж-я денежных потоков.

4. components of nominal amounts и one-sided risk components

![Доцент Иванов В.А.

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФ

Московский ОХОбъект хеджирования по МСФО:Признанный Финансовый актив// Финансовое обязательствоНепризнанный ФА нет, по ОХОбъект хеджирования по МСФО:Признанный Финансовый актив// Финансовое обязательствоНепризнанный ФА нет, по принципу осмотрительности[1]// Твердое договорное обязательствоПредполагаемая будущая](/img/thumbs/3ac1b21f8d71f789931991434ec54e2e-800x.jpg)