Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Функции спроса на инвестиции

Содержание

- 1. Функции спроса на инвестиции

- 2. Предельная эффективность капиталаСогласно определению Дж. Кейнса предельная эффективность

- 3. Кейнсианская концепция спроса на инвестицииВ основе кейнсианской

- 4. Инвестиционный проект будет экономически целесообразным, если:где К0 – требуемые

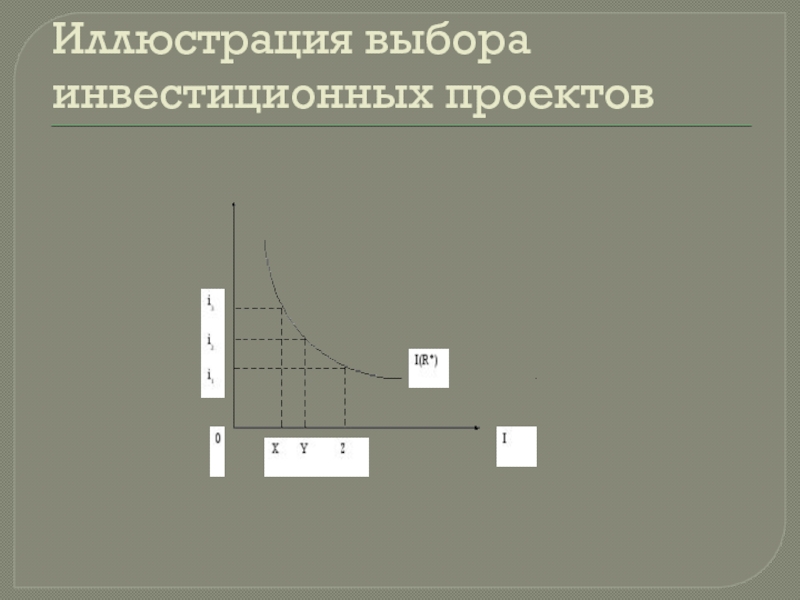

- 5. Иллюстрация выбора инвестиционных проектов

- 6. Инвестиционный спросИнвестиционный спрос можно представить как убывающую

- 7. В кейнсианской модели график инвестиций является горизонтальной

- 8. В краткосрочном периоде к факторам, влияющим на

- 9. 2. Реальная ставка процента по займам как

- 10. Следовательно, функция спроса на инвестиции имеет отрицательный

- 11. Слайд 11

- 12. 3. Уровень налогообложения. Чем он больше, тем

- 13. В долгосрочном периоде к факторам, влияющим на

- 14. Скачать презентанцию

Предельная эффективность капиталаСогласно определению Дж. Кейнса предельная эффективность капитала – это величина, равная "той норме дисконта, которая уравняла бы нынешнюю стоимость ряда годовых доходов, ожидаемых от использования капитального имущества в течение срока его

Слайды и текст этой презентации

Слайд 2Предельная эффективность капитала

Согласно определению Дж. Кейнса предельная эффективность капитала – это величина,

Слайд 3Кейнсианская концепция спроса на инвестиции

В основе кейнсианской теории спроса на

инвестиции лежит введенное Кейнсом понятие «предельной эффективности капитала».

Решая вопрос о

целесообразности инвестирования, предприниматели сопоставляют ожидаемый поток чистого дохода от инвестиционных проектов с инвестиционными затратами. Оценка потока чистого дохода производится с помощью дисконтирования. Возможность получения некоторой суммы через t лет можно определить, разделив эту сумму на (1+R)tгде R – ставка дисконтирования.

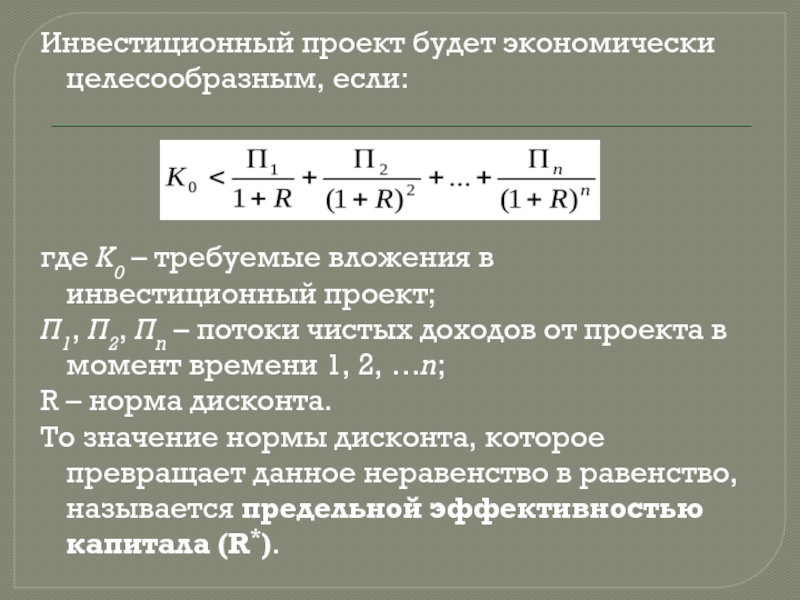

Слайд 4Инвестиционный проект будет экономически целесообразным, если:

где К0 – требуемые вложения в инвестиционный

проект;

Π1, Π2, Πn – потоки чистых доходов от проекта в момент времени 1,

2, …n;R – норма дисконта.

То значение нормы дисконта, которое превращает данное неравенство в равенство, называется предельной эффективностью капитала (R*).

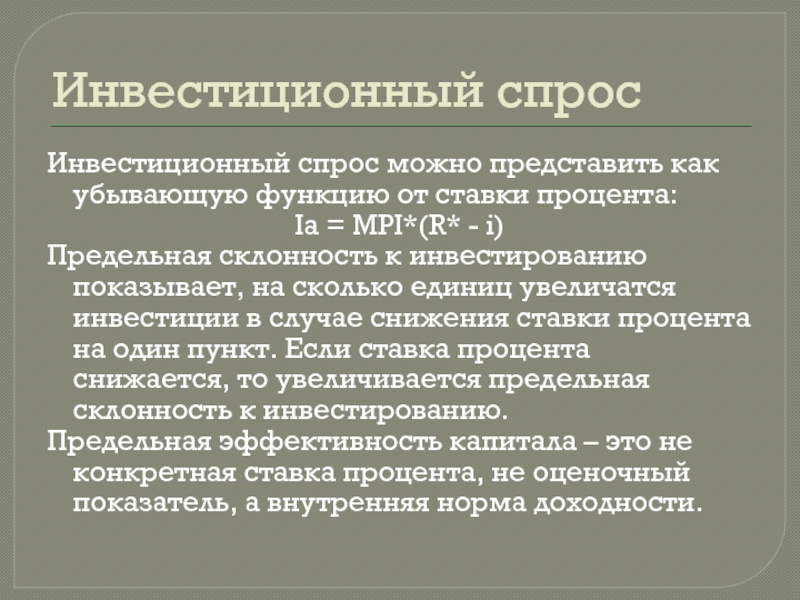

Слайд 6Инвестиционный спрос

Инвестиционный спрос можно представить как убывающую функцию от ставки

процента:

Ia = MPI*(R* - i)

Предельная склонность к инвестированию показывает, на

сколько единиц увеличатся инвестиции в случае снижения ставки процента на один пункт. Если ставка процента снижается, то увеличивается предельная склонность к инвестированию.Предельная эффективность капитала – это не конкретная ставка процента, не оценочный показатель, а внутренняя норма доходности.

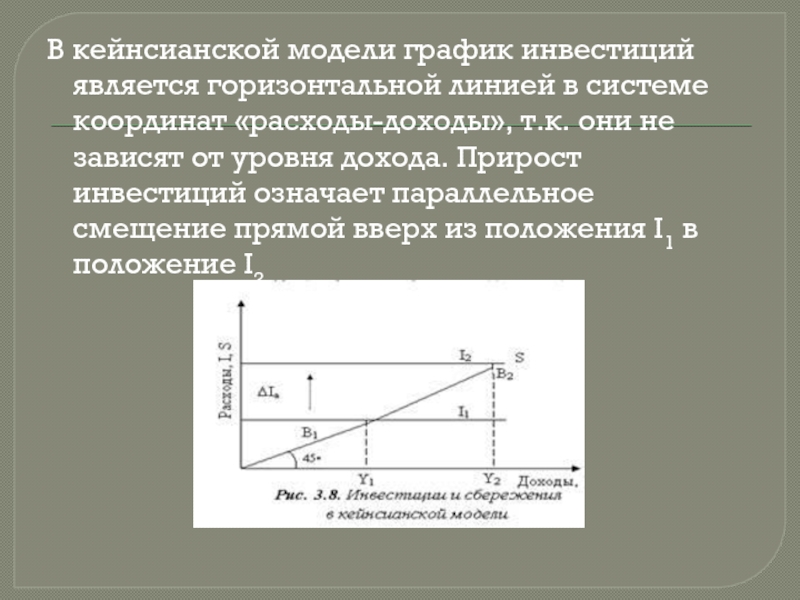

Слайд 7В кейнсианской модели график инвестиций является горизонтальной линией в системе

координат «расходы-доходы», т.к. они не зависят от уровня дохода. Прирост

инвестиций означает параллельное смещение прямой вверх из положения I1 в положение I2Слайд 8В краткосрочном периоде к факторам, влияющим на инвестиции, относятся следующие.

1.

В кейнсианской модели в отличие от классической объем инвестиций зависит

от ожиданий инвесторов – ожидаемой нормы чистой прибыли от инвестиций или предельной эффективности капитала, рассчитываемой как соотношение ожидаемой выручки от капиталовложений к соответствующим затратам. Чем она больше, тем больше вероятность осуществления инвестиций в данную сферу производства. Однако по мере того как наиболее прибыльные из них будут заниматься инвесторами, капиталовложения будут осуществляться во все менее эффективные отрасли.Слайд 92. Реальная ставка процента по займам как альтернативная возможность получения

дохода, которая в отличие от классической модели не зависит от

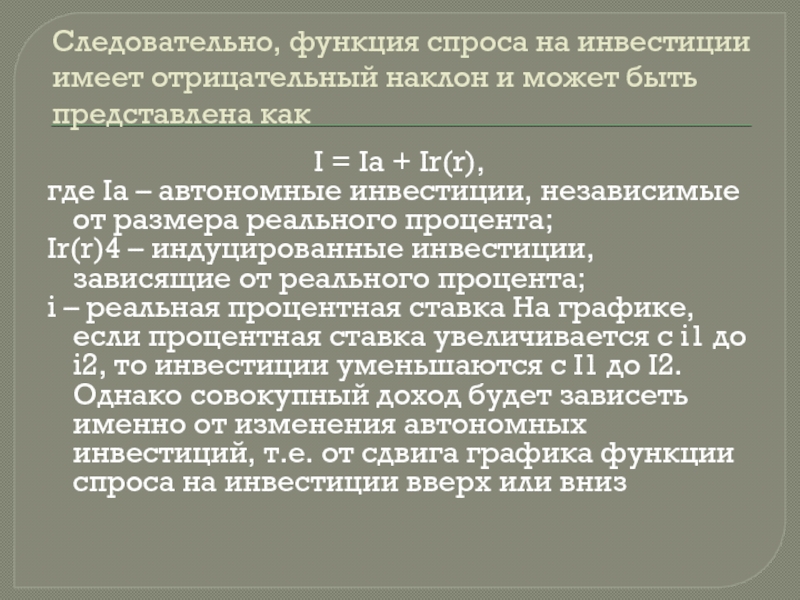

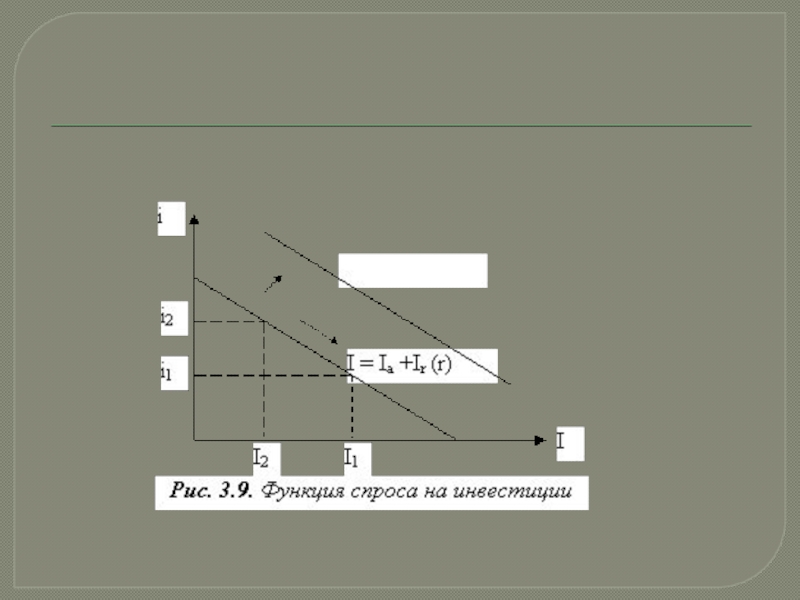

объемов производства, а определяется на денежном рынке. Если она больше ожидаемой нормы чистой прибыли, то инвестиции не будут осуществлены, т.к. инвестору выгоднее разместить сбережения в банке, предоставить кредит или купить ценные бумаги; если она меньше – капиталовложения будут сделаны в производственные мощности.Слайд 10Следовательно, функция спроса на инвестиции имеет отрицательный наклон и может

быть представлена как

I = Ia + Ir(r),

где Iа – автономные

инвестиции, независимые от размера реального процента;Ir(r)4 – индуцированные инвестиции, зависящие от реального процента;

i – реальная процентная ставка На графике, если процентная ставка увеличивается с i1 до i2, то инвестиции уменьшаются с I1 до I2. Однако совокупный доход будет зависеть именно от изменения автономных инвестиций, т.е. от сдвига графика функции спроса на инвестиции вверх или вниз

Слайд 123. Уровень налогообложения. Чем он больше, тем меньше инвестиции.

4. Темпы

инфляции. Чем они больше, тем меньше инвестиции.

Слайд 13В долгосрочном периоде к факторам, влияющим на инвестиции, относятся факторы,

меняющие величину автономных инвестиций и приводящие к сдвигу графика спроса

на инвестиции (например, с I к I’) К ним относятся:технологические изменения;

моральный и физический износ основных фондов;

налоги;

рост стоимости оборудования;

ожидания инвестора относительно рентабельности предприятия;

инноваций и другие.