Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

КУРСОВОЙ ПРОЕКТ по дисциплине Финансовый менеджмент на тему :

Содержание

- 1. КУРСОВОЙ ПРОЕКТ по дисциплине Финансовый менеджмент на тему :

- 2. Актуальность темы Тема курсовой является актуальной, так

- 3. Целью данного курсового проекта является: проанализировать современные

- 4. Оборотные активы — характеризуют совокупность имущественных ценностей

- 5. По степени ликвидности выделяют:– абсолютно ликвидные активы.

- 6. По характеру финансовых источников формирования:– валовые оборотные

- 7. Политика управления финансированием оборотных активов:дифференциация состава оборотных

- 8. Слайд 8

- 9. Сущность консервативной, умеренной и агрессивной политики финансирования

- 10. Умеренный (или компромиссный) тип политики финансирования оборотных

- 11. Агрессивный тип политики финансирования оборотных активов предполагает,

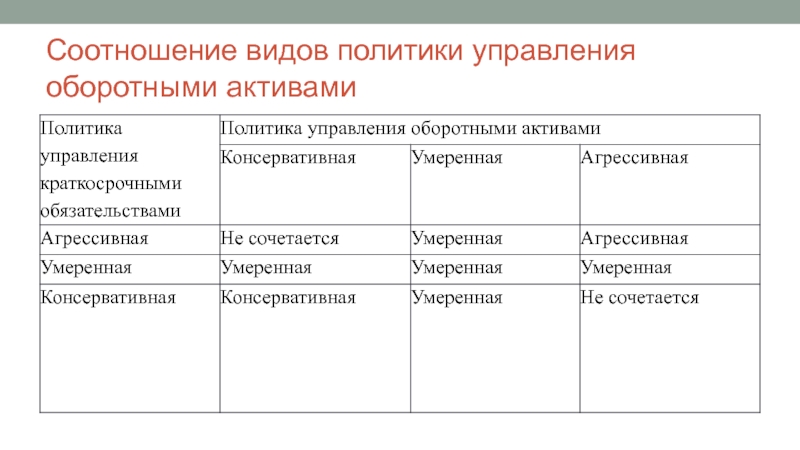

- 12. Соотношение видов политики управления оборотными активами

- 13. Расчет и анализ показателей финансового состояния предприятияЗа

- 14. Слайд 14

- 15. Показатели финансовой устойчивости предприятия

- 16. 1. Коэффициент автономии близок к нормативному значению, у

- 17. Анализ платежеспособности и ликвидности балансаИсходя из данных

- 18. При анализе показателей ликвидности и платежеспособности можно

- 19. Слайд 19

- 20. Анализируя показатели эффективности использования имущества видно, что

- 21. ЗаключениеПовышение экономической эффективности использования оборотных средств следует

- 22. Спасибо за внимание!

- 23. Скачать презентанцию

Актуальность темы Тема курсовой является актуальной, так как эффективное управление оборотными средствами предполагает разработку и внедрение мероприятий, способствующих снижению материалоемкости продукции и ускорению оборачиваемости оборотных средств, в результате чего происходит их

Слайды и текст этой презентации

Слайд 1КУРСОВОЙ ПРОЕКТ по дисциплине «Финансовый менеджмент» на тему: Совершенствование управление оборотным капиталом

предприятий

учреждение

высшего образования

Саратовский государственный технический университет имени Гагарина Ю.А.

Факультет экономики и менеджмента

Кафедра Экономическая безопасность и управление инновациями

Слайд 2Актуальность темы

Тема курсовой является актуальной, так как эффективное управление оборотными

средствами предполагает разработку и внедрение мероприятий, способствующих снижению материалоемкости продукции

и ускорению оборачиваемости оборотных средств, в результате чего происходит их высвобождение, что дает целый ряд положительных эффектов.Слайд 3Целью данного курсового проекта является: проанализировать современные методы управления оборотным

капиталом предприятий, выявить пути повышения эффективности использования оборотного капитала.

Слайд 4Оборотные активы — характеризуют совокупность имущественных ценностей предприятия, обслуживающих текущую

производственно-коммерческую (операционную) деятельность и полностью потребляемых в течение одного производственно-коммерческого

цикла.По видам оборотные активы можно подразделить:

– оборотные производственные активы. К ним относятся сырье, основные материалы и полуфабрикаты, вспомогательные материалы, топливо, тара, запасные части и др., а также незавершенное производство и расходы будущих периодов;

– оборотные активы в обращении. Это средства предприятия, вложенные в запасы готовой продукции, товары отгруженные, но не оплаченные (дебиторская задолженность) а также денежные средства в кассе и на счетах.

Слайд 5По степени ликвидности выделяют:

– абсолютно ликвидные активы. К ним относятся

оборотные активы, не требующие реализации и представляющие собой готовые средства

платежа: денежные средства;– высоколиквидные активы. Характеризуют группу активов, которые могут быть быстро обращены в денежные средства (как правило, в течение месяца), без ощутимых потерь своей рыночной стоимости: краткосрочные финансовые вложения, краткосрочная дебиторская задолженность;

– среднеликвидные активы. К этому виду относятся оборотные активы, которые могут быть конвертированы в денежную форму без ощутимых потерь своей текущей рыночной стоимости в срок от одного до шести месяцев: дебиторская задолженность (кроме краткосрочной), запасы готовой продукции;

– слаболикивдные активы. К ним относятся оборотные активы предприятия, которые могут быть обращены в денежную форму без потерь своей текущей рыночной стоимости лишь по истечении значительного периода времени (от полугода и выше): запасы сырья и полуфабрикатов, незавершенное производство;

– неликвидные активы. Активы, которые самостоятельно не могут быть обращены в денежные средства. Они могут быть реализованы лишь в составе имущественного комплекса: безнадежная дебиторская задолженность, расходы будущих периодов.

Слайд 6По характеру финансовых источников формирования:

– валовые оборотные активы. Характеризуют общий

объем оборотных активов, сформированный за счет собственного и заемного капитала;

–

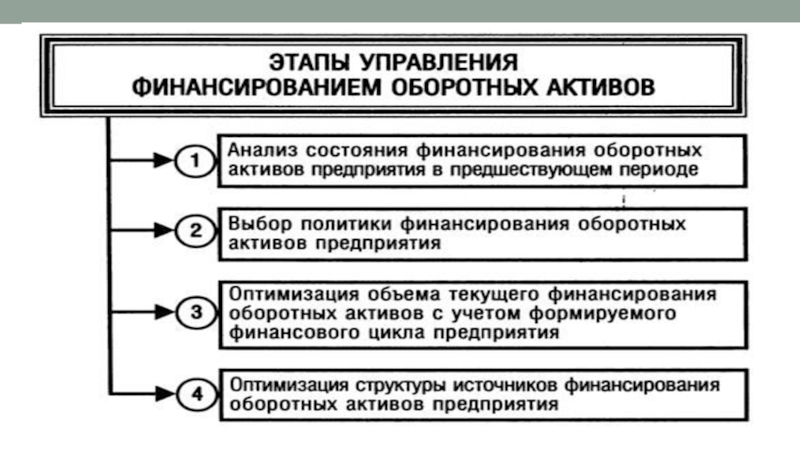

чистые оборотные активы. Это оборотные активы, которые сформированы за счет собственного и долгосрочного заемного капитала. Рассчитывается как разница между оборотными активами и краткосрочными пассивамиСлайд 7Политика управления финансированием оборотных активов:

дифференциация состава оборотных активов с позиции

их финансирования. Определяется постоянная потребность в оборотных активах, то есть

их необходимая минимальная сумма. Исследуется переменная, то есть сезонная, потребность в оборотных активах. Устанавливается максимальная или средняя потребность в оборотных активах;формирование принципов финансирования оборотных активов состоит в определении подходов к финансированию оборотных активов.

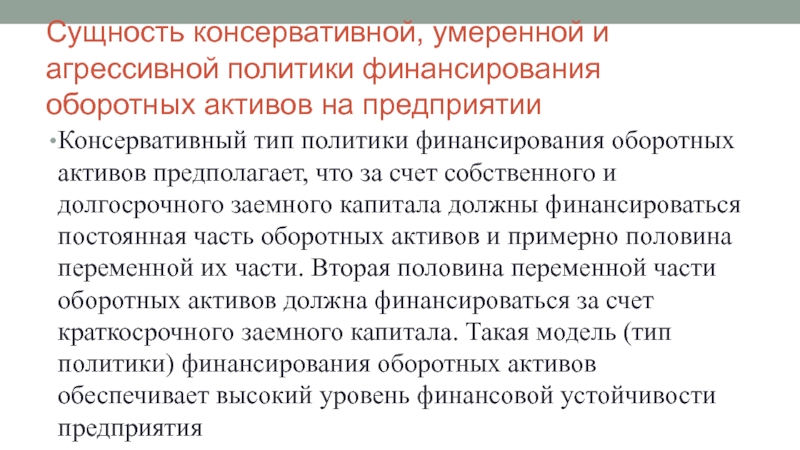

Слайд 9Сущность консервативной, умеренной и агрессивной политики финансирования оборотных активов на

предприятии

Консервативный тип политики финансирования оборотных активов предполагает, что за счет

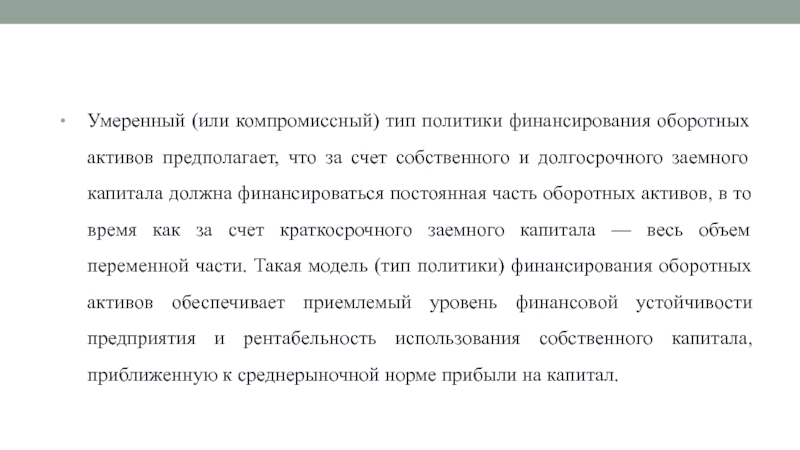

собственного и долгосрочного заемного капитала должны финансироваться постоянная часть оборотных активов и примерно половина переменной их части. Вторая половина переменной части оборотных активов должна финансироваться за счет краткосрочного заемного капитала. Такая модель (тип политики) финансирования оборотных активов обеспечивает высокий уровень финансовой устойчивости предприятияСлайд 10Умеренный (или компромиссный) тип политики финансирования оборотных активов предполагает, что

за счет собственного и долгосрочного заемного капитала должна финансироваться постоянная

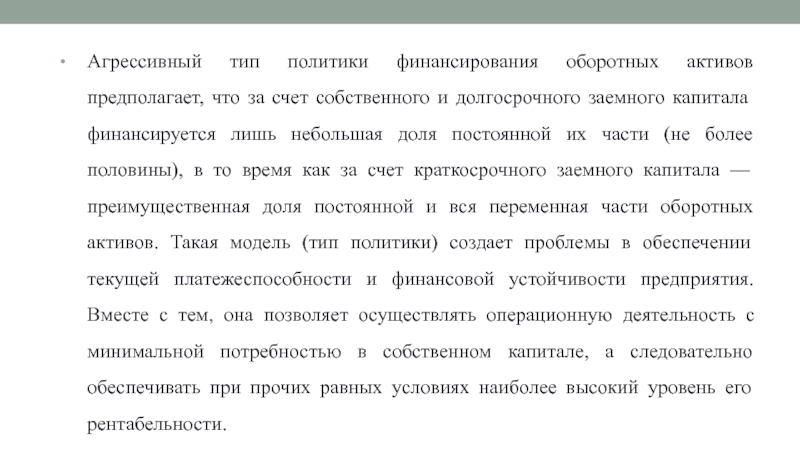

часть оборотных активов, в то время как за счет краткосрочного заемного капитала — весь объем переменной части. Такая модель (тип политики) финансирования оборотных активов обеспечивает приемлемый уровень финансовой устойчивости предприятия и рентабельность использования собственного капитала, приближенную к среднерыночной норме прибыли на капитал.Слайд 11Агрессивный тип политики финансирования оборотных активов предполагает, что за счет

собственного и долгосрочного заемного капитала финансируется лишь небольшая доля постоянной

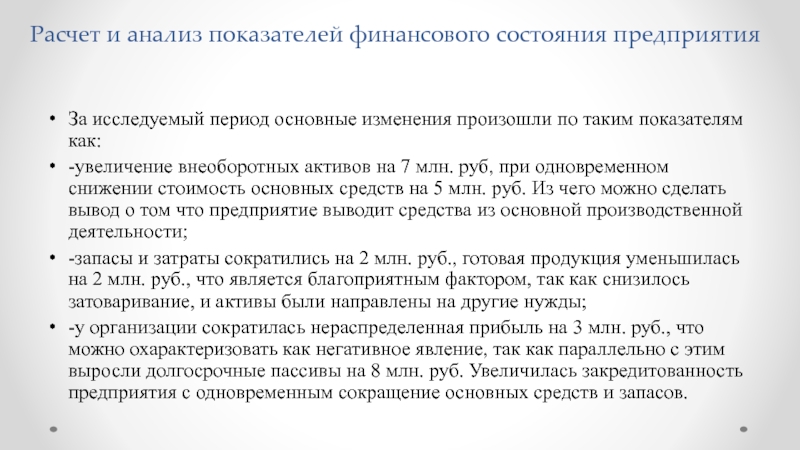

их части (не более половины), в то время как за счет краткосрочного заемного капитала — преимущественная доля постоянной и вся переменная части оборотных активов. Такая модель (тип политики) создает проблемы в обеспечении текущей платежеспособности и финансовой устойчивости предприятия. Вместе с тем, она позволяет осуществлять операционную деятельность с минимальной потребностью в собственном капитале, а следовательно обеспечивать при прочих равных условиях наиболее высокий уровень его рентабельности.Слайд 13Расчет и анализ показателей финансового состояния предприятия

За исследуемый период основные

изменения произошли по таким показателям как:

-увеличение внеоборотных активов на 7

млн. руб, при одновременном снижении стоимость основных средств на 5 млн. руб. Из чего можно сделать вывод о том что предприятие выводит средства из основной производственной деятельности;-запасы и затраты сократились на 2 млн. руб., готовая продукция уменьшилась на 2 млн. руб., что является благоприятным фактором, так как снизилось затоваривание, и активы были направлены на другие нужды;

-у организации сократилась нераспределенная прибыль на 3 млн. руб., что можно охарактеризовать как негативное явление, так как параллельно с этим выросли долгосрочные пассивы на 8 млн. руб. Увеличилась закредитованность предприятия с одновременным сокращение основных средств и запасов.

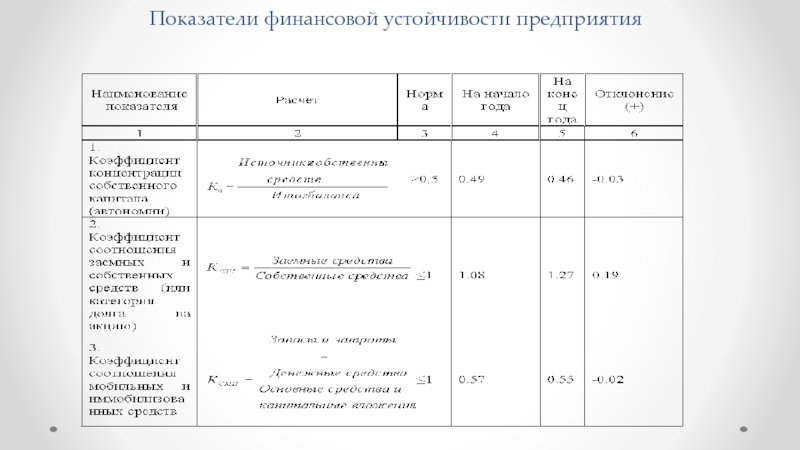

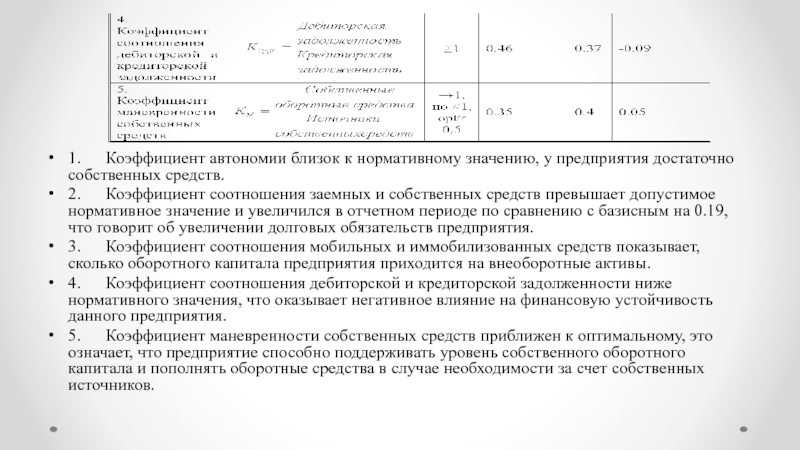

Слайд 161. Коэффициент автономии близок к нормативному значению, у предприятия достаточно собственных

средств.

2. Коэффициент соотношения заемных и собственных средств превышает допустимое нормативное значение

и увеличился в отчетном периоде по сравнению с базисным на 0.19, что говорит об увеличении долговых обязательств предприятия. 3. Коэффициент соотношения мобильных и иммобилизованных средств показывает, сколько оборотного капитала предприятия приходится на внеоборотные активы.

4. Коэффициент соотношения дебиторской и кредиторской задолженности ниже нормативного значения, что оказывает негативное влияние на финансовую устойчивость данного предприятия.

5. Коэффициент маневренности собственных средств приближен к оптимальному, это означает, что предприятие способно поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников.

Слайд 17Анализ платежеспособности и ликвидности баланса

Исходя из данных баланса ликвидности получаются

следующие неравенства:

- на начало года: А1П4. По

данным неравенств можно сказать, что наиболее ликвидные активы уступают наиболее срочным обязательствам, так же как и быстро реализуемые активы краткосрочным пассивам. Баланс соблюдается между медленно реализуемыми активами и долгосрочными пассивами. Из этого следует, что у предприятия недостаточная финансовая устойчивость;- на конец года: А1<П1, А2<П2, А3>П3, А4>П4. Ситуация в балансе ликвидности на конец года коренным образом не изменилась.

В начале года показатель ликвидности был равен 0.82,а на конец 0.77, что говорит о снижении уровня надежности организации как партнера.

Слайд 18При анализе показателей ликвидности и платежеспособности можно сделать следующие выводы:

1)

Общий коэффициент покрытия больше 1 теоретически подтверждает возможность компании своевременно

справиться с обязательствами и проводить полноценную операционную деятельность;2) Коэффициент абсолютной ликвидности выше нормативного показателя. Это говорит о хорошей платежеспособность предприятия.

3) Промежуточный коэффициент покрытия близок к допустимым пределам.

4) Коэффициент имущества производственного назначения. Значение данного коэффициента больше 0,5. Из чего следует, что в организации достаточно производственных мощностей.

5) Показатель общей платежеспособности, больше 1. Наличие активов (имущества и денежных средства), достаточных для погашения всех имеющих у организации обязательств. Степень ликвидности имеющих активов достаточная для того, чтобы при необходимости реализовать их, привести в деньги в сумме достаточной для погашения обязательств.

6) Средний срок оплаты товаров и услуг сторонним организациям на конец года составляет 31 день.

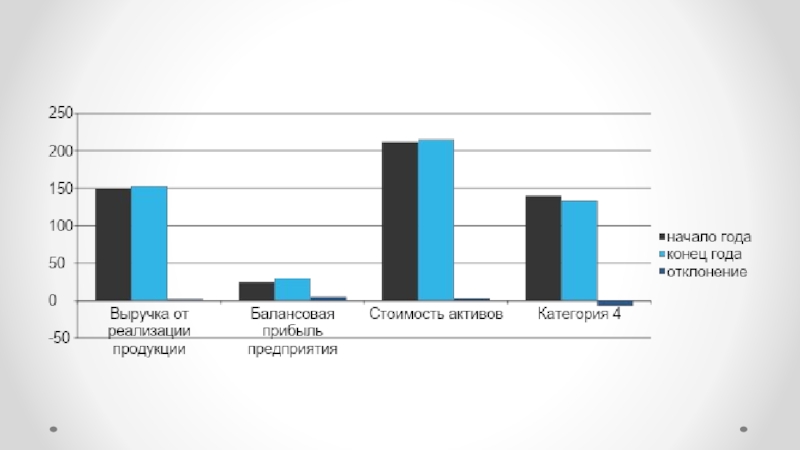

Слайд 20Анализируя показатели эффективности использования имущества видно, что на конец периода

произошло увеличение по следующим показателям: выручка от реализации продукции, балансовая

прибыль предприятия, рентабельность активов. На ряду с этим можно сделать следующие выводы:- рентабельность активов показывает, какую прибыль получает предприятие с каждого рубля, вложенного в активы. За год она выросла на 27%, что способствовало увеличению балансовой прибыли предприятия на 20%;

- выросла рентабельность реализации на 18%, что так же положительно повлияло на балансовую прибыль;

- наблюдается тенденция снижения продолжительности оборота основного капитала на 2% и продолжительности операционного цикла на 8%.

Слайд 21Заключение

Повышение экономической эффективности использования оборотных средств следует проводить с учетом

сущности оборотных средств как экономической категории.

Политика управления оборотным капиталом получает

свое отражение в системе разработанных в организации нормативов. Особенности нормирования оборотного капитала в условиях рыночной экономики проявляются в следующем:- руководство организации теперь может само устанавливать экономически обоснованные нормы запасов по всей номенклатуре материальных ресурсов, применяемых в организации, и оборотному капиталу, вложенному в эти запасы;

- при этом необходимо проводить не одновариантные, а многовариантные расчеты норм и увязывать получаемые значения с уровнем надежности обеспечения запасами и оборотным капиталом;

- также необходимо, выбрав допустимую степень риска, установить для хозяйствующего субъекта приемлемый уровень надежности обеспечения запасами и оборотным капиталом, а также значения самих норм.