Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Лекция 7

Содержание

- 1. Лекция 7

- 2. Назначение рекомендаций Методические рекомендации содержат описание корректных

- 3. Рекомендации используются:для оценки эффективности и финансовой реализуемости

- 4. ОСНОВНЫЕ ОПРЕДЕЛЕНИЯПроекты. Инвестиции. Инвестиционные проекты (ИП

- 5. Определения соответствуют определениям Федерального закона "Об инвестиционной

- 6. Проекткомплекс действий (работ, услуг, приобретений, управленческих операций

- 7. Общественная значимость(масштаб) проекта определяется влиянием результатов его

- 8. В зависимости от значимости (масштаба) проекты подразделяются:на

- 9. Инвестициисредства (денежные средства, ценные бумаги, иное имущество,

- 10. источники инвестиций:средства, образующиеся в ходе осуществления проекта.

- 11. Капитальные вложенияинвестиции в основной капитал (основные средства),

- 12. Капиталообразующие инвестицииинвестиции, состоящие из капитальных вложений, оборотного капитала, а также иных средств, необходимых для проекта.

- 13. Инвестиционный проект (ИП)обоснование экономической целесообразности, объема и

- 14. Эффективность инвестиционного проекта категория, отражающая соответствие проекта,

- 15. Финансовая реализуемость инвестиционного проектаобеспечение такой структуры денежных

- 16. Проектные материалыдокумент (система документов), содержащих описание и

- 17. Организационно-экономический механизм реализации проектаформа взаимодействия участников проекта,

- 18. Организационно-экономический механизм реализации проекта в общем случае

- 19. Участник проекта - субъект инвестиционной деятельности по

- 20. Рекомендуется оценивать следующие виды эффективности: - эффективность проекта в целом; - эффективность участия в проекте.

- 21. Эффективность проекта в целом оценивается с целью

- 22. Показатели общественной эффективности учитывают социально-экономические последствия осуществления

- 23. Эффективность участия в проекте включает: эффективность участия

- 24. Основные принципы оценки эффективности

- 25. В основу оценок эффективности ИП положены следующие

- 26. Общая схема оценки эффективности Перед проведением оценки

- 27. Слайд 27

- 28. Денежный поток

- 29. Денежные потоки ИП это зависимость от времени

- 30. На каждом шаге значение денежного потока характеризуется:притоком,

- 31. Денежный поток обычно состоит из (частичных) потоков

- 32. Денежные потоки могут выражаться в текущих,

- 33. Наряду с денежным потоком при оценке ИП

- 34. Показатели эффективности ИП

- 35. В качестве основных показателей, используемых для расчетов

- 36. Норма дисконта (Е)Основным экономическим нормативом, используемым при

- 37. Чистым доходом (другие названия - ЧД, Net

- 38. Внутренняя норма доходности (другие названия - ВНД,

- 39. Сроком окупаемости с учетом дисконтирования называется продолжительность

- 40. Индексы доходности характеризуют (относительную) "отдачу проекта" на

- 41. ПримерРассмотрим проект, денежные потоки которого имеют вид,

- 42. Слайд 42

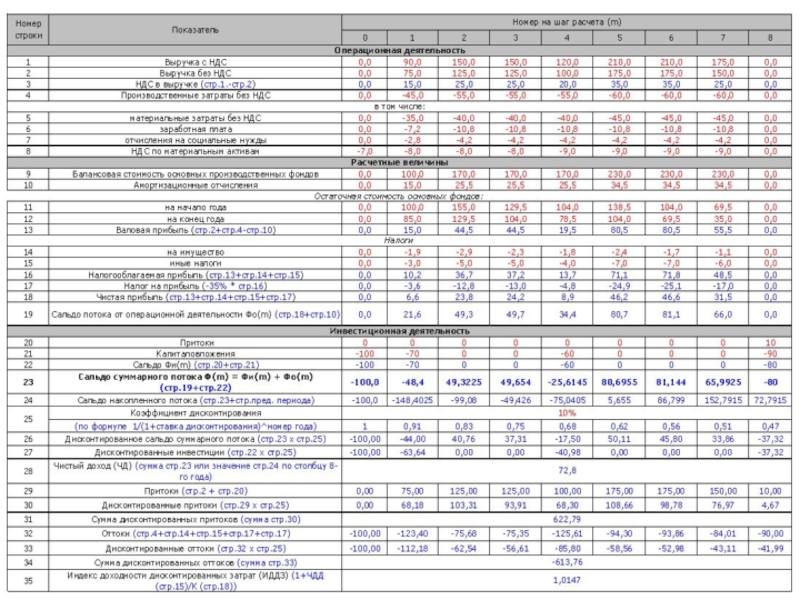

- 43. Чистый доход (ЧД) указан в последнем столбце

- 44. Срок окупаемости, отсчитанный от начала нулевого шага,

- 45. Входная информация и предварительные расчеты

- 46. Общие положения На всех стадиях исходные сведения

- 47. Сведения о проекте и его участниках 1.

- 48. Экономическое окружение проекта Сведения об экономическом окружении

- 49. Сведения об эффекте от реализации проекта в

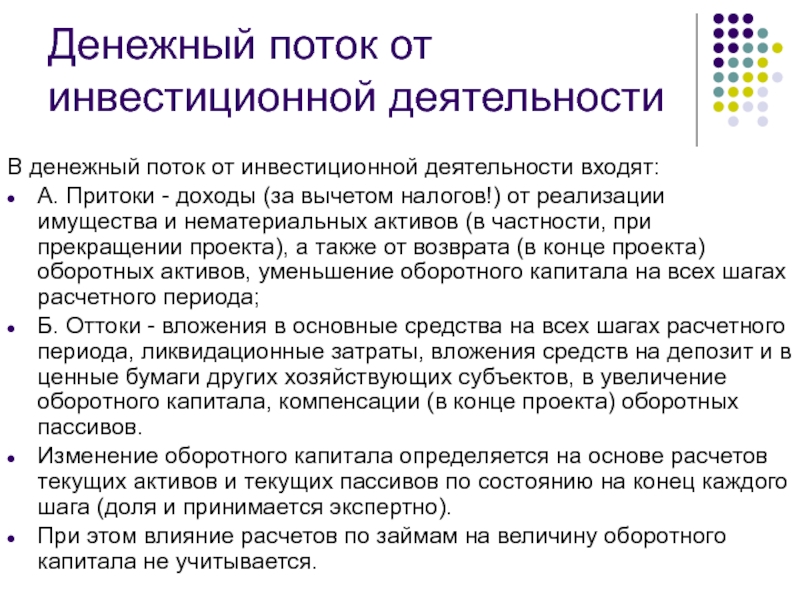

- 50. Денежный поток от инвестиционной деятельности В денежный

- 51. Денежный поток от операционной деятельности Объемы производства

- 52. Денежный поток от финансовой деятельности Денежные потоки

- 53. Оценка эффективности инвестиционного проекта в целом

- 54. Этот блок состоит из двух разделов:

- 55. Оценка общественной эффективности инвестиционного проекта При расчете

- 56. а) Стоимостная оценка товаров производится по-разному в

- 57. б) Затраты труда оцениваются величиной заработной платы

- 58. Денежные поступления от операционной деятельности рассчитываются по

- 59. В денежных потоках от инвестиционной деятельности учитываются:вложения

- 60. Пример.Оценка общественной эффективности ИП. В этом (упрощенном)

- 61. Слайд 61

- 62. Оценка коммерческой эффективности инвестиционного проекта Расчет показателей

- 63. В качестве выходных форм для расчета коммерческой

- 64. Денежный поток от операционной деятельностиОсновным притоком реальных

- 65. Денежный поток от инвестиционной деятельностиВ денежный поток

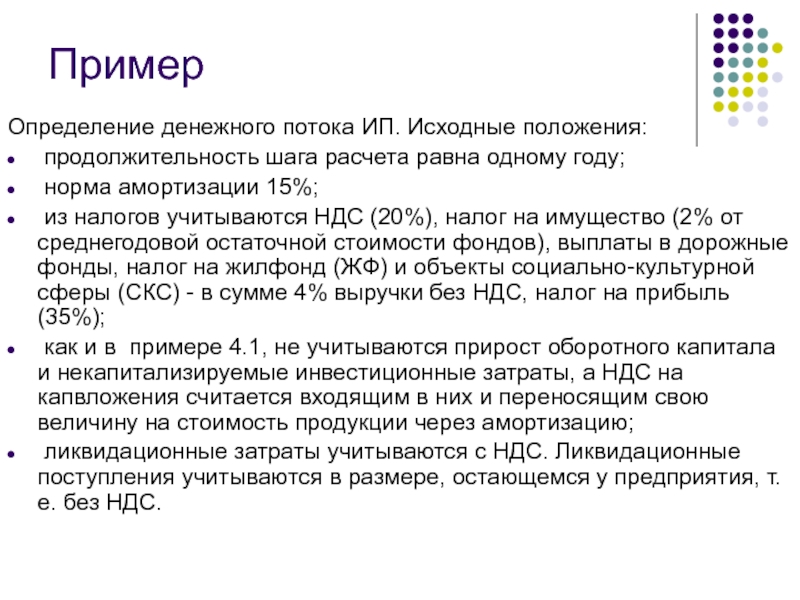

- 66. ПримерОпределение денежного потока ИП. Исходные положения: продолжительность

- 67. Слайд 67

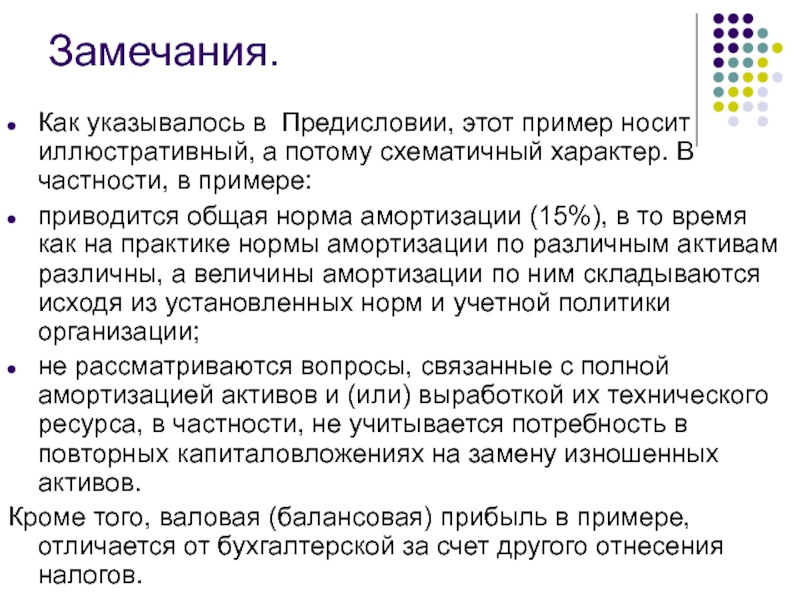

- 68. Замечания.Как указывалось в Предисловии, этот пример носит

- 69. Скачать презентанцию

Назначение рекомендаций Методические рекомендации содержат описание корректных методов расчета эффективности инвестиционных проектов (ИП). В этих целях Рекомендации предусматривают: унификацию терминологии и перечня показателей эффективности ИП; систематизацию и унификацию требований, составу, содержанию

Слайды и текст этой презентации

Слайд 1Лекция 7

Оценка эффективности инвестиционных проектов

на основе методических рекомендаций

по оценке эффективности

Слайд 2Назначение рекомендаций

Методические рекомендации содержат описание корректных методов расчета эффективности

инвестиционных проектов (ИП).

В этих целях Рекомендации предусматривают:

унификацию терминологии

и перечня показателей эффективности ИП;систематизацию и унификацию требований, составу, содержанию и полноте исходных данных для проведения этих расчетов;

рационализацию расчетного механизма;

установление требований к экономическому сопоставлению вариантов технических, организационных и финансовых решений, разрабатываемых в составе отдельного ИП;

учет особенностей реализации отдельных видов ИП.

Слайд 3Рекомендации используются:

для оценки эффективности и финансовой реализуемости ИП;

для оценки

эффективности участия в ИП хозяйствующих субъектов;

для принятия решений о

государственной поддержке ИПдля сравнения альтернативных (взаимоисключающих) ИП, вариантов ИП и оценки экономических последствий выбора одного из них;

для оценки экономических последствий отбора для реализации группы ИП из некоторой их совокупности при наличии фиксированных финансовых и других ограничений;

для подготовки заключений по экономическим разделам при проведении государственной, отраслевой и других видов экспертиз обоснований инвестиций, ТЭО, проектов и бизнес-планов;

для принятия экономически обоснованных решений об изменениях в ходе реализации ИП в зависимости от вновь выявляющихся обстоятельств (экономический мониторинг).

Слайд 5Определения соответствуют определениям Федерального закона "Об инвестиционной деятельности в Российской

Федерации, осуществляемой в форме капитальных вложений" от 25 февраля 1999

г. N 39-ФЗ, а в тех случаях, когда в Законе отсутствуют необходимые определения, основываются на его смысле.Слайд 6Проект

комплекс действий (работ, услуг, приобретений, управленческих операций и решений), направленных

на достижение сформулированной цели, т.е. как документацию и как деятельность.

Слайд 7Общественная значимость

(масштаб) проекта определяется влиянием результатов его реализации на хотя

бы один из (внутренних или внешних) рынков: финансовых, продуктов и

услуг, труда и т.д., а также на экологическую и социальную обстановку.Слайд 8В зависимости от значимости (масштаба) проекты подразделяются:

на глобальные, реализация которых

существенно влияет на экономическую, социальную или экологическую ситуацию на Земле;

народнохозяйственные, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в стране, и при их оценке можно ограничиться учетом только этого влияния;крупномасштабные, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в отдельных регионах или отраслях страны, и при их оценке можно не учитывать влияние этих проектов на ситуацию в других регионах или отраслях;

локальные, реализация которых не оказывает существенного влияния на экономическую, социальную и экологическую ситуацию в регионе и не изменяет уровень и структуру цен на товарных рынках.

Слайд 9Инвестиции

средства (денежные средства, ценные бумаги, иное имущество, в том числе

имущественные права, имеющие денежную оценку), вкладываемые в объекты предпринимательской и

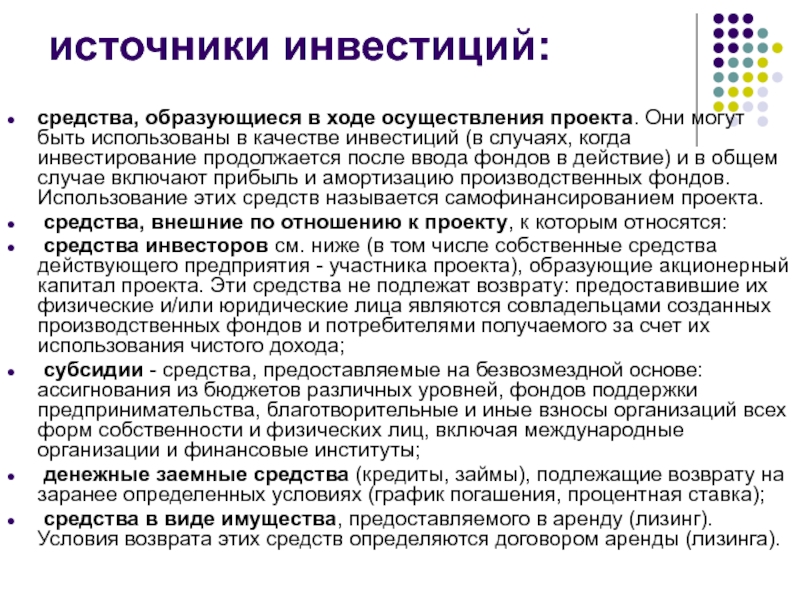

(или) иной деятельности с целью получения прибыли и (или) достижения иного полезного эффекта.Слайд 10источники инвестиций:

средства, образующиеся в ходе осуществления проекта. Они могут быть

использованы в качестве инвестиций (в случаях, когда инвестирование продолжается после

ввода фондов в действие) и в общем случае включают прибыль и амортизацию производственных фондов. Использование этих средств называется самофинансированием проекта.средства, внешние по отношению к проекту, к которым относятся:

средства инвесторов см. ниже (в том числе собственные средства действующего предприятия - участника проекта), образующие акционерный капитал проекта. Эти средства не подлежат возврату: предоставившие их физические и/или юридические лица являются совладельцами созданных производственных фондов и потребителями получаемого за счет их использования чистого дохода;

субсидии - средства, предоставляемые на безвозмездной основе: ассигнования из бюджетов различных уровней, фондов поддержки предпринимательства, благотворительные и иные взносы организаций всех форм собственности и физических лиц, включая международные организации и финансовые институты;

денежные заемные средства (кредиты, займы), подлежащие возврату на заранее определенных условиях (график погашения, процентная ставка);

средства в виде имущества, предоставляемого в аренду (лизинг). Условия возврата этих средств определяются договором аренды (лизинга).

Слайд 11Капитальные вложения

инвестиции в основной капитал (основные средства), в том числе

затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих

предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы (ПИР) и другие затраты.Слайд 12Капиталообразующие инвестиции

инвестиции, состоящие из капитальных вложений, оборотного капитала, а также

иных средств, необходимых для проекта.

Слайд 13Инвестиционный проект (ИП)

обоснование экономической целесообразности, объема и сроков осуществления капитальных

вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии

с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описанием практических действий по осуществлению инвестиций (бизнес-план).Инвестиционный проект всегда порождается некоторым проектом (понимаемым в смысле второго определения), обоснование целесообразности и характеристики которого он содержит.

В связи с этим под теми или иными свойствами, характеристиками и (или) параметрами ИП (продолжительность, реализация, денежные потоки и пр.) в Рекомендациях понимаются соответствующие свойства, характеристики и (или) параметры порождаемого им проекта.

Слайд 14Эффективность инвестиционного проекта

категория, отражающая соответствие проекта, порождающего этот ИП,

целям и интересам участников проекта.

Для оценки эффективности ИП необходимо

рассмотреть порождающий его проект за весь период жизненного цикла - от предпроектной проработки до прекращения.Слайд 15Финансовая реализуемость инвестиционного проекта

обеспечение такой структуры денежных потоков, при которой

на каждом шаге расчета имеется достаточное количество денег для осуществления

проекта, порождающего этот ИП.Термины "финансовая реализуемость инвестиционного проекта" ("финансовая реализуемость ИП") и "финансовая реализуемость проекта" в выступают как синонимы.

Аналогично можно говорить о "денежных потоках (притоках, оттоках, выплатах и поступлениях) ИП", имея в виду соответственно денежные потоки (притоки оттоки, выплаты и поступления) проекта, связанного с этим ИП.

Слайд 16Проектные материалы

документ (система документов), содержащих описание и обоснование проекта.

Этим

термином охватываются как документы, обязательные при проектировании объектов капитального строительства,

так и дополнительные материалы, разрабатываемые участниками проекта при экспертизе, подготовке к реализации и в процессе реализации проектов.Проектные материалы должны содержать информацию, необходимую для оценки эффективности ИП.

Предполагается, что проектные материалы содержат всю необходимую информацию о технических, технологических и организационных характеристиках проекта.

Слайд 17Организационно-экономический механизм реализации проекта

форма взаимодействия участников проекта, фиксируемая в проектных

материалах (а в отдельных случаях в уставных документах) в целях

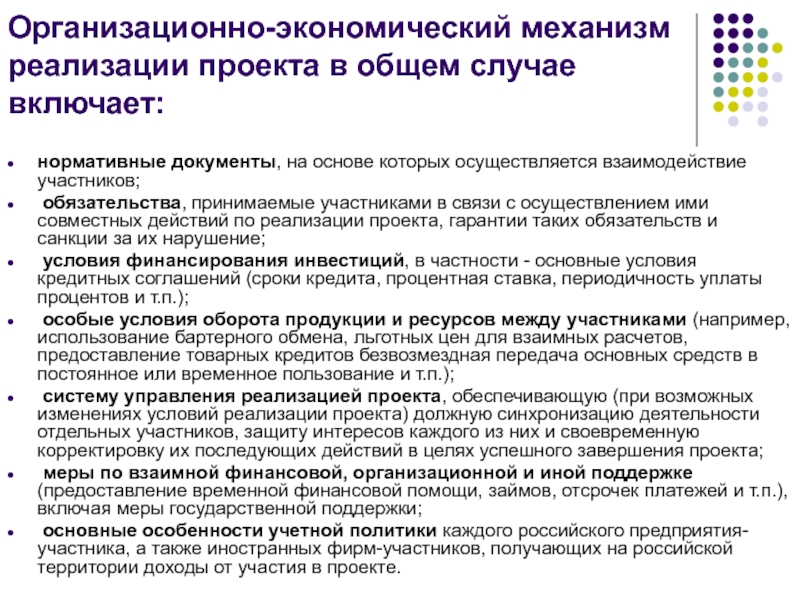

обеспечения реализуемости проекта и возможности измерения затрат и результатов каждого участника, связанных с реализацией проекта.Слайд 18Организационно-экономический механизм реализации проекта в общем случае включает:

нормативные документы, на

основе которых осуществляется взаимодействие участников;

обязательства, принимаемые участниками в связи

с осуществлением ими совместных действий по реализации проекта, гарантии таких обязательств и санкции за их нарушение;условия финансирования инвестиций, в частности - основные условия кредитных соглашений (сроки кредита, процентная ставка, периодичность уплаты процентов и т.п.);

особые условия оборота продукции и ресурсов между участниками (например, использование бартерного обмена, льготных цен для взаимных расчетов, предоставление товарных кредитов безвозмездная передача основных средств в постоянное или временное пользование и т.п.);

систему управления реализацией проекта, обеспечивающую (при возможных изменениях условий реализации проекта) должную синхронизацию деятельности отдельных участников, защиту интересов каждого из них и своевременную корректировку их последующих действий в целях успешного завершения проекта;

меры по взаимной финансовой, организационной и иной поддержке (предоставление временной финансовой помощи, займов, отсрочек платежей и т.п.), включая меры государственной поддержки;

основные особенности учетной политики каждого российского предприятия-участника, а также иностранных фирм-участников, получающих на российской территории доходы от участия в проекте.

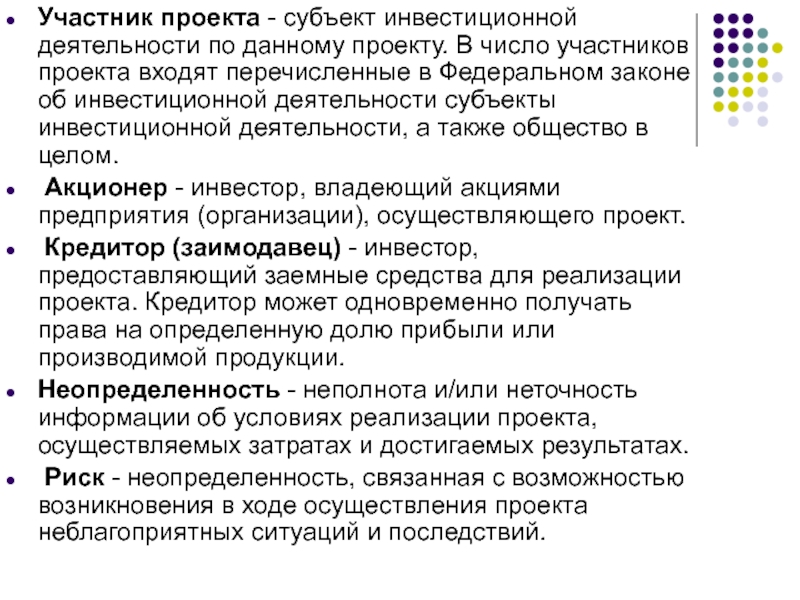

Слайд 19Участник проекта - субъект инвестиционной деятельности по данному проекту. В

число участников проекта входят перечисленные в Федеральном законе об инвестиционной

деятельности субъекты инвестиционной деятельности, а также общество в целом.Акционер - инвестор, владеющий акциями предприятия (организации), осуществляющего проект.

Кредитор (заимодавец) - инвестор, предоставляющий заемные средства для реализации проекта. Кредитор может одновременно получать права на определенную долю прибыли или производимой продукции.

Неопределенность - неполнота и/или неточность информации об условиях реализации проекта, осуществляемых затратах и достигаемых результатах.

Риск - неопределенность, связанная с возможностью возникновения в ходе осуществления проекта неблагоприятных ситуаций и последствий.

Слайд 20Рекомендуется оценивать следующие виды эффективности:

- эффективность проекта в целом;

- эффективность участия в проекте.

Слайд 21Эффективность проекта в целом оценивается с целью определения потенциальной привлекательности

проекта для возможных участников и поисков источников финансирования.

Она включает

в себя:- общественную (социально-экономическую) эффективность проекта;

- коммерческую эффективность проекта.

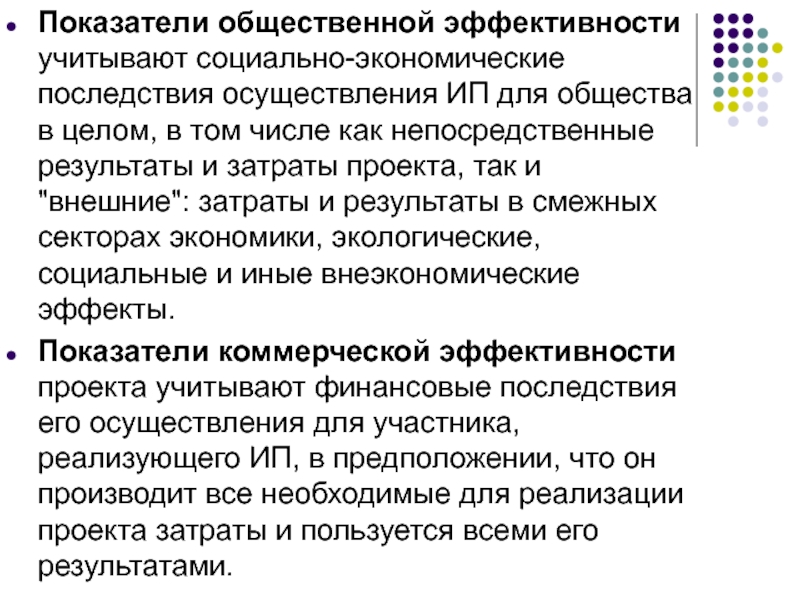

Слайд 22Показатели общественной эффективности учитывают социально-экономические последствия осуществления ИП для общества

в целом, в том числе как непосредственные результаты и затраты

проекта, так и "внешние": затраты и результаты в смежных секторах экономики, экологические, социальные и иные внеэкономические эффекты.Показатели коммерческой эффективности проекта учитывают финансовые последствия его осуществления для участника, реализующего ИП, в предположении, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами.

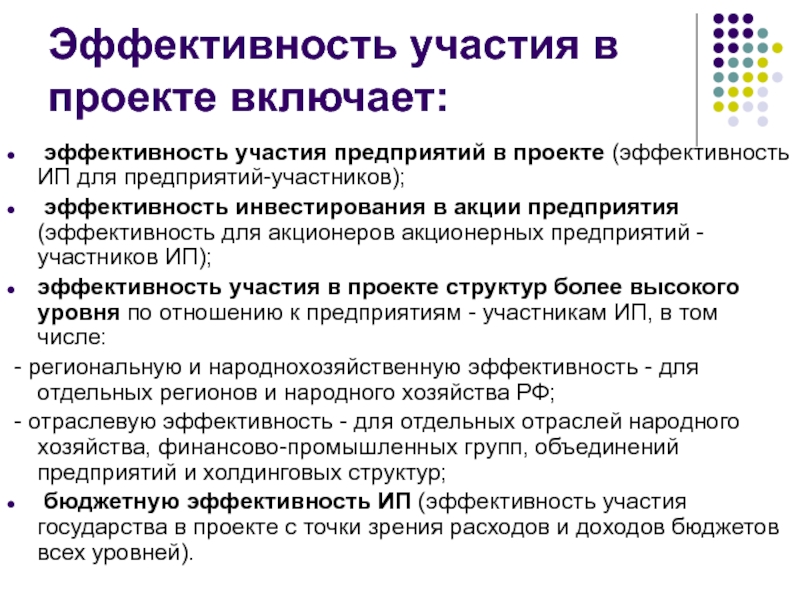

Слайд 23Эффективность участия в проекте включает:

эффективность участия предприятий в проекте

(эффективность ИП для предприятий-участников);

эффективность инвестирования в акции предприятия (эффективность

для акционеров акционерных предприятий - участников ИП);эффективность участия в проекте структур более высокого уровня по отношению к предприятиям - участникам ИП, в том числе:

- региональную и народнохозяйственную эффективность - для отдельных регионов и народного хозяйства РФ;

- отраслевую эффективность - для отдельных отраслей народного хозяйства, финансово-промышленных групп, объединений предприятий и холдинговых структур;

бюджетную эффективность ИП (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).

Слайд 25В основу оценок эффективности ИП положены следующие основные принципы

рассмотрение проекта

на протяжении всего его жизненного цикла (расчетного периода) - от

проведения прединвестиционных исследований до прекращения проекта;моделирование денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и расходы за расчетный период с учетом возможности использования различных валют;

сопоставимость условий сравнения различных проектов (вариантов проекта);

принцип положительности и максимума эффекта;

учет фактора времени;

учет только предстоящих затрат и поступлений;

сравнение "с проектом" и "без проекта". Оценка эффективности ИП должна производиться сопоставлением ситуаций не "до проекта" и "после проекта", а "без проекта" и "с проектом";

учет всех наиболее существенных последствий проекта. При определении эффективности ИП должны учитываться все последствия его реализации, как непосредственно экономические, так и внеэкономические (внешние эффекты, общественные блага);

учет наличия разных участников проекта, несовпадения их интересов и различных оценок стоимости капитала, выражающихся в индивидуальных значениях нормы дисконта;

многоэтапность оценки. На различных стадиях разработки и осуществления проекта (обоснование инвестиций, ТЭО, выбор схемы финансирования, экономический мониторинг) его эффективность определяется заново, с различной глубиной проработки;

учет влияния на эффективность ИП потребности в оборотном капитале, необходимом для функционирования создаваемых в ходе реализации проекта производственных фондов;

учет влияния инфляции (учет изменения цен на различные виды продукции и ресурсов в период реализации проекта) и возможности использования при реализации проекта нескольких валют;

учет (в количественной форме) влияния неопределенностей и рисков, сопровождающих реализацию проекта.

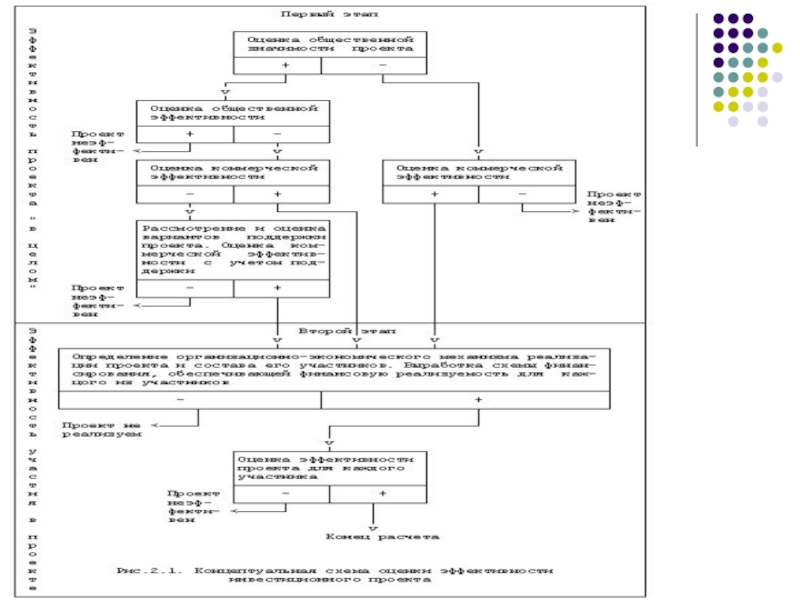

Слайд 26Общая схема оценки эффективности

Перед проведением оценки эффективности экспертно определяется

общественная значимость проекта.

Общественно значимыми считаются крупномасштабные, народнохозяйственные и глобальные

проекты.Далее оценка проводится в два этапа (см. схему)

Ha первом этапе рассчитываются показатели эффективности проекта в целом.

Для локальных проектов оценивается только их коммерческая эффективность и, если она оказывается приемлемой, рекомендуется непосредственно переходить ко второму этапу оценки.

Для общественно значимых проектов оценивается в первую очередь их общественная эффективность. При неудовлетворительной общественной эффективности такие проекты не рекомендуются к реализации и не могут претендовать на государственную поддержку. Если же их общественная эффективность оказывается достаточной, оценивается их коммерческая эффективность. При недостаточной коммерческой эффективности общественно значимого ИП рекомендуется рассмотреть возможность применения различных форм его поддержки, которые позволили бы повысить коммерческую эффективность ИП до приемлемого уровня.

Если источники и условия финансирования уже известны, оценку коммерческой эффективности проекта можно не производить.

Второй этап оценки осуществляется после выработки схемы финансирования. На этом этапе уточняется состав участников и определяются финансовая реализуемость и эффективность участия в проекте каждого из них (региональная и отраслевая эффективность, эффективность участия в проекте отдельных предприятий и акционеров, бюджетная эффективность и пр.).

Для локальных проектов на этом этапе определяется эффективность участия в проекте отдельных предприятий-участников, эффективность инвестирования в акции таких акционерных предприятий и эффективность участия бюджета в реализации проекта (бюджетная эффективность).

Для общественно значимых проектов на этом этапе в первую очередь определяется региональная эффективность, если она удовлетворительна, дальнейший расчет производится так же, как и для локальных проектов. При необходимости на этом этапе может быть оценена также отраслевая эффективность проекта.

Слайд 29Денежные потоки ИП

это зависимость от времени денежных поступлений и

платежей при реализации порождающего его проекта, определяемая для всего расчетного

периода.Слайд 30На каждом шаге значение денежного потока характеризуется:

притоком, равным размеру денежных

поступлений (или результатов в стоимостном выражении) на этом шаге;

оттоком,

равным платежам на этом шаге;сальдо (активным балансом, эффектом), равным разности между притоком и оттоком.

Слайд 31Денежный поток обычно состоит из (частичных) потоков от отдельных видов

деятельности:

денежного потока от инвестиционной деятельности;

денежного потока от операционной деятельности;

денежного

потока от финансовой деятельности.Слайд 32 Денежные потоки могут выражаться в текущих, прогнозных или дефлированных

ценах в зависимости от того, в каких ценах выражаются на

каждом шаге их притоки и оттоки.Текущими называются цены, заложенные в проект без учета инфляции.

Прогнозными называются цены, ожидаемые (с учетом инфляции) на будущих шагах расчета.

Дефлированными называются прогнозные цены, приведенные к уровню цен фиксированного момента времени путем деления на общий базисный индекс инфляции.

Слайд 33Наряду с денежным потоком при оценке ИП используется также накопленный

денежный поток - поток, характеристики которого: накопленный приток, накопленный отток

и накопленное сальдо (накопленный эффект) определяются на каждом шаге расчетного периода как сумма соответствующих характеристик денежного потока за данный и все предшествующие шаги.Слайд 35В качестве основных показателей, используемых для расчетов эффективности ИП, рекомендуются:

чистый

доход;

чистый дисконтированный доход;

внутренняя норма доходности;

потребность в дополнительном

финансировании (другие названия - ПФ, стоимость проекта, капитал риска);индексы доходности затрат и инвестиций;

срок окупаемости;

группа показателей, характеризующих финансовое состояние предприятия - участника проекта.

Слайд 36Норма дисконта (Е)

Основным экономическим нормативом, используемым при дисконтировании, является норма

дисконта (Е), выражаемая в долях единицы или в процентах в

год.Норма дисконта (Е) является экзогенно (под влиянием внешних факторов) задаваемым основным экономическим нормативом, используемым при оценке эффективности ИП.

В отдельных случаях значение нормы дисконта может выбираться различным для разных шагов расчета (переменная норма дисконта). Это может быть целесообразно в случаях

переменного по времени риска;

переменной по времени структуры капитала при оценке коммерческой эффективности ИП.

Слайд 37Чистым доходом (другие названия - ЧД, Net Value, NV) называется

накопленный эффект (сальдо денежного потока) за расчетный период.

Важнейшим показателем

эффективности проекта является чистый дисконтированный доход (другие названия - ЧДД, интегральный эффект, Net Present Value, NPV) - накопленный дисконтированный эффект за расчетный период.Разность ЧД - ЧДД нередко называют дисконтом проекта.

Слайд 38Внутренняя норма доходности (другие названия - ВНД, внутренняя норма дисконта,

внутренняя норма рентабельности, Internal Rate of Return, IRR). B наиболее

распространенном случае ИП, начинающихся с (инвестиционных) затрат и имеющих положительный ЧД, внутренней нормой доходности называется положительное число Е_в, если:при норме дисконта Е = Е_в чистый дисконтированный доход проекта обращается в 0,

это число единственное.

Слайд 39Сроком окупаемости с учетом дисконтирования называется продолжительность периода от начального

момента до "момента окупаемости с учетом дисконтирования".

Моментом окупаемости с

учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый дисконтированный доход ЧДД(k) становится и в дальнейшем остается неотрицательным.Потребность в дополнительном финансировании (ПФ) - максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности.

Потребность в дополнительном финансировании с учетом дисконта (ДПФ) - максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности.

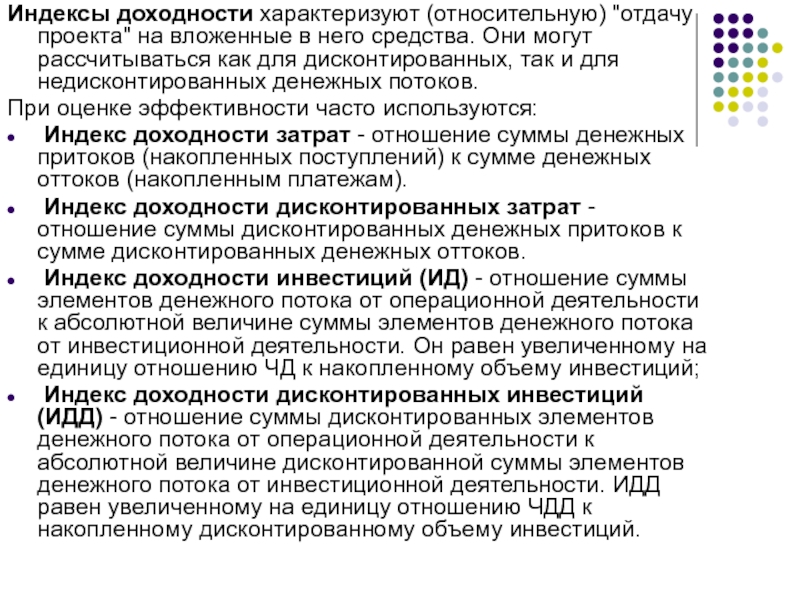

Слайд 40Индексы доходности характеризуют (относительную) "отдачу проекта" на вложенные в него

средства. Они могут рассчитываться как для дисконтированных, так и для

недисконтированных денежных потоков.При оценке эффективности часто используются:

Индекс доходности затрат - отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам).

Индекс доходности дисконтированных затрат - отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков.

Индекс доходности инвестиций (ИД) - отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧД к накопленному объему инвестиций;

Индекс доходности дисконтированных инвестиций (ИДД) - отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. ИДД равен увеличенному на единицу отношению ЧДД к накопленному дисконтированному объему инвестиций.

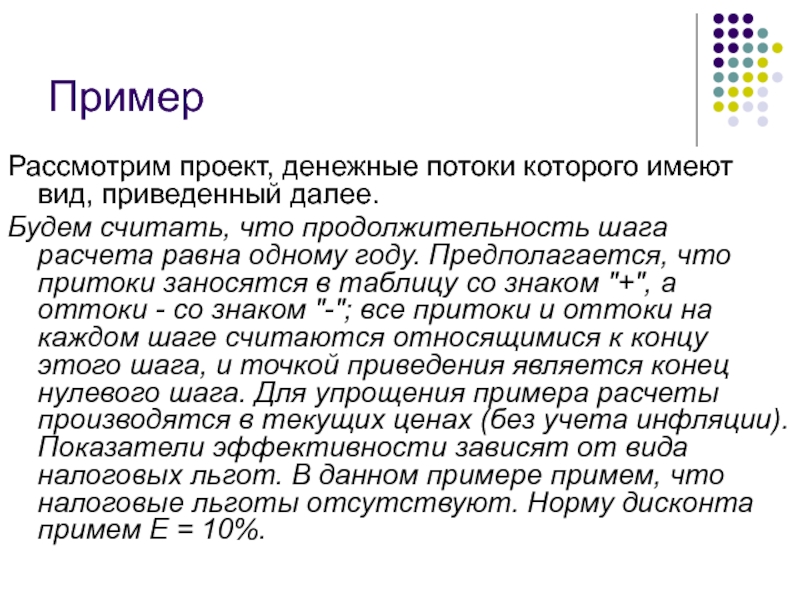

Слайд 41Пример

Рассмотрим проект, денежные потоки которого имеют вид, приведенный далее.

Будем

считать, что продолжительность шага расчета равна одному году. Предполагается, что

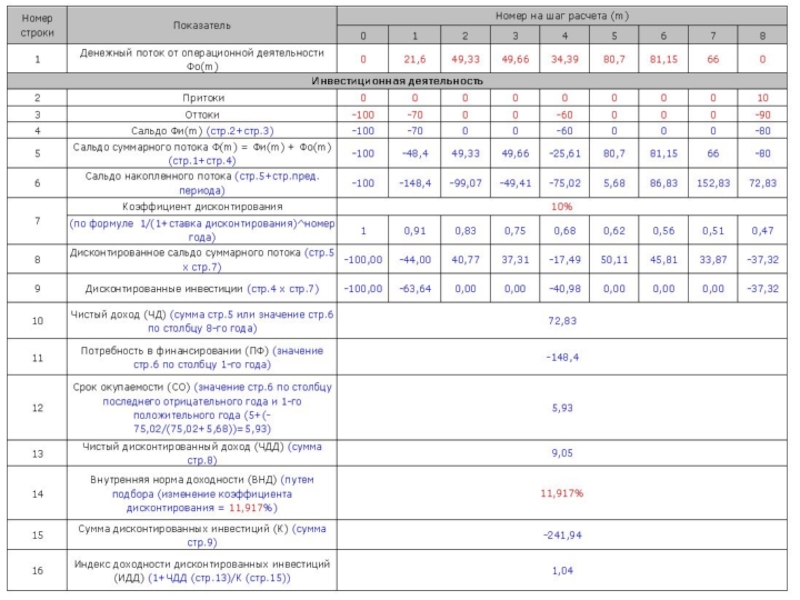

притоки заносятся в таблицу со знаком "+", а оттоки - со знаком "-"; все притоки и оттоки на каждом шаге считаются относящимися к концу этого шага, и точкой приведения является конец нулевого шага. Для упрощения примера расчеты производятся в текущих ценах (без учета инфляции). Показатели эффективности зависят от вида налоговых льгот. В данном примере примем, что налоговые льготы отсутствуют. Норму дисконта примем Е = 10%.Слайд 43Чистый доход (ЧД) указан в последнем столбце (m = 8)

строки 6 таблицы: ЧД = 72,81

Из той же строки видно,

что потребность в финансировании (ПФ) равна 148,40 (на шаге m = 1).Момент окупаемости проекта также определяется на основании данных в строке 6 таблицы. Из нее видно, что он лежит внутри шага m = 5, так как в конце шага с m = 4 сальдо накопленного потока S_4 <0, а аналогичное сальдо в конце шага с m = 5, S_5 >= 0.

Слайд 44Срок окупаемости, отсчитанный от начала нулевого шага, составляет 5,93 года,

если же отсчитывать его от начала операционной деятельности (конец нулевого

шага), он окажется равным 4,93 года.Определим ЧДД проекта при норме дисконта E = 10%, приводя поток к шагу 0 (t(0) = 0). Дисконтирующий множитель и дисконтированное сальдо суммарного потока приведены в стр. 7 и 8 табл., а сумма значений стр.8 равна ЧДД = 9,04 единицы. Таким образом, проект, приведенный в примере, эффективен.

ВНД определяется, исходя из стр.5, подбором значения нормы дисконта. В результате получим ВНД = 11,92%. Это еще раз подтверждает эффективность проекта, так как ВНД > Е.

Для определения ИДД найдем сумму дисконтированных инвестиций К. Для всех инвестиций (не только первоначальных) К равна абсолютной величине суммы элементов строки 9, т.е. K = 241,94. Тогда ИДД = 1 + ЧДД = 1 + 9,04/241,94 = 1,037. Так как ЧДД > 0, ИДД > 1.

Слайд 46Общие положения

На всех стадиях исходные сведения должны включать:

-

цель проекта;

- характер производства, общие сведения о применяемой технологии,

вид производимой продукции (работ, услуг);- условия начала и завершения реализации проекта, продолжительность расчетного периода;

- сведения об экономическом окружении.

На стадии инвестиционного предложения сведения о проекте должны включать:

- продолжительность строительства;

- объем капиталовложений;

- выручку по годам реализации проекта;

- производственные издержки по годам реализации проекта.

Слайд 47Сведения о проекте и его участниках

1. Общие сведения о

проекте должны включать:

характер проектируемого производства, состав производимой продукции (работ,

услуг);сведения о размещении производства;

информацию об особенностях технологических процессов, о характере потребляемых ресурсов, системе реализации производимой продукции.

2. При оценке эффективности инвестиций для отдельных его участников необходима дополнительная информация о составе и функциях этих участников. Для участников, выполняющих в проекте одновременно несколько разнородных функций (например, инвесторов, предоставляющих заемные средства или приобретающих производимую продукцию), должны быть описаны все эти функции.

3. По тем участникам, которые на данной стадии расчетов уже определены, необходима информация об их производственном потенциале и финансовом состоянии.

Производственный потенциал предприятия.

Финансовое состояние предприятия.

Если проект предполагает создание нового юридического лица - акционерного предприятия, необходима предварительная информация о его акционерах и размере намечаемого акционерного капитала.

Другие участники проекта определяются только своими функциями при реализации проекта (например, кредитующий банк, арендодатель того или иного имущества).

4. В связи с тем, что затраты и результаты участников зависят от характера взаимоотношений между ними, информация об участниках должна включать и описание основных элементов организационно-экономического механизма реализации проекта.

Слайд 48Экономическое окружение проекта

Сведения об экономическом окружении проекта должны включать:

прогнозную

оценку общего индекса инфляции и прогноз абсолютного или относительного и

ресурсы на весь период реализации проекта;прогноз изменения обменного курса валюты или индекса внутренней инфляции иностранной валюты на весь период реализации проекта;

сведения о системе налогообложения.

Источником указанной информации являются перспективные планы и прогнозы органов государственного управления в области экономической политики и финансов, анализ тенденций изменения цен и валютного курса, анализ структуры цен на продукты (услуги) и ресурсы в России и в мире.

Информация о системе налогообложения должна включать прежде всего возможно более полный перечень налогов, сборов, акцизов, пошлин и иных аналогичных платежей (далее - налогов). Особое внимание должно быть уделено налогам, регулируемым региональным законодательством (налоги субъектов Федерации и местные налоги). По каждому виду налогов необходимо привести следующие сведения:

базе налогообложения;

ставке налога;

периодичности выплат налога (сроки уплаты);

о льготах по налогу (в части, относящейся к предприятиям - участникам проекта). В случае, если состав и размеры льгот установлены федеральным законодательством, достаточно указать документ, в соответствии с которым они определяются. Льготы, введенные субъектами Федерации и местной администрацией, описываются полностью;

распределении налоговых платежей между бюджетами различного уровня.

Слайд 49Сведения об эффекте от реализации проекта в смежных областях

В

расчетах эффективности рекомендуется учитывать также влияние реализации проекта на деятельность

сторонних предприятий и населения, в том числе:изменение рыночной стоимости имущества граждан (жилья, земельных участков и др.), обусловленное реализацией проекта;

снижение уровня розничных цен на отдельные товары и услуги, обусловленное увеличением предложения этих товаров при реализации проекта;

влияние реализации проекта на объемы производства продукции (работ, услуг) сторонними предприятиями;

воздействие осуществления проекта на здоровье населения;

экономию времени населения на коммуникации, обусловленную реализацией проекта в области транспорта и связи.

Слайд 50Денежный поток от инвестиционной деятельности

В денежный поток от инвестиционной

деятельности в качестве оттока включаются прежде всего распределенные по шагам

расчетного периода затраты по созданию и вводу в эксплуатацию новых основных средств и ликвидации, замещению или возмещению выбывающих существующих основных средств.Кроме того, в денежный поток от инвестиционной деятельности включаются изменения оборотного капитала (увеличение рассматривается как отток денежных средств, уменьшение - как приток).

В качестве оттока включаются также собственные средства, вложенные на депозит, а также затраты на покупку ценных бумаг других хозяйствующих субъектов, предназначенные для финансирования данного ИП.

В качестве притока в денежный поток от инвестиционной деятельности включаются доходы от реализации выбывающих активов. В этом случае, однако, необходимо предусмотреть уплату соответствующих налогов.

В соответствии со СНиП 11-01-95 и СП 11-101-95 источниками такой информации являются проект (ТЭО) или "Обоснование инвестиций".

При подготовке информации учитываются следующие обстоятельства.

1. Проценты за кредит, взятый на финансирование строительства объектов, уплачиваемые до ввода объектов в эксплуатацию, в стоимость объектов не включаются, а учитываются отдельно и только при оценке эффективности проекта в целом.

2. Объемы затрат заносятся в таблицу в текущих ценах с НДС в валюте, в которой они осуществляются.

3. В таблицу заносятся как первоначальные капиталовложения, так и последующие, в том числе - на рекультивацию земель после начала эксплуатации и на замену выбывающего оборудования, определяемую на основании его сроков службы, которые могут не корреспондироваться с нормами амортизации.

4. Ha последних шагах расчета в составе капитальных вложений должны учитываться затраты, связанные с ликвидацией предприятия, включая затраты на демонтаж оборудования, защиту и восстановление среды обитания и т.д. (осуществление таких затрат может занимать несколько шагов).

5. Величину доходов от продажи основных фондов при прекращении проекта рекомендуется определять по данным прогнозной оценки. Она может не совпадать с остаточной стоимостью такого имущества.

Слайд 51Денежный поток от операционной деятельности

Объемы производства рекомендуется указывать в

натуральном и стоимостном выражении.

Цены на производимую продукцию, предусмотренные в

проекте, должны учитывать влияние реализации проекта на общий объем предложения данной продукции (и следовательно, на цены этой продукции) на соответствующем рынке.Источником информации являются предпроектные и проектные материалы, а также исследования российского и зарубежного рынков, подтверждаемые, например, межправительственными соглашениями, соглашениями о намерениях, заключенными договорами и др., по крайней мере, до момента окупаемости проекта.

Исходная информация для определения выручки от продажи продукции задается по шагам расчета для каждого вида продукции, отдельно для реализации на внутреннем и внешнем рынках.

Помимо выручки от реализации в притоках и оттоках реальных денег необходимо учитывать доходы и расходы от внереализационных операций, непосредственно не связанных с производством продукции. К ним, в частности, относятся:

- доходы от сдачи имущества в аренду, или лизинга (если эта операция не является основной деятельностью);

- поступления средств при закрытии депозитных счетов (открытие которых предусмотрено проектом) и по приобретенным ценным бумагам других хозяйствующих субъектов;

- возврат займов, предоставленных другим участникам.

Затраты на производство и сбыт продукции

Источником информации являются предпроектные и проектные материалы.

На каждый вид основных потребляемых при реализации проекта ресурсов должны быть обоснованы цены (рыночные, согласованные между участниками проекта или иные). В случае необходимости следует учитывать влияние проекта на общий объем спроса на этот вид ресурсов (и следовательно, на его цену) на соответствующем рынке.

Все показатели рекомендуется указывать с выделением НДС и других налогов и сборов, включаемых в цену.

В случае если предприятие осуществляет несколько видов деятельности, по которым установлены различные ставки налогов (в частности, налог на прибыль), доходы и расходы по каждому из таких видов деятельности определяются отдельно.

Текущие расходы, которые в момент осуществления не могут быть ни отнесены на себестоимость, ни включены в капиталовложения (расходы на ремонт основных средств, на освоение производства вносимая вперед арендная плата, и т.п.), в расчетах денежных потоков должны отражаться на том шаге, на котором они производятся. Однако в бухгалтерском учете они отражаются по статье баланса "расходы будущих периодов" и распределяются на себестоимость продукции в последующем периоде. Порядок такого распределения определяется учетной политикой предприятия и должен быть задан в исходной информации.

Слайд 52Денежный поток от финансовой деятельности

Денежные потоки от финансовой деятельности

в большой степени формируются при выработке схемы финансирования и в

процессе расчета эффективности ИП.Поэтому исходная информация ограничивается сведениями об источниках финансирования: об объеме акционерного капитала, субсидий и дотаций, а также об условиях привлечения заемных средств (объем, срок, условия получения, возврата и обслуживания).

Распределение по шагам может носить при этом ориентировочный характер.

Размеры денежных поступлений и платежей, связанных с финансовой деятельностью, рекомендуется устанавливать раздельно по платежам в российской и иностранных валютах.

Слайд 54 Этот блок состоит из двух разделов:

"Оценка общественной эффективности

инвестиционного проекта"

"Оценка коммерческой эффективности инвестиционного проекта".

Как уже указывалось,

последняя имеет основной целью поиск инвесторов и может быть опущена, если источники и условия финансирования известны к моменту разработки проекта.В обоих разделах эффективность оценивается для "проекта в целом", т.е. с точки зрения единственного участника, реализующего проект как бы за счет собственных средств. По этой причине показатели эффективности определяются на основании денежных потоков только от инвестиционной и операционной деятельности. При наличии нескольких вариантов проекта каждый из них оценивается самостоятельно.

Расчет производится в текущих и дефлированных ценах. При различии результатов предпочтение отдается результатам расчетов в дефлированных ценах.

Слайд 55Оценка общественной эффективности инвестиционного проекта

При расчете показателей общественной эффективности:

в

денежных потоках отражается (при наличии информации) стоимостная оценка последствий осуществления

данного проекта в других отраслях народного хозяйства, в социальной и экологической сферах;в составе оборотного капитала учитываются только запасы (материалы, незавершенная готовая продукция) и резервы денежных средств;

исключаются из притоков и оттоков денег по операционной и финансовой деятельности их составляющие, связанные с получением кредитов, выплатой процентов по ним и их погашением, предоставленными субсидиями, дотациями, налоговыми и другими трансфертными платежами, при которых финансовые ресурсы передаются от одного участника проекта (включая государство) другому.

производимая продукция (работы, услуги) и затрачиваемые ресурсы должны оцениваться в специальных экономических ценах. Временно, впредь до введения нормативными документами подобных цен или методов их установления, стоимостную оценку производимой продукции и потребляемых ресурсов рекомендуется производить на основе следующих положений.

Слайд 56а) Стоимостная оценка товаров производится по-разному в зависимости от их

роли во внешнеторговом обороте страны:

продукция, предназначенная для экспорта, оценивается по

реальной цене продажи на границе, т.е. цене ФОБ, за вычетом таможенных сборов, акцизов и расходов на доставку до границы;импортозамещающий выпуск и импортируемые оборудование и материалы оцениваются по цене замещаемой продукции плюс затраты на страховку и доставку;

товары, предназначенные к реализации на внутреннем рынке, а также инфраструктурные услуги (расходы на электроэнергию, газ, воду, транспорт) оцениваются на основе рыночных цен с НДС, налогом на реализацию ГСМ, но без акцизов;

новые (улучшенные) товары, реализуемые или приобретаемые на внутреннем рынке, но могущие экспортироваться, оцениваются по максимальной из двух величин: цене внутреннего рынка (с НДС, но без акцизов) и цене "на границе";

цена отсутствующей или недоступной на внутреннем и внешнем рынке (в частности, новой, не имеющей аналогов) продукции устанавливается проектом с учетом результатов маркетинговых исследований или по согласованию с основными потребителями.

Слайд 57б) Затраты труда оцениваются величиной заработной платы персонала (с установленными

начислениями) исходя из средней годовой заработной платы одного работника для

РФ, для региона, в котором осуществляются затраты труда, или усредненной для данной отрасли производства; в) Используемые природные ресурсы (земельные участки, недра, лесные, водные ресурсы и др.) оцениваются в соответствии со ставками платежей, установленными законодательством РФ.Слайд 58Денежные поступления от операционной деятельности рассчитываются по объему продаж и

текущим затратам. Дополнительно в денежных потоках от операционной деятельности учитываются

внешние эффекты, например увеличение или уменьшение доходов сторонних организаций и населения, обусловленное последствиями реализации проекта.При наличии соответствующей информации в состав затрат включаются ожидаемые потери от аварий и иных нештатных ситуаций.

Слайд 59В денежных потоках от инвестиционной деятельности учитываются:

вложения в основные средства

на всех шагах расчетного периода;

затраты, связанные с прекращением проекта

(например, на восстановление окружающей среды);вложения в прирост оборотного капитала;

доходы от реализации имущества и нематериальных активов при прекращении И.П.

Слайд 60Пример.

Оценка общественной эффективности ИП. В этом (упрощенном) примере:

продолжительность шага

расчета равна одному году;

из налогов учитывается только НДС (20%);

не учитываются прирост оборотного капитала и некапитализируемые инвестиционные затраты. Считается также, что все капиталовложения включают в себя НДС;расчет производится без учета инфляции.

Пусть составляющие потока от инвестиционной и операционной деятельности ИП заданы в строках 1, 2, 4, 5.

Слайд 62Оценка коммерческой эффективности инвестиционного проекта

Расчет показателей коммерческой эффективности ИП

основывается на следующих принципах:

используются предусмотренные проектом (рыночные) текущие или

прогнозные цены на продукты, услуги и материальные ресурсы;денежные потоки рассчитываются в тех же валютах, в которых проектом предусматриваются приобретение ресурсов и оплата продукции;

заработная плата включается в состав операционных издержек в размерах, установленных проектом (с учетом отчислений);

если проект предусматривает одновременно и производство и потребление некоторой продукции (например, производство и потребление комплектующих изделий или оборудования), в расчете учитываются только затраты на ее производство, но не расходы на ее приобретение;

при расчете учитываются налоги, сборы, отчисления и т.п., предусмотренные законодательством, в частности, возмещение НДС за используемые ресурсы, установленные законом налоговые льготы и пр.;

если проектом предусмотрено полное или частичное связывание денежных средств (депонирование, приобретение ценных бумаг и пр.), вложение соответствующих сумм учитывается (в виде оттока) в денежных потоках от инвестиционной деятельности, а получение (в виде притоков) - в денежных потоках от операционной деятельности;

если проект предусматривает одновременное осуществление нескольких видов операционной деятельности, в расчете учитываются затраты по каждому из них.

Слайд 63В качестве выходных форм для расчета коммерческой эффективности проекта рекомендуются

таблицы:

отчета о прибылях и об убытках;

денежных потоков с

расчетом показателей эффективности.Для построения отчета о прибылях и убытках следует привести сведения о налоговых выплатах по каждому виду налогов.

В качестве (необязательного) дополнения может приводиться также прогноз баланса активов и пассивов по шагам расчета (таблица балансового отчета).

Слайд 64Денежный поток от операционной деятельности

Основным притоком реальных денег от операционной

деятельности является выручка от реализации продукции, определяемая по конечной (реализуемой

на сторону) продукции, a также прочие и внереализационные доходы.Затраты на производство и сбыт продукции определяются по данным раздела «Входная информация».

В целях расчета налогов и дивидендов разрабатывается таблица отчета о прибылях и убытках.

Слайд 65Денежный поток от инвестиционной деятельности

В денежный поток от инвестиционной деятельности

входят:

А. Притоки - доходы (за вычетом налогов!) от реализации имущества

и нематериальных активов (в частности, при прекращении проекта), а также от возврата (в конце проекта) оборотных активов, уменьшение оборотного капитала на всех шагах расчетного периода;Б. Оттоки - вложения в основные средства на всех шагах расчетного периода, ликвидационные затраты, вложения средств на депозит и в ценные бумаги других хозяйствующих субъектов, в увеличение оборотного капитала, компенсации (в конце проекта) оборотных пассивов.

Изменение оборотного капитала определяется на основе расчетов текущих активов и текущих пассивов по состоянию на конец каждого шага (доля и принимается экспертно).

При этом влияние расчетов по займам на величину оборотного капитала не учитывается.

Слайд 66Пример

Определение денежного потока ИП. Исходные положения:

продолжительность шага расчета равна

одному году;

норма амортизации 15%;

из налогов учитываются НДС (20%),

налог на имущество (2% от среднегодовой остаточной стоимости фондов), выплаты в дорожные фонды, налог на жилфонд (ЖФ) и объекты социально-культурной сферы (СКС) - в сумме 4% выручки без НДС, налог на прибыль (35%);как и в примере 4.1, не учитываются прирост оборотного капитала и некапитализируемые инвестиционные затраты, а НДС на капвложения считается входящим в них и переносящим свою величину на стоимость продукции через амортизацию;

ликвидационные затраты учитываются с НДС. Ликвидационные поступления учитываются в размере, остающемся у предприятия, т.е. без НДС.

Слайд 68Замечания.

Как указывалось в Предисловии, этот пример носит иллюстративный, а потому

схематичный характер. В частности, в примере:

приводится общая норма амортизации (15%),

в то время как на практике нормы амортизации по различным активам различны, а величины амортизации по ним складываются исходя из установленных норм и учетной политики организации;не рассматриваются вопросы, связанные с полной амортизацией активов и (или) выработкой их технического ресурса, в частности, не учитывается потребность в повторных капиталовложениях на замену изношенных активов.

Кроме того, валовая (балансовая) прибыль в примере, отличается от бухгалтерской за счет другого отнесения налогов.