Слайд 1Налоги и налогообложение

Саркисян Гаяне Агасиевна

Слайд 2Лекция2. Законодательство по налогам и сборам в РФ. Налоговый контроль

и налоговое администрирование

План

1.Законодательство по налогам и сборам в РФ

2.Субъекты налоговых

правоотношений: налогоплательщики, их состав, права и обязанности, налоговые органы

3.Способы обеспечения исполнения обязанности по уплате налогов и сборов

4.Налоговый контроль и налоговое администрирование: сущность, виды, формы проведения

5. Налоговые правонарушения и ответственность за их совершение

Слайд 31. Законодательство по налогам и сборам в РФ

Основой законодательства

в области налоговых отношений является Конституция РФ.

Нормы Конституции РФ

составляют базу для разработки общих принципов налогообложения, установления налогов и сборов, формирования налоговой политики, путей ее дальнейшего совершенствования.

Система налогов, взимаемых в федеральный бюджет, и общие принципы налогообложения и сборов в Российской Федерации устанавливаются федеральным законом (п. 3 ст. 75 Конституции РФ).

Следующим источником правового регулирования налоговых правоотношений являются международные договоры РФ, которые:

определяют общие принципы регулирования правоотношений в области налогообложения;

регулируют определенные вопросы налогообложения (например, налогообложение дивидендов, процентного дохода).

По состоянию на 01.01.2020 г. Россия заключила соглашения об избежании двойного налогообложения с 84-мя странами. Это – Австрия, Австралия, Великобритания, Венгрия, Германия и др.

http://www.consultant.ru/document/cons_doc_LAW_288948/

Слайд 4Законодательство по налогам и сборам в РФ

Законодательство о налогах

и сборах регулирует властные отношения по установлению, введению и взиманию

налогов, сборов, страховых взносов, а также отношения, возникающие при ведении налогового контроля, обжаловании актов налоговиков, действий должностных лиц, привлечении к ответственности за налоговое правонарушение (п. 1 ст. 2 НК РФ).

В законодательство о налогах и сборах не входит:

Таможенное законодательство;

Законодательство о страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний не являются частью законодательства о налогах и сборах (п. 2,3 ст. 2 НК РФ);

разъяснения контролирующих органов – письма Минфина РФ и ФНС России (а также письма Минтруда РФ, Минэкономразвития, Росстата и др.), поскольку нормативно-правовыми актами не признаются.

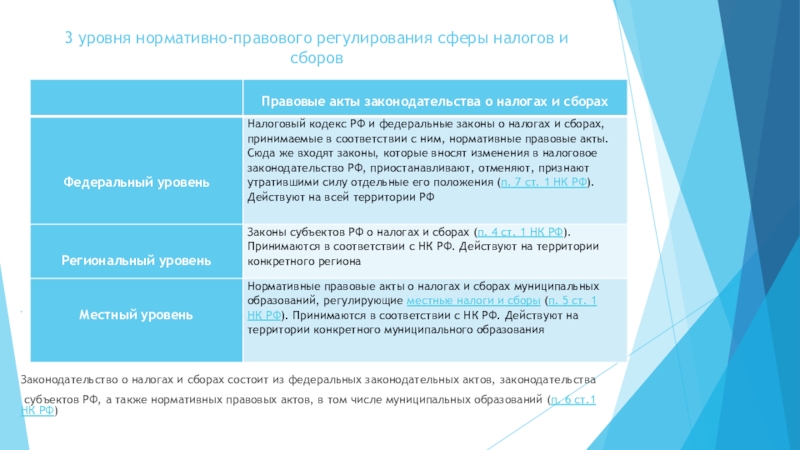

Слайд 53 уровня нормативно-правового регулирования сферы налогов и сборов

.

Законодательство о

налогах и сборах состоит из федеральных законодательных актов, законодательства

субъектов

РФ, а также нормативных правовых актов, в том числе муниципальных образований (п. 6 ст.1 НК РФ)

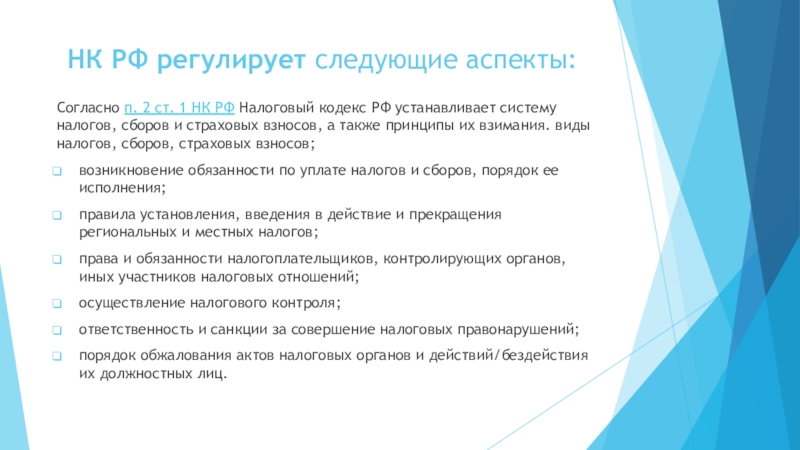

Слайд 6НК РФ регулирует следующие аспекты:

Согласно п. 2 ст. 1 НК РФ

Налоговый кодекс РФ устанавливает систему налогов, сборов и страховых взносов,

а также принципы их взимания. виды налогов, сборов, страховых взносов;

возникновение обязанности по уплате налогов и сборов, порядок ее исполнения;

правила установления, введения в действие и прекращения региональных и местных налогов;

права и обязанности налогоплательщиков, контролирующих органов, иных участников налоговых отношений;

осуществление налогового контроля;

ответственность и санкции за совершение налоговых правонарушений;

порядок обжалования актов налоговых органов и действий/бездействия их должностных лиц.

Слайд 7Налоговый кодекс РФ

По своей структуре Налоговый кодекс РФ состоит из

двух частей.

Первая (общая) часть введена в действие с 1

января 1999 г. Федеральным законом от 31.07.1998 г. №147-ФЗ «О введении в действие части первой Налогового кодекса Российской Федерации».

Вторая часть НК РФ введена в действие с 1 января 2001 г. Федеральным законом от 05.08.2000 г. №118-ФЗ «О введении в действие части второй Налогового кодекса Российской Федерации».

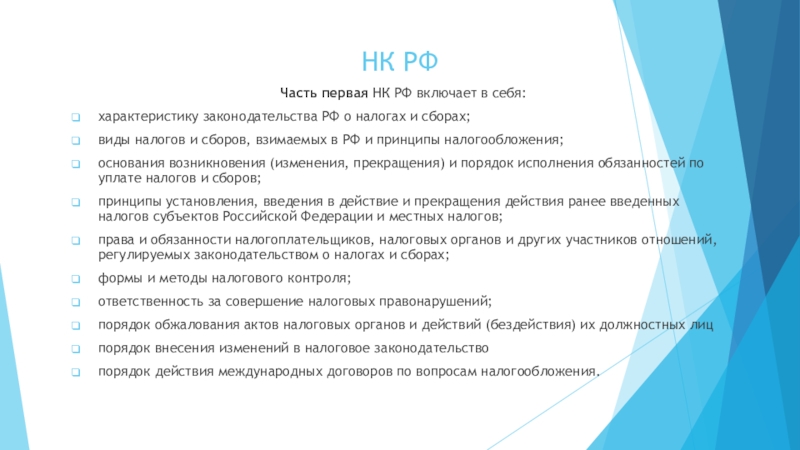

Слайд 8НК РФ

Часть первая НК РФ включает в себя:

характеристику законодательства РФ

о налогах и сборах;

виды налогов и сборов, взимаемых в РФ

и принципы налогообложения;

основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов;

принципы установления, введения в действие и прекращения действия ранее введенных налогов субъектов Российской Федерации и местных налогов;

права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

формы и методы налогового контроля;

ответственность за совершение налоговых правонарушений;

порядок обжалования актов налоговых органов и действий (бездействия) их должностных лиц

порядок внесения изменений в налоговое законодательство

порядок действия международных договоров по вопросам налогообложения.

Слайд 9НК РФ

Вторая часть НК РФ включает:

характеристику налогов и сборов,

входящих в налоговую систему РФ,

а также специальных налоговых режимов.

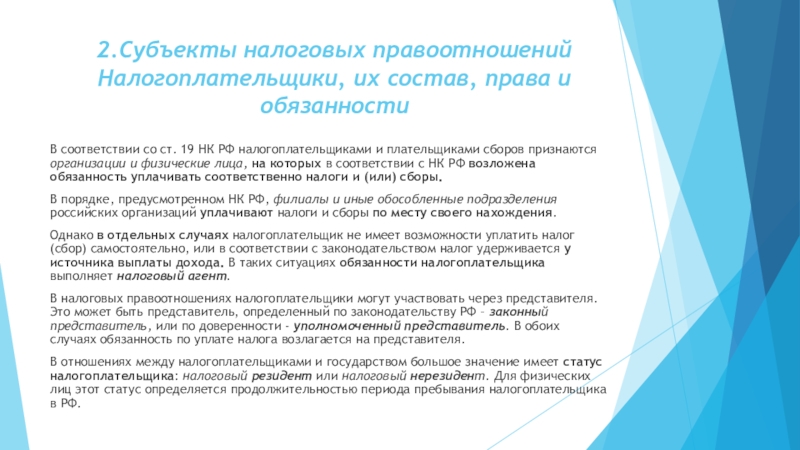

Слайд 102.Субъекты налоговых правоотношений

Налогоплательщики, их состав, права и обязанности

В соответствии со

ст. 19 НК РФ налогоплательщиками и плательщиками сборов признаются организации

и физические лица, на которых в соответствии с НК РФ возложена обязанность уплачивать соответственно налоги и (или) сборы.

В порядке, предусмотренном НК РФ, филиалы и иные обособленные подразделения российских организаций уплачивают налоги и сборы по месту своего нахождения.

Однако в отдельных случаях налогоплательщик не имеет возможности уплатить налог (сбор) самостоятельно, или в соответствии с законодательством налог удерживается у источника выплаты дохода. В таких ситуациях обязанности налогоплательщика выполняет налоговый агент.

В налоговых правоотношениях налогоплательщики могут участвовать через представителя. Это может быть представитель, определенный по законодательству РФ – законный представитель, или по доверенности - уполномоченный представитель. В обоих случаях обязанность по уплате налога возлагается на представителя.

В отношениях между налогоплательщиками и государством большое значение имеет статус налогоплательщика: налоговый резидент или налоговый нерезидент. Для физических лиц этот статус определяется продолжительностью периода пребывания налогоплательщика в РФ.

Слайд 11Налогоплательщики

Налоговым резидентом признается гражданин РФ, иностранец, лицо без гражданства, если

период пребывания в РФ – не менее 183 календарных дней

в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ). Для указанных лиц налогообложению в РФ подлежат все доходы - как полученные в РФ, так и за рубежом.

Налоговым нерезидентом признается лицо, пребывающее в РФ менее 183 дней в течение 12 следующих подряд месяцев. Данное лицо является налогоплательщиком только по тем доходам, которые получены в РФ.

При определении налогового статуса юридических лиц проводят проверку, используя следующие признаки : инкорпорации (места регистрации); деловой цели; места нахождения центрального управления и контроля; места нахождения текущего управления компанией. Так, если организация зарегистрирована в качестве юридического лица в РФ (признак инкорпорации), то она признается в качестве налогового резидента РФ.

Слайд 12Права налогоплательщиков

В соответствии со ст. 21 НК РФ налогоплательщики и

плательщики сборов имеют право:

1) получать по месту своего учета от

налоговых органов бесплатную информацию (в том числе в письменной форме) о:

действующих налогах и сборах,

законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах,

порядке исчисления и уплаты налогов и сборов,

правах и обязанностях налогоплательщиков,

полномочиях налоговых органов и их должностных лиц,

получать формы налоговых деклараций (расчетов) и разъяснения о порядке их заполнения.

Слайд 13Права налогоплательщиков

2) получать от:

Минфина РФ письменные разъяснения по вопросам применения

законодательства РФ о налогах и сборах,

Финансовых органов субъектов РФ

и муниципальных образований - по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых актов муниципальных образований о местных налогах и сборах;

3) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах;

4) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных НК РФ;

5) на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

Слайд 14Права налогоплательщиков

6) на осуществление совместной с налоговыми органами сверки расчетов

по налогам, сборам, пеням и штрафам, а также на получение

акта совместной сверки расчетов по налогам, сборам, пеням и штрафам;

7) представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах, лично либо через своего представителя;

8) представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок;

9) присутствовать при проведении выездной налоговой проверки;

10) получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов;

и др.

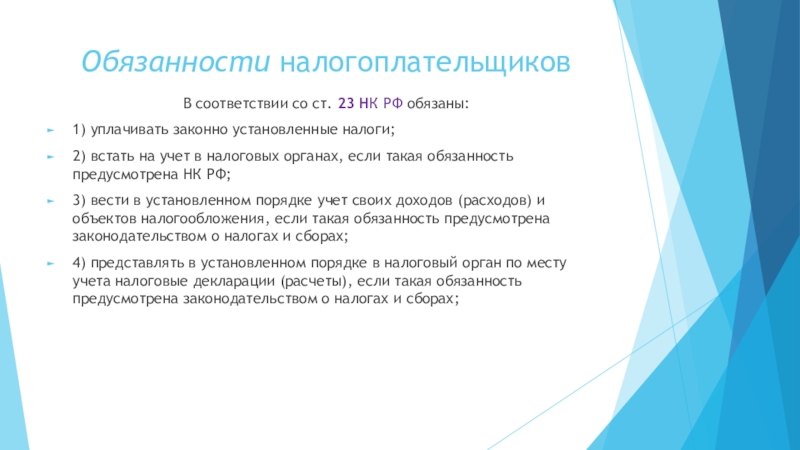

Слайд 15Обязанности налогоплательщиков

В соответствии со ст. 23 НК РФ обязаны:

1)

уплачивать законно установленные налоги;

2) встать на учет в налоговых органах,

если такая обязанность предусмотрена НК РФ;

3) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

4) представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах;

Слайд 16Обязанности налогоплательщиков

5) представлять в налоговый орган:

по месту жительства

индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет,

по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций;

по месту нахождения организации бухгалтерскую отчетность в соответствии с требованиями, установленными Федеральным законом "О бухгалтерском учете", за исключением случаев, когда организации в соответствии с указанным Федеральным законом не обязаны вести бухгалтерский учет или освобождены от ведения бухгалтерского учета;

6) представлять в налоговые органы и их должностным лицам в случаях и в порядке, которые предусмотрены НК РФ, документы, необходимые для исчисления и уплаты налогов;

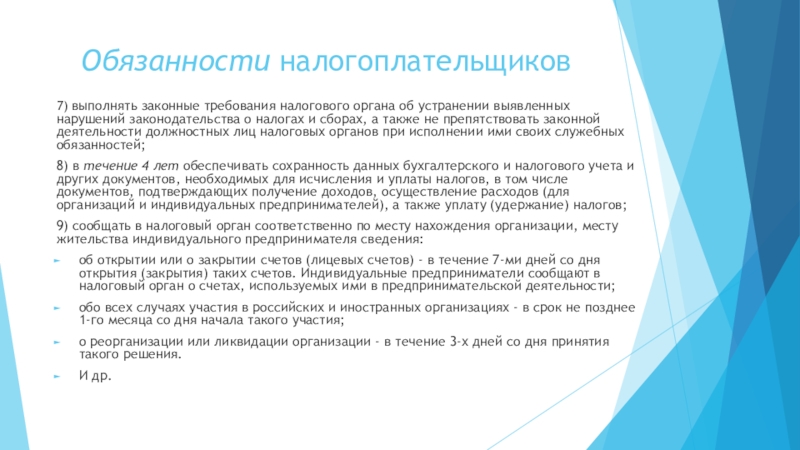

Слайд 17Обязанности налогоплательщиков

7) выполнять законные требования налогового органа об устранении

выявленных нарушений законодательства о налогах и сборах, а также не

препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

8) в течение 4 лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов;

9) сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя сведения:

об открытии или о закрытии счетов (лицевых счетов) - в течение 7-ми дней со дня открытия (закрытия) таких счетов. Индивидуальные предприниматели сообщают в налоговый орган о счетах, используемых ими в предпринимательской деятельности;

обо всех случаях участия в российских и иностранных организациях - в срок не позднее 1-го месяца со дня начала такого участия;

о реорганизации или ликвидации организации - в течение 3-х дней со дня принятия такого решения.

И др.

Слайд 18Налоговые органы

В соответствии со ст. 30 НК РФ налоговые органы

РФ представляют собой единую централизованную систему контроля:

соблюдения законодательства о налогах

и сборах;

соблюдения правильности исчисления налогов и сборов;

полноты и своевременности уплаты в соответствующий бюджет и других обязательных платежей.

Основная задача -обеспечение своевременного и полного поступления налогов и сборов в бюджеты всех уровней.

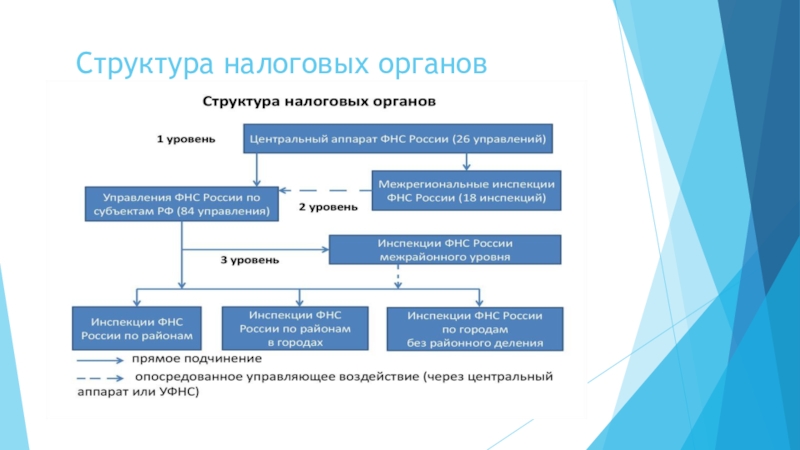

Система налоговых органов в РФ построена в соответствии с административным и национально-территориальным делением, принятым в РФ, и состоит из трех звеньев. Каждый уровень системы и ее составляющие имеют свои функции и специфику. Структура налоговых органов представлена на схеме.

Центральным органом управления налогообложением в РФ является ФНС России.

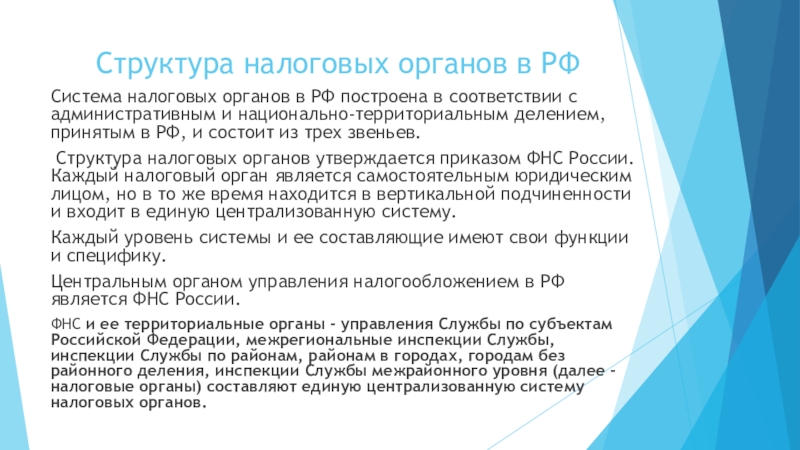

Слайд 20Структура налоговых органов в РФ

Система налоговых органов в РФ

построена в соответствии с административным и национально-территориальным делением, принятым в

РФ, и состоит из трех звеньев.

Структура налоговых органов утверждается приказом ФНС России. Каждый налоговый орган является самостоятельным юридическим лицом, но в то же время находится в вертикальной подчиненности и входит в единую централизованную систему.

Каждый уровень системы и ее составляющие имеют свои функции и специфику.

Центральным органом управления налогообложением в РФ является ФНС России.

ФНС и ее территориальные органы - управления Службы по субъектам Российской Федерации, межрегиональные инспекции Службы, инспекции Службы по районам, районам в городах, городам без районного деления, инспекции Службы межрайонного уровня (далее - налоговые органы) составляют единую централизованную систему налоговых органов.

Слайд 21Выделяют несколько видов межрегиональных инспекций ФНС России:

Межрегиональные инспекции ФНС России

по федеральным округам;

Межрегиональные инспекции ФНС России по крупнейшим налогоплательщикам;

Межрегиональные инспекции

ФНС России по централизованной обработке данных;

Межрегиональные инспекции ФНС России по ценообразованию для целей налогообложения;

Межрегиональные инспекции ФНС России по камеральному контролю.

Слайд 22Межрегиональные инспекции ФНС России по федеральным округам

Слайд 23Основные функции, возложенные на ФНС России по контролю и надзору

•

за соблюдением законодательства РФ о налогах и сборах;

• за правильностью

исчисления, полнотой, своевременностью внесения в соответствующий бюджет налогов и сборов и иных обязательных платежей;

• за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции;

• за соблюдением валютного законодательства в пределах компетенции налоговых органов;

• за информированием налогоплательщиков по вопросам налогового законодательства и разъяснением системы налогообложения.

ФНС России также является уполномоченным федеральным органом исполнительной власти, осуществляющим:

• государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей;

• представление в делах о банкротстве и процедурах банкротства требований об уплате обязательных платежей и требований РФ по денежным обязательствам

Слайд 253. Способы обеспечения исполнения обязанности по уплате налогов и сборов

Статьей

72 НК РФ установлены следующие способы обеспечения исполнения обязанности по

уплате налогов, сборов, страховых взносов: залогом имущества, поручительством, пеней, приостановлением операций по счетам в банке и наложением ареста на имущество, банковской гарантией.

Согласно ст.336 ГК РФ в качестве залога могут быть использованы ценные бумаги, обращающиеся на организованном рынке ценных бумаг, денежные депозиты, здания, машины, оборудование, транспортные средства, квартиры, товары и прочее имущество.

Предметом залога по договору между налоговым органом и залогодателем не может быть предмет залога по другому договору.

В силу поручительства согласно ст. 74 НК РФ поручитель обязывается перед налоговыми органами исполнить в полном объеме обязанность налогоплательщика по уплате налогов, если последний не уплатит в установленный срок причитающиеся суммы налога и соответствующих пеней. Поручителем может быть юридическое или физическое лицо. По одной обязанности по уплате налога допускается одновременное участие нескольких поручителей.

Слайд 26Способы обеспечения исполнения обязанности по уплате налогов и сборов

Поручительство оформляется в соответствии

с гражданским законодательством РФ договором между налоговым органом и поручителем по форме,

утверждаемой ФНС.

В случае неуплаты или неполной уплаты в установленный срок налога, обязанность по уплате которого обеспечена поручительством, налоговый орган в течение 5-ти дней со дня истечения срока исполнения требования об уплате налога направляет поручителю требование об уплате денежной суммы по договору поручительства.

В силу банковской гарантии на основании ст. 74.1 НК РФ банк (гарант) обязывается перед налоговыми органами исполнить в полном объеме обязанность налогоплательщика по уплате налога, если последний не уплатит в установленный срок причитающиеся суммы налога, и соответствующих пеней в соответствии с условиями даваемого гарантом обязательства уплатить денежную сумму по представленному налоговым органом в письменной форме или электронной форме по телекоммуникационным каналам связи требованию об уплате этой суммы.

Слайд 27Способы обеспечения исполнения обязанности по уплате налогов и сборов

Пеней согласно

ст. 75 НК РФ признается денежная сумма, которую налогоплательщик должен

выплатить в случае уплаты причитающихся сумм налогов в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

Пеня за каждый календарный день просрочки исполнения обязанности по уплате налога определяется в процентах от неуплаченной суммы налога.

Процентная ставка пени принимается равной:

для физических лиц, включая индивидуальных предпринимателей, - 1/300 действующей в это время ставки рефинансирования (ключевой ставки) ЦБ РФ;

для организаций:

за просрочку исполнения обязанности по уплате налога сроком до 30 календарных дней (включительно) - одной трехсотой действующей в это время ставки рефинансирования ЦБ РФ;

за просрочку исполнения обязанности по уплате налога сроком свыше 30 календарных дней – 1/300 ставки рефинансирования ЦБ РФ, действующей в период до 30 календарных дней (включительно) такой просрочки, и 1/150 ставки рефинансирования ЦБ РФ, действующей в период, начиная с 31-го календарного дня такой просрочки.

Слайд 28Способы обеспечения исполнения обязанности по уплате налогов и сборов (приостановление

операций по счетам в банках)

Другими способами обеспечения исполнения обязанностей по

уплате налогов и сборов являются приостановление операций по счетам в банках организаций и индивидуальных предпринимателей (ст. 76 НК РФ) и арест имущества (ст. 77 НК РФ).

Проведение операций по счетам в банке приостанавливается для обеспечения исполнения решения о взыскании налога или сбора. Имеется в виду, что банк прекращает все расходные операции по счету клиента.

Однако приостановление операций по счету не распространяется на платежи:

очередность исполнения которых в соответствии с ГК РФ предшествует исполнению обязанности по уплате налогов и сборов (согласно п.2 ст. 855 ГК РФ платежи по налогам и сборам налогоплательщиком осуществляются в 5-ю очередь);

в счет уплаты налогов (авансовых платежей), сборов, страховых взносов, соответствующих пеней и штрафов и по их перечислению в бюджетную систему РФ.

Решение о приостановлении операций налогоплательщика по его счетам в банке принимается руководителем (заместителем руководителя) налогового органа. Если такое решение подписано другим лицом, не уполномоченным на подобные действия, то налогоплательщик должен обратиться за соответствующими разъяснениями к руководителю налогового органа.

Слайд 29Вместе с тем операции по счетам в банке могут быть

приостановлены и в случае, если налогоплательщик не представил налоговую декларацию

в налоговый орган в течение 10-ти дней по истечении установленного срока. Если налогоплательщик представит в налоговый орган декларацию, то приостановление операций по счетам отменяется решением не позднее 1-го дня, следующего за днем представления этим налогоплательщиком налоговой декларации.

Арест имущества производится в случае неисполнения налогоплательщиком-организацией в установленные сроки обязанности по уплате налога, пеней и штрафов (ст. 77 НК РФ).

Арест может быть применен только для обеспечения взыскания налога, пеней и штрафов за счет имущества налогоплательщика-организации в соответствии со ст. 47 НК РФ.

Слайд 304. Налоговый контроль и налоговое администрирование: сущность, виды и формы

проведения

Налоговый контроль – это деятельность уполномоченных органов по контролю за

соблюдением налогоплательщиками, налоговыми агентами и плательщиками сборов законодательства о налогах и сборах (ст. 82 НК РФ).

При осуществлении налогового контроля не допускаются сбор, хранение, использование и распространение информации о налогоплательщике (плательщике сбора, налоговом агенте). Также не допускается в ходе сбора информации нарушать:

положения Конституции Российской Федерации,

положения НК РФ,

положения федеральных законов,

принцип сохранности информации, составляющей профессиональную тайну иных лиц, в частности адвокатскую тайну, аудиторскую тайну.

Слайд 31Содержание налогового контроля включает

проверку выполнения налогоплательщиками своих обязанностей по исчислению

и уплате налогов;

проверку постановки на налоговый учет организаций и физических

лиц, занимающихся предпринимательской деятельностью, а также физических лиц – непредпринимателей;

проверку правильности ведения учета доходов и расходов и объектов налогообложения, своевременности представления налоговых деклараций и достоверности содержащихся в них сведений;

проверку исполнения налоговыми агентами своих обязанностей по своевременному удержанию и перечислению в соответствующий бюджет (внебюджетный фонд) налогов и сборов;

проверку соблюдения банками обязанностей, связанных с учетом налогоплательщиков;

проверку правильности применения контрольно-кассовых машин при осуществлении денежных расчетов с населением;

выявление налогоплательщиков – кандидатов для выездной налоговой проверки;

принятие соответствующих мер по предотвращению и пресечению налоговых правонарушений, а также по возмещению материального ущерба, причиненного государству.

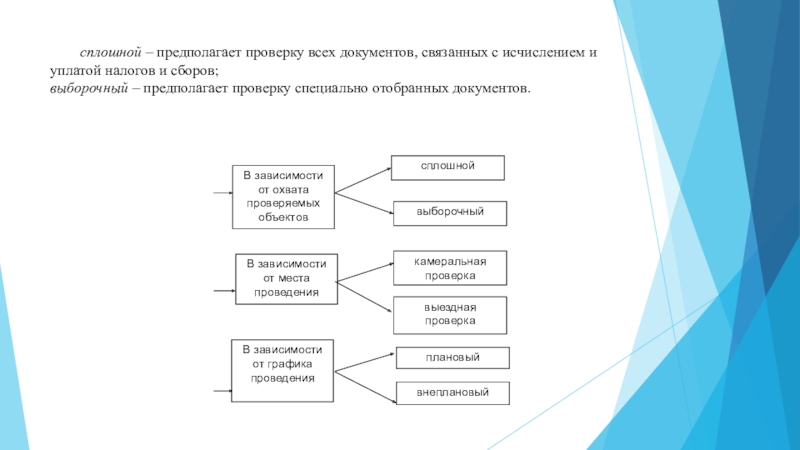

Слайд 32Классификация видов налогового контроля

Так, в зависимости от времени проведения

налоговый контроль бывает:

предварительный — предполагает проведение мероприятий профилактического характера по

предотвращению и пресечению налоговых правонарушений;

текущий — предполагает оперативное устранение выявленных нарушений, проводится, как правило, в виде камеральных налоговых проверок;

последующий — осуществляется по окончании отчетных (налоговых) периодов с целью проверки достоверности отчетных данных, исполнения решений контролирующих органов.

Слайд 33сплошной – предполагает проверку всех документов, связанных с исчислением и

уплатой налогов и сборов;

выборочный – предполагает проверку специально отобранных документов.

В зависимости от охвата проверяемых объектов

В зависимости от графика проведения

В зависимости от места проведения

сплошной

выборочный

камеральная проверка

выездная проверка

плановый

внеплановый

Слайд 34В зависимости от места проведения налоговый контроль бывает

в виде камеральных

проверок – осуществляется по месту нахождения налогового органа на основе

налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа;

в виде выездных проверок – на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа. В случае, если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, выездная налоговая проверка может проводиться по месту нахождения налогового органа.

В зависимости от графика проведения налоговый контроль бывает:

плановый;

внеплановый — проводится при наличии оснований, установленных в законодательстве о налогах и сборах (например, при реорганизации, ликвидации организации-налогоплательщика и др.).

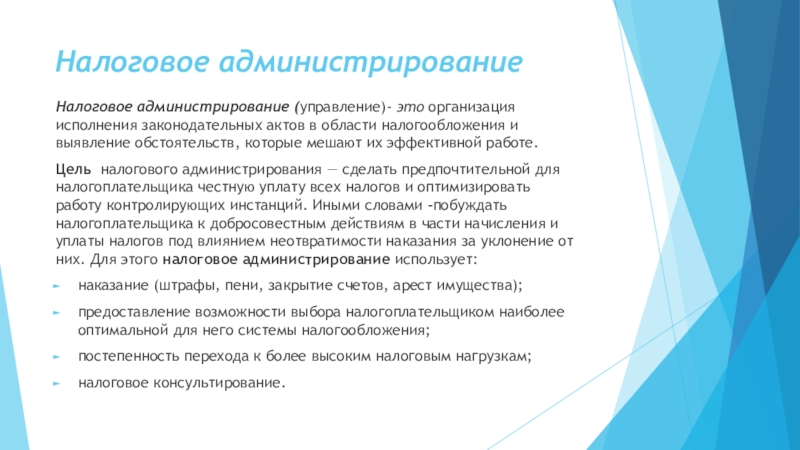

Слайд 35Налоговое администрирование

Налоговое администрирование (управление)- это организация исполнения законодательных актов в

области налогообложения и выявление обстоятельств, которые мешают их эффективной работе.

Цель

налогового администрирования — сделать предпочтительной для налогоплательщика честную уплату всех налогов и оптимизировать работу контролирующих инстанций. Иными словами –побуждать налогоплательщика к добросовестным действиям в части начисления и уплаты налогов под влиянием неотвратимости наказания за уклонение от них. Для этого налоговое администрирование использует:

наказание (штрафы, пени, закрытие счетов, арест имущества);

предоставление возможности выбора налогоплательщиком наиболее оптимальной для него системы налогообложения;

постепенность перехода к более высоким налоговым нагрузкам;

налоговое консультирование.

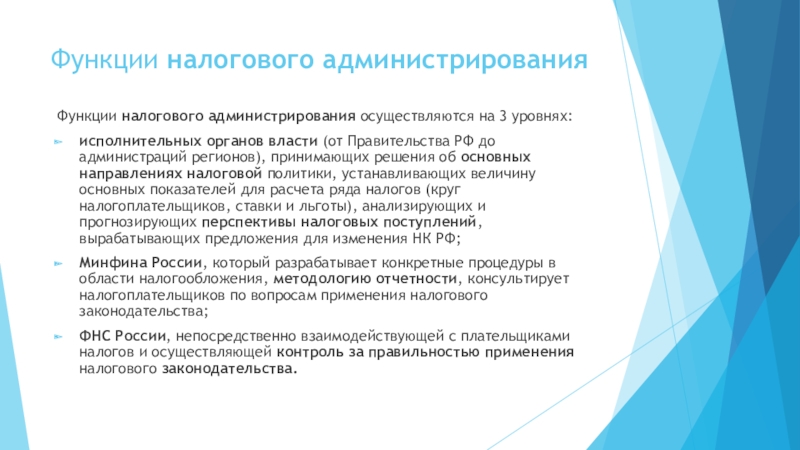

Слайд 36Функции налогового администрирования

Функции налогового администрирования осуществляются на 3 уровнях:

исполнительных органов власти (от Правительства

РФ до администраций регионов), принимающих решения об основных направлениях налоговой

политики, устанавливающих величину основных показателей для расчета ряда налогов (круг налогоплательщиков, ставки и льготы), анализирующих и прогнозирующих перспективы налоговых поступлений, вырабатывающих предложения для изменения НК РФ;

Минфина России, который разрабатывает конкретные процедуры в области налогообложения, методологию отчетности, консультирует налогоплательщиков по вопросам применения налогового законодательства;

ФНС России, непосредственно взаимодействующей с плательщиками налогов и осуществляющей контроль за правильностью применения налогового законодательства.

Слайд 37Налоговое администрирование подразумевает деятельность:

по определению направлений налоговой политики;

установлению значений показателей по

расчету налогов;

организации учета налогоплательщиков;

разработке форм отчетности;

организации работы по сбору налогов;

контролю

за исполнением налогового законодательства;

обработке информации по собираемым налогам;

прогнозированию и анализу объемов налоговых поступлений;

выявлению противоречивых или неэффективно работающих положений в налоговых законах;

выявлению схем уклонения от уплаты налогов;

установлению путей взаимодействия между различными структурами с целью получения дополнительной информации, необходимой для эффективного налогового контроля.

Слайд 38 5.Налоговые правонарушения и ответственность за их совершение

Налоговое правонарушение –

это виновно совершенное противоправное деяние налогоплательщика, налогового агента и иных

лиц, за которое НК РФ установлена ответственность (ст. 106 НК РФ). При этом под деянием понимают как действие, так и бездействие.

В НК РФ определен круг лиц, подлежащих ответственности за совершение налоговых правонарушений. При этом, физическое лицо может быть привлечено к ответственности за совершение налоговых правонарушений с 16-ти летнего возраста.

В ст. 108 представлены общие условия привлечения к ответственности за совершение налогового правонарушения.

Слайд 39Налоговые правонарушения

Нарушение порядка постановки на учет в налоговом органе

(ст. 116 НК РФ)

Нарушение срока представления сведений об открытии и

закрытии счета в банке (подп. 1 п. 2 ст. 23 – 7 дней со дня открытия, закрытия счета в банке) (ст. 118 НК РФ);

Непредставление налоговой декларации (например, по НДС – до 25-го числа месяца, следующего за налоговым периодом, по налогу на прибыль – до 28 марта, года следующего за отчетным) (ст. 119 НК РФ);

Нарушение установленного способа представления налоговой декларации (расчета) (ст. 119.1 НК РФ)

Грубое нарушение правил учета доходов и расходов и объектов налогообложения (ст. 120 НК РФ)

Неуплата или неполная уплата сумм налога (сбора) (ст. 122 НК РФ)

Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов (ст. 123 НК РФ)

Слайд 40Налоговые правонарушения

Несоблюдение порядка владения, пользования и (или) распоряжения имуществом, на

которое наложен арест или в отношении которого налоговым органом приняты

обеспечительные меры в виде залога (ст. 125 НК РФ)

Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (ст. 126 НК РФ)

Неявка свидетеля, неправомерный отказ от дачи показаний (ст. 128 НК РФ);

Отказ эксперта, переводчика или специалиста от участия в проведении налоговой проверки, дача заведомо ложного заключения или осуществление заведомо ложного перевода (ст. 129 НК РФ)

Неправомерное несообщение сведений налоговому органу (ст. 129.1 НК РФ)

Нарушение порядка регистрации объектов игорного бизнеса (ст. 129.2 НК РФ).

Слайд 41Согласно ст. 114 НК РФ за совершенное налоговое правонарушение налагается

определенная мера ответственности – налоговая санкция. Налоговая санкция устанавливается и

применяется в виде денежных взысканий (штрафов).

Слайд 42Ответственность за совершение налоговых правонарушений

1. За нарушение налогоплательщиком порядка постановки

на учет в налоговом органе (ст. 116 НК РФ):

за нарушение

налогоплательщиком установленного НК РФ срока подачи заявления о постановке на учет в налоговом органе – штраф в размере 10-ти тысяч рублей;

за ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе – штраф в размере 10% от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 40-ка тысяч рублей.

2. За непредставление налогоплательщиком в установленный НК РФ срок подачи налоговой декларации в налоговый орган по месту учета (ст. 119 НК РФ) - штраф в размере 5 процентов не уплаченной в установленный законодательством о налогах и сборах срок суммы налога (страховых взносов), подлежащей уплате (доплате) на основании этой декларации (расчета по страховым взносам), за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

Слайд 43Ответственность за совершение налоговых правонарушений

3. За несоблюдение порядка представления налоговой

декларации (расчета) в электронном виде в случаях, предусмотренных НК РФ

(ст. 119.1 НК РФ) - штраф в размере 200 рублей.

4. Грубое нарушение организацией правил учета доходов и (или) расходов и (или) объектов налогообложения (ст. 120 НК РФ).

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения понимается:

отсутствие первичных документов, или счетов-фактур, или регистров бухгалтерского учета, или налогового учета;

систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений налогоплательщика.

Слайд 44Ответственность за совершение налоговых правонарушений

За эти деяния предусмотрена следующая ответственность:

А)

в течение менее одного налогового периода и без занижения налоговой

базы - штраф в размере 10-ти тысяч рублей;

Б) в течение более одного налогового периода и без занижения налоговой базы - штраф в размере 30-ти тысяч рублей.

В) деяния, указанные в п.п. А) и Б), и если они повлекли занижение налоговой базы - штраф в размере 20% от суммы неуплаченного налога, но не менее 40-ка тысяч рублей.

Слайд 45Ответственность за совершение налоговых правонарушений

5. За неуплату или неполную уплату

сумм налога (сбора) в результате занижения налоговой базы, иного неправильного

исчисления налога (сбора) или других неправомерных действий (бездействия) (ст.122 НК РФ):

совершенные неумышленно – штраф в размере 20% от неуплаченной суммы налога (сбора);

совершенные умышленно - штраф в размере 40% от неуплаченной суммы налога (сбора).

6. За неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный НК РФ срок сумм налога, подлежащего удержанию и перечислению налоговым агентом (ст.123 НК РФ) - штраф в размере 20% от суммы, подлежащей удержанию и (или) перечислению.

7. Несоблюдение порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест или в отношении которого налоговым органом приняты обеспечительные меры в виде залога (ст.125 НК РФ) – штраф в размере 30-ти тысяч рублей.

Слайд 46Ответственность за совершение налоговых правонарушений

8. За непредставление налогоплательщиком налоговому органу

сведений, необходимых для осуществления налогового контроля (ст. 126 НК РФ)

– штраф в размере 200 рублей за каждый непредставленный документ.

Если какая-либо организация (кроме банков) откажется представить сведения о налогоплательщике по запросу налогового органа или сделает это несвоевременно (ст. 129.1 НК РФ), то это влечет взыскание штрафа в размере 5-ти тысяч рублей (при отсутствии признаков нарушения законодательства о налогах и сборах). А в случае если те же деяния совершены повторно в течение календарного года - штраф в размере 20-ти тысяч рублей.

9. За неявку либо уклонение от явки без уважительных причин лица, вызываемого по делу о налоговом правонарушении в качестве свидетеля, (ст.128 НК РФ) - штраф в размере 1-ой тысячи рублей.

10. За неправомерный отказ свидетеля от дачи показаний, а равно дачу заведомо ложных показаний - штраф в размере 3-х тысяч рублей.

Слайд 47Ответственность за совершение налоговых правонарушений

11. За отказ эксперта, переводчика или

специалиста от участия в проведении налоговой проверки (ст. 129 НК

РФ) – штраф в размере 500 рублей.

12.За дачу экспертом заведомо ложного заключения или осуществление переводчиком заведомо ложного перевода - штраф в размере 5-ти тысячи рублей.

Отдельная глава в НК РФ посвящена видам нарушений законодательства о налогах и сборах, допускаемых банками и ответственности за них – гл. 18:

Нарушение порядка открытия счета налогоплательщику;

Нарушение срока исполнения поручения о перечислении налога (сбора), авансового платежа, пеней, штрафа;

Неисполнение решения налогового органа о приостановлении операций по счетам налогоплательщика, плательщика сбора или налогового агента;

Неисполнение поручения налогового органа о перечислении налога, авансового платежа, сбора, пеней, штрафа;

Непредставление справок (выписок) по операциям и счетам в налоговый орган.

Слайд 48 Лекция 3. Федеральные налоги

1. Налог на

добавленную стоимость

2. Акцизы

3. НДФЛ

4.Налог на прибыль

Слайд 49 Федеральные налоги

1. Налог на добавленную стоимость

НДС представляет собой форму

изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях

производства и обращения продукции (товаров, работ, услуг). Добавленная стоимость определяется как разница между стоимостью реализованной продукции (товаров, работ, услуг) и стоимостью материальных затрат, отнесенных на издержки производства и обращения.

НДС - косвенный налог, надбавка к цене товара (работы, услуги), которая оплачивается конечным потребителем.

В России НДС впервые был введен в 1992 году. Первоначально правила и порядок начисления НДС регулировались отдельным законом "О налоге на добавленную стоимость" . Изначально ставка НДС доходила до 28%.

Порядок расчета и уплаты НДС регламентируется гл. 21 НК РФ.

В доходной части российского бюджета НДС составляет более 40%, т.е. формирует большую часть бюджета.

Слайд 50Налогоплательщики НДС

Налогоплательщиками НДС согласно п. 1 ст. 143 НК РФ

признаются

индивидуальные предприниматели (ИП);

лица, признаваемые налогоплательщиками НДС в связи с

перемещением товаров через таможенную границу РФ, определяемые в соответствии с Таможенным кодексом Таможенного союза . Таким образом, вопросы исчисления и уплаты налога при ввозе товаров на территорию РФ регулируются помимо налогового законодательства, еще и таможенным законодательством, к которому, в частности, относится Таможенный кодекс Таможенного союза РФ; Федеральный закон от 27.11.2010 № 311-ФЗ «О таможенном регулировании в Российской Федерации».

ТК ТС РФ вступил в действие с 01.07.2010 г. Таможенный союз объединяет такие страны, как: Республика Армения (с 2015 г.); Республика Беларусь (с 2010 г.); Республика Казахстан (с 2010 г.); Кыргызская Республика (с 2015 г.); Российская Федерация (с 2010 г.).

Слайд 51Неплательщиками НДС являются:

организации и индивидуальные предприниматели, применяющие систему налогообложения для

сельскохозяйственных товаропроизводителей (ЕСХН) - в соответствии с пунктом 3 статьи

346.1 НК РФ;

организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения (УСН) - в соответствии с пунктами 2,3 статьи 346.11 НК РФ;

организации и индивидуальные предприниматели, применяющие систему налогообложения в виде единого налога на вмененный доход (ЕНВД) - в соответствии с пунктом 4 статьи 346.26 НК РФ;

индивидуальные предприниматели, применяющие патентную систему налогообложения - в соответствии с пунктом 11 статьи 346.43 НК РФ;

Для отдельных организаций и индивидуальных предпринимателей предусмотрено освобождение от уплаты налога. Условием предоставления освобождения является объем выручки от реализации товаров (работ, услуг) без учета налога, который не должен превышать в совокупности 2 млн. руб. за три предшествующих последовательных календарных месяца.

Слайд 52Не признаются объектом налогообложения:

операции, не признаваемые реализацией в соответствии со

ст.39 НК РФ (например, передача основных средств, НМА, прочего имущества

некоммерческим организациям на осуществление их уставной деятельности, передача имущества в качестве вкладов в уставных (складочный) капитал хозяйственных обществ и товариществ, конфискация имущества, наследование имущества и др.);

передача на безвозмездной основе объектов социально-культурного и жилищно-коммунального назначения, дорог, электрических сетей, подстанций, газовых сетей, водозаборных сооружений и других подобных объектов органам государственной власти и органам местного самоуправления (или по решению указанных органов, специализированным организациям, осуществляющим использование или эксплуатацию указанных объектов по их назначению);

передача имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации;

выполнение работ (оказание услуг) органами государственной власти и местного самоуправления, при условии наделения их законодательством РФ, законодательством субъектов РФ, актами органов местного самоуправления исключительными полномочиями в определенной сфере деятельности;

передача на безвозмездной основе объектов основных средств органам государственной власти и управления и органам местного самоуправления, а также государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям;

операции по реализации земельных участков (долей в них) и некоторые др.;

Слайд 53Порядок определения налоговой базы при реализации товаров (работ, услуг) устанавливают

нормы ст.154 НК РФ

Порядок определения налоговой базы при реализации товаров

(работ, услуг) устанавливают нормы ст.154 НК РФ:

налоговая база при реализации товаров (работ, услуг) определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога;

в случае предоплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) налоговая база определяется исходя из суммы полученной оплаты с учетом налога.

Моментом определения налоговой базы является наиболее ранняя из следующих дат:

день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Слайд 54Налоговый период

В соответствии со статьей 163 НК РФ налоговый период

по НДС устанавливается как квартал. Таким образом, по итогам каждого

квартала налогоплательщик должен исчислить сумму налога и представить в налоговый орган декларацию по НДС.

Налоговые ставки

Налогообложение НДС производится с использованием следующих ставок 0%, 10%, 20%. При условии включения НДС в цену товаров применяются расчетные ставки – 10/110 и 20/120. В операциях по реализации предприятия как имущественного комплекса используется специальная ставка – 16,67%.

Ставка НДС 20% применяется с 01.01.2019 года.

Слайд 55Налогообложение производится по налоговой ставке 0% при реализации

товаров, вывезенных в

таможенном режиме экспорта, а также товаров, помещенных под таможенный режим

свободной таможенной зоны, при условии представления в налоговые органы соответствующих документов;

работ (услуг), непосредственно связанных с перевозкой или транспортировкой товаров, помещенных под таможенный режим международного таможенного транзита;

услуг по перевозке пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположены за пределами территории РФ, при оформлении перевозок на основании единых международных перевозочных документов;

товаров (работ, услуг) в области космической деятельности;

драгоценных металлов налогоплательщиками, осуществляющими их добычу или производство из лома и отходов, содержащих драгоценные металлы, Государственному фонду драгоценных металлов и драгоценных камней Российской Федерации, фондам драгоценных металлов и драгоценных камней субъектов Российской Федерации, Центральному банку РФ, банкам и некоторые др.

Для подтверждения обоснованности применения ставки 0% законодательством предусмотрен особый порядок (ст.165 НК РФ).

Слайд 56Налогообложение производится по налоговой ставке 10% при реализации:

продовольственных товаров, указанных

в пп.1 п.2 ст. 164 НК РФ;

товаров для детей, указанных

в пп.2 п.2 ст. 164 НК РФ;

периодических печатных изданий, за исключением периодических печатных изданий рекламного или эротического характера;

книжной продукции, связанной с образованием, наукой и культурой, за исключением книжной продукции рекламного и эротического характера;

медицинских товаров отечественного и зарубежного производства, указанных в пп.4 п.2 ст 164 НК РФ.

Во всех остальных случаях налогообложение производится по налоговой ставке 20%.

Слайд 57Порядок исчисления НДС

Порядок исчисления налога устанавливается в соответствии

со ст. 166 НК РФ:

в случае применения единой ставки -

как произведение налоговой базы и соответствующей налоговой ставки;

в случае применения различных ставок (раздельном учете) как сумма налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз.

Н1 = НБ * 10%,

Н2 = НБ * 20%, где

НБ1 – налоговая база при реализации (передаче) товаров (работ, услуг), облагаемых по ставке 10%;

НБ2 – налоговая база при реализации (передаче) товаров (работ, услуг), облагаемых по ставке 20%;

Нобщ. = Н1 + Н2, где

Нобщ. – общая сумма налога при реализации товаров (работ, услуг).

Слайд 58Сумма НДС, предъявляемая продавцом покупателю

В соответствии со ст. 168 НК

РФ налогоплательщик обязан предъявить покупателю соответствующую сумму НДС в следующих

случаях:

при реализации товаров (работ, услуг), передаче имущественных прав;

получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

При этом сумма НДС предъявляется покупателю дополнительно к цене (тарифу) реализуемых товаров (работ, услуг), имущественных прав и исчисляется по каждому виду этих товаров (работ, услуг), имущественных прав.

Сумма НДС, предъявляемого покупателю, определяется как произведение цены (тарифа) реализуемых товаров (работ, услуг), имущественных прав на соответствующую налоговую ставку.

Сумма НДС предъявляется покупателю путем выставления соответствующего счета-фактуры не позднее 5-ти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав

Слайд 59Счет-фактура

Счет-фактура является одним из основных документов, позволяющих контролировать облагаемый оборот

по НДС, исчисление налога.

Вместе с тем, счет-фактура служит основанием

для принятия покупателем к вычету суммы НДС, предъявленной продавцом товаров (работ, услуг), имущественных прав.

При этом к оформлению счетов-фактур предъявляется ряд требований, невыполнение которых будет являться основанием для отказа принять к вычету суммы налога, предъявленные продавцом.

Форма счета-фактуры и порядок его заполнения, формы и порядок ведения книг покупок и книг продаж устанавливаются Правительством РФ.

Порядок выставления и получения счетов-фактур в электронном виде по телекоммуникационным каналам связи с применением электронной цифровой подписи устанавливается Минфином РФ.

Слайд 60Налоговые вычеты

По общему правилу налогоплательщик имеет право уменьшить общую сумму

налога, исчисленную в соответствии со ст. 166 НК РФ, на

установленные НК РФ налоговые вычеты (п. 1 ст. 171 НК РФ).

Виды налоговых вычетов:

суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории РФ;

уплаченные налогоплательщиком при ввозе товаров на таможенную территорию РФ;

суммы налога, уплаченные покупателями - налоговыми агентами;

суммы налога, предъявленные продавцами налогоплательщику - иностранному лицу, не состоявшему на учете в налоговых органах РФ, при приобретении им товаров (работ, услуг), имущественных прав или уплаченные при ввозе товаров на таможенную территорию РФ для его производственных целей или для осуществления иной деятельности;

Слайд 61Налоговые вычеты

суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в

бюджет при реализации товаров, в случае возврата этих товаров (в

т.ч. в течение действия гарантийного срока) продавцу или отказа от них. Вычетам подлежат также суммы налога, уплаченные при выполнении работ (оказании услуг), в случае отказа от этих работ (услуг);

суммы налога, предъявленные налогоплательщику подрядными организациями (заказчиками-застройщиками) при проведении ими капитального строительства, сборке (монтаже) основных средств;

суммы налога, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг);

суммы налога, исчисленные налогоплательщиком в случае отсутствия документов, подтверждающих применение ставки НДС 0%, по операциям реализации товаров (работ, услуг), указанных в п. 1 ст. 164 НК РФ;

суммы налога, предъявленные продавцом покупателю по договорам, предусматривающим перечисление предоплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав и некоторые др.;

Слайд 62Порядок применения налоговых вычетов

Налоговые вычеты применяются при выполнении налогоплательщиком условий,

предусмотренных ст. 172 НК РФ:

наличие счетов-фактур с выделенной суммой налога,

выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав на территории РФ. А в случае ввоза товаров на таможенную территорию РФ – документов, подтверждающих фактическую уплату сумм налога;

принятие на учет приобретенных товаров (работ, услуг), имущественных прав. При этом принятие на учет должно быть подтверждено соответствующими первичными документами;

использование приобретенных товаров (работ, услуг), имущественных прав для осуществления операций, облагаемых НДС.

Если налогоплательщик не имеет право на налоговый вычет по НДС в соответствии со ст. 171, 172 НК РФ, то суммы налога, предъявленные ему при приобретении товаров (работ, услуг), имущественных прав либо фактически уплаченные им при ввозе товаров на таможенную территорию РФ, учитываются в стоимости таких товаров (работ, услуг), в т.ч. основных средств и нематериальных активов.

Слайд 63Сумма налога, подлежащая уплате в бюджет(ст.173). Порядок и сроки уплаты

НДС в бюджет (ст. 174)

В соответствии с ст. 173 НК

РФ сумма налога, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода как разница между общей суммой налога, исчисленной в соответствии со ст. 166 НК РФ »Порядок исчисления налога» с учетом восстановленного налога и суммой налоговых вычетов.

Н = (Нобщ. + Нвосст.) – НВ, где

Н – сумма налога, подлежащая уплате в бюджет;

Нобщ. – общая сумма налога при реализации товаров (работ, услуг);

Нвосст. – сумма восстановленного налога в соответствии с п.3 ст. 170 НК РФ;

НВ – сумма налоговых вычетов, предоставляемых налогоплательщику.

Сумма налога, подлежащая уплате при ввозе товаров на таможенную территорию РФ, исчисляется в соответствии с п.5 ст. 166 НК РФ как произведение налоговой базы и соответствующей налоговой ставки.

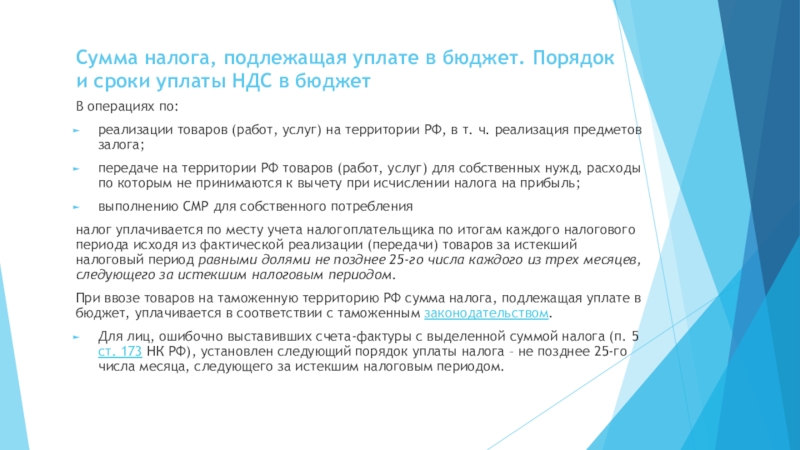

Слайд 64Сумма налога, подлежащая уплате в бюджет. Порядок и сроки уплаты

НДС в бюджет

В операциях по:

реализации товаров (работ, услуг) на территории

РФ, в т. ч. реализация предметов залога;

передаче на территории РФ товаров (работ, услуг) для собственных нужд, расходы по которым не принимаются к вычету при исчислении налога на прибыль;

выполнению СМР для собственного потребления

налог уплачивается по месту учета налогоплательщика по итогам каждого налогового периода исходя из фактической реализации (передачи) товаров за истекший налоговый период равными долями не позднее 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом.

При ввозе товаров на таможенную территорию РФ сумма налога, подлежащая уплате в бюджет, уплачивается в соответствии с таможенным законодательством.

Для лиц, ошибочно выставивших счета-фактуры с выделенной суммой налога (п. 5 ст. 173 НК РФ), установлен следующий порядок уплаты налога – не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Слайд 65Декларация по НДС сдается по итогам каждого квартала, в cpoк

до 25 числа следующего месяца (п. 5 ст. 174 НК РФ).

За 4 квартал 2019 года необходимо отчитать до 25 января 2020 года. Поскольку 25.01.2020 выпал на выходной - субботу, сдать отчет в инспекцию нужно было до 27 января 2020 года.

Декларация подается исключительно в электронном виде по ТКС через спецоператора (п. 5 ст. 174 НК РФ) или через сайт ФНС.

Слайд 66Задание на 14.04.2020

Задача1.

ООО «Аист» продает бетонные блоки. С ООО

"Полет" она заключила договор на поставку 100 тыс. блоков по

цене 55 руб. за штуку. Ставка - 20%, налог в цену не включен. Исчислите сумму НДС и всей партии с НДС.

Задача 2.

ООО "Свет" получила коммерческое предложение на поставку товаров на сумму 54 000 руб. с учетом НДС. Указанные товары облагаются по ставке 20 процентов. Рассчитайте стоимость товаров без НДС и сумму НДС.

Слайд 67Задача3.

Поставщик ООО "Компания" получил аванс перед поставкой. Сумма

предоплаты составила 200 тыс. руб., а облагают их по ставке

20 процентов. Рассчитайте сумму НДС к уплате.

Задача 4. ООО "Компания" в I квартале 2019 года продала товары, которые облагают по ставке 20 процентов на сумму 200 000 руб. без учета НДС Также Общество реализовало продукты питания на сумму 1 400 000 руб. без учета НДС. Такие товары облагают по ставке 10 процентов. Кроме того, за период I квартала компания покупала различные работы и услуги. В итоге сумма "входного" НДС составила 50 000 руб. Также, по одной из отгрузок пришлось скорректировать количество полученной продукции и теперь ООО "Компания" должна восстановить 20 000 руб. Рассчитайте сумму налога.