Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

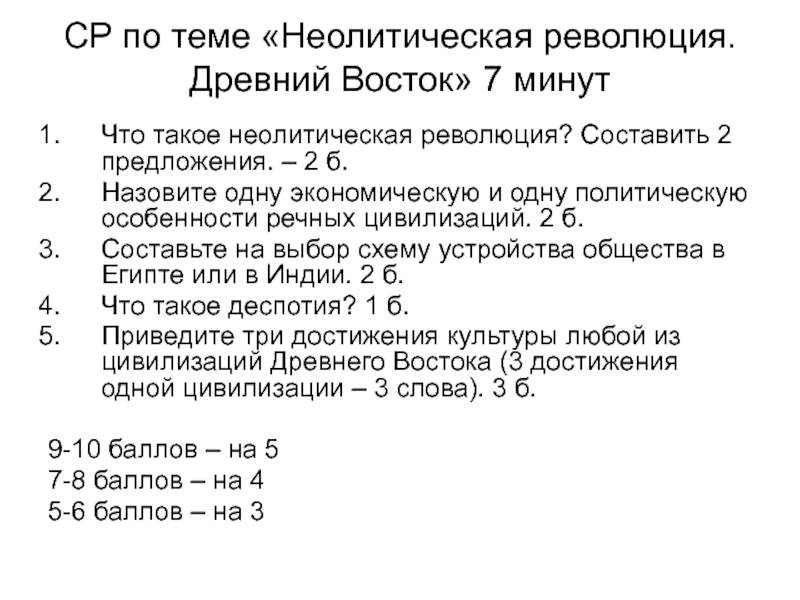

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Налогообложение предпринимательской деятельности (дистанционная лекция №1; дата

Содержание

- 1. Налогообложение предпринимательской деятельности (дистанционная лекция №1; дата

- 2. ПланРазмещение материалов на «Яндекс Диск» https://yadi.sk/d/EMa1BGm1WpQukgОсобенности налоговой

- 3. Ссылки на правовые и информационно-аналитические источники:Федеральный закон

- 4. Особенности налоговой политики государства в отношении субъектов

- 5. Цели государственной политики в области развития малого

- 6. Особенности налоговой политики государства в отношении субъектов малого и среднего бизнеса

- 7. Налоговая политика тесно взаимосвязана с другими сегментами

- 8. Вся совокупность методов и инструментов налогового регулирования

- 9. Общая система налогообложения (ОСНО)

- 10. Все налоги для ИП в 2020 году

- 11. Для некоторых видов предпринимательской деятельности предусмотрена уплата

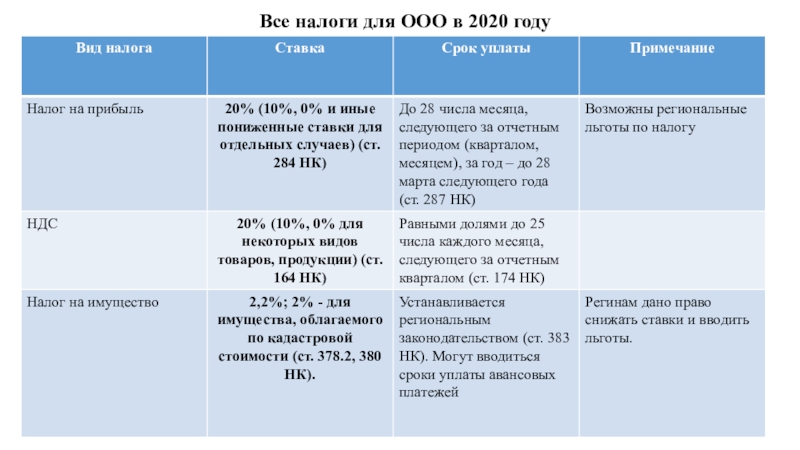

- 12. Все налоги для ООО в 2020 году

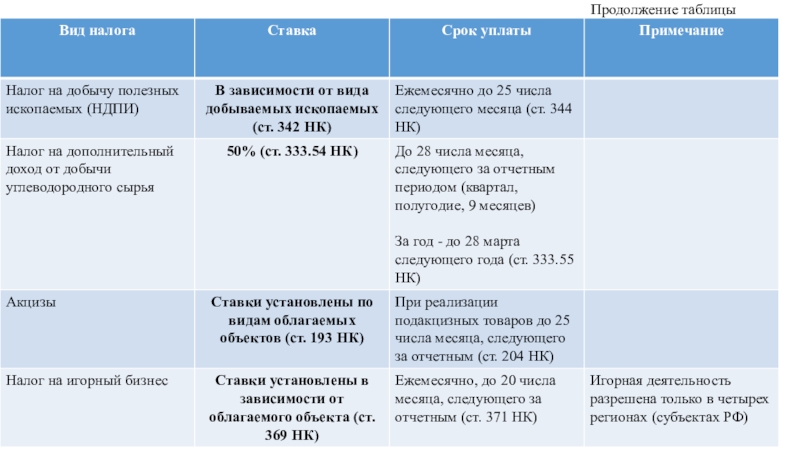

- 13. Продолжение таблицы

- 14. Упрощенная система налогообложения (УСН)

- 15. Все налоги для ИП в 2020 году

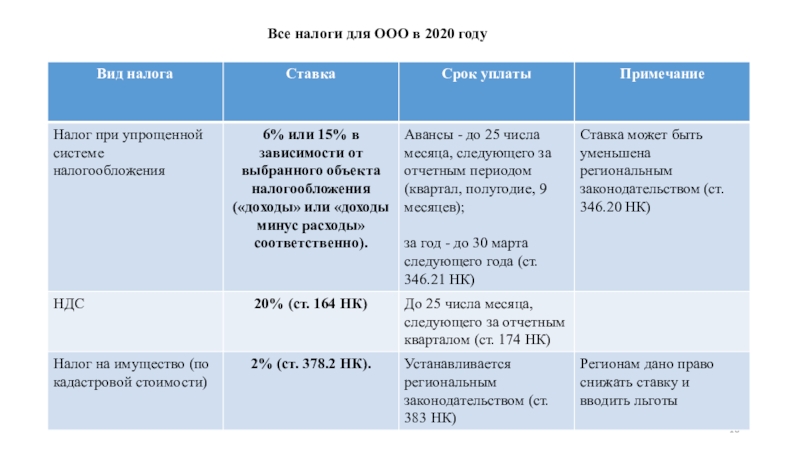

- 16. Все налоги для ООО в 2020 году

- 17. Единый налог на вмененный доход (ЕНВД)

- 18. Все налоги для ИП в 2020 годуПри

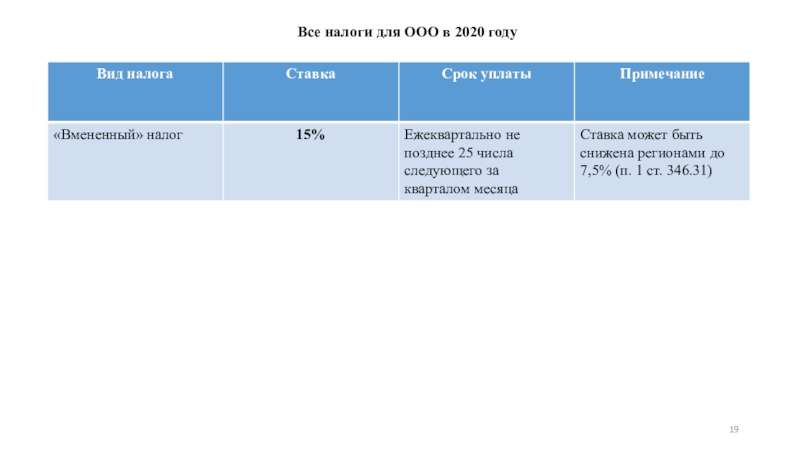

- 19. Все налоги для ООО в 2020 году

- 20. Патентная система налогообложения (ПСН)

- 21. Все налоги для ИП в 2020 году

- 22. Налог для самозанятых

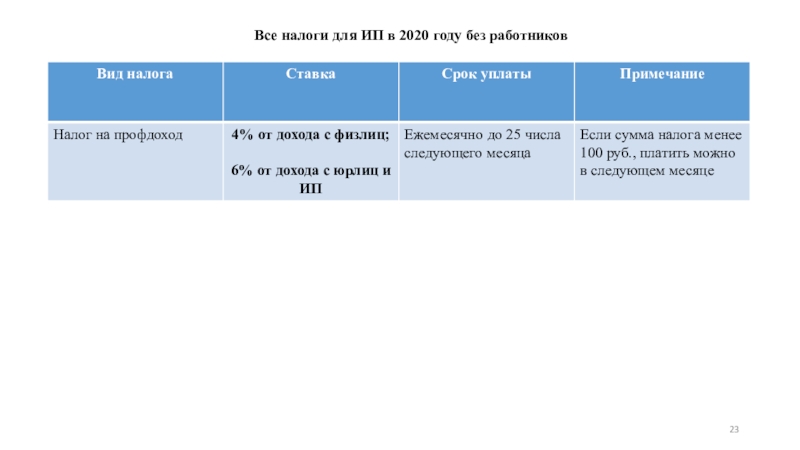

- 23. Все налоги для ИП в 2020 году без работников

- 24. Единый сельскохозяйственный налог (ЕСХН)

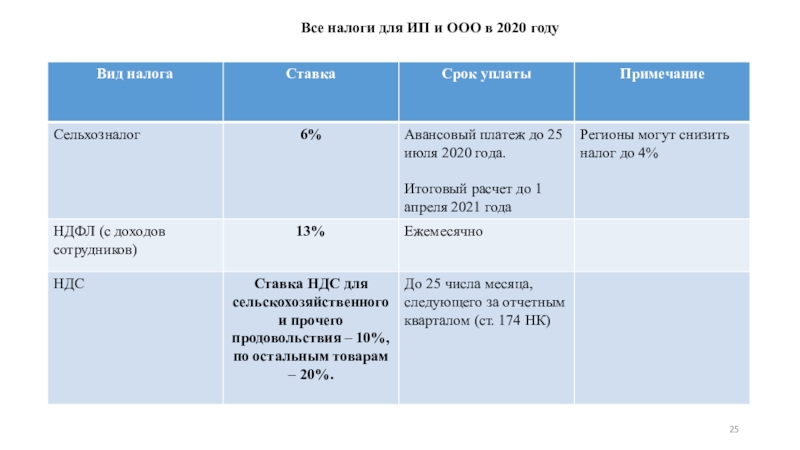

- 25. Все налоги для ИП и ООО в 2020 году

- 26. Понятие и характеристика системы налогообложения для сельскохозяйственных

- 27. При этом выручка от продажи такой продукции

- 28. Благодарю за внимание!

- 29. Скачать презентанцию

Слайды и текст этой презентации

Слайд 1Налогообложение предпринимательской деятельности

(дистанционная лекция №1; дата проведения: 20.03.20)

Составитель: старший преподаватель

кафедры «Предпринимательства и экономической безопасности» Долганова Я.А.

Слайд 2План

Размещение материалов на «Яндекс Диск» https://yadi.sk/d/EMa1BGm1WpQukg

Особенности налоговой политики государства в

отношении субъектов малого и среднего бизнеса (слайды )

Системы налогообложения, применяемые

субъектами малого и среднего бизнеса (слайды)Понятие и характеристика системы налогообложения для сельскохозяйственных товаропроизводителей (слайды)

Слайд 3Ссылки на правовые и информационно-аналитические источники:

Федеральный закон от 24.07.2007 N

209-ФЗ (ред. от 27.12.2019) "О развитии малого и среднего предпринимательства

в Российской Федерации" (с изм. и доп., вступ. в силу с 01.01.2020). Статья 6. Основные цели и принципы государственной политики в области развития малого и среднего предпринимательства в Российской Федерации ; [режим доступа: http://www.consultant.ru/document/cons_doc_LAW_52144/2943c5f173a39f79c8830be4e1df651dcd834d40/];Алиев Б.Х. Эльдарушева М.Д. Налоговая политика государства: сущность, механизм реализации и перспективы // Финансы и кредит 2014 [режим доступа: https://cyberleninka.ru/article/n/nalogovaya-politika-gosudarstva-suschnost-mehanizm-realizatsii-i-perspektivy]

Статья 18. НК РФ Специальные налоговые режимы [режим доступа: http://ivo.garant.ru/#/document/10900200/paragraph/401/highlight/налоговые%20режимы:2]

Федеральный закон от 27 ноября 2018 г. N 422-ФЗ "О проведении эксперимента по установлению специального налогового режима "Налог на профессиональный доход"" (с изменениями и дополнениями) [режим доступа: http://ivo.garant.ru/#/document/72113648/paragraph/41/highlight/налоговые%20режимы:9]

Слайд 4Особенности налоговой политики государства в отношении субъектов малого и среднего

бизнеса

Государственная политика в области развития малого и среднего предпринимательства в

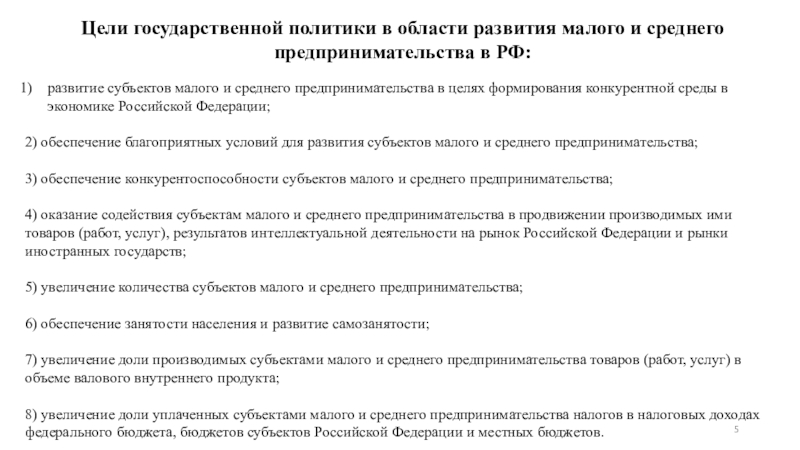

Российской Федерации является частью государственной социально-экономической политики и представляет собой совокупность правовых, политических, экономических, социальных, информационных, консультационных, образовательных, организационных и иных мер, осуществляемых органами государственной власти Российской Федерации, органами государственной власти субъектов Российской Федерации, органами местного самоуправления и направленных на обеспечение реализации целей и принципов, установленных настоящим Федеральным законом (Федеральный закон от 24.07.2007 N 209-ФЗ (ред. от 27.12.2019) "О развитии малого и среднего предпринимательства в Российской Федерации" (с изм. и доп., вступ. в силу с 01.01.2020).Слайд 5Цели государственной политики в области развития малого и среднего предпринимательства

в РФ:

развитие субъектов малого и среднего предпринимательства в целях формирования

конкурентной среды в экономике Российской Федерации;2) обеспечение благоприятных условий для развития субъектов малого и среднего предпринимательства;

3) обеспечение конкурентоспособности субъектов малого и среднего предпринимательства;

4) оказание содействия субъектам малого и среднего предпринимательства в продвижении производимых ими товаров (работ, услуг), результатов интеллектуальной деятельности на рынок Российской Федерации и рынки иностранных государств;

5) увеличение количества субъектов малого и среднего предпринимательства;

6) обеспечение занятости населения и развитие самозанятости;

7) увеличение доли производимых субъектами малого и среднего предпринимательства товаров (работ, услуг) в объеме валового внутреннего продукта;

8) увеличение доли уплаченных субъектами малого и среднего предпринимательства налогов в налоговых доходах федерального бюджета, бюджетов субъектов Российской Федерации и местных бюджетов.

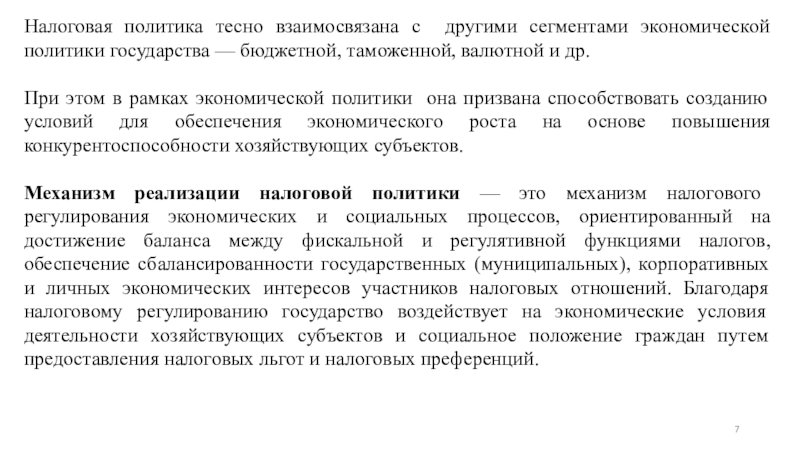

Слайд 7Налоговая политика тесно взаимосвязана с другими сегментами экономической политики государства

— бюджетной, таможенной, валютной и др.

При этом в рамках

экономической политики она призвана способствовать созданию условий для обеспечения экономического роста на основе повышения конкурентоспособности хозяйствующих субъектов.Механизм реализации налоговой политики — это механизм налогового регулирования экономических и социальных процессов, ориентированный на достижение баланса между фискальной и регулятивной функциями налогов, обеспечение сбалансированности государственных (муниципальных), корпоративных и личных экономических интересов участников налоговых отношений. Благодаря налоговому регулированию государство воздействует на экономические условия деятельности хозяйствующих субъектов и социальное положение граждан путем предоставления налоговых льгот и налоговых преференций.

Слайд 8Вся совокупность методов и инструментов налогового регулирования может быть разделена

на три блока:

налоговые льготы;

2) налоговые преференции;

3) специальные налоговые режимы

Источник: Алиев

Б.Х. Эльдарушева М.Д. Налоговая политика государства: сущность, механизм реализации и перспективы // Финансы и кредит 2014 [режим доступа: https://cyberleninka.ru/article/n/nalogovaya-politika-gosudarstva-suschnost-mehanizm-realizatsii-i-perspektivy]Слайд 11Для некоторых видов предпринимательской деятельности предусмотрена уплата дополнительных налогов. В

их число входят:

водный налог за использование водных объектов;

налог на добычу

полезных ископаемых;налог за производство и реализацию подакцизных товаров.

ИП с лицензией также обязаны платить за пользование недрами, оплачивать сборы за пользование объектами водных биологических ресурсов и объектами животного мира.

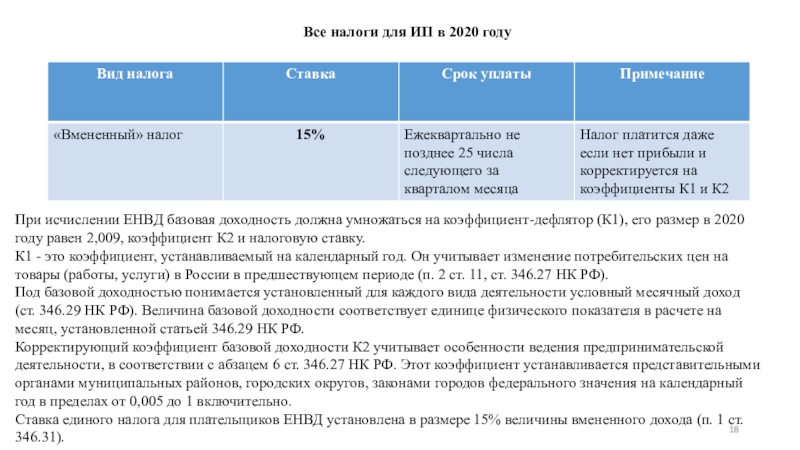

Слайд 18Все налоги для ИП в 2020 году

При исчислении ЕНВД базовая

доходность должна умножаться на коэффициент-дефлятор (К1), его размер в 2020

году равен 2,009, коэффициент К2 и налоговую ставку.К1 - это коэффициент, устанавливаемый на календарный год. Он учитывает изменение потребительских цен на товары (работы, услуги) в России в предшествующем периоде (п. 2 ст. 11, ст. 346.27 НК РФ).

Под базовой доходностью понимается установленный для каждого вида деятельности условный месячный доход (ст. 346.29 НК РФ). Величина базовой доходности соответствует единице физического показателя в расчете на месяц, установленной статьей 346.29 НК РФ.

Корректирующий коэффициент базовой доходности К2 учитывает особенности ведения предпринимательской деятельности, в соответствии с абзацем 6 ст. 346.27 НК РФ. Этот коэффициент устанавливается представительными органами муниципальных районов, городских округов, законами городов федерального значения на календарный год в пределах от 0,005 до 1 включительно.

Ставка единого налога для плательщиков ЕНВД установлена в размере 15% величины вмененного дохода (п. 1 ст. 346.31).

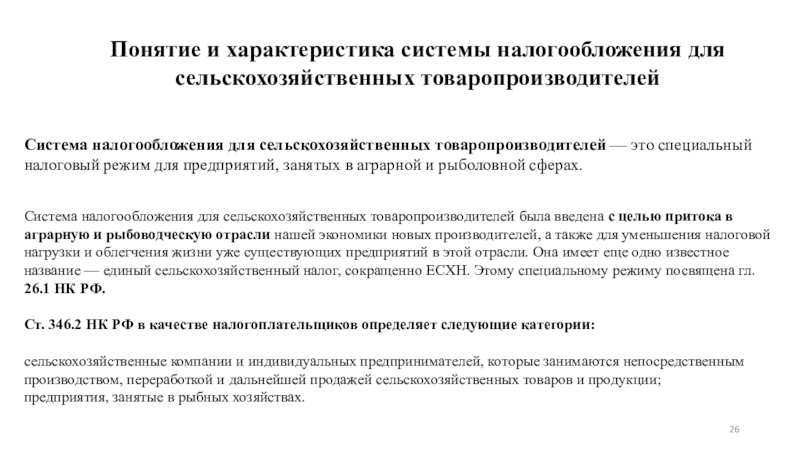

Слайд 26Понятие и характеристика системы налогообложения для сельскохозяйственных товаропроизводителей

Система налогообложения

для сельскохозяйственных товаропроизводителей — это специальный налоговый режим для предприятий,

занятых в аграрной и рыболовной сферах.Система налогообложения для сельскохозяйственных товаропроизводителей была введена с целью притока в аграрную и рыбоводческую отрасли нашей экономики новых производителей, а также для уменьшения налоговой нагрузки и облегчения жизни уже существующих предприятий в этой отрасли. Она имеет еще одно известное название — единый сельскохозяйственный налог, сокращенно ЕСХН. Этому специальному режиму посвящена гл. 26.1 НК РФ.

Ст. 346.2 НК РФ в качестве налогоплательщиков определяет следующие категории:

сельскохозяйственные компании и индивидуальных предпринимателей, которые занимаются непосредственным производством, переработкой и дальнейшей продажей сельскохозяйственных товаров и продукции;

предприятия, занятые в рыбных хозяйствах.

Слайд 27При этом выручка от продажи такой продукции должна составлять минимум

70% от общей суммы выручки. Для компаний, занятых рыбным промыслом,

еще одним условием применения ЕСХН является численность наемной рабочей силы — не больше 300 человек.В перечень продукции сельскохозяйственного производства входят:

растениеводство;

животноводство;

сельское хозяйство на земле;

лесное хозяйство;

разведение рыб и других ресурсов водного пространства.