Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Основные изменения в Налоговом законодательстве

Содержание

- 1. Основные изменения в Налоговом законодательстве

- 2. Основная ставка НДС повышена до 20 процентов(пп.

- 3. Постановление Правительства РФ от 19 января 2019

- 4. Приказ Федеральной налоговой службы от 19 декабря

- 5. С 01.01.2019 налогоплательщики ЕСХН будут признаваться

- 6. Приказ Минфина России от 26 декабря 2018 г. N286н

- 7. Приказ 28.12.2018 СА-7-3/853@ о внесении изменений в приложения к приказу ФНС от 29.10.2014 ММВ 7-3/558Налоговая декларация

- 8. ЕНВДНалоговая декларация по единому налогу на вмененный

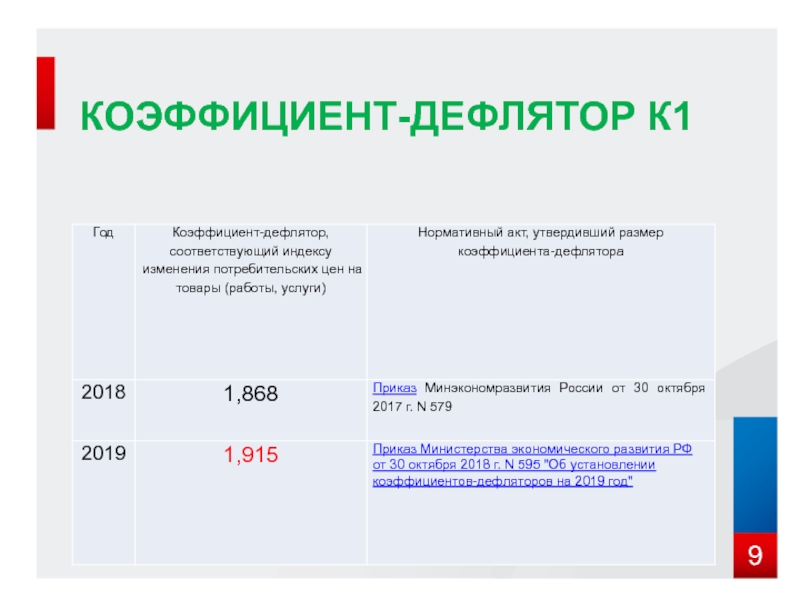

- 9. Коэффициент-дефлятор К1

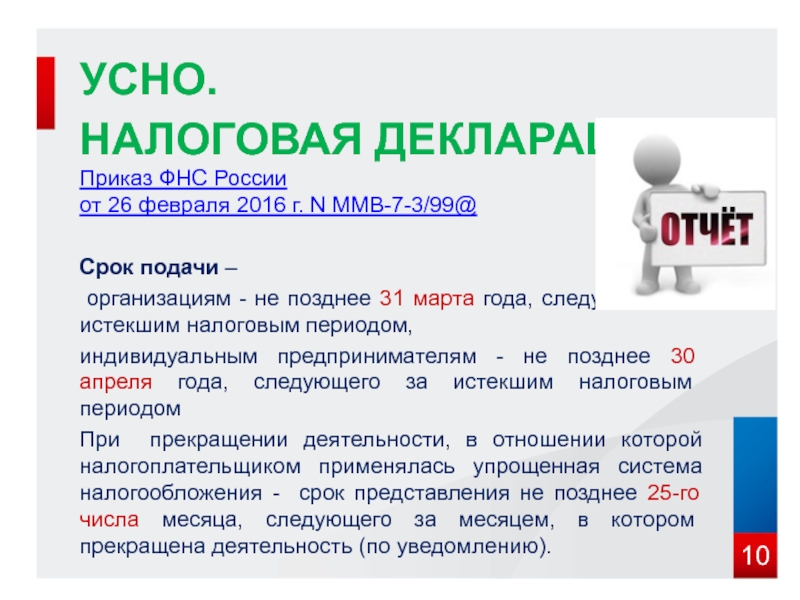

- 10. УСНО. Налоговая декларацияПриказ ФНС России от

- 11. Плата за вред дорогам, причиняемый большегрузами, будет признаваться в расходах без ограничений

- 12. Транспортный налог4

- 13. Приказ ФНС России от 26.11.2018 № ММВ-7-21/664@

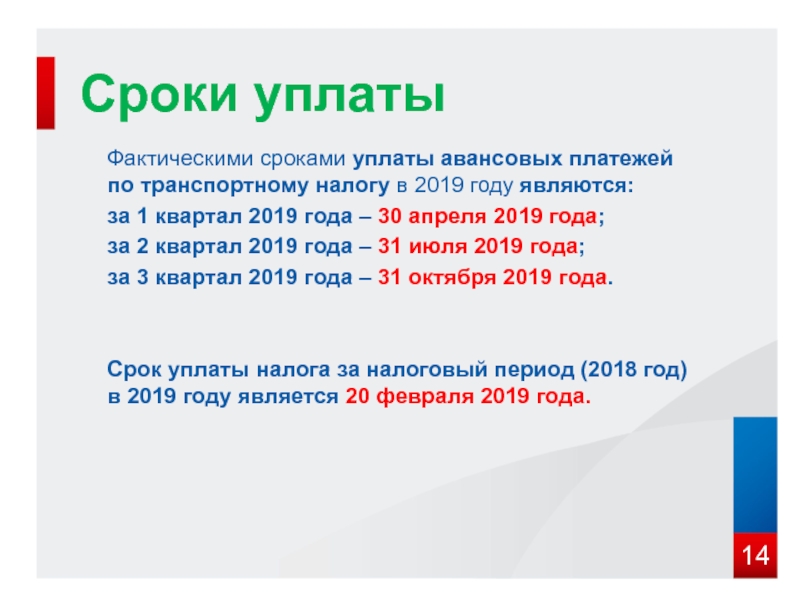

- 14. Фактическими сроками уплаты авансовых платежей по транспортному

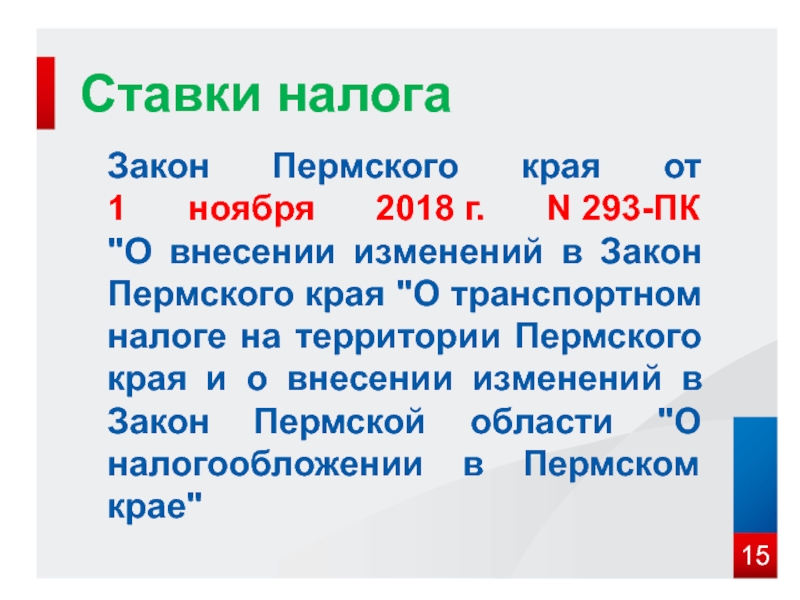

- 15. Закон Пермского края от

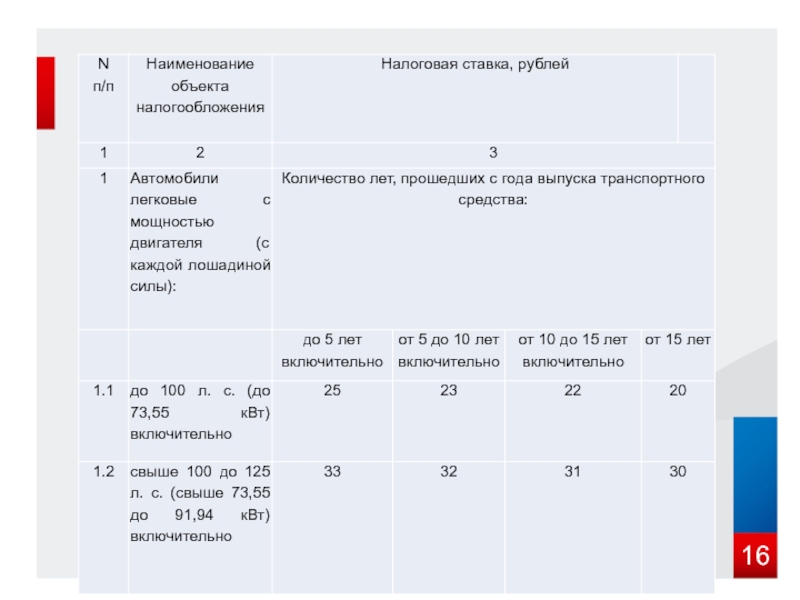

- 16. Слайд 16

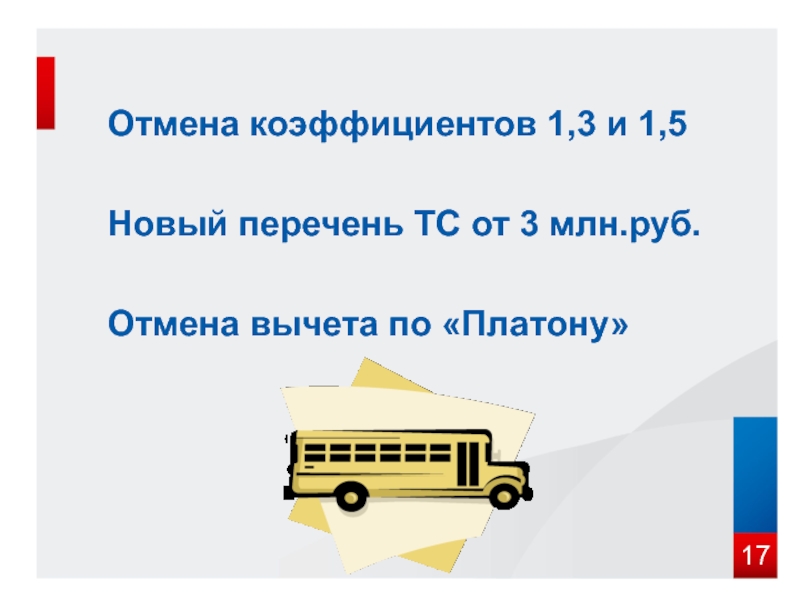

- 17. Отмена коэффициентов 1,3 и 1,5Новый перечень ТС от 3 млн.руб.Отмена вычета по «Платону»

- 18. Налог на имущество организаций2Новые фед. льготы(п. 28 ст. 381 НК)

- 19. Приказ Федеральной налоговой службы от 4 октября

- 20. Письмо Федеральной налоговой службы от 5 декабря

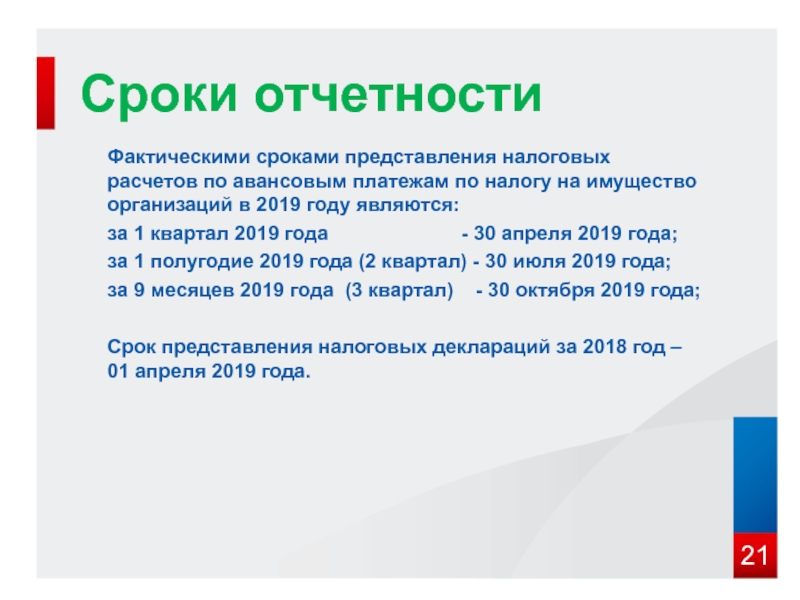

- 21. Фактическими сроками представления налоговых расчетов по авансовым

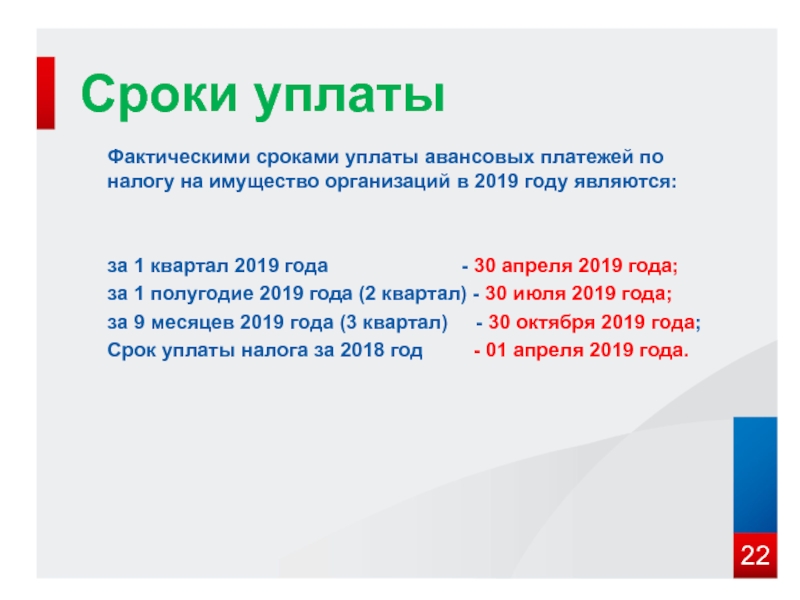

- 22. Фактическими сроками уплаты авансовых платежей по налогу

- 23. С 01.01.2019 года (начиная с налогового расчета

- 24. 6. Налоговая ставка в отношении объектов недвижимого

- 25. Постановление Правительства Пермского края от 29 ноября

- 26. Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость

- 27. Слайд 27

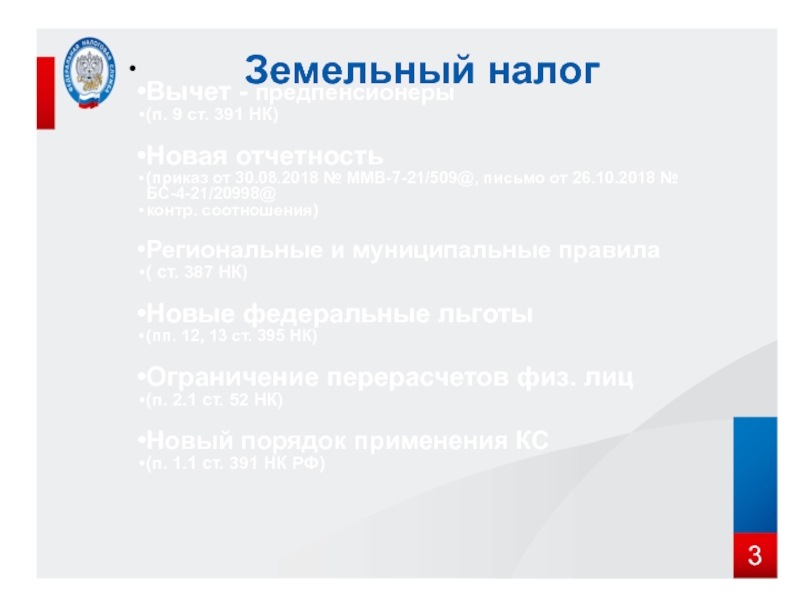

- 28. Земельный налог3

- 29. - приказ ФНС России от 02.03.2018 N ММВ-7-21/118@;- приказ ФНС России от 30.08.2018 N ММВ-7-21/509@.(контрольные соотношения- 26.10.2018 N БС-4-21/20998@)Налоговая декларация

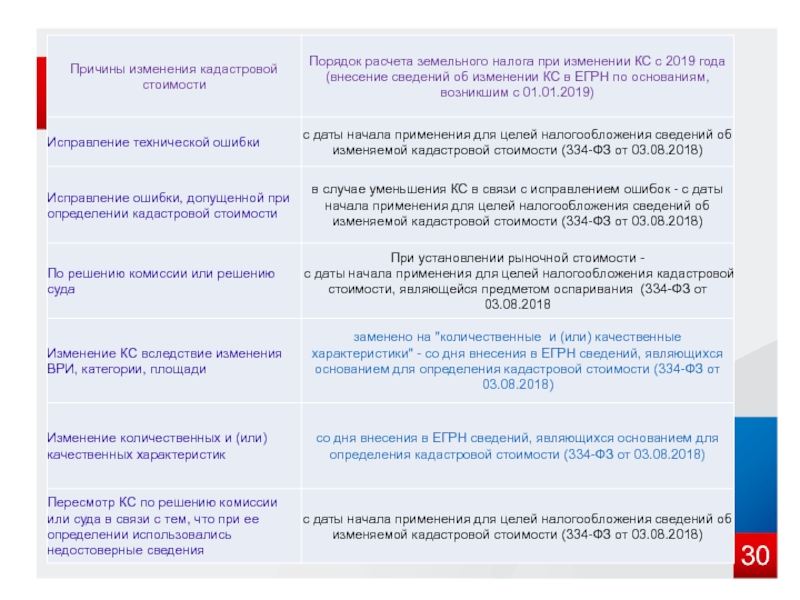

- 30. Слайд 30

- 31. ПРИКАЗ ФНС № ММВ-7-3/827@ от 20.12.2018 «Об

- 32. Ставки налога Для населения – 141 руб.

- 33. • Приказ Федеральной налоговой службы от 9 ноября

- 34. Приказ Федеральной налоговой службы от 2 октября

- 35. Не позднее 01 апреля Сроки

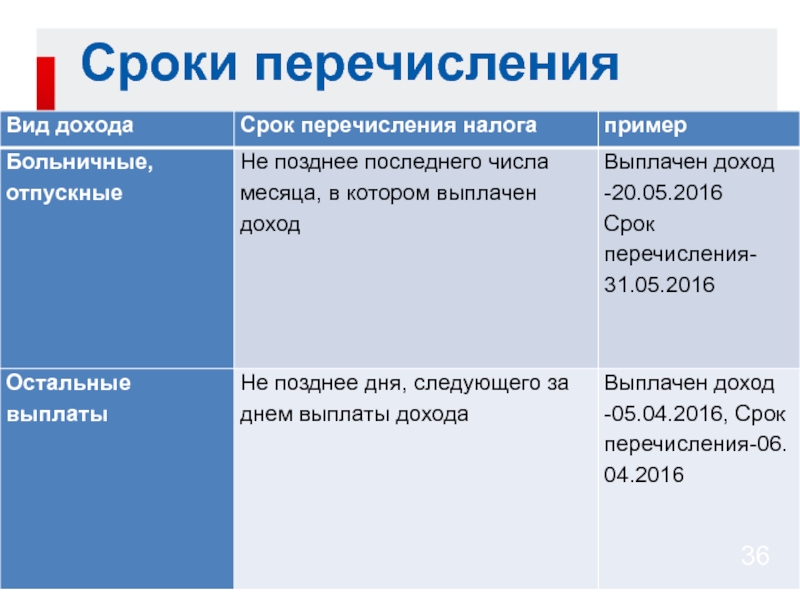

- 36. Сроки перечисления налога

- 37. Приказ Федеральной налоговой службы от 10 октября

- 38. Предельная величина базы для исчисления страховых взносов

- 39. Размер страховых взносов для индивидуальных предпринимателей, адвокатов,

- 40. В целях определения размера страхового взноса в

- 41. Главы крестьянских (фермерских) хозяйств представляют в налоговый

- 42. Сроки представления расчета по страховым взносам

- 43. Федеральный закон от 29 июля

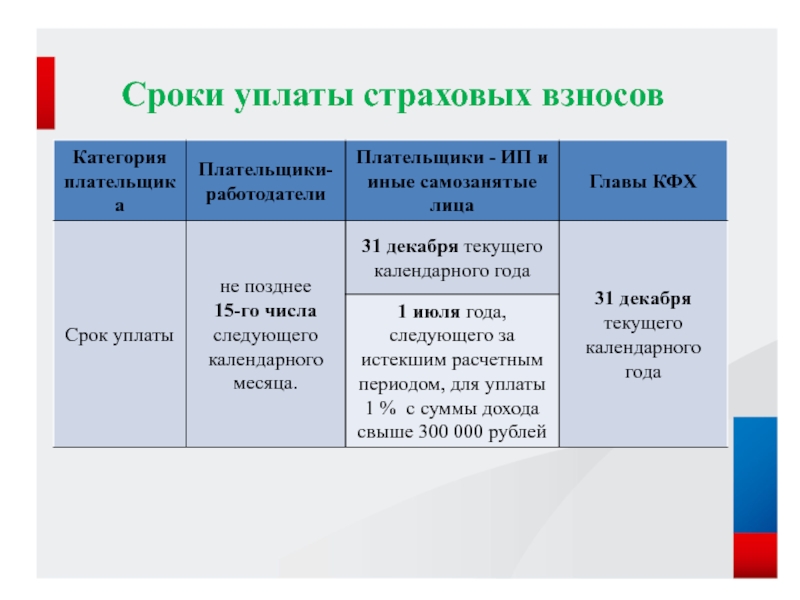

- 44. Сроки уплаты страховых взносов

- 45. Федеральный закон от 27 ноября 2018 г. N 422-ФЗ

- 46. может быть введен в городах федерального значения

- 47. Спасибо за внимание!

- 48. Скачать презентанцию

Слайды и текст этой презентации

Слайд 1

«Основные изменения в Налоговом законодательстве»

Начальник отдела камеральных проверок №3

Селиванова Наталья

Петровна

Слайд 2Основная ставка НДС повышена до 20 процентов

(пп. "в" п. 3

ст. 1, ч. 3 ст. 5 Федерального закона от 03.08.2018

N 303-ФЗ)НДС

Слайд 3Постановление Правительства РФ от 19 января 2019 г. N 15

"О внесении изменений в приложения N 3 и 5 к

постановлению Правительства Российской Федерации от 26 декабря 2011 г. N 1137"Слайд 4Приказ Федеральной налоговой службы от 19 декабря 2018 г. N

ММВ-7-15/820@ "Об утверждении формата счета-фактуры, формата представления документа об отгрузке

товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, и формата представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг) в электронной форме"Слайд 5С 01.01.2019 налогоплательщики ЕСХН будут признаваться налогоплательщиками НДС в

полном объеме (п. 3 ст. 346.1 НК РФ, ч. 12

ст. 9 Закона N 335-ФЗ).Слайд 6Приказ Минфина России от 26 декабря 2018 г. N286н "Об утверждении форм

уведомления об использовании права на освобождение от исполнения обязанностей налогоплательщика,

связанных с исчислением и уплатой налога на добавленную стоимость "Слайд 7

Приказ 28.12.2018 СА-7-3/853@ о внесении изменений в приложения к приказу

ФНС от 29.10.2014 ММВ 7-3/558

Налоговая декларация

Слайд 8ЕНВД

Налоговая декларация по единому налогу на вмененный доход для отдельных

видов деятельности (КНД 1152016)

Утверждена - Приказом ФНС России от 26.06.2018

N ММВ-7-3/414@Срок сдачи - не позднее 20-го числа первого месяца следующего налогового периода

Срок уплаты - не позднее 25-го числа первого месяца следующего налогового периода

Слайд 10УСНО.

Налоговая декларация

Приказ ФНС России

от 26 февраля 2016 г. N ММВ-7-3/99@

Срок

подачи –

организациям - не позднее 31 марта года, следующего

за истекшим налоговым периодом, индивидуальным предпринимателям - не позднее 30 апреля года, следующего за истекшим налоговым периодом

При прекращении деятельности, в отношении которой налогоплательщиком применялась упрощенная система налогообложения - срок представления не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена деятельность (по уведомлению).

Слайд 11Плата за вред дорогам, причиняемый большегрузами, будет признаваться в расходах

без ограничений

Слайд 13Приказ ФНС России от 26.11.2018 № ММВ-7-21/664@ «О внесении изменений

в приложения к Приказу Федеральной налоговой службы от 05.12.2016 №

ММВ-7-21/668@»Срок представления декларации за 2018 год – 01 февраля 2019

Слайд 14Фактическими сроками уплаты авансовых платежей по транспортному налогу в 2019

году являются:

за 1 квартал 2019 года – 30 апреля 2019

года;за 2 квартал 2019 года – 31 июля 2019 года;

за 3 квартал 2019 года – 31 октября 2019 года.

Срок уплаты налога за налоговый период (2018 год) в 2019 году является 20 февраля 2019 года.

Сроки уплаты

Слайд 15Закон Пермского края от

1 ноября 2018 г. N 293-ПК "О внесении изменений в Закон Пермского

края "О транспортном налоге на территории Пермского края и о внесении изменений в Закон Пермской области "О налогообложении в Пермском крае"Ставки налога

Слайд 19Приказ Федеральной налоговой службы от 4 октября 2018 г. N ММВ-7-21/575@ "О

внесении изменений в приложения к приказу Федеральной налоговой службы от

31.03.2017 N ММВ-7-21/271@"Форма декларации

Слайд 20Письмо Федеральной налоговой службы от 5 декабря 2018 г. N БС-4-21/23605@ "О направлении

контрольных соотношений показателей форм налоговой отчетности по налогу на имущество

организаций"Контрольные соотношения

Слайд 21Фактическими сроками представления налоговых расчетов по авансовым платежам по налогу

на имущество организаций в 2019 году являются:

за 1 квартал 2019

года - 30 апреля 2019 года;за 1 полугодие 2019 года (2 квартал) - 30 июля 2019 года;

за 9 месяцев 2019 года (3 квартал) - 30 октября 2019 года;

Срок представления налоговых деклараций за 2018 год – 01 апреля 2019 года.

Сроки отчетности

Слайд 22Фактическими сроками уплаты авансовых платежей по налогу на имущество организаций

в 2019 году являются:

за 1 квартал 2019 года

- 30 апреля 2019 года;за 1 полугодие 2019 года (2 квартал) - 30 июля 2019 года;

за 9 месяцев 2019 года (3 квартал) - 30 октября 2019 года;

Срок уплаты налога за 2018 год - 01 апреля 2019 года.

Сроки уплаты

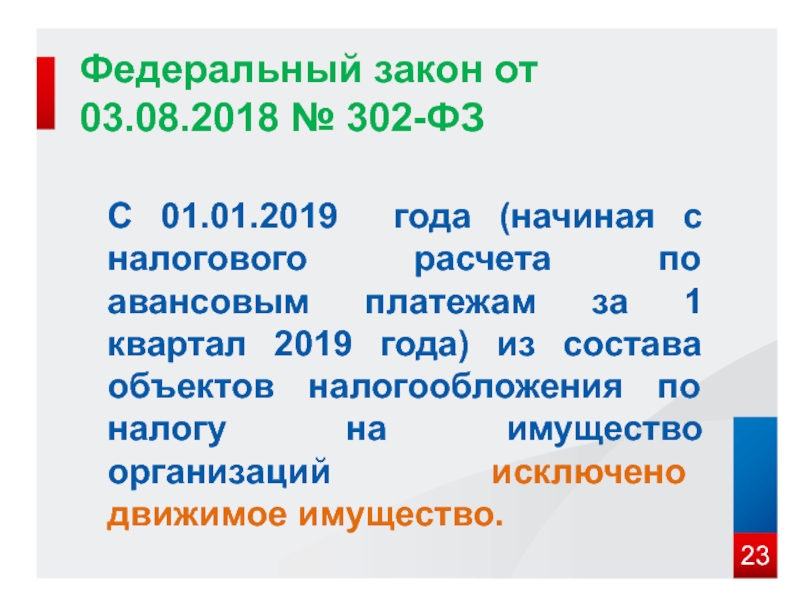

Слайд 23

С 01.01.2019 года (начиная с налогового расчета по авансовым платежам

за 1 квартал 2019 года) из состава объектов налогообложения по

налогу на имущество организаций исключено движимое имущество.Федеральный закон от 03.08.2018 № 302-ФЗ

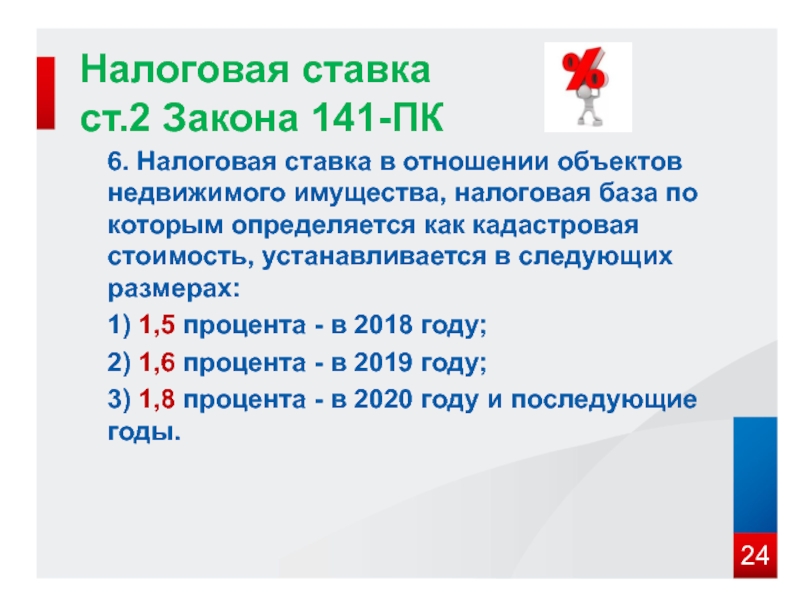

Слайд 246. Налоговая ставка в отношении объектов недвижимого имущества, налоговая база

по которым определяется как кадастровая стоимость, устанавливается в следующих размерах:

1)

1,5 процента - в 2018 году;2) 1,6 процента - в 2019 году;

3) 1,8 процента - в 2020 году и последующие годы.

Налоговая ставка

ст.2 Закона 141-ПК

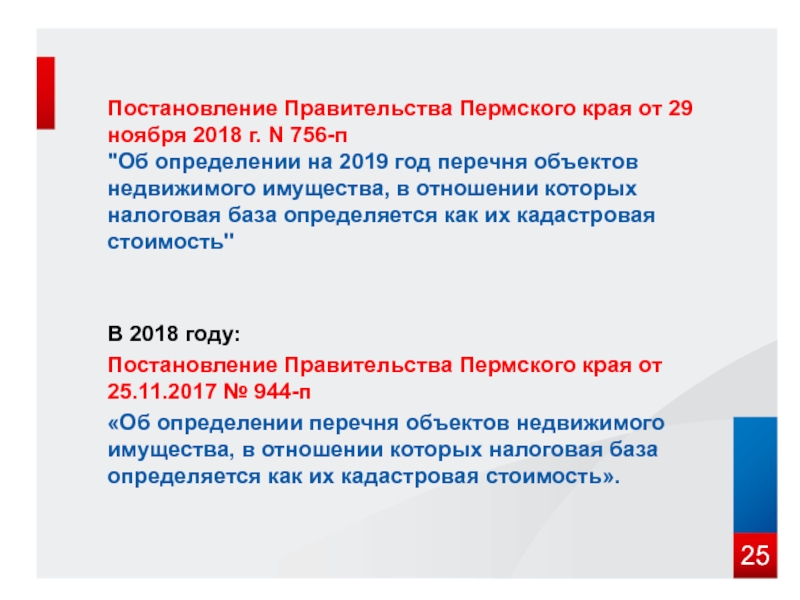

Слайд 25

Постановление Правительства Пермского края от 29 ноября 2018 г. N 756-п

"Об определении

на 2019 год перечня объектов недвижимого имущества, в отношении которых

налоговая база определяется как их кадастровая стоимость"В 2018 году:

Постановление Правительства Пермского края от 25.11.2017 № 944-п

«Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость».

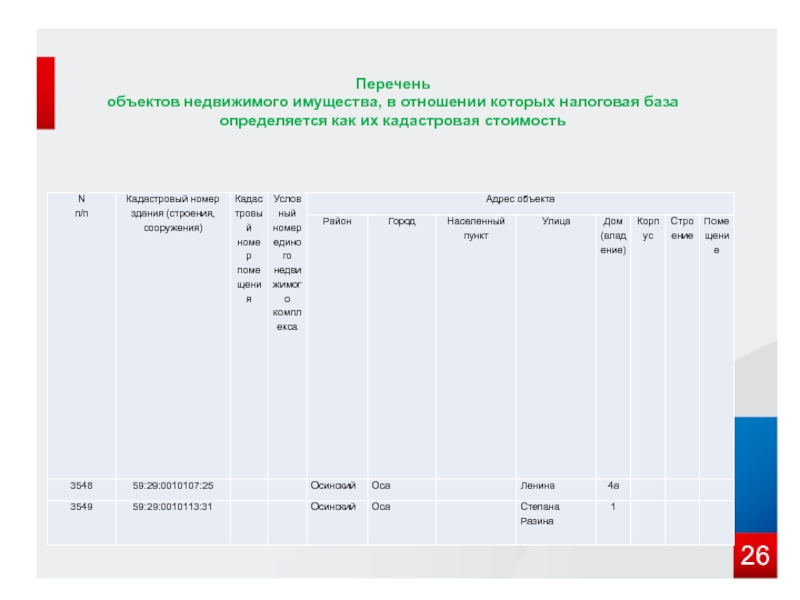

Слайд 26 Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как

их кадастровая стоимость

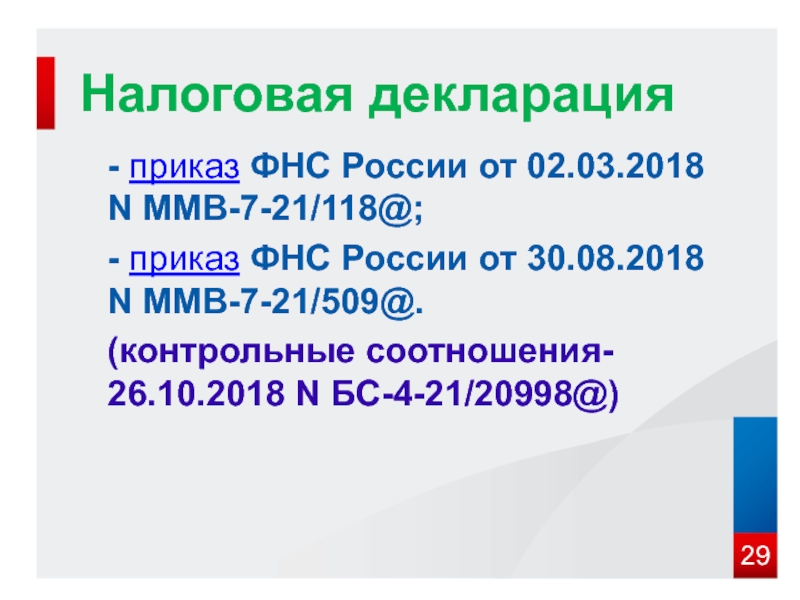

Слайд 29- приказ ФНС России от 02.03.2018 N ММВ-7-21/118@;

- приказ ФНС России от 30.08.2018

N ММВ-7-21/509@.

(контрольные соотношения- 26.10.2018 N БС-4-21/20998@)

Налоговая декларация

Слайд 31ПРИКАЗ ФНС № ММВ-7-3/827@ от 20.12.2018 «Об утверждении формы налоговой

декларации по налогу на добычу полезных ископаемых, порядка ее заполнения,

а также формата представления налоговой декларации по налогу на добычу полезных ископаемых в электронной форме».НДПИ

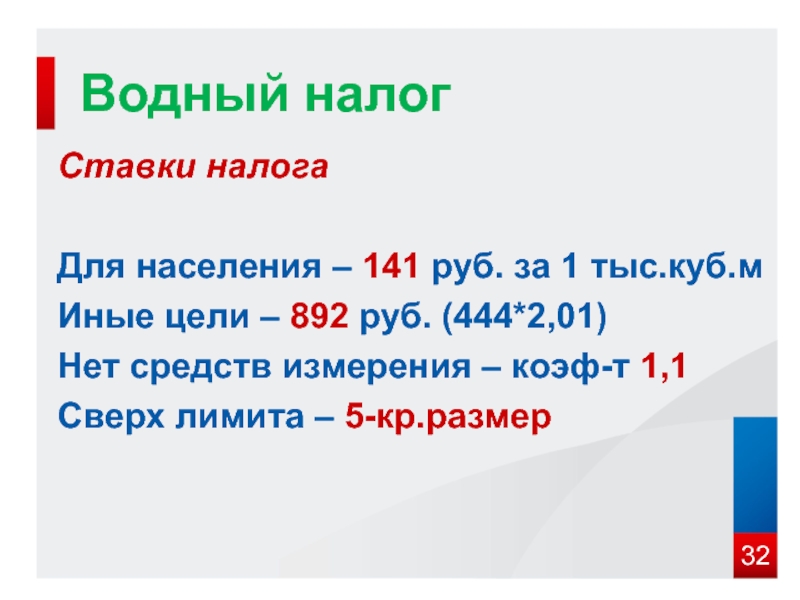

Слайд 32Ставки налога

Для населения – 141 руб. за 1 тыс.куб.м

Иные

цели – 892 руб. (444*2,01)

Нет средств измерения – коэф-т 1,1

Сверх

лимита – 5-кр.размерВодный налог

Слайд 33• Приказ Федеральной налоговой службы от 9 ноября 2015 г. N

ММВ-7-3/497@

"Об утверждении формы налоговой декларации по водному налогу, порядка её

заполнения, а также формата представления налоговой декларации по водному налогу в электронной форме"Слайд 34

Приказ Федеральной налоговой службы от 2 октября 2018 г. N ММВ-7-11/566@"Об утверждении

формы сведений о доходах физических лиц и суммах налога на

доходы физических лиц, порядка заполнения и формата ее представления в электронной форме, а также порядка представления в налоговые органы сведений о доходах физических лиц и суммах налога на доходы физических лиц и сообщения о невозможности удержания налога, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога на доходы физических лиц"Справка о доходах

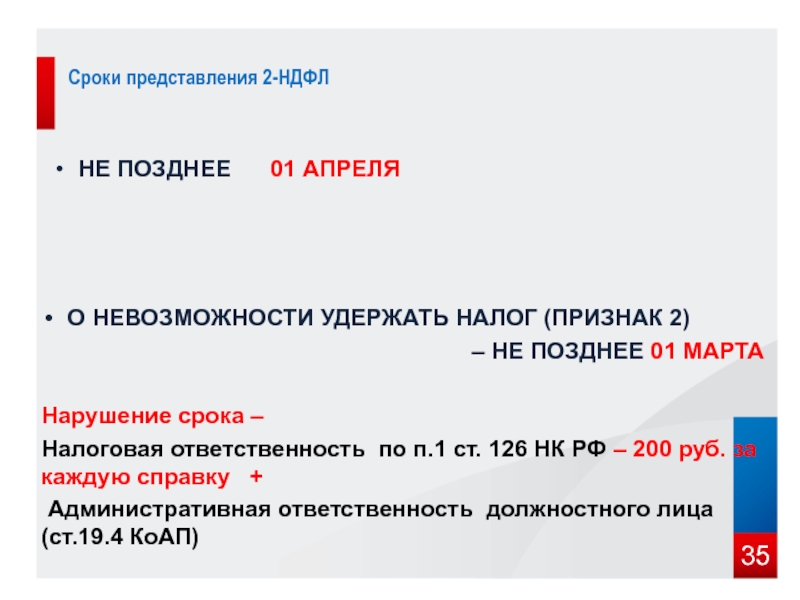

Слайд 35Не позднее 01 апреля

Сроки представления 2-НДФЛ

О невозможности

удержать налог (признак 2)

– не позднее 01 марта

Нарушение

срока – Налоговая ответственность по п.1 ст. 126 НК РФ – 200 руб. за каждую справку +

Административная ответственность должностного лица (ст.19.4 КоАП)

Слайд 37Приказ Федеральной налоговой службы от 10 октября 2016 г. N ММВ-7-11/551@ "Об утверждении

формы расчета по страховым взносам, порядка его заполнения, а также

формата представления расчета по страховым взносам в электронной форме"Страховые взносы

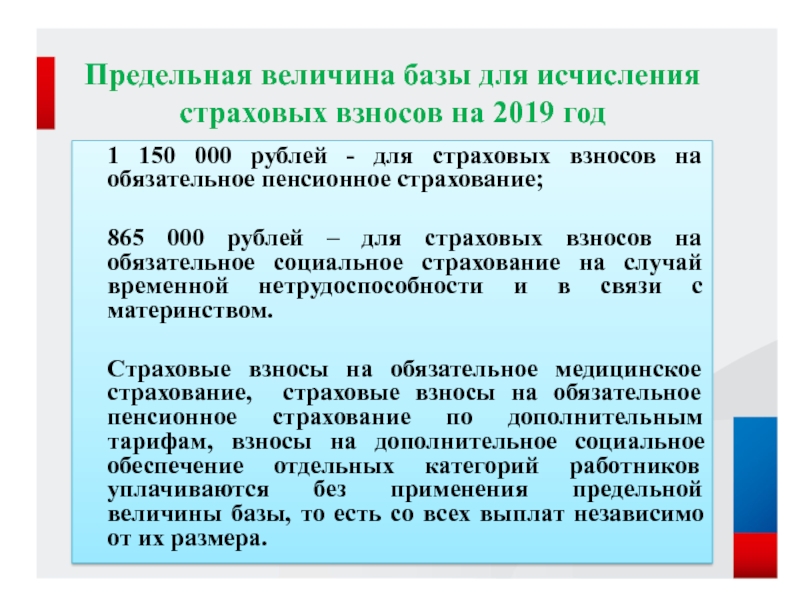

Слайд 38Предельная величина базы для исчисления страховых взносов на 2019 год

1

150 000 рублей - для страховых взносов на обязательное пенсионное

страхование;865 000 рублей – для страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Страховые взносы на обязательное медицинское страхование, страховые взносы на обязательное пенсионное страхование по дополнительным тарифам, взносы на дополнительное социальное обеспечение отдельных категорий работников уплачиваются без применения предельной величины базы, то есть со всех выплат независимо от их размера.

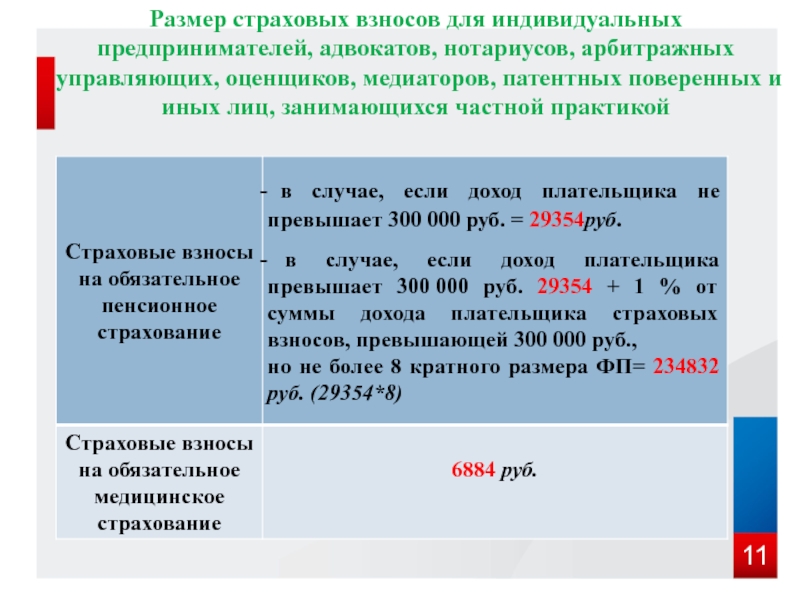

Слайд 39Размер страховых взносов для индивидуальных предпринимателей, адвокатов, нотариусов, арбитражных управляющих,

оценщиков, медиаторов, патентных поверенных и иных лиц, занимающихся частной практикой

11

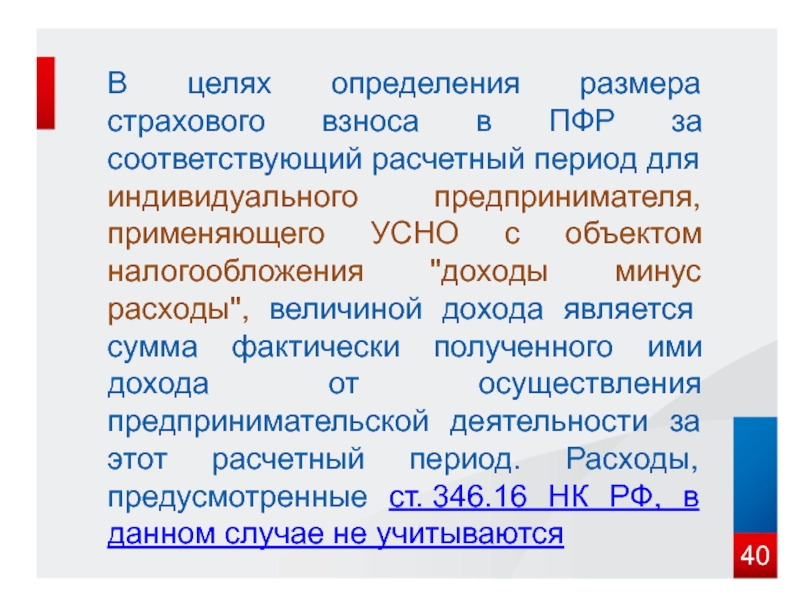

Слайд 40В целях определения размера страхового взноса в ПФР за соответствующий

расчетный период для индивидуального предпринимателя, применяющего УСНО с объектом налогообложения

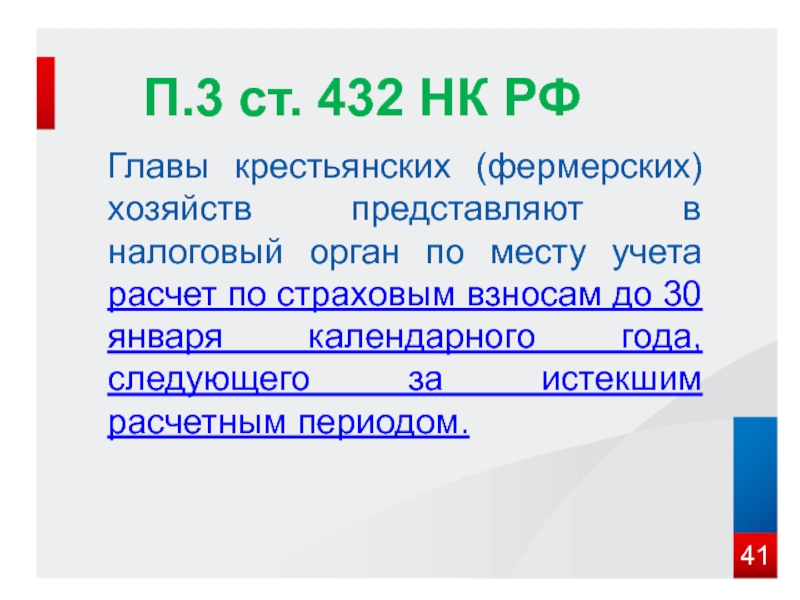

"доходы минус расходы", величиной дохода является сумма фактически полученного ими дохода от осуществления предпринимательской деятельности за этот расчетный период. Расходы, предусмотренные ст. 346.16 НК РФ, в данном случае не учитываютсяСлайд 41Главы крестьянских (фермерских) хозяйств представляют в налоговый орган по месту

учета расчет по страховым взносам до 30 января календарного года,

следующего за истекшим расчетным периодом.П.3 ст. 432 НК РФ

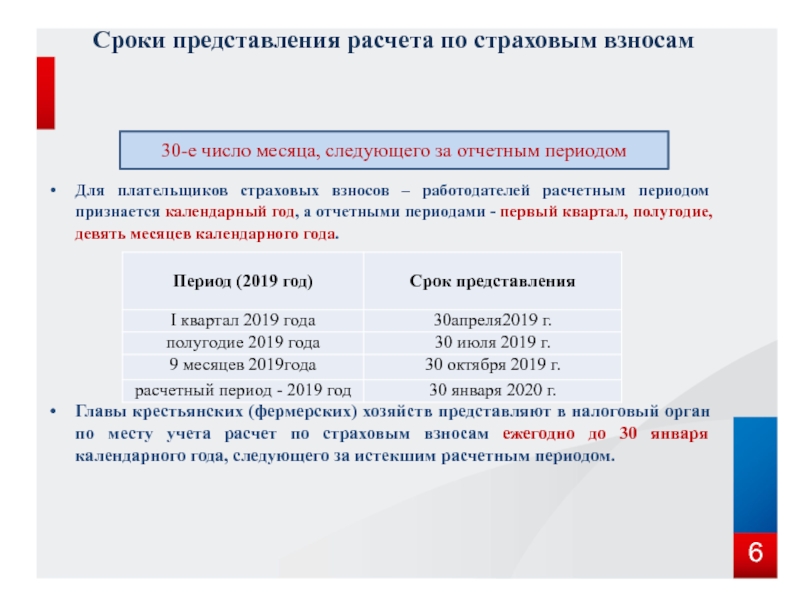

Слайд 42Сроки представления расчета по страховым взносам

Для плательщиков страховых взносов

– работодателей расчетным периодом признается календарный год, а отчетными периодами -

первый квартал, полугодие, девять месяцев календарного года.Главы крестьянских (фермерских) хозяйств представляют в налоговый орган по месту учета расчет по страховым взносам ежегодно до 30 января календарного года, следующего за истекшим расчетным периодом.

30-е число месяца, следующего за отчетным периодом

6

Слайд 43

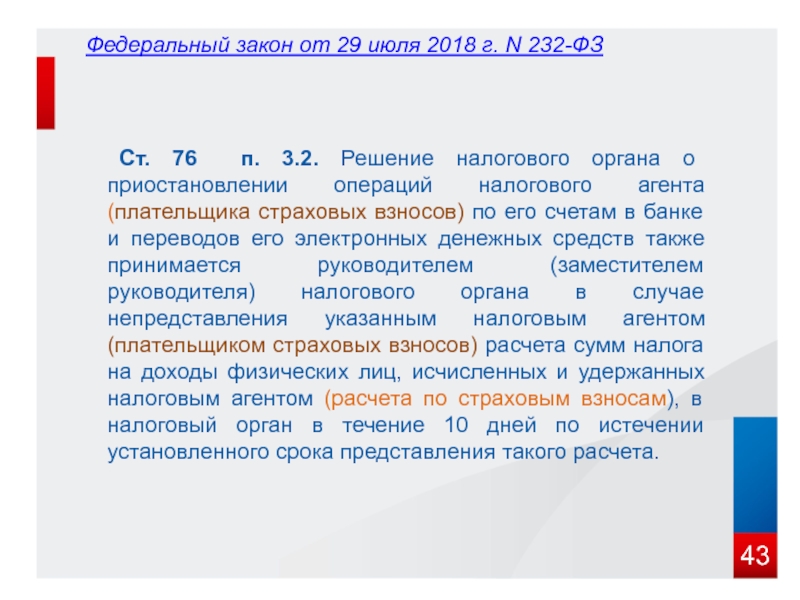

Федеральный закон от 29 июля 2018 г. N 232-ФЗ

Ст. 76

п. 3.2. Решение налогового органа о приостановлении операций налогового агента

(плательщика страховых взносов) по его счетам в банке и переводов его электронных денежных средств также принимается руководителем (заместителем руководителя) налогового органа в случае непредставления указанным налоговым агентом (плательщиком страховых взносов) расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (расчета по страховым взносам), в налоговый орган в течение 10 дней по истечении установленного срока представления такого расчета.Слайд 45Федеральный закон от 27 ноября 2018 г. N 422-ФЗ "О проведении эксперимента по

установлению специального налогового режима "Налог на профессиональный доход" в городе

федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)"Налог на профессиональный доход

Слайд 46

может быть введен в городах федерального значения Москве, Санкт-Петербурге и

Севастополе не ранее 1 июля 2015 г.

В муниципальных образованиях, не

входящих в состав городов федерального значения Москвы, Санкт-Петербурга и Севастополя, торговый сбор может быть введен только после принятия соответствующего федерального законаГлава 33. Торговый сбор