Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Особенности расследования налоговых преступлений уклонения от уплаты налогов

Содержание

- 1. Особенности расследования налоговых преступлений уклонения от уплаты налогов

- 2. Ст. 199. Уклонение от уплаты налогов

- 3. Крупный размер - сумма нал/сборов, составляющая за

- 4. Налоговая декларация – письменное заявление налогоплательщика :о

- 5. Общие для всех орг-ций налоги: налог на

- 6. Характеристика предмета посягательстваДенежные средства, являющиеся установленным законом

- 7. ХАР-КА СПОСОБОВ УКЛОНЕНИЯ ОТ УПЛАТЫ НАЛОГОВЧетыре группы

- 8. СПОСОБЫ УКЛОНЕНИЯ ОТ УПЛАТЫ НАЛОГОВРуководитель организации, имея

- 9. Полное//частич. неотражение в бух. учёте данных, увеличивающих

- 10. ВАЖНО Для искажения данных о доходах

- 11. Хар-ка места совершения преступления Местом совершения преступления

- 12. Хар-ка места совершения преступленияОбщая хар-ка организации-налогоплательщика: место

- 13. Хар-ка времени уклонения от уплаты налогов3 конкретных

- 14. Предусмотренные законом сроки представления налоговой декларации и

- 15. Хар-ка субъектов уклонения от уплаты налоговРуководитель организации-налогоплательщикаГл.

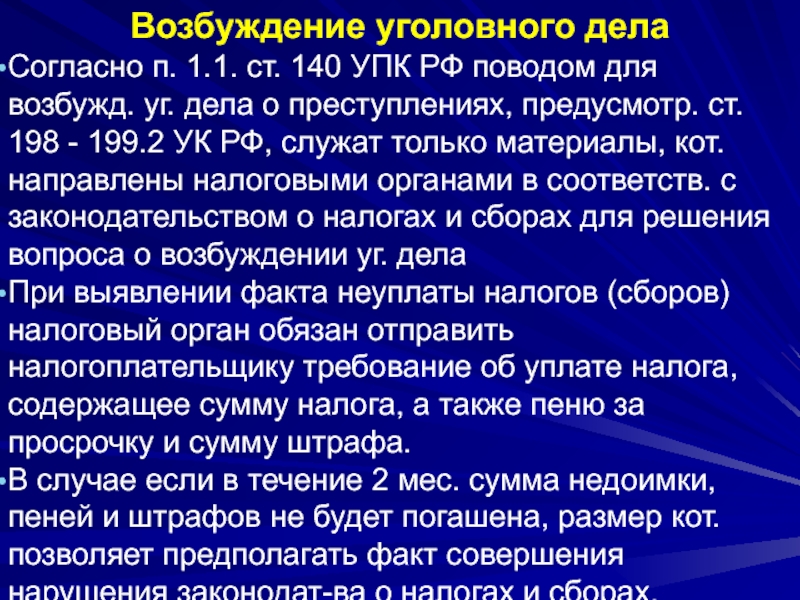

- 16. Возбуждение уголовного делаСогласно п. 1.1. ст. 140

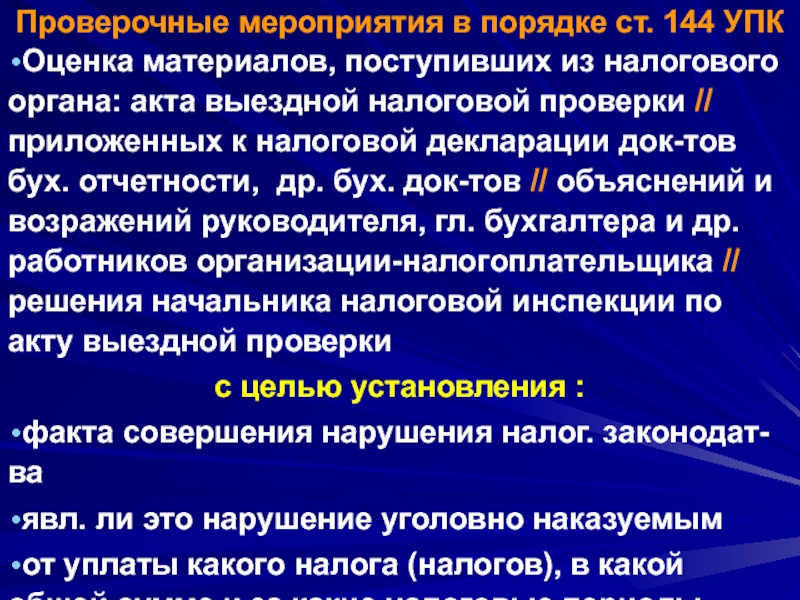

- 17. Проверочные мероприятия в порядке ст. 144

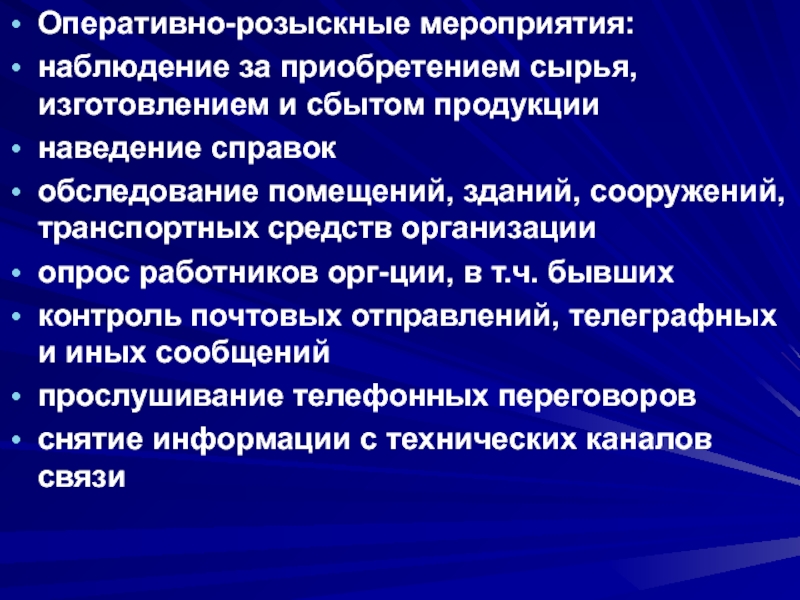

- 18. Оперативно-розыскные мероприятия:наблюдение за приобретением сырья, изготовлением и

- 19. Обстоятельства, подлежащие установлениюМесто совершения преступления – организация,

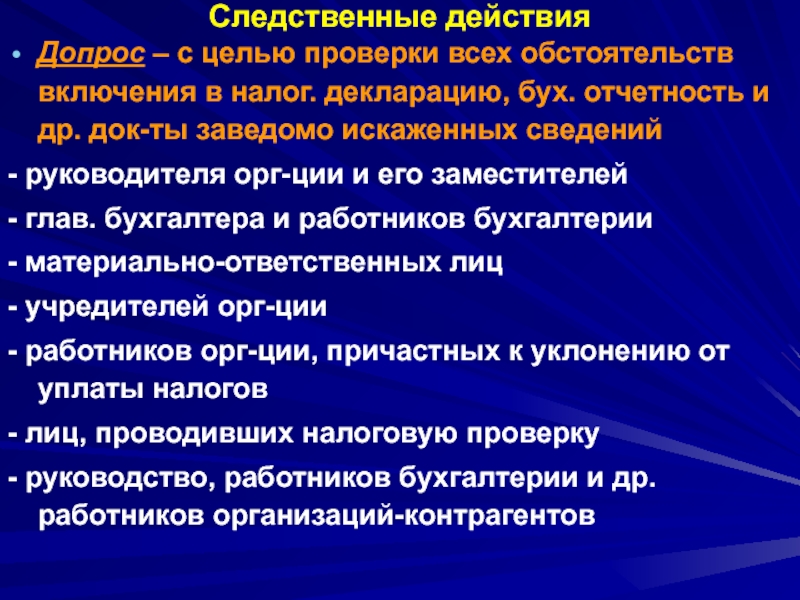

- 20. Следственные действияДопрос – с целью проверки всех

- 21. Обыск в служебных, производств., подсобных помещениях лиц,

- 22. Изъятие, выемка и осмотр документов и носителей

- 23. Основные направления судебно-бухгалтерской экспертизыпроверка соответствия фактически совершенных

- 24. Основные направления судебно-экономической экспертизыОпределение наличия//отсутствия финансовых средств

- 25. Основные направления судебно-наологовой экспертизы Исследование исполнения обязательств

- 26. Скачать презентанцию

Ст. 199. Уклонение от уплаты налогов и/или сборов с организаций 1. Уклонение от уплаты налогов и (или) сборов с организации путем непредставления налоговой декларации или иных документов, представление которых

Слайды и текст этой презентации

Слайд 1Особенности расследования налоговых преступлений уклонения от уплаты налогов и/или сборов с

организаций ст. 199 УК РФ

Слайд 2

Ст. 199. Уклонение от уплаты налогов и/или сборов с организаций

1. Уклонение от уплаты налогов и (или) сборов с организации

путем непредставления налоговой декларации или иных документов, представление которых в соответствии с законодательством Российской Федерации о налогах и сборах является обязательным, либо путем включения в налоговую декларацию или такие документы заведомо ложных сведений, совершенное в крупном размере, -2. То же деяние, совершенное:

а) группой лиц по предварительному сговору;

б) в особо крупном размере

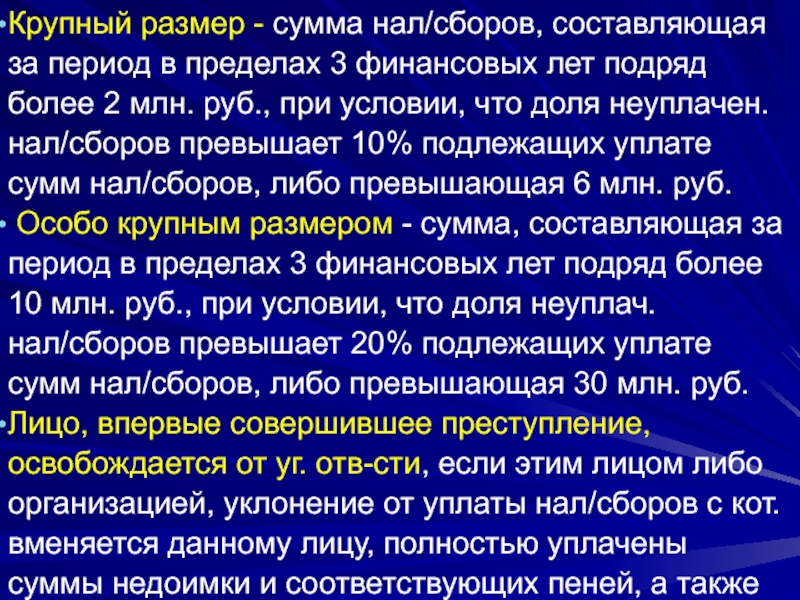

Слайд 3Крупный размер - сумма нал/сборов, составляющая за период в пределах

3 финансовых лет подряд более 2 млн. руб., при условии,

что доля неуплачен. нал/сборов превышает 10% подлежащих уплате сумм нал/сборов, либо превышающая 6 млн. руб.Особо крупным размером - сумма, составляющая за период в пределах 3 финансовых лет подряд более 10 млн. руб., при условии, что доля неуплач. нал/сборов превышает 20% подлежащих уплате сумм нал/сборов, либо превышающая 30 млн. руб.

Лицо, впервые совершившее преступление, освобождается от уг. отв-сти, если этим лицом либо организацией, уклонение от уплаты нал/сборов с кот. вменяется данному лицу, полностью уплачены суммы недоимки и соответствующих пеней, а также сумма штрафа в размере, определяемом в соответствии с Налоговым кодексом Российской Федерации.

Слайд 4Налоговая декларация – письменное заявление налогоплательщика :

о полученных доходах и

произведенных расходах

источниках доходов

налоговых льготах

исчисленной сумме налога и/или

других данных, связанных с исчислением и уплатой налогаНалогоплательщик обязан представлять в налоговый орган по месту учета:

налоговые декларации

бухгалтерскую отчетность (баланс// отчет о прибылях и убытках // приложения к ним // аудиторское заключение // пояснительную записку)

т. о., налоговая декларация и документы бухгалтерской отчетности содержат данные о доходах и расходах организации

Слайд 5Общие для всех орг-ций налоги: налог на добавл. стоимость //

на прибыль // единый социальный налог // налог на имущ-во

организаций // акцизыДоходы орг-ции учитываются при исчислении НДС, налога на прибыль и частично по акцизам

Расходы орг-ции (затраты, связанные с получением дохода) учитываются при исчислении суммы налога на прибыль

ВАЖНО

при уклонении от уплаты налогов с орг-ции

данные о доходах всегда будут занижаться

данные о расходах всегда будут завышаться (за исключением затрат на оплату труда, кот. является объектом налогообложения)

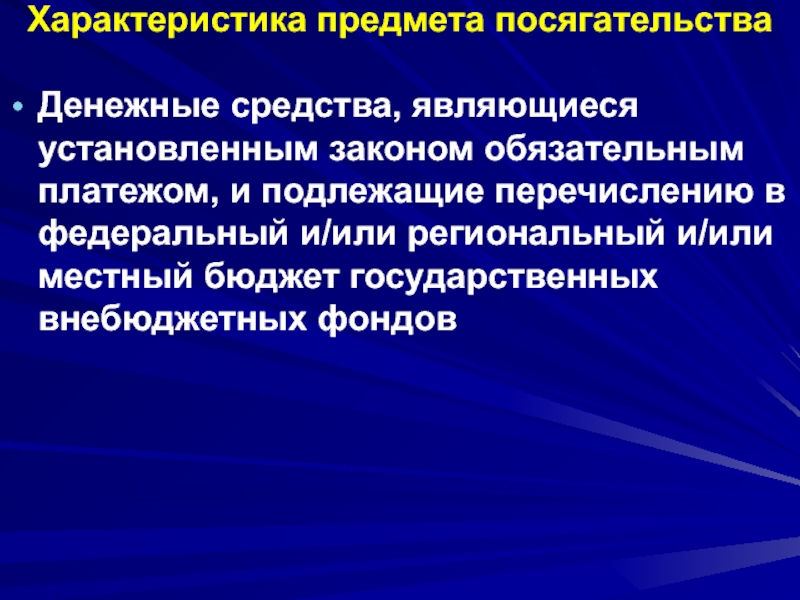

Слайд 6Характеристика предмета посягательства

Денежные средства, являющиеся установленным законом обязательным платежом, и

подлежащие перечислению в федеральный и/или региональный и/или местный бюджет государственных

внебюджетных фондовСлайд 7ХАР-КА СПОСОБОВ УКЛОНЕНИЯ ОТ УПЛАТЫ НАЛОГОВ

Четыре группы способов:

Непредставление налоговой декларации

Непредставление

обязательных документов (бухгалтерской отчетности)

Включение в налоговую декларацию заведомо ложных

сведений о доходах, расходах, объектах налогообложения путем их сокрытия, завышения или заниженияВключение заведомо ложных сведений о доходах, расходах, объектах налогообложения в иные документы (бух. отчетность), представление которых обязательно (путем сокрытия, завышения или занижения сведений о доходах, расходах, объектах налогообложения)

Слайд 8СПОСОБЫ УКЛОНЕНИЯ ОТ УПЛАТЫ НАЛОГОВ

Руководитель организации, имея задолженность по уплате

налогов и (или) сборов, договаривается с поставщиками или покупателями товаров

(услуг) о расчетах с ним по другим банк. счетам, т.к. на счета орг-ции наложен арест как мера налог. контроля или обеспечительная мера следователемВ налогооблагаемую базу не включаются суммы проведенных операций при использовании взаимозачета как способа оплаты реализованной продукции, выполненных работ или оказанных услуг.

Отражение в документах бух. учета недостоверных данных, снижающих налоговую базу

Представление налоговой отчётности в налоговые органы с недостоверными данными, снижающими налоговую базу, например сумму расходов при уплате налога на прибыль организаций.

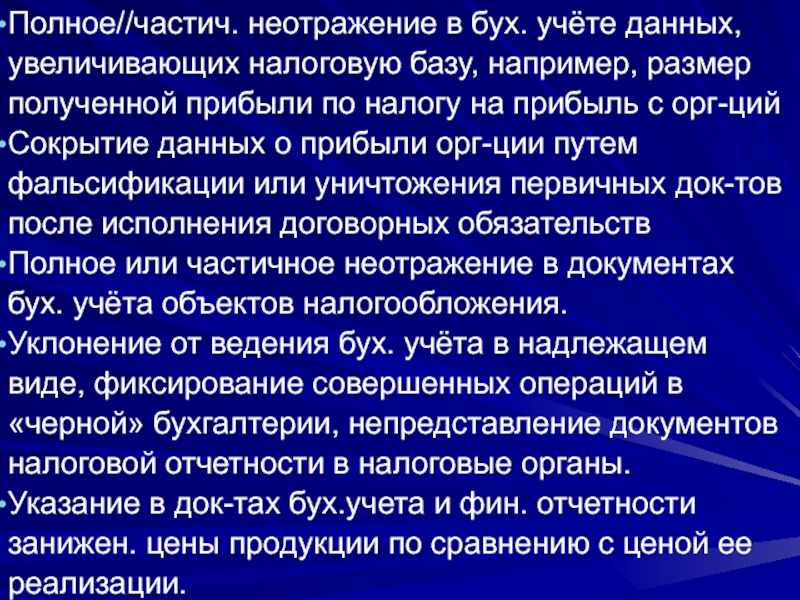

Слайд 9Полное//частич. неотражение в бух. учёте данных, увеличивающих налоговую базу, например,

размер полученной прибыли по налогу на прибыль с орг-ций

Сокрытие данных

о прибыли орг-ции путем фальсификации или уничтожения первичных док-тов после исполнения договорных обязательствПолное или частичное неотражение в документах бух. учёта объектов налогообложения.

Уклонение от ведения бух. учёта в надлежащем виде, фиксирование совершенных операций в «черной» бухгалтерии, непредставление документов налоговой отчетности в налоговые органы.

Указание в док-тах бух.учета и фин. отчетности занижен. цены продукции по сравнению с ценой ее реализации.

Завышение цены приобретенного товара, оказанных организации услуг, выполненных по ее заказу работ.

Занижение количества приобретенного товара и создание неучтённого товара в организации

Слайд 10 ВАЖНО Для искажения данных о доходах и расходах орг-ции, а также

объектах налогообложения м.б. использованы:

Первичные учетные документы

Сводные документы

Регистры бухгалтерского учета

Бухгалтерская отчетность

Слайд 11Хар-ка места совершения преступления

Местом совершения преступления (ст. 199 УК

РФ), явл. организация, на кот. в соотв. с законодательством РФ

возложена обязанность по уплате налогов и (или) сборов.Организации с т. зр. налогового законод-ва – это

юр. лица, образованные в соотв. с законодательств. РФ

иностранные юр. лица, компании и другие корпоративные образования, обладающие гражданск. правоспособностью, либо созданные в соотв. с законодат. иностранных государств международные организации, их филиалы и представительства, расположенные на территории Российской Федерации (п. 10 Постановления Пленума Верховного суда «О практике применения судами уголовного законодательства об ответственности за налоговые преступления»).

Слайд 12Хар-ка места совершения преступления

Общая хар-ка организации-налогоплательщика:

место ее фактического нахождения

полное

наименование

орг-правовая форма, форма собственности

ИНН

место гос. регистрации и

постановки на налог. учетструктура

место нахождение обособленных подразделений

состав учредителей и руководителей, их местонахождение

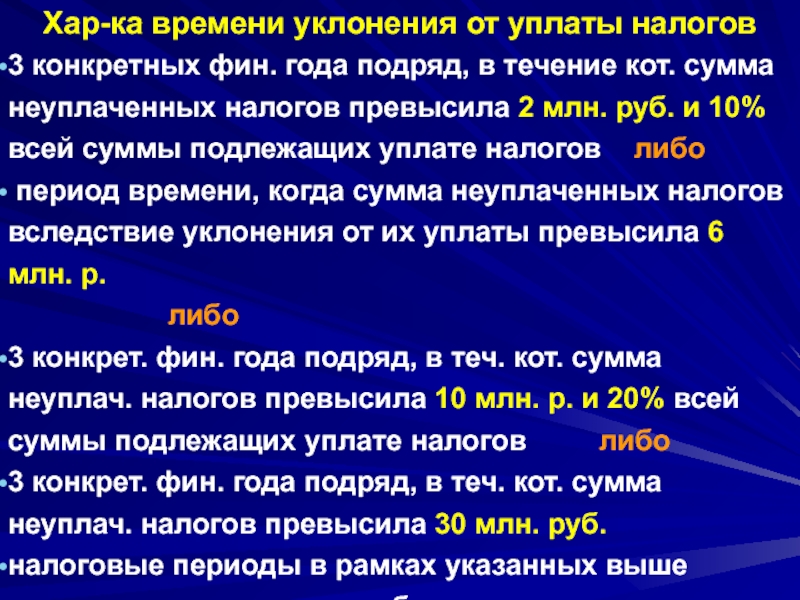

Слайд 13Хар-ка времени уклонения от уплаты налогов

3 конкретных фин. года подряд,

в течение кот. сумма неуплаченных налогов превысила 2 млн. руб.

и 10% всей суммы подлежащих уплате налогов либопериод времени, когда сумма неуплаченных налогов вследствие уклонения от их уплаты превысила 6 млн. р.

либо

3 конкрет. фин. года подряд, в теч. кот. сумма неуплач. налогов превысила 10 млн. р. и 20% всей суммы подлежащих уплате налогов либо

3 конкрет. фин. года подряд, в теч. кот. сумма неуплач. налогов превысила 30 млн. руб.

налоговые периоды в рамках указанных выше периодов времени, за кот. было совершено уклонение от уплаты налогов

предусмотренные законом сроки уплаты налогов по итогам каждого налогового периода

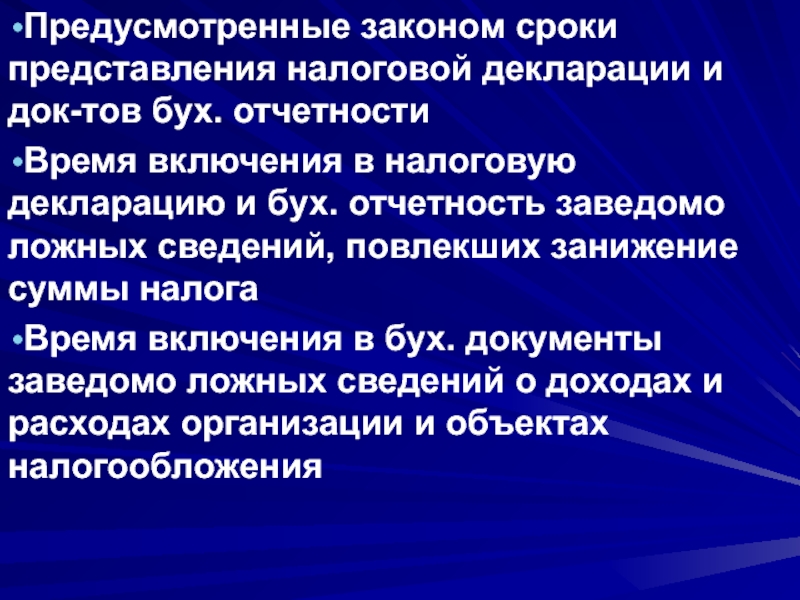

Слайд 14Предусмотренные законом сроки представления налоговой декларации и док-тов бух. отчетности

Время

включения в налоговую декларацию и бух. отчетность заведомо ложных сведений,

повлекших занижение суммы налогаВремя включения в бух. документы заведомо ложных сведений о доходах и расходах организации и объектах налогообложения

Слайд 15Хар-ка субъектов уклонения от уплаты налогов

Руководитель организации-налогоплательщика

Гл. бухгалтер организации-налогоплательщика

Лица, фактически

исполнявшие их обязанности

Работники организации-налогоплательщика, включившие в бух. документы заведомо искаженные

сведения о доходах, расходах и объектах налогообложенияВ качестве организаторов, подстрекателей, пособников:

- лица, организовавшие уклон. от уплаты налогов

- склонявшие к совершению преступления работников организации-налогоплательщика

- содействовавшие совершению преступления (напр., дача консультаций)

Слайд 16Возбуждение уголовного дела

Согласно п. 1.1. ст. 140 УПК РФ поводом

для возбужд. уг. дела о преступлениях, предусмотр. ст. 198 -

199.2 УК РФ, служат только материалы, кот. направлены налоговыми органами в соответств. с законодательством о налогах и сборах для решения вопроса о возбуждении уг. делаПри выявлении факта неуплаты налогов (сборов) налоговый орган обязан отправить налогоплательщику требование об уплате налога, содержащее сумму налога, а также пеню за просрочку и сумму штрафа.

В случае если в течение 2 мес. сумма недоимки, пеней и штрафов не будет погашена, размер кот. позволяет предполагать факт совершения нарушения законодат-ва о налогах и сборах, содержащего признаки преступления, налоговый орган обязан в течение 10 дней со дня выявления указанных обстоятельств направить материалы в органы внутренних дел для решения вопроса о возбуждении уг дела (п. 3 ст. 32 НК РФ).

Слайд 17

Проверочные мероприятия в порядке ст. 144 УПК

Оценка материалов, поступивших из

налогового органа: акта выездной налоговой проверки // приложенных к налоговой

декларации док-тов бух. отчетности, др. бух. док-тов // объяснений и возражений руководителя, гл. бухгалтера и др. работников организации-налогоплательщика // решения начальника налоговой инспекции по акту выездной проверкис целью установления :

факта совершения нарушения налог. законодат-ва

явл. ли это нарушение уголовно наказуемым

от уплаты какого налога (налогов), в какой общей сумме и за какие налоговые периоды организация уклонилась

Слайд 18Оперативно-розыскные мероприятия:

наблюдение за приобретением сырья, изготовлением и сбытом продукции

наведение справок

обследование

помещений, зданий, сооружений, транспортных средств организации

опрос работников орг-ции, в т.ч.

бывшихконтроль почтовых отправлений, телеграфных и иных сообщений

прослушивание телефонных переговоров

снятие информации с технических каналов связи

Слайд 19Обстоятельства, подлежащие установлению

Место совершения преступления – организация, уклонившаяся от уплаты

налогов

Вид налога, от уплаты кот. уклонилась орг-ция

Способ уклонения от уплаты

налоговВремя совершения всех действий по уклонению от уплаты налогов

Размер неуплаченных налогов к каждому сроку платежа и общий размер уклонения от уплаты

Субъекты преступления: кто подписал платежные док-ты на перечисление налогов // кем составлены и подписаны налог. декларации и бух. отчетность с искаж. данными // кем искаж. данные внесены в регистры бух. учета // кем составлены и подписаны первич. док-ты с искаж. данными // кто организатор

Умысел на уклонение от уплаты налогов

Слайд 20Следственные действия

Допрос – с целью проверки всех обстоятельств включения в

налог. декларацию, бух. отчетность и др. док-ты заведомо искаженных сведений

-

руководителя орг-ции и его заместителей- глав. бухгалтера и работников бухгалтерии

- материально-ответственных лиц

- учредителей орг-ции

- работников орг-ции, причастных к уклонению от уплаты налогов

- лиц, проводивших налоговую проверку

- руководство, работников бухгалтерии и др. работников организаций-контрагентов

Слайд 21Обыск в служебных, производств., подсобных помещениях лиц, причастных к уклонению

// по месту жительства этих лиц, на дачах, в гаражах

и др.с целью поиска:

черновиков расчетов налогов

оригиналов налог. деклараций и бух. отчетности с правильными данными

различных док-тов, содержащих данные о кол-ве изготовленной продукции, суммах выручки и др.

Оборудования, используемого для изготовления неучтенной продукции, самой неучтен. продукции

Запасных//списанных кассовых аппаратов

Компьютеров и др. носителей компьютер. информации

Слайд 22Изъятие, выемка и осмотр документов и носителей компьютерной инф-ции, могущих

иметь отношение к делу

Назначение суд. экспертиз: суд.- бухгалтерской, суд.- экономической

либо комплексной экономико-бухгалтерской, налоговойСлайд 23Основные направления судебно-бухгалтерской экспертизы

проверка соответствия фактически совершенных хоз. операций отраженным

в документах бух. учета и фин. отчетности;

выявление обстоятельств несоответствия отражения

в бухгалтерских документах различных операций, связанных с денежными средствами и товарно-материальными ценностями, в том числе размер их недостачи или излишков; установление соответствия принятой в организации методики учёта и составления отчётности действующему законодательству.

Слайд 24Основные направления судебно-экономической экспертизы

Определение наличия//отсутствия финансовых средств у организации (индивидуального

предпринимателя) – налогоплательщика

Установление платежеспособности налогоплательщика

Выявление незаконно полученных доходов вследствие совершения

финансовых операций, необоснованных перечислений денежных средств на счета третьих лицВыявление скрытой прибыли, невыполнения бюджетных обязательств

Анализ расчетных операций по статьям расходов и доходов налогоплательщика

Установление причин образования дебиторской и кредиторской задолженности и др.

Слайд 25Основные направления судебно-наологовой экспертизы

Исследование исполнения обязательств по исчислению налогов

и сборов, включая:

правильность исчисления налогов и (или) сборов, подлежащих

уплате, исчислению, перечислению налогоплательщиком Определение соответствия действий налоговых органов установленным нормам и правилам в части правильности исчисления налогов и (или) сборов, подлежащих уплате, исчислению, перечислениюналогоплательщиком