Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Сложные случаи учета НДС в 1С:Бухгалтерии 8 на практических примерах

Содержание

- 1. Сложные случаи учета НДС в 1С:Бухгалтерии 8 на практических примерах

- 2. Изменение налоговой ставки по НДС с 2019

- 3. Налоговые ставки (порядок применения)Реализация товаров (работ, услуг,

- 4. Налоговые ставки (переходный период при предоплате в 2018 году)

- 5. Предоплата в 2018 году, доплата 2 %

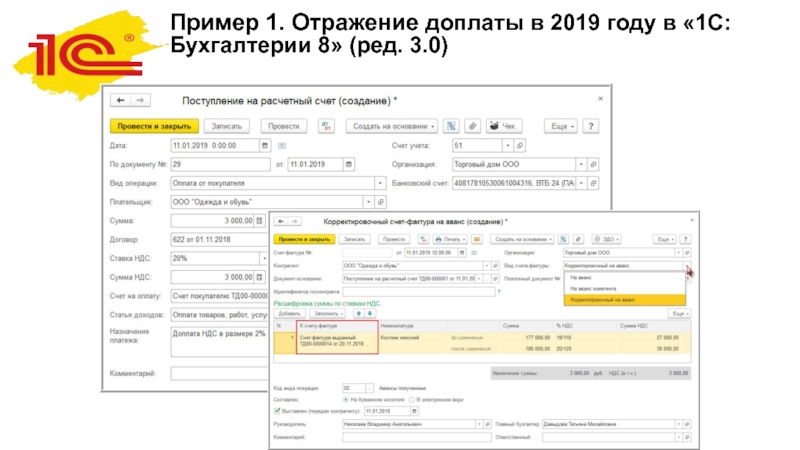

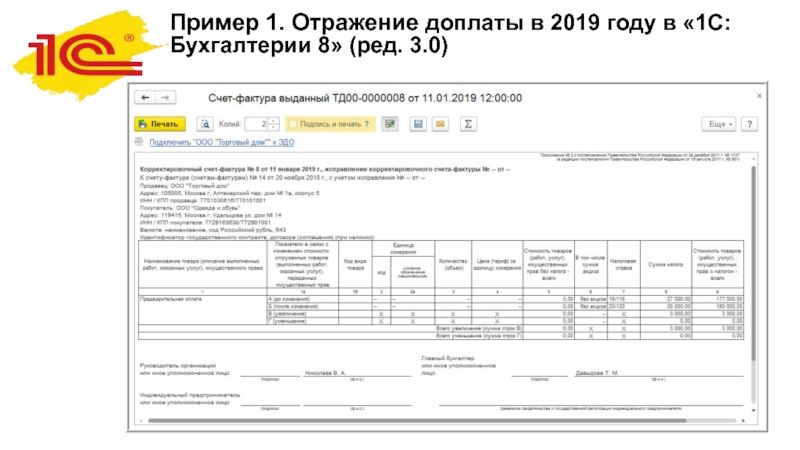

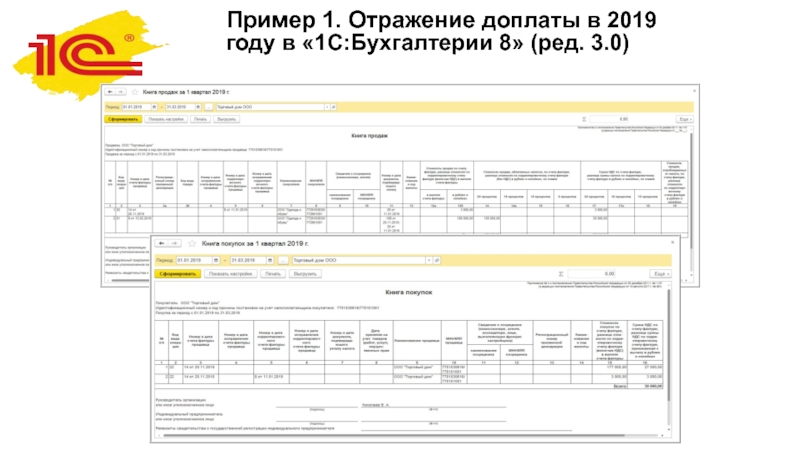

- 6. Пример 1. Отражение доплаты в 2019 году в «1С:Бухгалтерии 8» (ред. 3.0)

- 7. Пример 1. Отражение доплаты в 2019 году в «1С:Бухгалтерии 8» (ред. 3.0)

- 8. Пример 1. Отражение доплаты в 2019 году в «1С:Бухгалтерии 8» (ред. 3.0)

- 9. Пример 1. Отражение доплаты в 2019 году в «1С:Бухгалтерии 8» (ред. 3.0)

- 10. Пример 1. Отражение доплаты в 2019 году в «1С:Бухгалтерии 8» (ред. 3.0)

- 11. Пример 1. Отражение доплаты в 2019 году в «1С:Бухгалтерии 8» (ред. 3.0)

- 12. Пример 1. Отражение доплаты в 2019 году

- 13. Пример 1. Отражение доплаты в 2019 году

- 14. 1С:ИТС. Ответы на вопросы О.С. Думинской (ФНС России) о НДС в переходном периодеhttps://its.1c.ru/db/answerstax#content:3438:hdoc

- 15. Переходный период у налоговых агентов по НДСПисьмо

- 16. Приобретение электронных услуг у иностранных организаций с

- 17. Приобретение электронных услуг у иностранных организаций с 01.01.2019. Переходный период

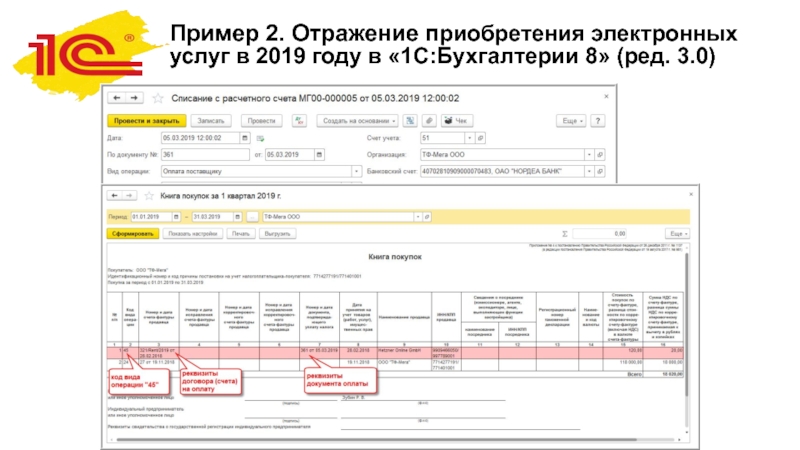

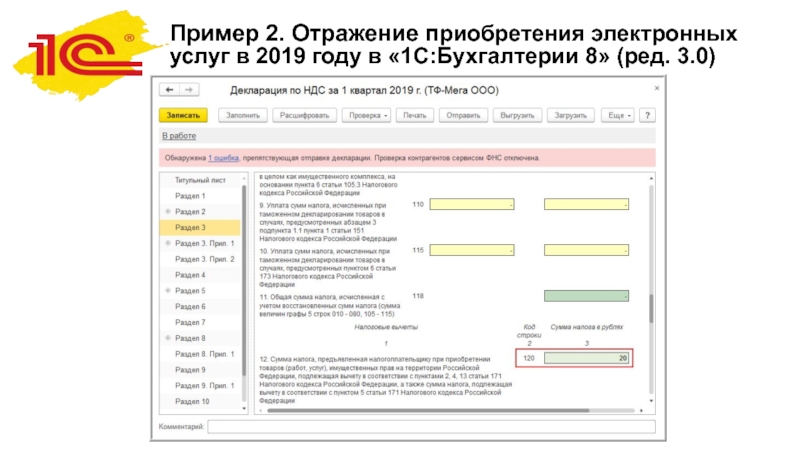

- 18. Пример 2. Отражение приобретения электронных услуг в 2019 году в «1С:Бухгалтерии 8» (ред. 3.0)

- 19. Пример 2. Отражение приобретения электронных услуг в 2019 году в «1С:Бухгалтерии 8» (ред. 3.0)

- 20. Пример 2. Отражение приобретения электронных услуг в 2019 году в «1С:Бухгалтерии 8» (ред. 3.0)

- 21. Пример 2. Отражение приобретения электронных услуг в 2019 году в «1С:Бухгалтерии 8» (ред. 3.0)

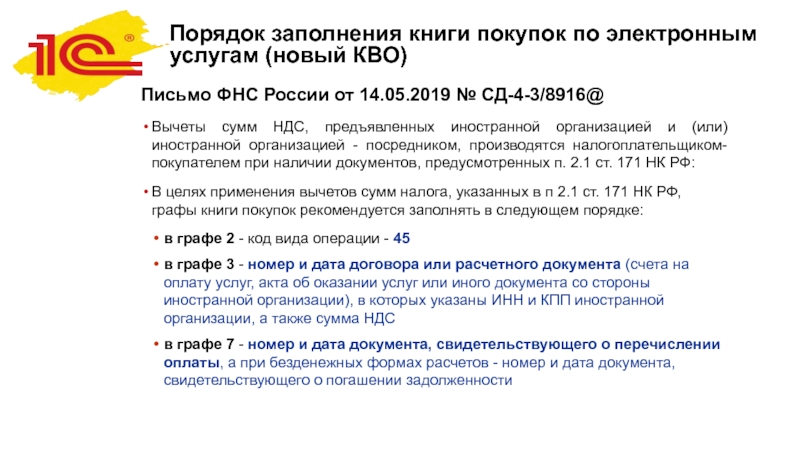

- 22. Порядок заполнения книги покупок по электронным услугам

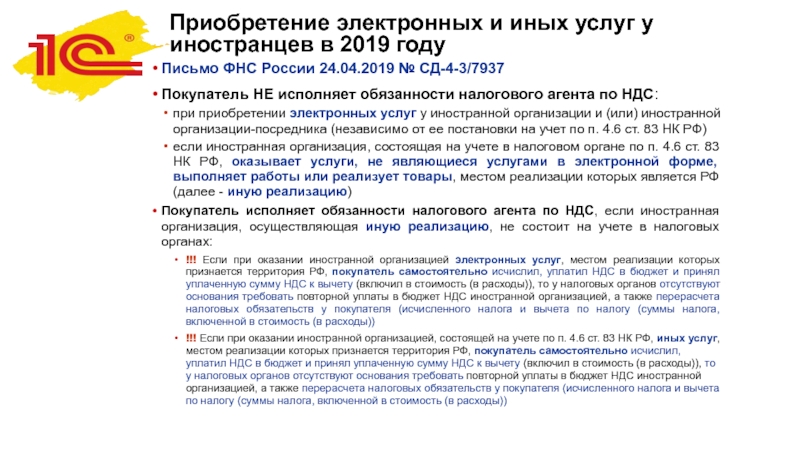

- 23. Приобретение электронных и иных услуг у иностранцев

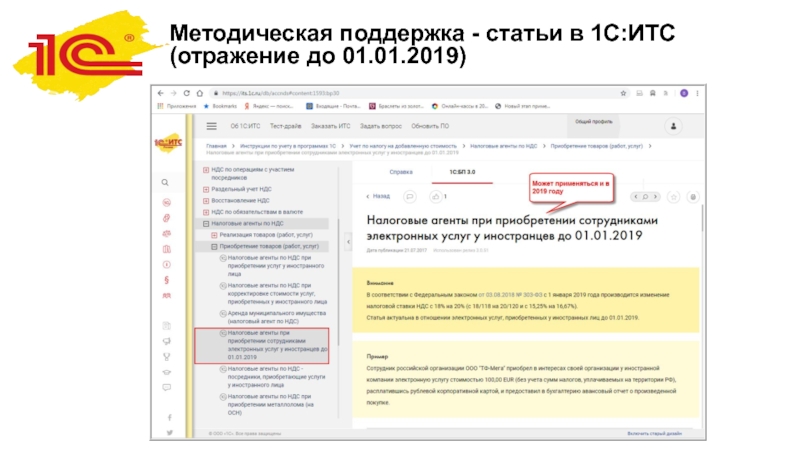

- 24. Методическая поддержка - статьи в 1С:ИТС (отражение до 01.01.2019)

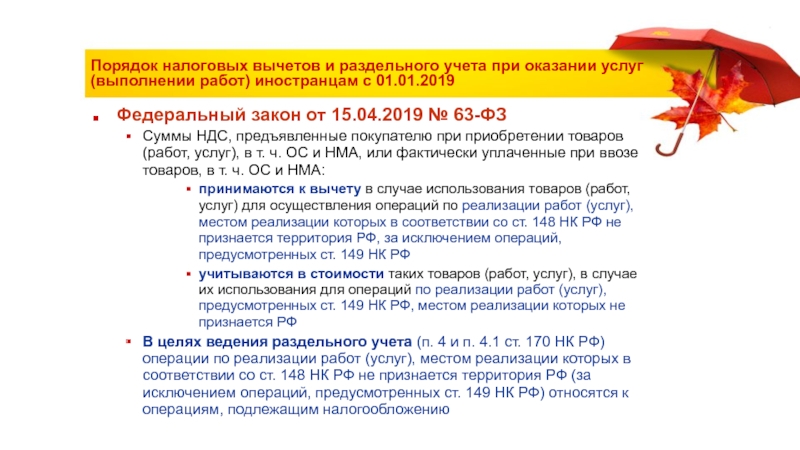

- 25. Порядок налоговых вычетов и раздельного учета при

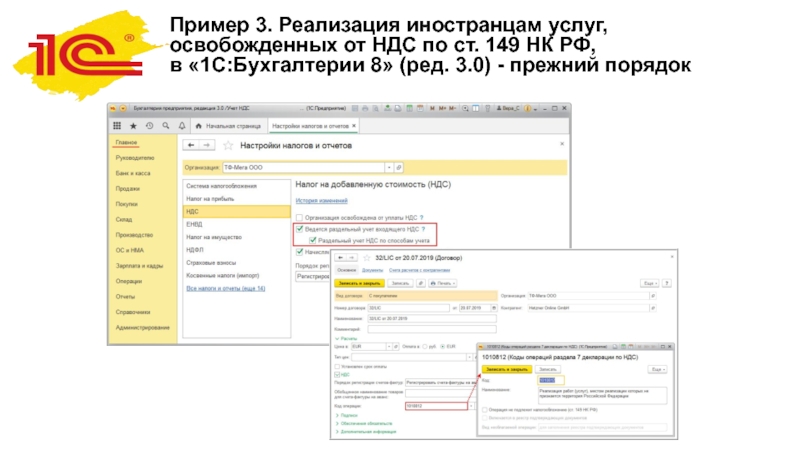

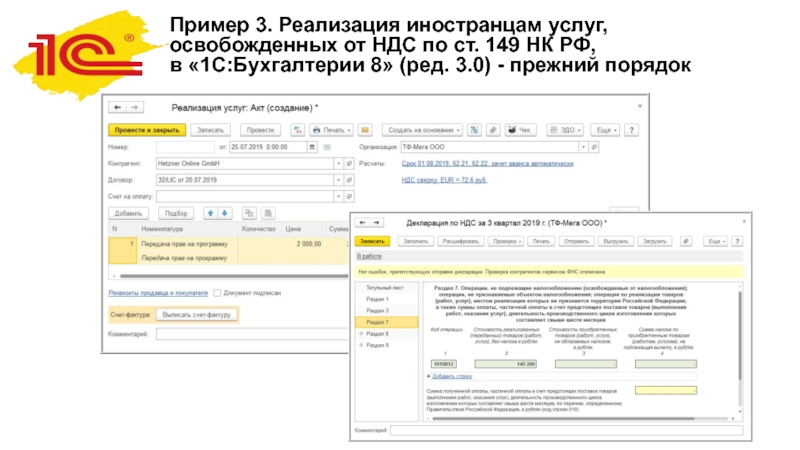

- 26. Пример 3. Реализация иностранцам услуг, освобожденных от

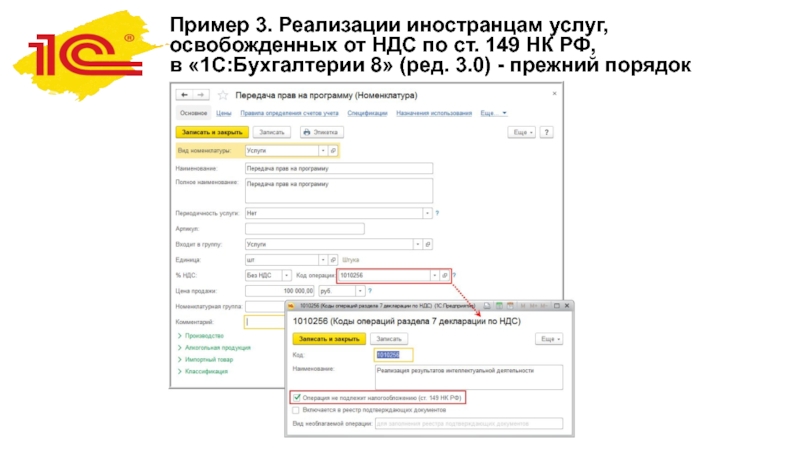

- 27. Пример 3. Реализации иностранцам услуг, освобожденных от

- 28. Пример 3. Реализация иностранцам услуг, освобожденных от

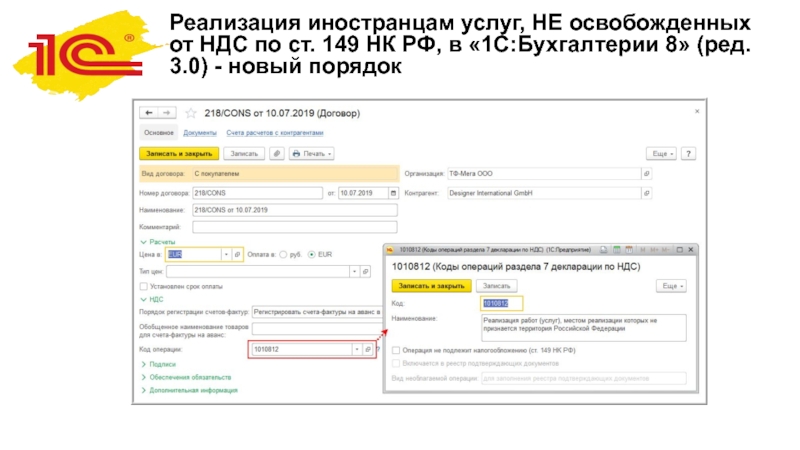

- 29. Реализация иностранцам услуг, НЕ освобожденных от НДС

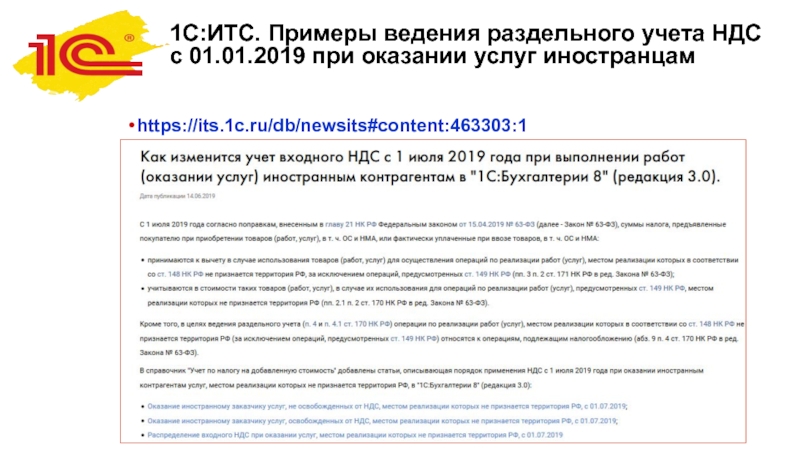

- 30. 1С:ИТС. Примеры ведения раздельного учета НДС с 01.01.2019 при оказании услуг иностранцамhttps://its.1c.ru/db/newsits#content:463303:1

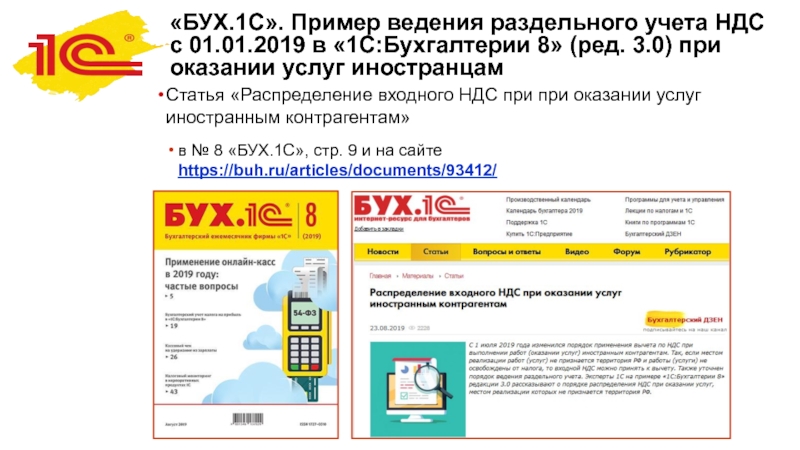

- 31. «БУХ.1С». Пример ведения раздельного учета НДС с

- 32. Порядок учета НДС при возврате товаров с 01.01.2019

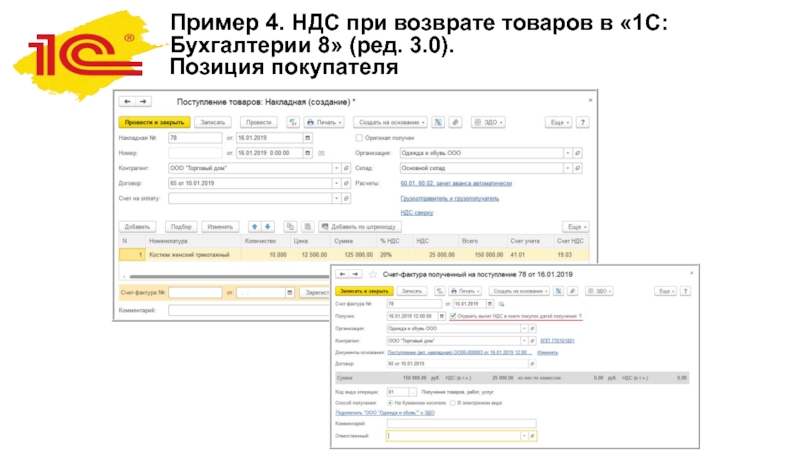

- 33. Пример 4. НДС при возврате товаров в

- 34. Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред. 3.0). Позиция покупателя

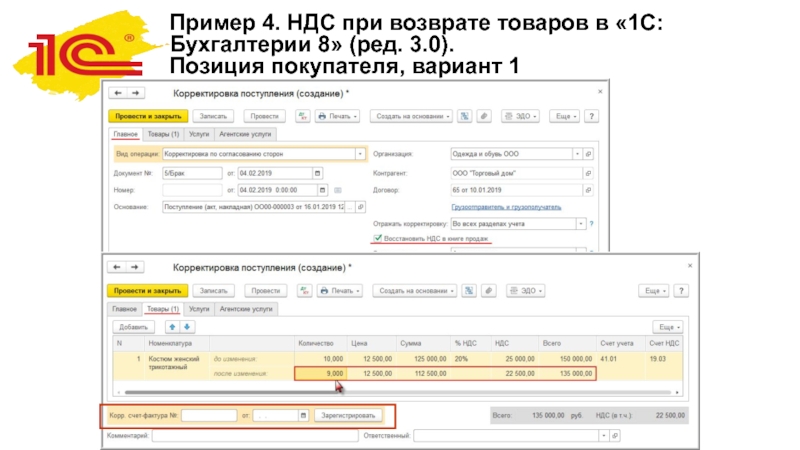

- 35. Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред. 3.0). Позиция покупателя, вариант 1

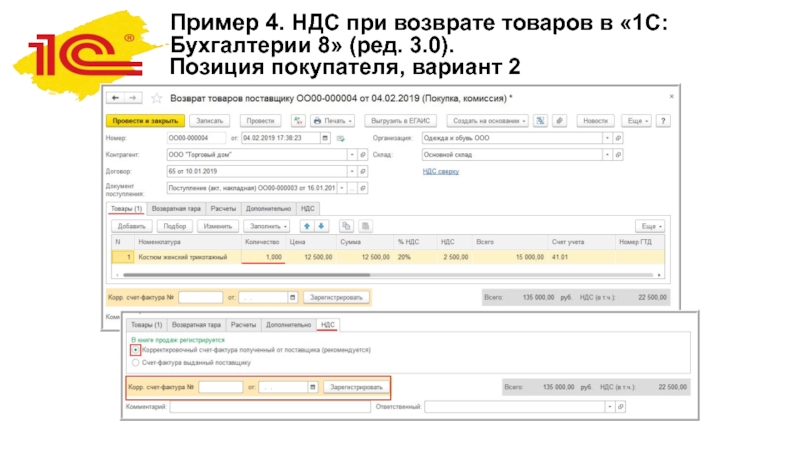

- 36. Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред. 3.0). Позиция покупателя, вариант 2

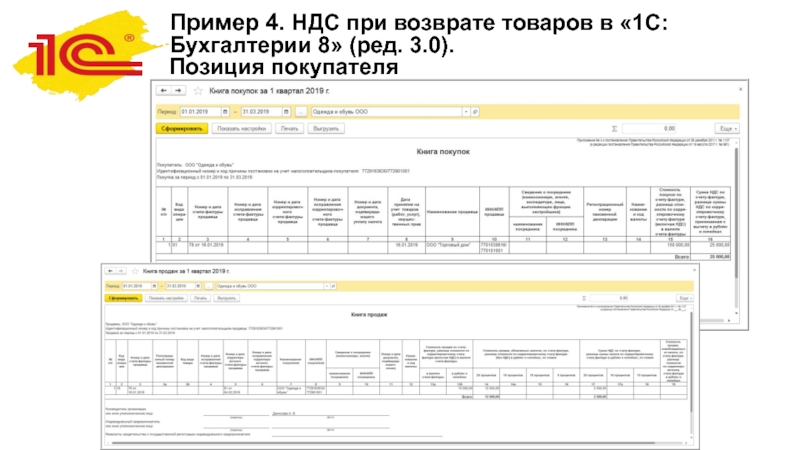

- 37. Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред. 3.0). Позиция покупателя

- 38. Пример 4. НДС при возврате товаров в

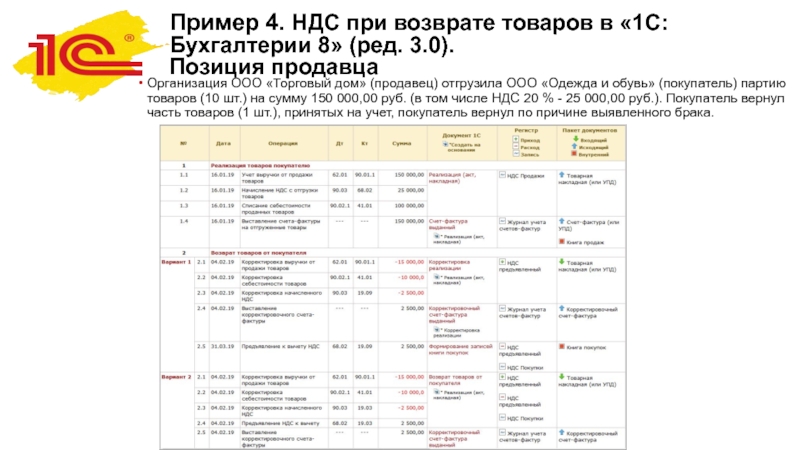

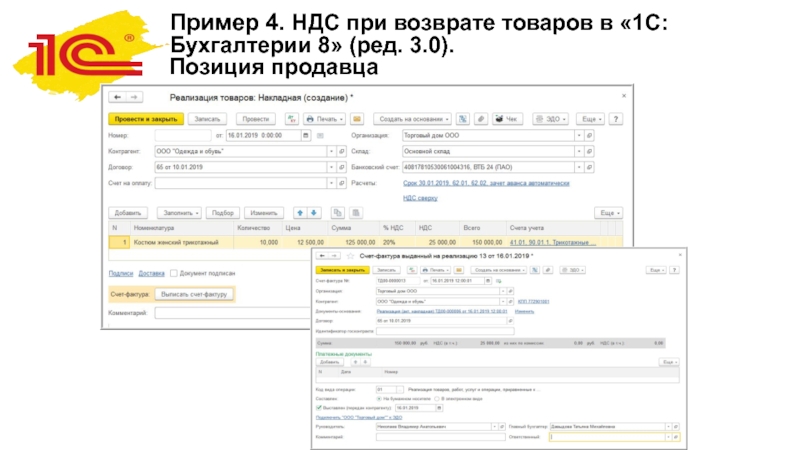

- 39. Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред. 3.0). Позиция продавца

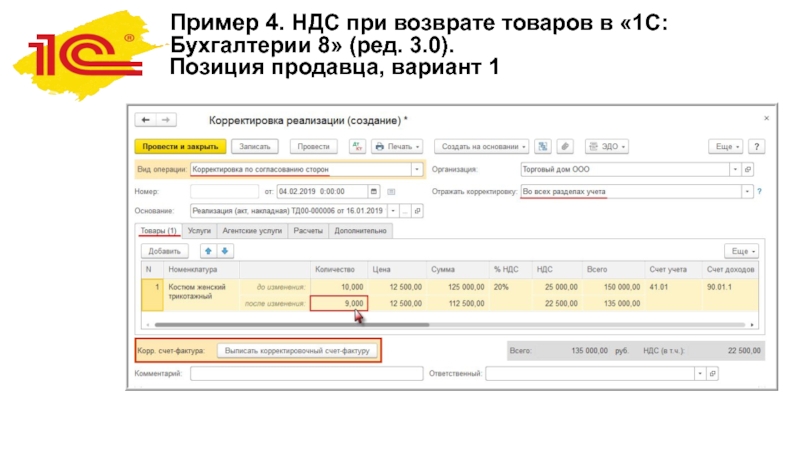

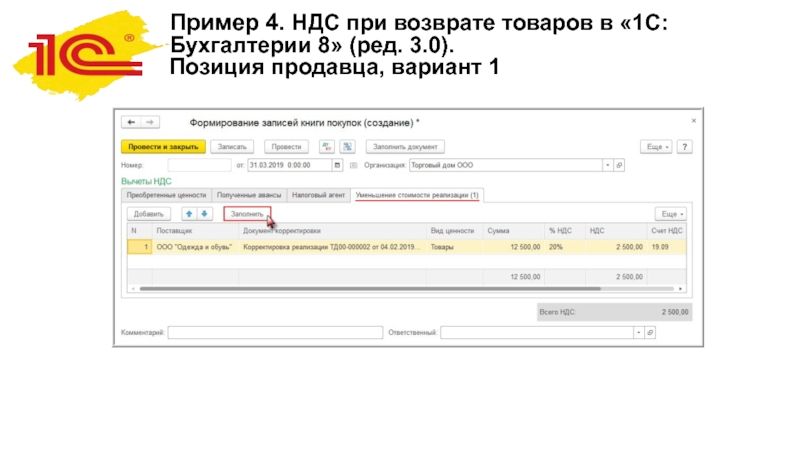

- 40. Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред. 3.0). Позиция продавца, вариант 1

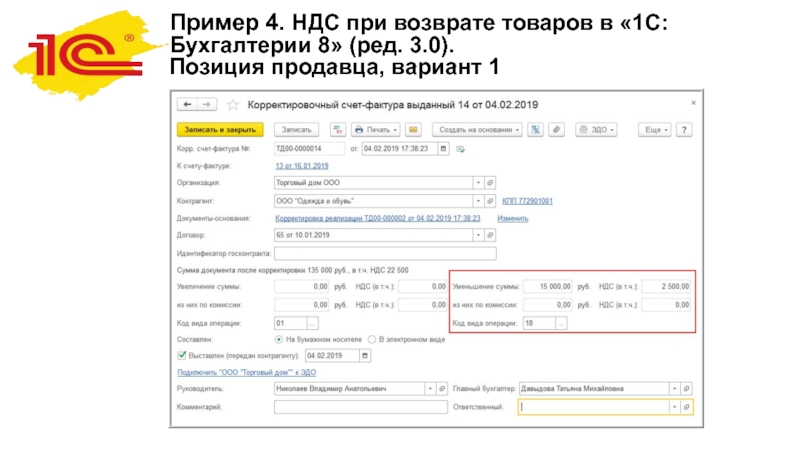

- 41. Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред. 3.0). Позиция продавца, вариант 1

- 42. Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред. 3.0). Позиция продавца, вариант 1

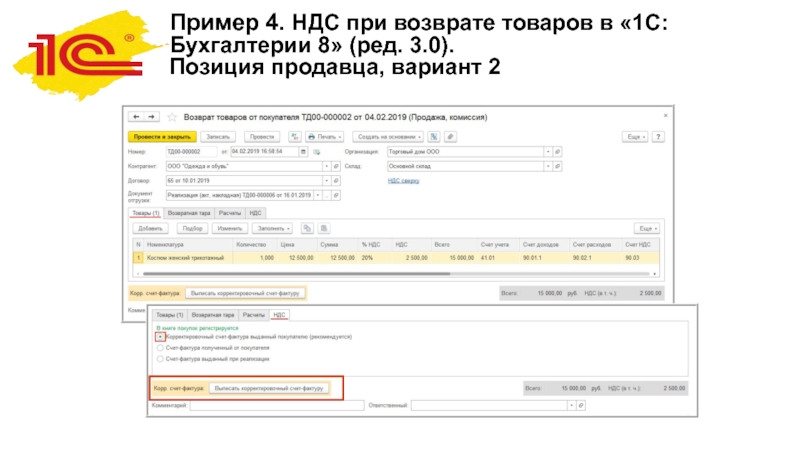

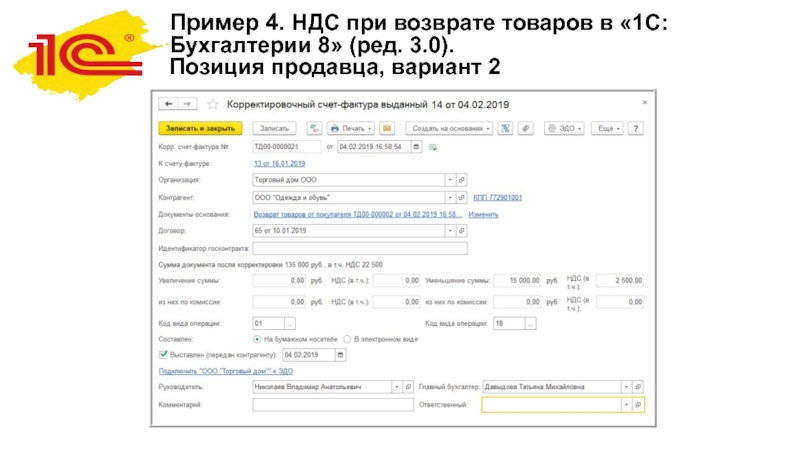

- 43. Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред. 3.0). Позиция продавца, вариант 2

- 44. Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред. 3.0). Позиция продавца, вариант 2

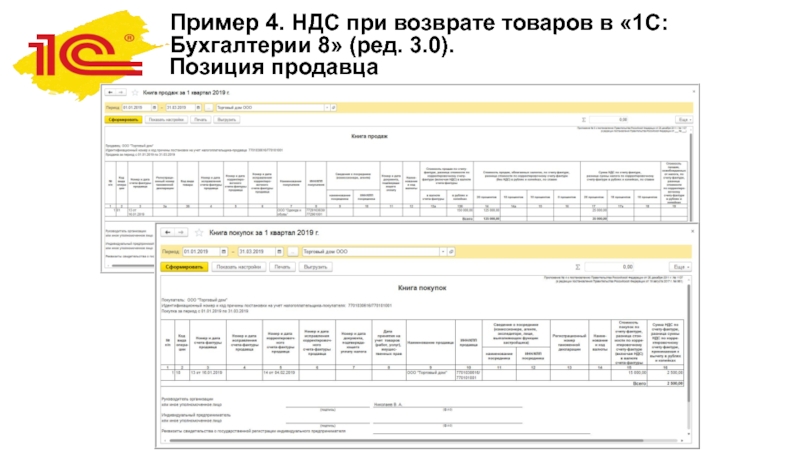

- 45. Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред. 3.0). Позиция продавца

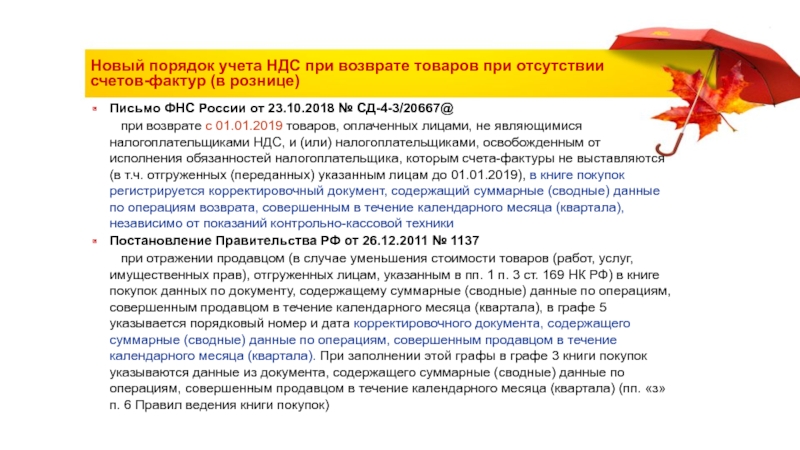

- 46. Новый порядок учета НДС при возврате товаров

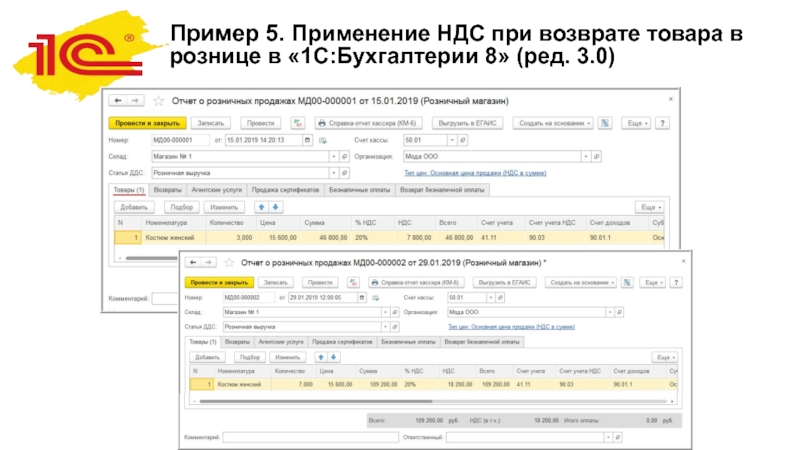

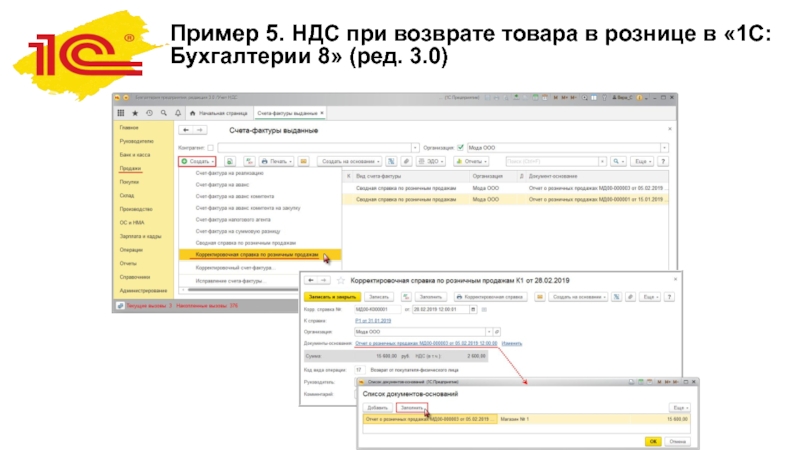

- 47. Пример 5. Применение НДС при возврате товара в рознице в «1С:Бухгалтерии 8» (ред. 3.0)

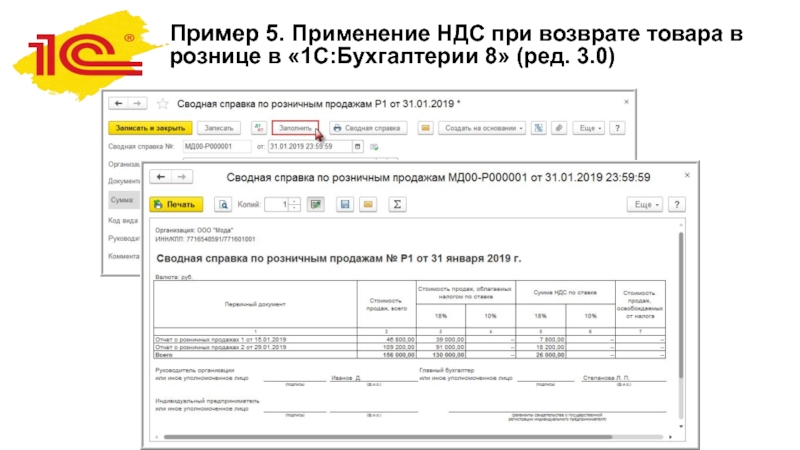

- 48. Пример 5. Применение НДС при возврате товара в рознице в «1С:Бухгалтерии 8» (ред. 3.0)

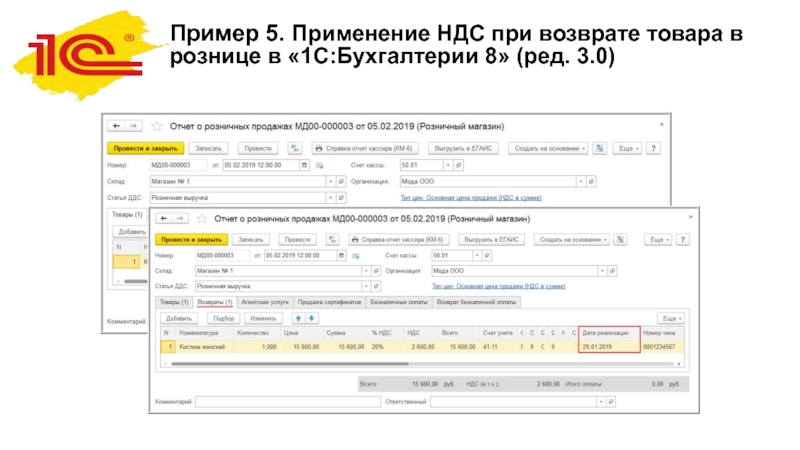

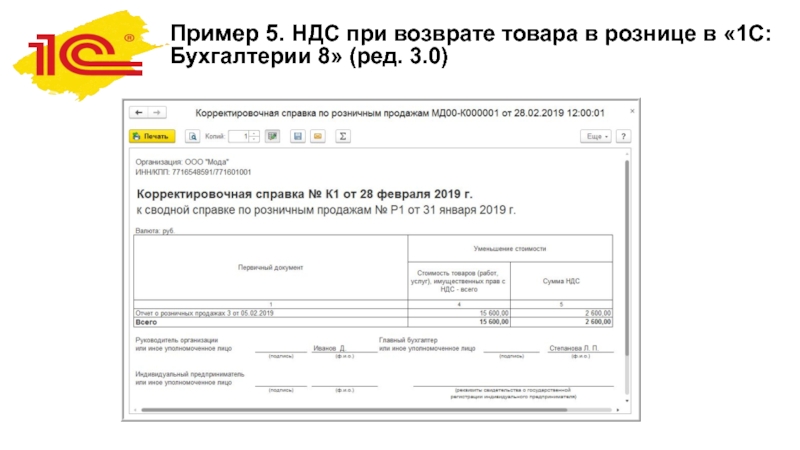

- 49. Пример 5. Применение НДС при возврате товара в рознице в «1С:Бухгалтерии 8» (ред. 3.0)

- 50. Пример 5. НДС при возврате товара в рознице в «1С:Бухгалтерии 8» (ред. 3.0)

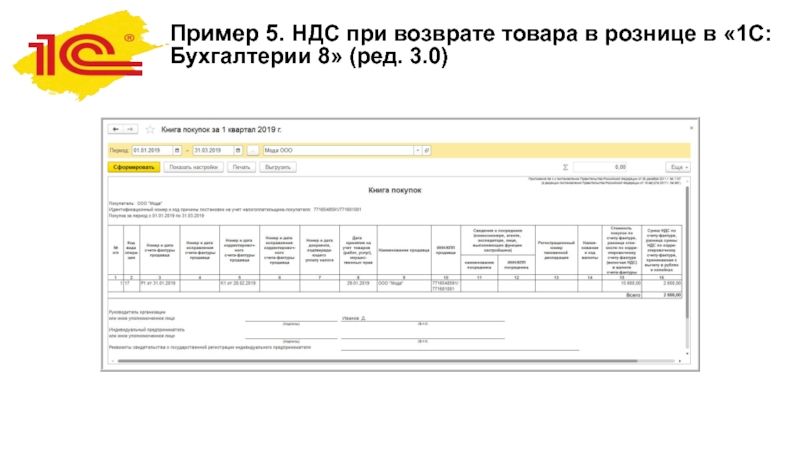

- 51. Пример 5. НДС при возврате товара в рознице в «1С:Бухгалтерии 8» (ред. 3.0)

- 52. Пример 5. НДС при возврате товара в рознице в «1С:Бухгалтерии 8» (ред. 3.0)

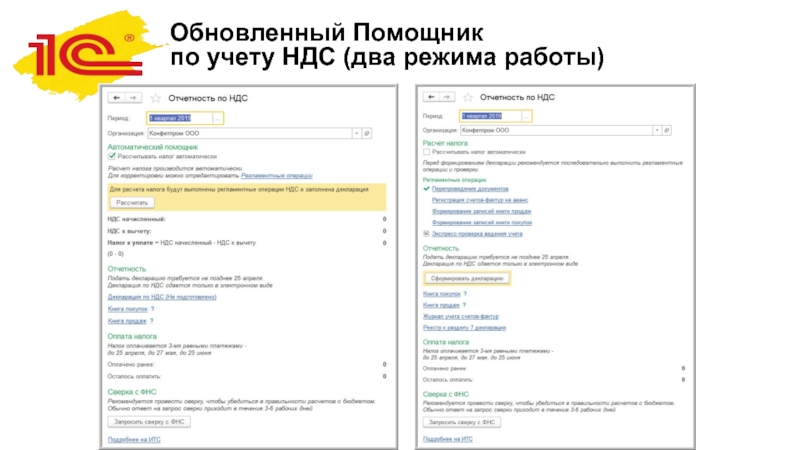

- 53. Обновленный Помощник по учету НДС (два режима работы)

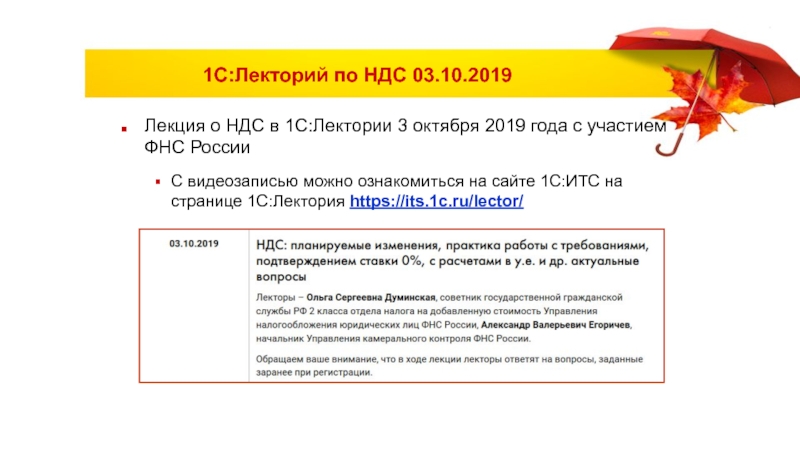

- 54. 1С:Лекторий по НДС 03.10.2019Лекция о НДС в

- 55. Благодарим за внимание!Сложные случаи учета НДС в «1С:Бухгалтерии 8» на практических примерах

- 56. Скачать презентанцию

Изменение налоговой ставки по НДС с 2019 годаФедеральный закон от 03.08.2018 № 303-ФЗ):20 % - основная ставка (вместо 18 %);20/120 – расчетная ставка (вместо 18/118);16,67 % – расчетная ставка (вместо 15,25

Слайды и текст этой презентации

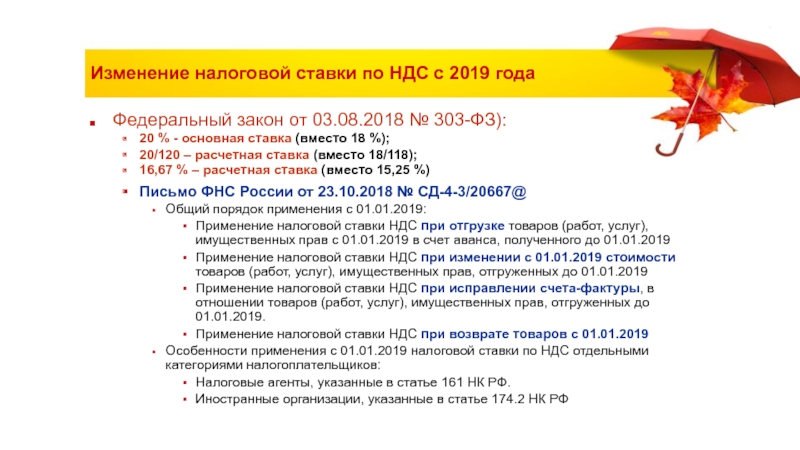

Слайд 2Изменение налоговой ставки по НДС с 2019 года

Федеральный закон от

03.08.2018 № 303-ФЗ):

20 % - основная ставка (вместо 18 %);

20/120

– расчетная ставка (вместо 18/118);16,67 % – расчетная ставка (вместо 15,25 %)

Письмо ФНС России от 23.10.2018 № СД-4-3/20667@

Общий порядок применения с 01.01.2019:

Применение налоговой ставки НДС при отгрузке товаров (работ, услуг), имущественных прав с 01.01.2019 в счет аванса, полученного до 01.01.2019

Применение налоговой ставки НДС при изменении с 01.01.2019 стоимости товаров (работ, услуг), имущественных прав, отгруженных до 01.01.2019

Применение налоговой ставки НДС при исправлении счета-фактуры, в отношении товаров (работ, услуг), имущественных прав, отгруженных до 01.01.2019.

Применение налоговой ставки НДС при возврате товаров с 01.01.2019

Особенности применения с 01.01.2019 налоговой ставки по НДС отдельными категориями налогоплательщиков:

Налоговые агенты, указанные в статье 161 НК РФ.

Иностранные организации, указанные в статье 174.2 НК РФ

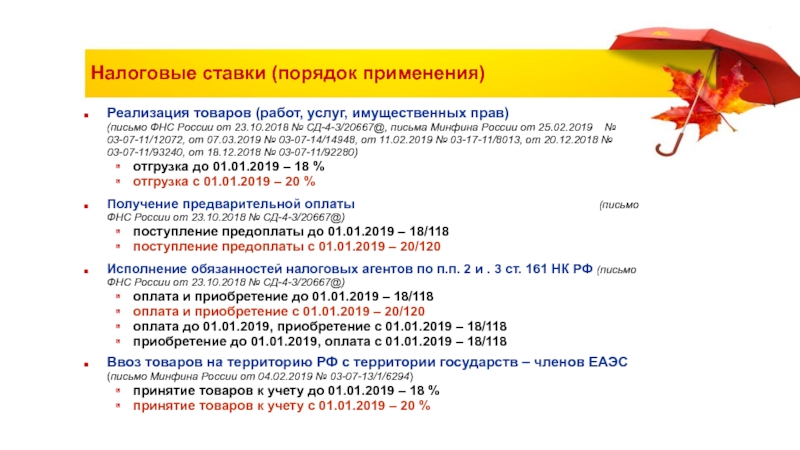

Слайд 3Налоговые ставки (порядок применения)

Реализация товаров (работ, услуг, имущественных прав)

(письмо ФНС России от 23.10.2018 № СД-4-3/20667@, письма Минфина России от 25.02.2019 № 03-07-11/12072, от 07.03.2019 № 03-07-14/14948, от 11.02.2019 № 03-17-11/8013, от 20.12.2018 № 03-07-11/93240, от 18.12.2018 № 03-07-11/92280)

отгрузка до 01.01.2019 – 18 %

отгрузка с 01.01.2019 – 20 %

Получение предварительной оплаты (письмо ФНС России от 23.10.2018 № СД-4-3/20667@)

поступление предоплаты до 01.01.2019 – 18/118

поступление предоплаты с 01.01.2019 – 20/120

Исполнение обязанностей налоговых агентов по п.п. 2 и . 3 ст. 161 НК РФ (письмо ФНС России от 23.10.2018 № СД-4-3/20667@)

оплата и приобретение до 01.01.2019 – 18/118

оплата и приобретение с 01.01.2019 – 20/120

оплата до 01.01.2019, приобретение с 01.01.2019 – 18/118

приобретение до 01.01.2019, оплата с 01.01.2019 – 18/118

Ввоз товаров на территорию РФ с территории государств – членов ЕАЭС (письмо Минфина России от 04.02.2019 № 03-07-13/1/6294)

принятие товаров к учету до 01.01.2019 – 18 %

принятие товаров к учету с 01.01.2019 – 20 %

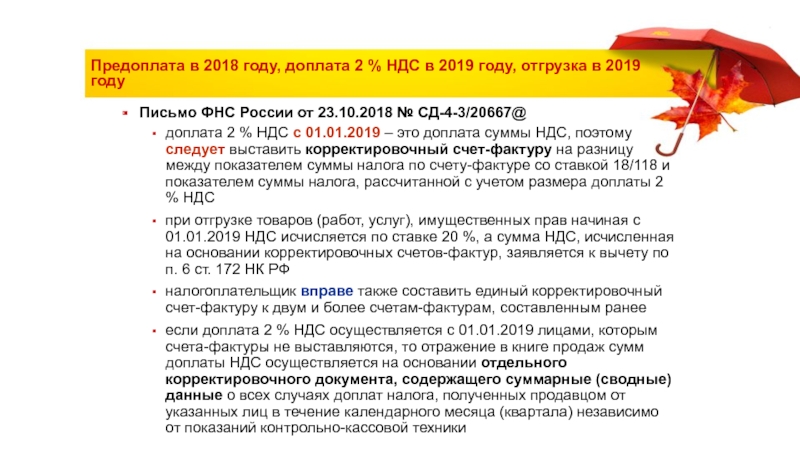

Слайд 5Предоплата в 2018 году, доплата 2 % НДС в 2019

году, отгрузка в 2019 году

Письмо ФНС России от 23.10.2018 №

СД-4-3/20667@ доплата 2 % НДС с 01.01.2019 – это доплата суммы НДС, поэтому следует выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре со ставкой 18/118 и показателем суммы налога, рассчитанной с учетом размера доплаты 2 % НДС

при отгрузке товаров (работ, услуг), имущественных прав начиная с 01.01.2019 НДС исчисляется по ставке 20 %, а сумма НДС, исчисленная на основании корректировочных счетов-фактур, заявляется к вычету по п. 6 ст. 172 НК РФ

налогоплательщик вправе также составить единый корректировочный счет-фактуру к двум и более счетам-фактурам, составленным ранее

если доплата 2 % НДС осуществляется с 01.01.2019 лицами, которым счета-фактуры не выставляются, то отражение в книге продаж сумм доплаты НДС осуществляется на основании отдельного корректировочного документа, содержащего суммарные (сводные) данные о всех случаях доплат налога, полученных продавцом от указанных лиц в течение календарного месяца (квартала) независимо от показаний контрольно-кассовой техники

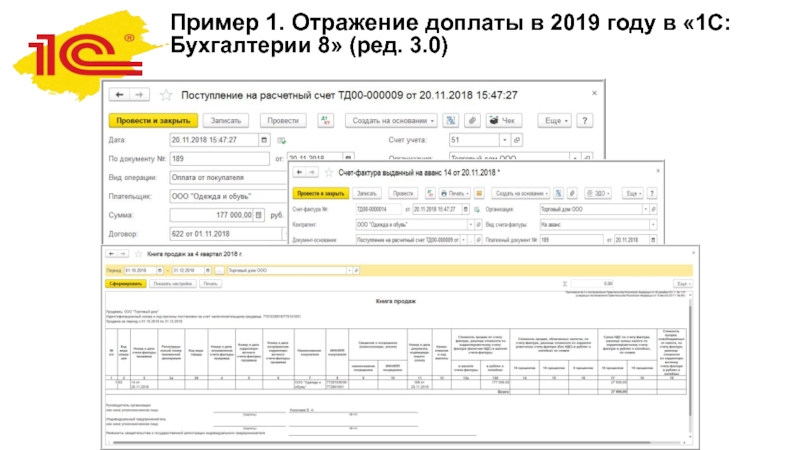

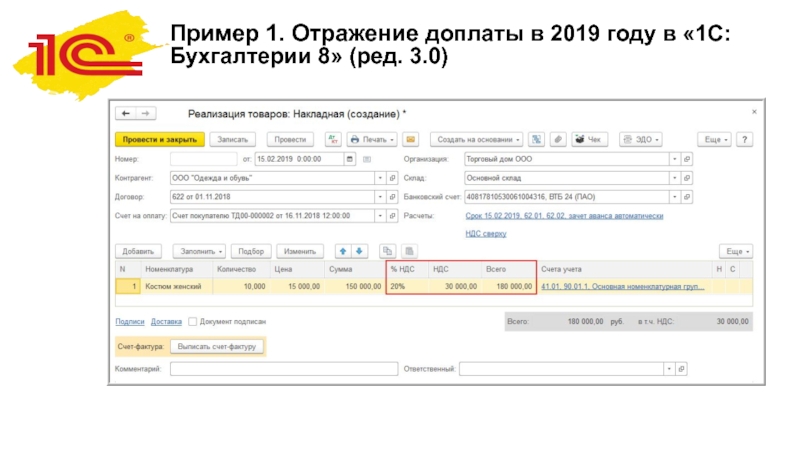

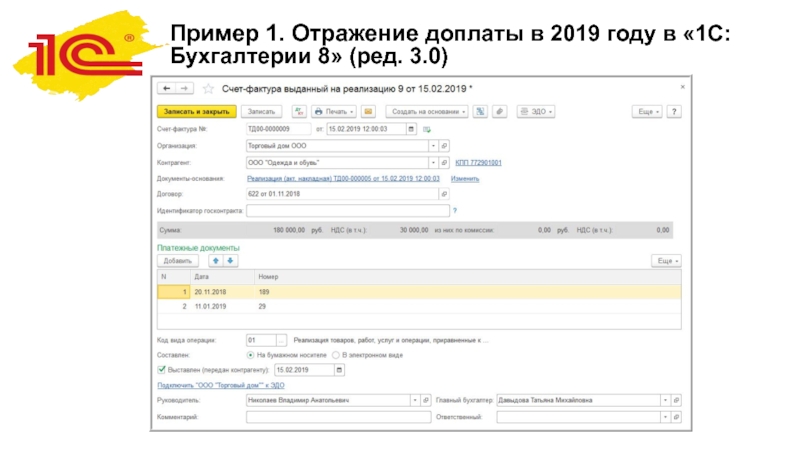

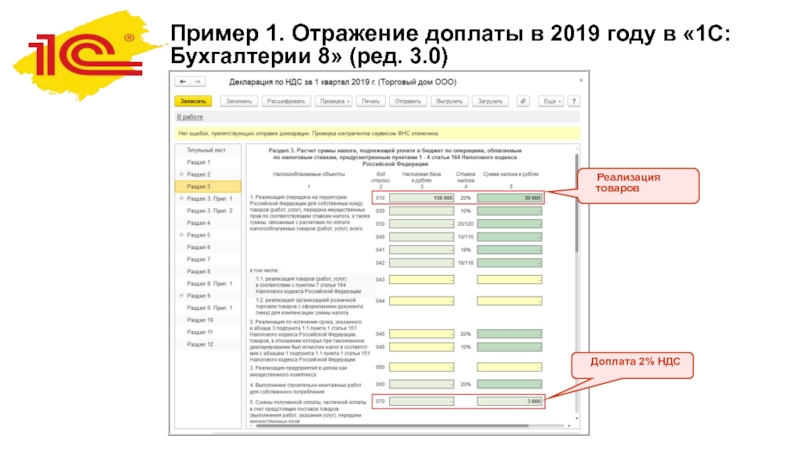

Слайд 12Пример 1. Отражение доплаты в 2019 году в «1С:Бухгалтерии 8»

(ред. 3.0)

Реализация товаров

Доплата 2% НДС

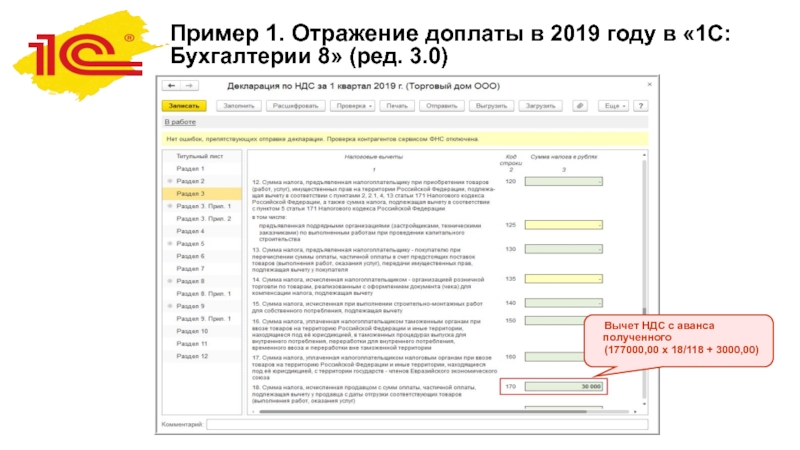

Слайд 13Пример 1. Отражение доплаты в 2019 году в «1С:Бухгалтерии 8»

(ред. 3.0)

Вычет НДС с аванса полученного

(177000,00

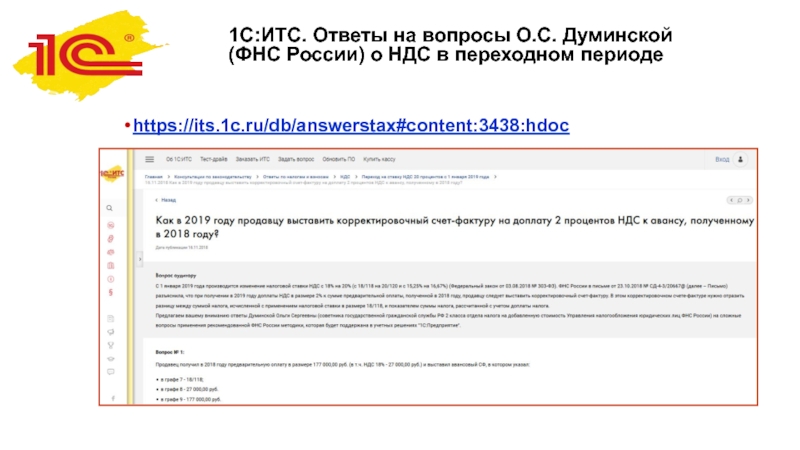

х 18/118 + 3000,00)Слайд 141С:ИТС. Ответы на вопросы О.С. Думинской (ФНС России) о НДС

в переходном периоде

https://its.1c.ru/db/answerstax#content:3438:hdoc

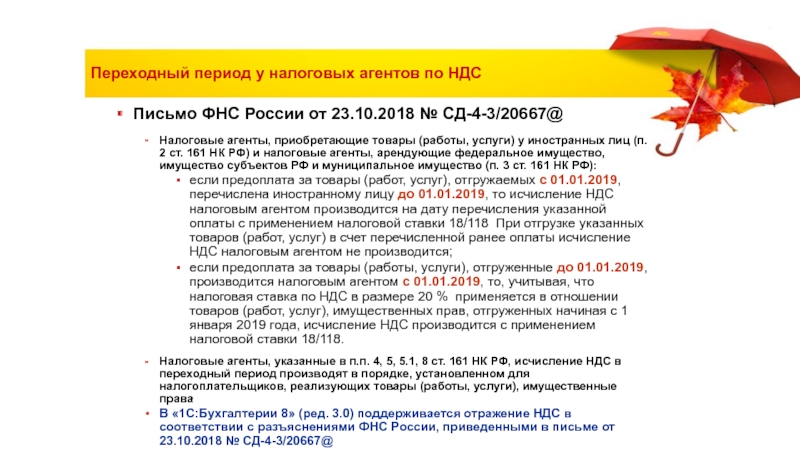

Слайд 15Переходный период у налоговых агентов по НДС

Письмо ФНС России от

23.10.2018 № СД-4-3/20667@

Налоговые агенты, приобретающие товары (работы, услуги) у иностранных

лиц (п. 2 ст. 161 НК РФ) и налоговые агенты, арендующие федеральное имущество, имущество субъектов РФ и муниципальное имущество (п. 3 ст. 161 НК РФ):если предоплата за товары (работ, услуг), отгружаемых с 01.01.2019, перечислена иностранному лицу до 01.01.2019, то исчисление НДС налоговым агентом производится на дату перечисления указанной оплаты с применением налоговой ставки 18/118 При отгрузке указанных товаров (работ, услуг) в счет перечисленной ранее оплаты исчисление НДС налоговым агентом не производится;

если предоплата за товары (работы, услуги), отгруженные до 01.01.2019, производится налоговым агентом с 01.01.2019, то, учитывая, что налоговая ставка по НДС в размере 20 % применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных начиная с 1 января 2019 года, исчисление НДС производится с применением налоговой ставки 18/118.

Налоговые агенты, указанные в п.п. 4, 5, 5.1, 8 ст. 161 НК РФ, исчисление НДС в переходный период производят в порядке, установленном для налогоплательщиков, реализующих товары (работы, услуги), имущественные права

В «1С:Бухгалтерии 8» (ред. 3.0) поддерживается отражение НДС в соответствии с разъяснениями ФНС России, приведенными в письме от 23.10.2018 № СД-4-3/20667@

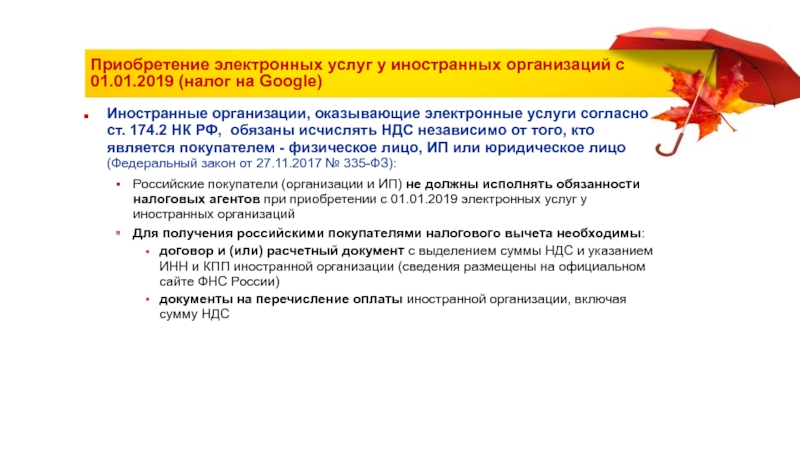

Слайд 16Приобретение электронных услуг у иностранных организаций с 01.01.2019 (налог на

Google)

Иностранные организации, оказывающие электронные услуги согласно ст. 174.2 НК РФ,

обязаны исчислять НДС независимо от того, кто является покупателем - физическое лицо, ИП или юридическое лицо (Федеральный закон от 27.11.2017 № 335-ФЗ):Российские покупатели (организации и ИП) не должны исполнять обязанности налоговых агентов при приобретении с 01.01.2019 электронных услуг у иностранных организаций

Для получения российскими покупателями налогового вычета необходимы:

договор и (или) расчетный документ с выделением суммы НДС и указанием ИНН и КПП иностранной организации (сведения размещены на официальном сайте ФНС России)

документы на перечисление оплаты иностранной организации, включая сумму НДС

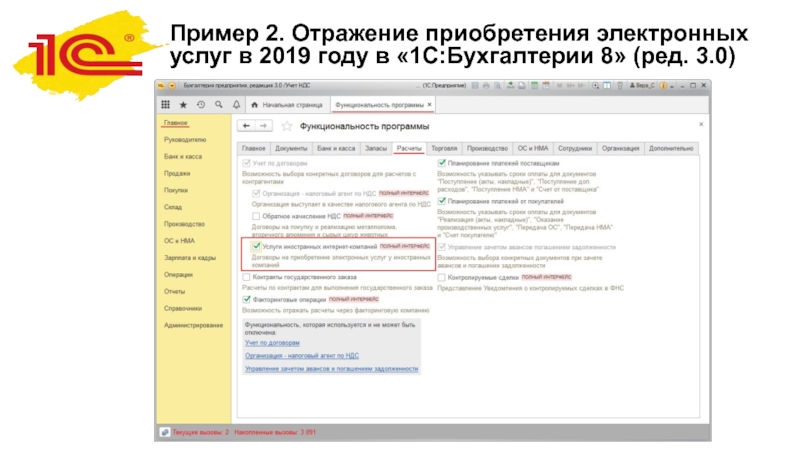

Слайд 18Пример 2. Отражение приобретения электронных услуг в 2019 году в

«1С:Бухгалтерии 8» (ред. 3.0)

Слайд 19Пример 2. Отражение приобретения электронных услуг в 2019 году в

«1С:Бухгалтерии 8» (ред. 3.0)

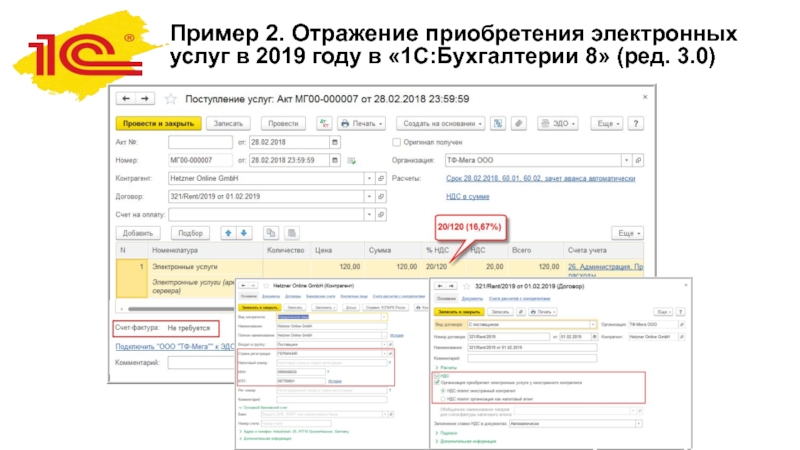

Слайд 20Пример 2. Отражение приобретения электронных услуг в 2019 году в

«1С:Бухгалтерии 8» (ред. 3.0)

Слайд 21Пример 2. Отражение приобретения электронных услуг в 2019 году в

«1С:Бухгалтерии 8» (ред. 3.0)

Слайд 22Порядок заполнения книги покупок по электронным услугам (новый КВО)

Письмо ФНС

России от 14.05.2019 № СД-4-3/8916@

Вычеты сумм НДС, предъявленных иностранной организацией

и (или) иностранной организацией - посредником, производятся налогоплательщиком-покупателем при наличии документов, предусмотренных п. 2.1 ст. 171 НК РФ:В целях применения вычетов сумм налога, указанных в п 2.1 ст. 171 НК РФ, графы книги покупок рекомендуется заполнять в следующем порядке:

в графе 2 - код вида операции - 45

в графе 3 - номер и дата договора или расчетного документа (счета на оплату услуг, акта об оказании услуг или иного документа со стороны иностранной организации), в которых указаны ИНН и КПП иностранной организации, а также сумма НДС

в графе 7 - номер и дата документа, свидетельствующего о перечислении оплаты, а при безденежных формах расчетов - номер и дата документа, свидетельствующего о погашении задолженности

Слайд 23Приобретение электронных и иных услуг у иностранцев в 2019 году

Письмо

ФНС России 24.04.2019 № СД-4-3/7937

Покупатель НЕ исполняет обязанности налогового агента

по НДС:при приобретении электронных услуг у иностранной организации и (или) иностранной организации-посредника (независимо от ее постановки на учет по п. 4.6 ст. 83 НК РФ)

если иностранная организация, состоящая на учете в налоговом органе по п. 4.6 ст. 83 НК РФ, оказывает услуги, не являющиеся услугами в электронной форме, выполняет работы или реализует товары, местом реализации которых является РФ (далее - иную реализацию)

Покупатель исполняет обязанности налогового агента по НДС, если иностранная организация, осуществляющая иную реализацию, не состоит на учете в налоговых органах:

!!! Если при оказании иностранной организацией электронных услуг, местом реализации которых признается территория РФ, покупатель самостоятельно исчислил, уплатил НДС в бюджет и принял уплаченную сумму НДС к вычету (включил в стоимость (в расходы)), то у налоговых органов отсутствуют основания требовать повторной уплаты в бюджет НДС иностранной организацией, а также перерасчета налоговых обязательств у покупателя (исчисленного налога и вычета по налогу (суммы налога, включенной в стоимость (в расходы))

!!! Если при оказании иностранной организацией, состоящей на учете по п. 4.6 ст. 83 НК РФ, иных услуг, местом реализации которых признается территория РФ, покупатель самостоятельно исчислил, уплатил НДС в бюджет и принял уплаченную сумму НДС к вычету (включил в стоимость (в расходы)), то у налоговых органов отсутствуют основания требовать повторной уплаты в бюджет НДС иностранной организацией, а также перерасчета налоговых обязательств у покупателя (исчисленного налога и вычета по налогу (суммы налога, включенной в стоимость (в расходы))

Слайд 25Порядок налоговых вычетов и раздельного учета при оказании услуг (выполнении

работ) иностранцам с 01.01.2019

Федеральный закон от 15.04.2019 № 63-ФЗ

Суммы НДС,

предъявленные покупателю при приобретении товаров (работ, услуг), в т. ч. ОС и НМА, или фактически уплаченные при ввозе товаров, в т. ч. ОС и НМА:принимаются к вычету в случае использования товаров (работ, услуг) для осуществления операций по реализации работ (услуг), местом реализации которых в соответствии со ст. 148 НК РФ не признается территория РФ, за исключением операций, предусмотренных ст. 149 НК РФ

учитываются в стоимости таких товаров (работ, услуг), в случае их использования для операций по реализации работ (услуг), предусмотренных ст. 149 НК РФ, местом реализации которых не признается РФ

В целях ведения раздельного учета (п. 4 и п. 4.1 ст. 170 НК РФ) операции по реализации работ (услуг), местом реализации которых в соответствии со ст. 148 НК РФ не признается территория РФ (за исключением операций, предусмотренных ст. 149 НК РФ) относятся к операциям, подлежащим налогообложению

Слайд 26Пример 3. Реализация иностранцам услуг, освобожденных от НДС по ст.

149 НК РФ,

в «1С:Бухгалтерии 8» (ред. 3.0) - прежний порядок

Образец

(22)Образец (20)

Образец (18)

Образец (18)

Слайд 27Пример 3. Реализации иностранцам услуг, освобожденных от НДС по ст.

149 НК РФ,

в «1С:Бухгалтерии 8» (ред. 3.0) - прежний порядок

Слайд 28Пример 3. Реализация иностранцам услуг, освобожденных от НДС по ст.

149 НК РФ,

в «1С:Бухгалтерии 8» (ред. 3.0) - прежний порядок

Слайд 29Реализация иностранцам услуг, НЕ освобожденных от НДС по ст. 149

НК РФ, в «1С:Бухгалтерии 8» (ред. 3.0) - новый порядок

Слайд 301С:ИТС. Примеры ведения раздельного учета НДС с 01.01.2019 при оказании

услуг иностранцам

https://its.1c.ru/db/newsits#content:463303:1

Слайд 31«БУХ.1С». Пример ведения раздельного учета НДС с 01.01.2019 в «1С:Бухгалтерии

8» (ред. 3.0) при оказании услуг иностранцам

Статья «Распределение входного НДС

при при оказании услуг иностранным контрагентам»в № 8 «БУХ.1С», стр. 9 и на сайте https://buh.ru/articles/documents/93412/

Слайд 33Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред.

3.0).

Позиция покупателя

Организация ООО «Одежда и обувь» (покупатель) приобрела у ООО

«Торговый дом» (продавец) партию товаров в количестве 10 шт. на сумму 150 000,00 руб. (в том числе НДС 20 % - 25 000,00 руб.). Часть товаров, принятых на учет, покупатель вернул по причине выявленного брака. Обе стороны сделки являются плательщиками НДССлайд 35Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред.

3.0).

Позиция покупателя, вариант 1

Слайд 36Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред.

3.0).

Позиция покупателя, вариант 2

Слайд 38Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред.

3.0).

Позиция продавца

Организация ООО «Торговый дом» (продавец) отгрузила ООО «Одежда и

обувь» (покупатель) партию товаров (10 шт.) на сумму 150 000,00 руб. (в том числе НДС 20 % - 25 000,00 руб.). Покупатель вернул часть товаров (1 шт.), принятых на учет, покупатель вернул по причине выявленного брака. Слайд 40Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред.

3.0).

Позиция продавца, вариант 1

Слайд 41Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред.

3.0).

Позиция продавца, вариант 1

Слайд 42Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред.

3.0).

Позиция продавца, вариант 1

Слайд 43Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред.

3.0).

Позиция продавца, вариант 2

Слайд 44Пример 4. НДС при возврате товаров в «1С:Бухгалтерии 8» (ред.

3.0).

Позиция продавца, вариант 2

Слайд 46Новый порядок учета НДС при возврате товаров при отсутствии счетов-фактур

(в рознице)

Письмо ФНС России от 23.10.2018 № СД-4-3/20667@

при

возврате с 01.01.2019 товаров, оплаченных лицами, не являющимися налогоплательщиками НДС, и (или) налогоплательщиками, освобожденным от исполнения обязанностей налогоплательщика, которым счета-фактуры не выставляются (в т.ч. отгруженных (переданных) указанным лицам до 01.01.2019), в книге покупок регистрируется корректировочный документ, содержащий суммарные (сводные) данные по операциям возврата, совершенным в течение календарного месяца (квартала), независимо от показаний контрольно-кассовой техникиПостановление Правительства РФ от 26.12.2011 № 1137

при отражении продавцом (в случае уменьшения стоимости товаров (работ, услуг, имущественных прав), отгруженных лицам, указанным в пп. 1 п. 3 ст. 169 НК РФ) в книге покупок данных по документу, содержащему суммарные (сводные) данные по операциям, совершенным продавцом в течение календарного месяца (квартала), в графе 5 указывается порядковый номер и дата корректировочного документа, содержащего суммарные (сводные) данные по операциям, совершенным продавцом в течение календарного месяца (квартала). При заполнении этой графы в графе 3 книги покупок указываются данные из документа, содержащего суммарные (сводные) данные по операциям, совершенным продавцом в течение календарного месяца (квартала) (пп. «з» п. 6 Правил ведения книги покупок)