Слайд 1

Тема 1. Организационно-методические основы анализа финансовой отчётности

Вопрос 1 Объект,

субъект и цель анализа финансовой отчётности

Вопрос 2 Понятие, состав,

значение бухгалтерской отчётности и требования, предъявляемые к ней

Вопрос 3 Аналитические возможности бухгалтерской отчётности. Оценка надёжности представленной в ней информации

Вопрос 4 Методы и приёмы анализа финансовой отчётности

Вопрос 5 Пользователи результатов анализа финансовой отчётности

Разработчик: к.э.н., доц. Бадараева Р.В.

Слайд 2Вопрос 1 Объект, субъект и цель анализа финансовой отчётности

Цель анализа

финансовой отчётности (АФО) является получение ключевых (наиболее информативных) параметров дающих

объективную и наиболее точную картину финансового состояния и финансовых результатов деятельности предприятия.

Объект анализа:

финансовое состояние;

финансовые результаты;

деловая отчётность и т.д.

Слайд 3Задачи финансового анализа:

оценка структуры имущества организации и источников его формирования;

выявление

степени сбалансированности между движением материальных и финансовых ресурсов;

оценка структуры и

потоков собственного, заёмного капитала;

оценка правильности использования денежных средств для поддержания эффективной структуры капитала;

оценка влияния факторов на финансовые результаты деятельности и эффективность использования активов организации;

осуществление контроля за движением финансовых потоков организации, соблюдением норм и нормативов расходования финансовых и материальных ресурсов, целесообразностью контролируемости затрат.

Вопрос 1 Объект, субъект и цель анализа финансовой отчётности

Слайд 4Вопрос 2 Понятие, состав, значение бухгалтерской отчётности и требования, предъявляемые

к ней

Бухгалтерская отчетность - единая система данных об активах, капитале,

обязательствах и финансовых результатах хозяйственной деятельности организации, формируемых на основе данных бухгалтерского учета по утвержденным формам.

Слайд 5в состав годовой бухгалтерской отчетности включаются следующие формы:

Бухгалтерский Баланс (форма

№ 1);

Отчет о прибылях и убытках (форма № 2);

Отчет об

изменениях капитала (форма № 3),

Отчет о движении денежных средств (форма № 4),

Приложение к бухгалтерскому Балансу (форма № 5),

Пояснительная записка;

Итоговая часть аудиторского заключения.

Вопрос 2 Понятие, состав, значение бухгалтерской отчётности и требования, предъявляемые к ней

Слайд 6По данным бухгалтерского Баланса можно осуществить следующие аналитические процедуры:

проанализировать состав,

структуру и динамику активов (имущества) и источников их формирования (собственных

и заемных);

путем сопоставления отдельных статей актива и пассива Баланса оценить платежеспособность организации;

на основе изучения соотношения величины собственного и заемного капитала оценить финансовую устойчивость предприятия.

Вопрос 3 Аналитические возможности бухгалтерской отчётности. Оценка надёжности представленной в ней информации

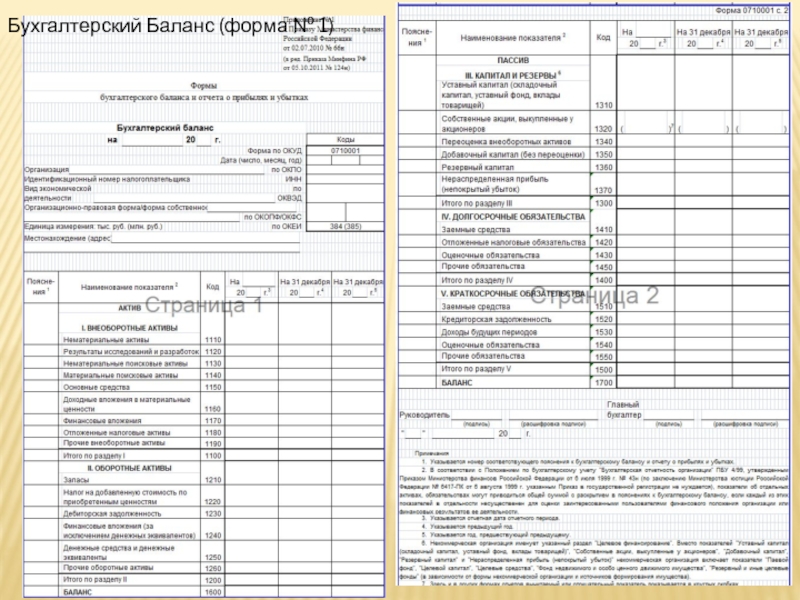

Слайд 7Бухгалтерский Баланс (форма № 1)

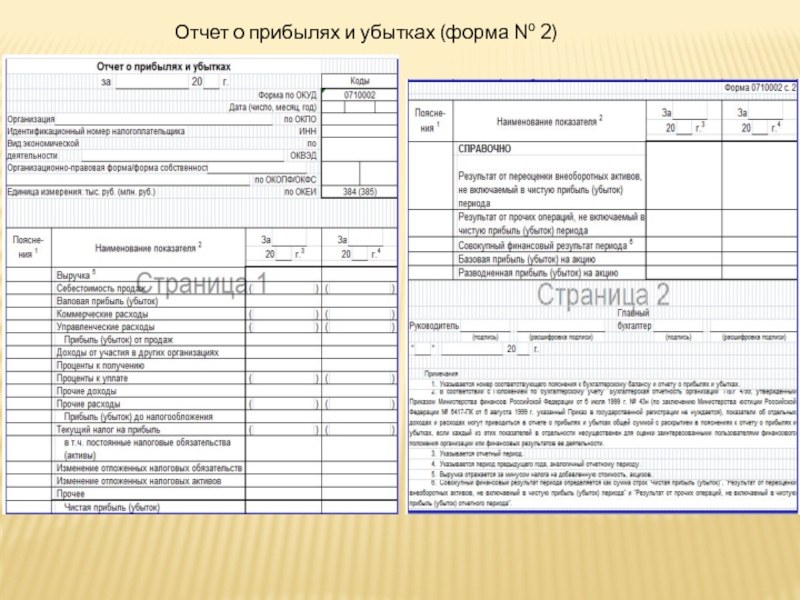

Слайд 8По данным Отчета о прибылях и убытках можно оценить и

проанализировать:

рентабельность капитала;

эффективность использования собственных и заемных средств;

оборачиваемость активов и изменение

этих показателей.

состав, структуру и динамику доходов и расходов;

выявить факторы изменения показателей прибыли (от продаж до налогообложения, чистой);

рентабельность обычных видов деятельности.

Вопрос 3 Аналитические возможности бухгалтерской отчётности. Оценка надёжности представленной в ней информации

Слайд 9Отчет о прибылях и убытках (форма № 2)

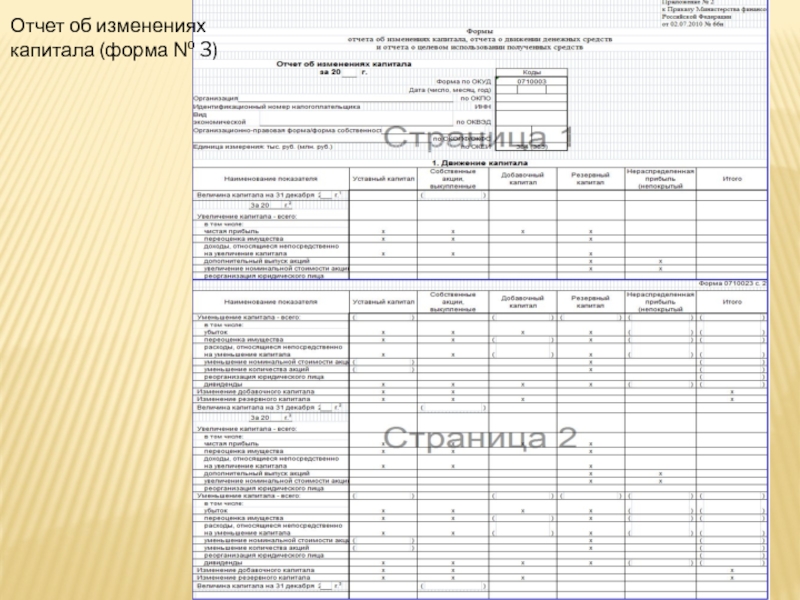

Слайд 10По данным Отчета об изменениях капитала проводится:

анализ динамики всех основных

составляющих собственного капитала (уставного, добавочного, резервного капитала, нераспределенной прибыли);

оценка изменения

резервов, создаваемых организацией;

оценка чистых активов и средств, полученных из бюджета и внебюджетных фондов на финансирование расходов по обычным видам деятельности и вложений во внеоборотные активы.

Вопрос 3 Аналитические возможности бухгалтерской отчётности. Оценка надёжности представленной в ней информации

Слайд 11Отчет об изменениях капитала (форма № 3)

Слайд 12Отчет о движении денежных средств позволяет изучить денежные потоки организации

в виде поступлений (притоков) и расходования (оттоков) денежных средств в

разрезе текущей (обычной), инвестиционной и финансовой деятельности за два года.

Данные Приложения к бухгалтерскому Балансу дают возможность проанализировать изменение величины:

амортизируемого имущества (нематериальных активов, основных средств);

доходных вложений в материальные ценности;

отдельных видов финансовых вложений;

дебиторской и кредиторской задолженности;

структуру и динамику расходов по обычным видам деятельности;

расходов на НИОКР и освоение природных ресурсов;

выданных и полученных обеспечений, а также средств целевого финансирования и бюджетных кредитов.

Вопрос 3 Аналитические возможности бухгалтерской отчётности. Оценка надёжности представленной в ней информации

Слайд 13 В анализе выделены две группы типичных ошибок и

приемов искажения отчетной информации:

искажения, влияющие на ясность и достоверность информации,

но не затрагивающие величину финансового результата или собственного капитала организации (приемы вуалирования);

искажения, связанные, как правило, с получением неверного значения финансового результата или собственного капитала (приемы фальсификации).

Вопрос 3 Аналитические возможности бухгалтерской отчётности. Оценка надёжности представленной в ней информации

Слайд 14 Основными целями искажения бухгалтерской отчетности являются:

преувеличение или

преуменьшение результатов хозяйственной деятельности за отчетный период;

завышение суммы собственного капитала;

сокрытие

тех или иных особенностей в структуре имущества и источников его формирования;

ретуширование имущественного положения в результате завышения объема ликвидных активов и занижения обязательств.

Вопрос 3 Аналитические возможности бухгалтерской отчётности. Оценка надёжности представленной в ней информации

Слайд 15Вопрос 3 Аналитические возможности бухгалтерской отчётности. Оценка надёжности представленной в

ней информации

К приемам вуалирования отчетности относятся следующие:

объединение разнородных сумм в

одной Балансовой статье. Поэтому, приступая к анализу, необходимо выяснить, не присутствует ли в сумме задолженности покупателей и заказчиков другие виды задолженности;

дробление суммы (размеры которой стремятся сократить) и присоединение отдельных частей к другим статьям;

компенсирование (погашение) статей актива и пассива путем неправомерного зачета требований и обязательств.

Слайд 16К приемам фальсификации отчетности относятся:

невключение в Баланс тех или

иных статей, например, отсутствие в Балансе производственного предприятия статей «Затраты

в незавершенном производстве» и «Готовая продукция и товары для перепродажи» при наличии реальных остатков незавершенного производства и готовой продукции на складе. Это позволяет все произведенные за отчетный период затраты отнести на себестоимость проданной продукции и занизить финансовый результат;

включение в Баланс сумм, подлежащих списанию, например, включение в состав активов залежалой готовой продукции или товаров для перепродажи с истекшим сроком реализации;

произвольная оценка статей Баланса также приводит к грубому искажению финансового результата и стоимости имущества организации.

Вопрос 3 Аналитические возможности бухгалтерской отчётности. Оценка надёжности представленной в ней информации

Слайд 17Вопрос 4. Методы и приёмы анализа финансовой отчётности

Под

методом экономического анализа понимается системный комплексный подход к исследованию хозяйственных

процессов в их развитии и взаимосвязи.

Системный подход в анализе заключается в рассмотрении объекта анализа как системы взаимосвязанных элементов (составляющих), изучении их влияния на состояние объекта и результаты его деятельности.

Важной составляющей системного подхода является комплексность, означающая рассмотрение полученных результатов деятельности объекта анализа как следствия взаимодействия всех ее аспектов (сторон) и совокупности факторов, оказывающих на них влияние.

Слайд 18Вопрос 4. Методы и приёмы анализа финансовой отчётности

Характерными

особенностями метода экономического анализа являются:

использование системы показателей, всесторонне характеризующих деятельность

организации;

изучение взаимосвязи между ними;

выявление и изучение причин (факторов) изменения этих показателей с целью определения резервов повышения эффективности работы предприятия.

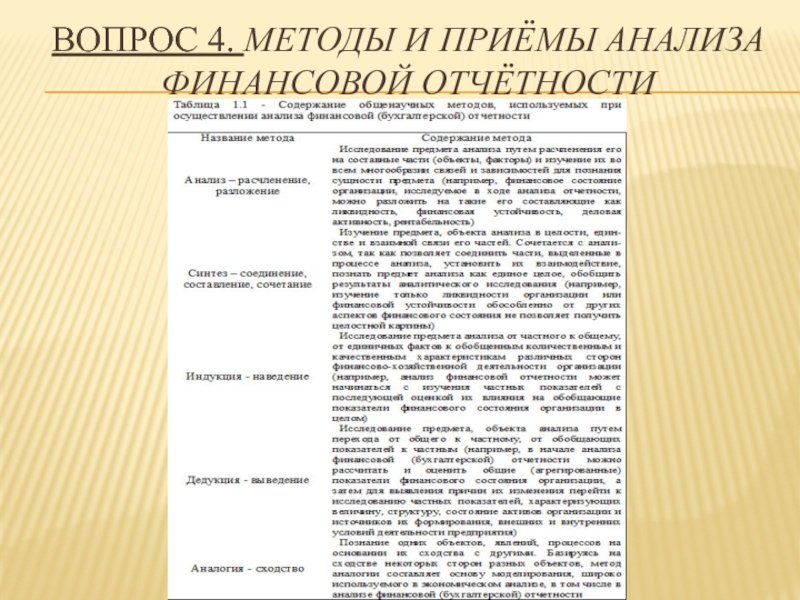

Слайд 19Вопрос 4. Методы и приёмы анализа финансовой отчётности

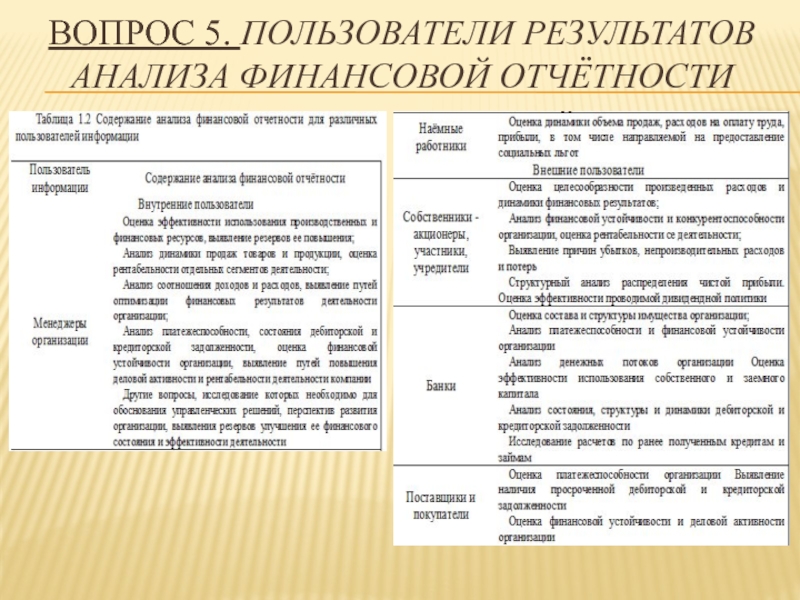

Слайд 20Вопрос 5. ПОЛЬЗОВАТЕЛИ РЕЗУЛЬТАТОВ анализа финансовой отчётности

Пользователь финансовой

отчётности – юридическое (физическое) лицо заинтересованное в информации об организации

(ПБУ 4/99)

Слайд 21Вопрос 5. ПОЛЬЗОВАТЕЛИ РЕЗУЛЬТАТОВ анализа финансовой отчётности

Слайд 22

Тема 2. анализ бухгалтерского баланса

Вопрос 1 Анализ структуры и динамики

имущества и источников его формирования

Вопрос 2 Анализ ликвидности баланса и

оценка платёжеспособности организации

Вопрос 3 Оценка финансовой устойчивости организации

Вопрос 4 Анализ чистых активов организации

Вопрос 5 Анализ оборачиваемости активов организации

Слайд 23Вопрос 1 Анализ структуры и динамики имущества и источников его

формирования

Данные бухгалтерской отчетности позволяют получить обобщенную оценку финансового

состояния организации, характеризующегося размещением средств (собственных и заемных) и использованием активов, величина которых представлена в бухгалтерском Балансе.

Анализ структуры и динамики активов (имущества) и источников их формирования целесообразно проводить с помощью сравнительного аналитического Баланса. Он строится путем объединения однородных по своему составу элементов Балансовых статей в необходимых аналитических разрезах (внеоборотные и оборотные активы, собственный и заемный капитал) (табл.2.1).

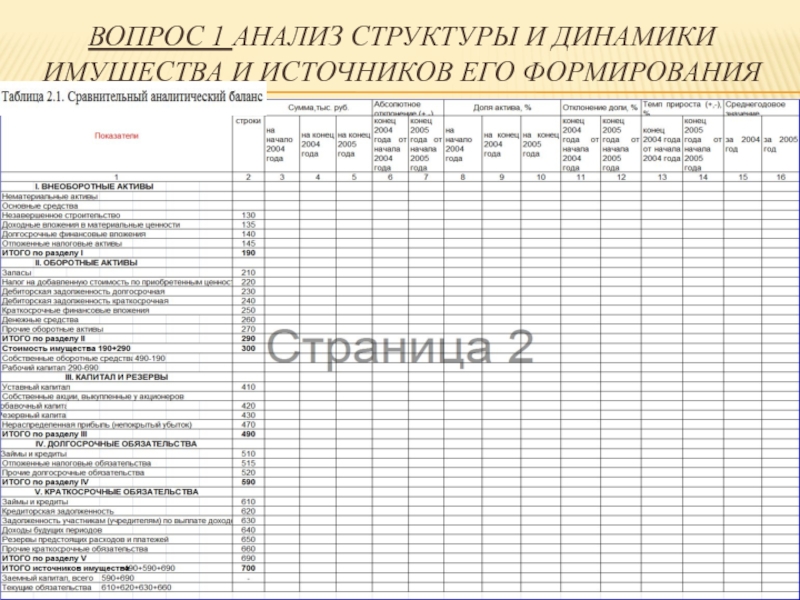

Слайд 24Вопрос 1 Анализ структуры и динамики имущества и источников его

формирования

Слайд 25Вопрос 1 Анализ структуры и динамики имущества и источников его

формирования

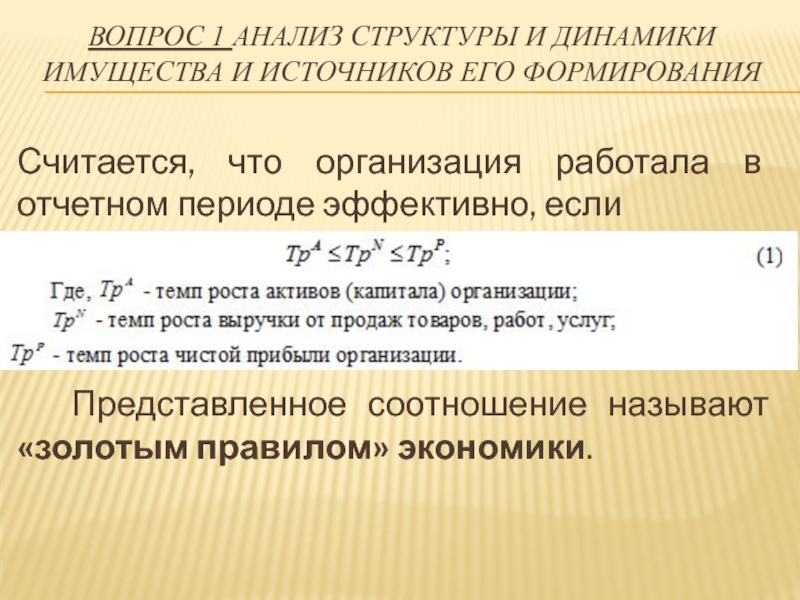

Считается, что организация работала в отчетном периоде эффективно, если

Представленное соотношение называют «золотым правилом» экономики.

Слайд 26Вопрос 2 Анализ ликвидности баланса и оценка платёжеспособности организации

Одним из

важнейших критериев оценки финансового состояния организации является ее платежеспособность. В

теории и практике анализа различают:

долгосрочную платежеспособность — способность организации рассчитываться по своим обязательствам в долгосрочной перспективе;

текущую платежеспособность (ликвидность) — способность организации своевременно и в полном объеме отвечать по своим краткосрочным обязательствам, используя при этом оборотные активы.

Слайд 27Вопрос 2 Анализ ликвидности баланса и оценка платёжеспособности организации

На

текущую платежеспособность организации непосредственное влияние оказывает ликвидность активов, представляющая собой

время превращения активов в денежную форму. Чем меньше времени требуется, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность.

Ликвидность Баланса — такое соотношение активов и пассивов, которое обеспечивает своевременное покрытие краткосрочных обязательств оборотными активами.

Слайд 28Вопрос 2 Анализ ликвидности баланса и оценка платёжеспособности организации

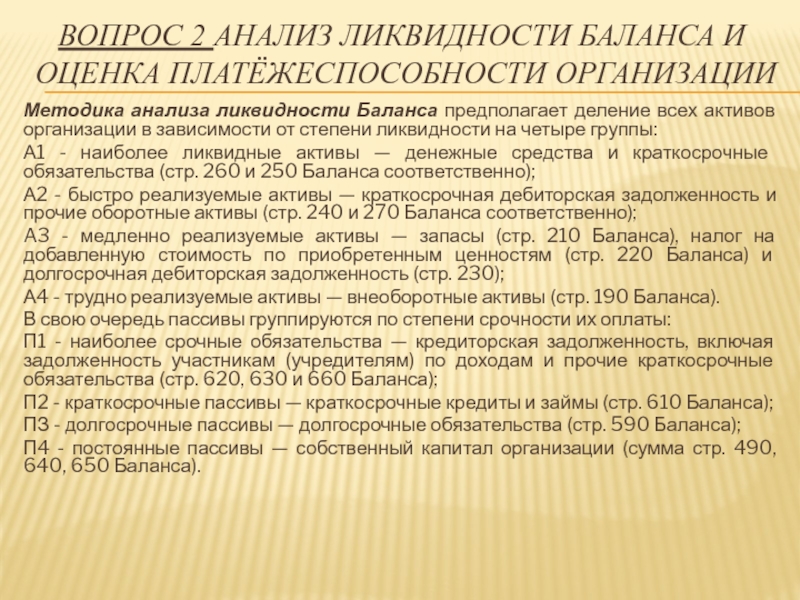

Методика анализа

ликвидности Баланса предполагает деление всех активов организации в зависимости от

степени ликвидности на четыре группы:

А1 - наиболее ликвидные активы — денежные средства и краткосрочные обязательства (стр. 260 и 250 Баланса соответственно);

А2 - быстро реализуемые активы — краткосрочная дебиторская задолженность и прочие оборотные активы (стр. 240 и 270 Баланса соответственно);

A3 - медленно реализуемые активы — запасы (стр. 210 Баланса), налог на добавленную стоимость по приобретенным ценностям (стр. 220 Баланса) и долгосрочная дебиторская задолженность (стр. 230);

А4 - трудно реализуемые активы — внеоборотные активы (стр. 190 Баланса).

В свою очередь пассивы группируются по степени срочности их оплаты:

П1 - наиболее срочные обязательства — кредиторская задолженность, включая задолженность участникам (учредителям) по доходам и прочие краткосрочные обязательства (стр. 620, 630 и 660 Баланса);

П2 - краткосрочные пассивы — краткосрочные кредиты и займы (стр. 610 Баланса);

ПЗ - долгосрочные пассивы — долгосрочные обязательства (стр. 590 Баланса);

П4 - постоянные пассивы — собственный капитал организации (сумма стр. 490, 640, 650 Баланса).

Слайд 29Вопрос 2 Анализ ликвидности баланса и оценка платёжеспособности организации

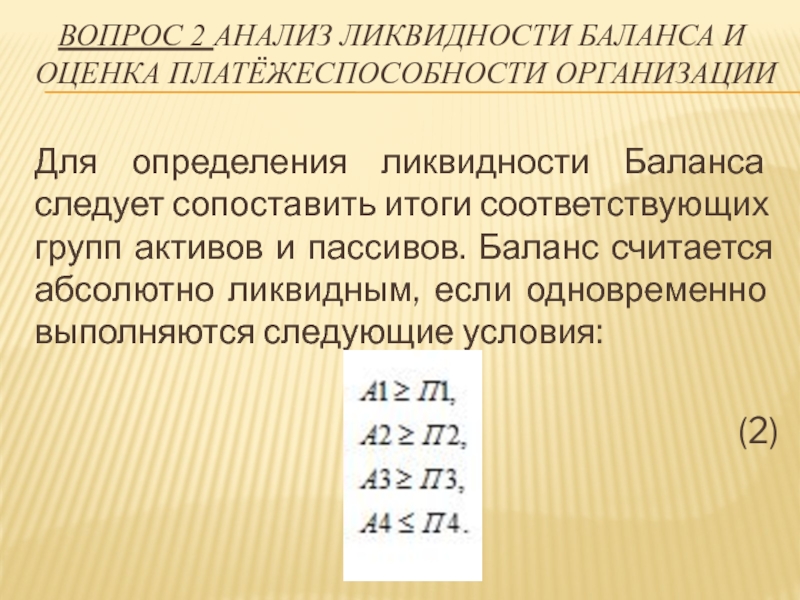

Для определения

ликвидности Баланса следует сопоставить итоги соответствующих групп активов и пассивов.

Баланс считается абсолютно ликвидным, если одновременно выполняются следующие условия:

(2)

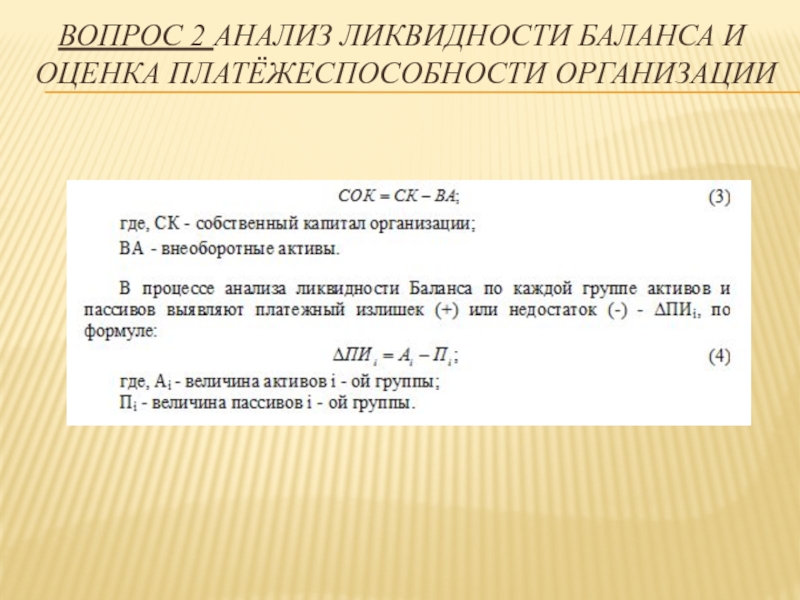

Слайд 30Вопрос 2 Анализ ликвидности баланса и оценка платёжеспособности организации

Слайд 31Вопрос 2 Анализ ликвидности баланса и оценка платёжеспособности организации

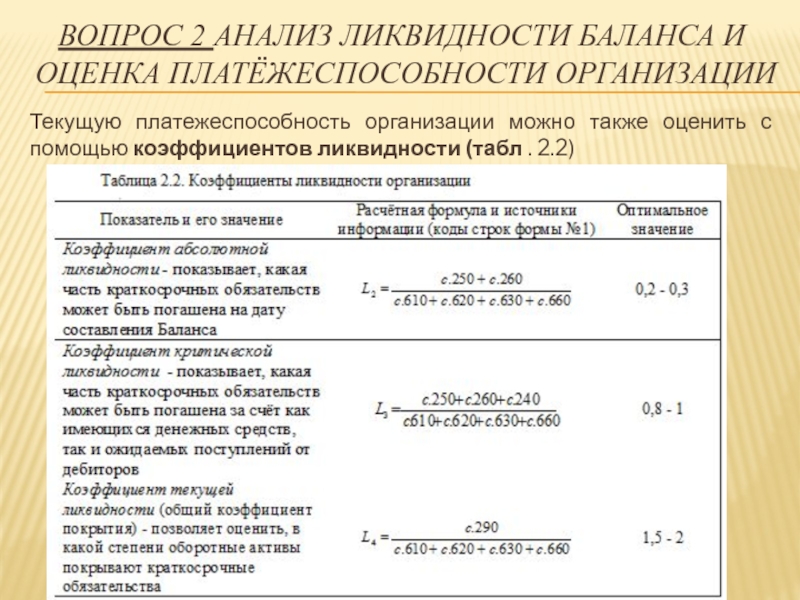

Текущую платежеспособность

организации можно также оценить с помощью коэффициентов ликвидности (табл .

2.2)

Слайд 32Вопрос 2 Анализ ликвидности баланса и оценка платёжеспособности организации

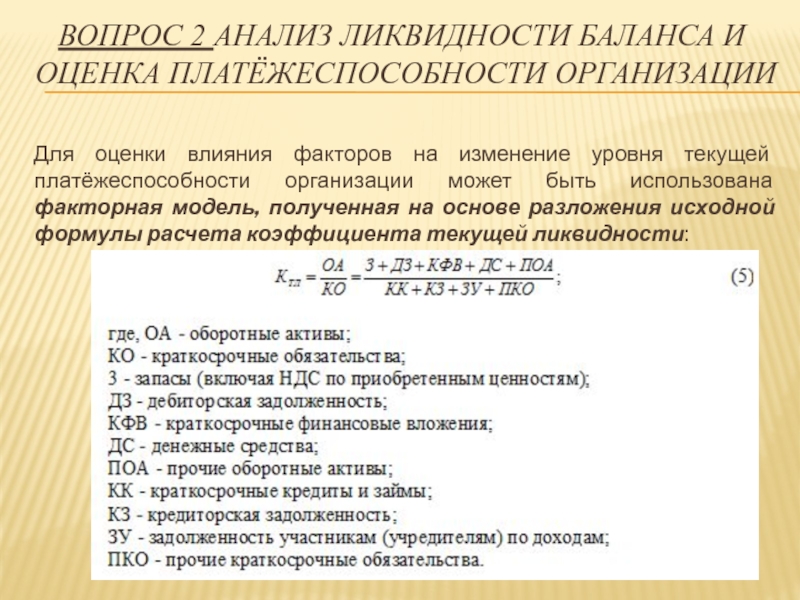

Для оценки

влияния факторов на изменение уровня текущей платёжеспособности организации может быть

использована факторная модель, полученная на основе разложения исходной формулы расчета коэффициента текущей ликвидности:

Слайд 33Вопрос 3 Оценка финансовой устойчивости организации

Финансовая устойчивость — это такое

состояние финансовых ресурсов, их распределение и использование, которые обеспечивают развитие

организации на основе роста прибыли и капитала при сохранении платежеспособности.

Финансовая устойчивость означает:

стабильное превышение доходов над расходами;

свободное маневрирование денежными средствами и эффективное их использование;

бесперебойный процесс производства и продаж товаров, работ, услуг.

Слайд 34Вопрос 3 Оценка финансовой устойчивости организации

Абсолютные показатели финансовой устойчивости -

это показатели, характеризующие состояние запасов и обеспеченность их источниками формирования.

Для характеристики источников формирования запасов используются показатели, отражающие степень охвата разных видов источников.

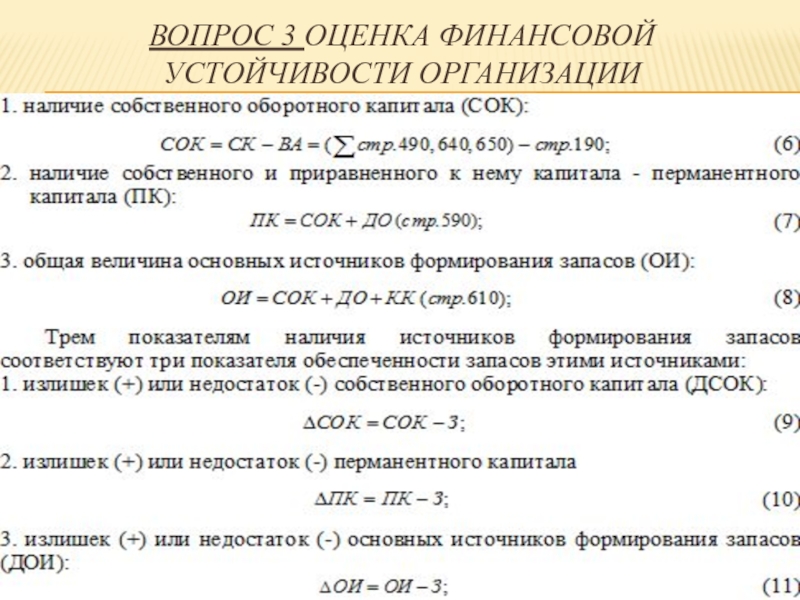

Слайд 35Вопрос 3 Оценка финансовой устойчивости организации

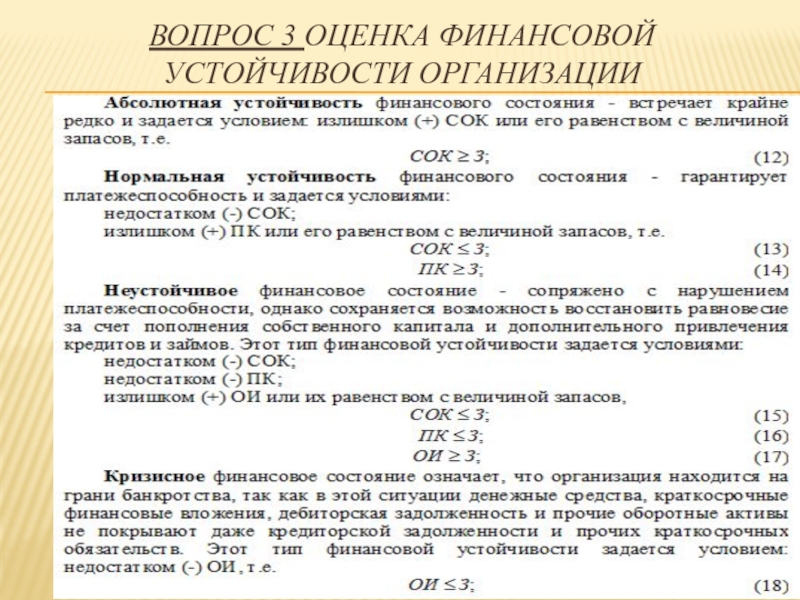

Слайд 36Вопрос 3 Оценка финансовой устойчивости организации

Выявление этих

трех показателей позволяет определить тип финансовой устойчивости организации.

Выделяют четыре

типа финансовой устойчивости: абсолютная, нормальная, неустойчивое состояние, кризис.

Слайд 37Вопрос 3 Оценка финансовой устойчивости организации

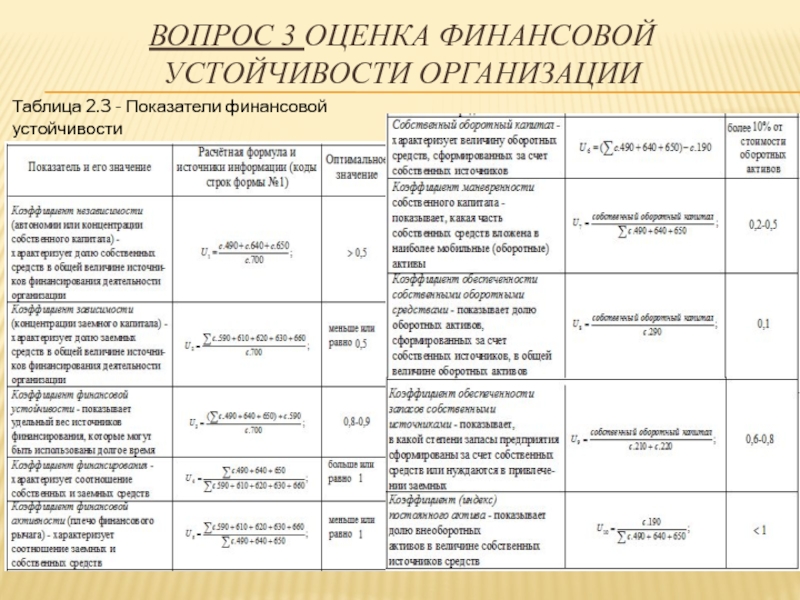

Слайд 38Вопрос 3 Оценка финансовой устойчивости организации

Таблица 2.3 - Показатели финансовой

устойчивости

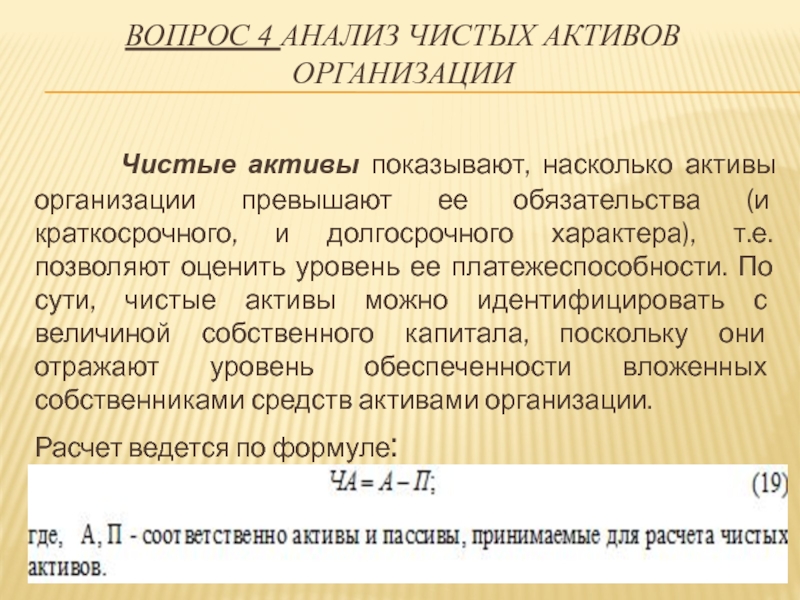

Слайд 39Вопрос 4 Анализ чистых активов организации

Чистые активы

показывают, насколько активы организации превышают ее обязательства (и краткосрочного, и

долгосрочного характера), т.е. позволяют оценить уровень ее платежеспособности. По сути, чистые активы можно идентифицировать с величиной собственного капитала, поскольку они отражают уровень обеспеченности вложенных собственниками средств активами организации.

Расчет ведется по формуле:

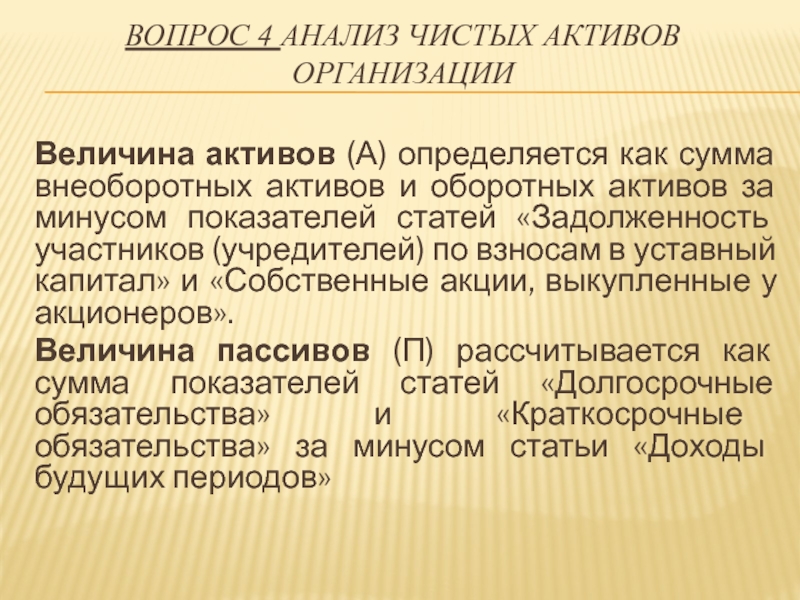

Слайд 40Вопрос 4 Анализ чистых активов организации

Величина активов (А) определяется как

сумма внеоборотных активов и оборотных активов за минусом показателей статей

«Задолженность участников (учредителей) по взносам в уставный капитал» и «Собственные акции, выкупленные у акционеров».

Величина пассивов (П) рассчитывается как сумма показателей статей «Долгосрочные обязательства» и «Краткосрочные обязательства» за минусом статьи «Доходы будущих периодов»

Слайд 41Вопрос 4 Анализ чистых активов организации

Методика анализа чистых активов имеет

следующие основные направления:

анализ динамики чистых активов. Для этого необходимо рассчитать

их величину на начало и конец года, сравнить полученные значения, выявить причины изменения этого показателя;

оценка реальности динамики чистых активов, так как значительное их увеличение на конец года может оказаться несущественным по сравнению с ростом совокупных активов. Для этого необходимо рассчитать отношение чистых и совокупных активов на начало и конец года;

оценка соотношения чистых активов и уставного капитала. Такое исследование позволяет выявить степень близости организации к банкротству, о котором свидетельствует ситуация, когда чистые активы по своей величине оказываются меньше или равны уставному капиталу. Гражданским кодексом Российской Федерации установлено, что если стоимость чистых активов общества становится меньше определенного законом минимального размера уставного капитала, то общество подлежит ликвидации;

оценка эффективности использования чистых активов. Для этого рассчитываются и анализируются в динамике следующие показатели:

оборачиваемость чистых активов (отношение выручки от продаж к среднегодовой стоимости чистых активов);

рентабельность чистых активов (отношение чистой прибыли к среднегодовой стоимости чистых активов);

На следующих этапах следует сравнить величину чистых активов с совокупными активами и уставным капиталом организации.

В завершение анализа необходимо оценить эффективность использования чистых активов.

Слайд 42Вопрос 4 Анализ чистых активов организации

В целом проведение углубленного анализа

чистых активов позволяет выявить пути их увеличения, к числу которых

можно отнести:

улучшение структуры активов;

выбор и использование оптимальных методов оценки товарно-материальных запасов, начисления амортизации основных средств и нематериальных активов;

продажу или ликвидацию неиспользуемого в деятельности предприятия имущества;

увеличение объемов продаж за счет повышения качества продукции, поиска новых рынков ее сбыта, оптимизации ценовой политики;

осуществление эффективного контроля состояния запасов, дебиторской и кредиторской задолженности, других активов и пассивов организации.

Перечисленные действия предоставляют возможности для роста финансовой устойчивости и платежеспособности хозяйствующего субъекта, его инвестиционной привлекательности.

Слайд 43Вопрос 5 Анализ оборачиваемости активов организации

Финансовое состояние любой организации находится

в непосредственной зависимости от оборачиваемости активов, т.е. от того, насколько

быстро средства, вложенные в активы, превращаются в деньги.

Отдельные виды активов организации имеют различную скорость оборота. Наибольший период оборота имеют внеоборотные активы (нематериальные активы, основные средства, незавершенное строительство, долгосрочные финансовые вложения и др.). Все остальные активы, именуемые оборотными и предназначенные для продажи или потребления, могут неоднократно менять свою форму (материально-вещественную на денежную, и наоборот) в течение одного года или одного операционного цикла (если он превышает один год).

Операционный цикл - средний промежуток времени между моментом заготовления материальных ценностей и моментом оплаты проданной продукции (работ, услуг).

Слайд 44Вопрос 5 Анализ оборачиваемости активов организации

На длительность нахождения средств в

обороте оказывает влияние совокупность факторов внешнего и внутреннего характера.

К внешним

факторам относятся:

сфера деятельности организации (например, организация торговли имеет большую скорость обращения средств, чем организация, занимающаяся производственной деятельностью);

отраслевая принадлежность (организации, занятые в разных отраслях, имеют разную продолжительность операционного цикла. В частности, кондитерская фабрика объективно будет иметь более высокую оборачиваемость активов по сравнению с машиностроительным предприятием);

масштабы (как правило, на малых предприятиях оборачиваемость средств выше, чем на крупных, так как первые в основном заняты в торговой сфере или сфере услуг);

социально-экономические факторы (экономическая, демографическая ситуация в стране, уровень развития внешнеэкономических связей). В условиях инфляции, приводящей к росту цен на потребляемые товары, многие предприятия осуществляют излишние закупки сырья и материалов, пытаясь защититься от более дорогостоящих закупок в будущем, однако в конечном итоге последствия такой политики оказываются крайне негативными (накапливание запасов, повышение расходов на хранение, рост потерь из-за порчи, бесконтрольного использования и замедление оборачиваемости активов в целом).

Слайд 45Вопрос 5 Анализ оборачиваемости активов организации

Внутренние факторы характеризуются эффективностью политики

управления активами, включающей выбор методов оценки активов, планирование остатков запасов,

дебиторской задолженности; денежных средств, систему внутреннего контроля за их состоянием и использованием и др.

Анализ начинают с расчета и оценки динамики оборачиваемости всего капитала (совокупных активов) и оборотных активов. Для этого используются данные не только бухгалтерского Баланса, но и Отчета о прибылях и убытках.

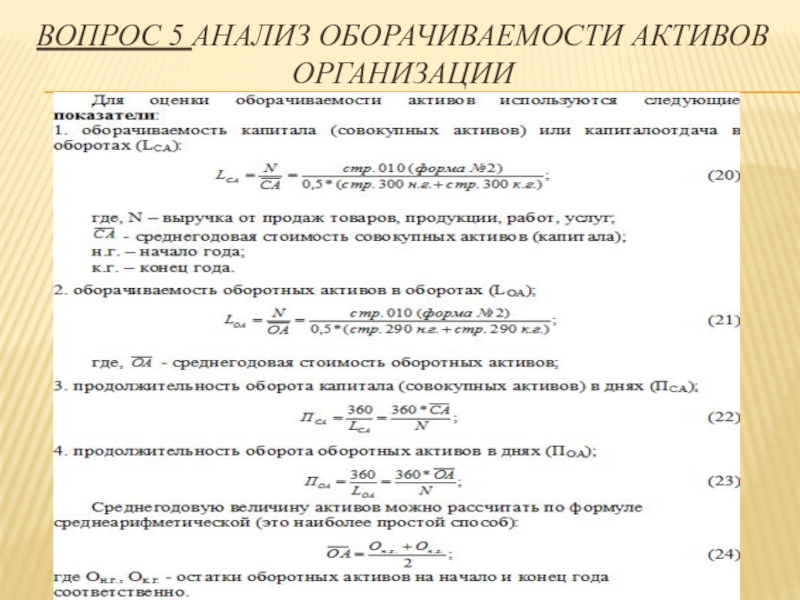

Слайд 46Вопрос 5 Анализ оборачиваемости активов организации

Слайд 47Вопрос 5 Анализ оборачиваемости активов организации

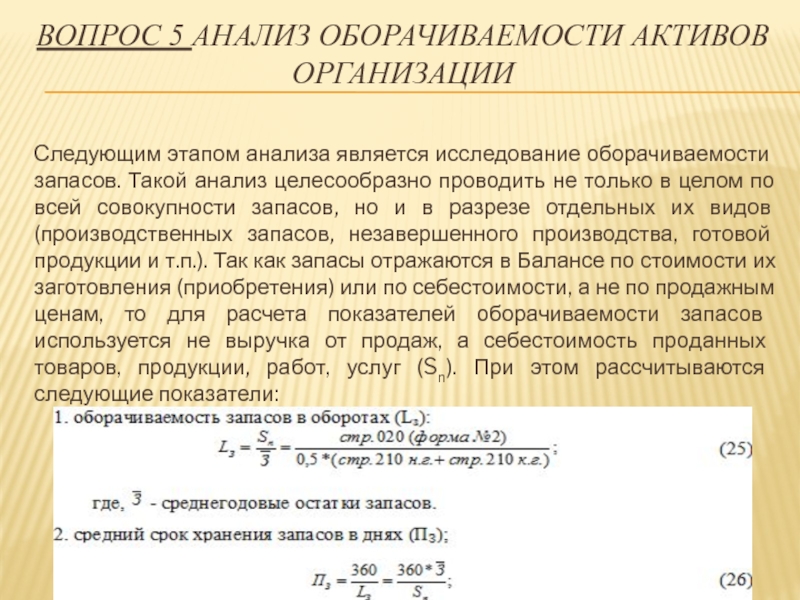

Следующим этапом анализа является исследование

оборачиваемости запасов. Такой анализ целесообразно проводить не только в целом

по всей совокупности запасов, но и в разрезе отдельных их видов (производственных запасов, незавершенного производства, готовой продукции и т.п.). Так как запасы отражаются в Балансе по стоимости их заготовления (приобретения) или по себестоимости, а не по продажным ценам, то для расчета показателей оборачиваемости запасов используется не выручка от продаж, а себестоимость проданных товаров, продукции, работ, услуг (Sn). При этом рассчитываются следующие показатели:

Слайд 48Вопрос 5 Анализ оборачиваемости активов организации

На следующем этапе

анализа важно определить, как сложившаяся динамика остатков запасов и их

структуры повлияла на оборачиваемость этих активов организации. Перечисленные выше показатели оборачиваемости запасов анализируются в динамике (за предыдущий и отчётный год), выявляются факторы, вызвавшие их изменения.

Слайд 49Вопрос 5 Анализ оборачиваемости активов организации

В целом факторный анализ позволяет выявить пути ускорении оборачиваемости активов

(капитала) организации. К ним относятся:

оптимизация ценовой политики, в результате чего организации может увеличить выручку от продаж и приток денег от покупателей;

улучшение структуры активов;

выбор и использование оптимальных методов оценки материально-производственных запасов и начисления амортизации по внеоборотным активам;

повышение качества продукции и поиск новых рынков ее сбыта;

ужесточение контроля состояния запасов, дебиторской задолженности и других активов;

планирование остатков запасов, дебиторской задолженности денежных средств и др.

Слайд 50

Тема 3. анализ ОТЧЕТА О ПРИБЫЛЯХ И УБЫТКАХ

Вопрос 1 Анализ

состава и структуры доходов и расходов организации

Вопрос 2 Оценка структуры

и динамики чистой прибыли организации

Вопрос 3 Анализ ПРИБЫЛИ ОТ ПРОДАЖ

Вопрос 4 Анализ ПРОЧИХ ДОХОДОВ И РАСХОДОВ

Вопрос 5 Анализ РЕНТАБЕЛЬНОСТИ ОБЫЧНЫХ ВИДОВ ДЕЯТЕЛЬНОСТИ

Слайд 51Вопрос 1. Анализ состава и структуры доходов и расходов организации

В

соответствии с ПБУ 9/99 «Доходы организации», утвержденным приказом Минфина России

от 6 мая 1999 г. № 32н, доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации (за исключением вкладов участников (собственников имущества)).

В соответствии с ПБУ 10/99 «Расходы организации», утвержденным приказом Минфина России от 6 мая 1999 г. № 33н, расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации (за исключением уменьшения вкладов по решению участников (собственников имущества)).

Слайд 52Вопрос 2. Оценка структуры и динамики чистой прибыли организации

Цель анализа структуры и динамики чистой прибыли организации -

выявление тенденций изменения этого показателя и всех элементов (статей) его формирования.

Анализ чистой прибыли включает три этапа.

Этап I предусматривает расчет и анализ динамики (абсолютного изменения и темпов роста) чистой прибыли в отчетном году по сравнению с предыдущим и всех статей ее формирования (горизонтальный анализ). В процессе такого анализа необходимо обратить внимание на сокращение доходов и прибылей, а также увеличение расходов и убытков, полученных от различных операций и видов деятельности.

Этап II включает расчет, и анализ структуры чистой прибыли в отчетном и предыдущем периоде, т.е. удельного веса отдельных ее элементов в общей величине прибыли. При этом выявляются приоритетные составляющие доходов, расходов и соответственно финансовых результатов для того, чтобы в дальнейшем провести их углубленный анализ, выявить причины снижения доходов и увеличения расходов.

На этапе III проводится расчет, и оценка изменений в структуре чистой прибыли, что позволяет выявить структурные сдвиги в статьях формирования прибыли.

II и III этапы означают проведение вертикального анализа.

Слайд 53Вопрос 2. Оценка структуры и динамики чистой прибыли организации

Если имеется возможность привлечь информацию за три и более лет

то можно провести трендовый анализ*, т.е. изучить тенденции изменения чистой прибыли и всех ее составляющих за ряд лет. Однако при этом необходимо учитывать фактор сопоставимости данных, взятых за различные периоды. Поэтому в процессе анализа динамики прибыли важной является проблема оценки «качества» финансовых результатов, т.е. определение реальности и стабильности их получения.

* Трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируются возможные значения показателей в будущем, а, следовательно, ведется перспективный прогнозный анализ.

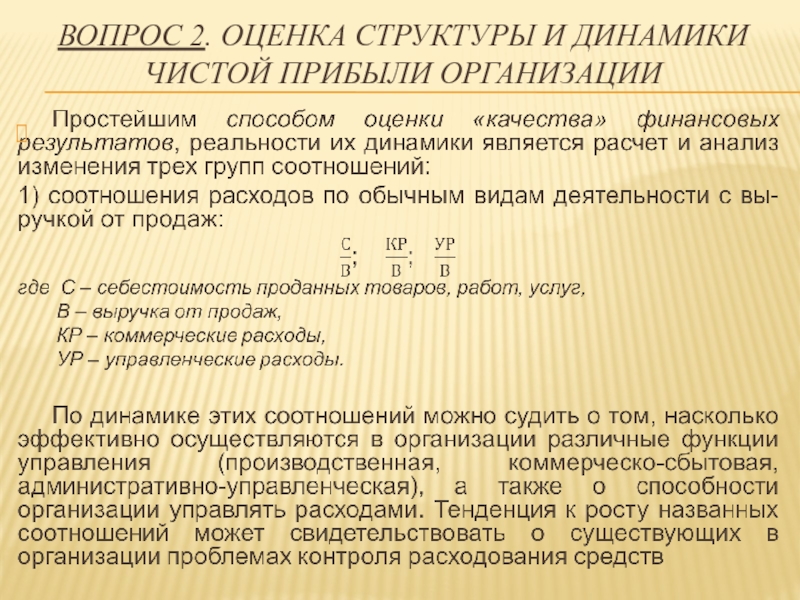

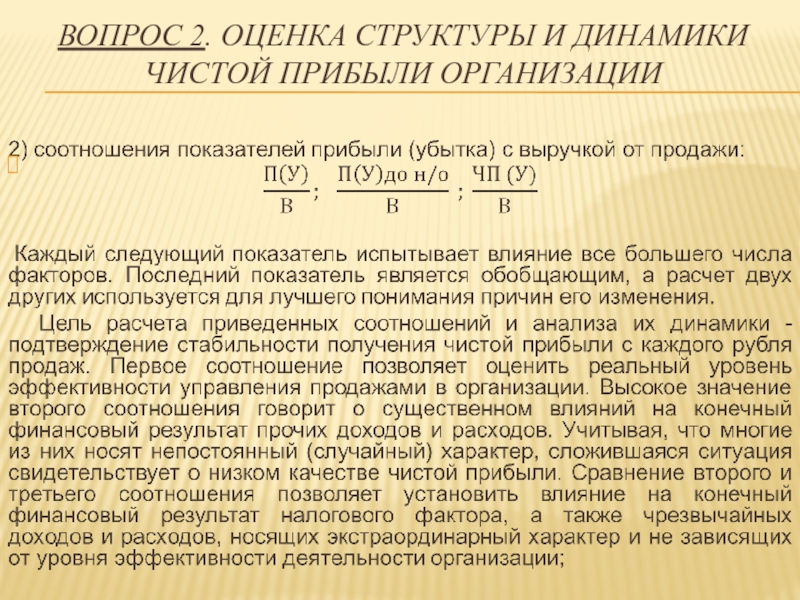

Слайд 54Вопрос 2. Оценка структуры и динамики чистой прибыли организации

Слайд 55Вопрос 2. Оценка структуры и динамики чистой прибыли организации

Слайд 56Вопрос 2. Оценка структуры и динамики чистой прибыли организации

3) соотношения

выручки от продаж и стоимости активов (капитала) организации. Расчет этого

соотношения и анализ его изменения позволяет оценить реальную динамику доходности капитала и деятельности организации в целом.

Существуют и другие, более глубокие и сложные приемы оценки «качества» финансовых результатов.

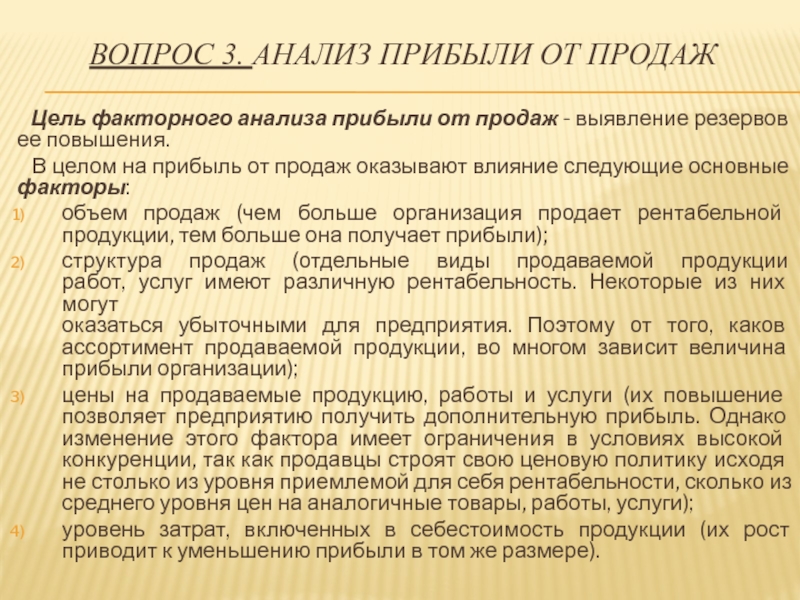

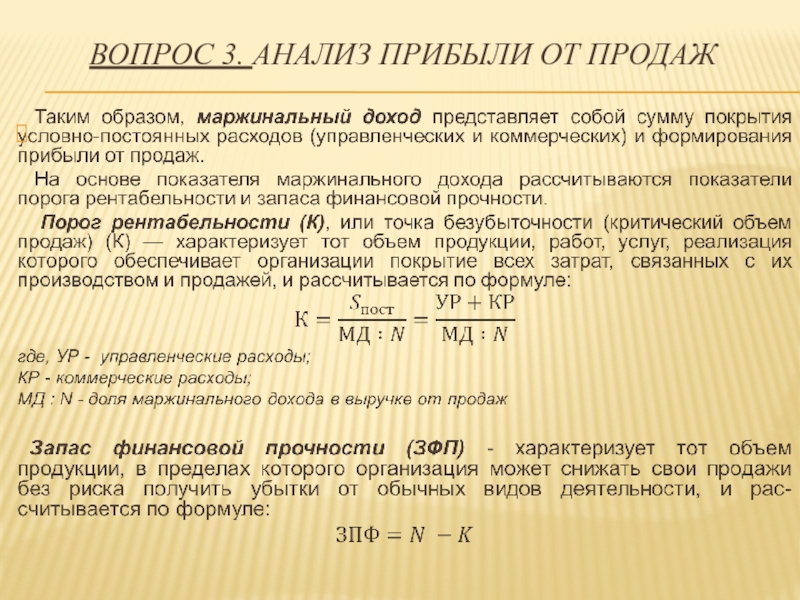

Слайд 57Вопрос 3. Анализ ПРИБЫЛИ ОТ ПРОДАЖ

Цель факторного анализа

прибыли от продаж - выявление резервов ее повышения.

В

целом на прибыль от продаж оказывают влияние следующие основные факторы:

объем продаж (чем больше организация продает рентабельной продукции, тем больше она получает прибыли);

структура продаж (отдельные виды продаваемой продукции

работ, услуг имеют различную рентабельность. Некоторые из них могут

оказаться убыточными для предприятия. Поэтому от того, каков ассортимент продаваемой продукции, во многом зависит величина прибыли организации);

цены на продаваемые продукцию, работы и услуги (их повышение позволяет предприятию получить дополнительную прибыль. Однако изменение этого фактора имеет ограничения в условиях высокой конкуренции, так как продавцы строят свою ценовую политику исходя не столько из уровня приемлемой для себя рентабельности, сколько из среднего уровня цен на аналогичные товары, работы, услуги);

уровень затрат, включенных в себестоимость продукции (их рост

приводит к уменьшению прибыли в том же размере).

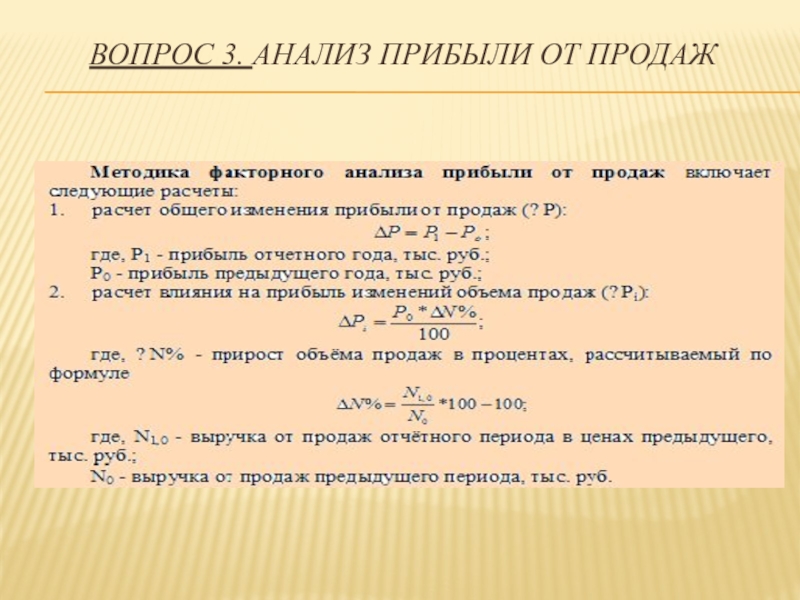

Слайд 58Вопрос 3. Анализ ПРИБЫЛИ ОТ ПРОДАЖ

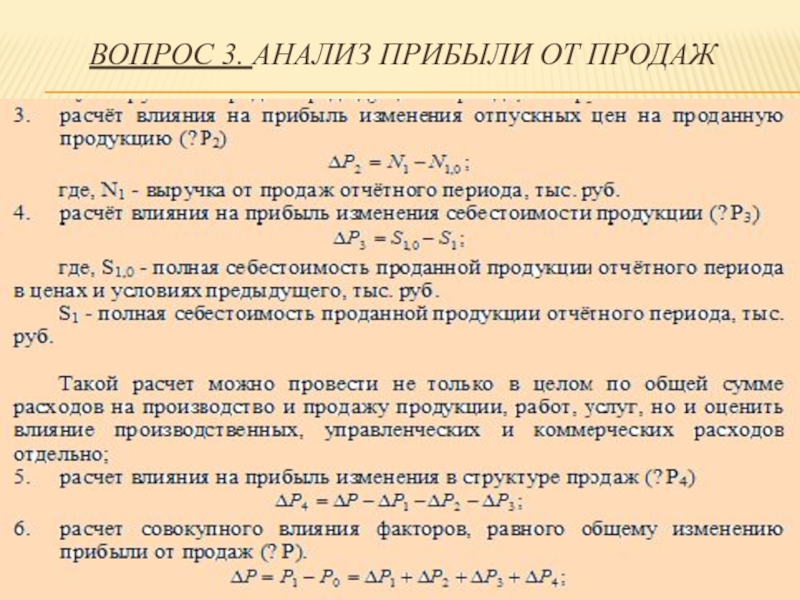

Слайд 59Вопрос 3. Анализ ПРИБЫЛИ ОТ ПРОДАЖ

Слайд 60Вопрос 3. Анализ ПРИБЫЛИ ОТ ПРОДАЖ

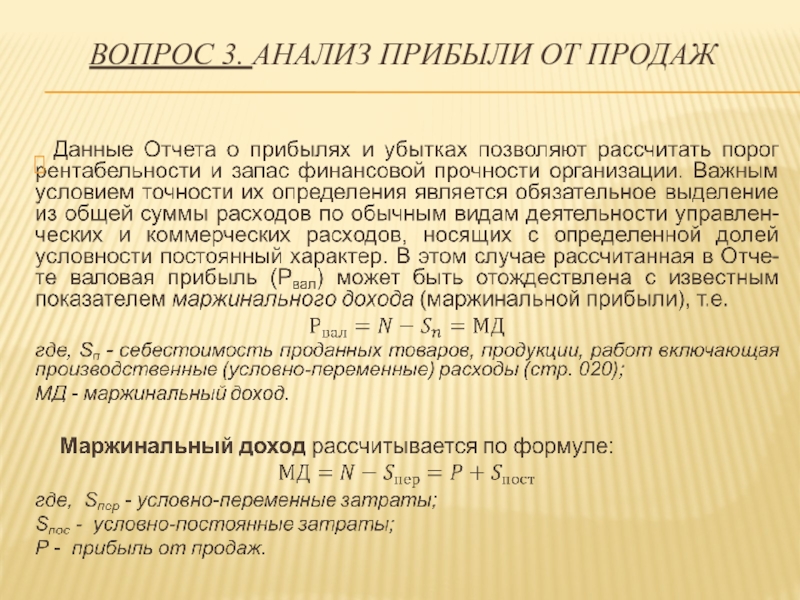

Слайд 61Вопрос 3. Анализ ПРИБЫЛИ ОТ ПРОДАЖ

Слайд 62Вопрос 4. Анализ ПРОЧИХ ДОХОДОВ И РАСХОДОВ

Цель анализа

прочих доходов и расходов - выявление путей увеличения доходов и

снижения расходов.

Общая сумма прочих доходов и расходов представлена в форме № 2, а уточненный их состав может быть представлен в расшифровке к Отчету о прибылях и убытках и в Пояснительной записке.

Прочие доходы и расходы отражают, прежде всего, результаты от инвестиционной, финансовой деятельности организации и от операций с имуществом организации.

Доходы от инвестиционной деятельности (кроме вложений во внеоборотные активы и их продажи) образуются на предприятии, если оно имеет финансовые вложения в ценные бумаги, уставные капиталы других организаций либо принимает участие в совместной деятельности. Они находят отражение в строках «Проценты к получению» и «Доходы от участия в других организациях» Отчета о прибылях и убытках. Расходы по финансовой деятельности, связанной с увеличением собственного капитала (за счет выпуска и размещения акций и иных долевых бумаг) и заемных средств (в результате получения кредитов, займов и др.), указываются в строке «Проценты к уплате» Отчета о прибылях и убытках.

Результаты от операций с имуществом (продажи, передачи во временное пользование, ликвидации и др.) отражаются в строках «Прочие доходы» и «Прочие расходы» формы № 2.

Слайд 63Вопрос 4. Анализ ПРОЧИХ ДОХОДОВ И РАСХОДОВ

В процессе

анализа необходимо, прежде всего, исследовать укрупненную структуру прочих доходов и

расходов и ее изменение в отчетном периоде по сравнению с предыдущим. Такой анализ проводится по данным формы № 2.

Затем на основе пояснений к отчету о прибылях и убытках следует провести анализ более детализированной структуры прочих доходов и расходов. Такой анализ позволяет выяснить, что в большей мере повлияло на изменение сальдо этих доходов и расходов: изменение прочих доходов или изменение прочих расходов, а также определяются элементы доходов и расходов, наиболее существенно повлиявшие на указанные изменения.

В результате анализа структуры прочих доходов и расходов можно сделать некоторые предварительные выводы о финансовой ситуации на предприятии.

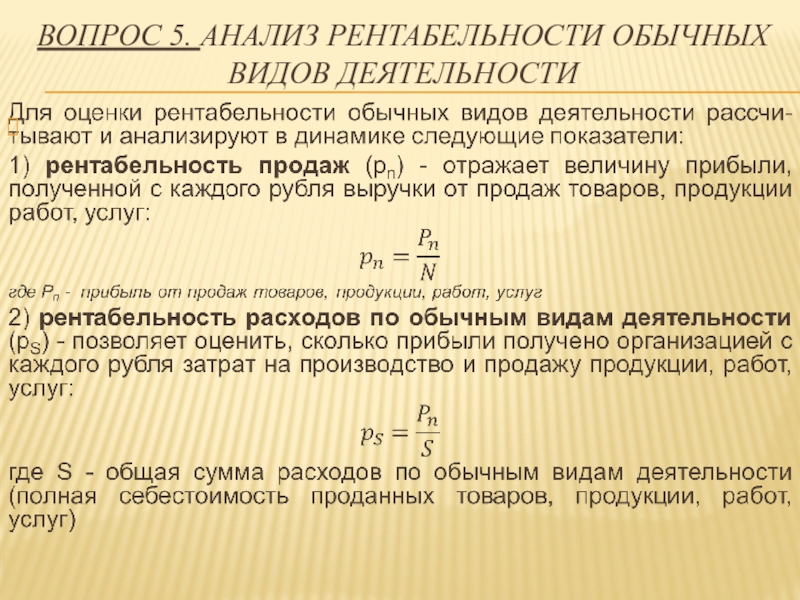

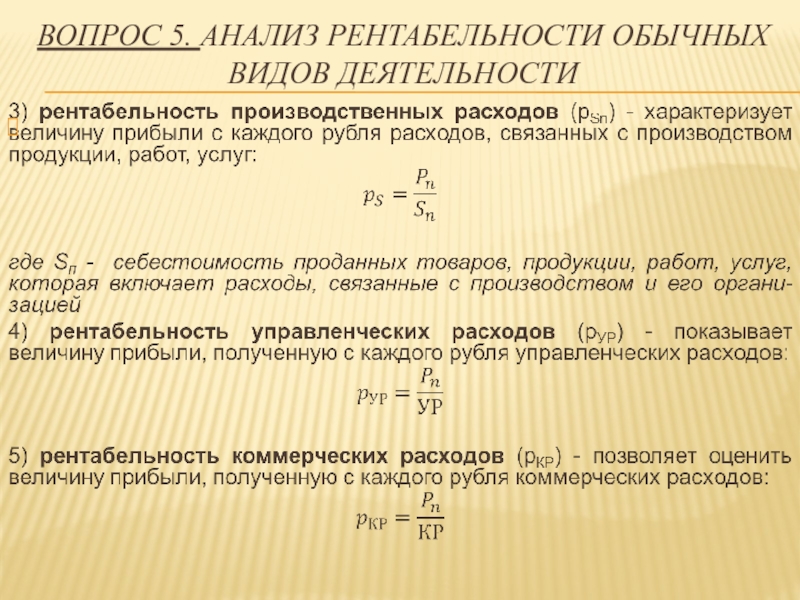

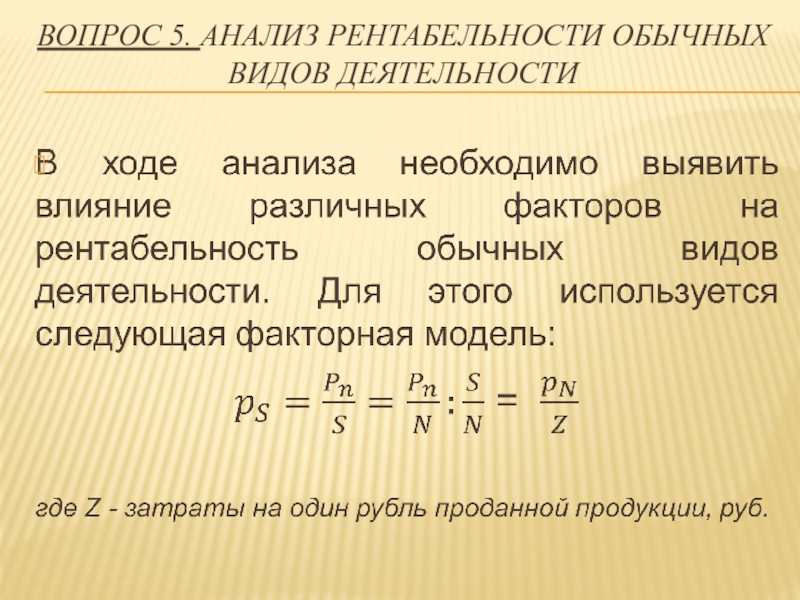

Слайд 64Вопрос 5. Анализ РЕНТАБЕЛЬНОСТИ ОБЫЧНЫХ ВИДОВ ДЕЯТЕЛЬНОСТИ

Аналитические возможности Отчета

о прибылях и убытках позволяют оценить рентабельность обычных видов деятельности

организации.

Для расчета показателей рентабельности, как правило, используется прибыль от продаж. Однако в отдельных случаях, например, при оценке рентабельности отдельных операционных сегментов (видов деятельности), целесообразно использовать валовую прибыль

Слайд 65Вопрос 5. Анализ РЕНТАБЕЛЬНОСТИ ОБЫЧНЫХ ВИДОВ ДЕЯТЕЛЬНОСТИ

Слайд 66Вопрос 5. Анализ РЕНТАБЕЛЬНОСТИ ОБЫЧНЫХ ВИДОВ ДЕЯТЕЛЬНОСТИ

Слайд 67Вопрос 5. Анализ РЕНТАБЕЛЬНОСТИ ОБЫЧНЫХ ВИДОВ ДЕЯТЕЛЬНОСТИ

Слайд 68

Тема 4 . Анализ отчёта об изменениях капитала

Вопрос 1 Анализ

состава и структуры собственного капитала организации

Вопрос 2 Анализ движения собственного

капитала

Вопрос 3 Анализ структуры и динамики резервов

Слайд 69Вопрос 1. Анализ состава и структуры собственного капитала организАЦИИ

в финансовом

анализе преобладает первый подход, основанный на следующих положениях:

1) капитал (совокупный

капитал) - общая сумма средств, вложенных в активы организации;

2) в зависимости от того, за счет каких средств он сформирован - собственных или заемных, в составе капитала выделяют собственный и заемный капитал.

Собственный капитал выполняет следующие основные функции:

оперативная - поддержание непрерывности деятельности. Обязательным условием для этого является образование и сохранение уставного капитала на уровне не ниже установленного Гражданским кодексом Российской Федерации минимального размера;

защитная - обеспечение защиты капитала (интересов) кредиторов и возмещения убытков. Для этого введено обязательное требование наличия чистых активов, стоимость которых по величине должна быть не меньше, чем зарегистрированный уставный капитал. Кроме того, для защиты интересов кредиторов создается резервный капитал. Его основное назначение - покрытие возможных убытков и снижение риска кредиторов в случае ухудшения экономической конъюнктуры;

распределительная - связана с участием в распределении полученной чистой прибыли;

регулирующая - означает участие отдельных субъектов в управлении организацией.

Слайд 70Вопрос 1. Анализ состава и структуры собственного капитала организАЦИИ

В целом

структура собственного капитала представлена следующим образом:

Располагаемый (имеющийся) капитал состоит из

следующих элементов:

1) инвестированный капитал - капитал, вложенный собственниками и включающий:

уставный капитал (для акционерных обществ - суммарная стоимость простых (обыкновенных) и привилегированных акций; для обществ с ограниченной ответственностью - стоимость вкладов его участников),

часть добавочного капитала в виде эмиссионного дохода;

2) накопленный капитал - капитал, сформированный за счет чистой прибыли. К нему относятся:

резервный капитал,

нераспределенная прибыль прошлых лет и отчетного года;

3) результаты переоценки основных средств, приводящие к изменению стоимости активов организации. Они отражаются как составная часть добавочного капитала.

Доходы будущих периодов представляют собой потенциальный капитал, так как его включение в состав располагаемого собственного капитала произойдет после признания доходов и их отражения в соответствующем периоде в составе финансового результата.

Резервы предстоящих расходов образуют временную составляющую собственного капитала, так как формируются в начале года и практически полностью расходуются к концу года.

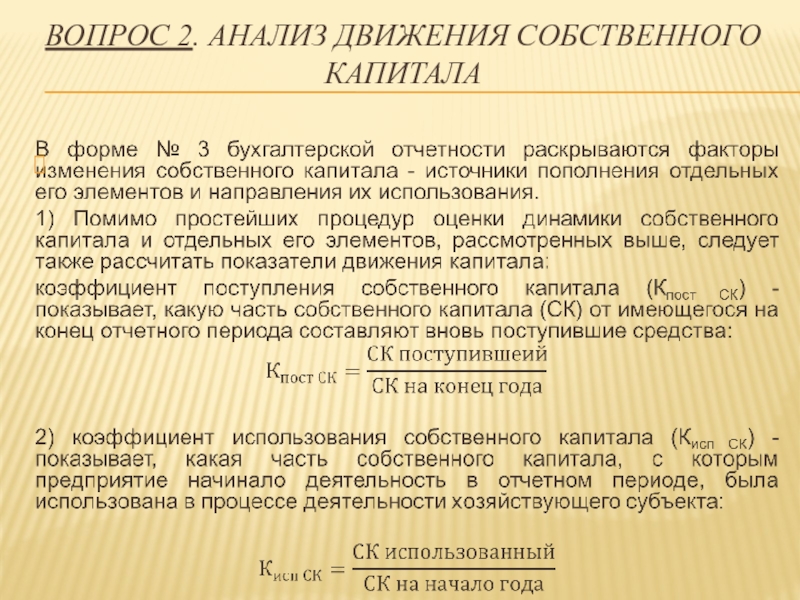

Слайд 71Вопрос 2. Анализ движения собственного капитала

Слайд 72Вопрос 3. Анализ структуры и динамики резервов

В Отчете

об изменениях капитала расшифровываются и отражаются за два года (предыдущий

и отчетный) три группы резервов:

резервы, образующие резервный капитал организации и сформированные за счет чистой прибыли;

оценочные резервы;

резервы предстоящих расходов.

Основное различие этих видов резервов состоит в том, что они формируются из разных источников. Как было отмечено ранее, первый вид резервов образуется за счет чистой прибыли организации, второй - за счет финансовых результатов (они отражаются в составе прочих расходов), а источником покрытия резервов предстоящих расходов являются расходы по обычным видам деятельности (себестоимость продукции, работ, услуг).

Слайд 73Вопрос 3. Анализ структуры и динамики резервов

В процессе

анализа резервов необходимо:

1) оценить структуру резервов и ее динамику. Для

этого рассчитывается удельный вес резервов каждого вида в общей их величине в предыдущем и отчетном году;

2) проанализировать динамику резервов. При этом определяется изменение резервов на конец отчетного и предыдущего года по сравнению с началом, а также рассчитываются коэффициенты поступления и использования резервов (аналогичные коэффициентам движения капитала, которые были рассмотрены выше в вопросе 2)

Слайд 74

Тема 5 . Анализ отчёта о движении денежных средств

Вопрос 1

Анализ движения денежных средств организации прямым методом

Вопрос 2 Косвенный метод

анализа движения денежных средств организации

Слайд 75Вопрос 1. Анализ движения денежных средств организации прямым методом

Анализ движения денежных средств основывается на использовании целого ряда понятий.

Денежные средства - наличные деньги в кассе и те средства на счетах в банках, которыми организация может свободно распоряжаться.

К денежным средствам приравниваются денежные эквиваленты - краткосрочные высоколиквидные финансовые вложения организации, легко обратимые в денежные средства и незначительно подверженные риску изменения рыночной цены. Это означает, что конкретный вид краткосрочных финансовых вложений может быть признан эквивалентом денежных средств при условии, что есть уверенность в свободном обращении данной ценной бумаги в деньги без существенной потери в стоимости, по которой она отражена в бухгалтерском Балансе.

Движение денежных средств генерирует денежные потоки.

Денежный поток - это совокупность распределенных во времени объемов поступления и выбытия денежных средств в процессе хозяйственной деятельности.

Поступление (приток) денежных средств называется положительным денежным потоком, выбытие (отток) - отрицательным потоком.

Разность между положительным и отрицательным денежными потоками по каждому виду деятельности или по хозяйственной деятельности в целом называется чистым денежным потоком.

Слайд 76Вопрос 1. Анализ движения денежных средств организации прямым методом

Форму №

4 разделили на три части. В каждой из них отражается

соответственно движение денежных средств по текущей, инвестиционной и финансовой деятельности. Таким образом, в Отчете наглядно представлены источники поступления и направления использования денежных средств по каждому виду деятельности. Следует отметить также, что уточнено содержание самих видов деятельности:

текущая деятельность организации, преследующая извлечение прибыли в качестве основной цели либо не имеющая извлечение прибыли в качестве такой цели в соответствии с предметом и целями деятельности (т.е. производство продукции, выполнение строительных работ, продажа товаров, оказание услуг, предоставление имущества в аренду и др.);

инвестиционная деятельность организации, связанная с приобретением и продажей земельных участков, зданий и иной недвижимости, оборудования, нематериальных активов и других внеоборотных активов; осуществлением собственного строительства, расходов на НИОКР, финансовых вложений (приобретением ценных бумаг других организаций, в том числе долговых, внесением вкладов в уставные капиталы других организаций, предоставлением займов другим организациям и т.п.);

финансовая деятельность организации, в результате которой изменяется величина и состав собственного капитала организации и ее заемных средств (например, в результате поступлений от выпуска акций, облигаций, предоставления другими организациями займов и кредитов, погашения полученных займов и кредитов и т.п.).

Слайд 77Вопрос 1. Анализ движения денежных средств организации прямым методом

В мировой

практике известны два метода формирования и анализа отчета о движении

денежных средств:

прямой метод - предполагает использование учетных данных об оборотах по статьям денежных средств, т.е. раскрывает информацию о поступлении и расходовании денежных средств в разрезе различных видов деятельности. Однако этот метод не раскрывает взаимосвязи полученного конечного финансового результата (чистой прибыли или убытка) и изменения денежных средств (чистого денежного потока) организации;

косвенный метод - предполагает использование данных Не только статей денежных средств, но и всех остальных статей активов и пассивов, изменение которых влияет на финансовые потоки организации.

Оба метода используются при формировании Отчета о движении денежных средств по текущей деятельности. Денежные потоки от инвестиционной и финансовой деятельности отражаются прямым методом.

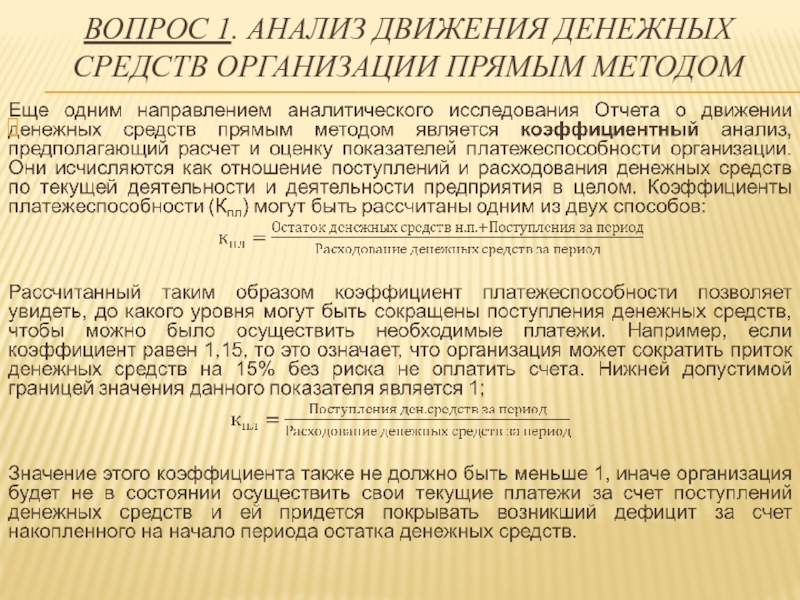

Слайд 78Вопрос 1. Анализ движения денежных средств организации прямым методом

Слайд 79 На следующем этапе целесообразно исследовать состав источников поступления

денежных средств и направлений их расходования в разрезе отдельных видов

деятельности, а также оценить динамику притоков и оттоков в отчетном году по сравнению с предыдущим.

Вопрос 1. Анализ движения денежных средств организации прямым методом

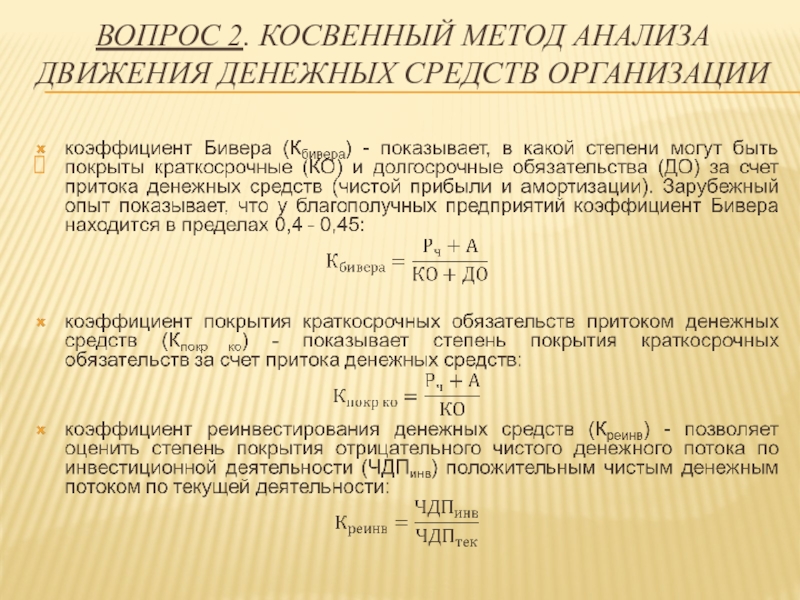

Слайд 80Вопрос 2. Косвенный метод анализа движения денежных средств организации

Прямой метод

формирования и анализа движения денежных средств имеет существенный недостаток -

он не раскрывает взаимосвязи полученного конечного финансового результата (чистой прибыли) и изменения денежных средств на счетах организации.

При использовании косвенного метода конечный финансовый результат преобразуется в величину чистого денежного потока от текущей деятельности с помощью целого ряда корректировок. Их осуществление проводится в несколько этапов.

Слайд 81Вопрос 2. Косвенный метод анализа движения денежных средств организации

Этап I. Устраняется влияние на чистый финансовый результат операций неденежного

характера, таких как начисление амортизации по внеоборотным активам и их выбытие.

Сумма начисленной амортизации, означающей перенос стоимости основных средств и нематериальных активов на себестоимость продукции в соответствии с установленными нормами, уменьшает финансовый результат организации и одновременно не сопровождается движением денежных средств. Поэтому сумма амортизации должна быть добавлена к чистой прибыли.

Выбытие основных средств и других внеоборотных активов отражается как убыток в размере их остаточной стоимости, уменьшающий величину конечного финансового результата организации. Вместе с тем на величину денежных средств эта операция не оказывает никакого влияния, так как их выбытие произошло раньше (в момент приобретения активов). Таким образом, сумма убытка, полученного в результате выбытия внеоборотных активов, также должна быть добавлена к величине чистой прибыли.

Слайд 82Вопрос 2. Косвенный метод анализа движения денежных средств организации

Этап II. Выполняются корректировки с учетом изменений в статьях оборотных

активов и краткосрочных обязательств. Расчет предполагает оценку изменений по каждой статье оборотных активов (кроме денежных средств) и краткосрочных обязательств (кроме задолженности по займам и кредитам, так как суммы притока и оттока денежных средств, связанных с привлечением заемных средств, раскрываются в разделе финансовой деятельности).

Увеличение статей оборотных активов (запасов, дебиторской задолженности, краткосрочных финансовых вложений, прочих оборотных активов) происходит с использованием денежных средств, поэтому рассматривается как их отток. Наоборот, уменьшение статей оборотных активов означает высвобождение средств и расценивается как приток денег. Таким образом, для расчета чистого денежного потока по текущей деятельности прирост оборотных активов должен быть показан в Отчете о движении денежных средств со знаком «минус», а их сокращение - со знаком «плюс».

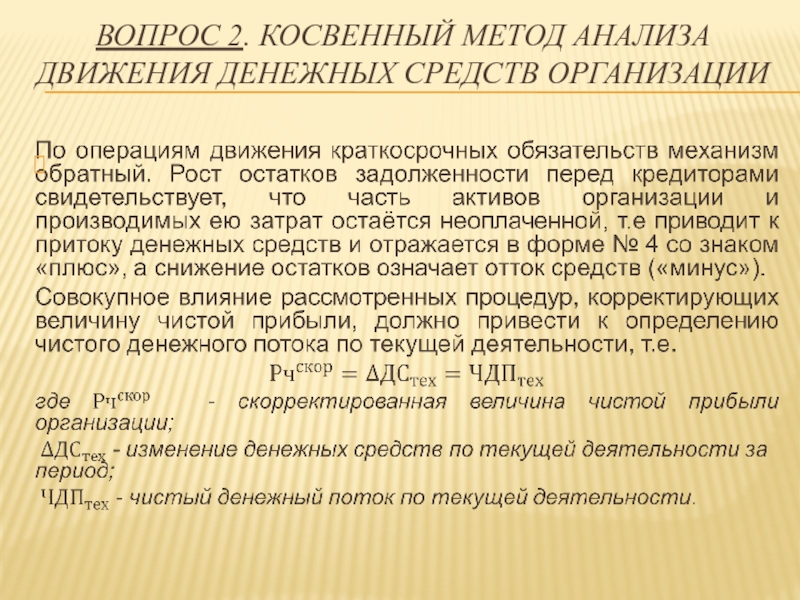

Слайд 83Вопрос 2. Косвенный метод анализа движения денежных средств организации

Слайд 84Вопрос 2. Косвенный метод анализа движения денежных средств организации

Слайд 85Вопрос 2. Косвенный метод анализа движения денежных средств организации

Слайд 86Вопрос 2. Косвенный метод анализа движения денежных средств организации

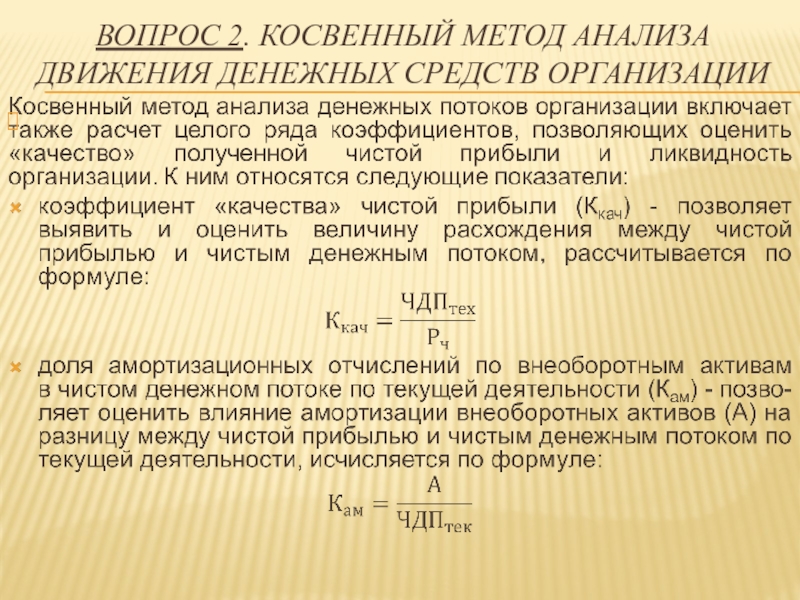

В целом косвенный метод имеет следующие преимущества по сравнению

с прямым методом анализа денежных потоков:

позволяет раскрыть взаимосвязь полученного конечного финансового результата и чистого денежного потока (изменения денежных средств);

выполняет контрольную функцию, так как позволяет оценить сбалансированность показателей бухгалтерского Баланса, Отчета о прибылях и убытках и Отчета о движении денежных средств;

более прост технически по сравнению с прямым методом;

дает возможность построить Отчет о движении денежных средств без привлечения внутренних данных об оборотах по счетам денежных средств организации.

Вместе с тем надежность информации, раскрываемой в Отчете о движении денежных средств, который сформирован косвенным методом, непосредственно зависит от достоверности отраженного Отчете о прибылях и убытках конечного финансового результата.

Поэтому на практике в качестве оптимального варианта рекомендуется применение прямого метода в качестве основного с последующей сверкой чистой прибыли (убытка) и чистого денежного потока по текущей деятельности, что позволяет воспользоваться преимуществами обоих методов.

Слайд 88Дополнительные вопросы

Задачи анализа финансовой отчетности

Показатели – абсолютные, относительные, средние, сравнения.

Финансовые

коэффициенты

Разработка аналитического баланса, горизонтальный и вертикальный анализ

Платежеспособность, ликвидность баланса

Расчет финансовых

коэффициентов платежеспособности

Источники финансирования активов, анализ состава и движения капитала организации.

Понятие чистых активов их анализ.

«Золотое правило» экономики

Элементы анализа отдельных видов финансовой (бухгалтерской) отчетности