Слайд 1Тема 10. Рынок денег. Банковская система.

Слайд 2Вопросы:

Деньги. Сущность и функции денег. Эволюция форм денег.

Инфляция. Виды инфляции.

Социально-экономические следствия инфляции.

Коммерческий банк. Операции

коммерческих банков.

Двухуровневая банковская система. Центральный

банк.

Денежно-кредитная политика Банка

России.

Слайд 31. Деньги. Сущность и функции денег. Эволюция форм денег.

Деньги

– товар особого рода, который служит для измерения стоимости всех

остальных товаров

Деньги возникли в процессе развития обмена и являются инструментом понижения трансакционных издержек

Развитие форм денег связано с процессом снижения издержек обмена и денежного обращения

Слайд 4Функции денег:

Мера стоимости:

Цена

Масштаб цен

Средство обращения

Т-Т – бартер – первоначальная форма

обмена

Т-Д-Т – снижение издержек обмена за сокращения затрат на поиск

контрагента по сделке

Средство сбережения

Ликвидность – способность актива обмениваться без потерь стоимости и времени

Деньги – это актив, обладающей абсолютной ликвидностью

Слайд 5Эволюция форм денег:

Товарная форма – частичный эквивалент используемый для выполнения

денежных функций на локальных рынках

Благородные металлы:

Делимость

Однородность

Удобство хранения

Высокая стоимость в малом

объеме

Монета:

Фиксированный вес

Фиксированное содержание благородного металла

(фунт стерлингов -узаконенное фальшивомонетничество)

Слайд 6Эволюция форм денег:

Бумажные деньги – казначейские билеты

Золотое обеспечение бумажных

денег

(сейчас за рубль дают полтинник, а скоро будут давать

в морду)

Кредитные деньги:

Банкноты

Чеки

Электронные деньги:

Сохранение связи с кредитными деньгами

Персонификация электронных денег

Слайд 9Ликвидность денег – что считать деньгами?

Агрегаты денежной массы – группировка

денег по степени их ликвидности

М0 = наличные деньги вне банковской

системы

М1 = М0 + деньги на расчетных, текущих счетах и депозиты до востребования

М2 = М1 + срочные депозиты

Банк России использует группировки:

М0, М2

Деньги — все денежные средства, которые могут быть немедленно использованы как средство платежа. (“Деньги вне банков” + “Депозиты до востребования”в банковской системе.)

Квазиденьги — депозиты банковской системы, которые непосредственно не используются как средство платежа и менее ликвидны, чем “Деньги”. («срочные и сберегательные депозиты и депозиты в иностранной валюте»)

Слайд 10Количество денег, необходимое для обращения:

M*V=P*Q

M – количество денег

V – скорость

оборота денежной еденицы

P – уровень цен

Q – совокупный общественный продукт

Спрос

на деньги – желание индивидов удерживать активы в денежной форме:

Спрос со стороны сделок

Спрос со стороны активов (предпочтение ликвидности)

Величина спроса на деньги определяется альтернативными издержками хранения денег (π, r)

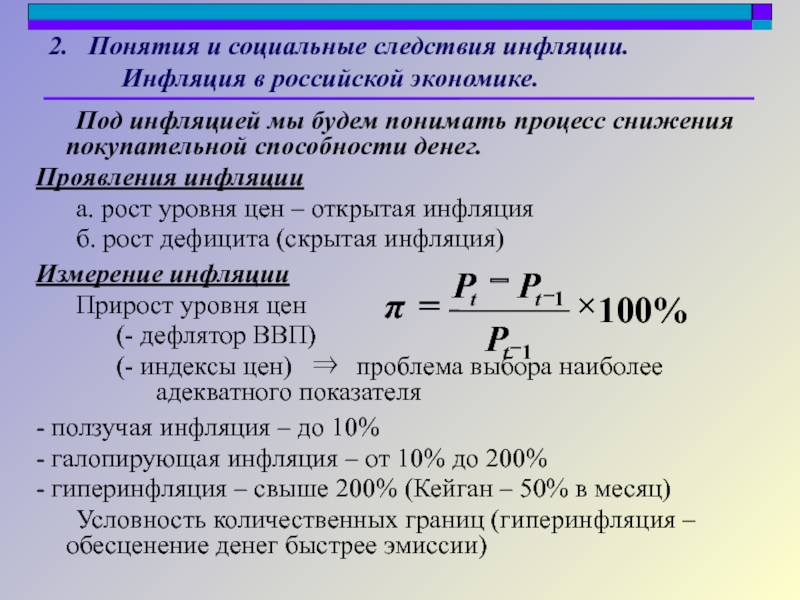

Слайд 112. Понятия и социальные следствия инфляции. Инфляция в российской экономике.

Под инфляцией

мы будем понимать процесс снижения покупательной способности денег.

Проявления инфляции

а. рост

уровня цен – открытая инфляция

б. рост дефицита (скрытая инфляция)

Измерение инфляции

Прирост уровня цен

(- дефлятор ВВП)

(- индексы цен) проблема выбора наиболее адекватного показателя

- ползучая инфляция – до 10%

- галопирующая инфляция – от 10% до 200%

- гиперинфляция – свыше 200% (Кейган – 50% в месяц)

Условность количественных границ (гиперинфляция – обесценение денег быстрее эмиссии)

Слайд 12Инфляция в российской экономике 1991-2001 (в разах к предыдущему периоду)

0

5

10

15

20

25

30

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2,6

26,1

9,4

3,2

2,3

1,2

1,1

1,8

1,4

1,2

1,2

Слайд 13Темпы инфляции в российской экономике (1997-2010 гг.)(%)

11%

84,4%

36,5%

20,2%

18,6%

15,1%

12%

11,7%

10,9%

9%

11,9%

13,3%

8,8%

7,8%

0%

10%

20%

30%

40%

50%

60%

70%

80%

90%

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

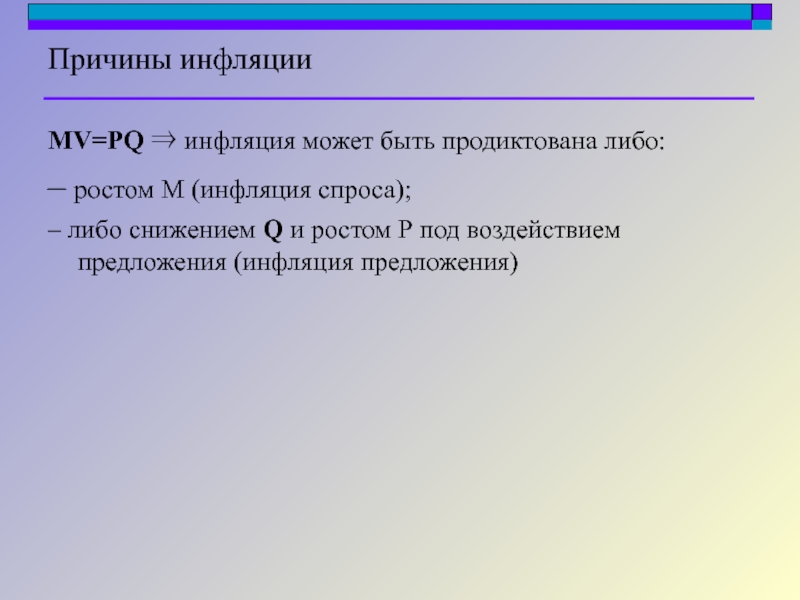

Слайд 14Причины инфляции

MV=PQ инфляция может быть продиктована либо:

– ростом

M (инфляция спроса);

– либо снижением Q и ростом Р под

воздействием предложения (инфляция предложения)

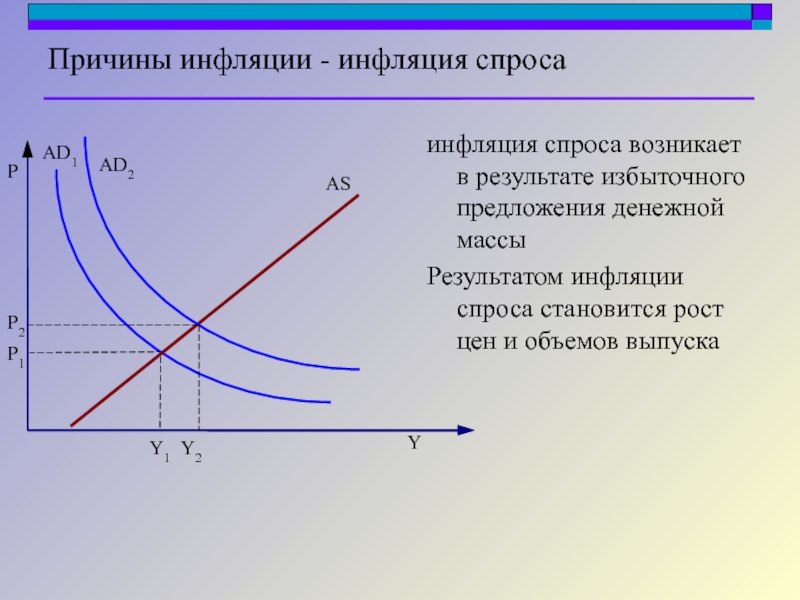

Слайд 15Причины инфляции - инфляция спроса

инфляция спроса возникает в результате избыточного

предложения денежной массы

Результатом инфляции спроса становится рост цен и объемов

выпуска

AD2

AD1

AS

P

Y

P1

P2

Y2

Y1

Слайд 160,32

0,33

0,69

0,34

0,19

0,16

0,14

0,14

0,15

0,14

0,11

0,12

0,14

0,16

0,19

0,21

0,22

0,26

0,1

0,2

0,3

0,4

0,5

0,6

0,7

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

Коэффициент монетизации в российской экономике

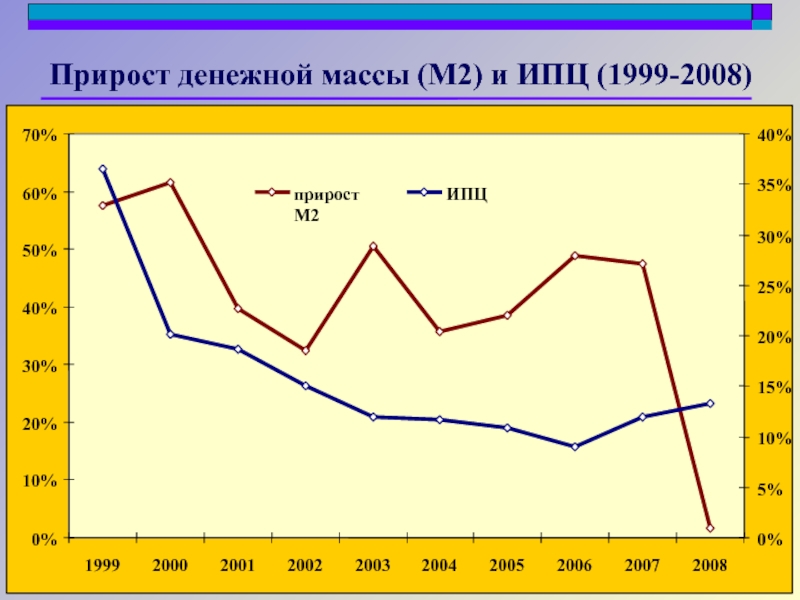

Слайд 17Прирост денежной массы (М2) и ИПЦ (1999-2008)

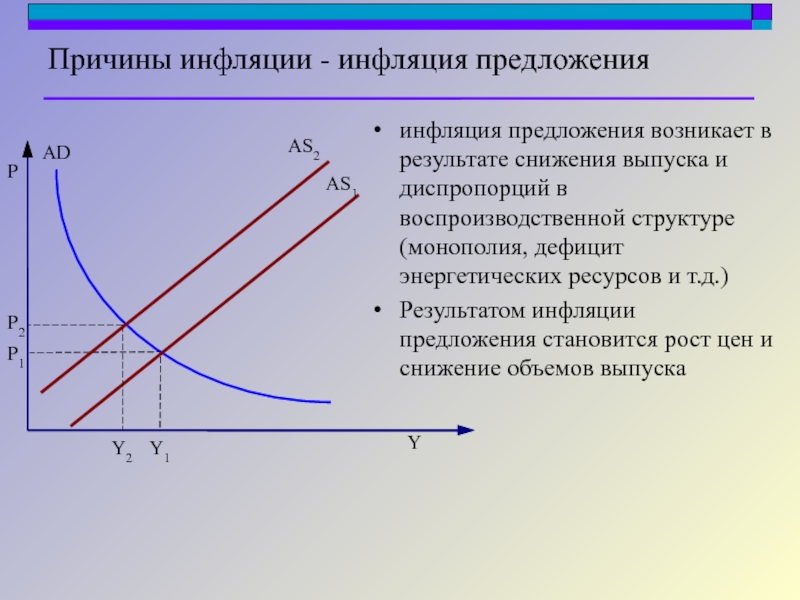

Слайд 18Причины инфляции - инфляция предложения

AS2

AD

AS1

P

Y

P1

P2

Y2

Y1

инфляция предложения возникает в результате снижения

выпуска и диспропорций в воспроизводственной структуре (монополия, дефицит энергетических ресурсов

и т.д.)

Результатом инфляции предложения становится рост цен и снижение объемов выпуска

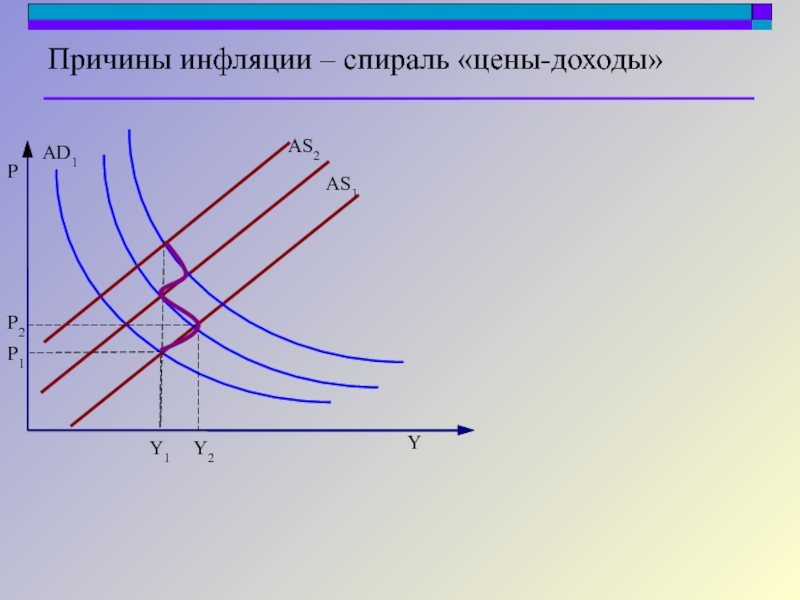

Слайд 19Причины инфляции – спираль «цены-доходы»

AS2

AD1

AS1

P

Y

P1

P2

Y2

Y1

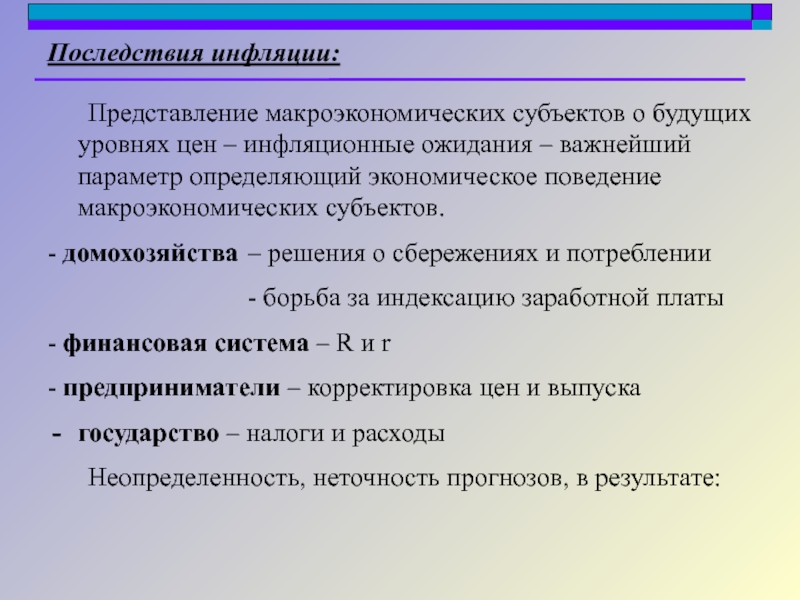

Слайд 20Последствия инфляции:

Представление макроэкономических субъектов о будущих уровнях цен – инфляционные

ожидания – важнейший параметр определяющий экономическое поведение макроэкономических субъектов.

-

домохозяйства – решения о сбережениях и потреблении

- борьба за индексацию заработной платы

- финансовая система – R и r

- предприниматели – корректировка цен и выпуска

государство – налоги и расходы

Неопределенность, неточность прогнозов, в результате:

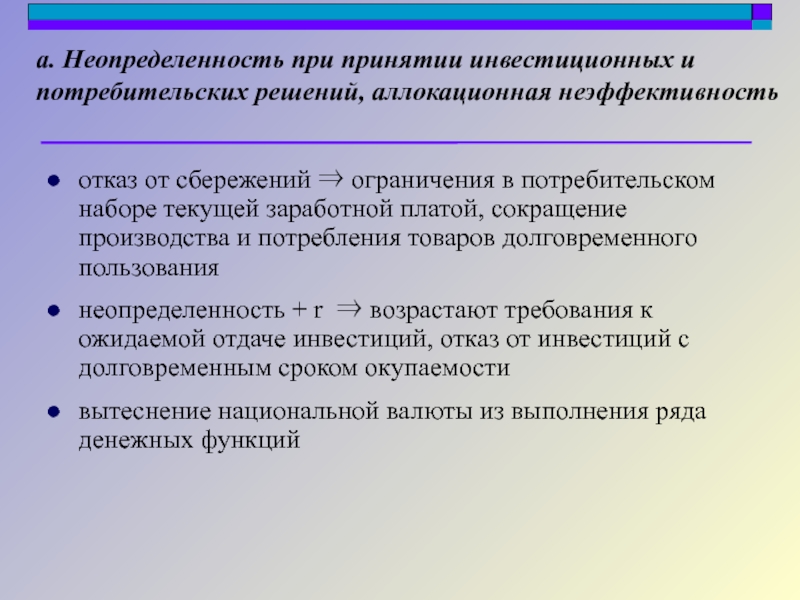

Слайд 21а. Неопределенность при принятии инвестиционных и потребительских решений, аллокационная неэффективность

отказ от сбережений ограничения в потребительском наборе текущей заработной

платой, сокращение производства и потребления товаров долговременного пользования

неопределенность + r возрастают требования к ожидаемой отдаче инвестиций, отказ от инвестиций с долговременным сроком окупаемости

вытеснение национальной валюты из выполнения ряда денежных функций

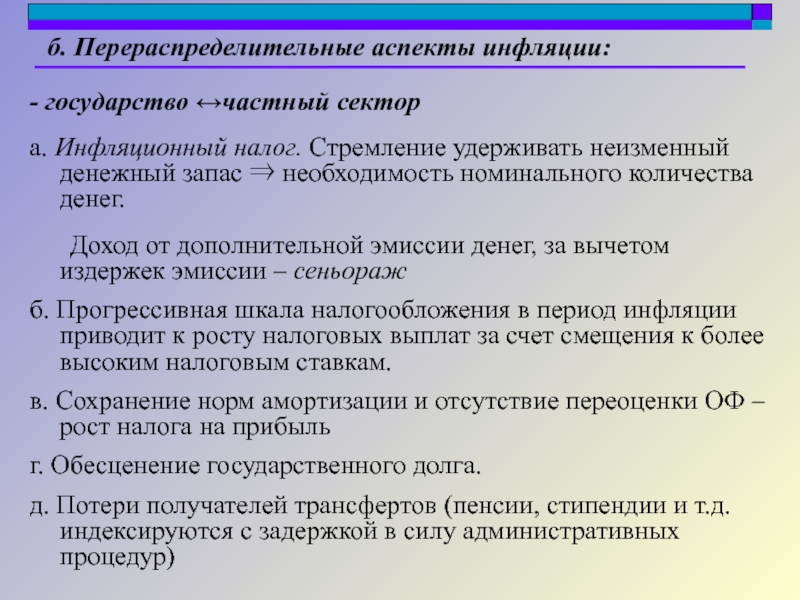

Слайд 22б. Перераспределительные аспекты инфляции:

- государство ↔частный сектор

а. Инфляционный налог.

Стремление удерживать неизменный денежный запас необходимость номинального количества денег.

Доход

от дополнительной эмиссии денег, за вычетом издержек эмиссии – сеньораж

б. Прогрессивная шкала налогообложения в период инфляции приводит к росту налоговых выплат за счет смещения к более высоким налоговым ставкам.

в. Сохранение норм амортизации и отсутствие переоценки ОФ – рост налога на прибыль

г. Обесценение государственного долга.

д. Потери получателей трансфертов (пенсии, стипендии и т.д. индексируются с задержкой в силу административных процедур)

Слайд 23Перераспределительные аспекты инфляции:

- кредитор ↔заемщик

При ускорении инфляции реальная процентная ставка

понижается при фиксированной номинальной

- труд ↔ капитал

При формированию инфляционных ожиданий

по ускорении инфляции реальная процентная ставка понижается при фиксированной номинальной

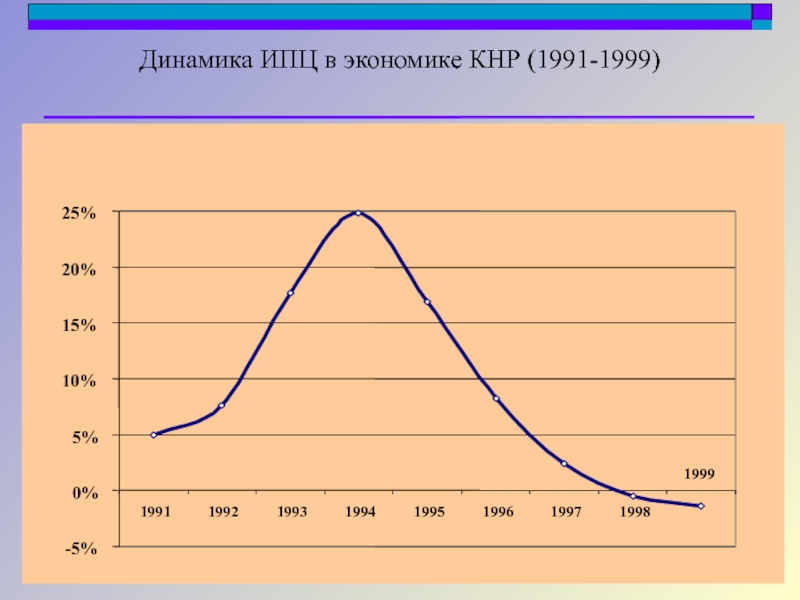

Слайд 24Динамика ИПЦ в экономике КНР (1991-1999)

-5%

0%

5%

10%

15%

20%

25%

1991

1992

1993

1994

1995

1996

1997

1998

1999

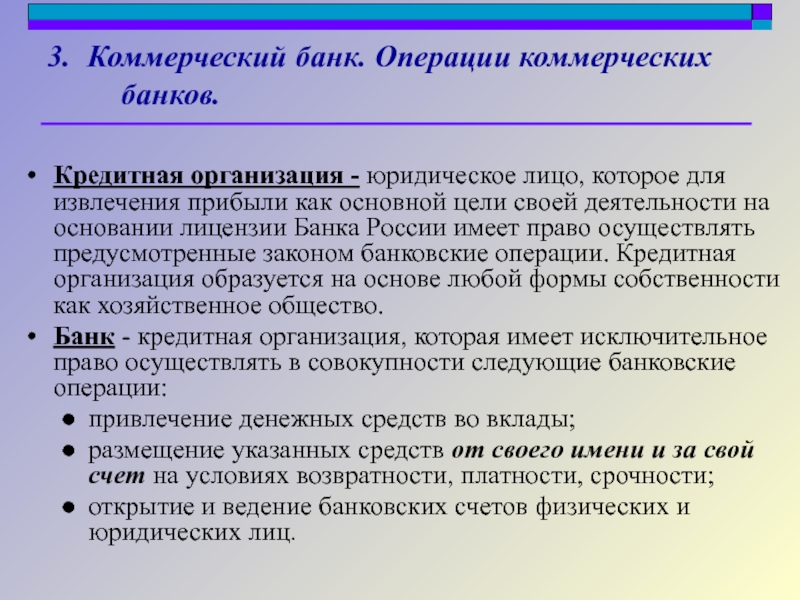

Слайд 253. Коммерческий банк. Операции коммерческих банков.

Кредитная организация - юридическое лицо, которое

для извлечения прибыли как основной цели своей деятельности на основании

лицензии Банка России имеет право осуществлять предусмотренные законом банковские операции. Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции:

привлечение денежных средств во вклады;

размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности;

открытие и ведение банковских счетов физических и юридических лиц.

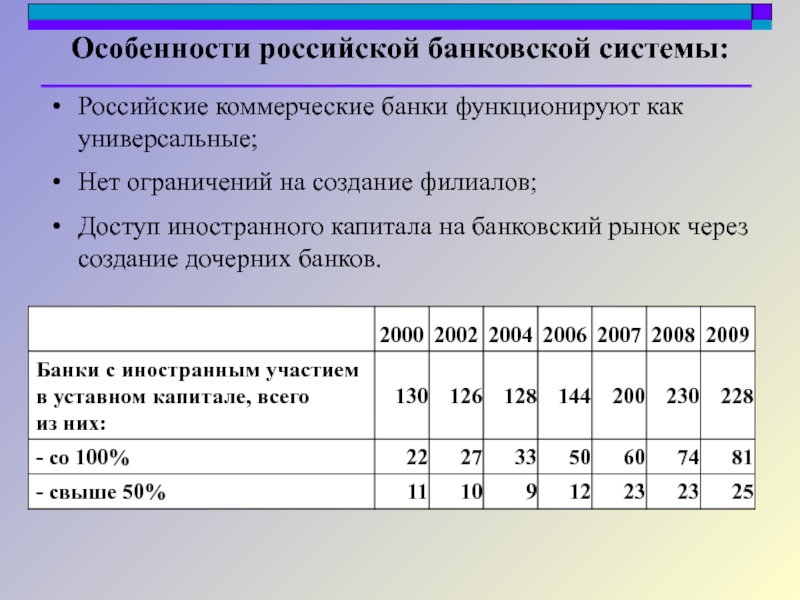

Слайд 26Особенности российской банковской системы:

Российские коммерческие банки функционируют как универсальные;

Нет ограничений

на создание филиалов;

Доступ иностранного капитала на банковский рынок через создание

дочерних банков.

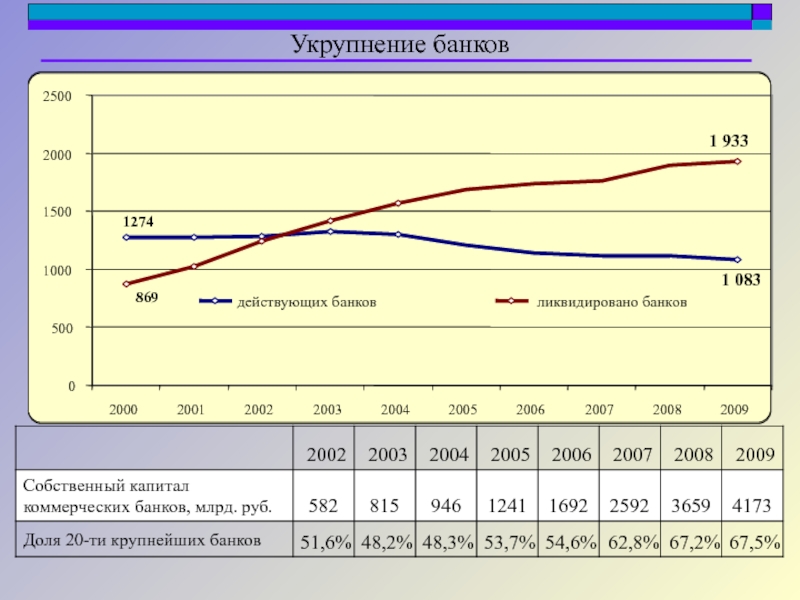

Слайд 27Укрупнение банков

1274

1 083

869

1 933

0

500

1000

1500

2000

2500

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

действующих банков

ликвидировано банков

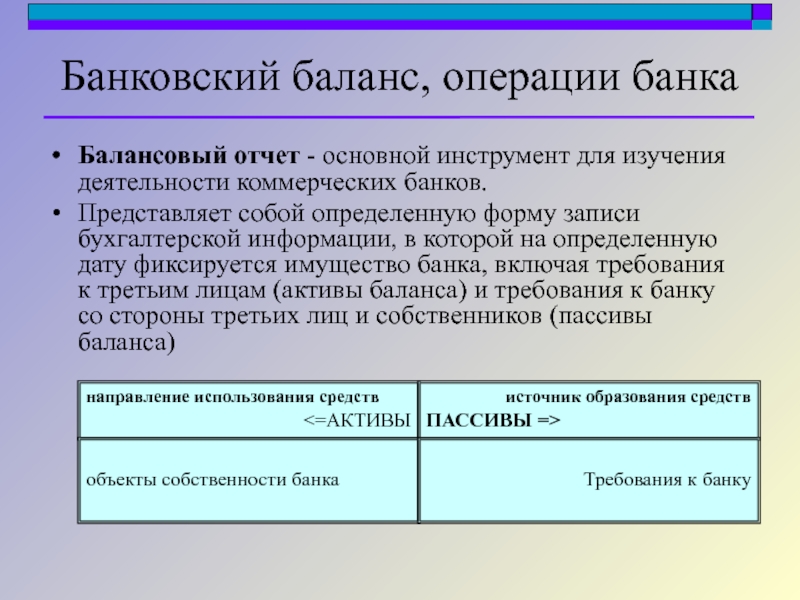

Слайд 28Банковский баланс, операции банка

Балансовый отчет - основной инструмент для изучения

деятельности коммерческих банков.

Представляет собой определенную форму записи бухгалтерской информации, в

которой на определенную дату фиксируется имущество банка, включая требования к третьим лицам (активы баланса) и требования к банку со стороны третьих лиц и собственников (пассивы баланса)

направление использования средств

<=АКТИВЫ

источник образования средств

ПАССИВЫ =>

объекты собственности банка

Требования к банку

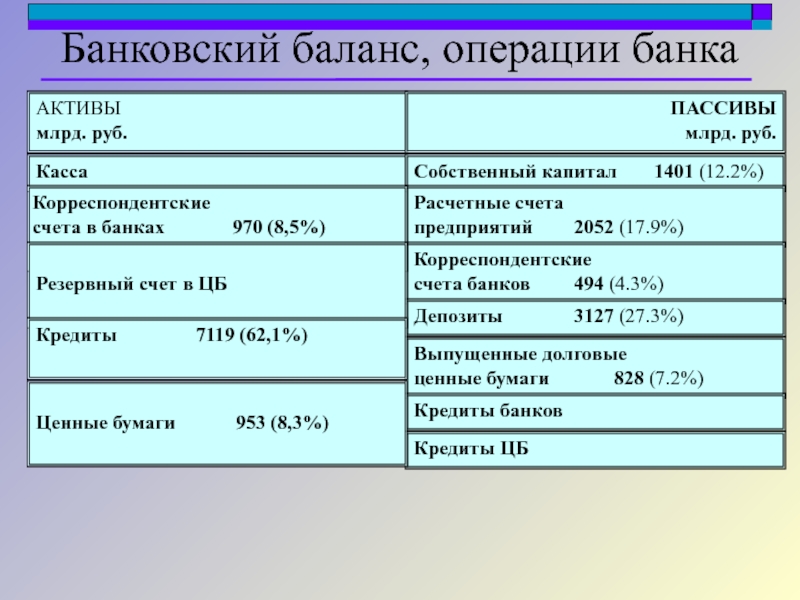

Слайд 29Банковский баланс, операции банка

АКТИВЫ

млрд. руб.

ПАССИВЫ

млрд. руб.

Касса

Собственный капитал 1401

(12.2%)

Расчетные счета

предприятий 2052 (17.9%)

Корреспондентские

счета банков 494 (4.3%)

Депозиты 3127 (27.3%)

Выпущенные долговые

ценные бумаги 828

(7.2%)

Кредиты банков

Кредиты ЦБ

Корреспондентские

счета в банках 970 (8,5%)

Резервный счет в ЦБ

Кредиты 7119 (62,1%)

Ценные бумаги 953 (8,3%)

Слайд 30Банковский баланс, операции банка

АКТИВЫ

млрд. руб.

ПАССИВЫ

млрд. руб.

Касса

Собственный капитал

Расчетные

счета

предприятий

Корреспондентские

счета банков

Депозиты

Выпущенные долговые

ценные бумаги

Кредиты банков

Кредиты ЦБ

Корреспондентские

счета в

банках

Резервный счет в ЦБ

Кредиты

Ценные бумаги

Активы, не приносящие процентные доходы

Активы, приносящие процентные доходы

Системные пассивы

Управляемые

пассивы

Цели управления балансом:

Ликвидность («золотое правило» банковских балансов);

Доходность

Слайд 31Комиссионно-посреднические операции коммерческих банков:

Проведение безналичных расчетов по поручению клиентов;

Эмиссия чеков

и пластиковых карточек;

Валютообменные операции;

Операции с благородными металлами;

Трастовые операции;

Аренда сейфов и

хранение ценностей;

Консультационные услуги;

Слайд 32Роль коммерческих банков в экономической системе:

Превращение разрозненных краткосрочных сбережений

в долгосрочные кредиты. Перемещение сбережений в сферы их наиболее эффективного

использования;

Формирование процентной ставки как цены денег;

Осуществление безналичных расчетов в экономике;

Эмиссия платежных средств – чеков, пластиковых карточек;

Слайд 334. Двухуровневая банковская система. Центральный банк.

Коммерческие банки представляют собой независимые

предприятия, целью деятельности которых является получение прибыли. Но:

банковская система имеет

слишком важное значение для экономики и должна находится под надзором государства;

банковские расчеты, осуществляемые в масштабах страны, требуют координации;

денежное обращение должно контролироваться и регулироваться государством.

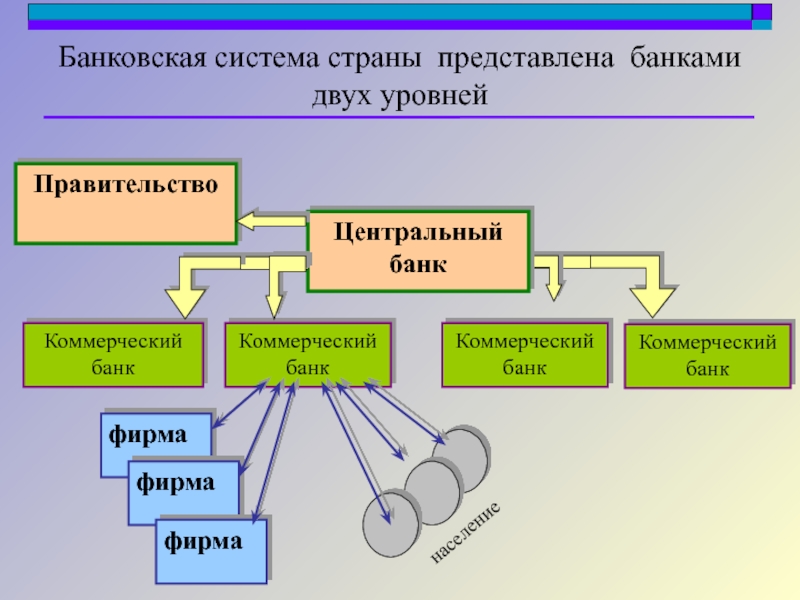

Слайд 34Банковская система страны представлена банками двух уровней

Коммерческий банк

Коммерческий банк

Коммерческий

банк

Коммерческий банк

Центральный банк

население

Правительство

Слайд 35Центральный банк

Центральный банк выступает одновременно в качестве органа государственного

управления и в качестве самостоятельного денежно-кредитного учреждения.

Центральный банк является бесприбыльной

организацией

Центральный банк России является главным банком Российской Федерации и находится в ее собственности.

Слайд 36Основные цели деятельности Банка России:

стабильность рубля (его покупательной способности и

курса по отношению к иностранным валютам);

проведение денежной политики, создающей условия

для устойчивого экономического роста

развитие и укрепление банковской системы России;

обеспечение эффективного и бесперебойного функционирования системы расчетов

Слайд 37Функции Банка России:

I. Орган гос. управления, отвечающий за разработку и

проведение денежно-кредитной политики.

II. "Банковское министерство"

III. Банк банков

Слайд 38I. Орган гос. управления, отвечающий за разработку и проведение денежно-кредитной

политики.

разрабатывает и проводит единую государственную денежно-кредитную политику, направленную на защиту

и обеспечение устойчивости рубля (во взаимодействии с Правительством);

монопольно осуществляет эмиссию наличных денег и организует их обращение;

является кредитором последней инстанции для кредитных организаций, организует систему рефинансирования;

осуществляет валютное регулирование, включая операции по покупке и продаже иностранной валюты; определяет порядок осуществления расчетов с иностранными государствами;

принимает участие в разработке прогноза платежного баланса РФ и организует его составление;

проводит анализ и прогнозирование состояния экономики РФ, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений; публикует соответствующие материалы и статистические данные;

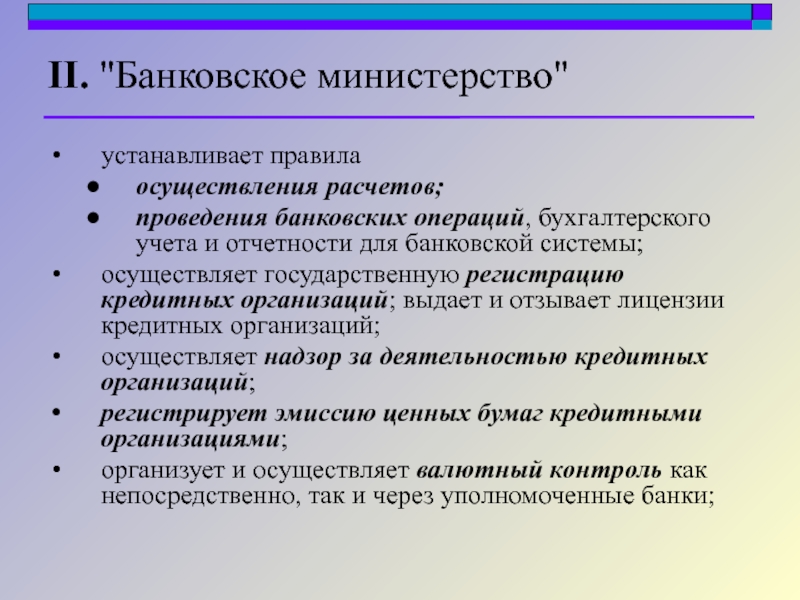

Слайд 39II. "Банковское министерство"

устанавливает правила

осуществления расчетов;

проведения банковских операций, бухгалтерского

учета и отчетности для банковской системы;

осуществляет государственную регистрацию кредитных организаций;

выдает и отзывает лицензии кредитных организаций;

осуществляет надзор за деятельностью кредитных организаций;

регистрирует эмиссию ценных бумаг кредитными организациями;

организует и осуществляет валютный контроль как непосредственно, так и через уполномоченные банки;

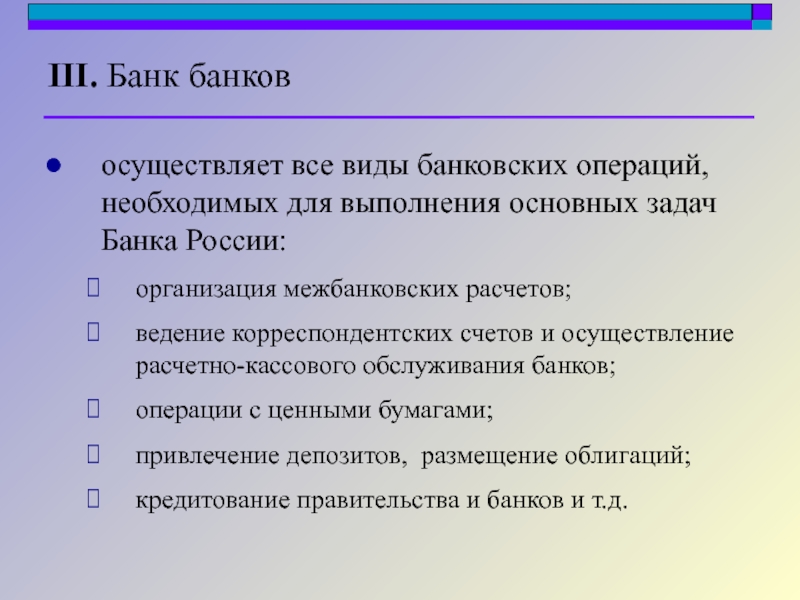

Слайд 40III. Банк банков

осуществляет все виды банковских операций, необходимых для выполнения

основных задач Банка России:

организация межбанковских расчетов;

ведение корреспондентских счетов и осуществление

расчетно-кассового обслуживания банков;

операции с ценными бумагами;

привлечение депозитов, размещение облигаций;

кредитование правительства и банков и т.д.

Слайд 415. Денежно-кредитная политика Банка России.

Денежно-кредитная политика – совокупность проводимых Центральным

Банком мер государственного регулирования предложения денег, кредита и уровней процентной

ставки.

Цели денежно-кредитной политики Банка России:

стабильность рубля:

целевые показатели инфляции

стабильность валютного курса

обеспечение требуемых объемов денежного предложения

Слайд 42Варианты денежно-кредитной политики:

Политика «дорогих денег» - борьба с инфляцией за

счет роста. Сжатие денежной массы и рост процентных ставок;

Политика «дешевых

денег» - стимулирование роста за счет стабильности цен. Расширение денежной массы и при низких процентных ставках;

Промежуточная политика

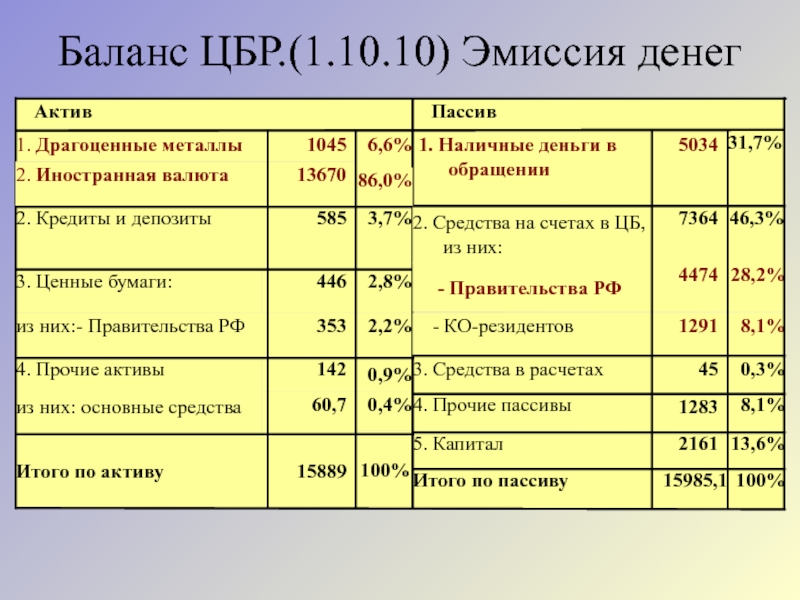

Слайд 43Баланс ЦБР.(1.10.10) Эмиссия денег

100%

13,6%

8,1%

0,3%

31,7%

15889

60,7

142

353

446

585

1045

15985,1

Итого по пассиву

Итого по активу

2161

5. Капитал

100%

1283

4. Прочие

пассивы

0,4%

из них: основные средства

45

3. Средства в расчетах

0,9%

4. Прочие активы

2,2%

из них:-

Правительства РФ

2,8%

3. Ценные бумаги:

3,7%

2. Кредиты и депозиты

5034

1. Наличные деньги в обращении

6,6%

1. Драгоценные металлы

Пассив

Актив

8,1%

28,2%

46,3%

1291

- КО-резидентов

4474

- Правительства РФ

7364

2. Средства на счетах в ЦБ, из них:

2. Иностранная валюта

13670

86,0%

Слайд 440%

10%

20%

30%

40%

50%

60%

70%

80%

90%

100%

Германия

Австрия

Франция

Италия

Россия

монетарное золото

резервы в иностранной валюте

государственные ценные бумаги

кредиты, выданные в связи

с проведением ДКП

Структура активов центральных банков России и западноевропейских стран

(%)

Слайд 45Динамика прироста денежной базы и золотовалютные резервы

0

2000

4000

6000

8000

10000

12000

14000

16000

18000

01.01.1998

01.08.1998

01.03.1999

01.10.1999

01.05.2000

01.12.2000

01.07.2001

01.02.2002

01.09.2002

01.04.2003

01.11.2003

01.06.2004

01.01.2005

01.08.2005

01.03.2006

01.10.2006

01.05.2007

01.12.2007

01.07.2008

01.02.2009

01.09.2009

01.04.2010

01.11.2010

-50

50

150

250

350

450

550

650

750

М2

ЗВР

Слайд 46Инструменты денежно кредитной политики

процентные ставки по операциям Банка России;

нормативы обязательных

резервов, депонируемых в Банке России (резервные требования);

операции на открытом рынке;

валютное

регулирование;

Слайд 47Процентные ставки по операциям Банка России (1991-2009):

20%

20%

50%

80%

140%

205%

120%

80%

60%

24%

80%

55%

10,75%

13%

12%

210%

150%

10%

0%

50%

100%

150%

200%

250%

01.01.1991

01.01.1994

01.01.1997

01.01.2000

01.01.2003

01.01.2006

01.01.2009

Ставка рефинансирования

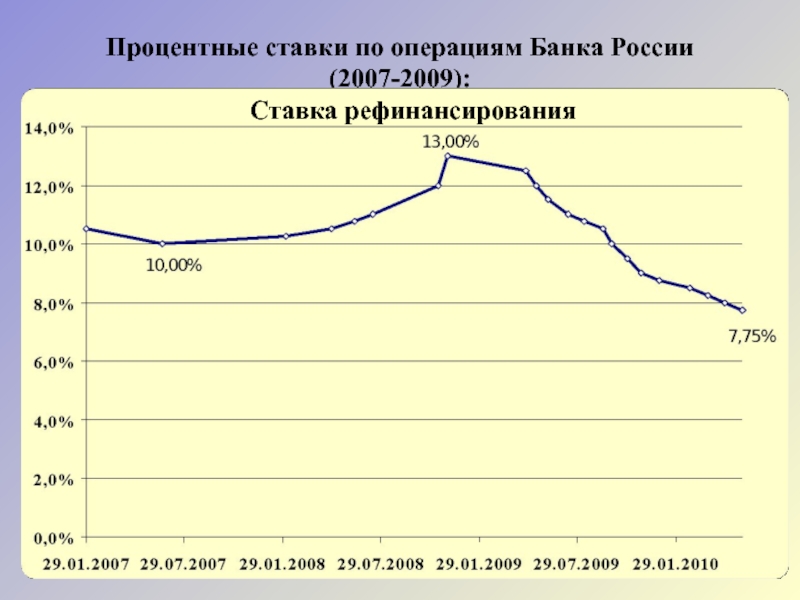

Слайд 48Процентные ставки по операциям Банка России (2007-2009):

Ставка рефинансирования

Слайд 49Процентные ставки по операциям Банка России:

Ставки по внутридневным кредитам - 0%

Ставки

по кредитам овернайт 1 рабочий день – 7,75%

Ставки по ломбардным

кредитам (от 1 дня до года) – 6,75%

Ставки по депозитам

(от 5,25% до 6,25%)

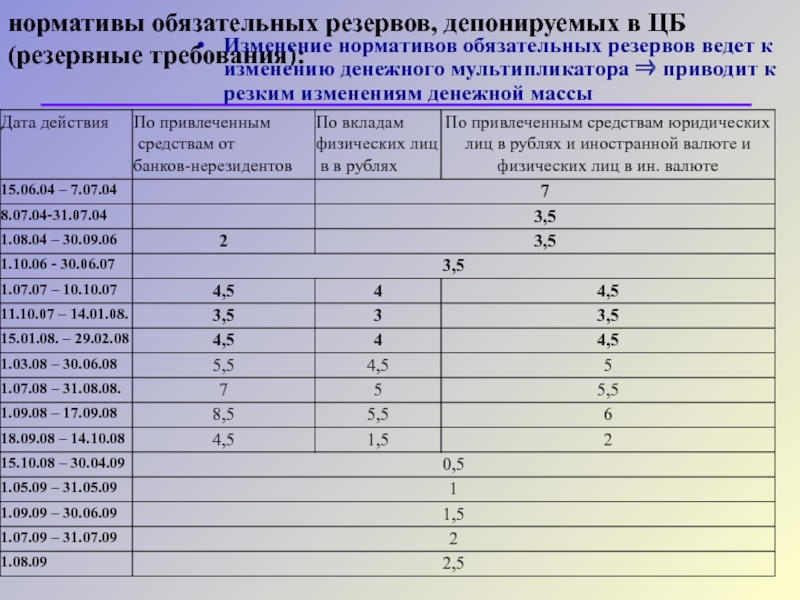

Слайд 50нормативы обязательных резервов, депонируемых в ЦБ (резервные требования):

Изменение нормативов обязательных

резервов ведет к изменению денежного мультипликатора приводит к резким

изменениям денежной массы

Слайд 51операции на открытом рынке:

Покупка ЦБ государственных облигаций у коммерческих банков

позволяет увеличить количество денег в обращении и понизить процентные ставки;

Продажа

ЦБ государственных облигаций из своего портфеля коммерческим банкам позволяет уменьшить количество денег в обращении и увеличить процентные ставки;

Слайд 52валютное регулирование

Сохраняет роль регулятора объема ликвидности;

Реальный валютный курс влияет на

конкурентоспособность российского производства;

Противоречивость целей валютного регулирования

Слайд 53Индекс реального эффективного валютного курса рубля

0

20

40

60

80

100

120

140

янв.92

янв.93

янв.94

янв.95

янв.96

янв.97

янв.98

янв.99

янв.00

янв.01

янв.02

янв.03

янв.04

янв.05

янв.06

янв.07

янв.08

янв.09

Слайд 54Следующая лекция т.11 «Рынок капитала.»

Прочитать:

Экономика. Учебник. Под ред. А.С. Булатова

Гл. 24. «Финансовый рынок »