Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Тема 11. Мировой финансовый рынок. Мировая валютно-финансовая система

Содержание

- 1. Тема 11. Мировой финансовый рынок. Мировая валютно-финансовая система

- 2. Мировой финансовый рынок— это совокупностьфинансово-кредитных экономических отношений,

- 3. Функциональная структура мирового финансового рынка включает следующие рынки:

- 4. Слайд 4

- 5. Значительная часть мирового финансового рынка является денежным

- 6. Слайд 6

- 7. Среди главных институциональных инвесторов

- 8. Слайд 8

- 9. В мировых финансовых центрах

- 10. Финансовые ресурсы являются капиталом

- 11. Глобализация финансовых ресурсов имеет

- 12. Негативные последствия глобализации финансовых ресурсов:

- 13. На финансы развивающихся государств

- 14. Важную роль в перемещении

- 15. Большинство национальных финансовых рынков

- 16. Мировая валютно-финансовая система — закрепленная международными соглашениями

- 17. Валютными элементами данной системы являются:

- 18. Обособленным элементом мировой валютно-финансовой системы являются международные расчеты.

- 19. Валюта — денежные знаки иностранных государств, а

- 20. Конвертируемость национальной валюты выражает связь

- 21. Товарная конвертируемость — способность экономики

- 22. Валютный паритет — соотношение между

- 23. Валютная котировка (прямая) — выражение

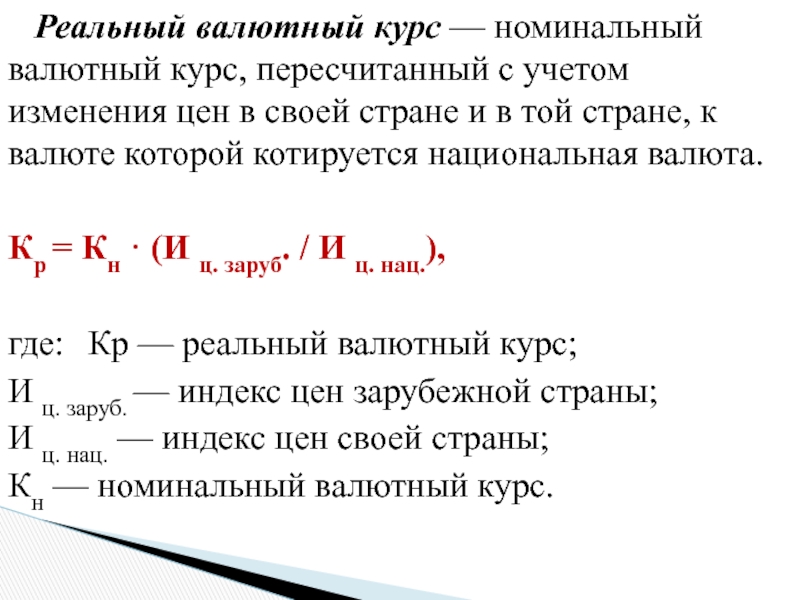

- 24. Реальный валютный курс — номинальный

- 25. Слайд 25

- 26. Фиксированный валютный курс — официально

- 27. Плавающий валютный курс — валютный

- 28. Под паритетом покупательной способности понимается

- 29. Ползущая фиксация —

- 30. Факторами, определяющими валютный курс, являются:

- 31. Слайд 31

- 32. Слайд 32

- 33. Усилия стран — участниц МВФ

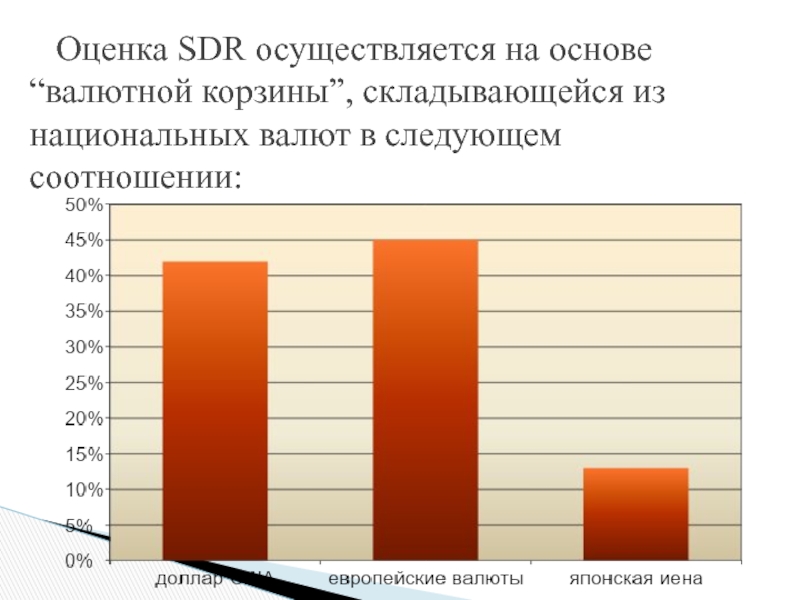

- 34. Оценка SDR осуществляется на основе “валютной корзины”, складывающейся из национальных валют в следующем соотношении:

- 35. Доллар является общепринятой базовой валютой

- 36. Масштабный отток краткосрочного капитала способен

- 37. Различают следующие виды финансовых кризисов:

- 38. Основные причины кризисов:

- 39. Слайд 39

- 40. Под кризисом финансового рынка понимается

- 41. Как правило, при возникновении кризисных

- 42. В 1997 г. (после начала

- 43. Специфика неравномерности (цикличности) развития мировой

- 44. Формирование финансовых рынков в России

- 45. Слайд 45

- 46. Главное назначение финансовых рынков — обеспечение эффективного распределения накоплений между конечными потребителями финансовых ресурсов.

- 47. Слайд 47

- 48. Правовое регулирование деятельности ЦБ РФ на

- 49. Центральный банк России подотчетен Государственной

- 50. Банк России осуществляет эмиссию наличных

- 51. Слайд 51

- 52. Банк России регистрирует кредитные организации

- 53. Часть прибыли Банка России поступает

- 54. Российская двухуровневая банковская система (Центральный

- 55. Второй этап развития банковской системы

- 56. Третий этап (с середины 1995

- 57. Пятый этап развития банковской системы

- 58. Пока финансовый рынок России не

- 59. Какова функциональная структура мирового финансового рынка?Какие субъекты

- 60. Какие виды валютных ресурсов используются на мировом

- 61. Скачать презентанцию

Мировой финансовый рынок— это совокупностьфинансово-кредитных экономических отношений, определяемых спросом и предложением финансовых ресурсов.11.1. Понятие и структура мирового финансового рынка

Слайды и текст этой презентации

Слайд 111.1. Понятие и структура мирового финансового рынка

11.2. Глобализация финансовых ресурсов

11.3.

Мировая валютно-финансовая система. Мировые финансовые кризисы

11. Мировой финансовый рынок. Мировая валютно-финансовая система.Слайд 2Мировой финансовый рынок

— это совокупность

финансово-кредитных экономических отношений, определяемых спросом и

предложением финансовых ресурсов.

11.1. Понятие и структура мирового

финансового рынка

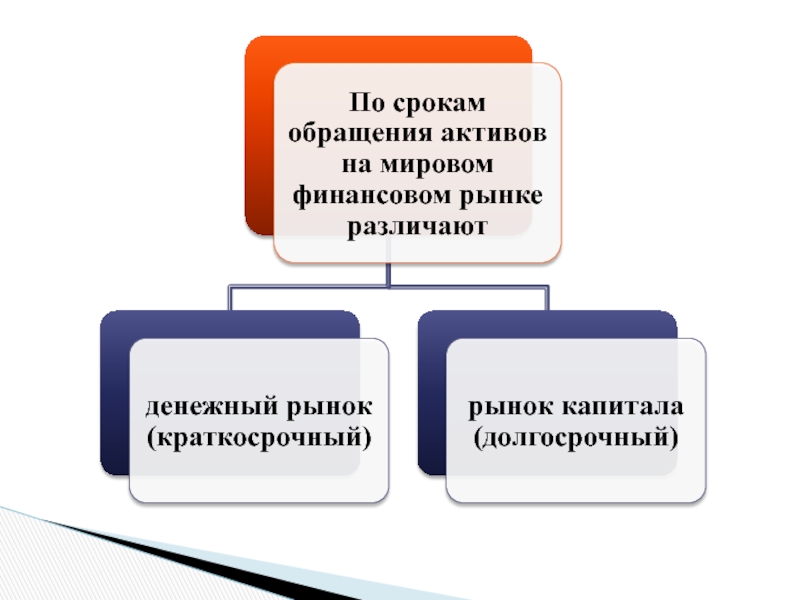

Слайд 5Значительная часть мирового финансового рынка является денежным (краткосрочным) рынком, нацеленным

на получение спекулятивной, быстрой прибыли за счет целенаправленных спекулятивных операций

с финансовыми активами.Слайд 7 Среди главных институциональных инвесторов мира выделяются совместные

(взаимные) фонды, особенно американские. Аккумулируя взносы своих пайщиков, преимущественно, физических

лиц среднего достатка, подобные фонды в США имеют величину активов, близкую к 5 трлн долл.Инвестиционные фонды вкладывают средства своих клиентов (вкладчиков) в различные ценные бумаги.

Слайд 9 В мировых финансовых центрах сосредоточена основная масса

активов мирового финансового рынка. Высокий уровень доходности, быстрые темпы роста

периферийных рынков в Европе (Польша, Чехия, Венгрия, Россия), в Азии (Индонезия, Южная Корея, Тайвань, Китай), в Африке (ЮАР), в Латинской Америке (Аргентина, Бразилия, Мексика, Чили) привлекают инвесторов, несмотря на резкие колебания конъюнктуры и высокий уровень риска.Слайд 10 Финансовые ресурсы являются капиталом в денежной форме

и находятся преимущественно в движении, перераспределяясь между субъектами мирового финансового

рынка. Они глобализированы, то есть мобильны в мировом масштабе.11.2. Глобализация финансовых ресурсов.

Слайд 11 Глобализация финансовых ресурсов имеет позитивные и негативные

последствия. Позитивные последствия — усиление конкуренции на национальных финансовых рынках,

снижение цен на финансовые услуги, быстрая концентрация финансовых ресурсов по мере необходимости, то есть отсутствие дефицита финансов.Глобализация финансовых ресурсов приводит к тому, что воздействие национальных правительств на финансы с целью их регулирования, ослабевает. Усиливается влияние на мировой финансовый рынок и, в большей степени, на национальные рынки транснациональных корпораций, международных институциональных инвесторов и международных спекулянтов.

Слайд 13 На финансы развивающихся государств и стран с

переходной экономикой оказывают значительное влияние международные экономические организации — МВФ,

Всемирный банк.Укрепляется влияние ТНК на мировой кредитный рынок и мировой рынок акций, используя ТНК, межрегиональную мобильность своих финансовых ресурсов, могут дестабилизировать финансовые рынки в регионах. Тем не менее, ТНК способствуют стабилизации финансовых рынков, поскольку их прямые инвестиции связаны преимущественно с многолетними проектами.

Слайд 14 Важную роль в перемещении финансовых ресурсов в

мире играют транснациональные банки (ТНБ), главными клиентами которых являются ТНК.

Центральные банки развитых стран заинтересованы в поиске действенных механизмов регулирования деятельности ТНБ в глобальном масштабе.Слайд 15 Большинство национальных финансовых рынков сохраняют существенные ограничения

на международное движение капитала транснациональных банков, страховых компаний и т.

д. В России иностранные банки (вместе взятые) могут иметь не более 12% банковского капитала страны.В рамках ВТО с 1999 г. действует многостороннее соглашение о либерализации рынка финансовых услуг. Около 100 стран обязались снять ограничения на деятельность иностранных кредитных, финансовых и страховых учреждений на своей территории.

Слайд 16Мировая валютно-финансовая система — закрепленная международными соглашениями форма валютно-финансовых отношений,

действующих самостоятельно или обслуживающих международное движение товаров и факторов производства.

11.3.

Мировая валютно-финансовая система. Мировые финансовые кризисы.Слайд 19Валюта — денежные знаки иностранных государств, а также выраженные в

них платежные и кредитные средства.

Твердая валюта — денежная единица экономически

мощных государств.Свободно конвертируемая валюта — денежные знаки, которыми могут обмениваться все их обладатели. Свободно конвертируемая валюта фактически выполняет функции мировых денег.

Слайд 20 Конвертируемость национальной валюты выражает связь внутреннего (национального) и

мирового рынков через гибкий курс национальной денежной единицы при максимальной

свободе торговли, движения капитала и труда.Все развитые страны имеют внутреннюю конвертируемость валюты, то есть иностранная валюта принимается к платежам при обоюдном согласии продавца и покупателя. Внешняя конвертируемость — возможность использования иностранной валюты резидентами при операциях с нерезидентами.

Слайд 21 Товарная конвертируемость — способность экономики удовлетворять спрос резидентов

и нерезидентов, оплачивающих товары и услуги в национальной и иностранной

валюте.Параллельное обращение иностранной валюты наряду с национальной (более 20% денежной массы) существует во многих государствах.

Долларизация — использование валюты США в обращении как средства платежа и сбережения. В условиях долларизации правительство часто лишается возможности контроля над инфляцией, поскольку объем долларовой массы у населения точно не известен.

Слайд 22 Валютный паритет — соотношение между двумя национальными валютами,

установленное в законодательном порядке и являющееся основой валютного курса.

Валютный курс (номинальный) — соотношение между двумя денежными единицами разных стран, определяемое их покупательной способностью.Кросс-курс — курс третьей валюты, рассчитанный на основе курсов двух валют. Разница в котировках кросс-курсов одной и той же валюты на различных национальных рынках позволяет извлекать прибыль.

Слайд 23 Валютная котировка (прямая) — выражение валютного курса единицы

национальной валюты через определенное количество единиц иностранной валюты. Косвенная котировка

обратна прямой котировке.С целью облегчения расчетов валютных курсов национальные валюты котируются не друг к другу, а к доллару США и через него — к остальным валютам мира, то есть используется кросс-курс.

Для срочных контрактов применяются спот-курс и форвардный курс. Под валютным курсом понимается спот-курс.

Слайд 24 Реальный валютный курс — номинальный валютный курс, пересчитанный

с учетом изменения цен в своей стране и в той

стране, к валюте которой котируется национальная валюта.Кр = Кн · (И ц. заруб. / И ц. нац.),

где: Кр — реальный валютный курс;

И ц. заруб. — индекс цен зарубежной страны;

И ц. нац. — индекс цен своей страны;

Кн — номинальный валютный курс.

Слайд 26 Фиксированный валютный курс — официально установленное соотношение между

валютами, допускающее временное отклонение от него не более чем на

2,25%.Ограниченно гибкий валютный курс — официально установленное соотношение между национальными валютами, допускающее небольшие колебания валютного курса в соответствии с установленными правилами.

Слайд 27 Плавающий валютный курс — валютный курс, свободно изменяющийся

под воздействием спроса и предложения. Его разновидности: корректируемый, управляемо плавающий;

независимо плавающий.Параметры валютного курса, к которым страна считает необходимым стремиться, называют целевыми зонами. Частным случаем целевой зоны считается ограничение колебаний валютного курса определенными границами в рамках валютного коридора.

Слайд 28 Под паритетом покупательной способности понимается равенство покупательной способности

различных валют при неизменном уровне цен в каждой из стран.

Управляемое плавание включает валютные интервенции с целью ускорения или замедления движения валютного курса.Падение курса национальной валюты ведет к увеличению экспорта товаров и импорта капитала, а рост курса имеет обратные последствия — увеличение импорта товаров и экспорта капитала.

Слайд 29 Ползущая фиксация — установление валютного курса

как процента колебаний вокруг центрального паритета, предусматривающее регулярное его уменьшение

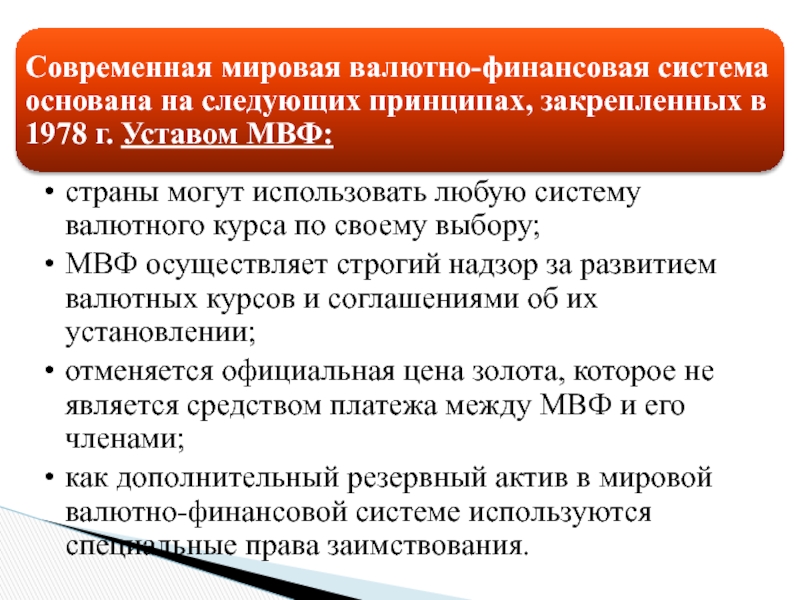

на определенную величину.Слайд 33 Усилия стран — участниц МВФ по регулированию валютных

курсов привели к созданию системы управляемого плавания валютных курсов. Образовался

валютный рынок, а эталоном мировых денег стали SDR.Демонетизация золота привела к тому, что оно стало одним из товаров, цена на который устанавливается рынком.

Доллар США, евро и иена считаются тремя основными валютами мира.

Слайд 34 Оценка SDR осуществляется на основе “валютной корзины”, складывающейся

из национальных валют в следующем соотношении:

Слайд 35 Доллар является общепринятой базовой валютой при котировке других

валют. Происходит переориентация мирового капитала с высоко прибыльных развивающихся стран

на высоконадежные развитые страны, что создает для США новые возможности. США привлекают капитал всего мира, способствуя инвестициям в создание новых технологий, разработку новых технологических принципов.Приоритетная задача государственного управления США — обеспечить лучшие условия для инвестиций, чем в других странах.

Слайд 36 Масштабный отток краткосрочного капитала способен спровоцировать межстрановый финансовый

кризис. В связи с этим финансовый рынок мира нестабилен.

Регионализация и

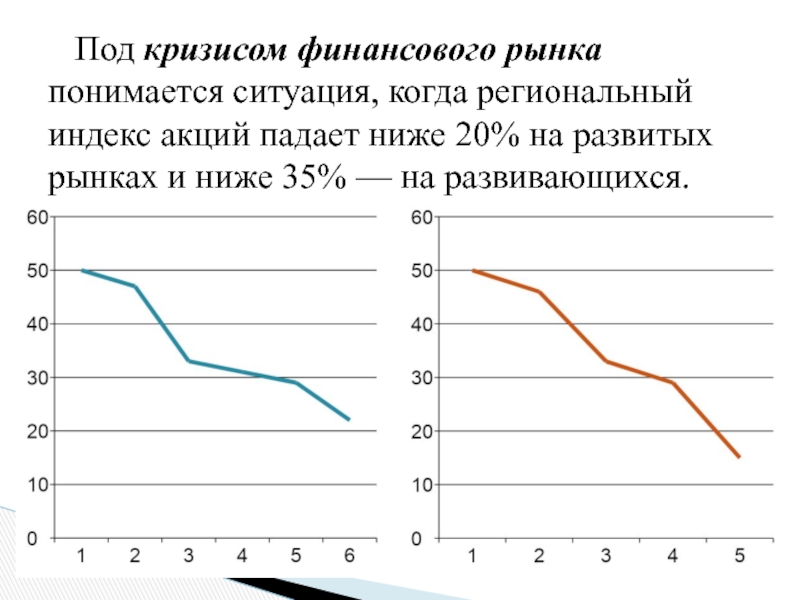

глобализация мировой экономики приводят к тому, что финансовые кризисы, возникающие в отдельных странах, часто превращаются в региональные и глобальные.Слайд 40 Под кризисом финансового рынка понимается ситуация, когда региональный

индекс акций падает ниже 20% на развитых рынках и ниже

35% — на развивающихся.Слайд 41 Как правило, при возникновении кризисных явлений на каком-либо

крупном формирующемся рынке инвесторы развитых стран начинают выводить свои инвестиции

и (или) прекращается приток капитала во все формирующиеся рынки.Слайд 42 В 1997 г. (после начала кризиса в странах

Восточной и Юго-Восточной Азии) крупные иностранные портфельные инвесторы начали уходить

с российского рынка акций, что отразилось на рынке государственного долга и повлекло за собой общий финансовый кризис августа 1998 г. События в России оказали влияние на Бразилию, в которой также произошел финансовый кризис, поскольку иностранные инвесторы рассматривали эти страны как имеющие одинаковые уровни риска.Слайд 43 Специфика неравномерности (цикличности) развития мировой экономика конца XX

— первого десятилетия XXI в. проявляется в стагфляционных явлениях, так

как в экономике отдельных, особенно, развивающихся государств, устанав-ливается господство несовершенных рыночных структур. Это позволяет манипулировать ценами в строну их повышения при одновременном свертывании производства, а следовательно, и предложения на рынках.Слайд 44 Формирование финансовых рынков в России связано со становлением

финансовых институтов.

С организационной точки зрения финансовый рынок рассматривается

как совокупность финансовых институтов, экономических субъектов, осуществляющих эмиссию, куплю и продажу финансовых инструментов. 11.4. Формирование российского

финансового рынка.

Слайд 46Главное назначение финансовых рынков — обеспечение эффективного распределения накоплений между

конечными потребителями финансовых ресурсов.

Слайд 48 Правовое регулирование деятельности ЦБ РФ на денежном рынке регламентируется

Федеральным законом от 10 июля 2002 г. № 86-ФЗ “О

Центральном банке Российской Федерации”. Основная функция Банка России состоит в защите и обеспечении устойчивости рубля.Задача обеспечения стабильного экономического роста была включена в число приоритетных задач в России лишь в 2000 г. До этого времени решалась задача по созданию условий для накопления крупного частного капитала.

Слайд 49 Центральный банк России подотчетен Государственной Думе. Председатель Банка

России и члены Совета директоров назначаются на должность и освобождаются

от должности Государственной Думой. Основные направления денежно-кредитной политики разрабатываются Банком России во взаимодействии с Правительством России и ежегодно направляются в Государственную Думу для окончательного согласования и принятия.Слайд 50 Банк России осуществляет эмиссию наличных денег, организует их

обращение, регулирует объем выдаваемых им кредитов.

Основные инструменты и

методы такого регулирования:Слайд 52 Банк России регистрирует кредитные организации выдает и отзывает

лицензии на осуществление банковских операций осуществляет регистрацию эмиссии ценных бумаг

кредитных организаций; осуществляет контроль за соблюдением кредитными организациями банковского законодательства. В случаях выявления нарушений он применяет установленные законом санкции, вплоть до назначения временной администрации. Банк России осуществляет все виды банковских операций.Слайд 53 Часть прибыли Банка России поступает в доход федерального

бюджета. Порядок распределения прибыли устанавливается Советом директоров ЦБ РФ. Банк

России без взимания комиссионного вознаграждения осуществляет операции с федеральным бюджетом и бюджетами субъектов Российской Федерации, местными бюджетами, а также операции по обслуживанию государственного долга и операции с золотовалютными резервами.Слайд 54 Российская двухуровневая банковская система (Центральный банк РФ и

система коммерческих банков) начала формироваться в 1991 г. с образованием

Российской Федерации как нового государства.На первом этапе становления системы коммерческих банков (1991–1993 гг.) ресурсы банковской системы концентрировались в крупнейших кредитных учреждениях.

Слайд 55 Второй этап развития банковской системы (1994г. — середина

1995г.) характеризовался появлением значительного числа вновь образованных коммерческих банков. Концентрация

банковского капитала уменьшилась. Развитию кредитных учреждений способствовал высокий темп инфляции, что позволяло банкам получать значительную прибыль без развития опыта квалифицированного управления. Для этого этапа было характерно инфляционная основа расширенного воспроизводства капитала.Слайд 56 Третий этап (с середины 1995 г. по 1997

г.) характеризовался чередой кризисных явлений. В 1997 г. активизировались слияния

банков, создание конгломератов, альянсов, банковских группировок, холдингов.Четвертый этап (с начала 1997 г. по август 1998 г.) в становлении банковской системы России связан с началом перехода многих банков (прежде всего немосковских) к поддержке реального сектора экономики.

Слайд 57 Пятый этап развития банковской системы (с сентября 1998

г. до середины 1999 г.) сопровождался самым крупным банковским кризисом

в современной России.Шестой этап (с середины 1999 г. по н.в.) характеризуется законодательным обеспечением реструктуризации банков и их внешней задолженности, ликвидацией банков-банкротов. Небанковские кредитные организации не имеют права на привлечение вкладов средств физических лиц, круг разрешенных банковских операций для них ограничен.

Слайд 58 Пока финансовый рынок России не ориентирован на инвестирование

национального производства. В силу ряда причин он характеризуется как спекулятивный.

Слайд 59Какова функциональная структура мирового финансового рынка?

Какие субъекты мирового финансового рынка

являются главными его участниками?

Чем привлекателен для инвесторов денежный рынок?

Каковы позитивные

и негативные стороны глобализации финансовых ресурсов?Какие элементы входят в мировую валютно-финансовую систему?

Слайд 60Какие виды валютных ресурсов используются на мировом финансовом рынке?

Чем отличаются

фиксированный, ограниченно-гибкий и плавающий валютный курс?

Какие социально-экономические факторы оказывают влияние

на валютный курс?Какие принципы функционирования мировой валютно-финансовой системы закреплены уставом МВФ?

Какие социально-экономические факторы обусловливают финансовый кризис?