Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Тема 2. Денежные потоки предприятия, их характеристики и способы определения

Содержание

- 1. Тема 2. Денежные потоки предприятия, их характеристики и способы определения

- 2. Понятие и характеристика денежного потока корпорации

- 3. Характеристика денежного потока предприятия. наличностьналогиОсновные и оборотные фонды,общехозяйственные инакладные расходыПродукт илиуслугаСчета к получе-нию (дебиторы)БезнадежныедолгиИнвесторыВысоколик-видныеценныебумагиКреди-торы

- 4. Показатели денежного потока предприятияДенежный поток от основной

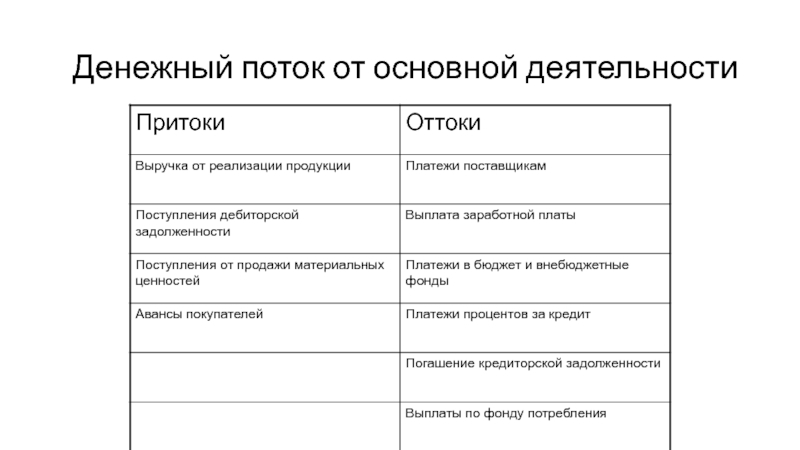

- 5. Денежный поток от основной деятельности

- 6. Денежный поток от инвестиционной деятельности

- 7. Денежный поток от финансовой деятельности

- 8. Информация по денежным потокам корпорации дает представление:О

- 9. Различают:Негативный денежный поток – в котором оттоки

- 10. Наиболее часто применимым является показатель дисконтированного денежного

- 11. Приведенная стоимость и альтернативные издержки Ключевые

- 12. Коэффициент дисконтированияГде: r – ставка дисконтирования –

- 13. ПРИВЕДЕННЫЙ ДОХОД – это будущие денежные

- 14. ЧИСТЫЙ ПРИВЕДЕННЫЙ ДОХОД – это разница

- 15. Правило чистой приведенной стоимости: осуществлять инвестиции, имеющие положительную чистую приведенную стоимость

- 16. Тема 3. Управление финансовыми ресурсами корпорации

- 17. Понятие финансовых ресурсов предприятия. Финансовые ресурсы

- 18. Слайд 18

- 19. 1.2. Добавочный капитал – не связанные с

- 20. 1.3. Резервный капитал – часть накопленного капитала

- 21. 1.4. Нераспределенная прибыль – часть накопленного капитала,

- 22. 1.5. Инвестиционный фонд – Предназначен для финансирования

- 23. 1.6. Валютный фонд - Формируется на предприятиях,

- 24. 2. Фонды заемных средств:- Облигационные займы—

- 25. 3. Фонды привлеченных средств— фонды потребления—

- 26. 4. Оперативные денежные фонды— для выплаты заработной

- 27. Важнейшим вопросом в управлении финансами предприятия является

- 28. Механизм поэлементной оценки собственного капитала

- 29. Стоимость заемного капитала, привлекаемого за счет эмиссии

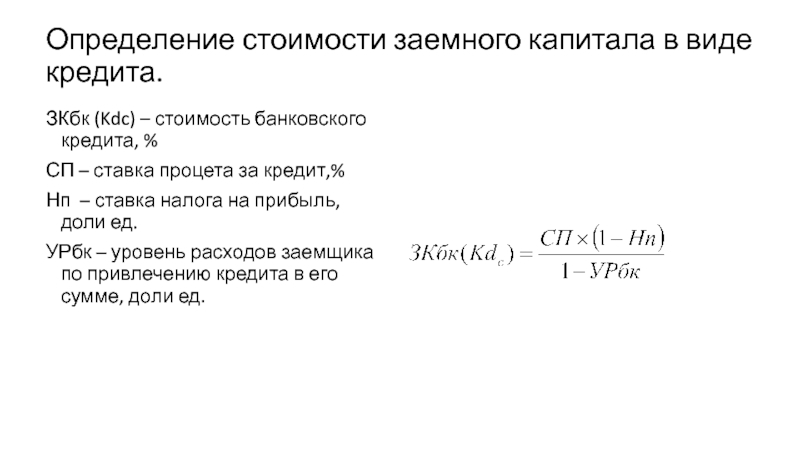

- 30. Определение стоимости заемного капитала в виде кредита.ЗКбк

- 31. Определение средневзвешенной цены капитала Базовым моментом

- 32. Wd - удельный вес заемного капитала в

- 33. Применение показателя WACC в финансовом менеджменте:WACC может

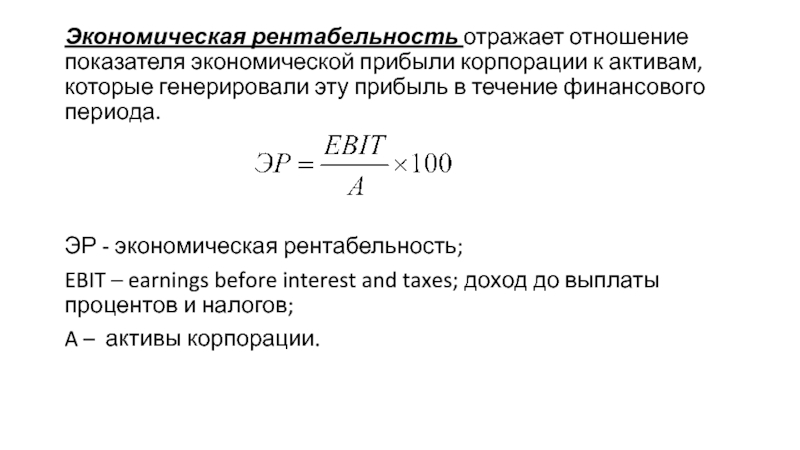

- 34. Экономическая рентабельность отражает отношение показателя экономической прибыли

- 35. Сформированный капитал по показателю WACC должен обеспечивать

- 36. Тема 4. Формирование финансовых ресурсов в процессе деятельности корпорации

- 37. Основная масса финансовых ресурсов формируется в процессе

- 38. Выручка от реализации представляет собой совокупность денежных

- 39. Факторы, влияющие на уровень выручки от реализации

- 40. Исходя из экономического содержания все расходы (затраты)

- 41. Затраты предприятия выражаются в

- 42. В соответствии с законодательством

- 43. Слайд 43

- 44. Классификация издержек.По характеру определения:1.1. Явные,

- 45. 2. В зависимости от принимаемых решений затраты

- 46. 4. По зависимости от объемов производства:

- 47. Факторы, влияющие на уровень выручки от реализации

- 48. Ценообразовательный процесс с точки зрения управления финансами

- 49. Методы определения базовой ценыМетод полных издержек (Full

- 50. Методы планирования выручки от реализацииМетод прямого счета

- 51. 2. Метод укрупненного расчета.В = Он +

- 52. Аналитический метод прогнозирования выручки Аналитический метод

- 53. Расчет влияния изменения цены на

- 54. Важным аспектом является применение метода определения момента

- 55. Распределение выручки от реализацииВыручка от реализации

- 56. Определение прибыли и ее видыНалоговый кодекс определяет

- 57. Общий объем прибыли представляет собой валовую прибыль

- 58. Основные показатели прибыли:Общая прибыль (убыток) отчетного года

- 59. Распределение чистой прибыли Осуществляется предприятием в соответствии с финансовой политикой.Фонды накопленияФонды потребленияРезервный фонд

- 60. Рентабельность. Прибыль является абсолютным показателем результатов

- 61. Порог рентабельности (точка безубыточности) Для коммерческих

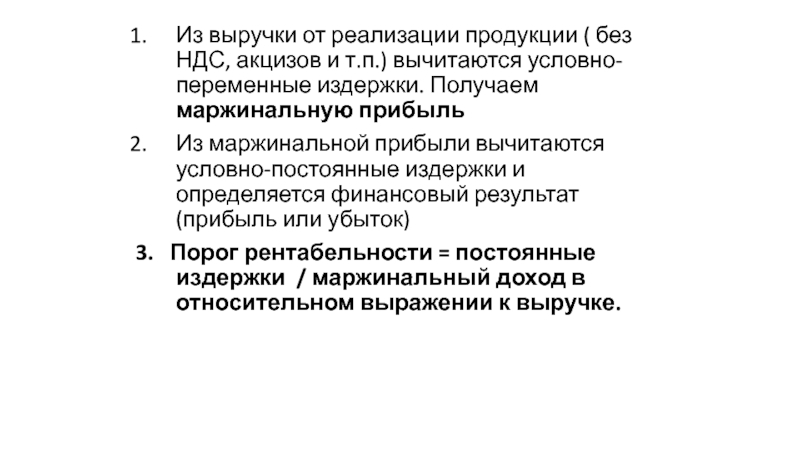

- 62. Из выручки от реализации продукции ( без

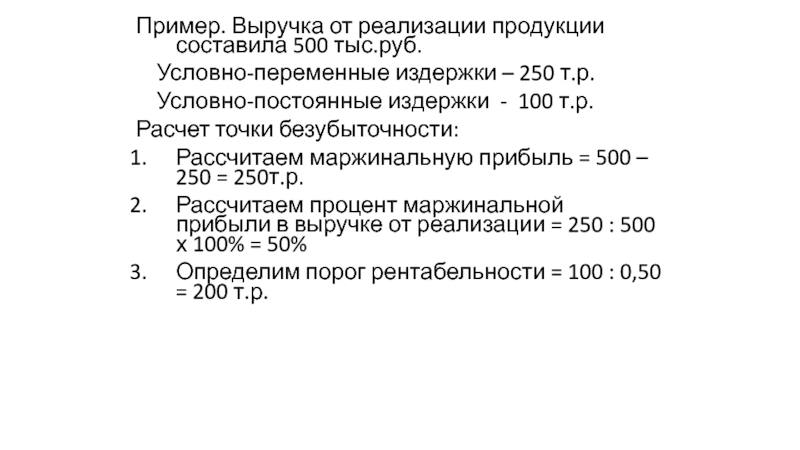

- 63. Пример. Выручка от реализации продукции составила

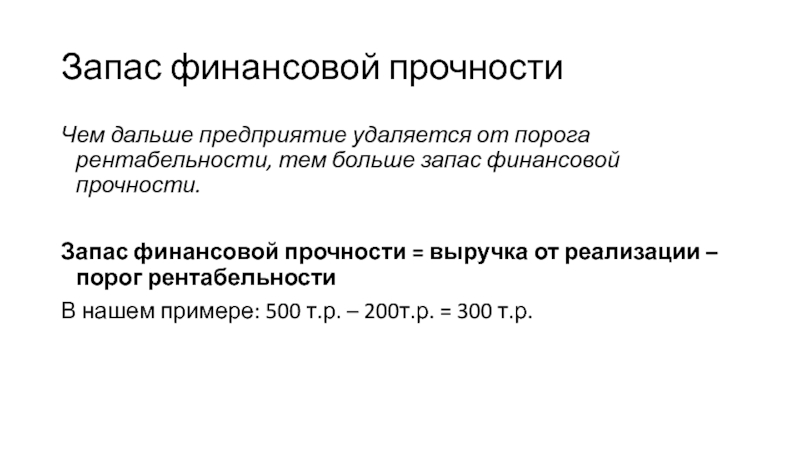

- 64. Запас финансовой прочностиЧем дальше предприятие удаляется от

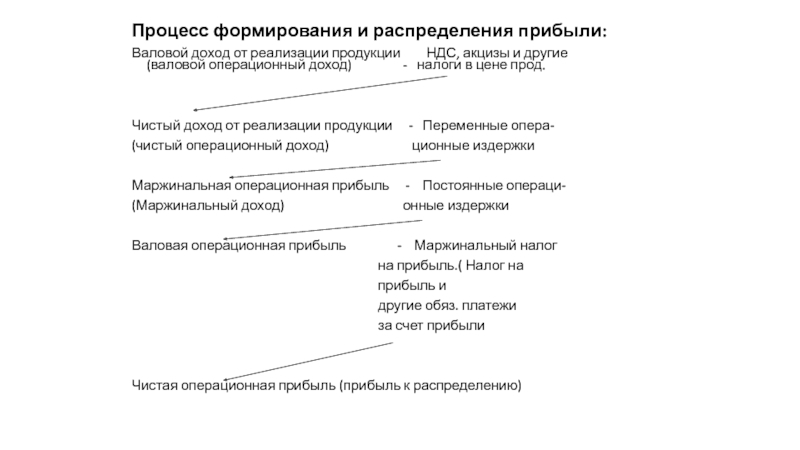

- 65. Процесс формирования и распределения прибыли:Валовой доход от

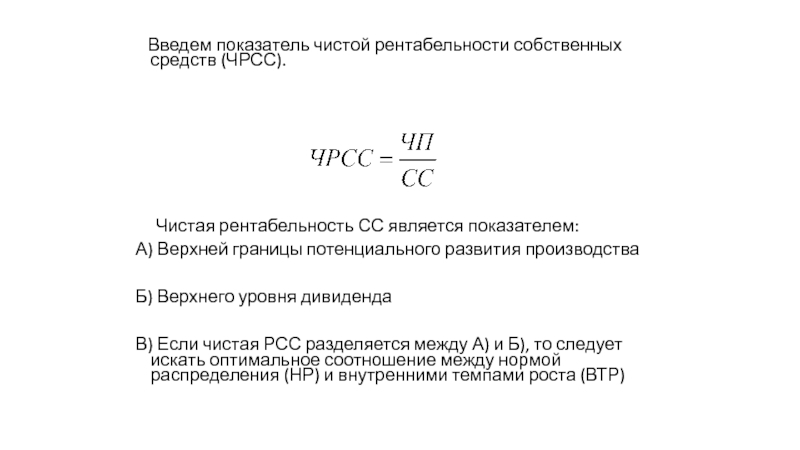

- 66. Введем показатель чистой рентабельности собственных

- 67. Слайд 67

- 68. Пример: Актив баланса = 12 млн.руб.Пассив: Собственные

- 69. Коэффициент трансформации (КТ).

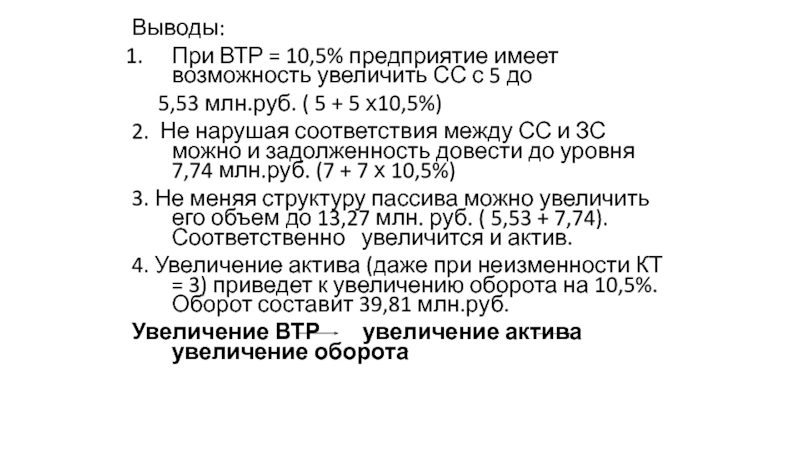

- 70. Выводы:При ВТР = 10,5% предприятие имеет возможность

- 71. Норма распределения (доход собственников) определяется с помощью

- 72. Тема 5. Формирование структуры капитала с целью повышения рентабельности собственных средств

- 73. Механизм решения этой задачи основан на формировании

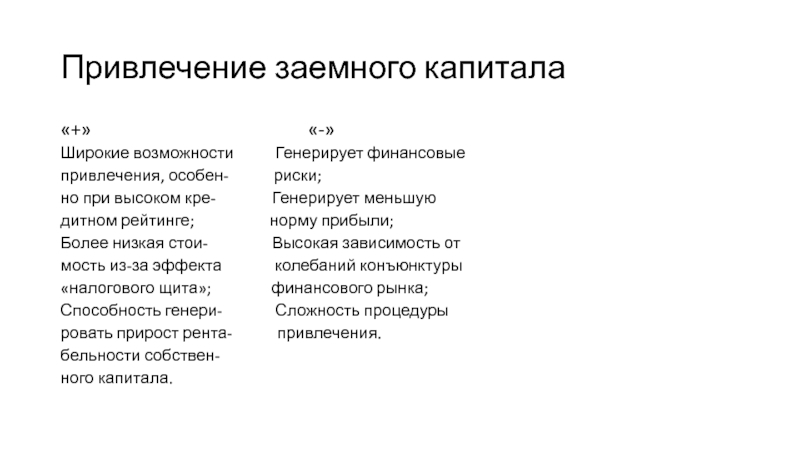

- 74. Привлечение заемного капитала«+»

- 75. Использование собственного капитала

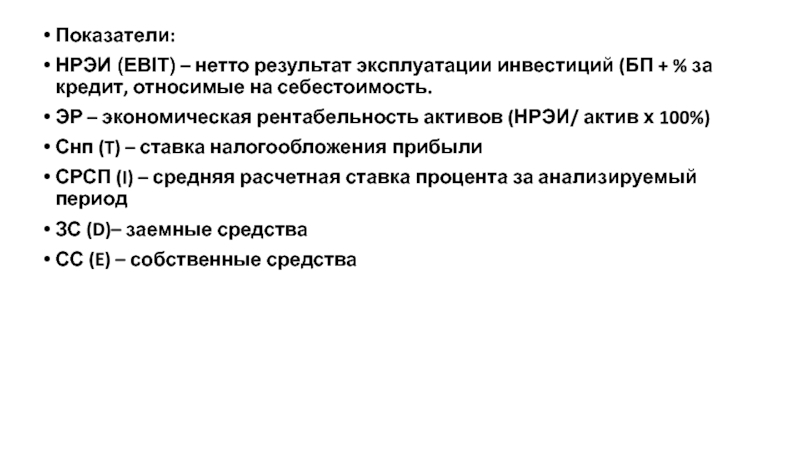

- 76. Показатели:НРЭИ (EBIT) – нетто результат эксплуатации инвестиций

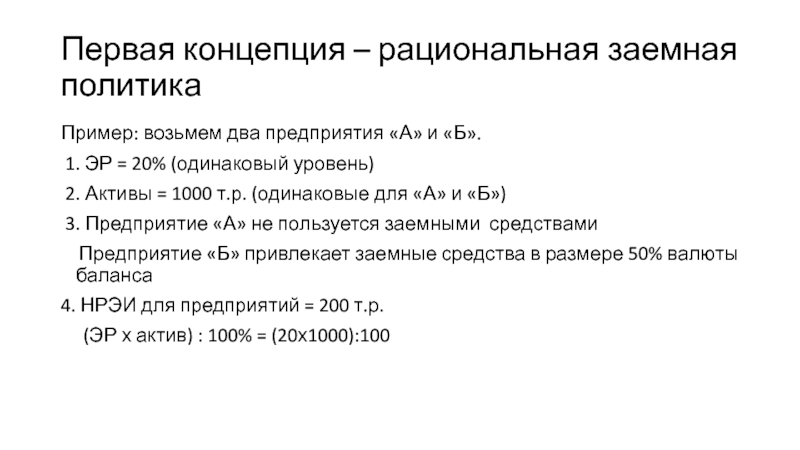

- 77. Первая концепция – рациональная заемная политикаПример: возьмем

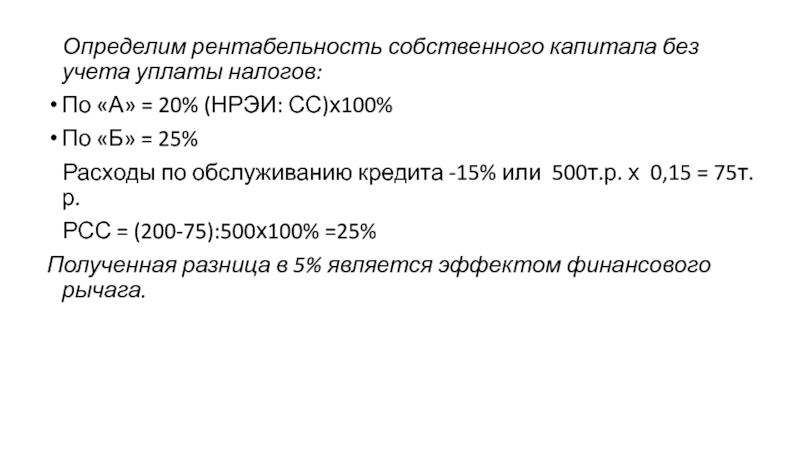

- 78. Определим рентабельность собственного капитала без

- 79. Введем теперь в расчеты налогообложение

- 80. Пример:Для «А» :Налог на прибыль = 200

- 81. Введем понятие дифференциала финансового рычага

- 82. Введем понятие коэффициента или плеча финансового рычага

- 83. (1 -Снп) – налоговый корректор финансового рычага

- 84. Вывод:Если предприятие использует только собственные средства, то

- 85. Взаимосвязи между дифференциалом и плечом финансового

- 86. Концепция оценки ЭФР с позиций рискаЭФР можно

- 87. Правила выбора источников финансирования:1. Если показатель НРЭИ

- 88. Расчет порогового (критического) значения НРЭИ.Пороговое значение НРЭИ,

- 89. Скачать презентанцию

Понятие и характеристика денежного потока корпорации Денежный поток корпорации (Cash Flow) - это разница между всеми поступившими денежными средствами (притоками) и всеми выплаченными предприятием денежными средствами (оттоками) за определенный

Слайды и текст этой презентации

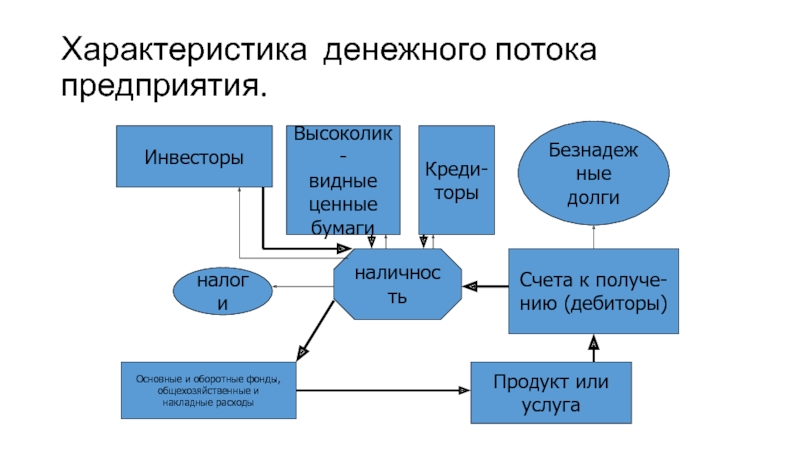

Слайд 3Характеристика денежного потока предприятия.

наличность

налоги

Основные и оборотные фонды,

общехозяйственные и

накладные расходы

Продукт

или

услуга

Счета к получе-

нию (дебиторы)

Безнадежные

долги

Инвесторы

Высоколик-

видные

ценные

бумаги

Креди-

торы

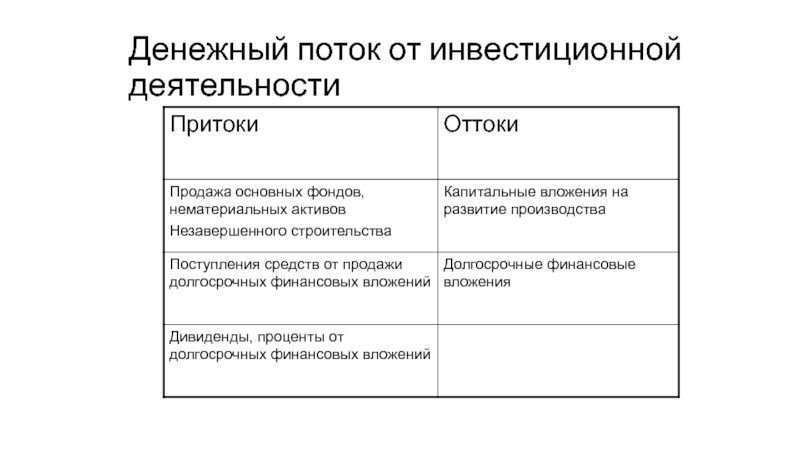

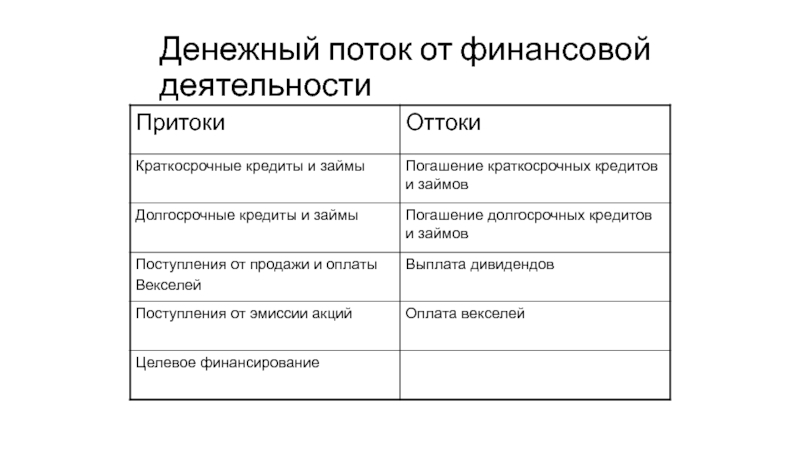

Слайд 4Показатели денежного потока предприятия

Денежный поток от основной деятельности

Денежный поток от

инвестиционной деятельности

Денежный поток от финансовой деятельности

(Находит отражение в

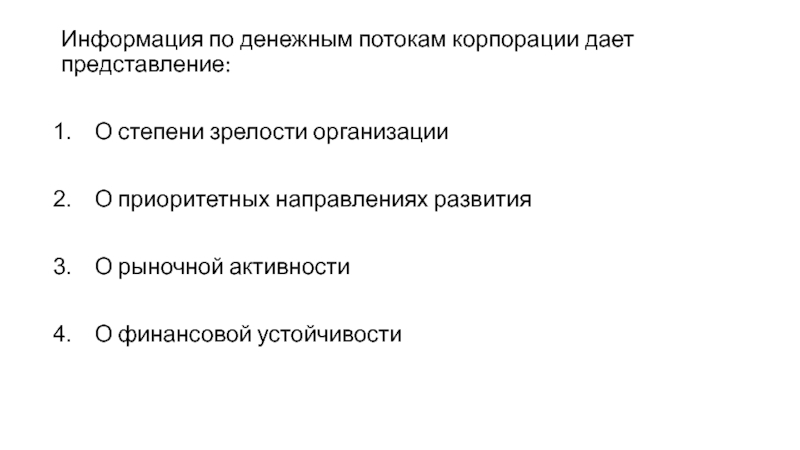

Ф № 4 «Отчет о движении денежных средств»)Слайд 8Информация по денежным потокам корпорации дает представление:

О степени зрелости организации

О

приоритетных направлениях развития

О рыночной активности

О финансовой устойчивости

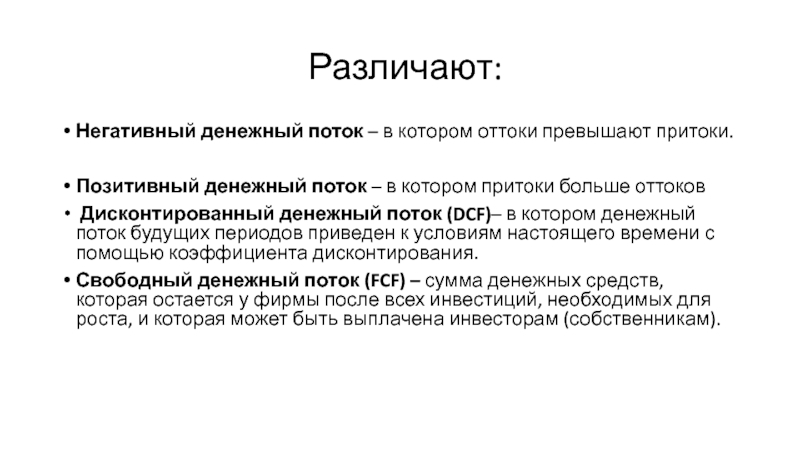

Слайд 9Различают:

Негативный денежный поток – в котором оттоки превышают притоки.

Позитивный денежный

поток – в котором притоки больше оттоков

Дисконтированный денежный поток

(DCF)– в котором денежный поток будущих периодов приведен к условиям настоящего времени с помощью коэффициента дисконтирования.Свободный денежный поток (FCF) – сумма денежных средств, которая остается у фирмы после всех инвестиций, необходимых для роста, и которая может быть выплачена инвесторам (собственникам).

Слайд 10

Наиболее часто применимым является показатель дисконтированного денежного потока, так как

горизонт финансового планирования и прогнозирования может быть довольно отдаленным от

того временного периода, когда осуществляется расчет базовых финансовых показателей на будущее.Слайд 11Приведенная стоимость и альтернативные издержки

Ключевые термины:

Present Value –

приведенная стоимость

Discount Factor – коэффициент дисконтирования

Discount Rate – ставка дисконтирования

Net

present Value – чистая приведенная стоимостьNPV Rule- правило чистой приведенной стоимости

Rate of Return – доходность

ROR Rule – правило доходности

Opportunity Cost of Capital – альтернативные издержки привлечения капитала

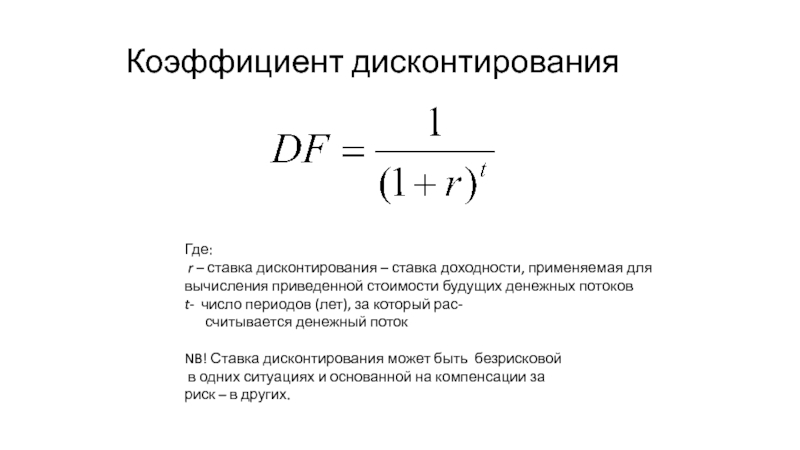

Слайд 12Коэффициент дисконтирования

Где:

r – ставка дисконтирования – ставка доходности, применяемая

для вычисления приведенной стоимости будущих денежных потоков

t- число периодов (лет),

за который рас-считывается денежный поток

NB! Ставка дисконтирования может быть безрисковой

в одних ситуациях и основанной на компенсации за

риск – в других.

Слайд 13

ПРИВЕДЕННЫЙ ДОХОД

– это будущие денежные поступления, приведенные

к настоящей стоимости (Present Value, PV).

PV = FV / (1 + r)t,

где

FV – будущая стоимость денежных поступлений (доходов) (Future Value);

r – ставка дисконтирования в долях единицы;

t - расчетный период (лет, месяцев).

Слайд 14ЧИСТЫЙ ПРИВЕДЕННЫЙ ДОХОД

– это разница между приведенными к

настоящей стоимости (путем дисконтирования) суммами денежных поступлений за прогнозный период

и инвестированными в предприятие денежными средствами.NPV = PV – IC,

где

IC – сумма инвестиций.

Слайд 15

Правило чистой приведенной стоимости: осуществлять инвестиции, имеющие положительную чистую

приведенную стоимость

Слайд 17Понятие финансовых ресурсов предприятия.

Финансовые ресурсы представляют собой капитал,

который будучи вложенным в хозяйственную деятельность и последовательно пройдя все

стадии производственно-коммерческого цикла (кругооборот капитала) приносит доход.Слайд 18 Финансовые ресурсы предприятия

делятся

на 4 большие группы:

1.Фонды собственных средств.

1.1. Уставный капитал – стоимостная

оценка вкладов, инвестированных собственниками (участниками, учредителями) в имущество организации и предназначенных для обеспечения уставной деятельности.Слайд 191.2. Добавочный капитал – не связанные с хозяйственной деятельностью источники,

увеличивающие собственные средства организации. Сюда относятся, в частности:

-эмиссионный доход АО

( суммы средств, полученные сверх номинальной стоимости размещенных акций , за минусом расходов по их продаже);Результаты переоценки основных средств, объектов капитального строительства и других объектов имущественного комплекса организации;

- Имущество, полученное безвозмездно;

-курсовые разницы, в случае когда участие в уставном капитале выражено в иностранной валюте и др.

Слайд 201.3. Резервный капитал – часть накопленного капитала фирмы. Формируется в

установленном законом порядке и имеет строго целевое назначение. Средства резервного

капитала предназначены для покрытия убытков, выкупа облигаций и акций АО при отсутствии иного источника.Резервный капитал создается в размере не менее 5% от размера уставного капитала. Пополняется за счет полученной чистой прибыли (не менее 5% прибыли, остающейся в распоряжении предприятия).

Слайд 211.4. Нераспределенная прибыль – часть накопленного капитала, аккумулирующая не выплаченную

в виде дивидендов прибыль, которая является внутренним источником финансовых ресурсов

долговременного характера. Формируется нарастающим итогом в течение всего периода деятельности предприятия.Слайд 221.5. Инвестиционный фонд –

Предназначен для финансирования капитальных вложений (в

т.ч. нематериальных активов) и прироста оборотных средств. В нем аккумулируются

амортизационные отчисления, отчисления от прибыли в части, предназначенной для развития производства, выручка от ликвидации выбывших и ненужных основных фондов и нематериальных активов, кредиты на инвестиционные цели и привлеченные средства (внутри холдинга и ФПГ — полученные в порядке целевого финансирования от головного предприятия)Инвестиционный фонд является источником увеличения УК предприятия.

Слайд 231.6. Валютный фонд - Формируется на предприятиях, получающих валютную выручку

— главным образом на предприятиях-экспортерах. За счет средств этого фонда

покрываются затраты по заключению контрактов. Самостоятельного значения валютный фонд не имеет. Т.е. по сути — это фонд командировочных расходов. Можно обходиться и без него.Слайд 24

2. Фонды заемных средств:

- Облигационные займы

— кредиты банка

— коммерческие

кредиты (займы предприятий)

— факторинг (продажа дебиторской задолженности)

— лизинг (аренда оборудования)

—

кредиторыСлайд 25 3. Фонды привлеченных средств

— фонды потребления

— расчеты по дивидендам

—

резервы предстоящих расходов и платежей

- Бюджетное финансирование

Слайд 264. Оперативные денежные фонды

— для выплаты заработной платы

— для выплаты

дивидендов

— для платежей в бюджет

— прочие (погашение ссуд, резервы в

вышестоящие организации (для ХРГ и холдингов).Слайд 27

Важнейшим вопросом в управлении финансами предприятия является определение стоимости капитала,

инвестированного в бизнес как за счет собственного, так и за

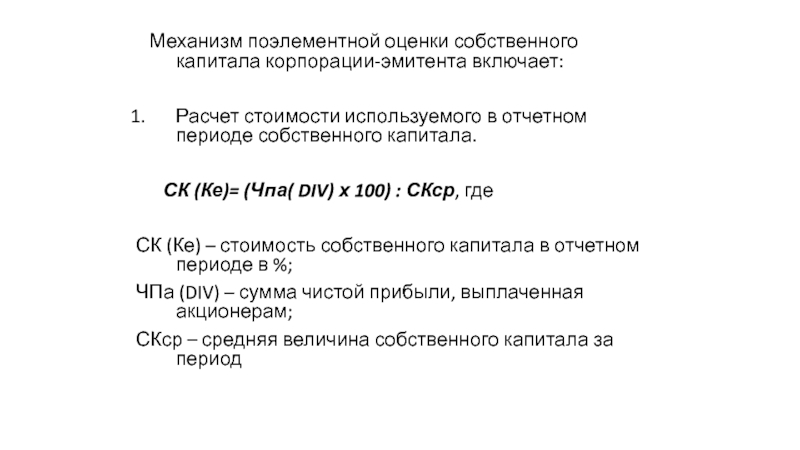

счет заемного капитала.Слайд 28 Механизм поэлементной оценки собственного капитала корпорации-эмитента включает:

Расчет стоимости

используемого в отчетном периоде собственного капитала.

СК (Ке)=

(Чпа( DIV) х 100) : СКср, где СК (Ке) – стоимость собственного капитала в отчетном периоде в %;

ЧПа (DIV) – сумма чистой прибыли, выплаченная акционерам;

СКср – средняя величина собственного капитала за период

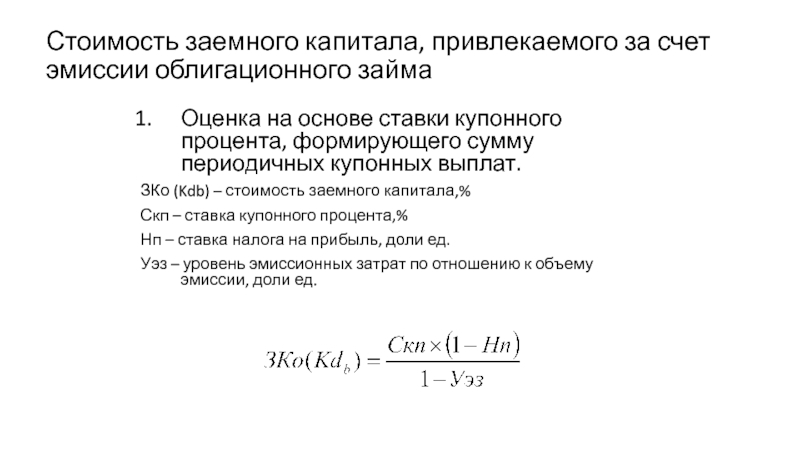

Слайд 29Стоимость заемного капитала, привлекаемого за счет эмиссии облигационного займа

Оценка на

основе ставки купонного процента, формирующего сумму периодичных купонных выплат.

ЗКо (Kdb)

– стоимость заемного капитала,%Скп – ставка купонного процента,%

Нп – ставка налога на прибыль, доли ед.

Уэз – уровень эмиссионных затрат по отношению к объему эмиссии, доли ед.

Слайд 30Определение стоимости заемного капитала в виде кредита.

ЗКбк (Kdc) – стоимость

банковского кредита, %

СП – ставка процета за кредит,%

Нп – ставка

налога на прибыль, доли ед.УРбк – уровень расходов заемщика по привлечению кредита в его сумме, доли ед.

Слайд 31Определение средневзвешенной цены капитала

Базовым моментом в управлении капиталом

является определение цены капитала по показателю средневзвешенной цены (стоимости) капитала

(WAСС – weighted average cost оf capital)Под капиталом понимают все источники средств, используемые для финансирования активов и операций фирмы.

Слайд 32Wd - удельный вес заемного капитала в структуре финансовых ресурсов

корпорации

Wk– удельный вес собственного капитала

в структуре финансовых ресурсов корпорации

Kd –

цена заемного капитала (%)Ke – цена собственного капитала (%)

Слайд 33Применение показателя WACC в финансовом менеджменте:

WACC может являться ставкой дисконтирования

при расчете денежных потоков корпорации в процессе финансового планирования.

Показатель WACC

применяется для определения порогового значения показателя экономической рентабельности корпорации при оценке эффективности ее деятельности.Слайд 34Экономическая рентабельность отражает отношение показателя экономической прибыли корпорации к активам,

которые генерировали эту прибыль в течение финансового периода.

ЭР - экономическая

рентабельность;EBIT – earnings before interest and taxes; доход до выплаты процентов и налогов;

A – активы корпорации.

Слайд 35Сформированный капитал по показателю WACC должен обеспечивать корпорацию финансовыми источниками

для дальнейшего развития.

WACC = ЭРWACC < ЭР

WACC > ЭР

Слайд 37

Основная масса финансовых ресурсов формируется в процессе основной деятельности предприятия,

т.е. в течение операционного цикла формирования выручки от реализации продукта.

Слайд 38Выручка от реализации представляет собой совокупность денежных поступлений за определенный

период времени от результатов деятельности предприятия и является основным источником

формирования его собственных финансовых ресурсовСлайд 39Факторы, влияющие на уровень выручки от реализации и зависящие от

деятельности предприятия:

В сфере производства:

1.1. объем производства

2.2. ассортимент выпускаемой продукции

2.3. качество

и конкурентоспособность продукции2.4. ритмичность производства

2.5. Издержки (затраты) по выпуску продукции

Слайд 40Исходя из экономического содержания все расходы (затраты) предприятия модно разделить

на три группы:

расходы, связанные с получением прибыли

Расходы, не связанные с

получением прибылиПринудительные расходы.

Слайд 41 Затраты предприятия выражаются в показателе себестоимости.

Себестоимость продукции представляет собой стоимостную оценку используемых в процессе

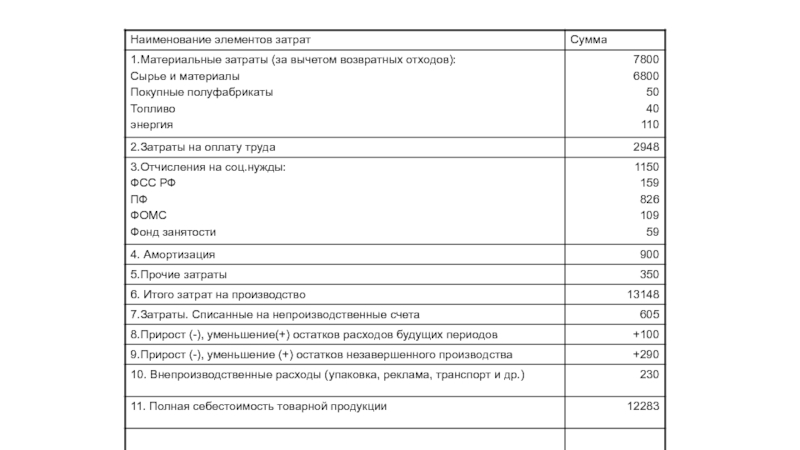

производства продукции природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов, а также других затрат на ее производство и реализацию.Слайд 42 В соответствии с законодательством

затраты на

производство объединяются в 5 групп:

Материальные затраты

Амортизация основных фондов

Затраты на оплату

трудаОтчисления на социальные нужды

Прочие затраты

Планирование затрат по элементам осуществляется с помощью сметы затрат на производство.

Слайд 44Классификация издержек.

По характеру определения:

1.1. Явные, выраженные в количественных

показателях или бухгалтерские;

1.2. Неявные или экономические, выраженные, например,

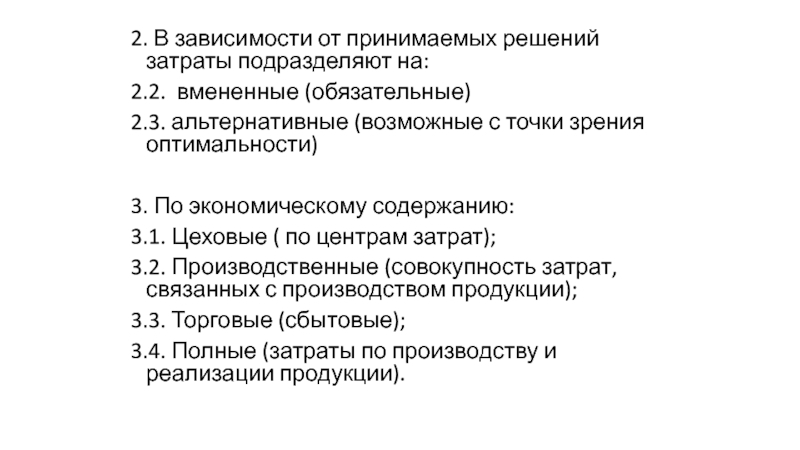

в затратах труда собственника бизнеса, которые количественно неопределены.Слайд 452. В зависимости от принимаемых решений затраты подразделяют на:

2.2. вмененные

(обязательные)

2.3. альтернативные (возможные с точки зрения оптимальности)

3. По экономическому содержанию:

3.1.

Цеховые ( по центрам затрат);3.2. Производственные (совокупность затрат, связанных с производством продукции);

3.3. Торговые (сбытовые);

3.4. Полные (затраты по производству и реализации продукции).

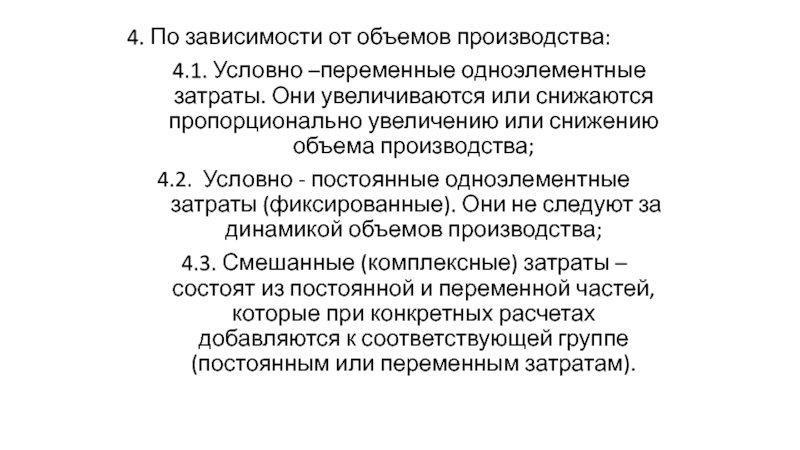

Слайд 464. По зависимости от объемов производства:

4.1. Условно

–переменные одноэлементные затраты. Они увеличиваются или снижаются пропорционально увеличению или

снижению объема производства;4.2. Условно - постоянные одноэлементные затраты (фиксированные). Они не следуют за динамикой объемов производства;

4.3. Смешанные (комплексные) затраты – состоят из постоянной и переменной частей, которые при конкретных расчетах добавляются к соответствующей группе (постоянным или переменным затратам).

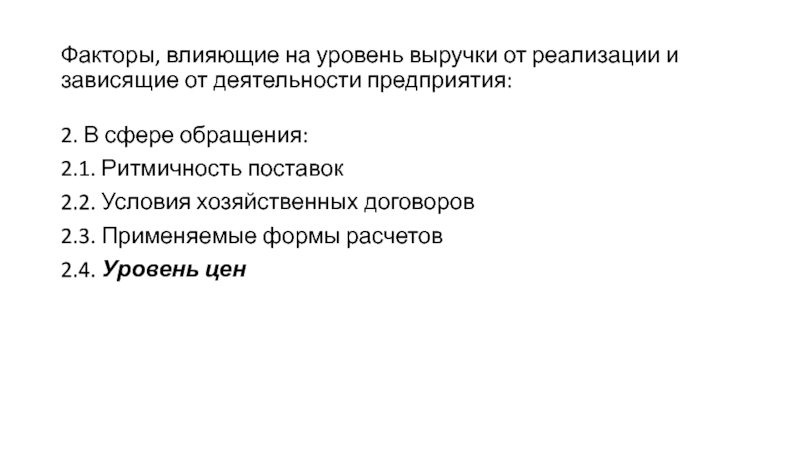

Слайд 47Факторы, влияющие на уровень выручки от реализации и зависящие от

деятельности предприятия:

2. В сфере обращения:

2.1. Ритмичность поставок

2.2. Условия хозяйственных договоров

2.3.

Применяемые формы расчетов2.4. Уровень цен

Слайд 48Ценообразовательный процесс с точки зрения управления финансами проходит поэтапно:

1 этап:

определение базовой цены. Т.е. цены без скидок, наценок, транспортных, страховых.

Сервисных компонентов и др.2 этап: определение цены с учетом вышеуказанных компонентов.

Слайд 49Методы определения базовой цены

Метод полных издержек (Full Cost Pricing; Target

Pricing; Cost Plus Pricing);

Метод стоимости изготовления (переработки) (Conversion Cost Pricing);

Методы

определения цены на базе сокращенных затрат: метод прямых затрат (Direct Costing System) и метод маржинальных (предельных) издержек (Marginal Cost System)Метод рентабельности (доходности) инвестиций (Return on Investment Pricing)

Семейство методов маркетинговых или рыночных оценок (Pricing based on Market Consideration)

Слайд 50Методы планирования выручки от реализации

Метод прямого счета

В

= Ц х Р

В – выручка от реализации

Ц – цена

без налогов в виде добавок к цене (НДС, акцизы и пр.)Р – объем реализации продукции в натуральном виде

Слайд 512. Метод укрупненного расчета.

В = Он + Т – Ок,

где

Он (Ок) – остатки готовой продукции на складе и в

товарах отгруженных на начало (Он) и на конец (Ок) планируемого годаТ – выпуск товарной продукции

Слайд 52Аналитический метод прогнозирования выручки

Аналитический метод основан на определении

зависимости между ценами, выручкой и потребительском спросом.

Аналитическая зависимость:

А)

выручка растет прямо пропорционально росту спросаБ) спрос растет обратно пропорционально росту цены

Слайд 53 Расчет влияния изменения цены на объем выручки в

нашем случае носит название эластичность спроса

Э =

% изм. В / % изм. Ц если Э > 1, то спрос эластичен и повышение цены приведет к снижению суммарного объема выручки;

если Э< 1, то есть возможность снижения цен для достижения максимальной выручки

Слайд 54Важным аспектом является применение метода определения момента реализации:

В РФ применяется

2 метода:

По отгрузке – метод начислений

По оплате – кассовый методС целью налогообложения предприятия должны применять метод начислений

Исключение – предприятия, у которых ежеквартальная выручка за последние 4 квартала не превышала 1 млн. рублей.

Если предприятие применяет метод начислений, то оно имеет право на формирование резерва по сомнительным долгам за счет прибыли до налогообложения.

Слайд 55Распределение выручки от реализации

Выручка от реализации

- НДС

и акцизы (налоги, включаемые в

цену)- Затраты на производство и

реализацию, включаемые в

себестоимость

= Прибыль от реализации

товарной продукции

Слайд 56Определение прибыли и ее виды

Налоговый кодекс определяет прибыль как полученный

доход от реализации и внереализационный доход, уменьшенный на величину произведенных

расходов, связанных с производством и реализацией, а также внереализационных экономически оправданных затрат.Слайд 57Общий объем прибыли представляет собой валовую прибыль (EBITDA), которая включает

в себя:

Прибыль от реализации товарной продукции (Выручка от реализации минус

НДС, акцизы и затраты на производство и реализацию, включаемые в себестоимость)Прибыль от реализации прочей продукции и услуг нетоварного характера (подсобных сельских хозяйств, автохозяйств и прочих, находящихся на балансе основного предприятия)

Прибыль от реализации основных фондов и другого имущества

Вереализационные доходы и расходы

Слайд 58Основные показатели прибыли:

Общая прибыль (убыток) отчетного года или Балансовая прибыль

(убыток).

Прибыль (убыток) от реализации продукции (работ, услуг)

Прибыль от финансовой деятельности

Прибыль

от прочих внереализационных операцийНалогооблагаемая прибыль (EBIT)

Чистая прибыль

Консолидированная прибыль

Слайд 59Распределение чистой прибыли

Осуществляется предприятием в соответствии с финансовой политикой.

Фонды накопления

Фонды

потребления

Резервный фонд

Слайд 60Рентабельность.

Прибыль является абсолютным показателем результатов деятельности предприятия

Рентабельность – относительный показатель интенсивности производства. В общем значении –

это отношение прибыли к соответствующему объемному финансовому показателю.Выделяют показатели:

Рентабельность (окупаемость) издержек производства

Рентабельность продаж

Рентабельность (доходность) капитала

Рентабельность активов

Слайд 61Порог рентабельности (точка безубыточности)

Для коммерческих предприятий очень важно

определить порог окупаемости затрат, после которого они начнут получать прибыль.

Порог рентабельности или критический объем выпуска продукции, когда прибыль равна нолю и нет убытков.Слайд 62Из выручки от реализации продукции ( без НДС, акцизов и

т.п.) вычитаются условно-переменные издержки. Получаем маржинальную прибыль

Из маржинальной прибыли вычитаются

условно-постоянные издержки и определяется финансовый результат (прибыль или убыток)3. Порог рентабельности = постоянные издержки / маржинальный доход в относительном выражении к выручке.

Слайд 63Пример. Выручка от реализации продукции составила 500 тыс.руб.

Условно-переменные издержки – 250 т.р.

Условно-постоянные издержки - 100

т.р.Расчет точки безубыточности:

Рассчитаем маржинальную прибыль = 500 – 250 = 250т.р.

Рассчитаем процент маржинальной прибыли в выручке от реализации = 250 : 500 х 100% = 50%

Определим порог рентабельности = 100 : 0,50 = 200 т.р.

Слайд 64Запас финансовой прочности

Чем дальше предприятие удаляется от порога рентабельности, тем

больше запас финансовой прочности.

Запас финансовой прочности = выручка от реализации

– порог рентабельности В нашем примере: 500 т.р. – 200т.р. = 300 т.р.

Слайд 65Процесс формирования и распределения прибыли:

Валовой доход от реализации продукции

НДС, акцизы и другие

(валовой операционный доход) - налоги в цене прод.Чистый доход от реализации продукции - Переменные опера-

(чистый операционный доход) ционные издержки

Маржинальная операционная прибыль - Постоянные операци-

(Маржинальный доход) онные издержки

Валовая операционная прибыль - Маржинальный налог

на прибыль.( Налог на

прибыль и

другие обяз. платежи

за счет прибыли

Чистая операционная прибыль (прибыль к распределению)

Слайд 66 Введем показатель чистой рентабельности собственных средств (ЧРСС).

Чистая рентабельность СС является показателем:

А) Верхней

границы потенциального развития производстваБ) Верхнего уровня дивиденда

В) Если чистая РСС разделяется между А) и Б), то следует искать оптимальное соотношение между нормой распределения (НР) и внутренними темпами роста (ВТР)

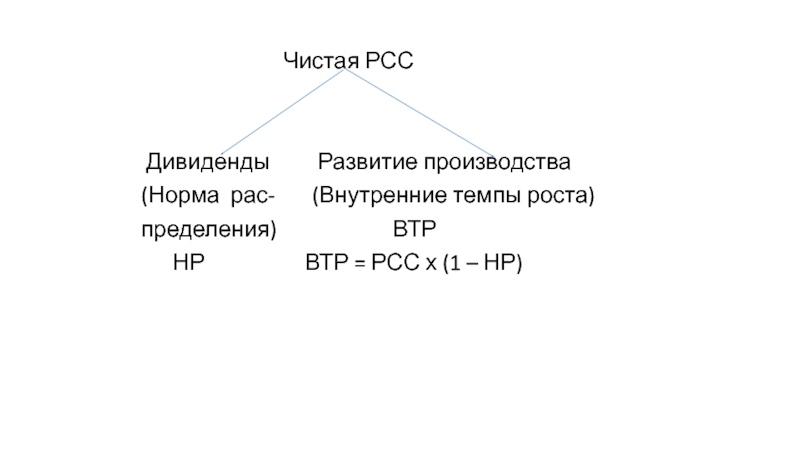

Слайд 67

Чистая РСС

Дивиденды

Развитие производства(Норма рас- (Внутренние темпы роста)

пределения) ВТР

НР ВТР = РСС х (1 – НР)

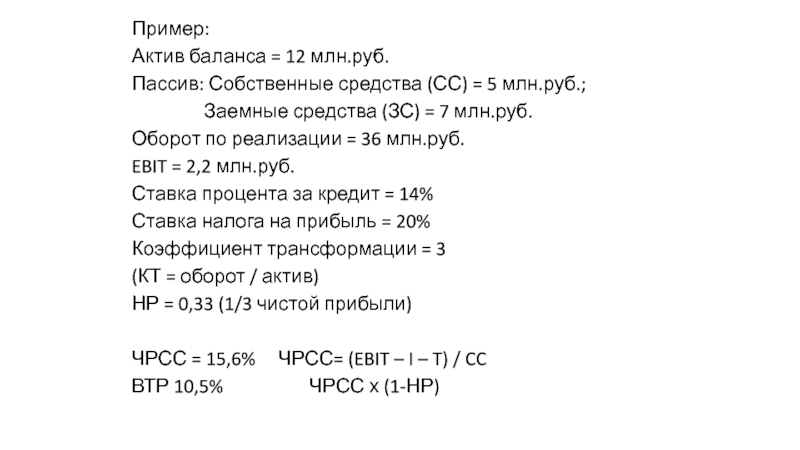

Слайд 68Пример:

Актив баланса = 12 млн.руб.

Пассив: Собственные средства (СС) =

5 млн.руб.;

Заемные

средства (ЗС) = 7 млн.руб.Оборот по реализации = 36 млн.руб.

EBIT = 2,2 млн.руб.

Ставка процента за кредит = 14%

Ставка налога на прибыль = 20%

Коэффициент трансформации = 3

(КТ = оборот / актив)

НР = 0,33 (1/3 чистой прибыли)

ЧРСС = 15,6% ЧРСС= (EBIT – I – T) / CC

ВТР 10,5% ЧРСС х (1-НР)

Слайд 69 Коэффициент трансформации (КТ).

Он

показывает, сколько рублей оборота снимается с каждого рубля актива или

сколько раз за данный период оборачивается каждый рубль актива. Коэффициент трансформации складывается под воздействием отраслевых условий и экономической стратегии предприятия.Слайд 70Выводы:

При ВТР = 10,5% предприятие имеет возможность увеличить СС с

5 до

5,53 млн.руб. ( 5 + 5

х10,5%)2. Не нарушая соответствия между СС и ЗС можно и задолженность довести до уровня 7,74 млн.руб. (7 + 7 х 10,5%)

3. Не меняя структуру пассива можно увеличить его объем до 13,27 млн. руб. ( 5,53 + 7,74). Соответственно увеличится и актив.

4. Увеличение актива (даже при неизменности КТ = 3) приведет к увеличению оборота на 10,5%. Оборот составит 39,81 млн.руб.

Увеличение ВТР увеличение актива увеличение оборота

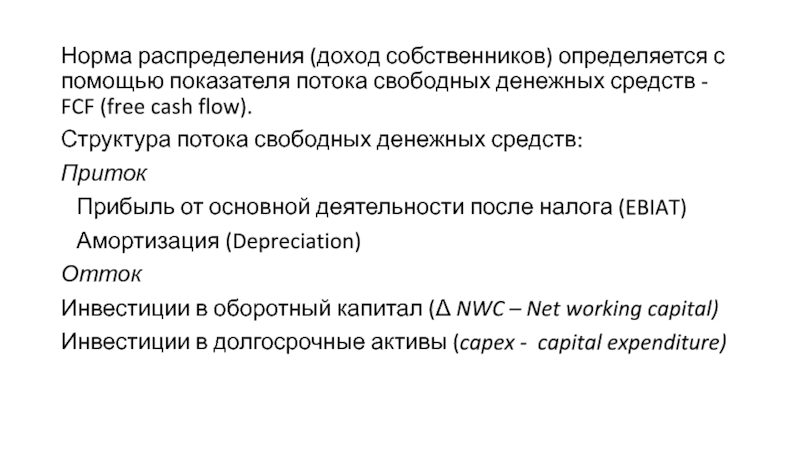

Слайд 71Норма распределения (доход собственников) определяется с помощью показателя потока свободных

денежных средств - FCF (free cash flow).

Структура потока свободных денежных

средств:Приток

Прибыль от основной деятельности после налога (EBIAT)

Амортизация (Depreciation)

Отток

Инвестиции в оборотный капитал (Δ NWC – Net working capital)

Инвестиции в долгосрочные активы (capex - capital expenditure)

Слайд 72

Тема 5. Формирование структуры капитала с целью повышения рентабельности собственных

средств

Слайд 73Механизм решения этой задачи основан на формировании оптимальной структуры капитала.

Структура капитала представляет собой соотношение собственных и заемных финансовых

средств, используемых предприятием в процессе своей хозяйственной деятельности.Слайд 74Привлечение заемного капитала

«+»

«-»

Широкие возможности Генерирует финансовые

привлечения, особен- риски;

но при высоком кре- Генерирует меньшую

дитном рейтинге; норму прибыли;

Более низкая стои- Высокая зависимость от

мость из-за эффекта колебаний конъюнктуры

«налогового щита»; финансового рынка;

Способность генери- Сложность процедуры

ровать прирост рента- привлечения.

бельности собствен-

ного капитала.

Слайд 75Использование собственного капитала

«+»

«-»

Сравнительная прос- Ограниченная воз-

тота привлечения; можность привле-

Обеспечение финан- чения;

совой независимости; Высокая стоимо-

сть привлечения;

Более высокая спо- Упущенная возможность

собность генериро- роста рентабельности

вания прибыли; капитала;

Слайд 76Показатели:

НРЭИ (EBIT) – нетто результат эксплуатации инвестиций (БП + %

за кредит, относимые на себестоимость.

ЭР – экономическая рентабельность активов (НРЭИ/

актив х 100%)Снп (T) – ставка налогообложения прибыли

СРСП (I) – средняя расчетная ставка процента за анализируемый период

ЗС (D)– заемные средства

СС (E) – собственные средства

Слайд 77Первая концепция – рациональная заемная политика

Пример: возьмем два предприятия «А»

и «Б».

1. ЭР = 20% (одинаковый уровень)

2.

Активы = 1000 т.р. (одинаковые для «А» и «Б»)3. Предприятие «А» не пользуется заемными средствами

Предприятие «Б» привлекает заемные средства в размере 50% валюты баланса

4. НРЭИ для предприятий = 200 т.р.

(ЭР х актив) : 100% = (20х1000):100

Слайд 78 Определим рентабельность собственного капитала без учета уплаты налогов:

По

«А» = 20% (НРЭИ: СС)х100%

По «Б» = 25%

Расходы по обслуживанию кредита -15% или 500т.р. х 0,15 = 75т.р.РСС = (200-75):500х100% =25%

Полученная разница в 5% является эффектом финансового рычага.

Слайд 79 Введем теперь в расчеты налогообложение прибыли (20% или

1/5) и введем понятие налогового корректора финансового рычага

(1-Снп).Налоговый корректор финансового

рычага показывает, в какой степени проявляется эффект финансового рычага при различном уровне налогообложения прибыли.

Слайд 80Пример:

Для «А» :

Налог на прибыль = 200 х 0,20 =

40т.р.

Чистая прибыль = 200-40=160 т.р.

Чистая рентабельность СС = 160:1000х100% =

16%Для «Б»:

Налог на прибыль = (200 – 75)х0,20 =25т.р.

Чистая прибыль = 125-25=100т.р.

Чистая рентабельность СС = 100:500х100%=20%

С учетом налогообложения эффект финансового рычага составил 4%. Следовательно возникает задача оптимизации ЭФР для компенсации затрат по налогообложению

Слайд 81 Введем понятие дифференциала финансового рычага ( ЭР –

СРСП).

Пример: для «Б» = (20-15) =5.

С

учетом налогообложения дифференциал будет составлять 80% от полученного результата, или =(1- 0,20) х (20 – 15) = 4 %

Слайд 82Введем понятие коэффициента или плеча финансового рычага (ЗС/СС) или сумма

заемного капитала, приходящаяся на 1 рубль собственного капитала.

Пример: для «Б»

= 500/500=1Плечо финансового рычага мультиплицирует положительный или отрицательный эффект, получаемый за счет дифференциала.

Слайд 83(1 -Снп) – налоговый корректор финансового рычага

(

ЭР – СРСП) – дифференциал финансового рычага

ЗС/СС – коэффициент финансового рычагаЭФР = (1- Снп) х ( ЭР – СРСП) х ( ЗС/СС)

ЭФР = (1- 0,20) х (20-15) х 1 = 4

Слайд 84

Вывод:

Если предприятие использует только собственные средства, то

ЧРСС = (1

– Снп) х ЭР;

Если используются заемные средства, то

ЧРСС = (1

– Снп) х ЭР + ЭФРСлайд 85 Взаимосвязи между дифференциалом и плечом финансового рычага.

заемных

Дифференциалсредств

заемных Риск Рост % ставки

средств банкира

Слайд 86Концепция оценки ЭФР с позиций риска

ЭФР можно толковать как изменение

чистой прибыли на каждую обыкновенную акцию в % в результате

изменения показателя НРЭИ в %ЭФР = Изменение (%) чистой прибыли на акцию / изменение (%) НРЭИ

Слайд 87Правила выбора источников финансирования:

1. Если показатель НРЭИ в расчете на

одну акцию невелик, то выгоднее наращивать собственные средства за счет

эмиссии акций, чем брать кредиты.2. Если показатель НРЭИ в расчете на одну акцию достаточно велик, то выгоднее брать кредиты, чем наращивать собственные средства за счет эмиссии акций, так как привлечение заемных средств окажется дешевле.

Слайд 88Расчет порогового (критического) значения НРЭИ.

Пороговое значение НРЭИ, при котором чистая

прибыль на акцию (либо чистая РСС) одинакова как для варианта

привлечения заемных средств, так и для варианта с исключительным применением собственных средств.ЭФР = 0, вследствие того что либо

ЭР = СРСП , либо ЗС/СС = 0

Формула определения порогового значения НРЭИ

ЭР = НРЭИ / (ЗС + СС) х 100 = СРСП