Слайд 1Тема 22. Предложение денег и банковская система.

Денежно-кредитная политика.

Слайд 2Тема 22. Предложение денег и банковская система. Денежно-кредитная политика.

Вопросы:

1.Предложение денег.

Кредитная мультипликация.

2.Денежный рынок. Равновесие на денежном рынке.

4.Банковская система.

5.Кредит и

его формы.

6.Цели и инструменты денежно-кредитной политики. Модели ДКП. Побочные эффекты осуществления ДКП.

ДЗ 1. Пример кредитной мультипликации.

2. Банковская система РФ.

ЭВ: 54.Предложение денег. Мультипликатор денежного предложения. Денежная база. Денежный мультипликатор.

55.Банковская система. Операции коммерческих банков. Кредит и его формы.

56.Цели и инструменты денежно-кредитной политики. Модели ДКП.

Слайд 31.Предложение денег. Кредитная мультипликация.

Предложение денег(МS) отражает величину денежной массы, находящейся

в обращении в данный момент времени, как совокупность платежных средств

(агрегат М1 или М2)

Предложение денег формируется двумя экономическими структурами:

-Центральный Банк. Внешние деньги.

-Коммерческие банки. Внутренние деньги.

Предложение денег включает наличные и безналичные деньги. МS = C + D

C – наличность(М0), деньги вне банковской системы

D – депозиты коммерческих банков

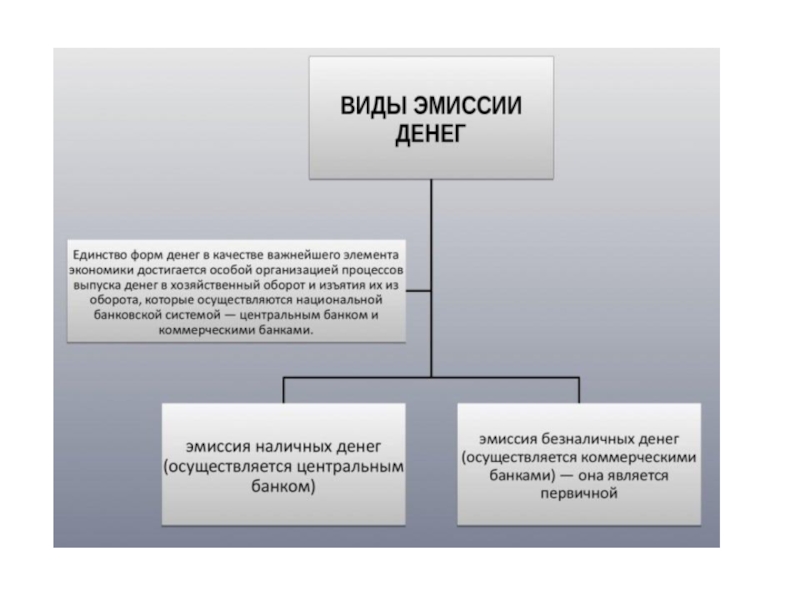

Слайд 4Первичное предложение денег государством – это выпуск центральным банком наличных

денег (бумажных и металлических) и безналичных денег в виде кредитов

коммерческим банкам под определяемый им процент (ключевую ставку) и с обязательным резервированием части выданного кредита в ЦБ.

Слайд 5

Кредитная мультипликация

Коммерческие банки участвуют в предложении денег (кредитной эмиссии), на

основе кредитной мультипликации.

Процесс эмиссии платежных средств в системе

коммерческих банков называется кредитной мультипликацией

Мультипликатор денежного предложения (кредитный, банковский)

mб – множитель, который позволяет увеличить массу денег по сравнению с депозитом.

МS = mбD

mб = 1/ rr

rr – норма банковских резервов rr= R/ D

R –обязательные резервы

D - депозиты

ПРИМЕР

Слайд 6Денежный мультипликатор

ЦБ воздействует на денежное предложение через

денежную базу (MВ)

MВ = C + R

C – наличность R - резервы

МS = mД MВ

mД = МS / MВ = C + D / C + R

Коэффициент депонирования денег cr = C / D

mД =( C/ D + D / D)/ (C / D + R/ D) = cr +1/ cr + rr

mД =cr +1/ cr + rr

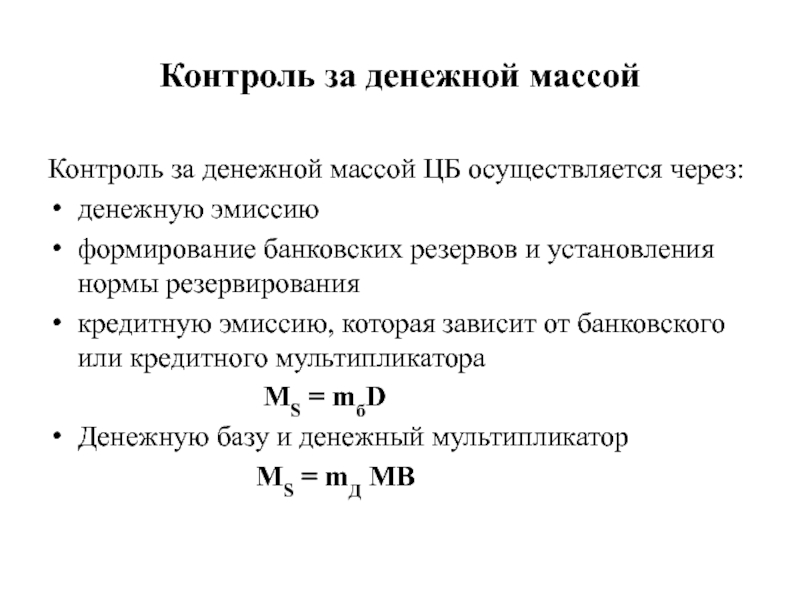

Слайд 7Контроль за денежной массой

Контроль за денежной массой ЦБ осуществляется

через:

денежную эмиссию

формирование банковских резервов и установления нормы резервирования

кредитную эмиссию, которая зависит от банковского или кредитного мультипликатора

МS = mбD

Денежную базу и денежный мультипликатор

МS = mД MВ

Слайд 82.Денежный рынок. Равновесие на денежном рынке.

Денежный рынок – рынок, где

в результате взаимодействия спроса и предложения денег формируется цена на

деньги в виде номинальной процентной ставки (r).

На денежном рынке деньги не продаются и не покупаются, а обмениваются на другие ликвидные средства по альтернативной стоимости, измеренной в форме номинальной процентной ставки.

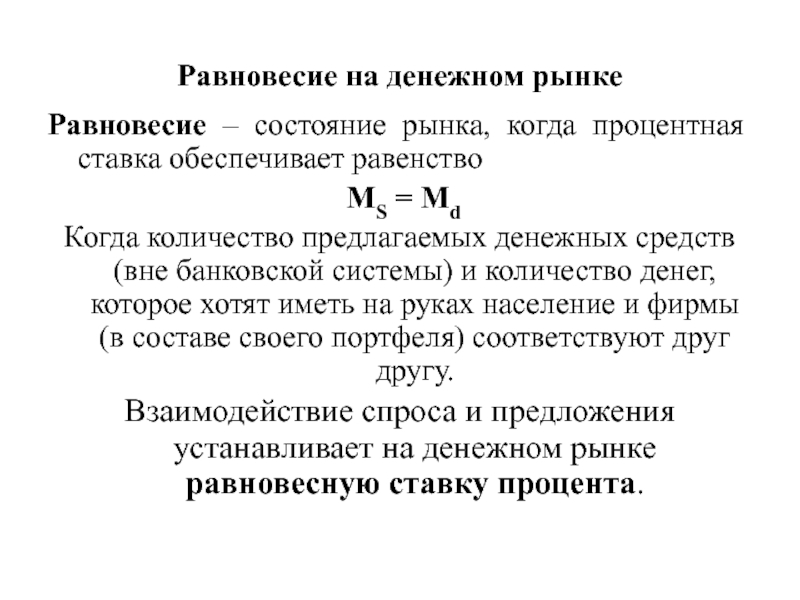

Слайд 9Равновесие на денежном рынке

Равновесие – состояние рынка, когда процентная ставка

обеспечивает равенство

МS = Мd

Когда количество предлагаемых денежных средств

(вне банковской системы) и количество денег, которое хотят иметь на руках население и фирмы (в составе своего портфеля) соответствуют друг другу.

Взаимодействие спроса и предложения устанавливает на денежном рынке равновесную ставку процента.

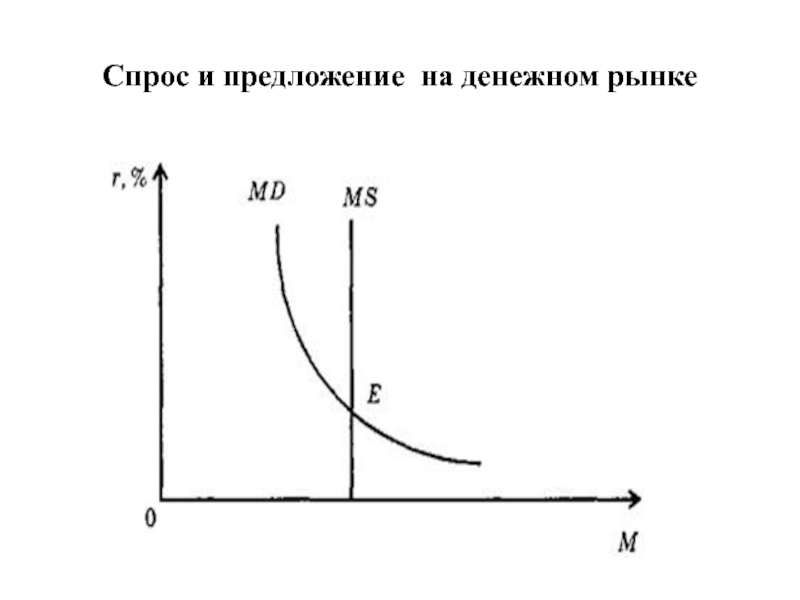

Слайд 10Спрос и предложение на денежном рынке

Слайд 11Неценовые факторы денежного рынка.

Смещение линии спроса MD. Зависит от номинального

ВВП.

Смещение линии предложения MS. Зависит от политики ЦБ.

1.Абсолютно неэластичное предложение

– вертикальная линия. При монетарной политике, направленной на поддержание неизменной денежной массы в обращении. Жесткая ДКП

2.Абсолютно эластичное предложение- горизонтальная линия. При монетарной политике, направленной на поддержание фиксированной нормы процента. Гибкая монетарная политика.

3.Наклонная линия. Допускается колебания и денежной массы, и ставки процента. Промежуточная ДКП.

Слайд 12Предложение денег зависит от ДКП

Слайд 13

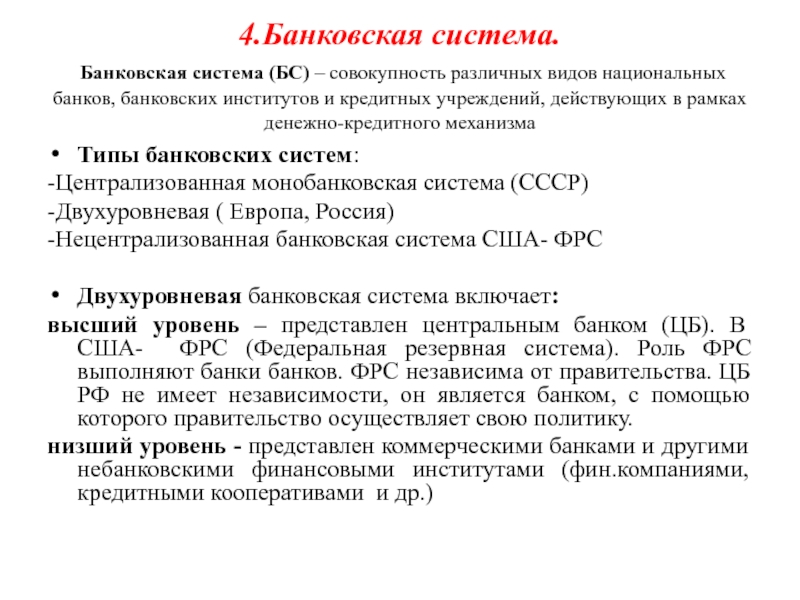

4.Банковская система.

Банковская система (БС) – совокупность различных видов национальных

банков, банковских институтов и кредитных учреждений, действующих в рамках денежно-кредитного

механизма

Типы банковских систем:

-Централизованная монобанковская система (СССР)

-Двухуровневая ( Европа, Россия)

-Нецентрализованная банковская система США- ФРС

Двухуровневая банковская система включает:

высший уровень – представлен центральным банком (ЦБ). В США- ФРС (Федеральная резервная система). Роль ФРС выполняют банки банков. ФРС независима от правительства. ЦБ РФ не имеет независимости, он является банком, с помощью которого правительство осуществляет свою политику.

низший уровень - представлен коммерческими банками и другими небанковскими финансовыми институтами (фин.компаниями, кредитными кооперативами и др.)

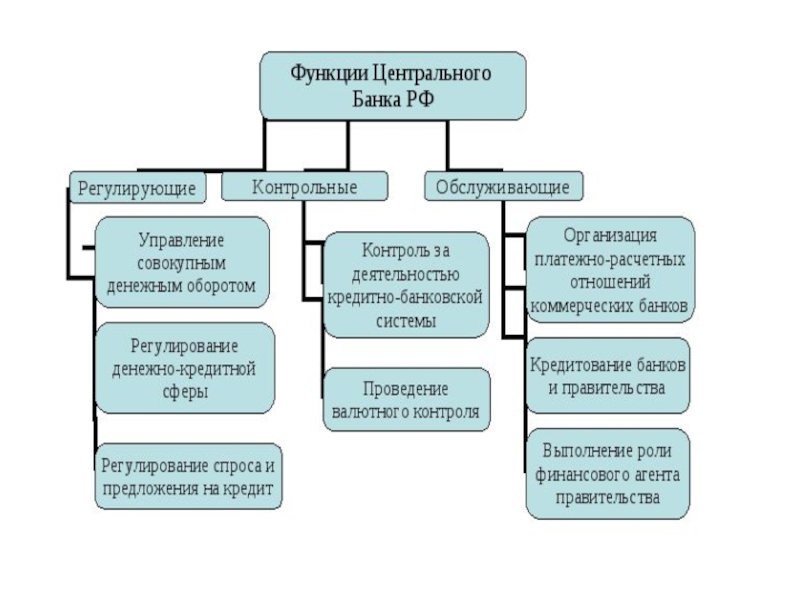

Слайд 16Функции ЦБ

Деятельность ЦБ регламентируется Законом «О Центральном банке РФ».

Эмиссионный

центр, выпускающий в обращение национальную валюту

Хранитель ЗВР (золото - валютного

резерва)

Хранит обязательные резервы коммерческих банков

Выступает в качестве расчетного центра правительства и обеспечивает межбанковские расчеты.

Кредитует коммерческие банки

Реализует ДКП государства

Валютное регулирование

Осуществляет надзор за деятельностью кредитно-финансовых учреждений

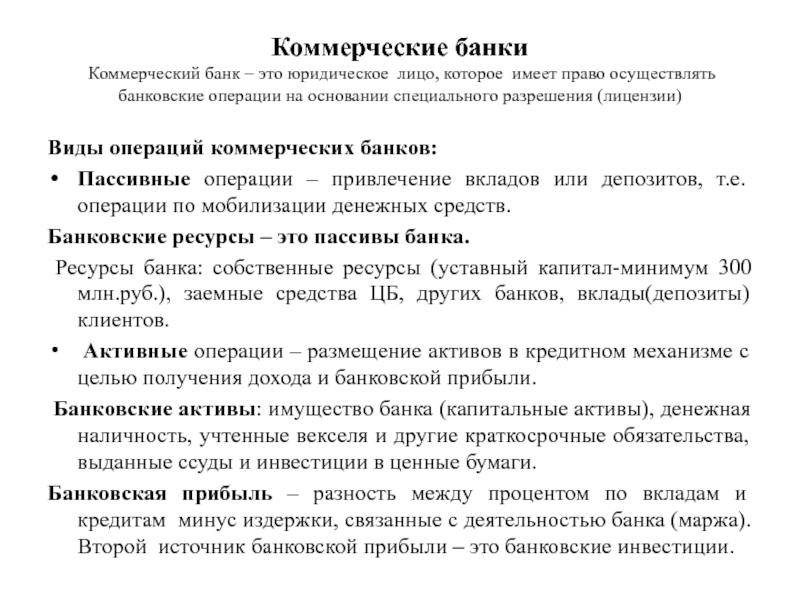

Слайд 18Коммерческие банки

Коммерческий банк – это юридическое лицо, которое

имеет право осуществлять банковские операции на основании специального разрешения (лицензии)

Виды

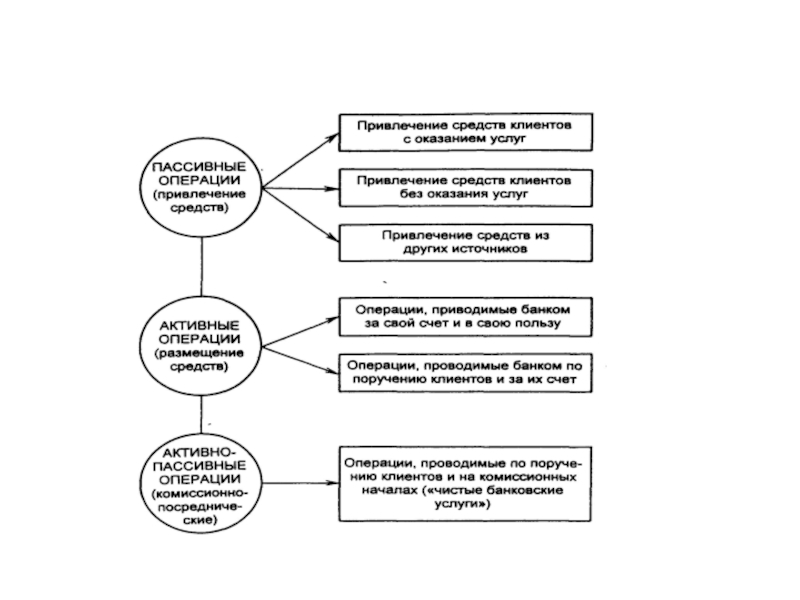

операций коммерческих банков:

Пассивные операции – привлечение вкладов или депозитов, т.е. операции по мобилизации денежных средств.

Банковские ресурсы – это пассивы банка.

Ресурсы банка: собственные ресурсы (уставный капитал-минимум 300 млн.руб.), заемные средства ЦБ, других банков, вклады(депозиты) клиентов.

Активные операции – размещение активов в кредитном механизме с целью получения дохода и банковской прибыли.

Банковские активы: имущество банка (капитальные активы), денежная наличность, учтенные векселя и другие краткосрочные обязательства, выданные ссуды и инвестиции в ценные бумаги.

Банковская прибыль – разность между процентом по вкладам и кредитам минус издержки, связанные с деятельностью банка (маржа). Второй источник банковской прибыли – это банковские инвестиции.

Слайд 19Другие операции (активно-пассивные, комиссионно-посреднические)

-обслуживание сделок и проводка счетов клиентов банка;

-операции

с ценными бумагами ( продажа, покупка, управление);

-операции с пластиковыми картами;

-консультационные

условия;

-хранение ценностей;

-операции с валютой;

-операции по факторнингу ( операции по покупке требований на поставку товара)

-лизинг – сдача в аренду машин, оборудования, сооружений, принадлежащих банку. Банк получает арендную плату, а не ссудный процент

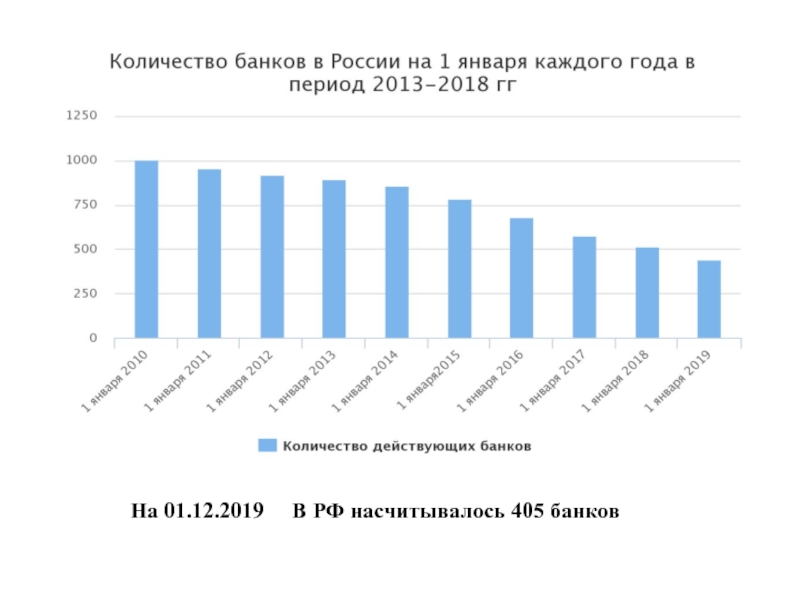

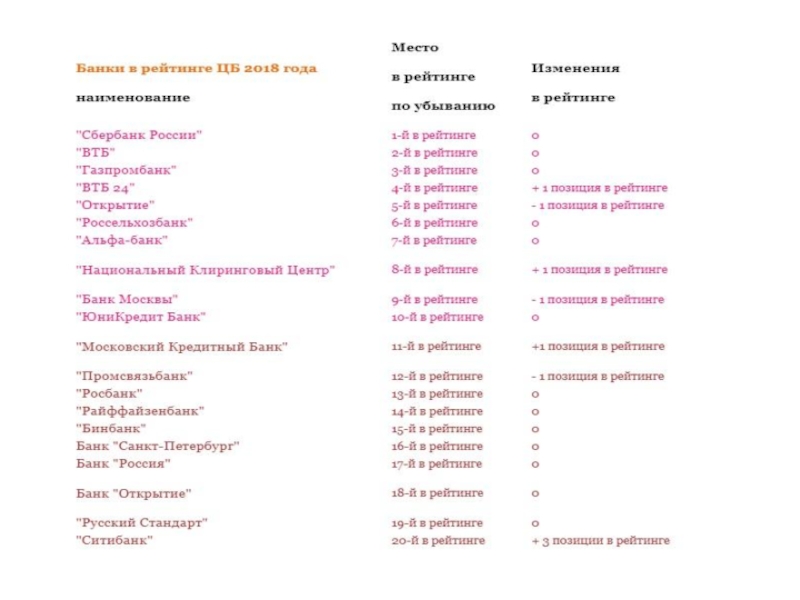

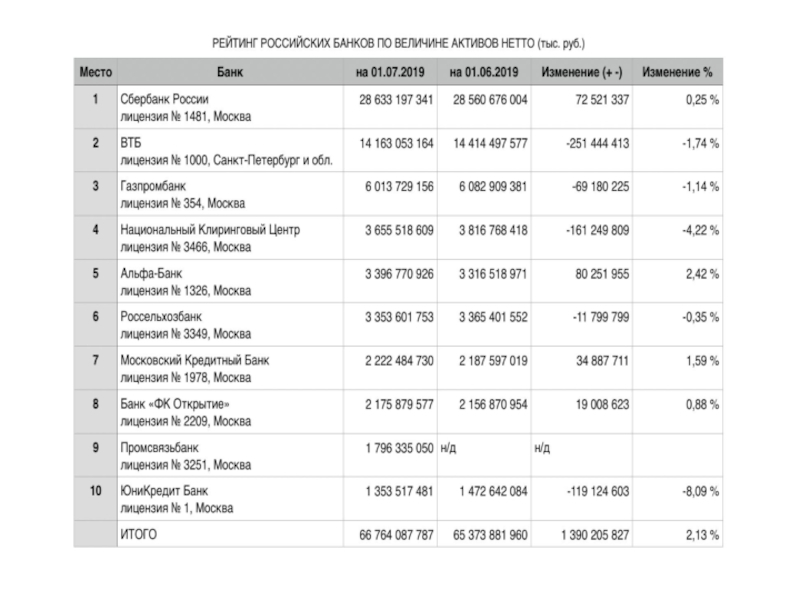

Слайд 22На 01.12.2019 В РФ насчитывалось 405 банков

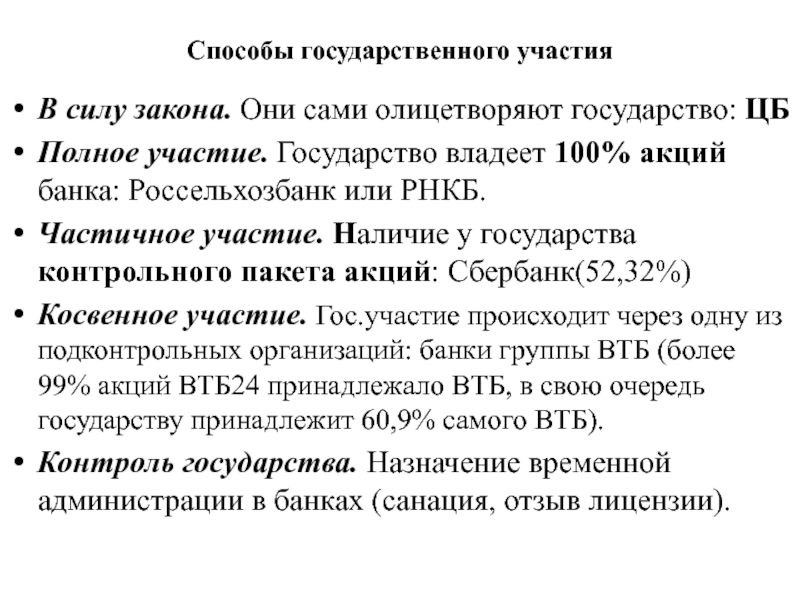

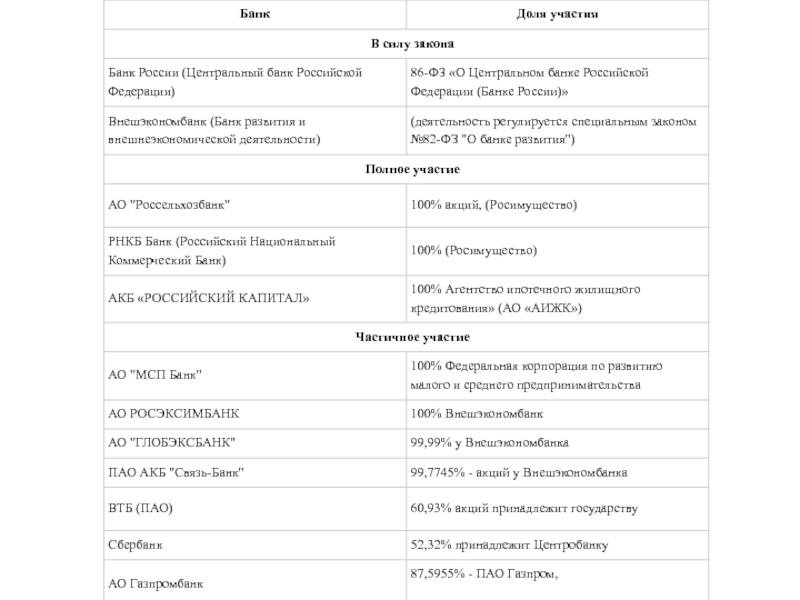

Слайд 23Способы государственного участия

В силу закона. Они сами олицетворяют государство: ЦБ

Полное

участие. Государство владеет 100% акций банка: Россельхозбанк или РНКБ.

Частичное участие.

Наличие у государства контрольного пакета акций: Сбербанк(52,32%)

Косвенное участие. Гос.участие происходит через одну из подконтрольных организаций: банки группы ВТБ (более 99% акций ВТБ24 принадлежало ВТБ, в свою очередь государству принадлежит 60,9% самого ВТБ).

Контроль государства. Назначение временной администрации в банках (санация, отзыв лицензии).

Слайд 28.

5.Кредит и его формы.

Кредит – заем, отношение между кредитором и

заемщиком

Принципы кредитования:

платность;

возвратность;

срочность;

материальная обеспеченность возвратности кредита (залог, ипотека).

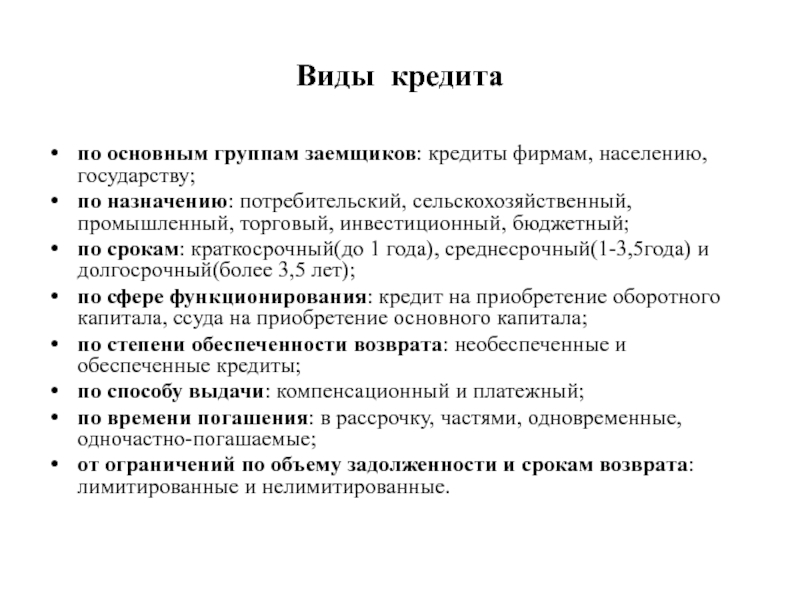

Слайд 30Виды кредита

по основным группам заемщиков: кредиты фирмам, населению, государству;

по назначению:

потребительский, сельскохозяйственный, промышленный, торговый, инвестиционный, бюджетный;

по срокам: краткосрочный(до 1 года),

среднесрочный(1-3,5года) и долгосрочный(более 3,5 лет);

по сфере функционирования: кредит на приобретение оборотного капитала, ссуда на приобретение основного капитала;

по степени обеспеченности возврата: необеспеченные и обеспеченные кредиты;

по способу выдачи: компенсационный и платежный;

по времени погашения: в рассрочку, частями, одновременные, одночастно-погашаемые;

от ограничений по объему задолженности и срокам возврата: лимитированные и нелимитированные.

Слайд 31

6.Цели и инструменты ДКП.

Объектом ДКП (монетарной политики) является предложение денег(М1

М2) или денежная масса

Цели ДКП

обеспечение стабильности экономики через стабильность национальной

валюты;

регулирование и стабилизация денежного обращения;

регулирование экономической активности через денежный механизм и его кредитование;

ограничение инфляции.

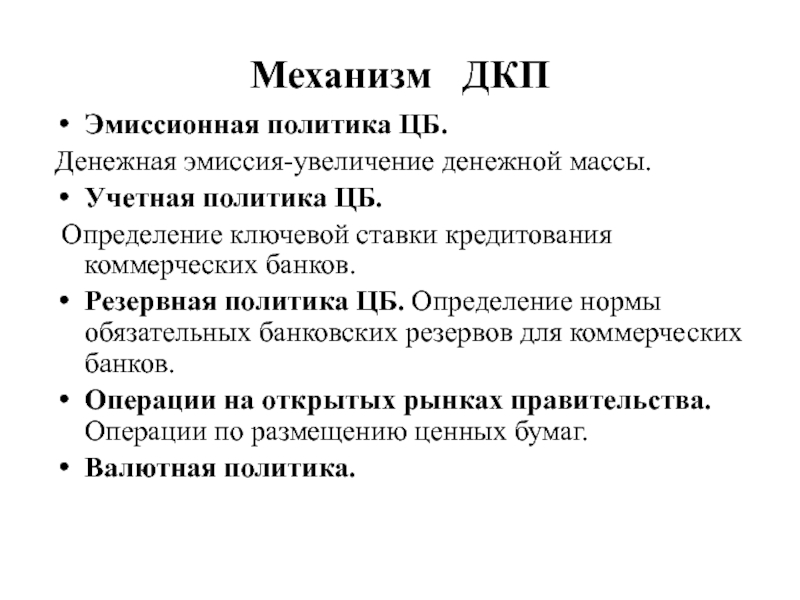

Слайд 33Механизм ДКП

Эмиссионная политика ЦБ.

Денежная эмиссия-увеличение денежной массы.

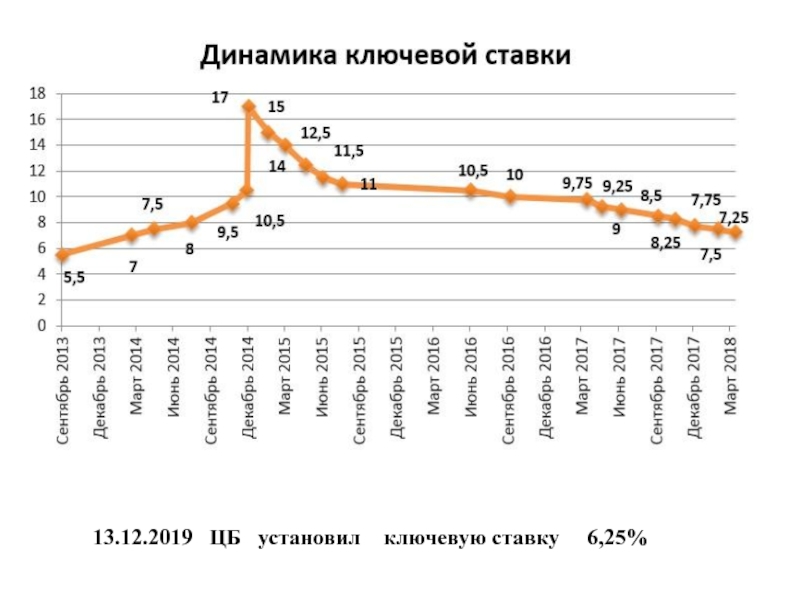

Учетная политика ЦБ.

Определение ключевой ставки кредитования коммерческих банков.

Резервная политика ЦБ. Определение нормы

обязательных банковских резервов для коммерческих банков.

Операции на открытых рынках правительства. Операции по размещению ценных бумаг.

Валютная политика.

Слайд 3613.12.2019 ЦБ установил ключевую ставку

6,25%

Слайд 37Операции ЦБ на открытом рынке (цели)

сокращение или увеличение депозитной

базы коммерческих банков;

воздействие на уровень рыночных процентных ставок;

регулирование курса государственных ценных бумаг;

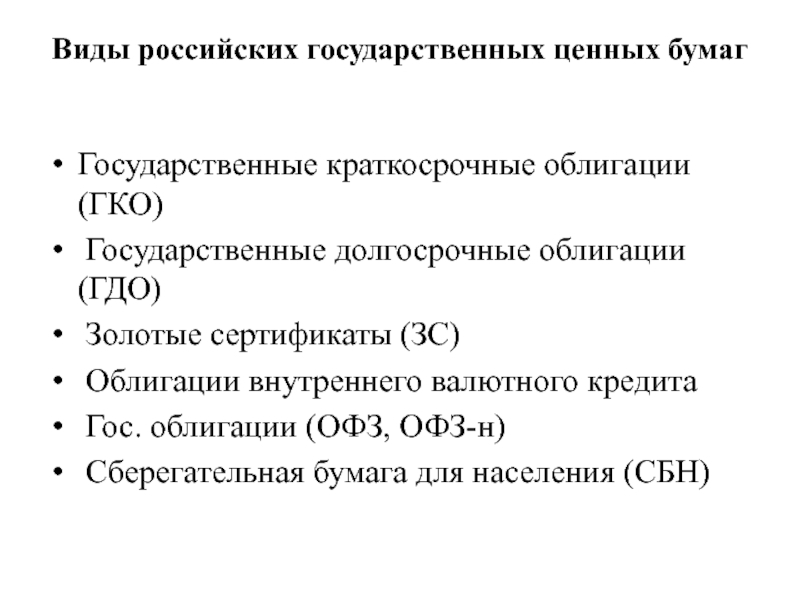

Слайд 38Виды российских государственных ценных бумаг

Государственные краткосрочные облигации (ГКО)

Государственные долгосрочные

облигации (ГДО)

Золотые сертификаты (ЗС)

Облигации внутреннего валютного кредита

Гос.

облигации (ОФЗ, ОФЗ-н)

Сберегательная бумага для населения (СБН)

Слайд 39Модели ДКП

Монетарная экспансия – стимулирующая ДКП. Политика дешевых денег.

Монетарная рестрикция

– сдерживаюшая ДКП. Политика дорогих денег.

Слайд 40

Механизм стимулирующей политики

Ключевая ставка ЦБ понижается, в результате понижается процентная

ставка по кредитам на финансовых рынках.

Понижается норма обязательных банковских резервов

ЦБ. Через банковский (кредитный) мультипликатор увеличивается предложение денег коммерческими банками.

Правительство для увеличения денежной массы выкупает или покупает свои ценные бумаги.

Девальвация нац.денежной единицы.

Слайд 41

Механизм сдерживающей политики

ЦБ повышает ключевую ставку, в соответствии с которой

коммерческие банки предлагают более жесткие условия кредитования.

ЦБ повышает норму обязательных

банковских резервов, сокращая предложение денег через банковскую мультипликацию. Банки ограничивают кредитные ресурсы, в результате снижается инвестиционная активность.

Правительство выпускает и продает ценные бумаги. В условиях переходной экономики ЦБ обязывает коммерческие банки переводить свои активы в ценные бумаги правительства. В результате масса денег сокращается.

Ревальвация нац.денежной единицы.

Слайд 43Эффективность ДКП

Сильные стороны (краткосрочный период) :

- ДКП является

гибкой;

- Сравнительно короткий временной лаг;

- ЦБ

могут оперативно принимать решения;

- Проведение ЦБ текущих мероприятий не требует продолжительных процедур согласования;

- ЦБ имеет возможность быстро корректировать проводимую политику, не дожидаясь ее окончательных результатов.

Слайд 44Эффективность ДКП

Слабые стороны:

-На практике ЦБ трудно осуществлять контроль над денежной

массой(особенно в период инфляции);

-Контроль над денежной массой может привести к

значительным колебаниям процентной ставки и сокращению долгосрочных инвестиций;

-Масштабное использование операций на открытом рынке и повышение процентных ставок по облигациям может привести к сокращению частных инвестиций(эффект вытеснения);

-Наличие многоэтапного передаточного механизма;

-Ненадежной является связь между процентной ставкой и инвестициями (надо учитывать инвестиционный климат).