Слайд 2Управление риском (риск-менеджмент) - процесс принятия и выполнения управленческих решений,

которые минимизируют неблагоприятное влияние на организацию или лицо убытков, вызванных

случайными событиями.

Базируется на парадигме стоимости риска

Value – at – Risk (VAR).

Сущность риск-менеджмента состоит не в устранении рисков, а в управлении ими.

Слайд 3Развитие концепции управления риском:

1890-е – первый «план управления рисками» (США,

строительство ж/д).

1950-е – повышение актуальности управления рисками в результате НТР.

1970-е

– появление профессиональных «риск-менеджеров».

с 2000-х – управление рисками стало стандартным элементом менеджмента.

Слайд 4Функции риск-менеджмента:

прогнозирование;

организация;

регулирование;

координация;

стимулирование;

контроль.

Слайд 5Система управления рисками:

понять потребность в управлении рисками;

оценить уровень проблем, рисков;

собрать

данные о фактических потерях и их причинах за прошлые периоды;

спрогнозировать

тенденцию изменения этих потерь на будущее;

определиться - приемлема ли прошлая практика;

разработка программы управления рисками;

назначить ответственного за развитие риск-менеджмента.

Слайд 6Организация риск-менеджмента:

Слайд 7Основные принципы управления рисками:

система управления риском - часть общего менеджмента;

учет

внешних и внутренних ограничений;

в отношении всей совокупности рисков должна проводиться

единая политика по управлению риском;

процесс управления риском носит динамический характер.

Слайд 8Специальные принципы управления рисками:

1) Принцип лояльного отношения к рискам

2) Принцип

прогнозирования

3) Принцип страхования

4) Принцип резервирования

5) Принцип минимизации потерь и максимизации

доходов

Слайд 9Законы риск-менеджмента:

Закон неизбежности риска

Закон сочетания потенциальных потерь и выгод

Прямая зависимость

между степенью риска и уровнем планируемых доходов

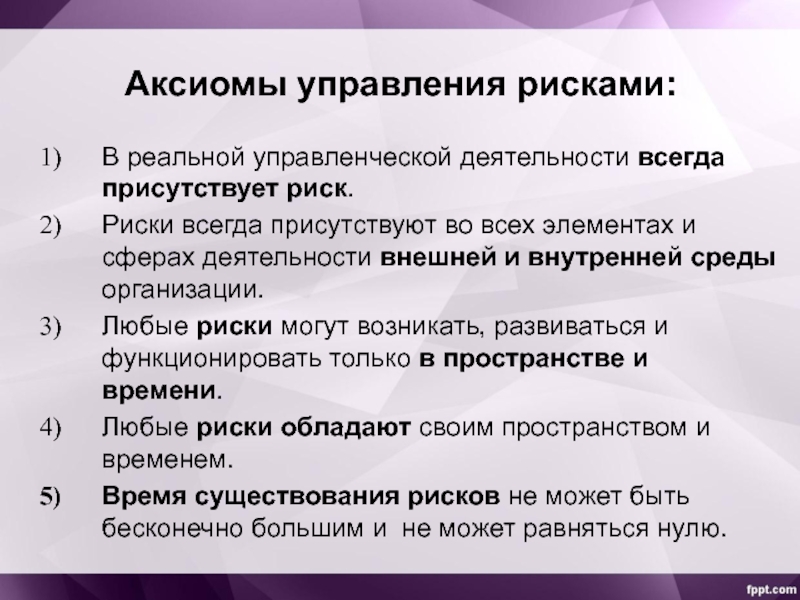

Слайд 10Аксиомы управления рисками:

В реальной управленческой деятельности всегда присутствует риск.

Риски всегда присутствуют во всех элементах и сферах деятельности

внешней и внутренней среды организации.

Любые риски могут возникать, развиваться и функционировать только в пространстве и времени.

Любые риски обладают своим пространством и временем.

Время существования рисков не может быть бесконечно большим и не может равняться нулю.

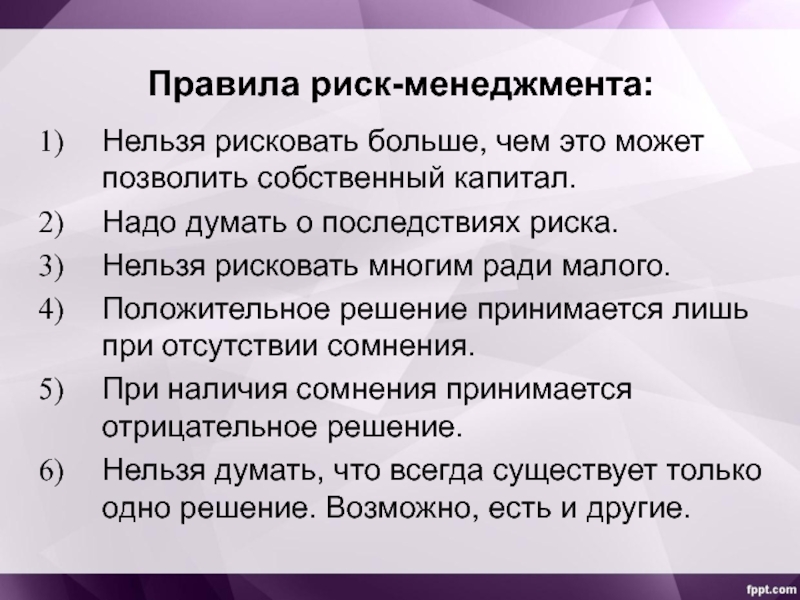

Слайд 11Правила риск-менеджмента:

Нельзя рисковать больше, чем это может позволить собственный капитал.

Надо

думать о последствиях риска.

Нельзя рисковать многим ради малого.

Положительное решение принимается

лишь при отсутствии сомнения.

При наличия сомнения принимается отрицательное решение.

Нельзя думать, что всегда существует только одно решение. Возможно, есть и другие.

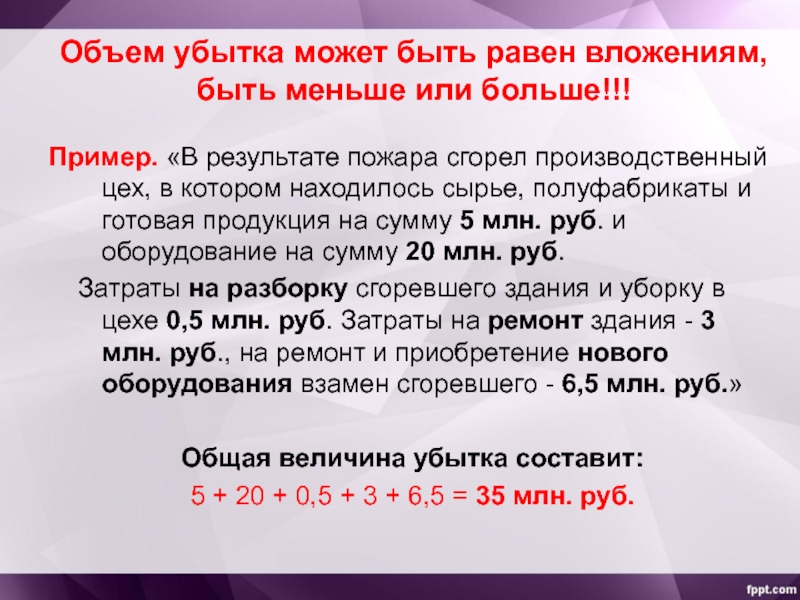

Слайд 12Объем убытка может быть равен вложениям, быть меньше или больше!!!

Пример.

«В результате пожара сгорел производственный цех, в котором находилось сырье,

полуфабрикаты и готовая продукция на сумму 5 млн. руб. и оборудование на сумму 20 млн. руб.

Затраты на разборку сгоревшего здания и уборку в цехе 0,5 млн. руб. Затраты на ремонт здания - 3 млн. руб., на ремонт и приобретение нового оборудования взамен сгоревшего - 6,5 млн. руб.»

Общая величина убытка составит:

5 + 20 + 0,5 + 3 + 6,5 = 35 млн. руб.

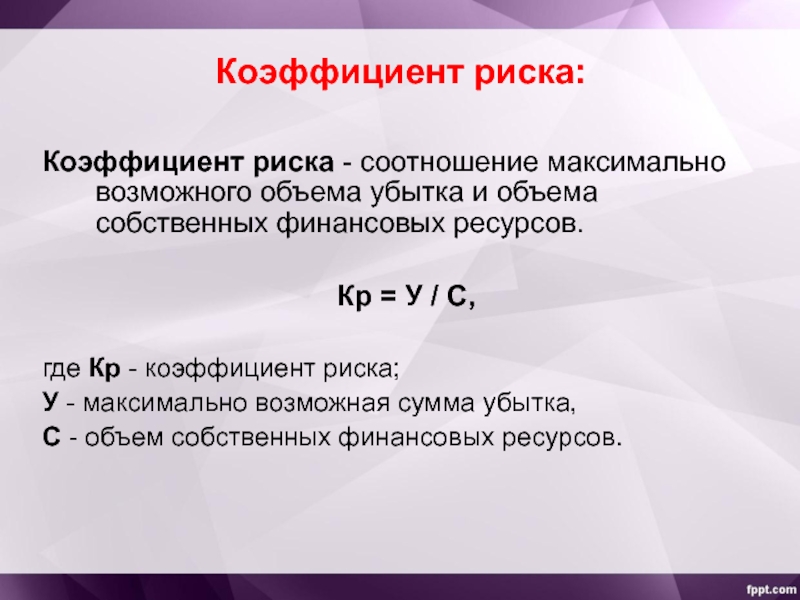

Слайд 13Коэффициент риска:

Коэффициент риска - соотношение максимально возможного объема убытка и

объема собственных финансовых ресурсов.

Кр = У / С,

где Кр -

коэффициент риска;

У - максимально возможная сумма убытка,

С - объем собственных финансовых ресурсов.

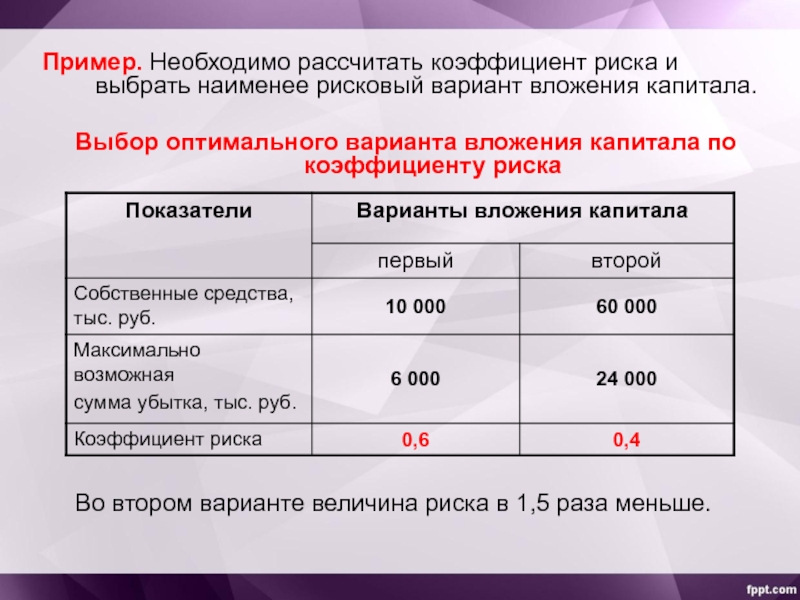

Слайд 14Пример. Необходимо рассчитать коэффициент риска и выбрать наименее рисковый вариант

вложения капитала.

Выбор оптимального варианта вложения капитала по коэффициенту риска

Во втором

варианте величина риска в 1,5 раза меньше.

Слайд 15Пример: у человека имеется 10 000 р. Ему предлагается подбросить

монету. Если выпадает «орел», то он получает 50 000 р.

Если же выпадает «цифра», он должен уплатить 20 000 р. Стоит ли этому человеку участвовать в подобном пари?

Если подсчитать математическое ожидание дохода, то, поскольку каждая сторона монеты имеет одну и ту же вероятность выпасть, равную 0,5, оно равно

50 000 × 0,5 + (–20 000) × 0,5 = 15 000.

Казалось бы, пари весьма выгодно. Однако большинство людей на него не пойдет, поскольку с вероятностью 0,5 они лишатся всего своего состояния и останутся должны 10 000 р.

Слайд 17В стратегии риск-менеджмента применяются правила:

Максимум выигрыша.

Оптимальная вероятность результата.

Оптимальная колеблемость результата.

Оптимальное

сочетание выигрыша и величины риска.

Слайд 181. Максимум выигрыша:

Сущность правила максимума выигрыша - из

возможных вариантов рисковых вложений капитала выбирается вариант, дающий наибольшую эффективность

результата (выигрыш, доход, прибыль) при минимальном или приемлемом для инвестора риске

Слайд 191. Максимум выигрыша:

Пример. «Владелец груза, который следует перевести морским транспортом,

знает, что в результате возможной гибели корабля он теряет груз

стоимостью 100 млн. руб. Вероятность кораблекрушения незначительная и составляет всего 0,05; страховой тариф при страховании груза составляет 3 % от страховой суммы.

Стоит ли страховать перевозку?

1. Вероятность перевозки груза без кораблекрушения = 0,95

2. Затраты на страхование груза = 3 млн. руб.

3. При страховании владельцем груза его выигрыш составляет:

(0,05 · 100 + 0,95 · (-3)) = 2,15 млн. руб.

4.При отказе от страхования убыток равен:

(0,05 · (-100) + 0,95 · 3) = - 2,15 млн. руб.

Слайд 202. Оптимальная вероятность результата:

Сущность правила - из возможных решений выбирается

то, при котором вероятность результата является приемлемой для инвестора.

Пример. Имеются

два варианта рискового вложения капитала. По первому варианту ожидается получить прибыль 1 млн. руб. при вероятности 0,9. По второму варианту ожидается получить прибыль 1,8 млн. руб. при вероятности 0,7.

По 2 варианту сумма прибыли больше на 80 %, а вероятность ее получения ниже всего на 20 %. Второй вариант можно считать наиболее выгодным.

Слайд 213. Оптимальная колеблемость результата:

Сущность правила – выбирается решение, при котором

вероятности выигрыша и проигрыша для одного и того же рискового

вложения капитала имеют небольшой разрыв.

Пример. Имеем два варианта рискового вложения капитала. В первом варианте с вероятностью 0,6 можно получить доход 1 млн. руб. и с вероятностью 0,4 получить убыток 0,6 млн. руб. Во втором варианте с вероятностью 0,8 можно получить доход 2 млн. руб. и с вероятностью 0,2 получить убыток в 1,5 млн. руб.

Средний ожидаемый доход составляет:

первый вариант: 0,6 · 1 + 0,4 · (-0,6) = 0,36 млн. руб.;

второй вариант: 0,8 · 2 + 0,2 · (-1,5) = 1,3 млн. руб.

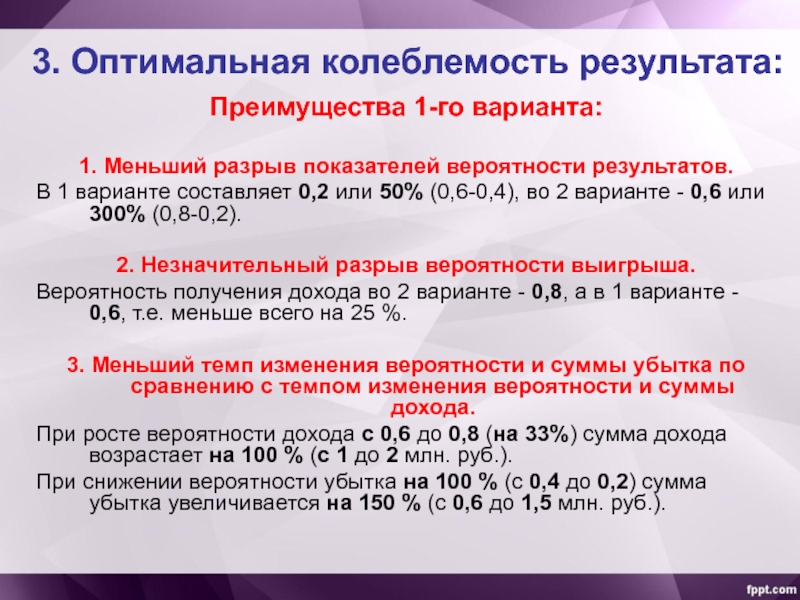

Слайд 223. Оптимальная колеблемость результата:

Преимущества 1-го варианта:

1. Меньший разрыв показателей вероятности

результатов.

В 1 варианте составляет 0,2 или 50% (0,6-0,4), во 2

варианте - 0,6 или 300% (0,8-0,2).

2. Незначительный разрыв вероятности выигрыша.

Вероятность получения дохода во 2 варианте - 0,8, а в 1 варианте - 0,6, т.е. меньше всего на 25 %.

3. Меньший темп изменения вероятности и суммы убытка по сравнению с темпом изменения вероятности и суммы дохода.

При росте вероятности дохода с 0,6 до 0,8 (на 33%) сумма дохода возрастает на 100 % (с 1 до 2 млн. руб.).

При снижении вероятности убытка на 100 % (с 0,4 до 0,2) сумма убытка увеличивается на 150 % (с 0,6 до 1,5 млн. руб.).

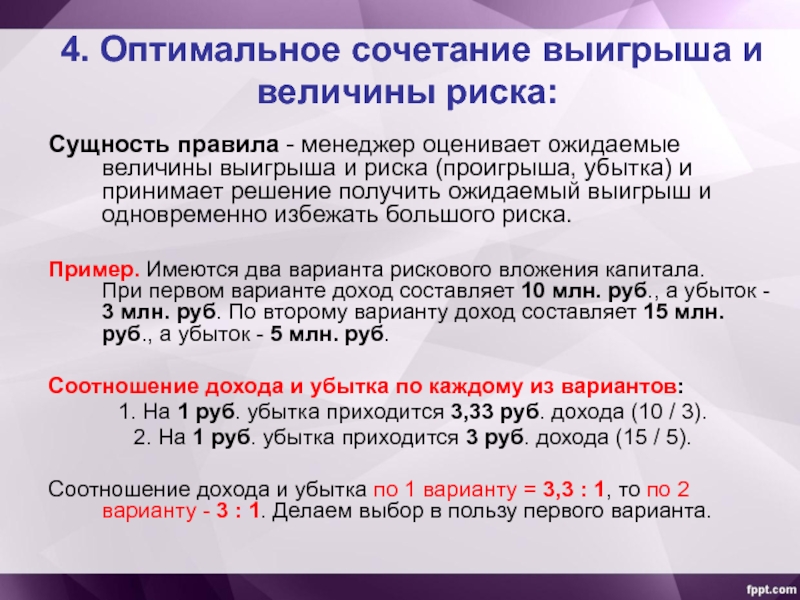

Слайд 234. Оптимальное сочетание выигрыша и величины риска:

Сущность правила - менеджер

оценивает ожидаемые величины выигрыша и риска (проигрыша, убытка) и принимает

решение получить ожидаемый выигрыш и одновременно избежать большого риска.

Пример. Имеются два варианта рискового вложения капитала. При первом варианте доход составляет 10 млн. руб., а убыток - 3 млн. руб. По второму варианту доход составляет 15 млн. руб., а убыток - 5 млн. руб.

Соотношение дохода и убытка по каждому из вариантов:

1. На 1 руб. убытка приходится 3,33 руб. дохода (10 / 3).

2. На 1 руб. убытка приходится 3 руб. дохода (15 / 5).

Соотношение дохода и убытка по 1 варианту = 3,3 : 1, то по 2 варианту - 3 : 1. Делаем выбор в пользу первого варианта.