Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Управление финансами в коммерческом банке

Содержание

- 1. Управление финансами в коммерческом банке

- 2. Раздел 1. «Основы управления финансами в коммерческом банке»Тема 1.1. Управление финансами в системе банковского менеджмента

- 3. Управление – комплекс целенаправленных воздействий субъекта управления

- 4. Цель и задачи управления финансами коммерческого банкаЦелью

- 5. Объект и субъекты управления финансамиОбъектом управления являются

- 6. Субъекты управления финансами коммерческого банка разделяют на

- 7. К внутренним субъектам управления финансами банка относятся:совет

- 8. Правовое обеспечение управления финансами коммерческого банкаОтличительной чертой

- 9. Правовое обеспечение управления финансами коммерческого банка1-й блок

- 10. Правовое обеспечение управления финансами коммерческого банка2-й блок

- 11. Правовое обеспечение управления финансами коммерческого банка3-й блок

- 12. Управление финансами коммерческого банка включает:управление ликвидностью;управление прибылью;управление

- 13. Система управления финансами коммерческого банка нацелена на достижение его финансовой устойчивости

- 14. Тема 1.2. Устойчивость коммерческого банка: понятие и

- 15. Устойчивость коммерческого банка: понятие и составляющие«Устойчивость коммерческого

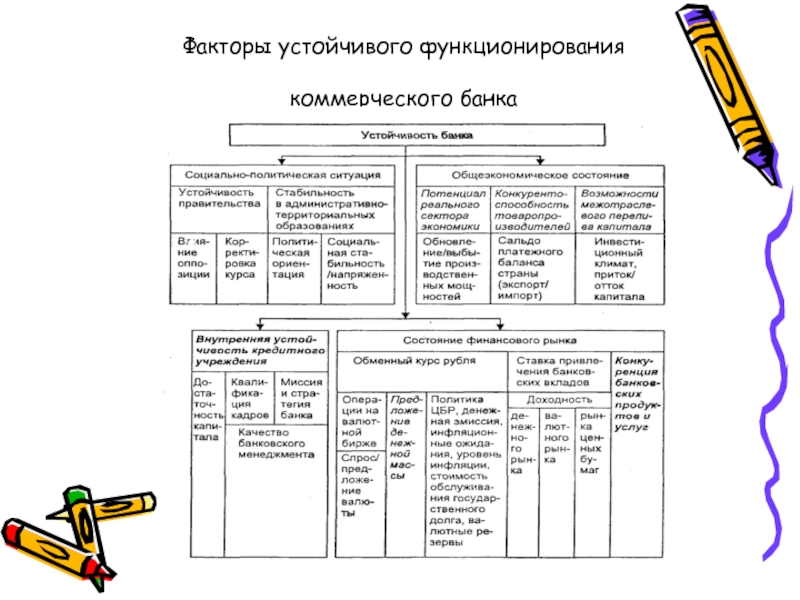

- 16. Факторы устойчивого функционирования коммерческого банка

- 17. Структурные составляющие устойчивости коммерческого банка Капитальная устойчивость

- 18. Структурные составляющие устойчивости коммерческого банка3. Функциональная устойчивость

- 19. Структурные составляющие устойчивости коммерческого банка5. Финансовая устойчивость

- 20. Схема финансового менеджмента в коммерческом банке на основе управления его устойчивостью

- 21. Функции финансового менеджмента, обеспечивающие устойчивость банка1. К

- 22. Функции финансового менеджмента, обеспечивающие устойчивость банка2. Управление

- 23. Функции финансового менеджмента, обеспечивающие устойчивость банка3. Функции

- 24. Тема 1.3. Основы финансового планирования в коммерческом

- 25. Задачи финансового планирования:Определение влияния плановых альтернатив на

- 26. Задачи финансового планирования:6. Определить соотношение рисков разрабатываемой

- 27. Состав бюджета банкаплан формирования прибыли;смета административно-хозяйственных расходов;смета

- 28. Финансовая структура банкаФинансовая структура банка представляет собой

- 29. Финансовая структура банкаНа нижнем уровне финансовой структуры

- 30. Финансовая структура банкаНа следующем уровне иерархии все

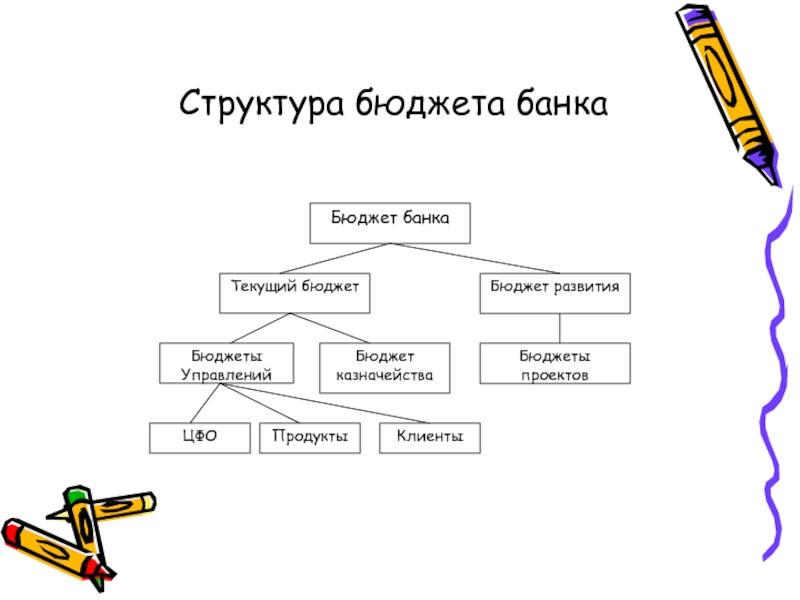

- 31. Структура бюджета банка

- 32. Раздел 2. Управление банковскими активами и пассивамиТема 2.1. Понятие и сущность управления активами

- 33. Понятие и сущность управления активамиУправление

- 34. Понятие и сущность управления активамиУправление активами включает три блока:управление общей структурой активов;управление доходностью;управление ликвидностью.

- 35. Управление общей структурой активов представляет собой определение

- 36. Управление доходностью включает мероприятия, направленные на максимизацию

- 37. Выделяют 3 альтернативных стратегии при управлении доходностью:приоритетная

- 38. Управление ликвидностью включает мероприятия, направленные на выявление

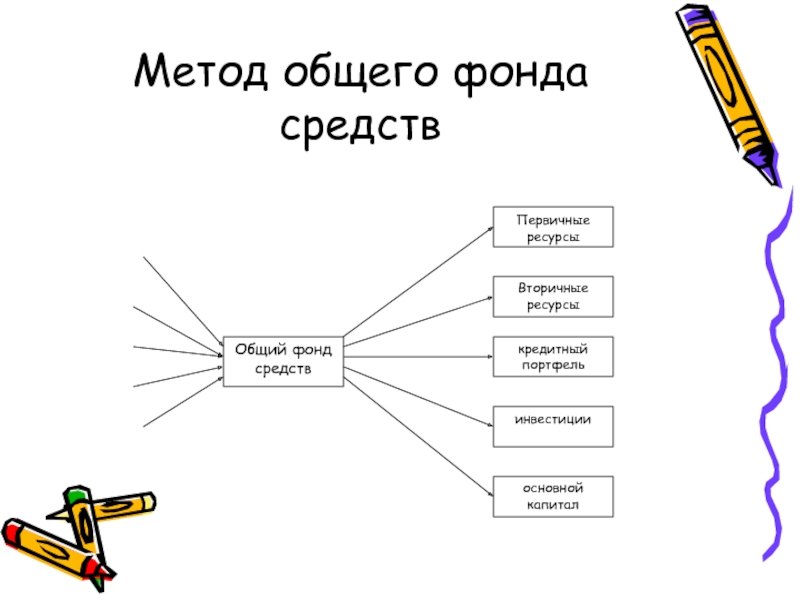

- 39. Методы управления активами1. Метод общего фонда средств.В

- 40. Метод общего фонда средств

- 41. Метод общего фонда средствПервичные резервы (т.е. мгновенно

- 42. Метод общего фонда средствТретья группа активов, на

- 43. Метод общего фонда средствДостоинство метода состоит в

- 44. 2. Метод распределения (конверсии) активов При использовании метода распределения

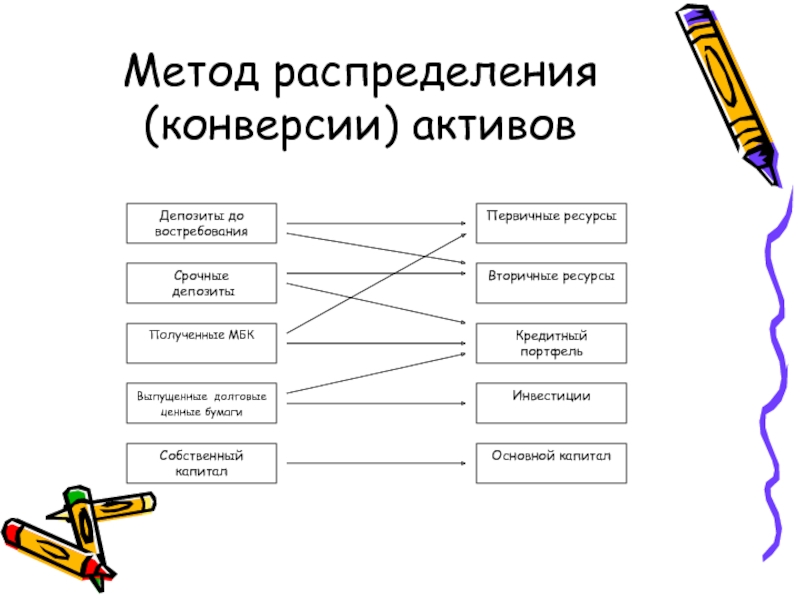

- 45. Метод распределения (конверсии) активов

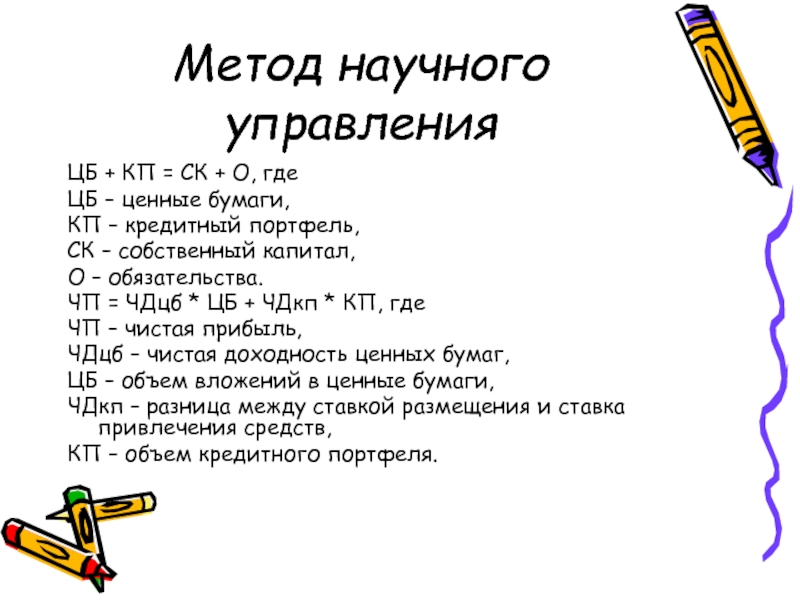

- 46. 3. Метод научного управленияОснован на линейном программировании

- 47. Метод научного управленияЦБ + КП = СК

- 48. Скачать презентанцию

Раздел 1. «Основы управления финансами в коммерческом банке»Тема 1.1. Управление финансами в системе банковского менеджмента

Слайды и текст этой презентации

Слайд 2Раздел 1. «Основы управления финансами в коммерческом банке»

Тема 1.1. Управление

финансами в системе банковского менеджмента

Слайд 3Управление – комплекс целенаправленных воздействий субъекта управления на объект управления

с целью достижения поставленных задач.

Управление банковской деятельностью (банковский менеджмент) в

общем виде представляет собой управление отношениями, связанными со стратегическим и тактическим планированием, анализом, регулированием, контролем деятельности банка и включает управление финансами, маркетинговой деятельностью, персоналом, осуществляющим банковские операции.Управление финансами коммерческого банка (финансовый менеджмент) является составной частью общего процесса управления, направленной на эффективное использования финансовых ресурсов для достижения поставленных перед банком целей и задач.

Слайд 4Цель и задачи управления финансами коммерческого банка

Целью управления финансами является

обеспечение устойчивости коммерческого банка.

Основные задачи, которые решают финансовые менеджеры:

определение текущих

приоритетов деятельности банка и выбор секторов финансовых рынков, позволяющих банку оптимально использовать свои ресурсы;определение процентных ставок по привлечению и размещению ресурсов, обеспечивающих банку маржу, достаточную для покрытия банковских расходов и получения прибыли;

размещение свободных ресурсов, учитывающее специфику банковских пассивов, их стоимость, и следовательно, соблюдение требований ликвидности, ограничения процентного риска и риска контрагента («золотое банковское правило» - правило банковской деятельности, согласно которому кредиты и депозиты должны быть сбалансированы по срокам);

определение тактики поведение банка на финансовых рынках, использование свободных ресурсов для проведения спекулятивных операций с ценными бумагами, валютными ценностями, драгоценными металлами и т.д.;

управление процентными и валютными рисками банка, хеджирование с использованием различного вида срочных контрактов;

определение лимитов проводимых операций, обеспечивающих, с одной стороны, эффективную и удобную для клиентов организацию продажи банковских продуктов, а с другой стороны, минимизацию операционных банковских рисков;

Финансовый анализ банковской деятельности и определение тенденций ее развития (финансовое планирование).

Слайд 5Объект и субъекты управления финансами

Объектом управления являются экономические отношения, возникающие

при формировании и размещении финансовых ресурсов коммерческого банка.

Формирование финансовых

ресурсов банка:открытие и ведение счетов клиентов (около 60%);

получение межбанковских кредитов (10-20%);

выпуск собственных долговых бумаг (сертификаты, облигации, векселя; 5-15%);

собственный капитал (10-30%).

Направление размещения финансовых ресурсов:

кредитные операции (объем кредитного портфеля 40-60%);

вложения в ценные бумаги (20-30%);

проведение факторинговых операций и учет векселей (10%);

лизинговая деятельность (1-5%);

спекулятивные сделки с драгоценными металлами и иностранной валютой.

Слайд 6Субъекты управления финансами коммерческого банка разделяют на внешних и внутренних.

К

внешним субъектам управления финансами относят:

Государство в лице законодательного органа;

Центральный банк

Российской Федерации.Управление внешними субъектами осуществляется посредством принятия законодательных и нормативных актов, регулирующих банковскую деятельность.

Слайд 7К внутренним субъектам управления финансами банка относятся:

совет директоров банка;

исполнительное руководство

(менеджмент) банка: Правление банка, руководители функциональных и управленческих подразделений, а

также комитетов (Кредитного комитета, Казначейства, Службы внутреннего контроля, Кредитного управления и т.д.).Управление осуществляется посредством принятия самостоятельных решений в процессе деятельности банка.

Слайд 8Правовое обеспечение управления финансами коммерческого банка

Отличительной чертой банковской деятельности является

ее высокая рискованность.

На формирование и размещение финансовых ресурсов коммерческого

банка оказывают влияние различные макроэкономические факторы:политическая и экономическая стабильность страны;

уровень инфляции;

доверие кредиторов и инвесторов к банковской системе;

развитость и устойчивость финансовых рынков и др.

В этих условиях во всех странах банковская деятельность относится к наиболее регулируемой со стороны государства. Основным методом централизованного регулирования банковской деятельности является правовое обеспечение.

Правовое обеспечение управления финансами коммерческого банка в Российской Федерации состоит из трех основных блоков.

Слайд 9Правовое обеспечение управления финансами коммерческого банка

1-й блок – основные законодательные

акты, регулирующие деятельность кредитных организаций в Российской Федерации (федеральные законы

«О Центральном банке Российской Федерации (Банке России), «О банках и банковской деятельности», «О несостоятельности (банкротстве) кредитных организаций», «О страховании вкладов физических лиц в банках Российской Федерации» и др.)Слайд 10Правовое обеспечение управления финансами коммерческого банка

2-й блок – нормативные документы

Банка России, определяющие состав и содержание пруденциальных норм и требований

к кредитным организациям.Данные документы регулируют предельные величины рисков, принимаемых кредитными организациями, уровень и состав резервов, обеспечивающих их устойчивость и надежность, содержат требования к порядку регистрации и лицензирования кредитных организаций, ведению бухгалтерского учета и отчетности, осуществлению безналичных расчетов и т.д.

Слайд 11Правовое обеспечение управления финансами коммерческого банка

3-й блок документов – нормативные

документы самих кредитных организаций.

К ним относятся положения, инструкции, методики,

определяющие политику кредитной организации в целом и по определенным направлениям, плановые показатели деятельности, порядок осуществления отдельных операций и предоставления услуг, методики осуществления методических разработок, порядок осуществления внутрибанковского контроля, требования к кредитной документации и др.Слайд 12Управление финансами коммерческого банка включает:

управление ликвидностью;

управление прибылью;

управление активами и пассивами;

управление

собственным капиталом;

управление заемным капиталом;

управление банковскими рисками;

управление кредитным портфелем;

управление банковскими инновациями.

Слайд 13Система управления финансами коммерческого банка нацелена на достижение его финансовой

устойчивости

Слайд 14Тема 1.2. Устойчивость коммерческого банка: понятие и составляющие

Термин «устойчивость» чаще

всего используется в значении «стабильность, равновесие». В публикациях по экономическому

анализу и менеджменту устойчивость определяется как прогноз платежеспособности, в маркетинге – сохранение объема продаж и занимаемого сектора рынка.В широком смысле, экономическая устойчивость отражает особое состояния хозяйственной системы в сложной рыночной среде, которое гарантирует целенаправленность ее движения в настоящем и прогнозируемом будущем.

«Категория «устойчивость коммерческого банка» отражает содержание состояния кредитной организации в существующей рыночной среде» (Финансовый менеджмент: теория и практика: Учебник/ Финансовая академия при Правительстве РФ; Академия менеджмента и рынка. Ин-т финансового менеджмента; Под ред. Е.С. Стояновой. – 5-е изд., перераб. и доп. – М.: Перспектива, 2005. – С. 505)

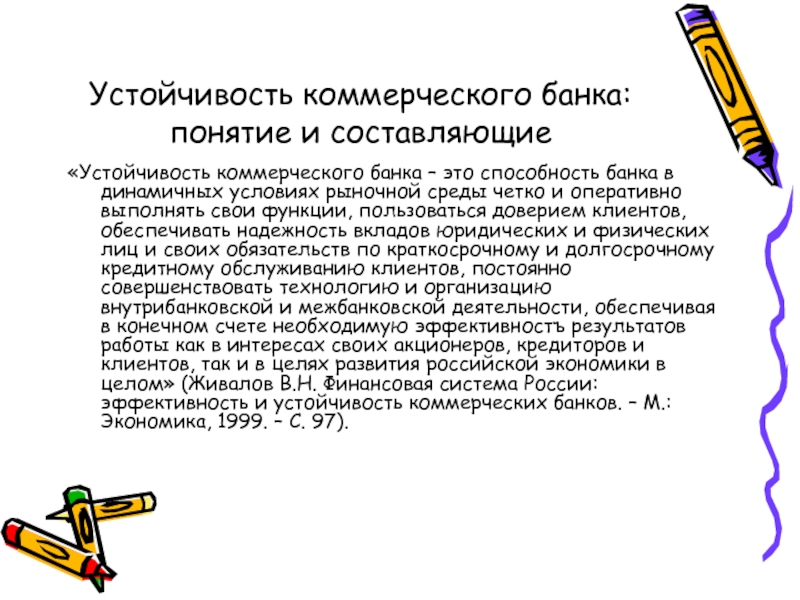

Слайд 15Устойчивость коммерческого банка: понятие и составляющие

«Устойчивость коммерческого банка – это

способность банка в динамичных условиях рыночной среды четко и оперативно

выполнять свои функции, пользоваться доверием клиентов, обеспечивать надежность вкладов юридических и физических лиц и своих обязательств по краткосрочному и долгосрочному кредитному обслуживанию клиентов, постоянно совершенствовать технологию и организацию внутрибанковской и межбанковской деятельности, обеспечивая в конечном счете необходимую эффективностъ результатов работы как в интересах своих акционеров, кредиторов и клиентов, так и в целях развития российской экономики в целом» (Живалов В.Н. Финансовая система России: эффективность и устойчивость коммерческих банков. – М.: Экономика, 1999. – С. 97).Слайд 17Структурные составляющие устойчивости коммерческого банка

Капитальная устойчивость коммерческого банка. Данный

вид устойчивости определяется размерами собственного капитала банка. Величина собственного капитала

банка обеспечивает достаточный объем денежных ресурсов для удовлетворения требований о погашении банковских вкладов, резервов для покрытия непредвиденных убытков и долгов, для финансирования развития банка, для адекватных действий в случае наступления форс-мажорных обстоятельств, для адаптации к постоянно изменяющимся внешним условиям.2. Коммерческая устойчивость коммерческого банка. Представляет собой меру встроенности коммерческого банка в инфраструктуру рыночных отношений: степень и прочность связей во взаимоотношениях с государством, участие в межбанковских отношениях, контроль значительной доли финансовых потоков в стране, качество отношений с кредиторами, клиентами и вкладчиками, тесная связь денежного капитала банка с рынком реальных капиталов.

Слайд 18Структурные составляющие устойчивости коммерческого банка

3. Функциональная устойчивость коммерческого банка:

а) специализация

коммерческого банка на ограниченном круге услуг, которая позволяет специализированному банку

более эффективно управлять выбранным ассортиментом банковских продуктов;б) расширение функций или универсализация коммерческого банка, предпосылкой которой является представление о его устойчивости, исходя из того, что большинство клиентов предпочитает удовлетворять весь набор своих потребностей в банковских продуктах в одном банке.

4. Организационно-структурная устойчивость коммерческого банка. Организационная структура банка и ее управление должны соответствовать цели банка, конкретному ассортименту банковских продуктов и услуг, выполняемым функциям.

Слайд 19Структурные составляющие устойчивости коммерческого банка

5. Финансовая устойчивость коммерческого банка. Характеризуется

интегральные финансово-экономическими показатели состояния деятельности банка, которые синтезируют характеристики других

экономических составляющих финансовой устойчивости банка: объем и структуру собственных средств, уровень доходов и прибыли, норму прибыли на собственный капитал банка, достаточность ликвидности, мультипликативную эффективность собственного капитала и создание банком добавленной стоимости, а также параметры деятельности, связанные с обеспечением информационно-аналитической и технологической поддержки управления финансовыми операциями банка.Слайд 21Функции финансового менеджмента, обеспечивающие устойчивость банка

1. К функциям по управлению

финансовой устойчивости банка относят:

1) программирование банка на основе финансово-экономических нормативов

деятельности банка (внешних и внутренних), программирование и стратегия деятельности банка;2) мониторинг и анализ деятельности банка, идентификация традиционных банковских рисков на основе балансовых обобщений;

3) Текущая оценка экономических выгод, операционно-стоимостный анализ банка.

Слайд 22Функции финансового менеджмента, обеспечивающие устойчивость банка

2. Управление организационной устойчивостью банка

осуществляется посредством реализации следующих функций:

1) планирование деятельности банка: маркетинговая стратегия

и бизнес-планирование подразделений банка;2) организационное построение банка (линейная, дивизионная, матричная структура; ориентация на услугу или клиента);

3) управление человеческим капиталом: мотивация, материальное стимулирование, раскрытие инновационного потенциала.

Слайд 23Функции финансового менеджмента, обеспечивающие устойчивость банка

3. Функции по управлению функциональной

устойчивостью банка:

1) специализация банка;

2) универсализация банка.

4. Коммерческая устойчивость банка:

1) продуктовая

политика банка и функционально-технологическая поддержка продуктового ряда банка;2) финансовый менеджмент клиентуры банка и его развитие в инновационное направление деятельности банка на основе потребностей клиентов (рынка) или управление изменениями (реинжиниринг процессов обслуживания клиентов).

5. Капитальная устойчивость банка:

1) кредитно-инвестиционная политика банка;

2) эмиссионно-учредительская и фондовая политика банка.

Слайд 24Тема 1.3. Основы финансового планирования в коммерческом банке

Планирование представляет собой

процесс принятия и организации выполнения управленческих решений, связанных с будущим

развитием коммерческого банка.Финансовое планирование ориентировано на составление альтернативных бюджетов, учитывающих необходимые затраты капитала и других ресурсов на новые проекты развития банка и одновременно соблюдение требования принятия риска в пределах собственных источников его покрытия.

Слайд 25Задачи финансового планирования:

Определение влияния плановых альтернатив на стоимость банка.

Определение необходимых

ресурсов и внутренних возможностей банка для реализации планов.

Составление прогноза результатов

деятельности банка.Определить целевую себестоимость банковских продуктов.

Определить ценовую ценовую политику, позволяющую достичь прогнозных финансовых результатов.

Слайд 26Задачи финансового планирования:

6. Определить соотношение рисков разрабатываемой стратегии и имеющихся

исотников их покрытия.

7. Определить систему стратегических лимитов и ограничений.

8. Обосновать

финансовую устойчивость и ликвидность банка в условиях реализации стратегических планов.9. Представить систему показателей результативности, для ориентирования в процессе операционного планирования и принятия текущих решениий.

Слайд 27Состав бюджета банка

план формирования прибыли;

смета административно-хозяйственных расходов;

смета капитальных затрат;

план распределения

капитала по направлениям деятельности банка;

система стратегических лимитов, отражающую план распределения

капитала.Слайд 28Финансовая структура банка

Финансовая структура банка представляет собой иерархию субъектов финансового

управления.

В финансовой структуре выделяют два блока – блок текущей деятельности

и блок развития.Слайд 29Финансовая структура банка

На нижнем уровне финансовой структуры банка находятся центры

финансовой ответственности. Виды ЦФО:

центры затрат, отвечающие за издержки деятельности банка;

центры

прибыли, отвечающие за финансовый результат проведения операций с клиентами;центры инвестиций, отвечающие за реализацию и сроки окупаемости инвестиционных проектов.

Слайд 30Финансовая структура банка

На следующем уровне иерархии все ЦФО распределяются по

следующим элементам:

блок развития аккумулирует проекты банка, имеющие стратегическое значение для

его развития;стратегические бизнес-единицы соответствуют выделенным в банке ключевым направлениям деятельности. Могут формироваться по клиентскому, продуктовому и географическому признаку;

казначейство, отвечающее за управление ликвидностью и проведение операций на организованных рынках.

Слайд 32Раздел 2. Управление банковскими активами и пассивами

Тема 2.1. Понятие и

сущность управления активами

Слайд 33

Понятие и сущность управления активами

Управление активами - это самостоятельное

направление финансового менеджмента, включающее в себя пути и порядок размещения

собственных и привлеченных средствСлайд 34Понятие и сущность управления активами

Управление активами включает три блока:

управление общей

структурой активов;

управление доходностью;

управление ликвидностью.

Слайд 35Управление общей структурой активов представляет собой определение оптимальной структуры активов

с учетом минимизации рисков. Основной нормативный документ – Инструкция ЦБ

РФ от 16.01.04 № 110 –И «Об обязательных нормативах банков». Все активы делятся на 5 групп риска. Основной стратегической целью управления структурой является оптимизация соотношения между активами и пассивами по доходности и ликвидности.Слайд 36Управление доходностью включает мероприятия, направленные на максимизацию доходов по размещаемым

ресурсам.

На доходность активов влияют следующие факторы:

доходность каждой конкретной операции;

соотношение

работающих и неработающих активов;уровень наступивших финансовых рисков;

факторы макросреды;

внутренние факторы, связанные с кредитной политикой, риск-менеджментом и способностью максимально удовлетворить клиентов.

По уровню доходности активы группируются:

высокодоходные (факторинг, лизинг, долгосрочные вложения и т.д.),

средней доходности (краткосрочные кредиты, кредитные линии, овердрафты и т.д.),

низкодоходные (государственные ценные бумаги, драгоценные металлы),

недоходные (денежные средства, корреспондентские счета),

убыточные (безнадежные ссуды, непродаваемые ценные бумаги).

Слайд 37Выделяют 3 альтернативных стратегии при управлении доходностью:

приоритетная ориентация на высокодоходные

активы: требует хорошего обеспечения; имеет смысл, когда у банка хорошо

развито финансовое планирование; высокий уровень риск-менеджмента; способность создавать соответствующие резервы; стабильная рыночная ситуация.Приоритетная ориентация на диверсификацию вложений: банк рационально с позиции риска распределяет свои средства; это среднерисковая стратегия; можно слегка ослабить риск-менеджмент.

Приоритетная ориентация на высоконадежный и стабильный доход: низкорисковая стратегия; минимальный объем доходов; используется для «карманных» банков.

Слайд 38Управление ликвидностью включает мероприятия, направленные на выявление проблем с ликвидностью

и определение путей ее поддержания. Для управления ликвидностью активы классифицируют:

активы

с абсолютной ликвидностью (денежные средства, корреспондентские счета в других банках)высоколиквидные активы;

активы со средней ликвидностью (краткосрочный кредитный портфель и т.д.),

низколиквидные активы (долгосрочные вложения);

неликвидные активы (основные средства, материальные активы и др.).

Слайд 39Методы управления активами

1. Метод общего фонда средств.

В основе метода лежит

идея объединения всех ресурсов. Затем совокупные средства распределяются между всеми

видами активов. При данном методе не имеет значения для осуществления конкретной активной операции из какого источника поступили средства.Слайд 41Метод общего фонда средств

Первичные резервы (т.е. мгновенно ликвидные активы) к

ним относится кассовая наличность, средства на счетах в Центральном банке,

средства на корреспондентских счетах других банков. Доля первичных резервов в общей сумме активов около 15%.К вторичным резервам относят краткосрочные государственные ценные бумаги, в частности облигации, краткосрочные межбанковские кредиты (10%).

Слайд 42Метод общего фонда средств

Третья группа активов, на которую приходится наибольшая

доля размещаемых средств, - это ссуды клиентам. Вложения в активы

этой группы приносят наибольший доход банку, но и одновременно наиболее рискованны (55%)Четвертая группа активов, доля и состав которой определяются на основе прогнозирования развития экономики, входят первоклассные ценные бумаги с относительно длительными сроками погашения. Назначение инвестиций в эти ценные бумаги - приносить банку определенный постоянный доход и по мере приближения срока погашения долговых обязательств выступать в качестве дополнения резерва второй очереди (5%).

Доля последней группы активов «Основной капитал» составляет 15%.

Слайд 43Метод общего фонда средств

Достоинство метода состоит в том, что он

предоставляет руководству банка значительную свободу в выборе направлений вложений средств

и видов проводимых банком активных операций.Недостатками метода выступают, во-первых, то, что определение структуры размещения средств руководством банка может быть достаточно субъективным, а, следовательно, принести дополнительный риск в деятельности банка; во-вторых, с точки зрения поддержания ликвидности данный метод является недостаточно корректным, поскольку в нем отсутствуют четкие ориентиры по установлению достаточного уровня ликвидности активов.

Слайд 442. Метод распределения (конверсии) активов

При использовании метода распределения активов , или метода

конверсии средств, учитывается зависимость ликвидных средств от источников привлеченных банком

средств и устанавливается определенное соотношение между соответствующими видами активов и пассивов. При этом принимается во внимание, что средства из каждого источника с учетом их оборачиваемости требуют различного обеспечения и соответственно норм обязательных резервов. В частности, по вкладам до востребования необходимо устанавливать более высокую норму обязательных резервов, чем по срочным вкладам. Отсюда большая доля средств, привлеченных в виде вкладов до востребования, должна помещаться в резервы первой и второй очереди, что позволит обеспечить выполнение обязательств банка перед вкладчиками.Слайд 463. Метод научного управления

Основан на линейном программировании с использованием системы

уравнений, в которую закладываются внешние и внутренние ограничения и требования,

связанные с функциями банка. Данный метод учитывает:выполнение экономических нормативов;

требования по уровню ликвидности;

по созданию резервов на возможные потери;

нормативы резервирования в фонд обязательных резервов;

допустимый уровень рисков;

минимальный объем основных составляющих активов;

требования по использованию прибыли;

ставки по основным операциям;

требования к собственному капиталу.

Слайд 47Метод научного управления

ЦБ + КП = СК + О, где

ЦБ

– ценные бумаги,

КП – кредитный портфель,

СК – собственный капитал,

О –

обязательства.ЧП = ЧДцб * ЦБ + ЧДкп * КП, где

ЧП – чистая прибыль,

ЧДцб – чистая доходность ценных бумаг,

ЦБ – объем вложений в ценные бумаги,

ЧДкп – разница между ставкой размещения и ставка привлечения средств,

КП – объем кредитного портфеля.