Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Упрощенная система налогообложения (УСН)

Содержание

- 1. Упрощенная система налогообложения (УСН)

- 2. Вопросы для обсуждения: Общая характеристика специального налогового режима. Элементы упрощенной системы налогообложения.

- 3. Общая характеристика специального налогового режима:Специальный налоговый режим

- 4. Налогоплательщики (ст. 346.12 НК РФ):Организации и индивидуальные

- 5. Ограничения на право применения УСН:1. Размер доходов

- 6. Ограничения на право применения УСН:2. Вид деятельности

- 7. Ограничения на право применения УСН:2. Вид деятельности

- 8. Ограничения на право применения УСН:3. Система налогообложения

- 9. Ограничения на право применения УСН:4. Структура организации,

- 10. Ограничения на право применения УСН:5. Численность работников

- 11. Ограничения на право применения УСН:6. Стоимость имущества

- 12. Налоги, от которых освобождены плательщики единого налога:Организации:

- 13. Налоги, от которых освобождены плательщики единого налога:Индивидуальные

- 14. Объекты налогообложения (ст. 346.13, 346.14 НК

- 15. Порядок определения доходов (ст. 346.15 НК

- 16. Определение расходов (ст. 346.16 НК РФ):расходы

- 17. Порядок признания доходов и расходов (ст.ст. 346.16,

- 18. Порядок уплаты минимального налога (ст. 346.18):Минимальный

- 19. Порядок уменьшения налоговой базы на суммы убытков,

- 20. Порядок уменьшения налоговой базы на суммы убытков,

- 21. Налоговый период (ст. 346.19):признаётся календарный год.Отчётные периоды - первый квартал, полугодие, девять месяцев.

- 22. Налоговые ставки (ст. 346.20):6% - объект налогообложения

- 23. Налоговые ставки (ст. 346.20):На территории Свердловской области

- 24. Сроки уплаты (ст. 346.21):Авансовые платежи – не

- 25. Сроки уплаты (ст. 346.21):Сумма налога (авансовых платежей

- 26. Сроки предоставления налоговой декларации (ст. 346.23):-

- 27. Патентная система налогообложения

- 28. Условия применения :индивидуальные предприниматели могут применять при

- 29. Условия применения:среднесписочная численность работников в течение налогового

- 30. Условия применения:Не применяется в отношении видов предпринимательской

- 31. Условия применения :Патент действует только на территории

- 32. Стоимость патента и порядок уплаты:Годовая стоимость патента

- 33. Скачать презентанцию

Вопросы для обсуждения: Общая характеристика специального налогового режима. Элементы упрощенной системы налогообложения.

Слайды и текст этой презентации

Слайд 2Вопросы для обсуждения:

Общая характеристика специального налогового режима.

Элементы упрощенной

системы налогообложения.

Слайд 3Общая характеристика специального налогового режима:

Специальный налоговый режим является льготной системой

налогообложения. Основное предназначение – обеспечить развитие предприятий малого бизнеса.

Порядок

исчисления и уплаты определяется главой 26.2 НК РФ.Характеристики специального налогового режима:

федеральный;

прямой.

Слайд 4Налогоплательщики

(ст. 346.12 НК РФ):

Организации и индивидуальные предприниматели, перешедшие на УСН.

Переход

на УСН и возврат к общему режиму налогообложения производится в

добровольном порядке;Нарушение критериев применения УСН влечет за собой обязанность налогоплательщика прекратить применения УСН и перейти на ОСНО.

Слайд 5Ограничения на право применения УСН:

1. Размер доходов от реализации (для

организаций).

Не вправе перейти на УСН:

Доходы от реализации (без

НДС) по итогам девяти месяцев года, в котором организация подаёт заявление о переходе на УСН, превысили 45 млн. руб. (в 2014 году 45 млн.*1,067);Утрата права применения УСН:

Доходы налогоплательщика по итогам отчетного (налогового) периода превысили 60 млн. руб. (в 2014 году 60 млн.*1,067)

Слайд 6Ограничения на право применения УСН:

2. Вид деятельности (для организаций).

банки;

страховщики;

негосударственные

пенсионные фонды;

инвестиционные фонды;

ломбарды;

организации, являющиеся участниками соглашений о разделе продукции;

профессиональные участники

рынка ценных бумаг.Слайд 7Ограничения на право применения УСН:

2. Вид деятельности (для организаций и

индивидуальных предпринимателей).

лица, занимающиеся производством подакцизных товаров;

лица, занимающиеся добычей и

реализацией полезных ископаемых (за исключением общераспространенных полезных ископаемых);лица, занимающиеся игорным бизнесом;

нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты.

Слайд 8Ограничения на право применения УСН:

3. Система налогообложения

(для организаций и

индивидуальных предпринимателей).

лица, перешедшие на систему налогообложения для сельскохозяйственных товаропроизводителей;

лица,

по видам деятельности, применяющим систему единого налога на вмененный доход для отдельных видов деятельности.Слайд 9Ограничения на право применения УСН:

4. Структура организации, форма собственности и

структура уставного капитала (для организаций).

организации, имеющие филиалы и (или)

представительства;бюджетные учреждения;

иностранные организации;

организации, в которых доля участия других организаций составляет более 25 процентов.

Слайд 10Ограничения на право применения УСН:

5. Численность работников (для организаций и

индивидуальных предпринимателей).

лица, средняя численность работников которых за налоговый (отчетный)

период превышает 100 человек.Слайд 11Ограничения на право применения УСН:

6. Стоимость имущества (для организаций).

Организации, у

которых остаточная стоимость основных средств превышает 100 млн.руб.

Учитываются ОС, которые

подлежат амортизации и признаются амортизируемым имуществом в соответствии с главой 25 НК РФ.Слайд 12Налоги, от которых освобождены плательщики единого налога:

Организации:

налог на прибыль

организаций;

налог на имущество организаций;

налог на добавленную стоимость.

Слайд 13Налоги, от которых освобождены плательщики единого налога:

Индивидуальные предприниматели:

налог на доходы

физических лиц – в отношении доходов, полученных от предпринимательской деятельности;

налог

на имущество физических лиц – в отношении имущества, которое используется для предпринимательской деятельности;налог на добавленную стоимость.

Слайд 14Объекты налогообложения

(ст. 346.13, 346.14 НК РФ):

Доходы;

Доходы, уменьшенные на величину

расходов.

Выбор объекта налогообложения:

Осуществляется налогоплательщиком до начала налогового периода, в котором

впервые применена УСН.Слайд 15Порядок определения доходов

(ст. 346.15 НК РФ):

В состав доходов включаются:

доходы от реализации, определяемые в соответствии со ст. 249;

внереализационные

доходы, определяемые в соответствии со ст. 250.Не учитываются в составе доходов:

доходы, не учитываемые при определении налоговой базы по налогу на прибыль организаций в соответствии со ст. 251;

ряд других доходов.

Слайд 16Определение расходов

(ст. 346.16 НК РФ):

расходы на приобретение, сооружение и

изготовление основных средств;

расходы на приобретение, исключительных прав;

расходы на патентование;

расходы на

научные исследования и т.д.;Перечень расходов, учитываемых при расчете единого налога является закрытым и расходы, не поименованные в этом перечне, не могут быть учтены при определении налоговой базы по единому налогу.

Слайд 17Порядок признания доходов и расходов (ст.ст. 346.16, 346.17):

Датой получения дохода

признаётся день поступления денежных средств на счета в банках и

(или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).Расходы признаются после их фактической оплаты.

Слайд 18Порядок уплаты минимального налога

(ст. 346.18):

Минимальный налог уплачивается налогоплательщиками, применяющими

объект налогообложения в виде доходов, уменьшенных на величину расходов, в

тех случаях, когда сумма исчисленного ими налога за налоговый период составляет менее 1 % от доходов.Слайд 19Порядок уменьшения налоговой базы на суммы убытков, полученных по итогам

налогового периода (ст. 346.18):

Налогоплательщик, использующий в качестве объекта налогообложения доходы,

уменьшенные на величину расходов, вправе уменьшить исчисленную по итогам налогового периода налоговую базу на сумму убытка, полученного по итогам предыдущих налоговых периодов, в которых налогоплательщик применял УСН и использовал в качестве объекта налогообложения доходы, уменьшенные на величину расходов.Слайд 20Порядок уменьшения налоговой базы на суммы убытков, полученных по итогам

налогового периода (ст. 346.18):

Перенос убытка осуществляется в пределах 10 лет,

следующих за налоговым периодом, в котором получен этот убыток.Убыток, полученный налогоплательщиком при применении иных режимов налогообложения, не принимается при переходе на УСН.

Слайд 21Налоговый период (ст. 346.19):

признаётся календарный год.

Отчётные периоды - первый квартал,

полугодие, девять месяцев.

Слайд 22Налоговые ставки (ст. 346.20):

6% - объект налогообложения «доходы»;

15% - объект

налогообложения «доходы, уменьшенные на величину расходов». При этом с 1.01.09

года законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 %.Слайд 23Налоговые ставки (ст. 346.20):

На территории Свердловской области установлены дифференцированные налоговые

ставки:

7% - для всех налогоплательщиков, за исключением указанных ниже;

5% -

для налогоплательщиков, осуществляющих виды деятельности, указанные в Законе Св. обл. № 52-ОЗ.Слайд 24Сроки уплаты (ст. 346.21):

Авансовые платежи – не позднее 25-го числа

месяца, следующего за истекшим отчетным периодом.

Налог, подлежащий уплате по итогам

налогового периода:- организации – не позднее 31 марта года, следующего за истекшим налоговым периодом;

- индивидуальные предприниматели – не позднее 30 апреля года, следующего за истекшим налоговым периодом.

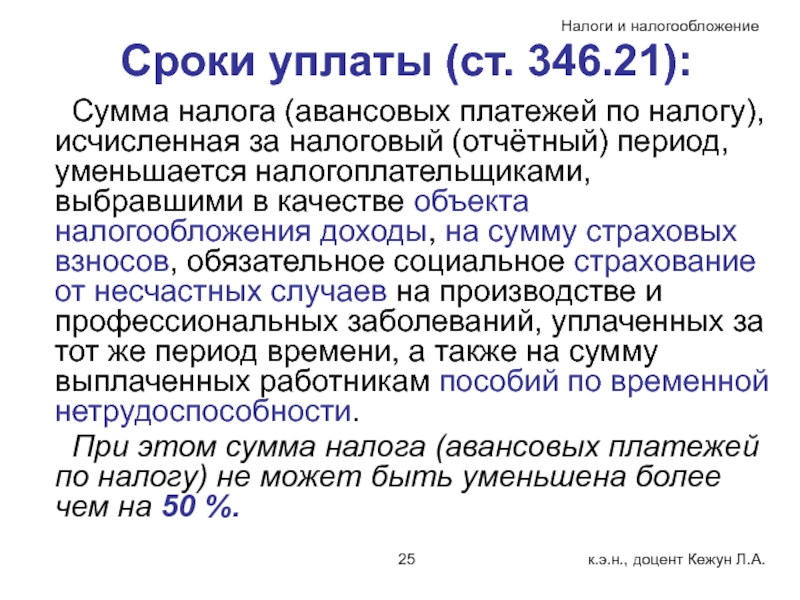

Слайд 25Сроки уплаты (ст. 346.21):

Сумма налога (авансовых платежей по налогу), исчисленная

за налоговый (отчётный) период, уменьшается налогоплательщиками, выбравшими в качестве объекта

налогообложения доходы, на сумму страховых взносов, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных за тот же период времени, а также на сумму выплаченных работникам пособий по временной нетрудоспособности.При этом сумма налога (авансовых платежей по налогу) не может быть уменьшена более чем на 50 %.

Слайд 26Сроки предоставления налоговой декларации

(ст. 346.23):

- организации – не позднее

31 марта года, следующего за истекшим налоговым периодом;

- индивидуальные предприниматели

– не позднее 30 апреля года, следующего за истекшим налоговым периодом.Слайд 28Условия применения :

индивидуальные предприниматели могут применять при выполнении следующих условий:

на

территории соответствующего субъекта принято решение о возможности применения;

вид деятельности указан

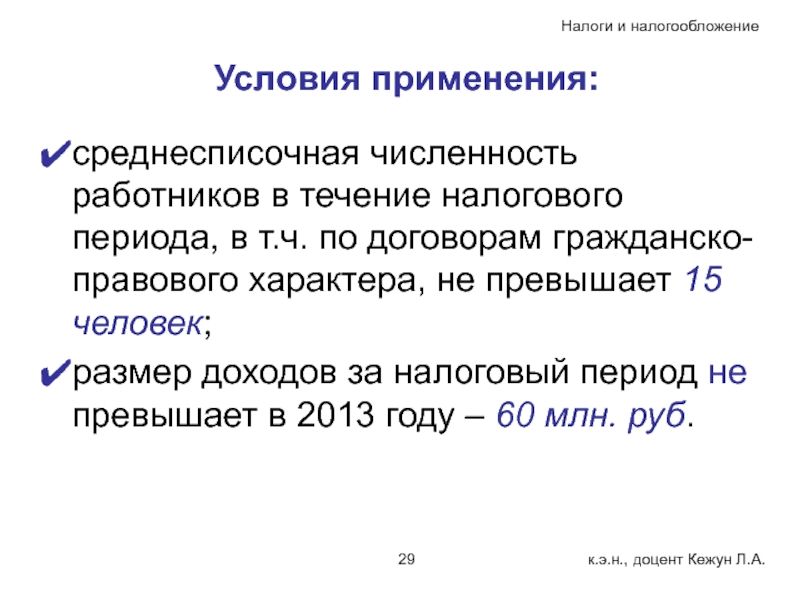

в гл. 26.5;Слайд 29Условия применения:

среднесписочная численность работников в течение налогового периода, в т.ч.

по договорам гражданско-правового характера, не превышает 15 человек;

размер доходов за

налоговый период не превышает в 2013 году – 60 млн. руб.Слайд 30Условия применения:

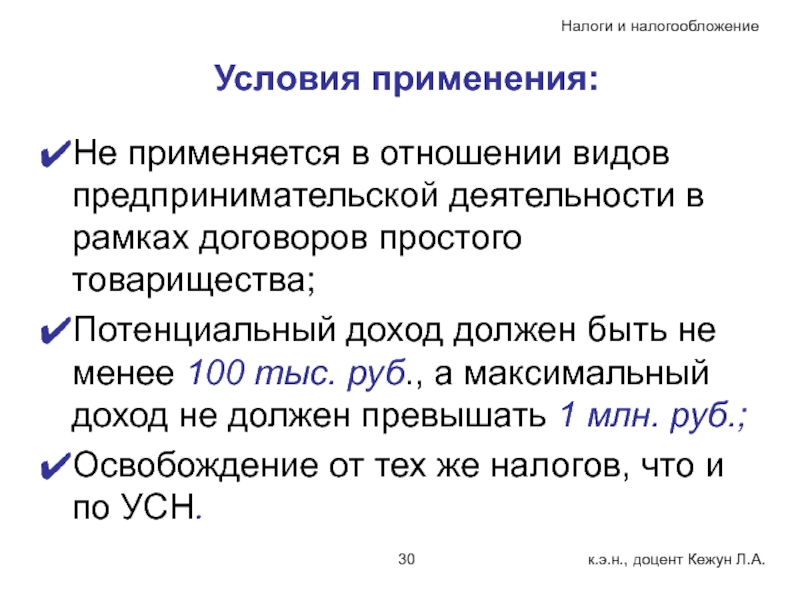

Не применяется в отношении видов предпринимательской деятельности в рамках

договоров простого товарищества;

Потенциальный доход должен быть не менее 100 тыс.

руб., а максимальный доход не должен превышать 1 млн. руб.;Освобождение от тех же налогов, что и по УСН.

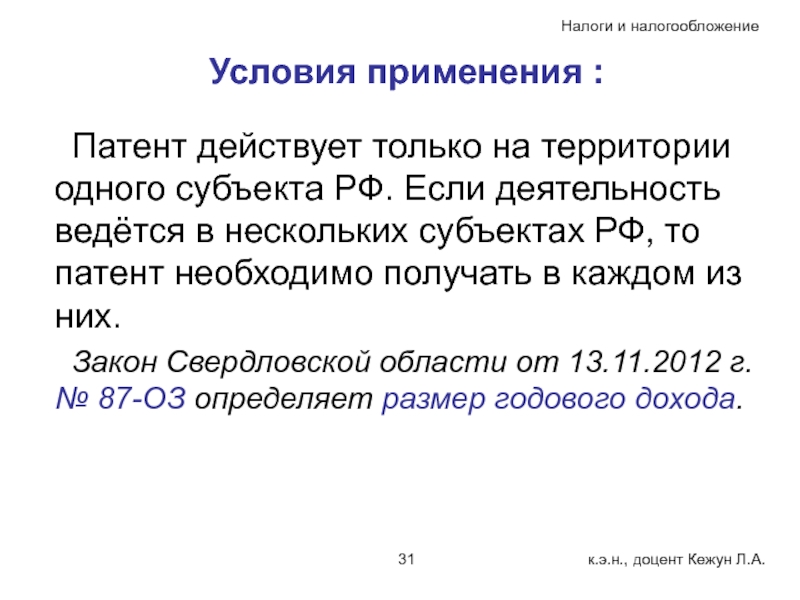

Слайд 31Условия применения :

Патент действует только на территории одного субъекта РФ.

Если деятельность ведётся в нескольких субъектах РФ, то патент необходимо

получать в каждом из них.Закон Свердловской области от 13.11.2012 г. № 87-ОЗ определяет размер годового дохода.

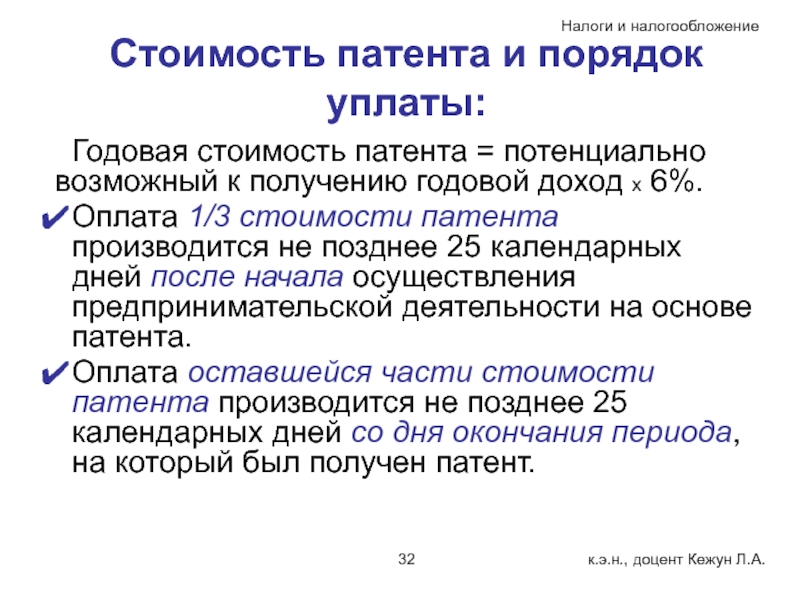

Слайд 32Стоимость патента и порядок уплаты:

Годовая стоимость патента = потенциально возможный

к получению годовой доход х 6%.

Оплата 1/3 стоимости патента производится

не позднее 25 календарных дней после начала осуществления предпринимательской деятельности на основе патента.Оплата оставшейся части стоимости патента производится не позднее 25 календарных дней со дня окончания периода, на который был получен патент.