Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Налог на добавленную стоимость

Содержание

- 1. Налог на добавленную стоимость

- 2. СодержаниеОпределение……………………………………….…….…3Плательщики НДС…………………………………………..4Объекты налогообложения………………………………5Налоговые ставки НДС………………………………….…6Налоговые вычеты…………………………………………...7Освобождение от НДС……………………………………8Место реализации…………………………………………9Заключение…………………………………………………10

- 3. ОпределениеНалог на добавленную стоимость (НДС) – это косвенный

- 4. Плательщики НДССогласно ст. 143 НК РФ плательщиками

- 5. Объекты налогообложенияРеализация товаров (работ, услуг) на территории

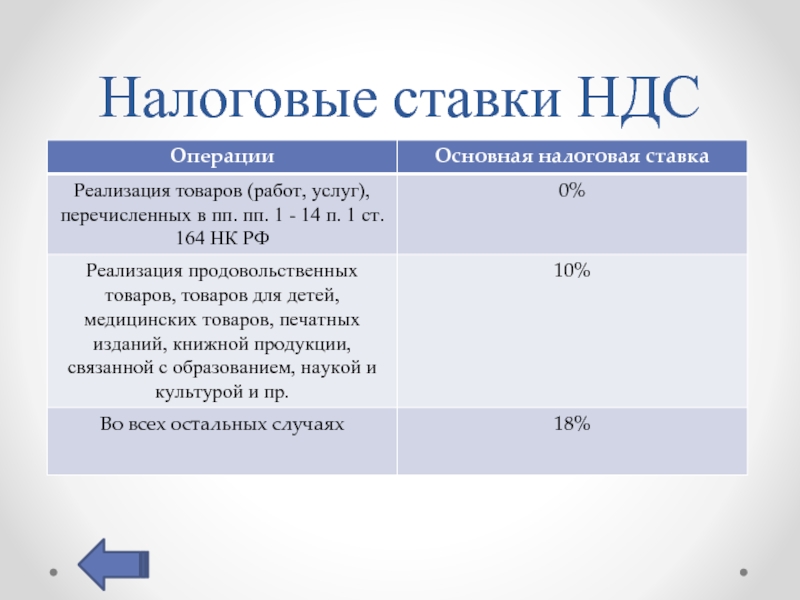

- 6. Налоговые ставки НДС

- 7. Налоговые вычетыСогласно ст. 171 НК РФ вычетам

- 8. Освобождение от НДСОсвобождение от НДС возможно, если

- 9. Место реализацииРеализация товаров (работ, услуг) облагается НДС только

- 10. ЗаключениеНДС существует в форме изъятия в бюджет

- 11. Скачать презентанцию

СодержаниеОпределение……………………………………….…….…3Плательщики НДС…………………………………………..4Объекты налогообложения………………………………5Налоговые ставки НДС………………………………….…6Налоговые вычеты…………………………………………...7Освобождение от НДС……………………………………8Место реализации…………………………………………9Заключение…………………………………………………10

Слайды и текст этой презентации

Слайд 2Содержание

Определение……………………………………….…….…3

Плательщики НДС…………………………………………..4

Объекты налогообложения………………………………5

Налоговые ставки НДС………………………………….…6

Налоговые вычеты…………………………………………...7

Освобождение от НДС……………………………………8

Место реализации…………………………………………9

Заключение…………………………………………………10

Слайд 3Определение

Налог на добавленную стоимость (НДС) – это косвенный налог на прибавочную (добавленную)

Слайд 4Плательщики НДС

Согласно ст. 143 НК РФ плательщиками НДС признаются:

Организации и

индивидуальные предприниматели (ИП)

Лица, признаваемые налогоплательщиками НДС в связи с перемещением

товаров через таможенную границу Таможенного союзаДоверительные управляющие - при совершении операций в соответствии с договором доверительного управления имуществом (п.1 ст. 174.1 НК РФ)

Слайд 5Объекты налогообложения

Реализация товаров (работ, услуг) на территории РФ, в том

числе реализация "предметов залога" и передача товаров (результатов выполненных работ,

оказание услуг) по соглашению о предоставлении "отступного" или "новации", а также передача имущественных прав;Передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе (признается реализацией);

Передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, "расходы" на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

Выполнение строительно-монтажных работ для собственного потребления;

Ввоз товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией.

Слайд 7Налоговые вычеты

Согласно ст. 171 НК РФ вычетам подлежат следующие суммы

налога:

предъявленные поставщиками при приобретении товаров (работ, услуг), имущественных прав на территории РФ, а также авансовые платежи;

уплаченные покупателями-налоговыми

агентами;уплаченные при ввозе товаров в Россию в таможенных режимах выпуска, временного ввоза и переработки вне таможенной территории;

уплаченные при ввозе в Россию товаров, которые перемещаются через ее таможенную границу без таможенного контроля и оформления.

Слайд 8Освобождение от НДС

Освобождение от НДС возможно, если за три предшествующих

последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг)

без учета налога не превысила в совокупности 2 млн. руб.Освобождение не применяется в отношении:

организаций и индивидуальных предпринимателей, реализующих подакцизные товары в течение трех предшествующих последовательных календарных месяцев;

обязанностей, возникающих в связи с ввозом товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, подлежащих налогообложению согласно пп. 4 п. 1 ст. 146 НК РФ.

Слайд 9Место реализации

Реализация товаров (работ, услуг) облагается НДС только в том случае,

если совершается на территории Российской Федерации.

Согласно ст. 147 НК РФ местом

реализации товаров признается территория Российской Федерации, если:товар находится на территории РФ и иных территориях, находящихся под юрисдикцией РФ, и не отгружается и не транспортируется.

товар в момент начала отгрузки или транспортировки находится на территории РФ и иных территориях, находящихся под юрисдикцией РФ (п. 2 ст. 11 НК РФ).