Слайд 1Тема 4.

Анализ и оценка рисков

Слайд 4Источники информации

для анализа рисков:

организационная схема и схема принятия решений

в фирме;

схемы денежных, ресурсных и информационных потоков;

опросы, опросные листы;

статистика;

документация;

описание произошедших

аварий;

инспекции и экспертизы.

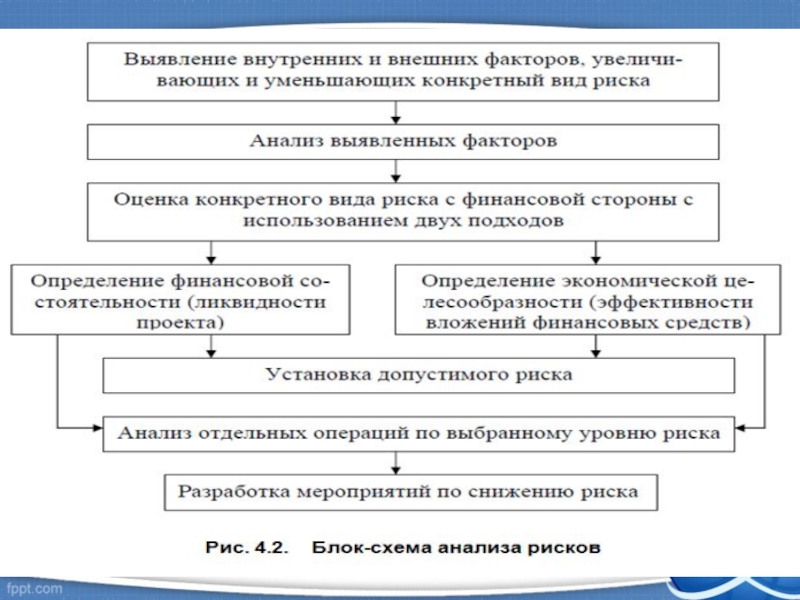

Слайд 5Этапы анализа рисков:

Осмысление риска – исследование структурных характеристик риска (опасность

- подверженность риску - уязвимость).

Анализ конкретных причин возникновения неблагоприятных событий

и их отрицательных последствий.

Комплексный анализ рисков - изучение всей совокупности рисков в целом.

Слайд 8Качественный анализ:

обнаружение рисков;

исследование особенностей рисков;

выявление последствий реализации рисков;

классификация выявленных рисков.

Предварительный

шаг качественного анализа - получение информации о рисках - частоты

(вероятности) возникновения и размера убытков.

Основной шаг - обработка собранных данных для принятия управленческих решений

Слайд 9Количественный анализ:

Инструмент - математическая теория вероятностей.

Каждому событию присваивается вероятность

– p.

p = 0 - если событие

не может произойти.

р = 1 - если событие происходит при любых условиях.

p = n/N - если некоторое событие происходит в n

случаях из N.

Сумма вероятностей всех событий равна единице.

Например, при бросании стандартной игральной кости вероятность выпадения числа 7 равна 0.

Распределение вероятностей в данном случае:

1 – 1/6 2 – 1/6 3 – 1/6 4 – 1/6 5 – 1/6 6 – 1/6

Слайд 10Методы количественного анализа:

Статистический

Анализ целесообразности затрат

Методы экспертных оценок

Использование аналогов

Слайд 111. Статистический метод

Для расчета вероятностей возникновения потерь анализируются все статистические

данные организации.

Частота возникновения потерь находится по формуле

f =

n / nобщ ,

где f - частота возникновения некоторого уровня потерь (Коэф. риска);

n - число случаев наступления конкретного уровня потерь;

nобщ - общее число случаев в статистической выборке, включающее и успешно осуществленные операции.

Слайд 121. Статистический метод

Выделяют 5 основных областей риска:

1) Безрисковая область –

Кр = 0.

2) Область минимального риска - Кр = 0

- 25 %.

3) Область повышенного риска - Кр = 25 - 50 %.

4) Область критического риска - Кр = 50 - 75 %.

5) Область недопустимого риска - Кр = 75 - 100 %.

Слайд 132. Анализ целесообразности затрат

Состояние фирмы делят на 5 финансовых областей:

1)

Область абсолютной устойчивости - на фирме имеется минимальная величина запасов

и затрат;

2) Область нормальной устойчивости - имеется нормальная величина запасов и затрат;

3) Область неустойчивого состояния - имеется избыточная величина запасов и затрат;

4) Область критического состояния -затоваренность готовой продукцией и низкий спрос на неё;

5) Область кризисного состояния - чрезмерные запасы; фирма на грани банкротства.

Слайд 143. Методы экспертных оценок

3.1. Экспертный метод - экспертная оценка вероятностей

допустимого критического риска или оценка наиболее вероятных потерь.

Каждый эксперт ранжирует

риски:

0 – несущественный риск;

25 – рисковая ситуация вероятнее всего не наступит;

50 – о риске нельзя сказать ничего определенного;

75 – рисковая ситуация вероятнее всего наступит;

100 – рисковая ситуация наступит наверняка.

Разница оценок двух экспертов не должна превышать 50.

где a, b – векторы оценок каждого из двух экспертов.

Слайд 153. Методы экспертных оценок

3.2. Метод Дельфи.

характеризуется анонимностью и управляемой

обратной связью.

физическое разделение экспертов. Цель – избежать «ловушек»

группового принятия решения.

после обработки результат сообщается каждому эксперту. Цель – ознакомиться с оценками других экспертов, не зная того, кто конкретно дал ту или иную оценку.

после этого оценка может быть повторена.

Слайд 163. Методы экспертных оценок

3.3. Метод «Дерева решений»

графическое построение вариантов решений,

которые могут быть приняты.

по ветвям «дерева» соотносят субъективные и объективные

оценки возможных событий.

оценивают каждый путь и затем выбирают менее рискованный.

Слайд 174. Метод аналогии

используют, если другие методы оценки риска неприемлемы;

применяются базы

данных о риске аналогичных проектов, организаций;

данные обрабатываются для выявления зависимостей

с целью учета потенциального риска;

метод может использоваться при анализе риска нового проекта, продукта, технологии.

Слайд 19Оценка рисков

Риск имеет математически выраженную вероятность наступления потери.

Вероятность - означает

возможность получения определенного результата.

Величина риска (степень риска) - это вероятность

наступления случая потерь, а также размер возможного ущерба от него.

Слайд 20Величина риска измеряется двумя критериями:

1. Среднее ожидаемое значение -

это значение величины события, которое связано с неопределенной ситуацией.

Среднее ожидаемое

значение измеряет результат, который мы ожидаем в среднем.

Средняя величина не позволяет принять решения в пользу какого-либо варианта.

Для принятия решения необходимо измерить колеблемость показателей

Слайд 21Пример.

Имеются два варианта вложения капитала.

Установлено, что при вложении

капитала в мероприятие А получение прибыли в сумме

25 тыс. руб. имеет вероятность 0,6, а в мероприятие Б получение прибыли в сумме 30 тыс. руб. имеет вероятность 0,4.

Тогда математическое ожидание прибыли составит:

по мероприятию А - 15 тыс. руб. (25х0,6);

по мероприятию Б - 12 тыс. руб. (30х0,4).

Слайд 22Величина риска измеряется двумя критериями:

2. Колеблемость возможного результата -

степень отклонения ожидаемого значения от средней величины.

Для измерения применяют три

показателя:

дисперсия

среднее квадратическое отклонение

коэффициент вариации

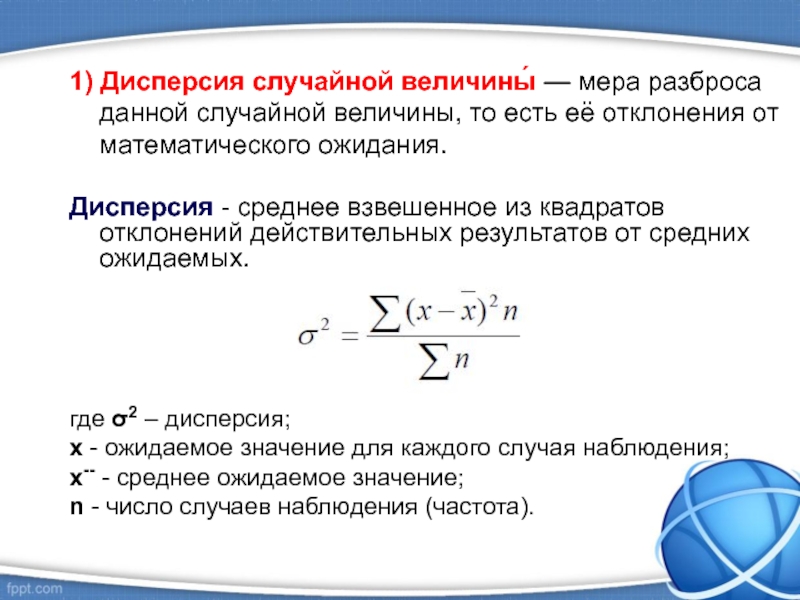

Слайд 231) Дисперсия случайной величины́ — мера разброса данной случайной величины,

то есть её отклонения от математического ожидания.

Дисперсия - среднее взвешенное

из квадратов отклонений действительных результатов от средних ожидаемых.

где σ2 – дисперсия;

x - ожидаемое значение для каждого случая наблюдения;

х-- - среднее ожидаемое значение;

n - число случаев наблюдения (частота).

Слайд 242) Среднее квадрати́ческое отклонение — показатель рассеивания значений случайной величины

относительно её математического ожидания.

Определяется по формуле:

где σ – СКО;

x

- ожидаемое значение для каждого случая наблюдения;

х-- - среднее ожидаемое значение;

n - число случаев наблюдения (частота).

Слайд 25

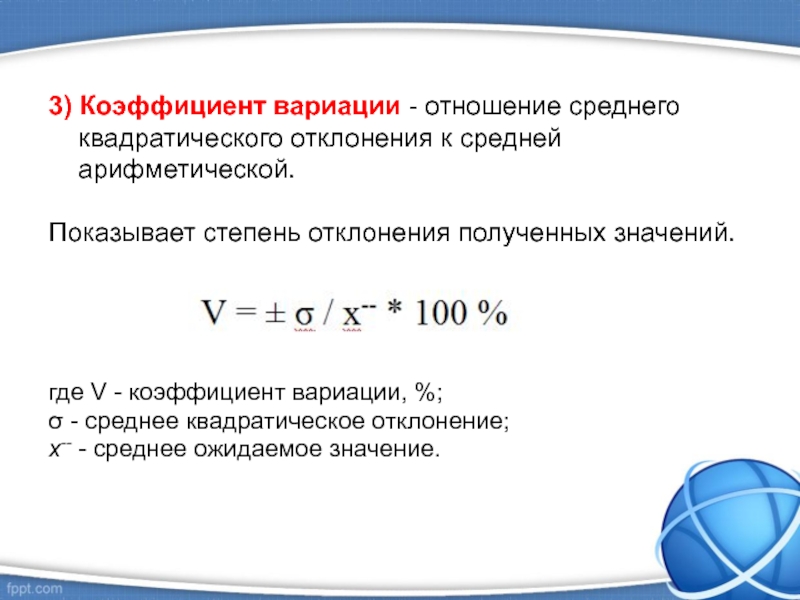

3) Коэффициент вариации - отношение среднего квадратического отклонения к средней

арифметической.

Показывает степень отклонения полученных значений.

где V - коэффициент вариации, %;

σ - среднее квадратическое отклонение;

х-- - среднее ожидаемое значение.

Слайд 26

Коэффициент вариации может изменяться от 0 до 100 %

Чем больше

коэффициент, тем сильнее колеблемость.

Оценка значений коэффициента вариации:

до 10

% - слабая колеблемость;

10 - 25 % - умеренная колеблемость;

свыше 25 % - высокая колеблемость.

Слайд 27Задача:

Выбор варианта вложения капитала

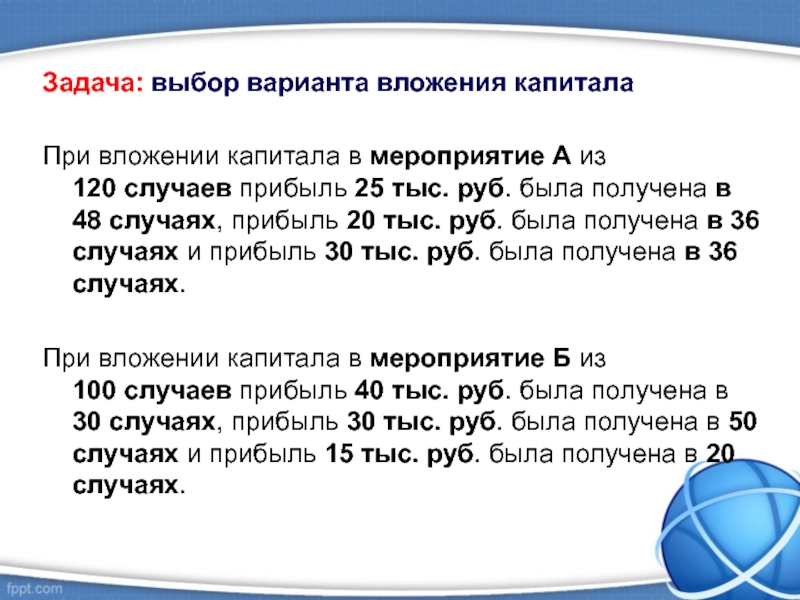

Слайд 28Задача: выбор варианта вложения капитала

При вложении капитала в мероприятие А

из 120 случаев

прибыль 25 тыс. руб. была получена в 48 случаях, прибыль 20 тыс. руб. была получена в 36 случаях и прибыль 30 тыс. руб. была получена в 36 случаях.

При вложении капитала в мероприятие Б из 100 случаев прибыль 40 тыс. руб. была получена в 30 случаях, прибыль 30 тыс. руб. была получена в 50 случаях и прибыль 15 тыс. руб. была получена в 20 случаях.

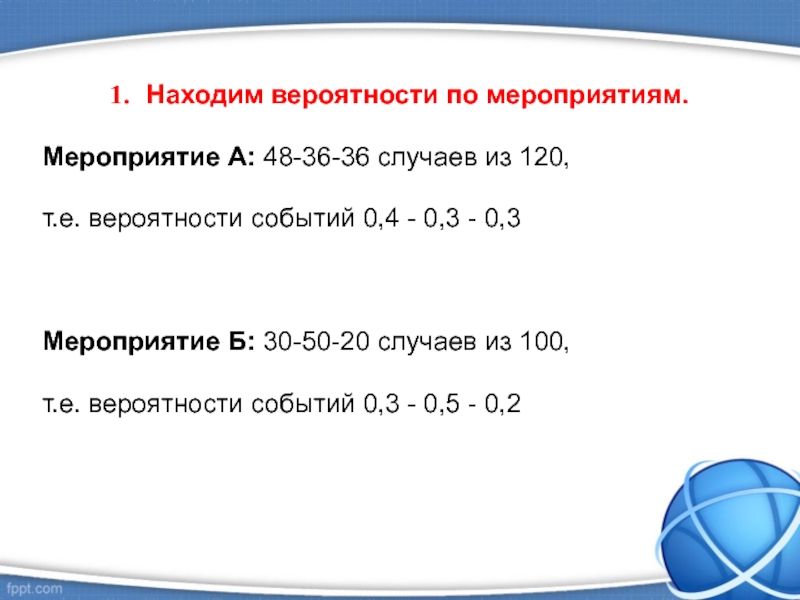

Слайд 29Находим вероятности по мероприятиям.

Мероприятие А: 48-36-36 случаев из 120,

т.е.

вероятности событий 0,4 - 0,3 - 0,3

Мероприятие Б: 30-50-20 случаев

из 100,

т.е. вероятности событий 0,3 - 0,5 - 0,2

Слайд 302. Расчет среднего ожидаемого значения прибыли

Мероприятие А:

среднее ожидаемое значение составит

25 тыс. рублей

(25 * 0,4 + 20 * 0,3

+ 30 * 0,3)

Мероприятие Б:

средняя ожидаемое значение составит 30 тыс. рублей

(40 * 0,3 + 30 * 0,5 + 15 * 0,2).

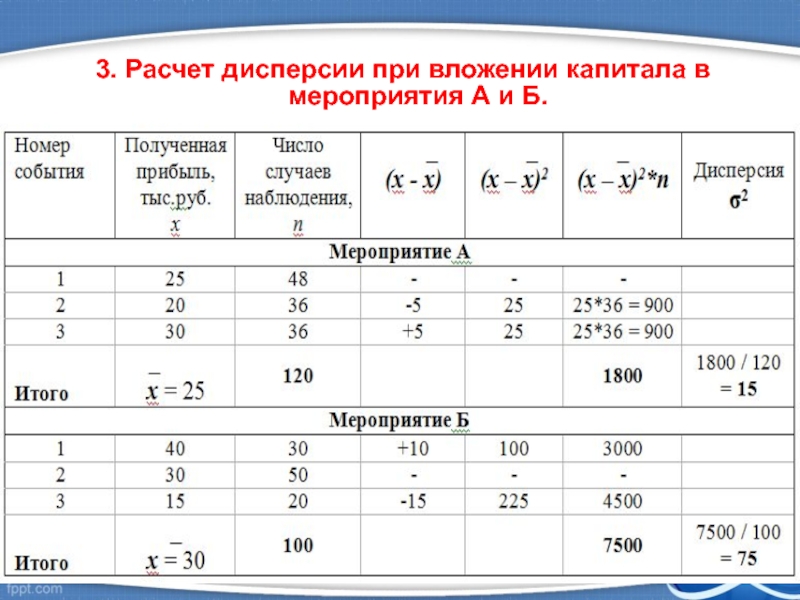

Слайд 313. Расчет дисперсии при вложении капитала в мероприятия А и

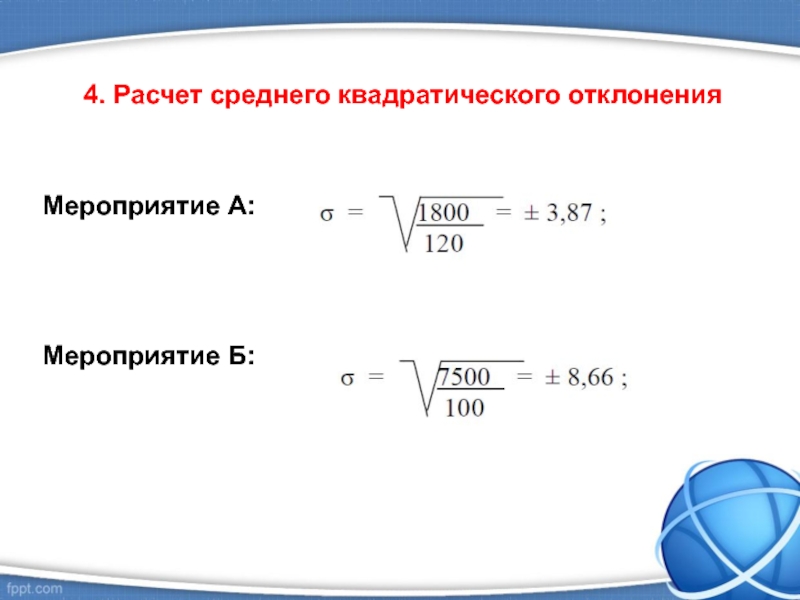

Слайд 324. Расчет среднего квадратического отклонения

Мероприятие А:

Мероприятие Б:

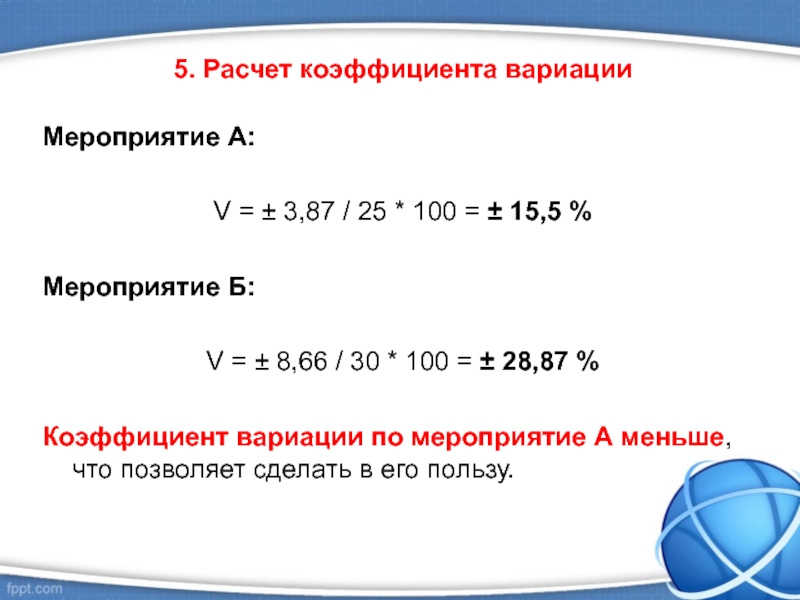

Слайд 335. Расчет коэффициента вариации

Мероприятие А:

V = ± 3,87 / 25

* 100 = ± 15,5 %

Мероприятие Б:

V = ±

8,66 / 30 * 100 = ± 28,87 %

Коэффициент вариации по мероприятие А меньше, что позволяет сделать в его пользу.

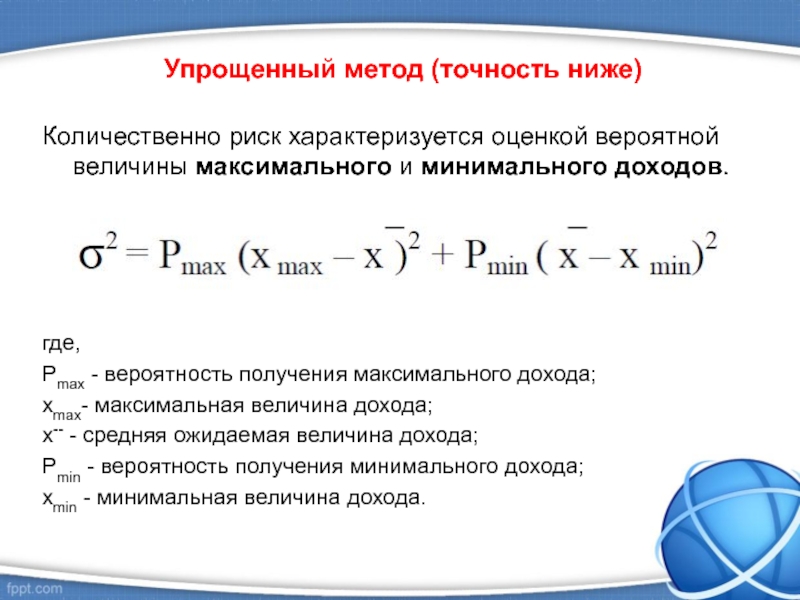

Слайд 34Упрощенный метод (точность ниже)

Количественно риск характеризуется оценкой вероятной величины максимального

и минимального доходов.

где,

Pmax - вероятность получения максимального дохода;

xmax-

максимальная величина дохода;

x-- - средняя ожидаемая величина дохода;

Pmin - вероятность получения минимального дохода;

xmin - минимальная величина дохода.

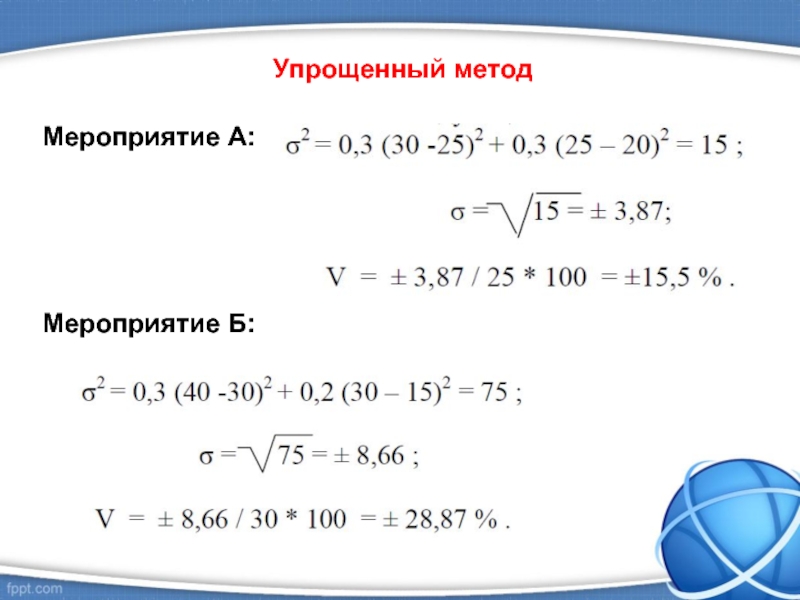

Слайд 35Упрощенный метод

Мероприятие А:

Мероприятие Б: