Слайд 1Инвестиции и инвестиционные решения (практика).

Тема 9.

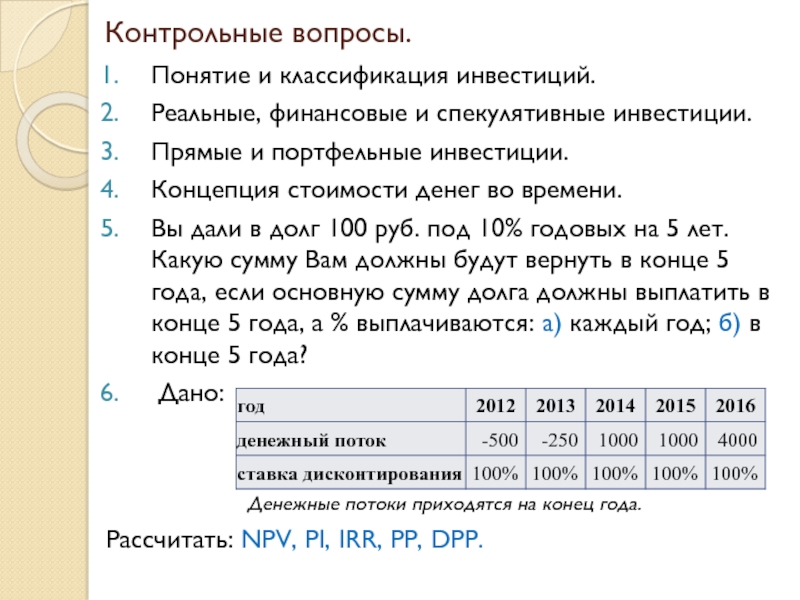

Слайд 2Контрольные вопросы.

Понятие и классификация инвестиций.

Реальные, финансовые и спекулятивные инвестиции.

Прямые и

портфельные инвестиции.

Концепция стоимости денег во времени.

Вы дали в долг 100

руб. под 10% годовых на 5 лет. Какую сумму Вам должны будут вернуть в конце 5 года, если основную сумму долга должны выплатить в конце 5 года, а % выплачиваются: а) каждый год; б) в конце 5 года?

Дано:

Денежные потоки приходятся на конец года.

Рассчитать: NPV, PI, IRR, РP, DРP.

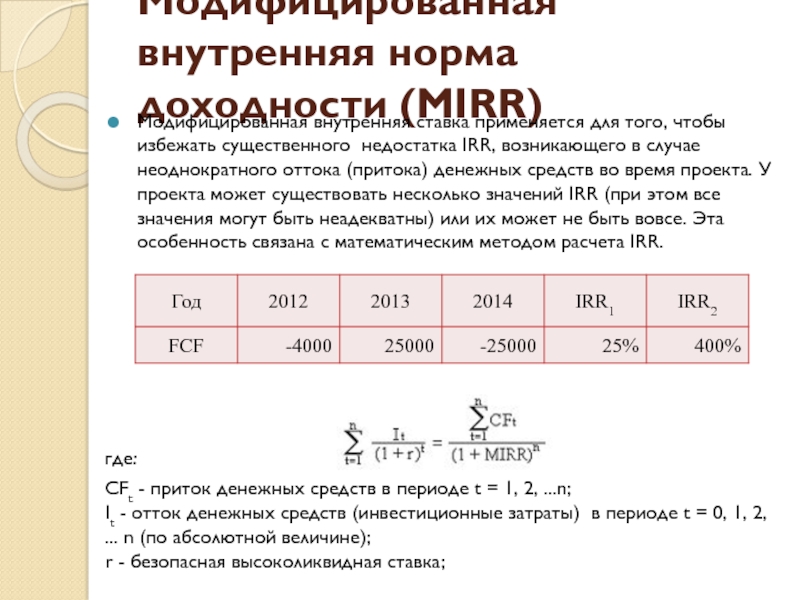

Слайд 3Модифицированная внутренняя норма доходности (MIRR)

Модифицированная внутренняя ставка применяется для того,

чтобы избежать существенного недостатка IRR, возникающего в случае неоднократного оттока

(притока) денежных средств во время проекта. У проекта может существовать несколько значений IRR (при этом все значения могут быть неадекватны) или их может не быть вовсе. Эта особенность связана с математическим методом расчета IRR.

где:

CFt - приток денежных средств в периоде t = 1, 2, ...n;

It - отток денежных средств (инвестиционные затраты) в периоде t = 0, 1, 2, ... n (по абсолютной величине);

r - безопасная высоколиквидная ставка;

Слайд 4Модифицированная внутренняя норма доходности (MIRR)

Схематично расчет MIRR можно представить так:

Определяется

безопасная высоколиквидная ставка (r).

Инвестиционные затраты дисконтируются по ставке r.

Составляется модифицированный

денежный поток.

Рассчитывается MIRR по правилам определения IRR на основе модифицированного денежного потока.

Данный показатель снимает несколько проблем, характерных для IRR.

Во-первых, учитывается, что средства, предназначенные для инвестирования не в первый период дают четко определенную доходность, которая отвечает требованиям безопасности и ликвидности, а значит невысока (может соответствовать облигационной доходности или доходности по банковским вкладам).

Во-вторых исключается ситуация когда текущий показатель IRR может не существовать.

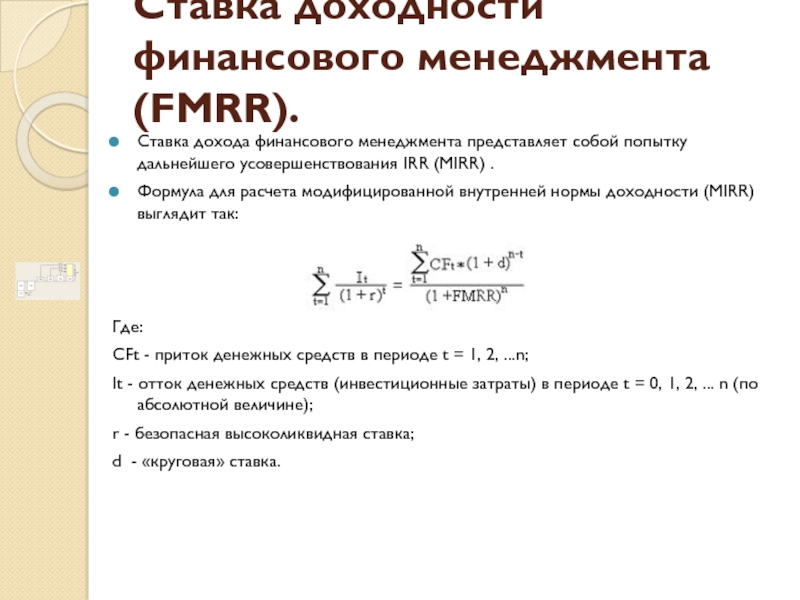

Слайд 5Ставка доходности финансового менеджмента (FMRR).

Ставка дохода финансового менеджмента представляет собой

попытку дальнейшего усовершенствования IRR (MIRR) .

Формула для расчета модифицированной внутренней

нормы доходности (MIRR) выглядит так:

Где:

CFt - приток денежных средств в периоде t = 1, 2, ...n;

It - отток денежных средств (инвестиционные затраты) в периоде t = 0, 1, 2, ... n (по абсолютной величине);

r - безопасная высоколиквидная ставка;

d - «круговая» ставка.

Слайд 6Ставка доходности финансового менеджмента (FMRR).

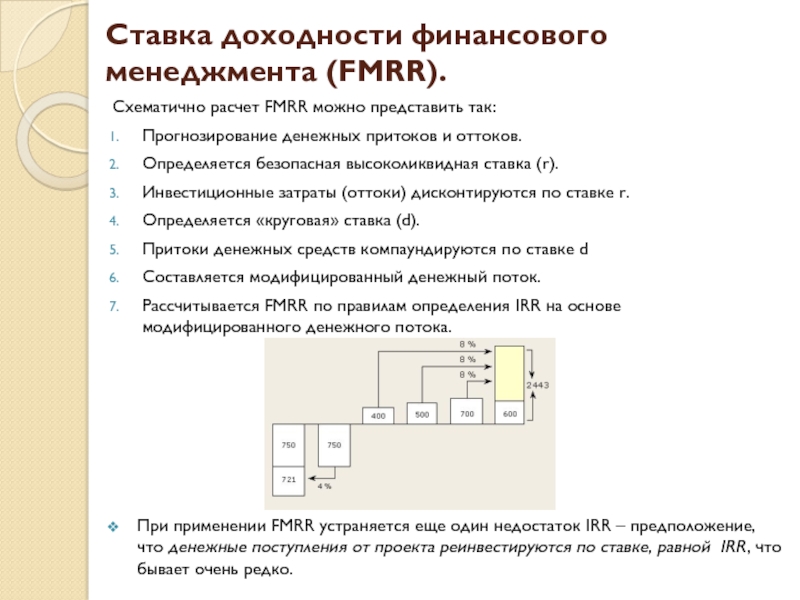

Схематично расчет FMRR можно представить так:

Прогнозирование

денежных притоков и оттоков.

Определяется безопасная высоколиквидная ставка (r).

Инвестиционные затраты (оттоки)

дисконтируются по ставке r.

Определяется «круговая» ставка (d).

Притоки денежных средств компаундируются по ставке d

Составляется модифицированный денежный поток.

Рассчитывается FMRR по правилам определения IRR на основе модифицированного денежного потока.

При применении FMRR устраняется еще один недостаток IRR – предположение, что денежные поступления от проекта реинвестируются по ставке, равной IRR, что бывает очень редко.

Слайд 7Поправка на середину периода

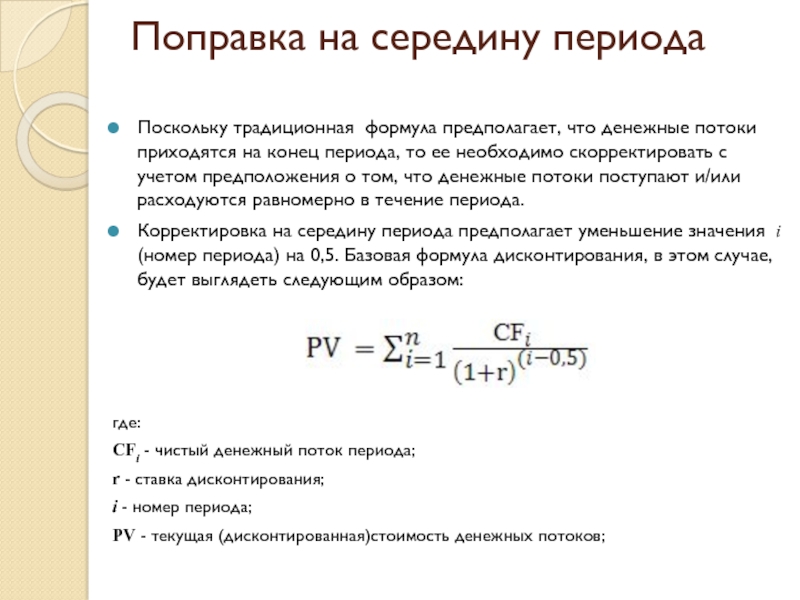

Поскольку традиционная формула предполагает, что денежные потоки

приходятся на конец периода, то ее необходимо скорректировать с учетом

предположения о том, что денежные потоки поступают и/или расходуются равномерно в течение периода.

Корректировка на середину периода предполагает уменьшение значения i (номер периода) на 0,5. Базовая формула дисконтирования, в этом случае, будет выглядеть следующим образом:

где:

CFi - чистый денежный поток периода;

r - ставка дисконтирования;

i - номер периода;

PV - текущая (дисконтированная)стоимость денежных потоков;

Слайд 8Переменная ставка дисконтирования

Прогнозируя текущую стоимость будущих доходов целесообразно учесть изменение

ставки доходности (дисконтирования) в течение прогнозного периода. По существу это

означает, что расчет методом дисконтирования денежных потоков (ДДП) может осуществляться при переменной ставке дисконтирования в пределах прогнозного периода.

В общем случае расчетная формула для определения текущей стоимости объекта недвижимости при переменной ставке дисконтирования имеет вид:

С учетом поправки на середину периода формула имеет вид:

где:

CFn - чистый денежный поток n-ного периода;

rn - ставка дисконтирования n-ного периода;

n - номер периода;

PV - текущая (дисконтированная) стоимость денежных потоков;

Слайд 9Модель капитализации

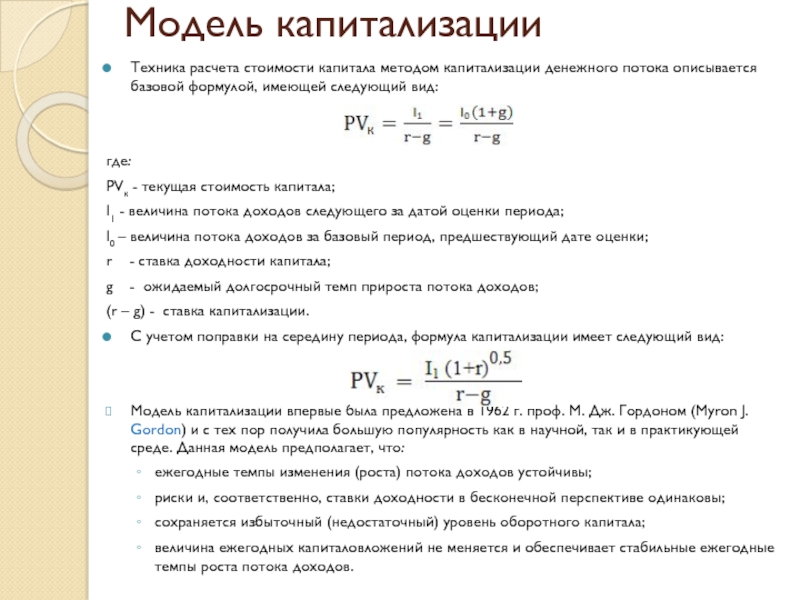

Техника расчета стоимости капитала методом капитализации денежного потока описывается

базовой формулой, имеющей следующий вид:

где:

PVк - текущая стоимость капитала;

I1

- величина потока доходов следующего за датой оценки периода;

I0 – величина потока доходов за базовый период, предшествующий дате оценки;

r - ставка доходности капитала;

g - ожидаемый долгосрочный темп прироста потока доходов;

(r – g) - ставка капитализации.

С учетом поправки на середину периода, формула капитализации имеет следующий вид:

Модель капитализации впервые была предложена в 1962 г. проф. М. Дж. Гордоном (Myron J. Gordon) и с тех пор получила большую популярность как в научной, так и в практикующей среде. Данная модель предполагает, что:

ежегодные темпы изменения (роста) потока доходов устойчивы;

риски и, соответственно, ставки доходности в бесконечной перспективе одинаковы;

сохраняется избыточный (недостаточный) уровень оборотного капитала;

величина ежегодных капиталовложений не меняется и обеспечивает стабильные ежегодные темпы роста потока доходов.