Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Анализ угрозы банкротства организации

Содержание

- 1. Анализ угрозы банкротства организации

- 2. Диагностика банкротства – это, прежде всего, выявление

- 3. Существует несколько методов оценки и диагностики банкротства

- 4. Основная задача диагностики состоит в том, чтобы

- 5. Одной из первых попыток использовать аналитические коэффициенты

- 6. Модель Бивера использует пять коэффициентов где: группа

- 7. Таблица 2 – Модель Бивера

- 8. Методика кредитного скоринга впервые была предложена американским

- 9. Таблица 1 – Группировка предприятий на классы по уровню платежеспособности

- 10. I класс –хороший запас финансовой устойчивости, позволяющий

- 11. В зарубежных странах для оценки риска банкротства

- 12. Самой известной является работа западного экономиста Э. Альтмана,

- 13. Альтман обследовал 66 промышленных предприятий, половина из

- 14. Индекс Альтмана - функция от некоторых показателей,

- 15. Константа сравнения – 1,23Если значение Z <

- 16. Безусловно, возможны отклонения от Z=1,23, поэтому Альтман

- 17. Известны и другие подобные критерии, в частности,

- 18. Модель Таффлера:Z = 0,53х1, +0,13х2 +0,18 хз

- 19. Однако использование таких моделей требует больших предосторожностей

- 20. По модели Альтмана несостоятельные предприятия, с высоким

- 21. По действующей методике переоценки основных фондов старые

- 22. Ориентация на какой-то один критерий, даже весьма

- 23. В отечественной практике для оценки и анализа

- 24. Структура баланса признается неудовлетворительной, а субъект –

- 25. Коэффициент текущей ликвидности на конец года (КТЛК),

- 26. Признание неплатежеспособности организации не означает признание ее

- 27. При неудовлетворительной структуре баланса для проверки реальной

- 28. где: и

- 29. Если коэффициент восстановления больше 1, то значит

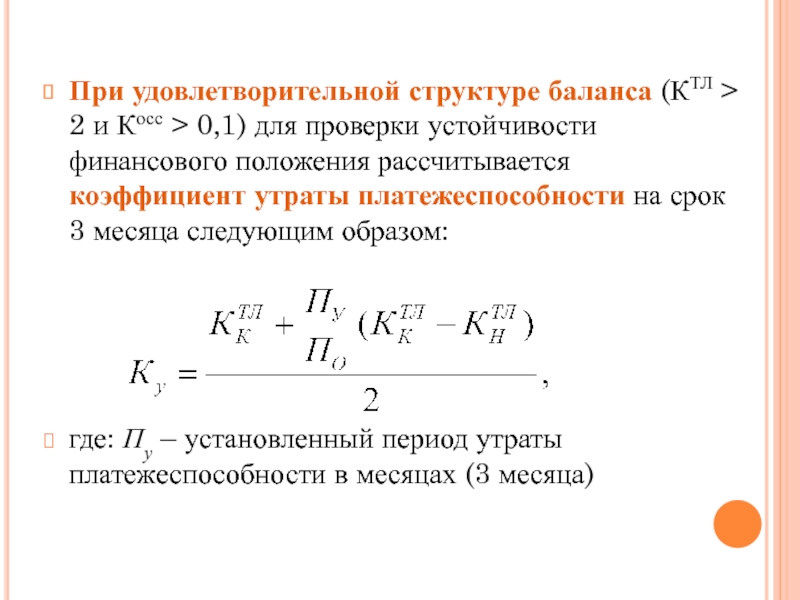

- 30. При удовлетворительной структуре баланса (КТЛ > 2

- 31. Если коэффициент утраты платежеспособности > 1 значит

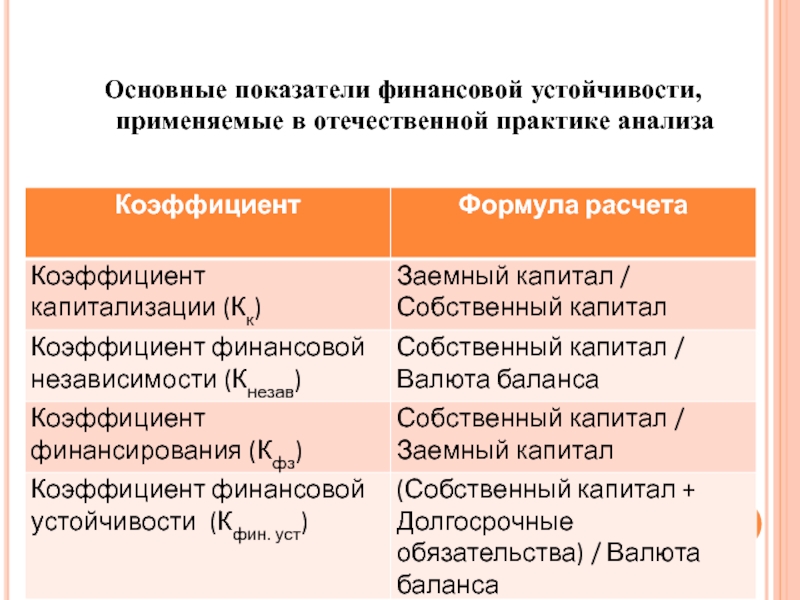

- 32. Основные показатели финансовой устойчивости, применяемые в отечественной практике анализа

- 33. Коэффициент капитализации (коэффициент соотношения заемных и собственных средств)

- 34. Коэффициент финансовой независимости (автономии) показывает удельный вес собственных

- 35. Коэффициент финансирования показывает, какая часть деятельности финансируется за

- 36. Коэффициент финансовой устойчивости показывает, какая часть актива финансируется

- 37. Следует отметить, что ни одна из этих

- 38. Скачать презентанцию

Диагностика банкротства – это, прежде всего, выявление несостоятельности объекта исследованияВ первую очередь, это показатели текущего и перспективного потоков платежей и показатели формирования чистого денежного потока по производственной, инвестиционной и финансовой деятельности

Слайды и текст этой презентации

Слайд 2Диагностика банкротства – это, прежде всего, выявление несостоятельности объекта исследования

В

Слайд 3Существует несколько методов оценки и диагностики банкротства предприятия

Ни один

из этих методов диагностирования нельзя считать совершенным, но тем не

менее они дают возможность оценить степень вероятности банкротства, которая классифицируется как очень высокая, высокая, возможная, очень низкаяСлайд 4Основная задача диагностики состоит в том, чтобы своевременно распознать и

обеспечить принятие таких управленческих решений, которые будут способствовать снижению влияния

негативных процессов на состояние объектаПусть не для полного предотвращения кризиса, а хотя бы частичной локализации наиболее существенных его проявлений

Слайд 5Одной из первых попыток использовать аналитические коэффициенты для прогнозирования банкротства

считается работа У. Бивера, который проанализировал 30 коэффициентов за пятилетний период

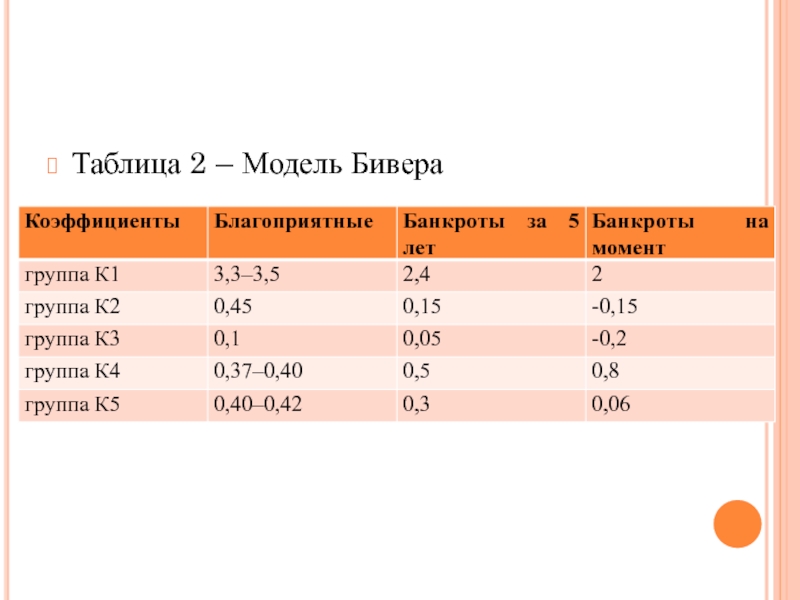

по группе компаний, половина из которых обанкротиласьСлайд 6Модель Бивера использует пять коэффициентов где:

группа 1 – движение

наличности,

группа 2 – коэффициент чистого дохода,

группа 3 –

коэффициент обязательств к суммарным активам, группа 4 – коэффициент ликвидных активов к суммарным активам,

группа 5 – коэффициент ликвидных активов к текущей задолженности

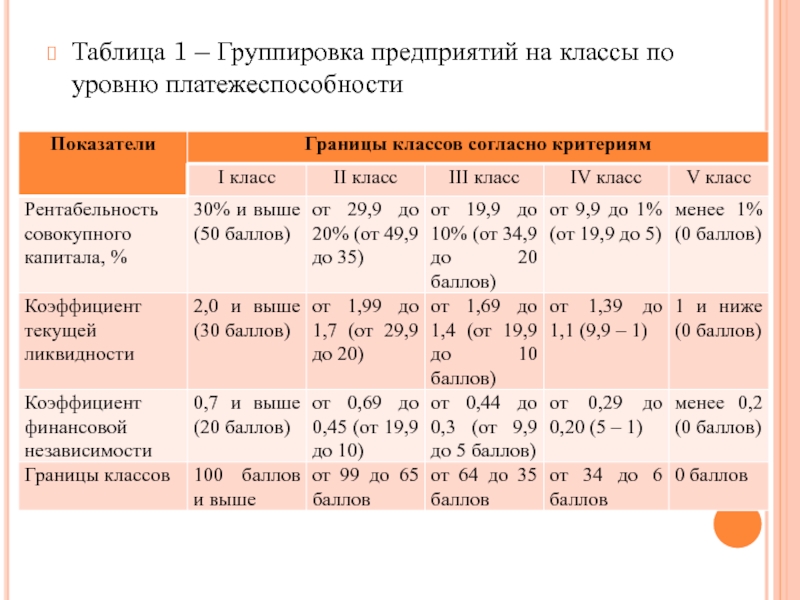

Слайд 8Методика кредитного скоринга впервые была предложена американским экономистом Д. Дюраном в

начале 40-х годов ХХ в. Сущность методики заключается в классификации

предприятий по степени риска исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах на основе экспертных оценок.Простая скоринговая модель с тремя балансовыми показателями (табл. 1),

Слайд 10I класс –хороший запас финансовой устойчивости, позволяющий быть уверенным в

возврате заемных средств;

II класс – некоторая степень риска по задолженности,

но еще не рассматривается как рискованное;III класс – проблемные предприятия;

IV класс –высокий риск банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты;

V класс – предприятия высочайшего риска, практически несостоятельные

Слайд 11В зарубежных странах для оценки риска банкротства и кредитоспособности предприятий

широко используются факторные модели известных западных экономистов Альтмана, Лиса, Таффлера,

Тишоу и др., разработанные с помощью многомерного дискриминантного анализаСлайд 12Самой известной является работа западного экономиста Э. Альтмана, разработавшего с помощью

аппарата мультипликативного дискриминантного анализа методику расчета индекса кредитоспособности

Этот индекс позволяет

в первом приближении разделить хозяйствующие субъекты на потенциальных банкротов и небанкротовСлайд 13Альтман обследовал 66 промышленных предприятий, половина из которых обанкротилась в

период между 1946–1965 гг., а половина работала успешно, и исследовал 22

аналитических коэффициента, которые могли быть полезны для прогнозирования возможного банкротстваИз этих показателей он отобрал пять наиболее значимых для прогноза и построил многофакторное регрессионное уравнение

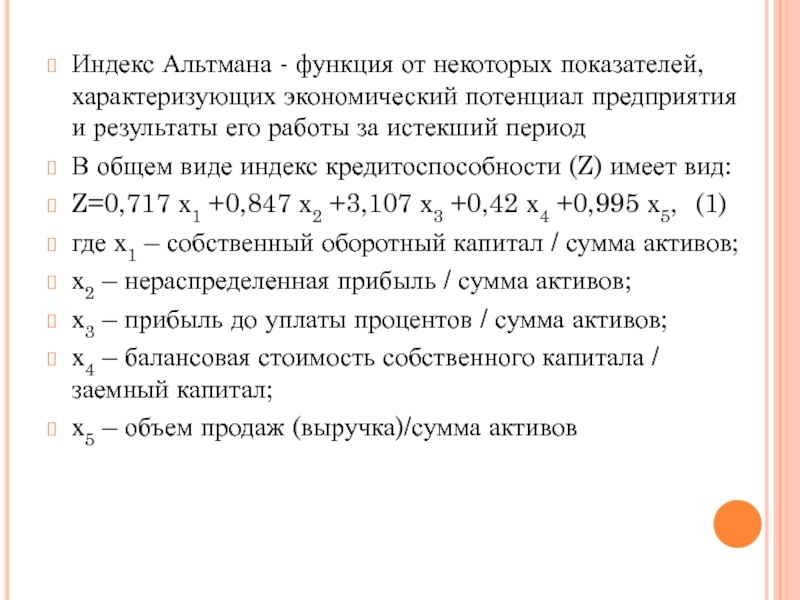

Слайд 14Индекс Альтмана - функция от некоторых показателей, характеризующих экономический потенциал

предприятия и результаты его работы за истекший период

В общем

виде индекс кредитоспособности (Z) имеет вид:Z=0,717 х1 +0,847 х2 +3,107 х3 +0,42 х4 +0,995 х5, (1)

где х1 – собственный оборотный капитал / сумма активов;

х2 – нераспределенная прибыль / сумма активов;

х3 – прибыль до уплаты процентов / сумма активов;

х4 – балансовая стоимость собственного капитала / заемный капитал;

х5 – объем продаж (выручка)/сумма активов

Слайд 15Константа сравнения – 1,23

Если значение Z < 1,23, то это

признак высокой вероятности банкротства, тогда как значение Z > 1,23

и более свидетельствует о малой его вероятности.Критическое значение индекса Z=1,23 рассчитывалось по данным статистической выборки

С Z сопоставляется значение индекса кредитоспособности для конкретного предприятия

Это позволяет судить о возможном в обозримом будущем (2 – 3 года) банкротстве

Слайд 16Безусловно, возможны отклонения от Z=1,23, поэтому Альтман выделил интервал (1,01

– 1,99) - «зона неопределенности», попадание за границы которого означает,

что: если Z < 1,01, то компания с очевидностью может быть отнесена к потенциальным банкротам, если Z > 1,99, то суждение прямо противоположноСлайд 17Известны и другие подобные критерии, в частности, в 1977 г. британские

ученые Р. Тафлер и Г. Тишоу апробировали подход Альтмана на данных 80-ти

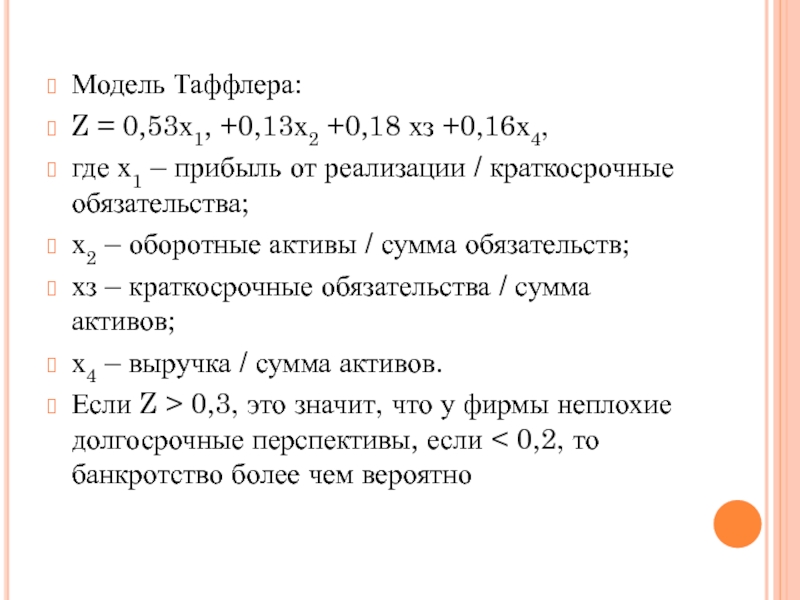

британских компаний и построили четырехфакторную прогнозную модель с отличающимся набором факторовСлайд 18Модель Таффлера:

Z = 0,53х1, +0,13х2 +0,18 хз +0,16х4,

где х1 –

прибыль от реализации / краткосрочные обязательства;

х2 – оборотные активы / сумма обязательств;

хз

– краткосрочные обязательства / сумма активов;х4 – выручка / сумма активов.

Если Z > 0,3, это значит, что у фирмы неплохие долгосрочные перспективы, если < 0,2, то банкротство более чем вероятно

Слайд 19Однако использование таких моделей требует больших предосторожностей

Тестирование других предприятий

по ним показало, что они не подходят для оценки риска

банкротства отечественных предприятий из-за разной методики отражения инфляционных факторов, разной структуры капитала и различий в законодательной базеСлайд 20По модели Альтмана несостоятельные предприятия, с высоким уровнем четвертого показателя

(собственный капитал / заемный капитал), получают очень высокую оценку, что не

соответствует действительностиСлайд 21По действующей методике переоценки основных фондов старые изношенные фонды оцениваются

как новые, в результате необоснованно увеличивается доля собственного капитала

Поэтому модели,

в которых присутствует данный показатель, могут исказить реальную картинуСлайд 22Ориентация на какой-то один критерий, даже весьма привлекательный с позиции

теории, на практике не всегда оправдана

Поэтому многие крупные аудиторские фирмы

и компании, занимающиеся аналитическими обзорами, прогнозированием и консультированием, используют для аналитических оценок системы критериевСлайд 23В отечественной практике для оценки и анализа потенциальной несостоятельности (банкротства)

организации применяются следующие показатели:

1) коэффициент текущей ликвидности (общего покрытия);

2) коэффициент

обеспеченности собственными средствамиЦель анализа - обоснование решения о признании структуры баланса неудовлетворительной, а организацию – неплатежеспособной

Слайд 24Структура баланса признается неудовлетворительной, а субъект – неплатежеспособным при одном

из следующих условий:

коэффициент текущей ликвидности на конец отчетного периода имеет

значение менее 2,0;коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1

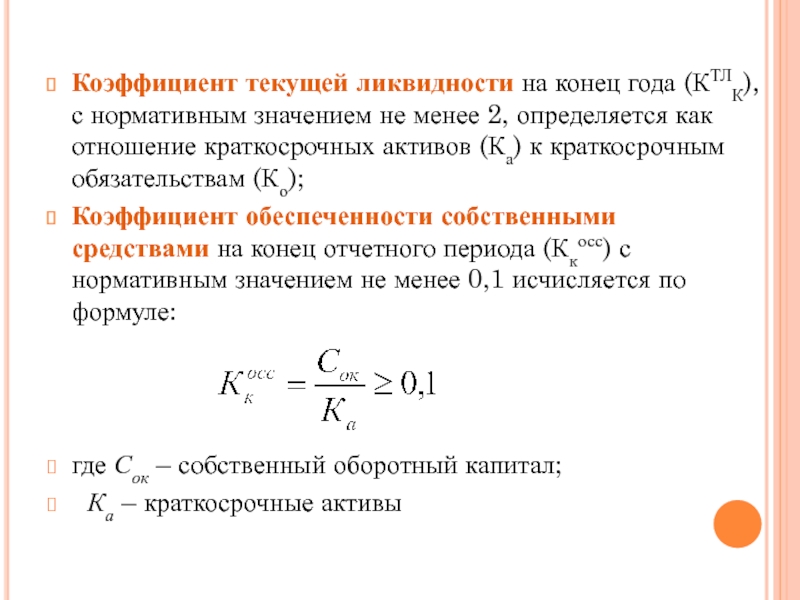

Слайд 25Коэффициент текущей ликвидности на конец года (КТЛК), с нормативным значением

не менее 2, определяется как отношение краткосрочных активов (Ка) к

краткосрочным обязательствам (Ко);Коэффициент обеспеченности собственными средствами на конец отчетного периода (Ккосс) с нормативным значением не менее 0,1 исчисляется по формуле:

где Сок – собственный оборотный капитал;

Ка – краткосрочные активы

Слайд 26Признание неплатежеспособности организации не означает признание ее несостоятельности, не влечет

за собой наступления гражданско-правовой ответственности собственника.

Это лишь зафиксированное соответствующими

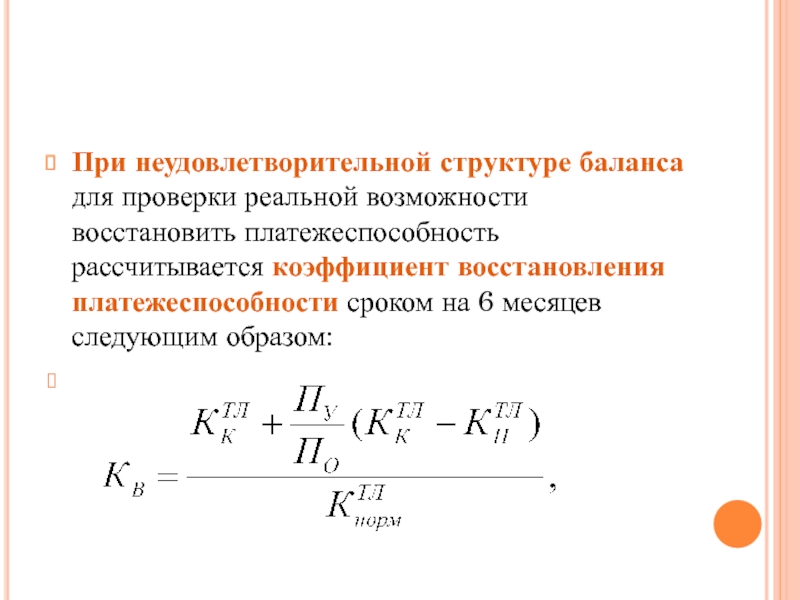

государственными органами состояние финансовой неустойчивости и осуществления мер по предупреждению несостоятельности и самостоятельному выходу из кризисного состоянияСлайд 27При неудовлетворительной структуре баланса для проверки реальной возможности восстановить платежеспособность

рассчитывается коэффициент восстановления платежеспособности сроком на 6 месяцев следующим образом:

Слайд 28где: и

– фактическое значение коэффициента текущей ликвидности на конец и

начало периода;Пу –период восстановления платежеспособности в месяцах (6 месяцев);

По – отчетный период;

КТЛнорм = 2,0

Если коэффициент меньше 1, то это означает, что в ближайшие 6 месяцев нет реальной возможности восстановить платежеспособность

Слайд 29Если коэффициент восстановления больше 1, то значит есть реальная возможность

восстановить свою платежеспособность, и признание структуры баланса неудовлетворительной может быть

отложено на срок до 6 месяцевСлайд 30При удовлетворительной структуре баланса (КТЛ > 2 и Косс >

0,1) для проверки устойчивости финансового положения рассчитывается коэффициент утраты платежеспособности

на срок 3 месяца следующим образом:где: Пу – установленный период утраты платежеспособности в месяцах (3 месяца)

Слайд 31Если коэффициент утраты платежеспособности > 1 значит есть реальная возможность

не утратить платежеспособность в течение ближайших 3 месяцев

Если коэффициент

1, тов ближайшие 3 месяца есть угроза утраты платежеспособностиСлайд 33Коэффициент капитализации (коэффициент соотношения заемных и собственных средств) показывает, каких средств

у предприятия больше — заемных или собственных. Чем меньше величина

коэффициента, тем устойчивее финансовое положение организации.Слайд 34Коэффициент финансовой независимости (автономии) показывает удельный вес собственных средств в общей

сумме источников финансирования.

Чем выше значение коэффициента, тем более устойчивое

финансовое положение организации.Слайд 35Коэффициент финансирования показывает, какая часть деятельности финансируется за счет собственных, а

какая — за счет заемных средств

Если коэффициент меньше 1 (большая

часть имущества сформирована за счет заемных средств), это может свидетельствовать об опасности неплатежеспособности и затрудняет возможность получения кредитаСлайд 36Коэффициент финансовой устойчивости показывает, какая часть актива финансируется за счет устойчивых

источников, которые организация может использовать в своей деятельности длительное время

Если

величина коэффициента в пределах 80–90 %, и имеет положительную тенденцию, то финансовое положение организации является устойчивымСлайд 37Следует отметить, что ни одна из этих моделей не является

универсальной и их применение затруднено из-за недостатка в финансовой отчетности

информаций (требуются данные аналитического учета, которых нет у внешних пользователей)Но двухфакторную и пятифакторную модели Э.Альтмана можно использовать для оценки и анализа вероятности банкротства наших организаций