Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Банки и банковские операции Презентацию выполнила: Пономарева Надежда

Содержание

- 1. Банки и банковские операции Презентацию выполнила: Пономарева Надежда

- 2. Коммерческий банк: сущность, функции, операции

- 3. Содержание:1.Современные трактовки сущности коммерческого банка. Признаки банка

- 4. Список использованных источников:1.Федеральный закон «О банках и

- 5. Современные трактовки сущности коммерческого банка. Признаки банка как коммерческого предприятия.

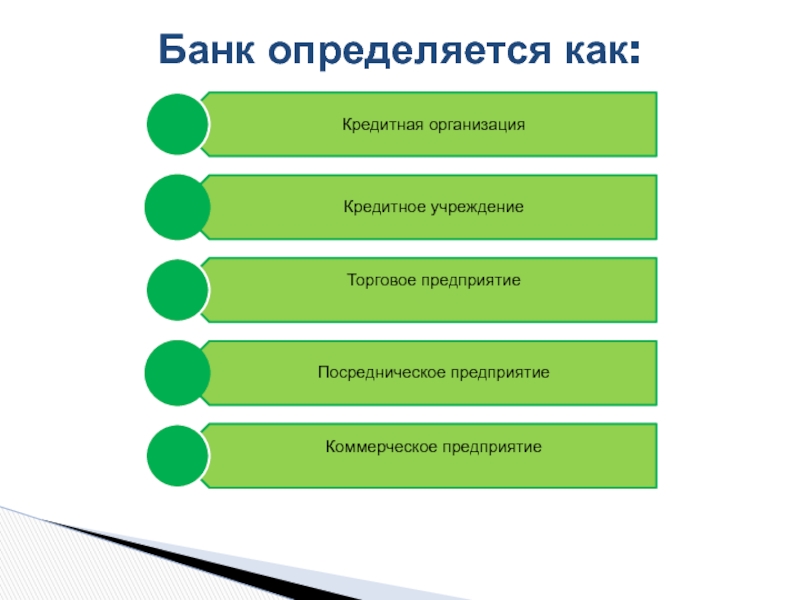

- 6. Банк определяется как:

- 7. Банк – это кредитная организация, которая

- 8. Банк (кредитное учреждение, кредитно-финансовое учреждение) - финансовая

- 9. Банк как торговое предприятие торгует особым товаром-

- 10. Банк как посредническое предприятие, открывая расчетные, текущие

- 11. Банк как коммерческое предприятиеПризнаки банка как коммерческого предприятия:

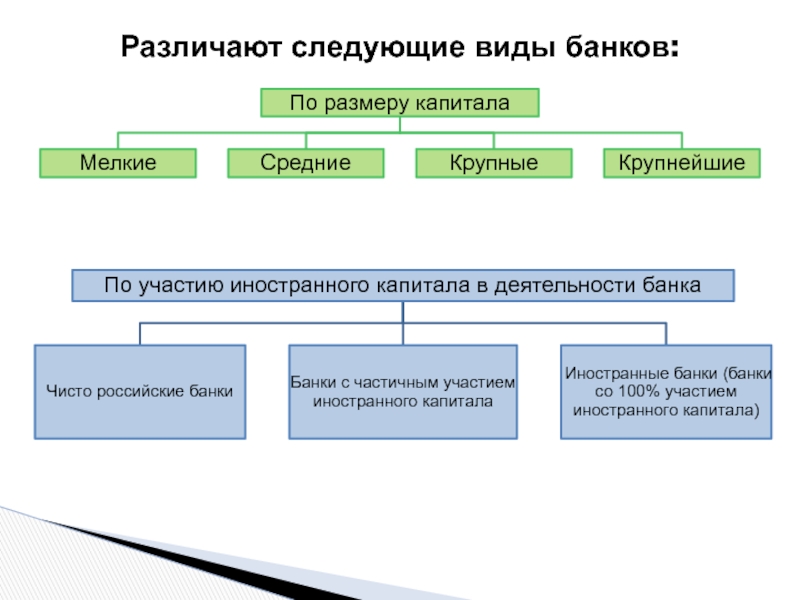

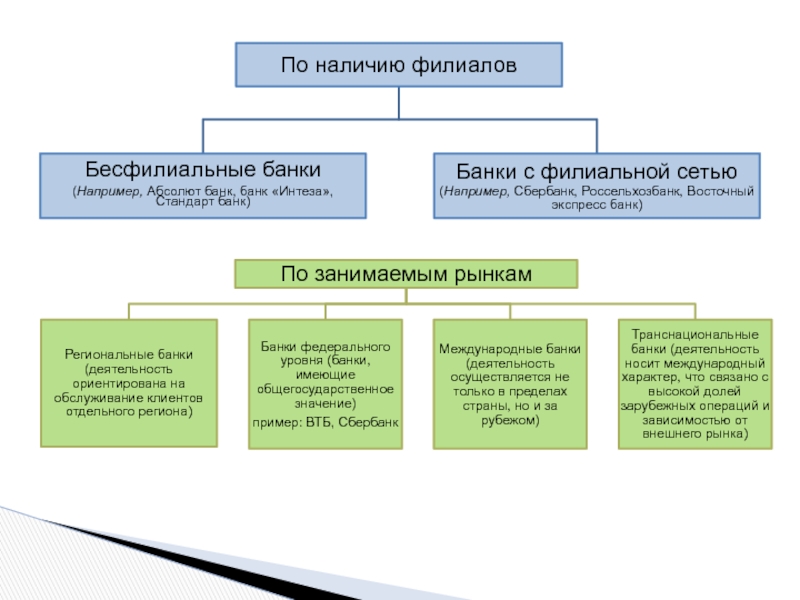

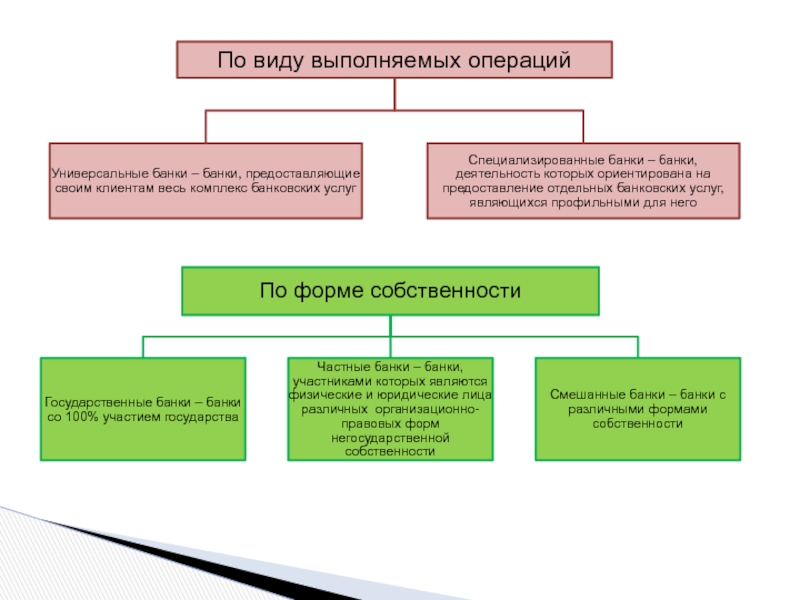

- 12. Различают следующие виды банков:

- 13. Слайд 13

- 14. Слайд 14

- 15. 2. Функции и принципы деятельности коммерческого банка

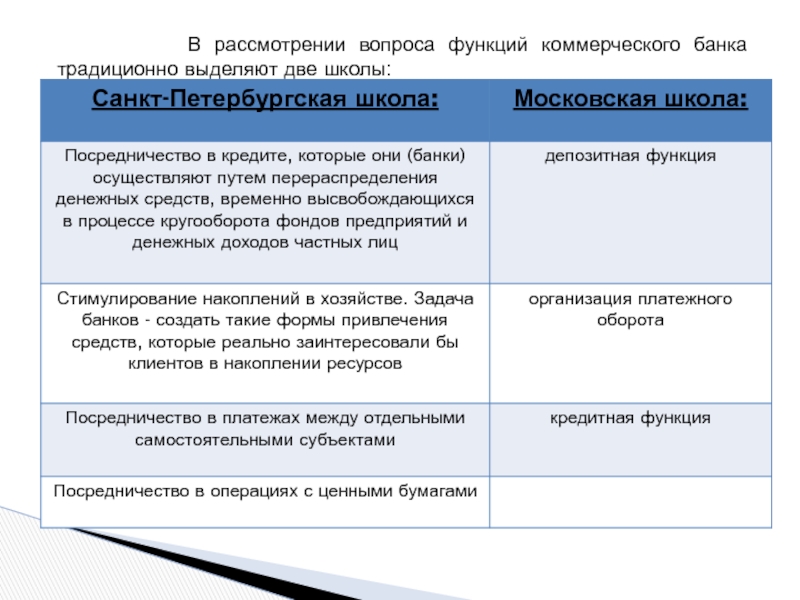

- 16. В рассмотрении вопроса функций коммерческого банка традиционно выделяют две школы:

- 17. Слайд 17

- 18. Принципы деятельности коммерческого банка:

- 19. работает в пределах реально имеющихся ресурсов

- 20. полная экономическая самостоятельность Подразумевает

- 21. выстраивает отношения со своими клиентами на рыночных

- 22. регулирование деятельности банка может осуществляться только косвенными

- 23. 3. Организационно‑правовые формы банков, порядок их открытия и государственной регистрации

- 24. Слайд 24

- 25. Банк,

- 26. Слайд 26

- 27. Слайд 27

- 28. Слайд 28

- 29. Слайд 29

- 30. Кредитная организация (филиал) может также открывать внутренние

- 31. Дополнительный офис – внутреннее структурное подразделение банка

- 32. Операционный офис - внутреннее структурное подразделение банка

- 33. Кредитно-кассовый офис - внутреннее структурное подразделение банка

- 34. Операционная касса вне кассового узла - внутреннее

- 35. Все создаваемые

- 36. Основанием для выдачи лицензии на осуществление банковских

- 37. Банки для получения лицензий должны выполнять следующие

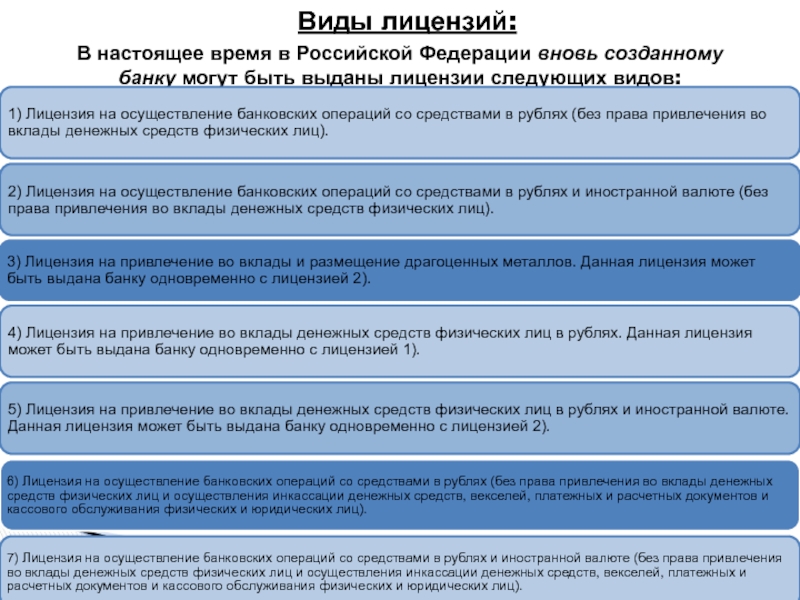

- 38. Виды лицензий: В настоящее время в

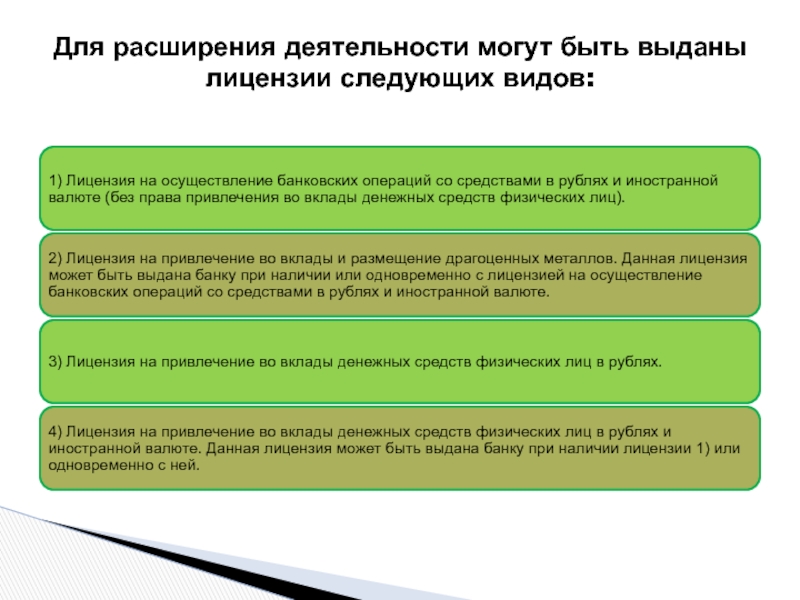

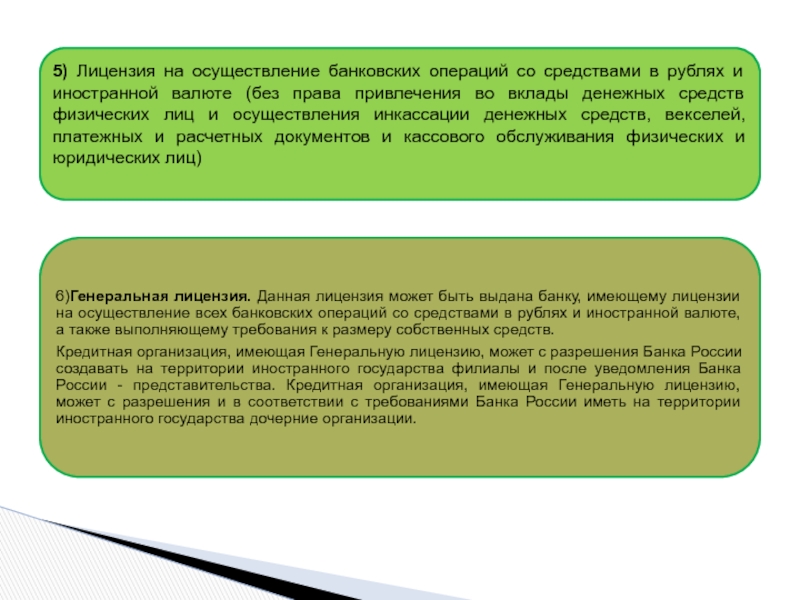

- 39. Для расширения деятельности могут быть выданы лицензии следующих видов:

- 40. Слайд 40

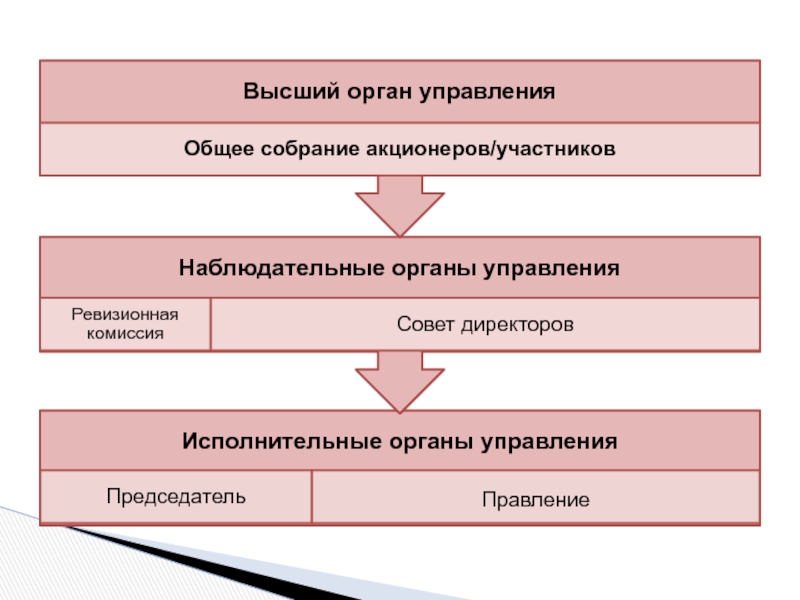

- 41. 4. Органы управления коммерческим банком

- 42. Слайд 42

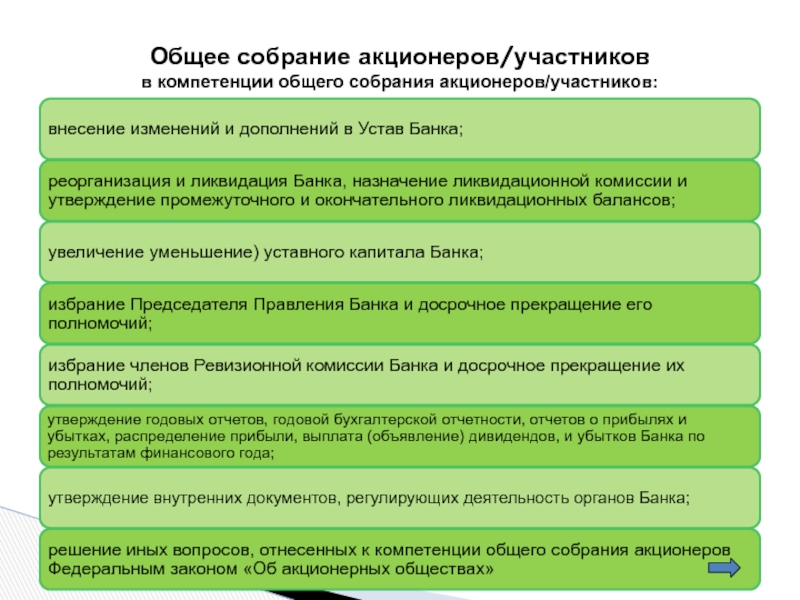

- 43. Общее собрание акционеров/участников в компетенции общего собрания акционеров/участников:

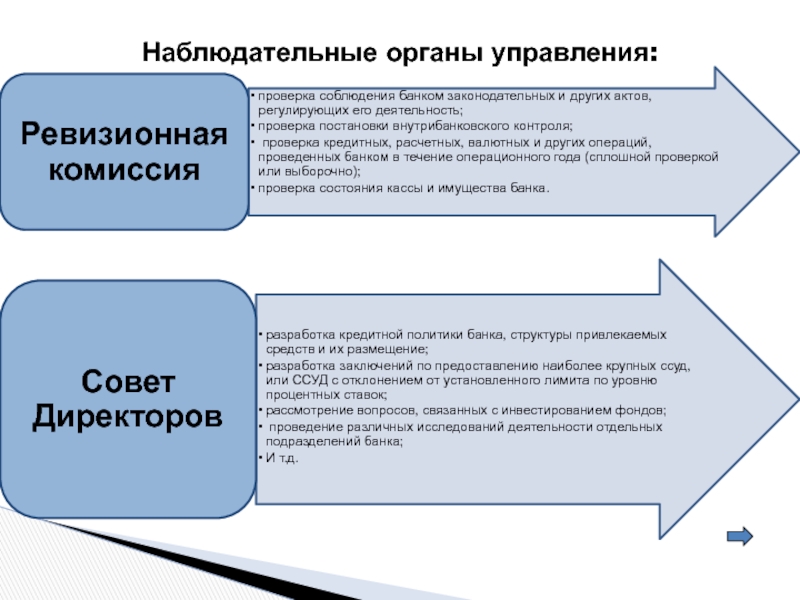

- 44. Наблюдательные органы управления:

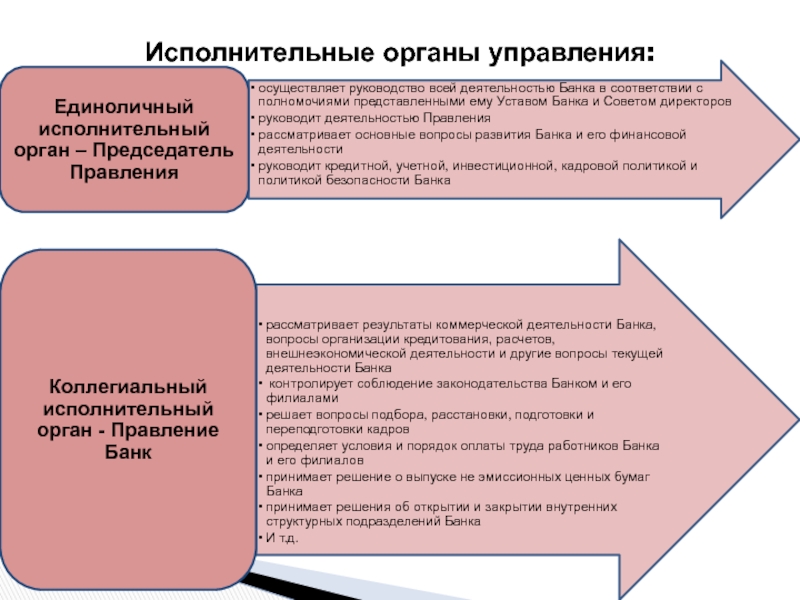

- 45. Исполнительные органы управления:

- 46. 5. Операции коммерческого банка

- 47. Стоит различать понятия «Банковский продукт» и «Банковская

- 48. Слайд 48

- 49. Среди услуг, оказываемых

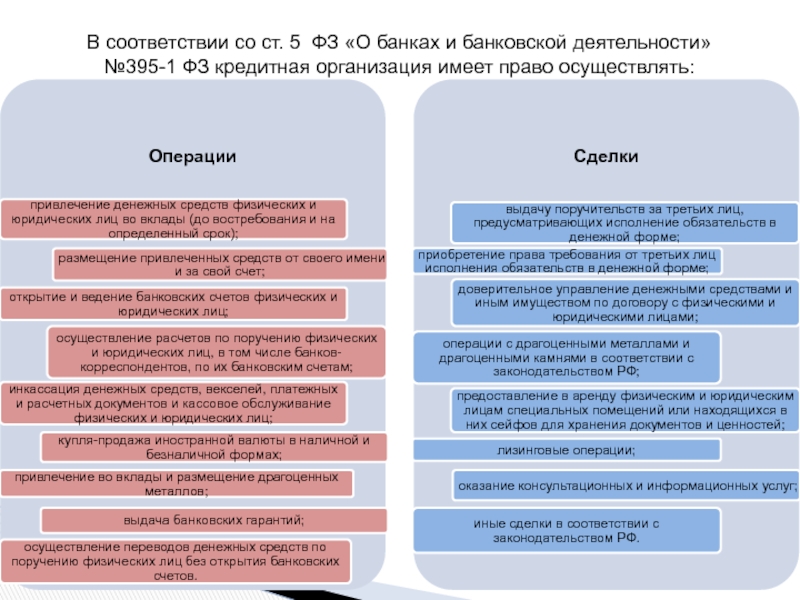

- 50. В соответствии со ст. 5 ФЗ «О

- 51. Слайд 51

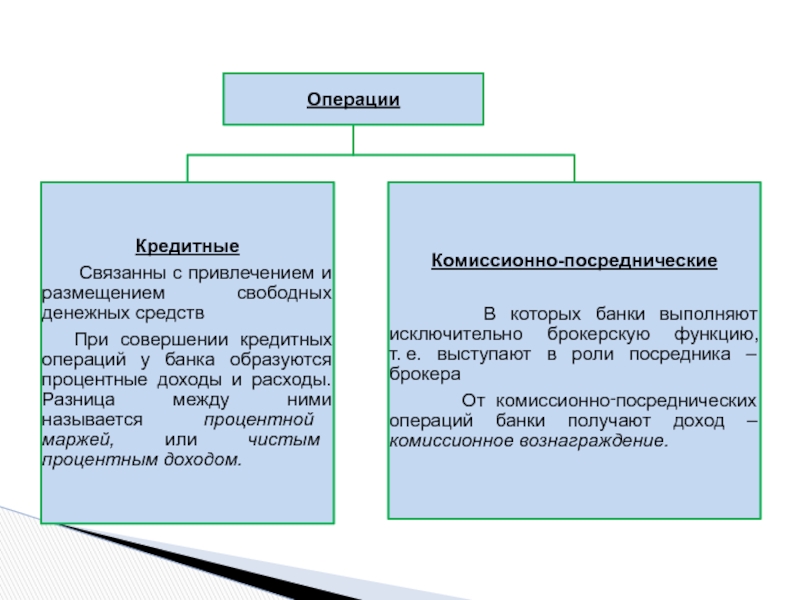

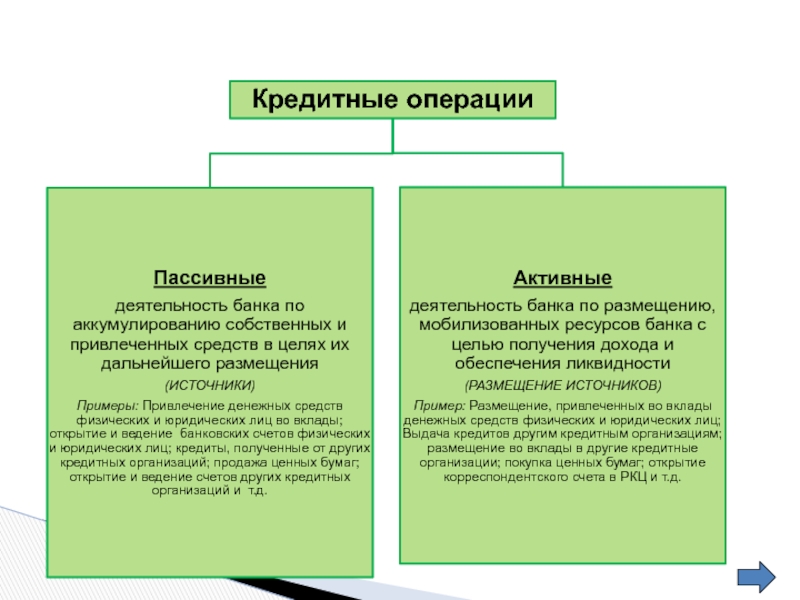

- 52. Слайд 52

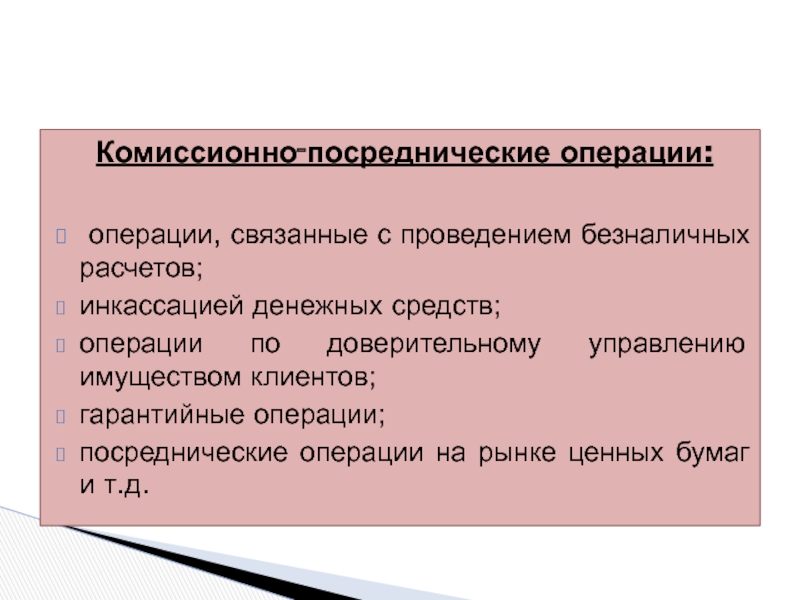

- 53. Комиссионно‑посреднические операции: операции, связанные с проведением безналичных

- 54. Банки и банковские операцииПрезентацию выполнила: Пономарева Надежда Александровна, к.э.н., доцентКафедра: Банковское делоТел. 37-49-38Email: ael-banking@rambler.ru

- 55. Скачать презентанцию

Слайды и текст этой презентации

Слайд 1Банки и банковские операции

Презентацию выполнила:

Пономарева Надежда Александровна,

к.э.н., доцент

Кафедра:

Банковское дело

Слайд 3Содержание:

1.Современные трактовки сущности коммерческого банка. Признаки банка как коммерческого предприятия

2.Функции

и принципы деятельности коммерческого банка

3.Организационно‑правовые формы банков, порядок их открытия

и государственной регистрации4.Органы управления коммерческим банком

5.Операции коммерческого банка

Слайд 4

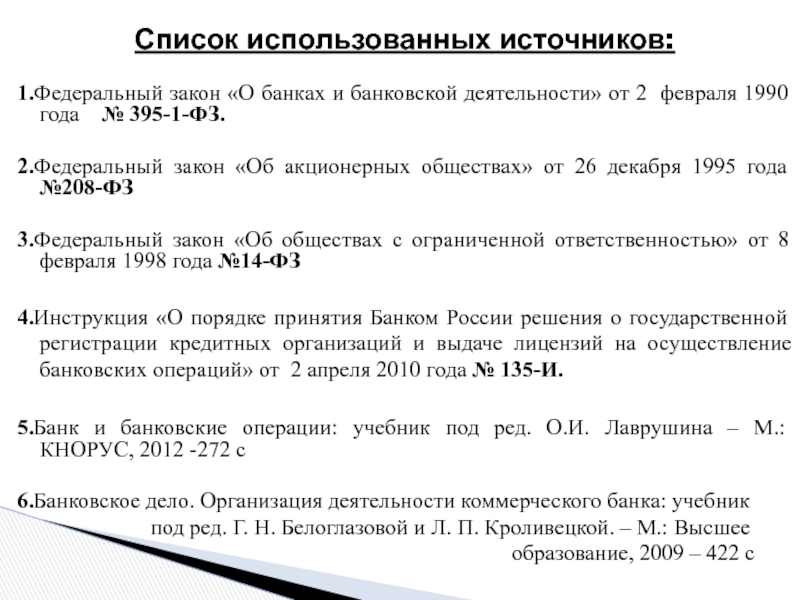

Список использованных источников:

1.Федеральный закон «О банках и банковской деятельности» от

2 февраля 1990 года № 395-1-ФЗ.

2.Федеральный закон «Об акционерных обществах»

от 26 декабря 1995 года №208-ФЗ3.Федеральный закон «Об обществах с ограниченной ответственностью» от 8 февраля 1998 года №14-ФЗ

4.Инструкция «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» от 2 апреля 2010 года № 135-И.

5.Банк и банковские операции: учебник под ред. О.И. Лаврушина – М.: КНОРУС, 2012 -272 с

6.Банковское дело. Организация деятельности коммерческого банка: учебник

под ред. Г. Н. Белоглазовой и Л. П. Кроливецкой. – М.: Высшее

образование, 2009 – 422 с

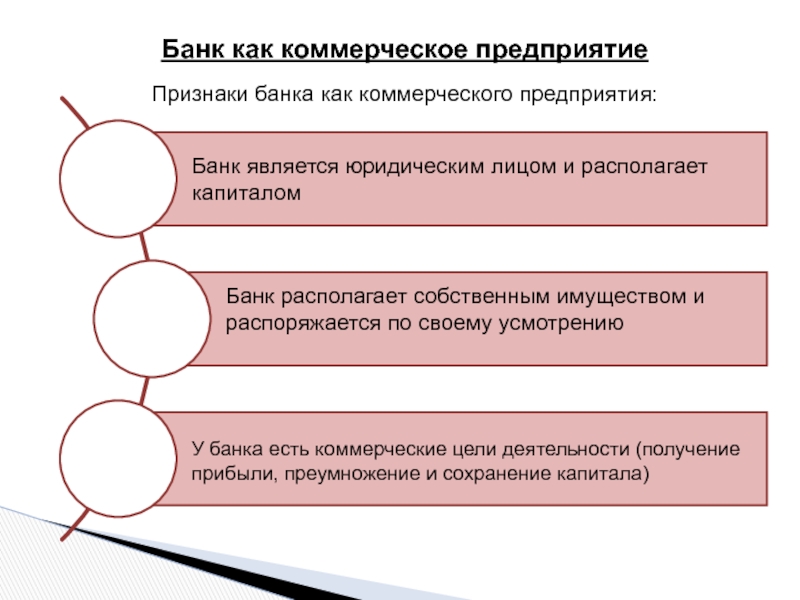

Слайд 5 Современные трактовки сущности коммерческого банка. Признаки банка как коммерческого

предприятия.

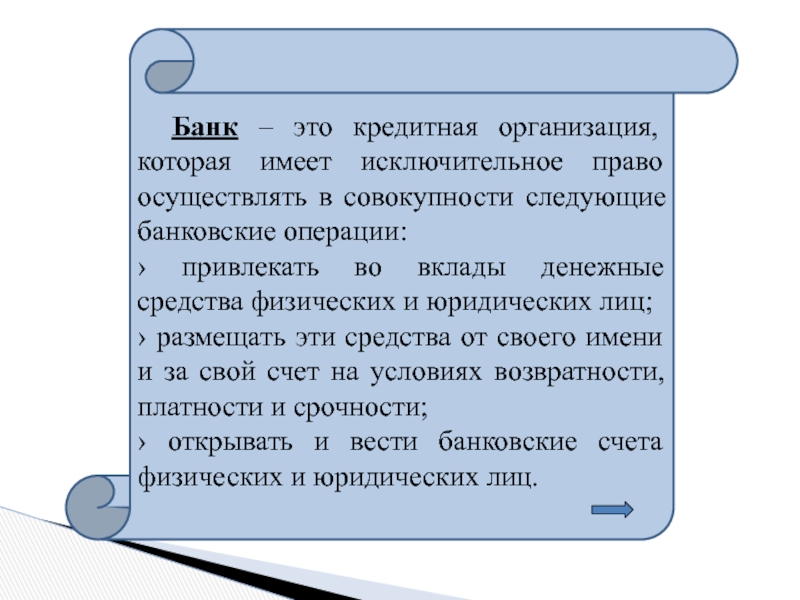

Слайд 7 Банк – это кредитная организация, которая имеет исключительное право

осуществлять в совокупности следующие банковские операции:

› привлекать во вклады денежные

средства физических и юридических лиц;› размещать эти средства от своего имени и за свой счет на условиях возвратности, платности и срочности;

› открывать и вести банковские счета физических и юридических лиц.

Слайд 8Банк (кредитное учреждение, кредитно-финансовое учреждение) - финансовая компания, частная или

государственная, которая профессионально занимается оказанием банковских услуг

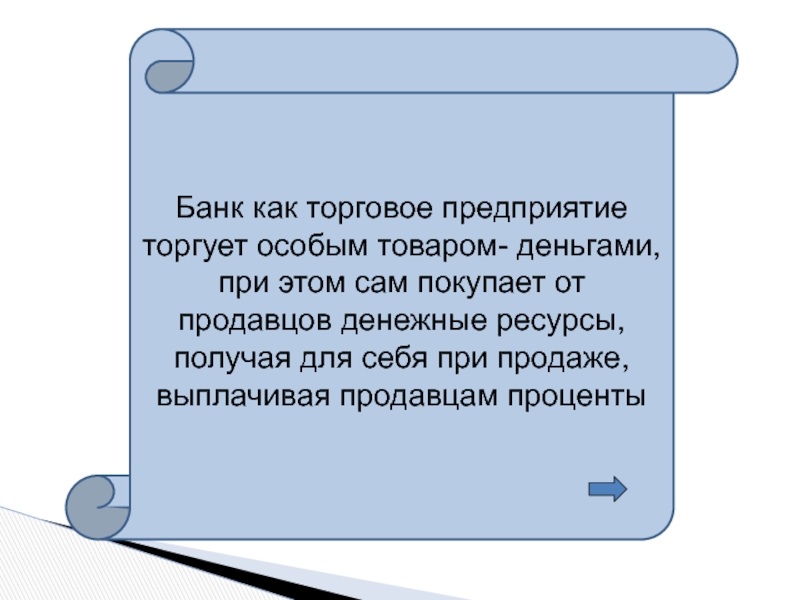

Слайд 9Банк как торговое предприятие торгует особым товаром- деньгами, при этом

сам покупает от продавцов денежные ресурсы, получая для себя при

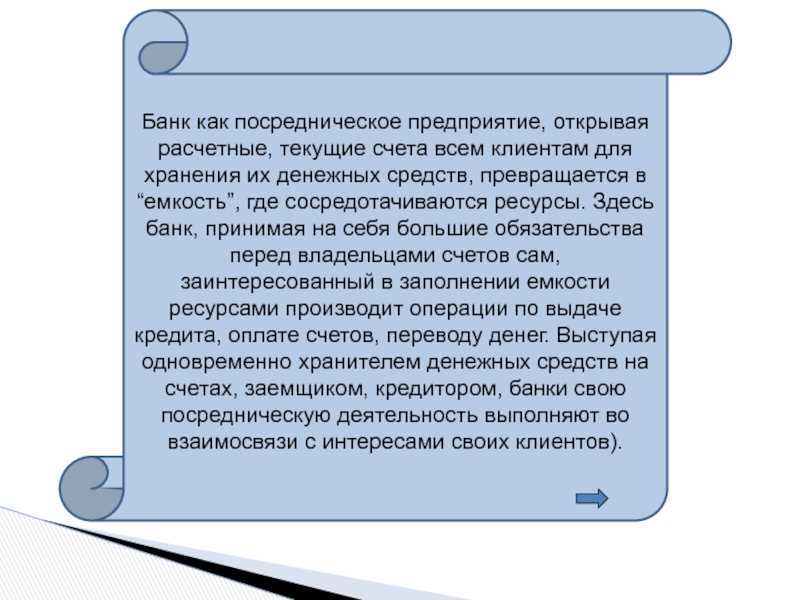

продаже, выплачивая продавцам процентыСлайд 10Банк как посредническое предприятие, открывая расчетные, текущие счета всем клиентам

для хранения их денежных средств, превращается в “емкость”, где сосредотачиваются

ресурсы. Здесь банк, принимая на себя большие обязательства перед владельцами счетов сам, заинтересованный в заполнении емкости ресурсами производит операции по выдаче кредита, оплате счетов, переводу денег. Выступая одновременно хранителем денежных средств на счетах, заемщиком, кредитором, банки свою посредническую деятельность выполняют во взаимосвязи с интересами своих клиентов).Слайд 19

работает в пределах реально имеющихся ресурсов

Коммерческий

банк может осуществлять безналичные платежи в пользу других банков, предоставлять

им кредиты и получать деньги наличными в пределах остатка средств на своих корреспондентских счетах.Данный принцип означает, что коммерческий банк должен обеспечивать не только количественное соответствие между своими ресурсами и вложениями, но и добиваться соответствия характера банковских активов специфике мобилизованных им средств.

Слайд 20

полная экономическая самостоятельность

Подразумевает безраздельную экономическую ответственность

банка за результаты своей деятельности. Экономическая самостоятельность предполагает свободу распоряжения

собственными средствами банка и привлеченными ресурсами, собственный выбор клиентов и вкладчиков, распоряжение доходами, остающимися после уплаты налогов.Слайд 21выстраивает отношения со своими клиентами на рыночных условиях

Предоставляя ссуды, коммерческий

банк исходит прежде всего из рыночных критериев прибыльности, риска и

ликвидности. Ориентация на «общегосударственные интересы» несовместима с коммерческим характером работы банка и неизбежно обернется для него кризисом ликвидности и платежеспособности.Слайд 22

регулирование деятельности банка может осуществляться только косвенными экономическими методами.

Данный принцип вытекает из перечисленных выше и означает,

что государство не может давать приказов и распоряжений относительно направлений и условий размещения и привлечения ресурсов коммерческим банкам.Примером косвенного экономического метода может служить установление норм обязательного резервирования Банком России для Коммерческих банков.

Слайд 24

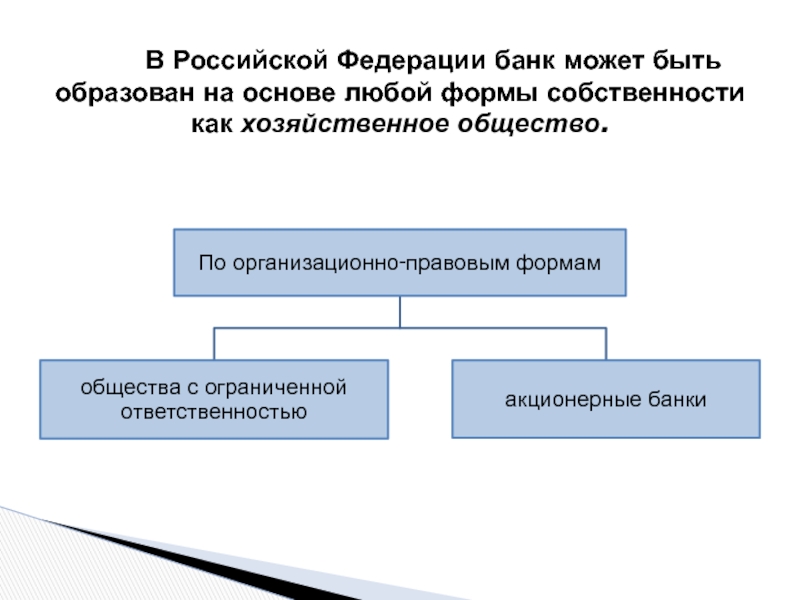

В Российской Федерации банк может быть образован на основе любой

формы собственности как хозяйственное общество.Слайд 25

Банк, созданный в форме

общества с ограниченной ответственностью (ООО) –это банк, учрежденный одним или несколькими

лицами, уставный капитал которого разделен на доли определенных учредительными документами размеров.Участники банка:

-не отвечают по его обязательствам;

-несут риск убытков, связанных с деятельностью банка в пределах стоимости внесенных ими вкладов.

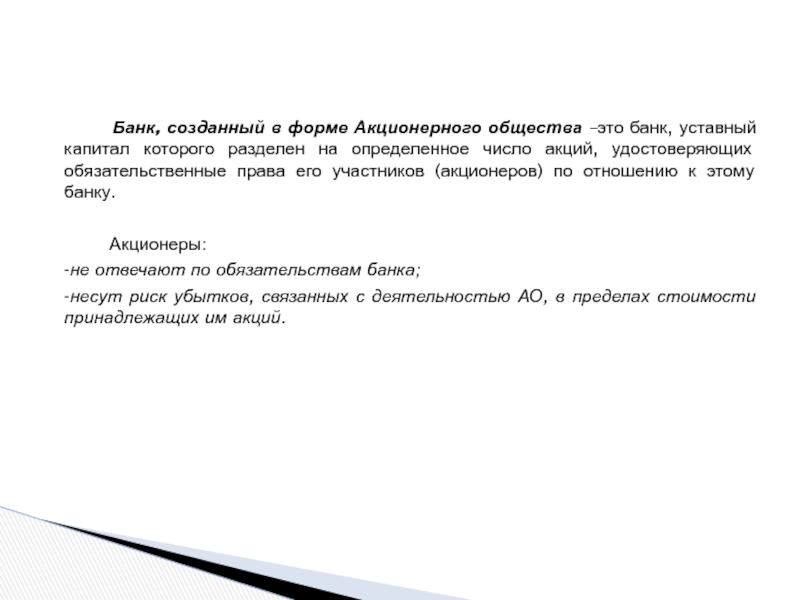

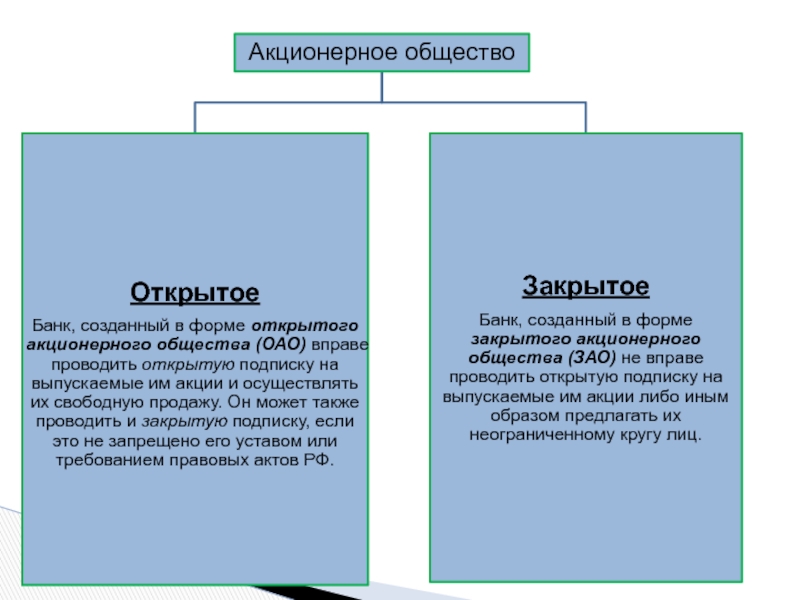

Слайд 26

Банк, созданный

в форме Акционерного общества –это банк, уставный капитал которого разделен

на определенное число акций, удостоверяющих обязательственные права его участников (акционеров) по отношению к этому банку.Акционеры:

-не отвечают по обязательствам банка;

-несут риск убытков, связанных с деятельностью АО, в пределах стоимости принадлежащих им акций.

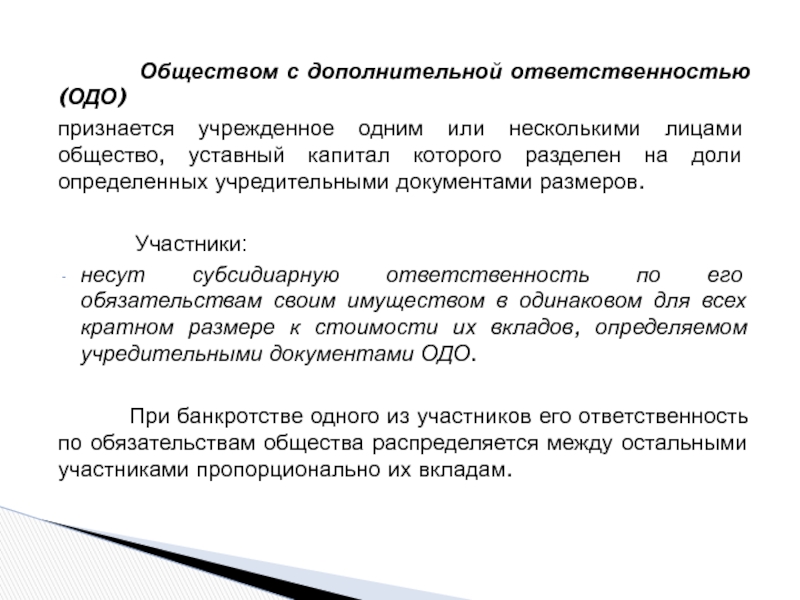

Слайд 28

Обществом с

дополнительной ответственностью (ОДО)

признается учрежденное одним или несколькими лицами общество,

уставный капитал которого разделен на доли определенных учредительными документами размеров. Участники:

несут субсидиарную ответственность по его обязательствам своим имуществом в одинаковом для всех кратном размере к стоимости их вкладов, определяемом учредительными документами ОДО.

При банкротстве одного из участников его ответственность по обязательствам общества распределяется между остальными участниками пропорционально их вкладам.

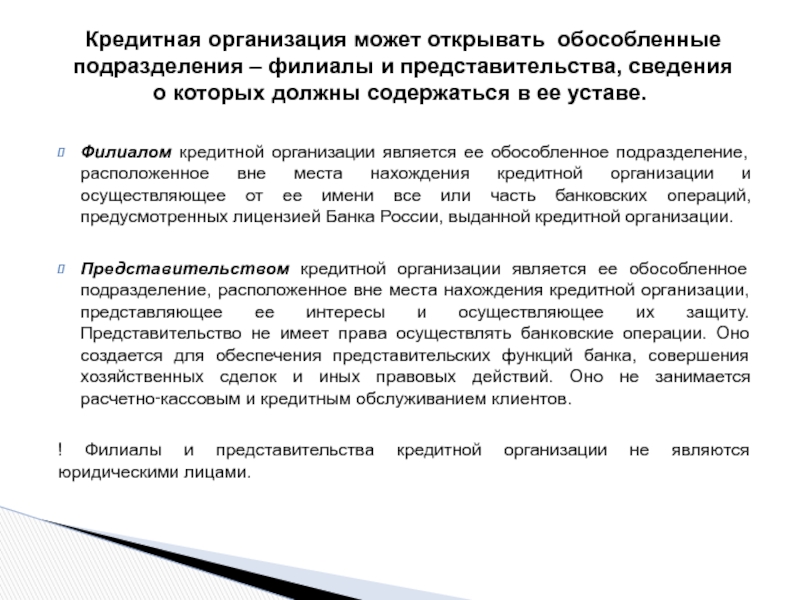

Слайд 29 Кредитная организация может открывать обособленные

подразделения – филиалы и представительства, сведения о которых должны

содержаться в ее уставе.

Филиалом кредитной организации является ее обособленное подразделение, расположенное вне места нахождения кредитной организации и осуществляющее от ее имени все или часть банковских операций, предусмотренных лицензией Банка России, выданной кредитной организации.

Представительством кредитной организации является ее обособленное подразделение, расположенное вне места нахождения кредитной организации, представляющее ее интересы и осуществляющее их защиту. Представительство не имеет права осуществлять банковские операции. Оно создается для обеспечения представительских функций банка, совершения хозяйственных сделок и иных правовых действий. Оно не занимается расчетно‑кассовым и кредитным обслуживанием клиентов.

! Филиалы и представительства кредитной организации не являются юридическими лицами.

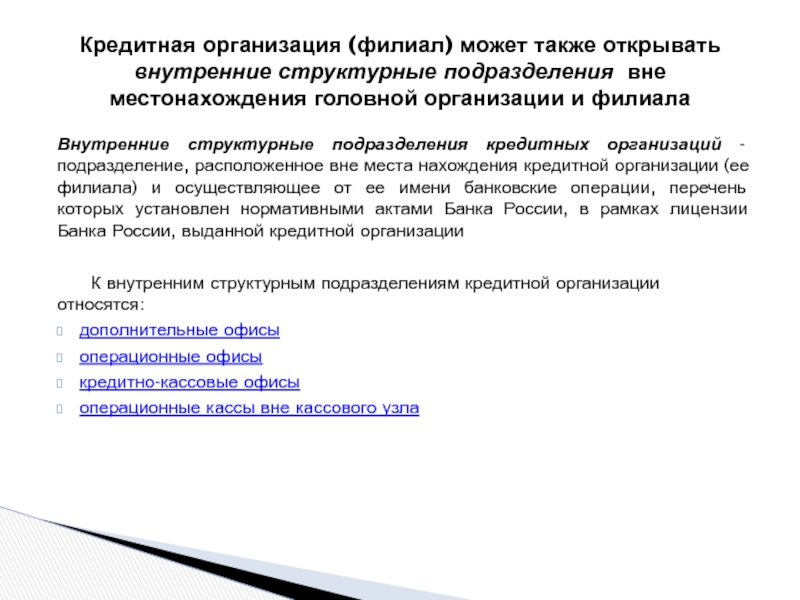

Слайд 30Кредитная организация (филиал) может также открывать внутренние структурные подразделения вне

местонахождения головной организации и филиала

Внутренние структурные подразделения кредитных организаций -

подразделение, расположенное вне места нахождения кредитной организации (ее филиала) и осуществляющее от ее имени банковские операции, перечень которых установлен нормативными актами Банка России, в рамках лицензии Банка России, выданной кредитной организации К внутренним структурным подразделениям кредитной организации относятся:

дополнительные офисы

операционные офисы

кредитно-кассовые офисы

операционные кассы вне кассового узла

Слайд 31Дополнительный офис – внутреннее структурное подразделение банка или его филиала.

Может осуществлять банковские операции или их часть, предусмотренные лицензией ЦБ

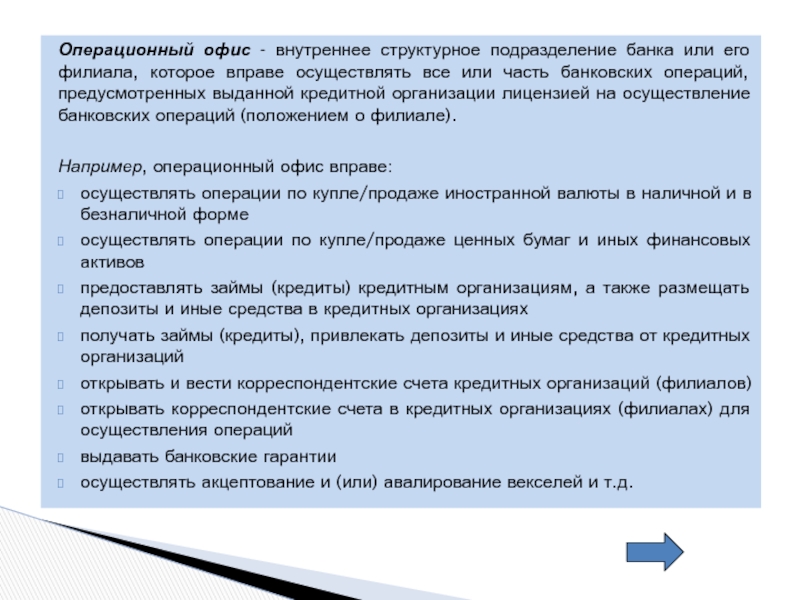

РФ для создавшей ее кредитной организации или филиала. Открывается только на территории того же населенного пункта, где располагается сам банк или его филиал.Слайд 32Операционный офис - внутреннее структурное подразделение банка или его филиала,

которое вправе осуществлять все или часть банковских операций, предусмотренных выданной

кредитной организации лицензией на осуществление банковских операций (положением о филиале).Например, операционный офис вправе:

осуществлять операции по купле/продаже иностранной валюты в наличной и в безналичной форме

осуществлять операции по купле/продаже ценных бумаг и иных финансовых активов

предоставлять займы (кредиты) кредитным организациям, а также размещать депозиты и иные средства в кредитных организациях

получать займы (кредиты), привлекать депозиты и иные средства от кредитных организаций

открывать и вести корреспондентские счета кредитных организаций (филиалов)

открывать корреспондентские счета в кредитных организациях (филиалах) для осуществления операций

выдавать банковские гарантии

осуществлять акцептование и (или) авалирование векселей и т.д.

Слайд 33Кредитно-кассовый офис - внутреннее структурное подразделение банка или его филиала.

Осуществляет операции по предоставлению денежных средств субъектам малого предпринимательства и

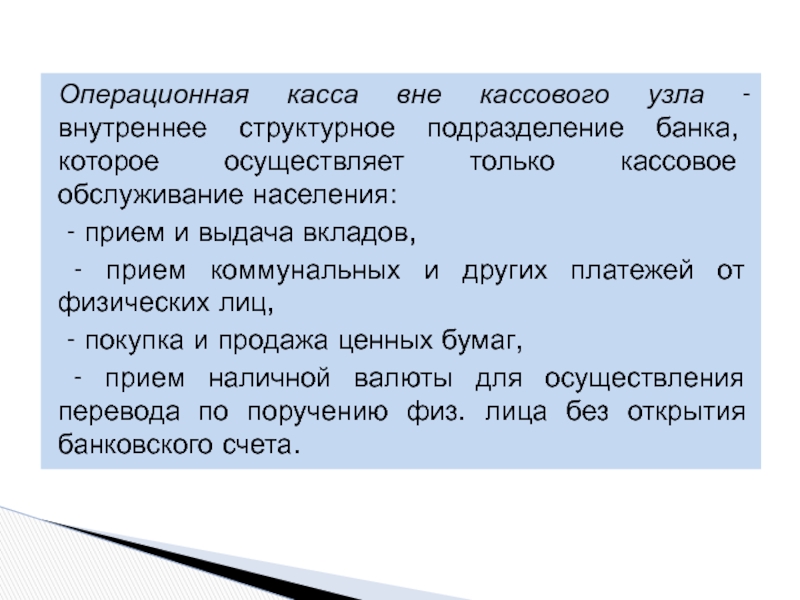

физическим лицам и их возврату (погашению), а также кассовое обслуживания юридических и физических лиц.Слайд 34Операционная касса вне кассового узла - внутреннее структурное подразделение банка,

которое осуществляет только кассовое обслуживание населения:

- прием и

выдача вкладов, - прием коммунальных и других платежей от физических лиц,

- покупка и продажа ценных бумаг,

- прием наличной валюты для осуществления перевода по поручению физ. лица без открытия банковского счета.

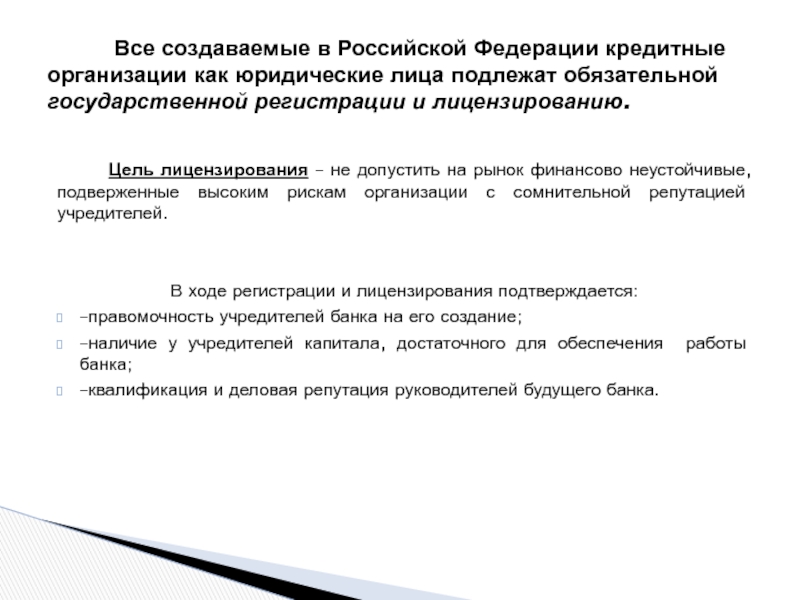

Слайд 35 Все создаваемые в Российской Федерации

кредитные организации как юридические лица подлежат обязательной государственной регистрации и

лицензированию.

Цель лицензирования – не допустить на рынок финансово неустойчивые, подверженные высоким рискам организации с сомнительной репутацией учредителей.

В ходе регистрации и лицензирования подтверждается:

–правомочность учредителей банка на его создание;

–наличие у учредителей капитала, достаточного для обеспечения работы банка;

–квалификация и деловая репутация руководителей будущего банка.

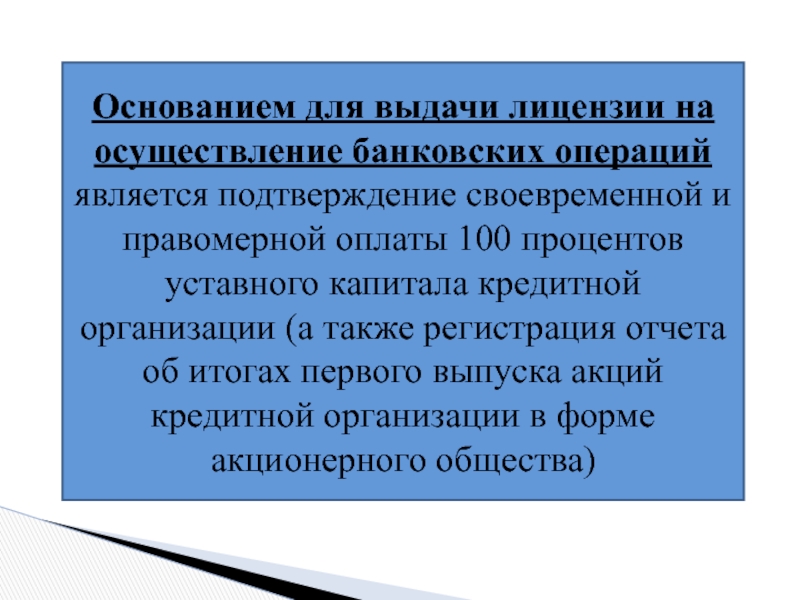

Слайд 36Основанием для выдачи лицензии на осуществление банковских операций

является подтверждение своевременной

и правомерной оплаты 100 процентов уставного капитала кредитной организации (а

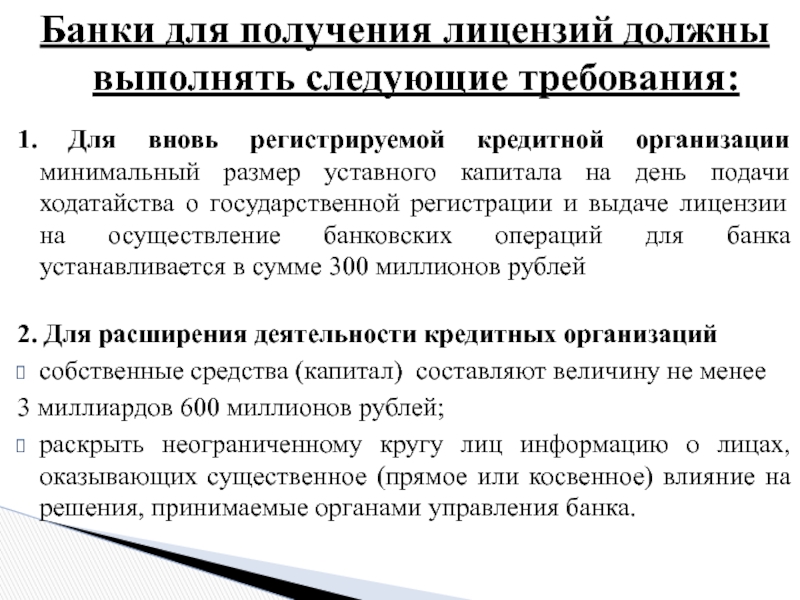

также регистрация отчета об итогах первого выпуска акций кредитной организации в форме акционерного общества)Слайд 37Банки для получения лицензий должны выполнять следующие требования:

1. Для вновь

регистрируемой кредитной организации минимальный размер уставного капитала на день подачи

ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций для банка устанавливается в сумме 300 миллионов рублей2. Для расширения деятельности кредитных организаций

собственные средства (капитал) составляют величину не менее

3 миллиардов 600 миллионов рублей;

раскрыть неограниченному кругу лиц информацию о лицах, оказывающих существенное (прямое или косвенное) влияние на решения, принимаемые органами управления банка.

Слайд 38 Виды лицензий: В настоящее время в Российской Федерации вновь созданному

банку могут быть выданы лицензии следующих видов:

Слайд 47Стоит различать понятия «Банковский продукт»

и «Банковская услуга»!

Банковский продукт - совокупность банковских операций и сделок, направленных

на удовлетворение конкретной потребности клиента, закрепленная банковскими регламентами и имеющая определенные качественные, количественные и ценовые параметры.(определение Г.Н. Белоглазовой)

Например, бывают депозитные, кредитные, инвестиционные, валютные продукты.

Банковские услуги – операции банка, совершаемые с целью удовлетворения потребностей клиентов. (определение Г.Н. Белоглазовой)

Например, обеспечение функционирования расчетно-платежного механизма; организация платежного оборота; кредитование физ. и юр. лиц; посреднические услуги; и др.

Продукт первичнее, чем услуга.

Слайд 49 Среди услуг, оказываемых банками можно выделить

дистанционное банковское обслуживание (ДБО).

Примеры ДБО:

интернет-банкинг — оказание услуг

ДБО на основе банковской системы платежей через Интернет;мобильный банкинг — оказание услуг, ДБО на основе, мобильных технологий;

внешние сервисы — киоски, банкоматы;

телефон-банкинг — оказание услуг ДБО на основе банковской системы голосовых сообщений и т.д.