Слайд 1БАНКОВСКАЯ СИСТЕМА: понятие и структура

Слайд 2Банковская система является частью кредитной системы

Слайд 3Кредитная система

(институциональный аспект)

[1]

С юридической точки зрения институциональное понятие «банковской системы» дано в ФЗ «О банках и банковской деятельности» (от 02.12. 1999, № 395-1-ФЗ, последняя редакция от 03.05.2006 № 60-ФЗ), ст. 2.

Эмиссионные

Государственные

Деловые

Банки

Кредитно-депозитные

Инкассационные

Расчетные

Небанковские

кредитные

Организации

НКО

Инвестиционные

компании

Страховые

компании

Пенсионные

фонды

Ломбарды

Форфейтинговые комп.

Факторинговые комп.

Лизинговые комп.

Строительные копер.

Кооперативные союзы

Небанковские

финансовые

организации

(НФО)

Микро

финансовые

организации

(МФО)

Почтово-

сберегательная

система

Некридитные

организации

(НО)

Физические лица

Юридические лица

Ростовщики

Филиалы и представительства

иностранных банков

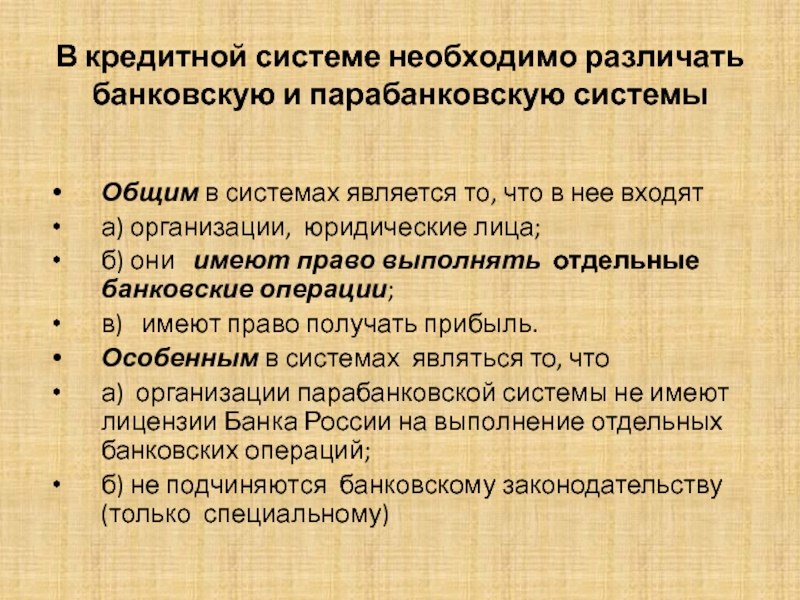

Слайд 4В кредитной системе необходимо различать банковскую и парабанковскую системы

Общим в

системах является то, что в нее входят

а) организации, юридические

лица;

б) они имеют право выполнять отдельные банковские операции;

в) имеют право получать прибыль.

Особенным в системах являться то, что

а) организации парабанковской системы не имеют лицензии Банка России на выполнение отдельных банковских операций;

б) не подчиняются банковскому законодательству (только специальному)

Слайд 5

[1] С юридической точки зрения институциональное понятие «банковской системы» дано

в ФЗ «О банках и банковской деятельности» (от 02.12. 1999,

№ 395-1-ФЗ, последняя редакция от 03.05.2006 № 60-ФЗ), ст. 2.

Слайд 6Понятие БС

Согласно ФЗ «О ЦБ РФ» банковская система включает в

себя центральный банк, кредитные организации и их ассоциации

Слайд 7

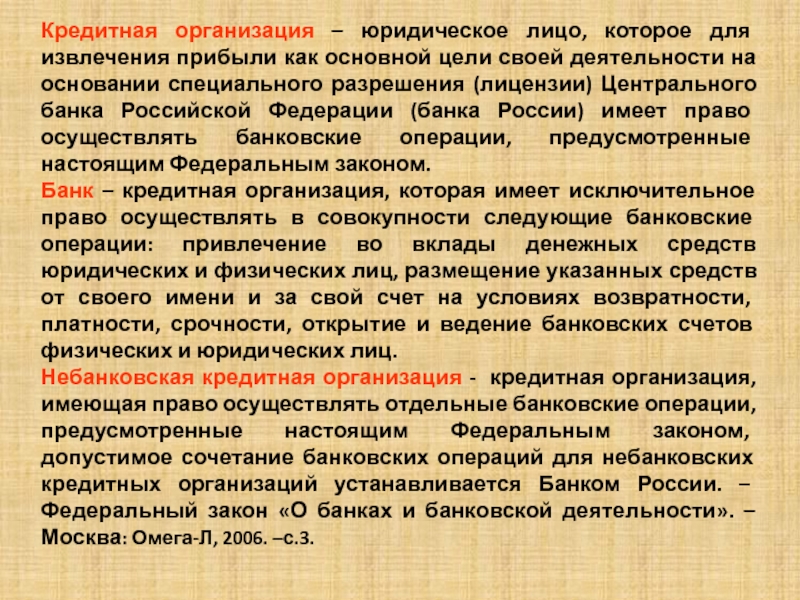

Кредитная организация – юридическое лицо, которое для извлечения прибыли как

основной цели своей деятельности на основании специального разрешения (лицензии) Центрального

банка Российской Федерации (банка России) имеет право осуществлять банковские операции, предусмотренные настоящим Федеральным законом.

Банк – кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств юридических и физических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Небанковская кредитная организация - кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные настоящим Федеральным законом, допустимое сочетание банковских операций для небанковских кредитных организаций устанавливается Банком России. – Федеральный закон «О банках и банковской деятельности». – Москва: Омега-Л, 2006. –с.3.

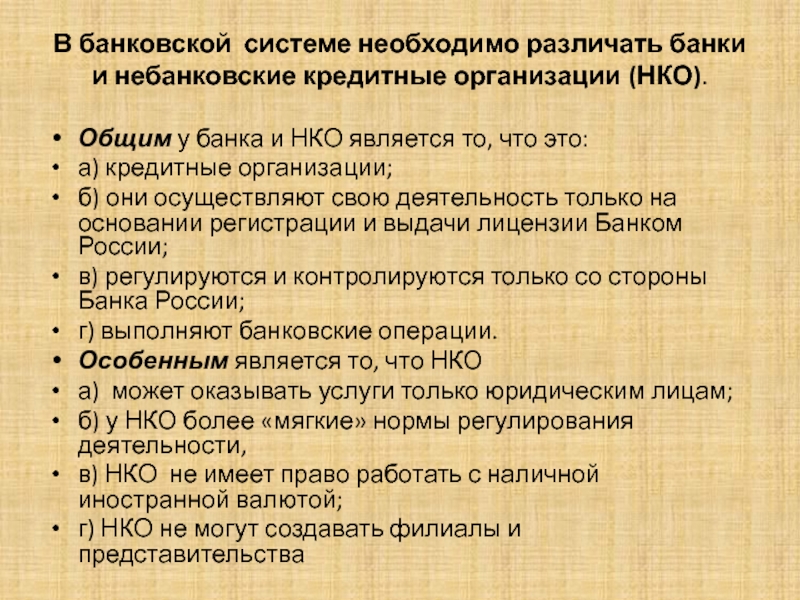

Слайд 8В банковской системе необходимо различать банки и небанковские кредитные организации

(НКО).

Общим у банка и НКО является то, что это:

а)

кредитные организации;

б) они осуществляют свою деятельность только на основании регистрации и выдачи лицензии Банком России;

в) регулируются и контролируются только со стороны Банка России;

г) выполняют банковские операции.

Особенным является то, что НКО

а) может оказывать услуги только юридическим лицам;

б) у НКО более «мягкие» нормы регулирования деятельности,

в) НКО не имеет право работать с наличной иностранной валютой;

г) НКО не могут создавать филиалы и представительства

Слайд 9Структура БС

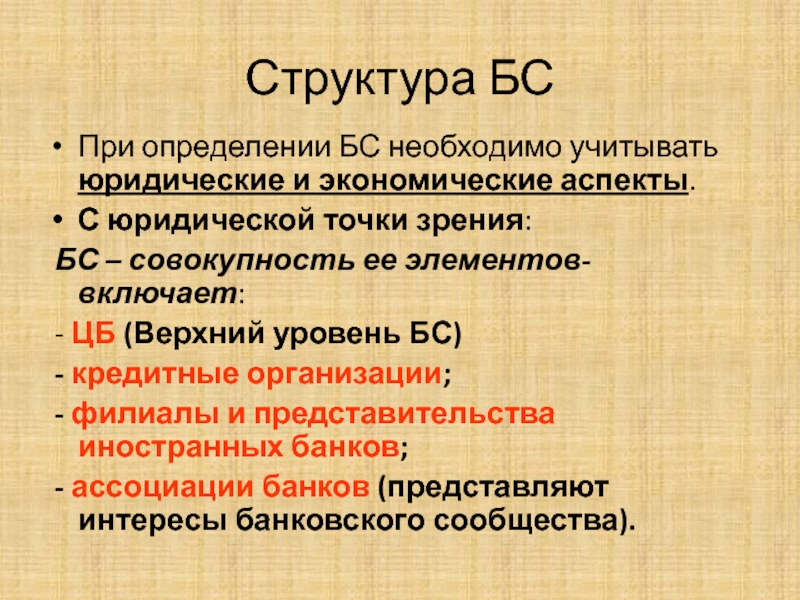

При определении БС необходимо учитывать юридические и экономические аспекты.

С

юридической точки зрения:

БС – совокупность ее элементов- включает:

- ЦБ (Верхний уровень БС)

- кредитные организации;

- филиалы и представительства иностранных банков;

- ассоциации банков (представляют интересы банковского сообщества).

Слайд 10Структура БС

С экономической точки зрения

(3 подхода):

В БС включаются только

банковские кредитные организации.

БС рассматривают как совокупность элементов, взаимосвязанных между собой

и с внешней средой

3) БС рассматривается как система (аналогично рассмотрению КС - те же блоки)

Слайд 11Понятие БС

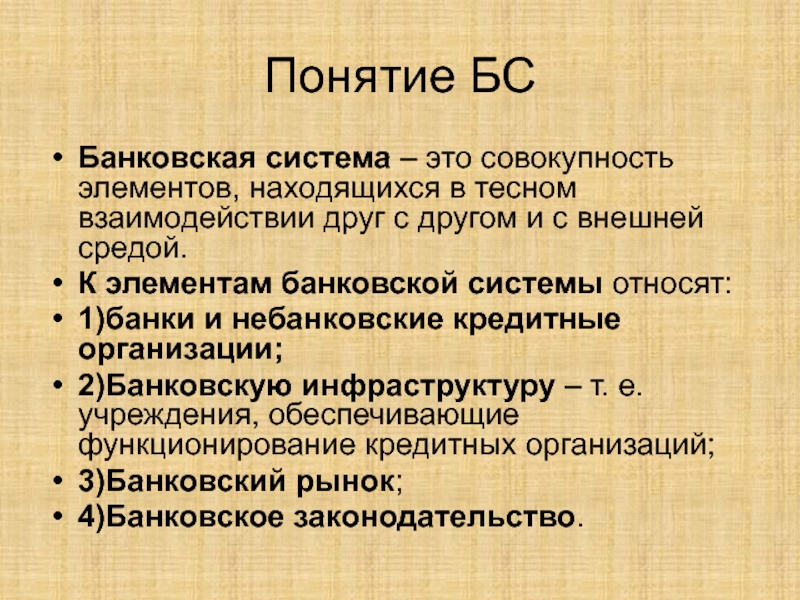

Банковская система – это совокупность элементов, находящихся в тесном

взаимодействии друг с другом и с внешней средой.

К элементам банковской

системы относят:

1)банки и небанковские кредитные организации;

2)Банковскую инфраструктуру – т. е. учреждения, обеспечивающие функционирование кредитных организаций;

3)Банковский рынок;

4)Банковское законодательство.

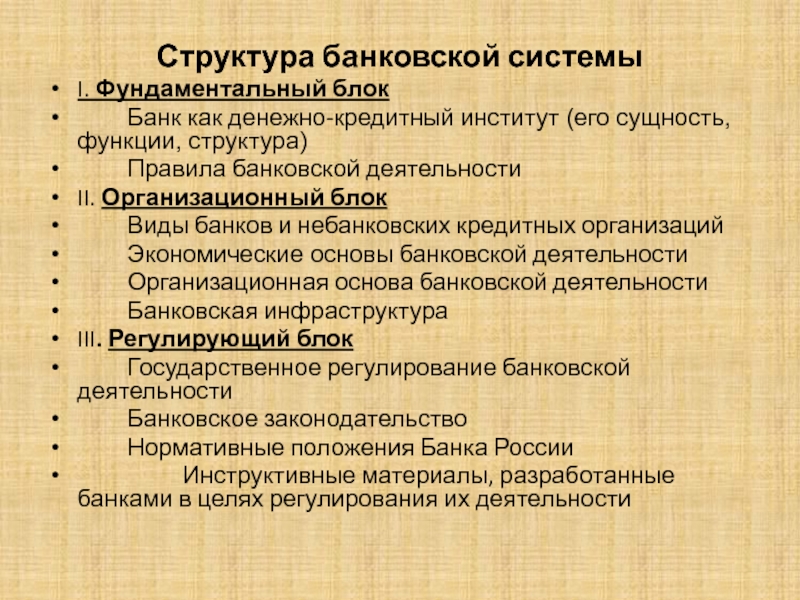

Слайд 12Структура банковской системы

I. Фундаментальный блок

Банк как денежно-кредитный институт (его сущность,

функции, структура)

Правила банковской деятельности

II. Организационный блок

Виды банков и небанковских кредитных

организаций

Экономические основы банковской деятельности

Организационная основа банковской деятельности

Банковская инфраструктура

III. Регулирующий блок

Государственное регулирование банковской деятельности

Банковское законодательство

Нормативные положения Банка России

Инструктивные материалы, разработанные банками в целях регулирования их деятельности

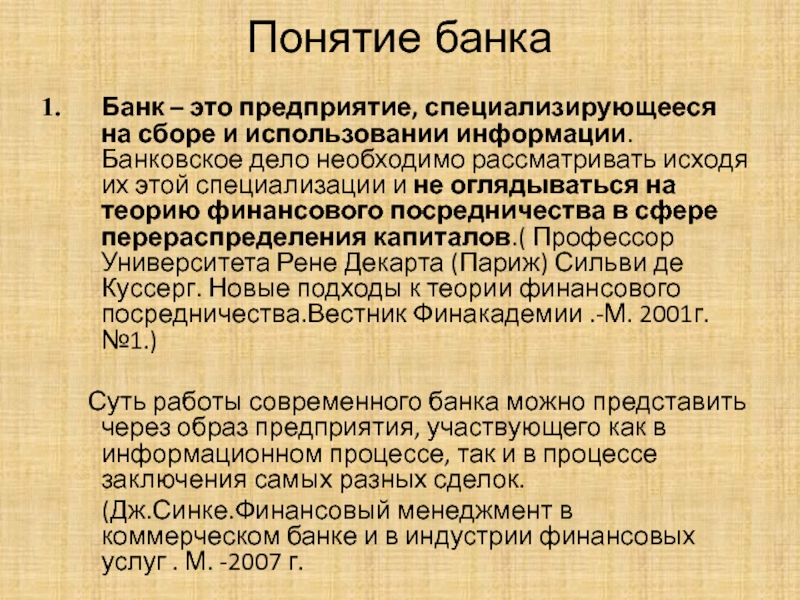

Слайд 13Понятие банка

Банк – это предприятие, специализирующееся на сборе и использовании

информации. Банковское дело необходимо рассматривать исходя их этой специализации и

не оглядываться на теорию финансового посредничества в сфере перераспределения капиталов.( Профессор Университета Рене Декарта (Париж) Сильви де Куссерг. Новые подходы к теории финансового посредничества.Вестник Финакадемии .-М. 2001г. №1.)

Суть работы современного банка можно представить через образ предприятия, участвующего как в информационном процессе, так и в процессе заключения самых разных сделок.

(Дж.Синке.Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг . М. -2007 г.

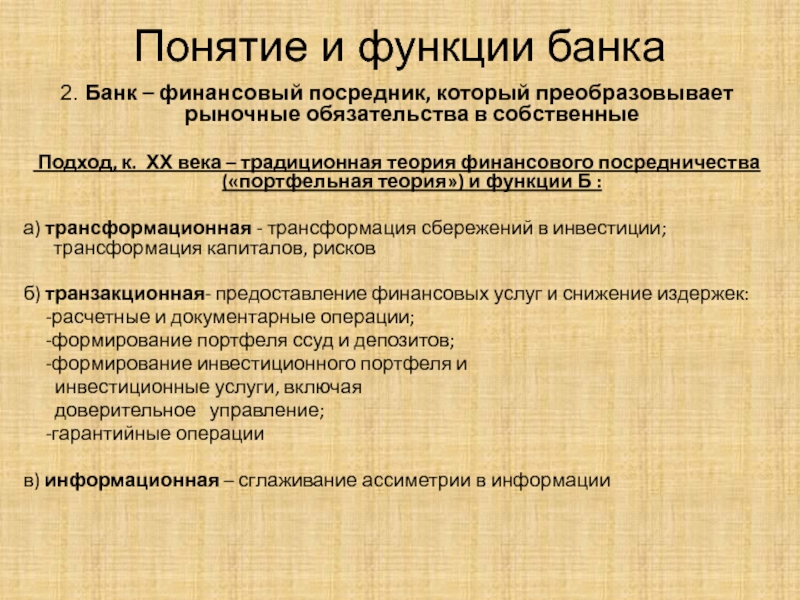

Слайд 14Понятие и функции банка

2. Банк – финансовый посредник, который преобразовывает

рыночные обязательства в собственные

Подход, к. ХХ века –

традиционная теория финансового посредничества («портфельная теория») и функции Б :

а) трансформационная - трансформация сбережений в инвестиции; трансформация капиталов, рисков

б) транзакционная- предоставление финансовых услуг и снижение издержек:

-расчетные и документарные операции;

-формирование портфеля ссуд и депозитов;

-формирование инвестиционного портфеля и

инвестиционные услуги, включая

доверительное управление;

-гарантийные операции

в) информационная – сглаживание ассиметрии в информации

Слайд 153 подход:

Банк – это предприятие, имеющее определенную структуру и создающее

специфический банковский продукт

Слайд 16Банковский продукт

Платежные средства, эмитируемые на макро и микро уровне

Аккумулируемые свободные,

временно неиспользуемые ресурсы

Кредиты, предоставляемые клиентам как капитал, как средства возвращаемые

с приращением в виде вновь созданной стоимости

Разнообразные услуги, производительный характер которых подтверждается их включением в общий размер совокупного общественного продукта

Слайд 17Структура банка

1 блок: Банковский капитал, как собственный, так и заемный

2

блок: Деятельность банка, состоящая в создании банковского продукта

3 блок: Работники,

обладающие опытом в области банковского дела

4 блок: производственный, банковская техника, здания, сооружения, коммуникации, информационная база

Слайд 18Функции банка

3.Подход – отечественные экономисты:

Функция – это специфическое взаимодействие банка

с внешней средой, направленная на сохранение банка как целостного образования

А)

Перераспределительная – т.е., аккумуляция и распределение

Б) Регулирование денежного оборота

В) Посредническая ( в платежах, расчетах)

Г) Дискуссионная: Функция координации элементов банковской системы

Транзакционная и информационная функции отечественными экономистами рассматриваются либо как второстепенные или как сопутствующие по причине разной степени развития финансового посредничества и развитости финансового рынка в России.

Развитые рынки сбалансированы по спросу и сбережению

Обладают адекватным кредитно-финансовым механизмом

Имеют различные альтернативные каналы трансформации и перелива капитала - поэтому перераспределительная функция теряет свою актуальность

Слайд 19Роль банков

Б. создают более привлекательные виды обязательств для своих кредиторов

по уровню надежности, ликвидности и гарантированной доходности.

Принимают на себя риски

неквалифицированных инвестиций

Преобразуют финансовые инструменты посредника

Участвуют во внешнем финансировании ресурсодефицитных субъектов

Слайд 20Правила банковской деятельности

Ориентация на удовлетворение потребностей клиентов

Принцип платности

Принцип взаимной заинтересованности

сторон

Принцип планомерности банковской деятельности

Принцип рациональной деятельности

Принцип законопослушания

Слайд 21Организационный блок

Виды банков и небанковских кредитных организаций

Кредитная организация образуется на

основе любой формы собственности, как хозяйственное общество. Хозяйственные общества могут

создаваться в форме акционерного общества, общества с ограниченной или дополнительной ответственностью.

Слайд 22В России предусмотрено существование небанковских кредитных организаций 3-х видов:

Расчетные НКО.

Организации

инкассации.

Небанковские кредитные организации, осуществляющие депозитно-кредитные операции (НДКО).

В зависимости от функционального

назначения НКО могут осуществлять обслуживание юридических лиц, в том числе кредитных организаций, на межбанковском, валютном рынке и рынке ценных бумаг, расчеты по пластиковым картам, инкассацию денежных средств, векселей платежных и расчетных документов и кассовое обслуживание юридических лиц, операции по купле продаже иностранной валюты в безналичной форме, а также сделки, предусмотренные их уставами.

НКО не вправе привлекать денежные средства физических лиц во вклады в целях их размещения от своего имени и за свой счет.

Примером являются НКО «Расчетная палата РТС» - 102 место в рейтинге КО, НКО «Объединенная расчетная система» - 472 место, НКО «Сетевая расчетная палата» - 858 место.

Слайд 23Расчетные НКО вправе осуществлять следующие банковские операции:

Открытие и ведение банковских

счетов юридических лиц;

Осуществление расчетов по поручению юридических лиц, в том

числе банков-корреспондентов, по их банковским счетам.

Расчетные НКО вправе предоставлять кредиты клиентам – участникам расчетов на завершение расчетов по совершенным сделкам в порядке, предусмотренном Типовым положением Банка России о деятельности расчетных НКО и их уставом, на условиях возвратности, срочности, платности, обеспеченности в пределах, установленных нормативами Н6, Н16.

Временно свободные денежные средства расчетные НКО вправе размещать только в виде вложений в ценные бумаги Правительства РФ, отнесенных Банком России к вложениям с нулевым риском, а также хранить их на корреспондентских счетах в ЦБ РФ и в кредитных организациях, осуществляющих деятельность по проведению расчетов.

Слайд 24Организации инкассации вправе осуществлять такую банковскую операцию, как инкассация (прием,

доставка и сдача) денежных средств, векселей. Платежных и расчетных документов.

Поскольку

деятельность организаций инкассации связана с возникновением главным образом операционных рисков, требования по пруденциальному регулированию, в частности по минимальной величине капитала, для них не устанавливается.

Слайд 25Небанковские кредитные организации, осуществляющие депозитно-кредитные операции, вправе осуществлять следующие банковские

операции:

Привлечение денежных средств юридических лиц во вклады на определенный срок.

Размещение

привлеченных во вклады денежных средств юридических лиц от своего имени и за свой счет.

Купля продажа иностранной валюты в безналичной форме.

Выдача банковских гарантий;

В соответствии с лицензией ЦБ РФ на осуществление банковских операций НДКО вправе осуществлять выпуск, продажу, учет, хранение и др. операции с ценными бумагами, осуществление операций с которыми не требует получения специальной лицензии в соответствии с федеральными законами.

Слайд 26НДКО кроме перечисленных выше банковских операций вправе осуществлять следующие сделки

в валюте РФ и, при наличии соответствующей лицензии, в иностранной

валюте:

выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

доверительное управление денежными средствами и иным имуществом (в том числе ценными бумагами) по договору с физическими и юридическими лицами;

осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством РФ;

предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

лизинговые операции;

оказание консультационных и информационных услуг;

кредитная организация вправе осуществлять иные сделки в соответствии с законодательством РФ.

Слайд 27НДКО не вправе осуществлять следующие банковские операции:

привлечение денежных средств физических

лиц во вклады (до востребования и срочные) и юридических лиц

во вклады до востребования;

открытие и ведение банковских счетов физических и юридических лиц;

осуществление расчетов по поручению юридических и физических лиц, в том числе банков корреспондентов, по их банковским счетам;

инкассацию денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

куплю продажу иностранной валюты в наличной форме;

привлечение во вклады и размещение драгоценных металлов;

осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов.

НДКО не разрешается открывать филиалы и создавать дочерние организации за рубежом.

Слайд 28По форме собственности выделяют:

государственные, акционерные, частные, кооперативные, смешанные, иностранные банки

По

правовой форме организации банки можно разделить на акционерные общества открытого

и закрытого типа; общества с ограниченной ответственностью и общества с дополнительной ответственностью

Слайд 29По функциональному назначению банки подразделяют на эмиссионные и деловые, обслуживающие

реальный сектор экономики, в группу которых входят коммерческие, депозитные, инвестиционные

Слайд 30По характеру выполняемых операций выделяют универсальные и специализированные банки

По числу

филиалов банки можно разделить на бесфилиальные и много филиальные

По

сфере обслуживания банки делятся на региональные, национальные и международные

По размерам капиталов банки можно разделить на крупные, средние и мелкие

Слайд 31Минимальный размер уставного капитала вновь регистрируемого банка на день подачи

ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских

операций устанавливается в сумме 180 миллионов рублей.

Минимальный размер уставного капитала вновь регистрируемой НКО, ходатайствующей о получении лицензии, предусматривающей право на осуществление расчетов по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам, на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме 90 миллионов рублей.

Минимальный размер уставного капитала вновь регистрируемой НКО, не ходатайствующей о получении такой лицензии, на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме 18 миллионов рублей

Слайд 32Банки специального назначения выполняют основные операции по указанию органов государственной

власти и центрального банка.

Они осуществляют финансирование отдельных государственных программ, размещают

государственные ценные бумаги. Наряду с этими операциями уполномоченные кредитные организации могут выполнять и другие банковские операции

Слайд 332-й элемент организационного блока банковской системы – это банковская инфраструктура.

В

нее входят предприятия и учреждения, обеспечивающие жизнедеятельность кредитных организаций, включая

информационное, методическое, научное и кадровое обеспечение, средства связи, коммуникации и др.

Слайд 34Банковская инфраструктура

Внешняя – нормативные акты федерального уровня (в соответствии с

Конституцией РФ банковская деятельность в РФ регулируется только на федеральном

уровне);-для КБ – нормативные акты ЦБ

Внутренняя – поскольку в банковской системе существуют 2 вида взаимосвязей – вертикальная (между ЦБ и КБ) и горизонтальная (между КБ), то выделяют внутреннюю и внешнюю инфраструктуру

Технологическая инфраструктура – средства связи, коммуникации, банковские технологии (различного рода п/п, службы, агентства, а также банковская техника)

Информационная инфраструктура – информационное, методическое, научное обеспечение банковской деятельности.

Кадровая инфраструктура – учебные заведения, готовящие банковские кадры.

В инфраструктуру входит банковский рынок, где реализуются продукты БС.

Слайд 35Информационное обеспечение банков включает в себя аналитические обзоры состояния различных

отраслей экономики и регионов страны. Банки нуждаются в подобной информации

для оценки кредитоспособности клиентов, прогнозирования доходности и ликвидности.

Слайд 36Данные о кредитоспособности отдельных клиентов в ряде стран предоставляют кредитные

бюро (ФЗ «О кредитных историях» от 30.12.04 №218-ФЗ), рейтинговые агентства,

подразделения ЦБ, где ведется картотека клиентов

Слайд 37Методическое обеспечение коммерческих банков в первую очередь разрабатывается ЦБ РФ.

Однако полного комплекта методических указаний по проведению банковских операций пока

не существует (полностью регламентировать выполнение банками различных операций невозможно вследствие их разнообразия). В этой ситуации банки вынуждены сами разрабатывать внутренние положения и методики

Слайд 38Научное обеспечение деятельности банков разрабатывается как в научных центрах (часто

подразделениями ЦБ РФ), так и аналитическими подразделениями кредитных организаций.

Слайд 39Кадровое обеспечение банковской системы базируется на сети высших и средних

учебных заведений, институтов повышения квалификации, которые готовят специалистов финансово-банковского профиля

Слайд 40Следующий элемент банковской инфраструктуры – это банковский рынок, который включает

в себя:

кредиты реальному сектору экономики;

межбанковские кредиты, в том числе «короткие

деньги»;

рефинансирование, предоставляемое ЦБ РФ

Слайд 41Еще одним элементом банковской инфраструктуры является система страхования депозитов.

Система страхования

вкладов является эффективным инструментом укрепления доверия населения к банкам и

помогает в предотвращении панического изъятия вкладов (ФЗ от 23.12.2003 N 177-ФЗ (ред. от 25.11.2009) "О страховании вкладов физических лиц в банках Российской Федерации»)

Слайд 42Регулирующий блок БС

- государственное регулирование банковской деятельности; формирование государственной

политики. В настоящее время документа, который регулирует государственную банковскую политику

нет. Деятельность Банка России представлена в виде Приложения в документе Основные направления единой государственной ДКП.

- надзорная деятельность банка РФ

- регулирование банковской деятельности

самими КБ

Слайд 43Регулирующий блок

Главный элемент - банковское законодательство, призванное регулировать деятельность кредитных

организаций.

В настоящее время в РФ действует 5 законов, прямо относящиеся

к работе банков.

Это Федеральные законы: «О Центральном банке Российской федерации (Банке России)» от 27.06.02, «О банках и банковской деятельности» от 2.12.90 г. № 395-1, «О несостоятельности (банкротстве) кредитных организаций» от 25. 02. 99 г., «О кредитных историях» от 30.12.2004 г. №218-ФЗ, «О страховании вкладов физических лиц в банках Российской федерации» от 23.12.2003 № 177-ФЗ.

И ряд законов общего и специального действия, таких как ГК РФ, закон «О рекламе», закон «Об ипотеке», ФЗ «Об ипотечных ценных бумагах», ФЗ « О залоге», ФЗ «О защите конкуренции», ФЗ «О рынке ценных бумаг», «О валютном регулировании и валютном контроле» и т. д.

Слайд 44Свойства и признаки банковской системы.

1) БС не является случайной

совокупностью элементов. Для регулирования этой системы необходимо четко определить каждый

из ее элементов. Специфика БС определяется ее элементами и отношениями, которые складываются в БС.

2) БС является единым целым. Выход какого-либо элемента из системы не приводит к разрушению системы.

3) БС не находится в статичном состоянии, она саморазвивается и дополняется. БС дополняется новыми компонентами – новые субъекты банковской инфраструктуры (кредитные бюро, коллекторские агентства, рейтинговые банковские агентства); новые виды банков (муниципальные, банки развития, ипотечные, инвестиционные банки). Внутри БС возникают новые взаимосвязи (слияния и присоединения банков, образуются банковские группы, альянсы из банковских и страховых компаний).

4) БС является своеобразной системой закрытого типа. Вход в БС возможен только при лицензировании банковской деятельности, которая рассматривается как элемент превентивного надзора ЦБ.

5) БС является самоорганизующейся системой, т.е. изменение экономической конъюнктуры приводит к изменению политики банка.

6) БС выступает как управляемая система.

Слайд 45Типы БС

1) Централизованная монобанковская система

Наблюдается в административно-командной экономике (СССР)

- Госбанк

СССР – ок. 4000 филиалов, каждый из которых не имел

экономической самостоятельности и не вел самостоятельного баланса. Отделения Госбанка занимались краткосрочным кредитование народного хозяйства (это отличало Госбанк СССР от любого другого ЦБ)

- Стройбанк СССР – долгосрочное кредитование капитальных вложений

- Внешторгбанк СССР – международные расчеты, международные кредиты, особая сфера деятельности – валютные отношения

- Система государственных трудовых сберкасс – расчеты по обслуживанию населения, коммунальные платежи, привлечение денежных средств граждан

- Совзагранбанки – Народный банк в Лондоне и т.д.

- Банки в рамках союза экономической взаимопомощи – обслуживали сделки в рамках социальной экономической интеграции (МБЭС – международный банк экономического сотрудничества в рамках стран-членов СЭВ; МИБ – международный инвестиционный банк – обслуживал компенсационные кредиты стран-членов СЭВ)

Слайд 461а) Одноуровневая банковская система

БС, в которой функционирует только государственные банки

БС,

в которой отсутствует центральный банк и функционируют только коммерческие банки

БС,

в которой действуют центральный и коммерческие банки, при этом центральный банк осуществляет те же опереации, что и другие банки, конкурируя с ними

Слайд 47Структура БС

2) Двухуровневая БС.

1-й уровень –

ЦБ

2-й уровень - КБ

Традиционный тип построение БС. Наблюдаются 2 вида взаимосвязи – между самими КБ; и между ЦБ и КБ

Слайд 48Структура БС

3а) Трехуровневая система:

- ЦБ

- государственные банки

- деловые банки

Данный принцип построения БС отражает активное участие государства в банковском

деле; важную социально-экономическую роль государственных банков как особых банков. Деловые банки – мелкие и средние банки.

Слайд 49Структура БС

3б) Трехуровневая система:

- ЦБ

- деловые банки

- другие финансово-кредитные институты,

поднадзорные тем же регулирующим органам, что и банки

4)

Децентрализованная БС по типу ФРС в США.

Слайд 50Макроэкономические факторы развития БС

Уровень развития экономики

Тип экономики –

кот. определяет тип БС

Особенность текущей фазы экономического цикла

Особенности отраслевой

структуры производства

Особенности территориального размещения производства

Инвестиционная привлекательность экономики

Структура собственности

Уровень капитализации экономики

Концепции государственного регулирования экономики

Степень развития финансовых рынков

Состояние потребительского рынка

Уровень и динамика инфляции

Степень доверия к БС

Степень защиты вкладчиков и кредиторов

Интегрированность национальной экономики в мировую, степень “открытости” национальной экономики;

Глобализация экономики

Слайд 51Макроэкономические факторы развития БС

Перевод БС на инвестиционный потенциал, основанный на

внутренних ресурсах, а не на трансграничных капиталах;

Переход от регулирующего плавающего

курса к свободно плавающему курсу;

Переход к новым механизмам поддержания ликвидности БС за счет создать системы рефинансирования банков;

Сокращения в структуре трансграничных капиталов высокой доли спекулятивных капиталов.

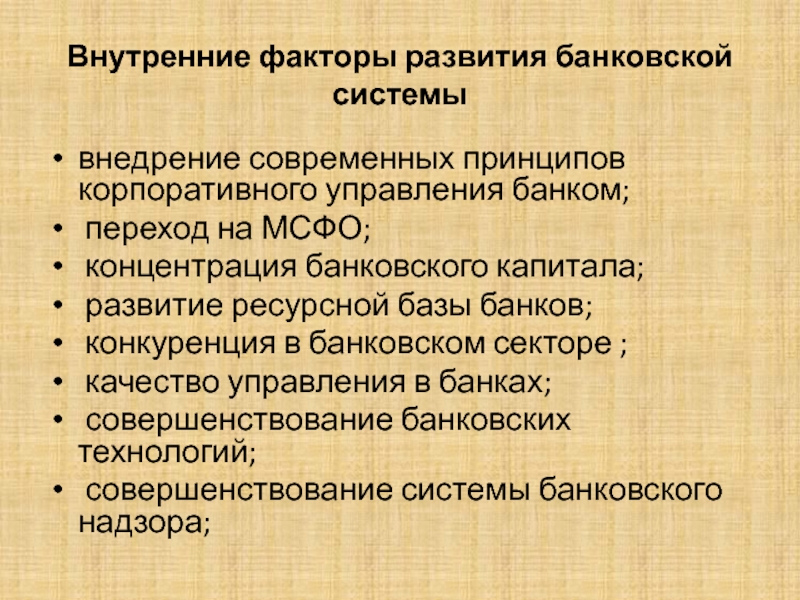

Слайд 52Внутренние факторы развития банковской системы

внедрение современных принципов корпоративного управления банком;

переход на МСФО;

концентрация банковского капитала;

развитие ресурсной базы банков;

конкуренция в банковском секторе ;

качество управления в банках;

совершенствование банковских технологий;

совершенствование системы банковского надзора;

Слайд 53Функции банковской системы

аккумуляция временно свободных ресурсов

регулирования денежного оборота.

посредническая

функция

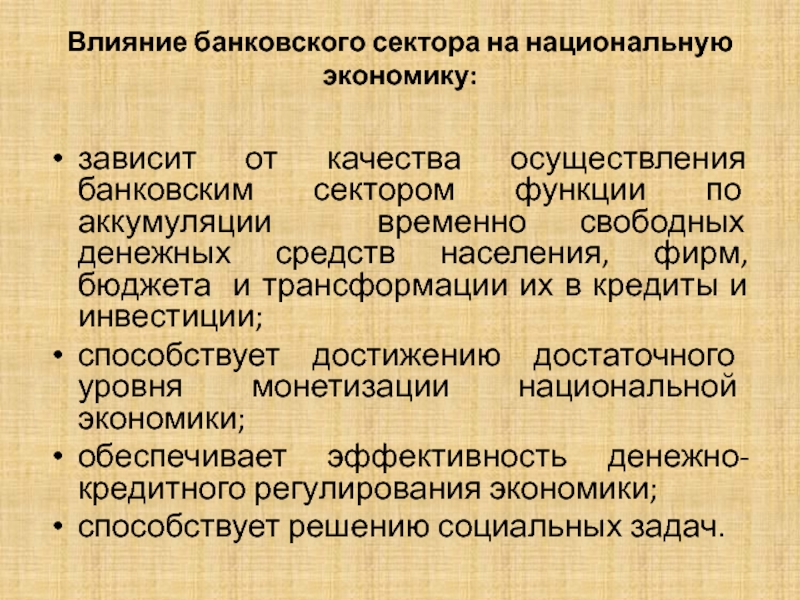

Слайд 54Влияние банковского сектора на национальную экономику:

зависит от качества осуществления банковским

сектором функции по аккумуляции временно свободных денежных средств населения, фирм,

бюджета и трансформации их в кредиты и инвестиции;

способствует достижению достаточного уровня монетизации национальной экономики;

обеспечивает эффективность денежно-кредитного регулирования экономики;

способствует решению социальных задач.

![БАНКОВСКАЯ СИСТЕМА: понятие и структура [1] С юридической точки зрения институциональное понятие «банковской системы» дано [1] С юридической точки зрения институциональное понятие «банковской системы» дано в ФЗ «О банках и банковской](/img/tmb/4/337469/987f04361c18dad132ef8f3470bc88e1-800x.jpg)