Слайд 1Денежно-кредитное регулирование и банки

Стратегические и тактические цели денежно-кредитного регулирования

Элементы

системы денежно-кредитного регулирования

Методы и инструменты денежно-кредитной политики и особенности их

применения в России

Особенности процентной политики Банка России в современных условиях

Слайд 2Денежно-кредитное регулирование

- это система мероприятий по регулированию денежного оборота, посредством

которой государство в лице своего центрального банка воздействует на макроэкономические

показатели, такие как: денежная масса в обращении, объем кредитов, уровень процентных ставок и другие показатели денежного обращения и рынка ссудных капиталов

Слайд 3Основные цели денежно-кредитного регулирования

В общем виде

целью государственного регулирования экономики является достижение макроэкономического равновесия при оптимальных

для данной страны темпах экономического роста: «магический четырехугольник» целей экономики и ДКР:

стабильный уровень цен,

высокий уровень занятости,

равновесие внешне торгового оборота,

экономический рост

Слайд 4Промежуточные цели ДКР

таргетирование инфляции

стабилизация валютного курса (валютное таргетирование)

денежное таргетирование

Слайд 5Объекты и субъекты ДКР

Объектами денежно-кредитного регулирования являются спрос и предложение

на денежном рынке.

Субъектами денежно-кредитного регулирования выступают прежде всего центральный банк

в соответствии с присущими ему функциями проводника денежно-кредитной политики государства и кредитные организации.

Слайд 6Практические аспекты разработки денежно-кредитной политики

что выбрать в качестве приоритетного объекта

денежно кредитной политики: спрос или предложение денег, процентную ставку или

количество денег;

насколько независим центральный банк в разработке и проведении денежно-кредитной политики;

будет ли центральный банк жестко следовать выработанным установкам денежно-кредитной политики (денежной программе) или будет их менять в зависимости от складывающихся тенденций развития экономики, т.е. будет проводить так называемую дискреционную денежно-кредитную политику, предполагающую свободу действий;

будет ли политика проциклической или антициклической;

как учитываются временные лаги денежно-кредитной политики;

как проведение денежно-кредитной политики влияет на инфляционные тенденции.

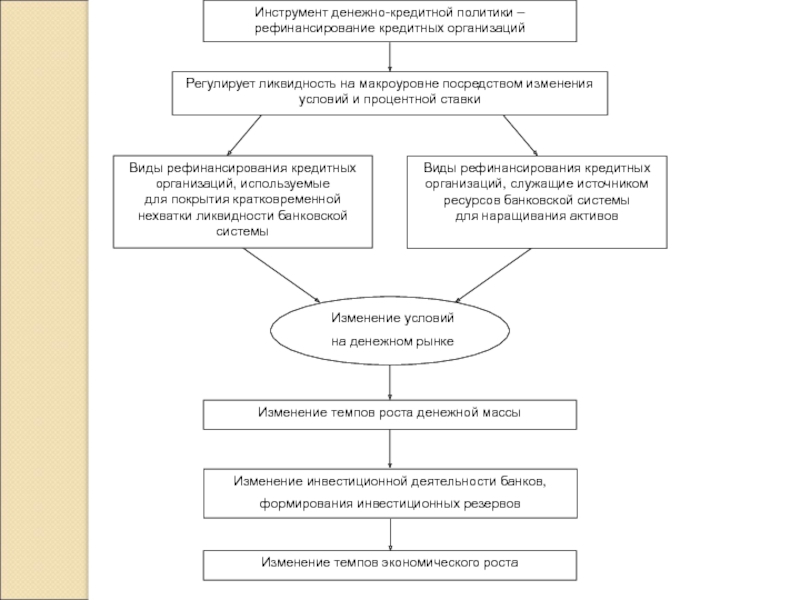

Слайд 7Процентная политика БР

Процентная политика центрального банка может быть представлена двумя

направлениями:

как политика регулирования займов коммерческих банков у центрального банка

депозитная

политика центрального банка.

Изменяя учетную ставку (ставка рефинансирования), центральный банк может воздействовать на ресурсы банков, расширяя или сокращая их возможности в предоставлении кредита населению или предприятиям

Слайд 8Законодательная база

Банк России, являясь кредитором последней инстанции, организует систему рефинансирования

(кредитования) кредитных организаций, в том числе устанавливает порядок и условия

рефинансирования, а также осуществляет операции рефинансирования кредитных организаций, обеспечивая тем самым регулирование ликвидности банковской системы и предусмотренное статьей 28 Федерального закона "О банках и банковской деятельности" право кредитных организаций при недостатке средств для осуществления кредитования клиентов и выполнения принятых на себя обязательств обращаться за получением кредитов в Банк России на определяемых им условиях.

Операции кредитования проводятся в рамках заключенных между Банком России и кредитными организациями договоров в соответствии с главами 23, 28, 42, 45 (ст. 850) Гражданского кодекса Российской Федерации, а также Федеральным законом "О банках и банковской деятельности".

Порядок осуществления операций рефинансирования представлен в двух нормативных документах Банка России: в Положении Банка России от 4 августа 2003 года № 236-П "О порядке предоставления Банком России кредитным организациям кредитов, обеспеченных залогом (блокировкой) ценных бумаг", и Положении Банка России от 12 ноября 2007 года № 312-П "О порядке предоставления Банком России кредитным организациям кредитов, обеспеченных активами или поручительствами".

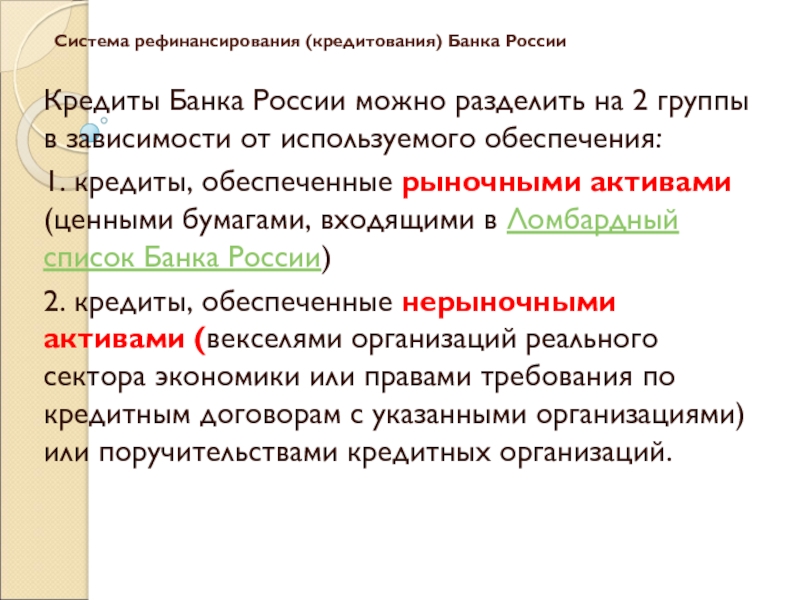

Слайд 9Система рефинансирования (кредитования) Банка России

Кредиты Банка России можно разделить

на 2 группы в зависимости от используемого обеспечения:

1. кредиты,

обеспеченные рыночными активами (ценными бумагами, входящими в Ломбардный список Банка России)

2. кредиты, обеспеченные нерыночными активами (векселями организаций реального сектора экономики или правами требования по кредитным договорам с указанными организациями) или поручительствами кредитных организаций.

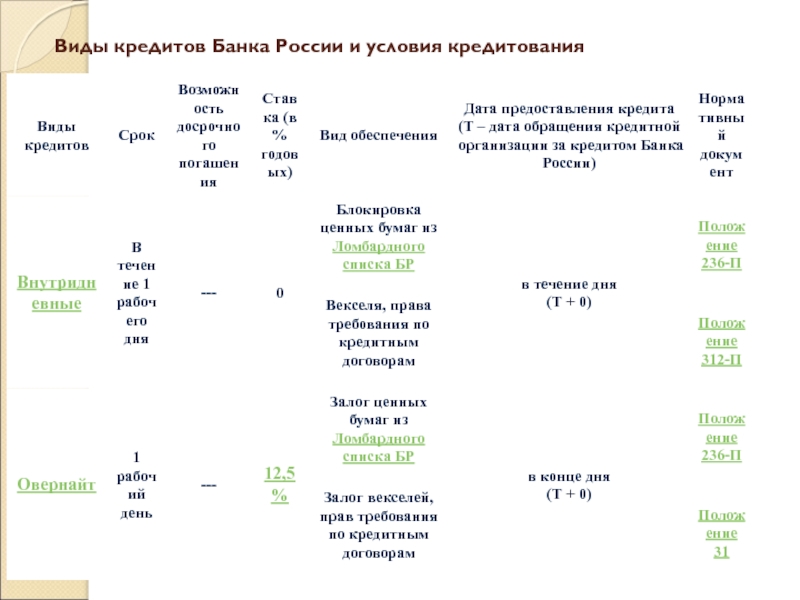

Слайд 10Виды кредитов Банка России и условия кредитования

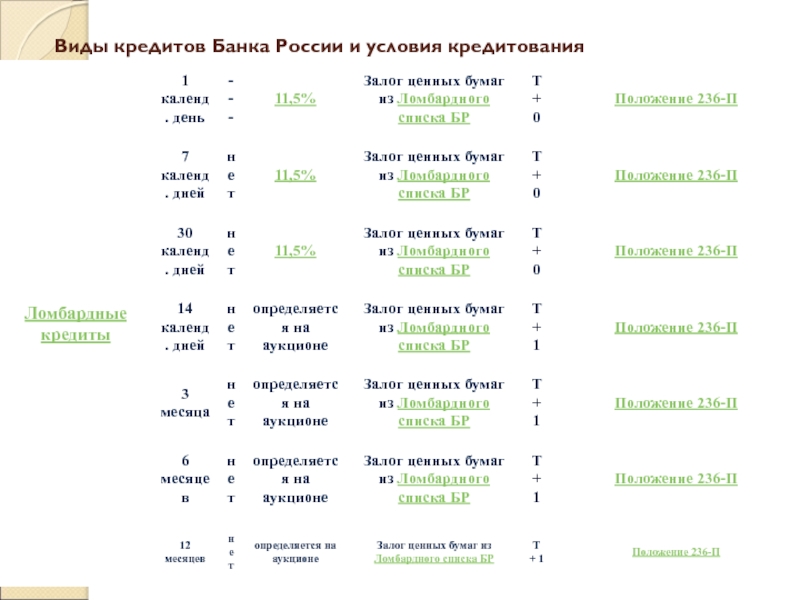

Слайд 11Виды кредитов Банка России и условия кредитования

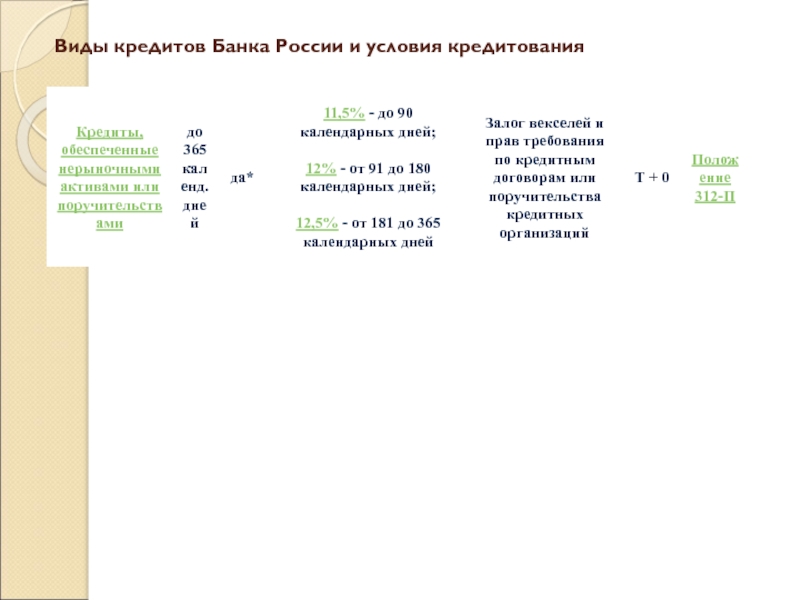

Слайд 12Виды кредитов Банка России и условия кредитования

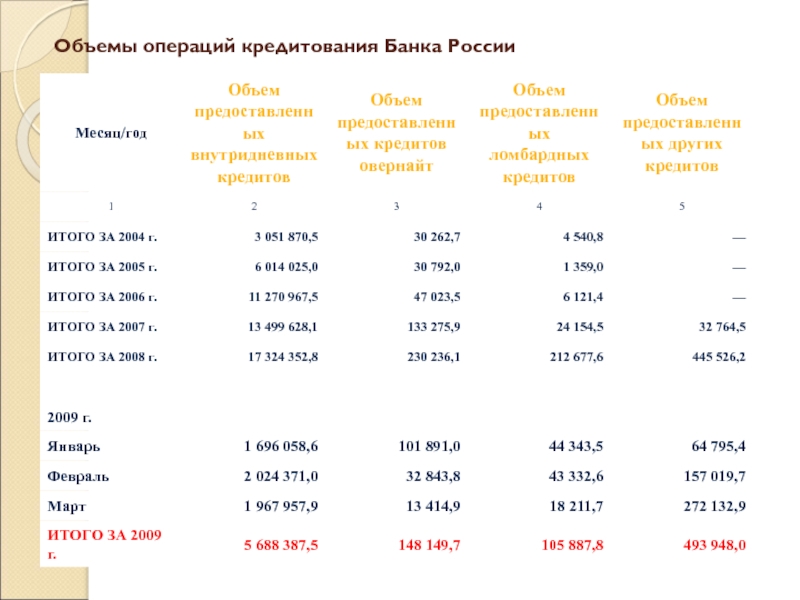

Слайд 13Объемы операций кредитования Банка России

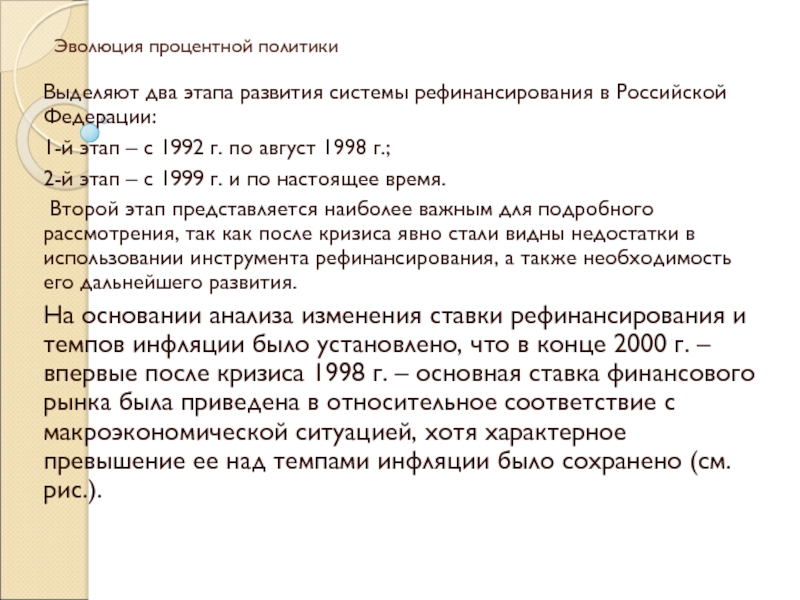

Слайд 15Эволюция процентной политики

Выделяют два этапа развития системы рефинансирования в Российской

Федерации:

1-й этап – с 1992 г. по август 1998

г.;

2-й этап – с 1999 г. и по настоящее время.

Второй этап представляется наиболее важным для подробного рассмотрения, так как после кризиса явно стали видны недостатки в использовании инструмента рефинансирования, а также необходимость его дальнейшего развития.

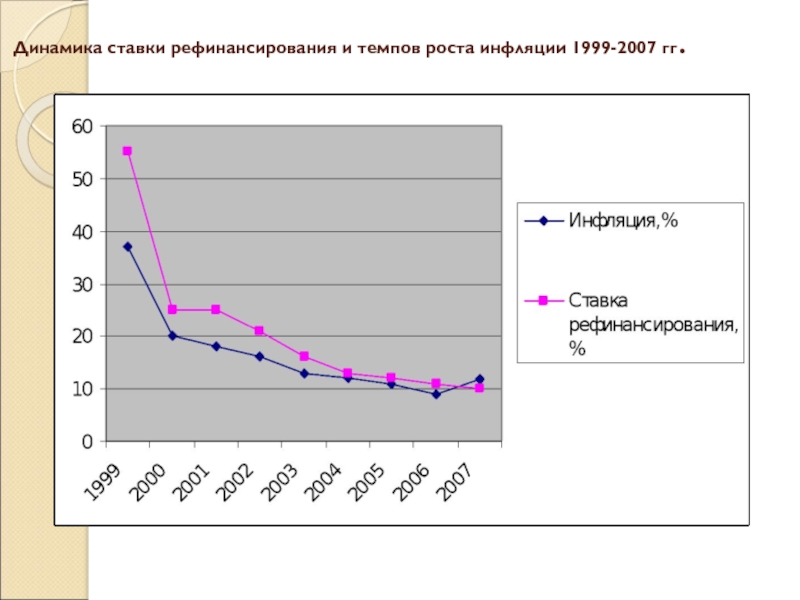

На основании анализа изменения ставки рефинансирования и темпов инфляции было установлено, что в конце 2000 г. – впервые после кризиса 1998 г. – основная ставка финансового рынка была приведена в относительное соответствие с макроэкономической ситуацией, хотя характерное превышение ее над темпами инфляции было сохранено (см. рис.).

Слайд 16 Динамика ставки рефинансирования и темпов роста инфляции 1999-2007 гг.

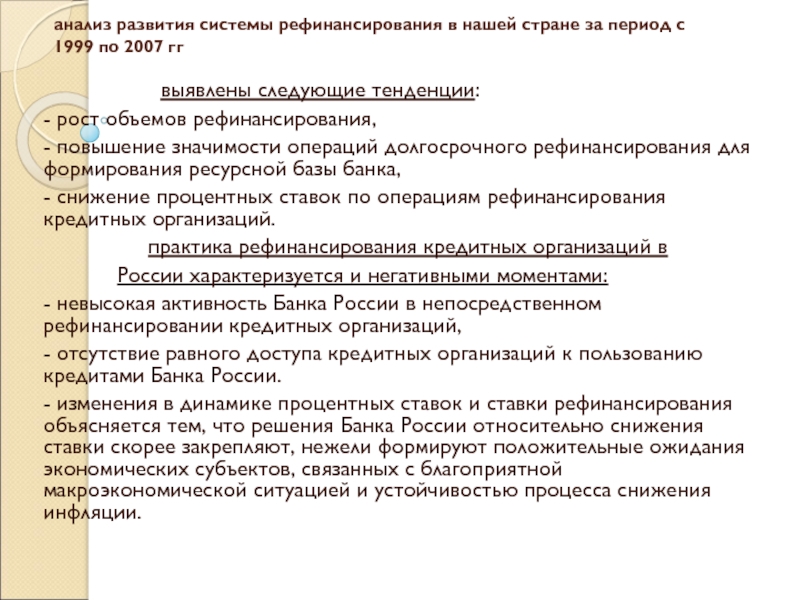

Слайд 17анализ развития системы рефинансирования в нашей стране за период с

1999 по 2007 гг

выявлены следующие тенденции:

- рост объемов рефинансирования,

- повышение значимости операций долгосрочного рефинансирования для формирования ресурсной базы банка,

- снижение процентных ставок по операциям рефинансирования кредитных организаций.

практика рефинансирования кредитных организаций в

России характеризуется и негативными моментами:

- невысокая активность Банка России в непосредственном рефинансировании кредитных организаций,

- отсутствие равного доступа кредитных организаций к пользованию кредитами Банка России.

- изменения в динамике процентных ставок и ставки рефинансирования объясняется тем, что решения Банка России относительно снижения ставки скорее закрепляют, нежели формируют положительные ожидания экономических субъектов, связанных с благоприятной макроэкономической ситуацией и устойчивостью процесса снижения инфляции.

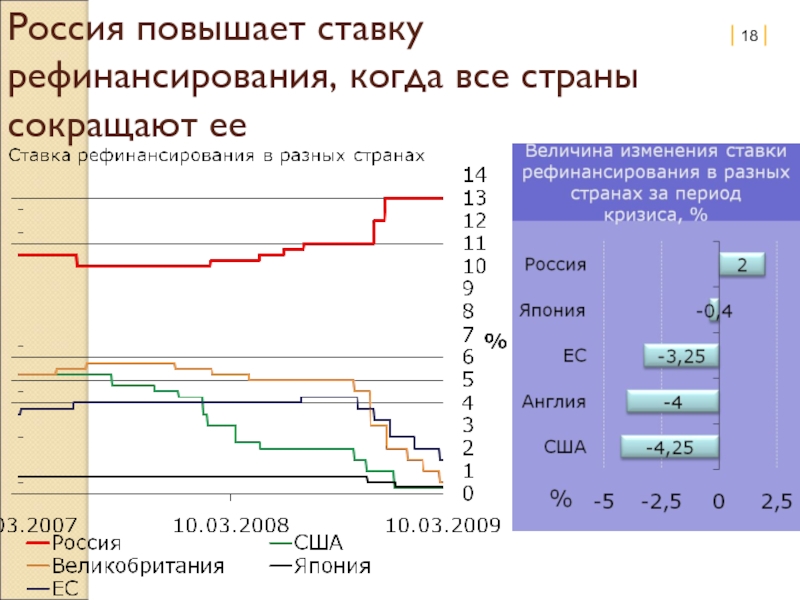

Слайд 18Россия повышает ставку рефинансирования, когда все страны сокращают ее

| |

Слайд 19В международной практике для стимулирования экономики центральные банки идут

на

отрицательную ставку рефинансирования

| |

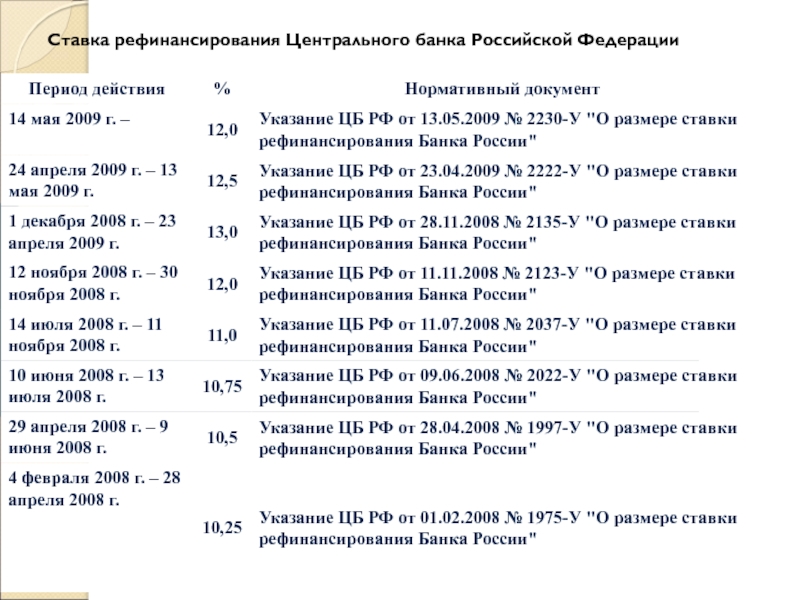

Слайд 20Ставка рефинансирования Центрального банка Российской Федерации

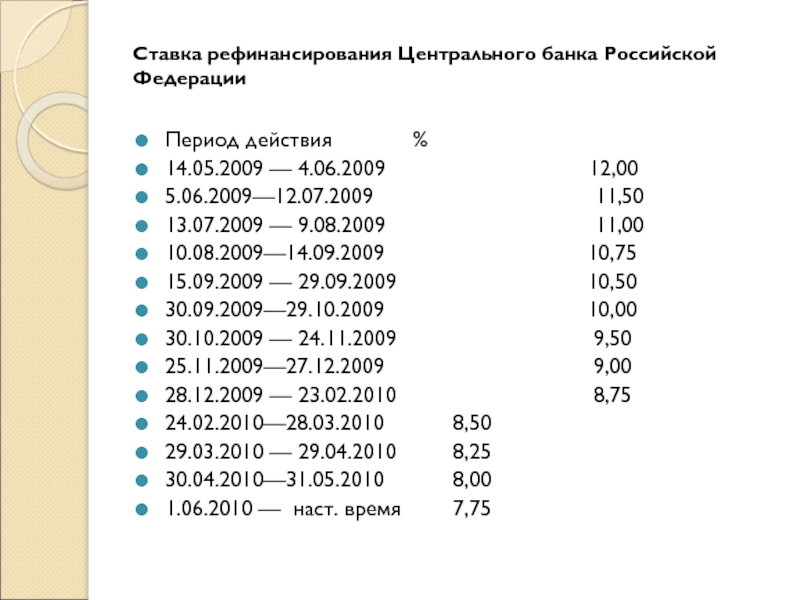

Слайд 21Ставка рефинансирования Центрального банка Российской Федерации

Период действия %

14.05.2009 — 4.06.2009

12,00

5.06.2009—12.07.2009 11,50

13.07.2009 — 9.08.2009 11,00

10.08.2009—14.09.2009 10,75

15.09.2009 — 29.09.2009 10,50

30.09.2009—29.10.2009 10,00

30.10.2009 — 24.11.2009 9,50

25.11.2009—27.12.2009 9,00

28.12.2009 — 23.02.2010 8,75

24.02.2010—28.03.2010 8,50

29.03.2010 — 29.04.2010 8,25

30.04.2010—31.05.2010 8,00

1.06.2010 — наст. время 7,75

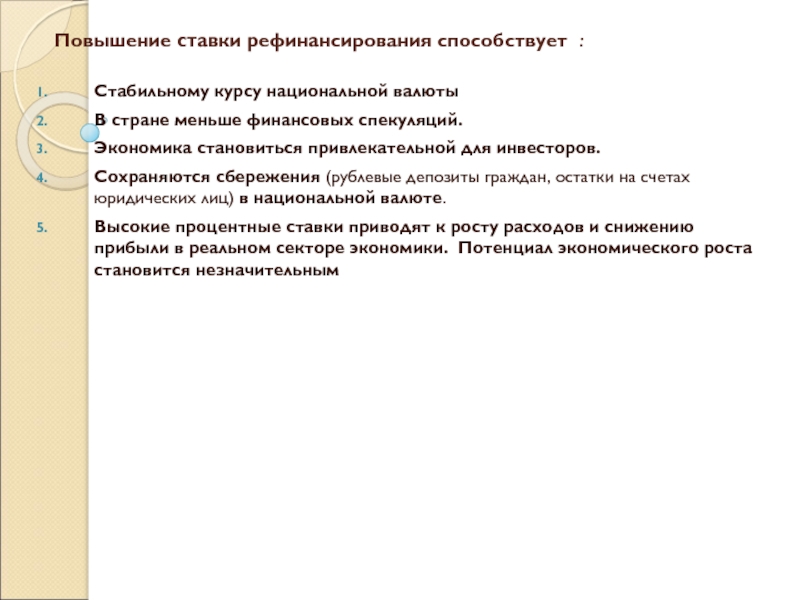

Слайд 22Повышение ставки рефинансирования способствует :

Стабильному курсу национальной валюты

В стране меньше

финансовых спекуляций.

Экономика становиться привлекательной для инвесторов.

Сохраняются сбережения (рублевые депозиты граждан,

остатки на счетах юридических лиц) в национальной валюте.

Высокие процентные ставки приводят к росту расходов и снижению прибыли в реальном секторе экономики. Потенциал экономического роста становится незначительным

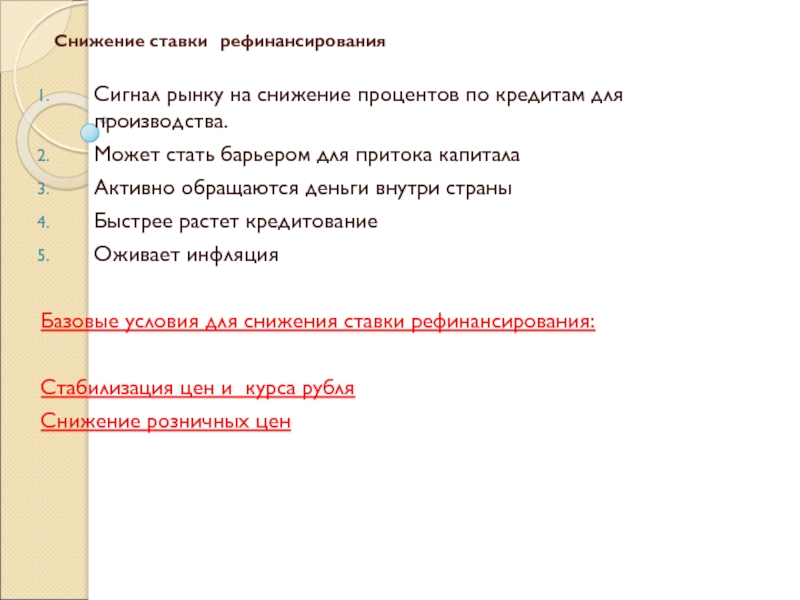

Слайд 23Снижение ставки рефинансирования

Сигнал рынку на снижение процентов по кредитам

для производства.

Может стать барьером для притока капитала

Активно обращаются деньги внутри

страны

Быстрее растет кредитование

Оживает инфляция

Базовые условия для снижения ставки рефинансирования:

Стабилизация цен и курса рубля

Снижение розничных цен

Слайд 24Обязательное резервирование, его применение в России

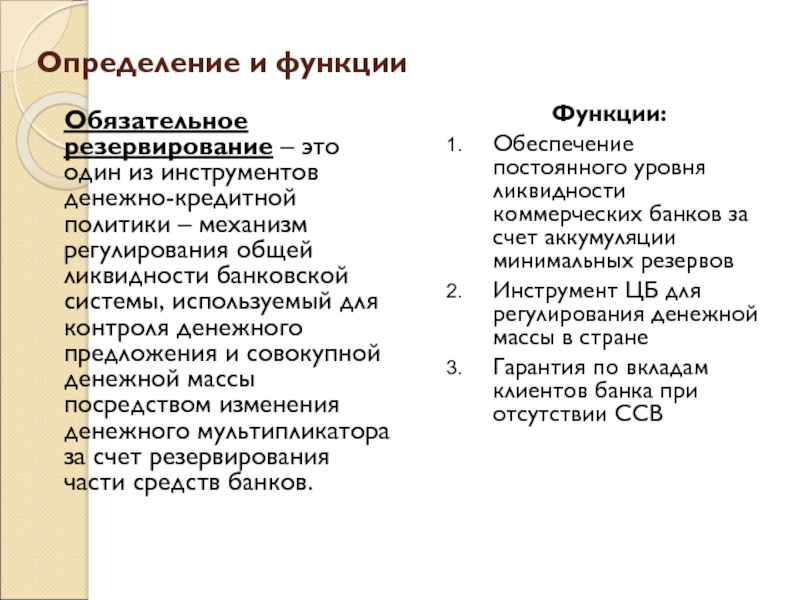

Слайд 25Определение и функции

Обязательное резервирование – это один из инструментов денежно-кредитной

политики – механизм регулирования общей ликвидности банковской системы, используемый для

контроля денежного предложения и совокупной денежной массы посредством изменения денежного мультипликатора за счет резервирования части средств банков.

Функции:

Обеспечение постоянного уровня ликвидности коммерческих банков за счет аккумуляции минимальных резервов

Инструмент ЦБ для регулирования денежной массы в стране

Гарантия по вкладам клиентов банка при отсутствии ССВ

Слайд 26Обязательное резервирование

Формирование обязательных резервов в Банке России осуществляют все кредитные

организации за исключением небанковских кредитных организаций – организаций инкассации

Обязанность по

выполнению обязательных резервов возникает с момента получения лицензии Банка России на осуществление банковских операций

На обязательные резервы, депонированные кредитными организациями в Банке России, проценты не начисляются

Слайд 28Величина нормы обязательных резервов может варьироваться в зависимости от :

вида

кредитного института;

сроков привлечения ресурсов;

вида привлеченных ресурсов;

вида вкладчика;

вида валюты

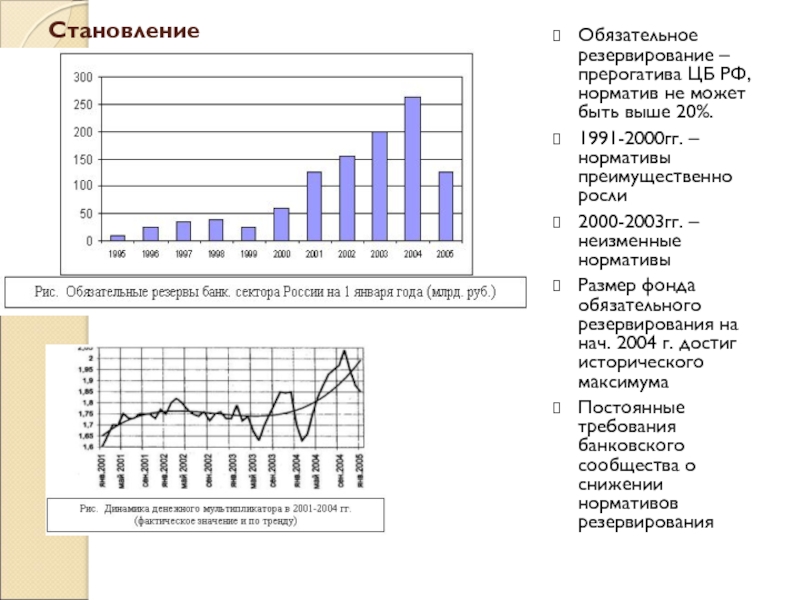

Слайд 29Становление

Обязательное резервирование – прерогатива ЦБ РФ, норматив не может

быть выше 20%.

1991-2000гг. – нормативы преимущественно росли

2000-2003гг. – неизменные нормативы

Размер

фонда обязательного резервирования на нач. 2004 г. достиг исторического максимума

Постоянные требования банковского сообщества о снижении нормативов резервирования

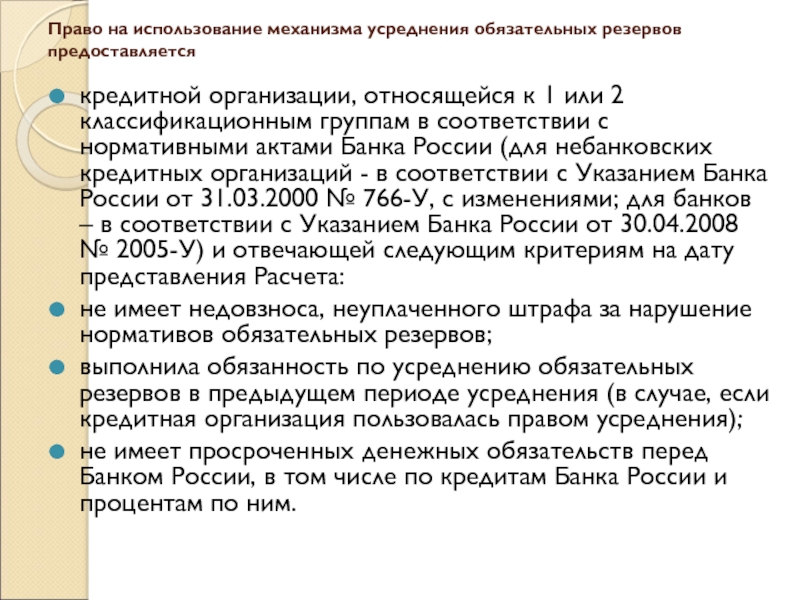

Слайд 30Право на использование механизма усреднения обязательных резервов предоставляется

кредитной организации, относящейся

к 1 или 2 классификационным группам в соответствии с нормативными

актами Банка России (для небанковских кредитных организаций - в соответствии с Указанием Банка России от 31.03.2000 № 766-У, с изменениями; для банков – в соответствии с Указанием Банка России от 30.04.2008 № 2005-У) и отвечающей следующим критериям на дату представления Расчета:

не имеет недовзноса, неуплаченного штрафа за нарушение нормативов обязательных резервов;

выполнила обязанность по усреднению обязательных резервов в предыдущем периоде усреднения (в случае, если кредитная организация пользовалась правом усреднения);

не имеет просроченных денежных обязательств перед Банком России, в том числе по кредитам Банка России и процентам по ним.

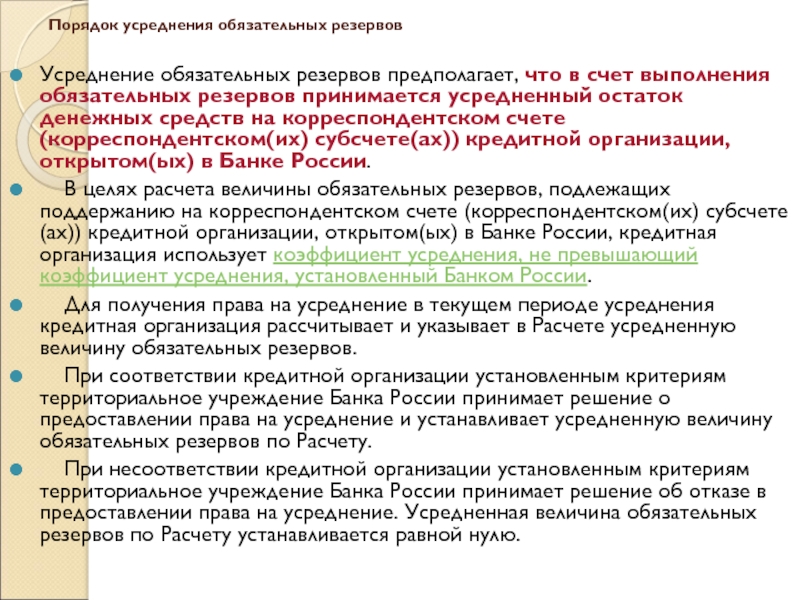

Слайд 31Порядок усреднения обязательных резервов

Усреднение обязательных резервов предполагает, что в

счет выполнения обязательных резервов принимается усредненный остаток денежных средств на

корреспондентском счете (корреспондентском(их) субсчете(ах)) кредитной организации, открытом(ых) в Банке России.

В целях расчета величины обязательных резервов, подлежащих поддержанию на корреспондентском счете (корреспондентском(их) субсчете(ах)) кредитной организации, открытом(ых) в Банке России, кредитная организация использует коэффициент усреднения, не превышающий коэффициент усреднения, установленный Банком России.

Для получения права на усреднение в текущем периоде усреднения кредитная организация рассчитывает и указывает в Расчете усредненную величину обязательных резервов.

При соответствии кредитной организации установленным критериям территориальное учреждение Банка России принимает решение о предоставлении права на усреднение и устанавливает усредненную величину обязательных резервов по Расчету.

При несоответствии кредитной организации установленным критериям территориальное учреждение Банка России принимает решение об отказе в предоставлении права на усреднение. Усредненная величина обязательных резервов по Расчету устанавливается равной нулю.

Слайд 32Коэффициент усреднения обязательных резервов:

для КО 0,60

для НКО 1,00

Слайд 36Уменьшение по счетам обязательных резервов (использование обязательных резервов) предусмотрено в

следующих случаях

в результате регулирования размера обязательных резервов (при снижении величины

резервируемых обязательств кредитной организации и (или) снижении нормативов обязательных резервов и (или) увеличении коэффициента усреднения, установленного Банком России);

при предоставлении кредитной организации права на усреднение обязательных резервов (т.е. на поддержание усредненной величины обязательных резервов на корреспондентском счете (корреспондентском(их) субсчете(ах)) кредитной организации, открытом(ых) в Банке России);

после отзыва у кредитной организации лицензии на осуществление банковских операций (средства обязательных резервов перечисляются на счет ликвидационной комиссии (ликвидатора) или конкурсного управляющего и используются в порядке, установленном федеральными законами и издаваемыми в соответствии с ними нормативными актами)

Слайд 37Необходимости повышения нормативов резервирования связывают

Аргументы:

Сдержать выбившуюся из-под контроля инфляцию

Поддержание банковской

устойчивости в случае кризиса в банковской сфере

Резервы могут сыграть важную

роль в системе страхования вкладов. Фонд обязательного резервирования может стать гарантией обеспечения сохранности вкладов в случае кризиса

Слайд 38Необходимости снижения нормативов резервирования связывают

Увеличение ликвидности БС

Рост денежного мультипликатора

Слайд 39Особенности современного использования ОР

1. Обязательное резервирование постепенно утрачивает свое значение

в силу следующих причин:

Жесткий инструментом денежно-кредитного регулирования.

Повышение конкурентоспособности кредитных

учреждений, к которым резервные требования не применяются.

Воздействие на общее состояние национальных банковских систем.

2. Ряд стран (Австралия, Канада и др.) вовсе отменили резервные требования.

3. Центральные банки пытаются преодолеть негативные моменты применения резервных требований путем введения более универсального порядка резервирования, снижения уровня резервных требований и др.

4. Усиливается взаимосвязь резервной и процентной политики центральных банков.

попытки использовать депозитный процент в качестве определенного экономического стимула, побуждающего банки своевременно и в полном объеме выполнять установленные резервные требования.

Слайд 40Вывод

Новации в механизме обязательного резервирования в РФ соответствуют общемировой практике

НО!

Для

развитых стран обязательное резервирование – это нерыночный инструмент, т.к.

Это

скрытый налог на банковский бизнес, большую часть которого банки перекладывают на плечи кредиторов, занижая ставки депозитов.

Сдерживается рост ресурсной базы, что негативно сказывается на темпах развития банковского сектора.

Дополнительная нагрузка в виде скрытых налогов ставит банковский бизнес в неравное конкурентное положение.

Широкое использование этого инструмента в последние годы, к сожаленью, говорит о неразвитости всей банковской системы России.

Слайд 41Установление экономических нормативов деятельности банков

Представляющих собой соотношение отдельных статей актива

и пассива баланса банка

Слайд 42Экономические нормативы деятельности банков

1) Норматив достаточности собственных средств (капитала) банка

(Н1) определяется как отношение собственных средств (капитала) банка к суммарному

объему активов, взвешенных с учетом риска

В российской банковской практике активы банка по степени риска делятся на 5 групп в зависимости от степени риска вложений и возможной потери части стоимости; при этом, отдельным категориям и группам активов присваиваются соответствующие коэффициенты риска

Слайд 43Экономические нормативы деятельности банков

Норматив мгновенной ликвидности (Н2) определяется как отношение

суммы высоколиквидных активов банка (касса, остатки на корреспондентских счетах) к

сумме обязательств банка по счетам до востребования

Слайд 44Экономические нормативы деятельности банков

Норматив текущей ликвидности банка (Н3) определяется как

отношение суммы ликвидных активов банка (мгновенных активов и вложений со

сроком погашения до 30-ти дней) к сумме обязательств банка до востребования и на срок до 30-ти дней

Слайд 45Экономические нормативы деятельности банков

Норматив долгосрочной ликвидности (Н4) всей задолженности банку

свыше года к собственным средствам (капиталу) банка, а также обязательствам

банка по депозитным счетам, полученным кредитам и другим долговым обязательствам сроком погашения свыше года

Слайд 46Политика открытого рынка

Представляет собой операции по покупке или продаже твердопроцентных

ценных бумаг центральным банком за свой счет на открытом рынке

Слайд 47Политика открытого рынка

ЦБ может проводить политику открытого рынка со стороны

спроса (политика кредитной экспансии); при этом:

фиксируется курс, при достижении которого

Центральный банк покупает любой объем ценных бумаг; либо

ЦБ приобретает определенный объем ценных бумаг независимо от курса

Эффект – увеличение денег в распоряжении коммерческих банков, снижение дохода на ценные бумаги, рост денежной массы

Слайд 48Политика открытого рынка

При проведении политики кредитной рестрикции:

ЦБ может объявить курс,

при достижении которого им будет предложено к продаже любое количество

ценных бумаг;

Либо предложить определенный объем ценных бумаг дополнительно,

что вызовет снижение курса ценных бумаг, повысит интерес к ценным бумагам; уменьшит кредитные ресурсы коммерческих банков, приведет к сокращению предложения кредитов и уменьшению объема денежной массы

Слайд 49Депозитная политика

Состоит в том, что:

денежные средства государственного сектора экономики

переносятся из системы центрального банка в коммерческие банки (экспансионистская политика)

или, наоборот, из системы коммерческих банков в центральный банк ( политика кредитной рестрикции)

Слайд 50Депозитная политика

Депозитные операции ЦБ РФ направлены на стерилизацию денежной массы

и состоят в привлечении временно свободных денежных средств коммерческих банков

на депозитные счета в центральном банке, что позволяет ослабить давление коммерческих банков на валютном рынке и стабилизировать курс рубля

Слайд 51Прямые количественные ограничения

К ним относят пределы и периодическое замораживание процентных

ставок по ссудным и депозитным операциям банков, прямое ограничение кредитования

(кредитные потолки), регулирование конкретных видов кредита для стимулирования (сдерживания) определенных видов производств (селективный кредитный контроль).

Слайд 52Валютное регулирование и валютный контроль

Под валютным регулированием понимается

управление валютными

потоками и внешними платежами.

формирование валютного курса национальной денежной единицы

Слайд 53Объект регулирования - валютные ценности:

- Валюта РФ- денежные знаки в

виде банкнот, монет и КБ, находящихся в обращении, также относится

безналичная валюта.

- Иностранная валюта- денежные знаки в виде банкнот и монет, обращающиеся на территории иностранных государств

-Драгоценные камни – платина, золото, серебро, алмазы

Основы валютного регулирования и валютного контроля

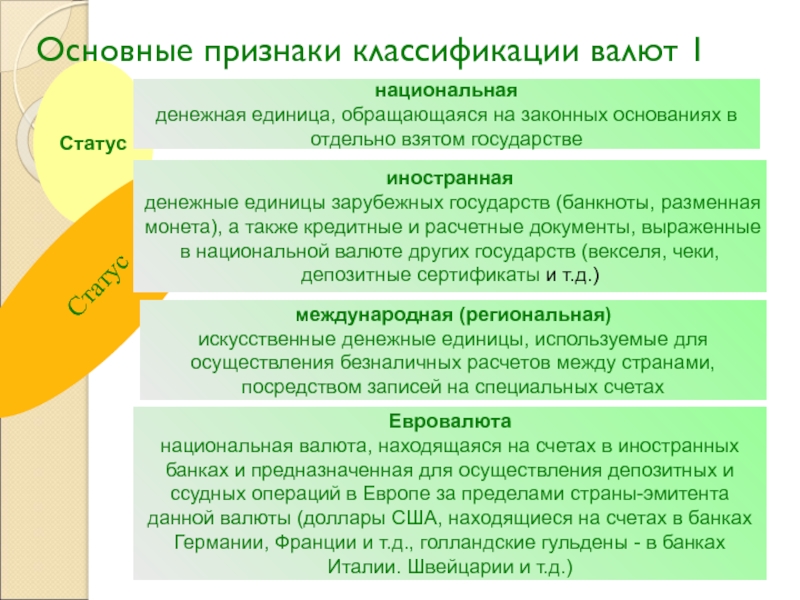

Слайд 54Статус

Основные признаки классификации валют 1

Статус

национальная

денежная единица, обращающаяся на законных основаниях

в отдельно взятом государстве

иностранная

денежные единицы зарубежных государств (банкноты, разменная монета),

а также кредитные и расчетные документы, выраженные в национальной валюте других государств (векселя, чеки, депозитные сертификаты и т.д.)

международная (региональная)

искусственные денежные единицы, используемые для осуществления безналичных расчетов между странами, посредством записей на специальных счетах

Евровалюта

национальная валюта, находящаяся на счетах в иностранных банках и предназначенная для осуществления депозитных и ссудных операций в Европе за пределами страны-эмитента данной валюты (доллары США, находящиеся на счетах в банках Германии, Франции и т.д., голландские гульдены - в банках Италии. Швейцарии и т.д.)

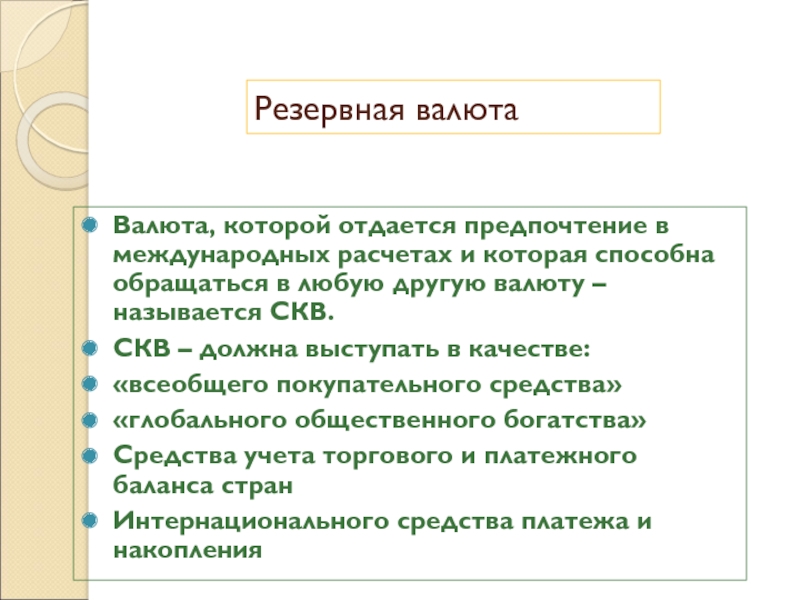

Слайд 55Резервная валюта

Валюта, которой отдается предпочтение в международных расчетах и которая

способна обращаться в любую другую валюту – называется СКВ.

СКВ –

должна выступать в качестве:

«всеобщего покупательного средства»

«глобального общественного богатства»

Средства учета торгового и платежного баланса стран

Интернационального средства платежа и накопления

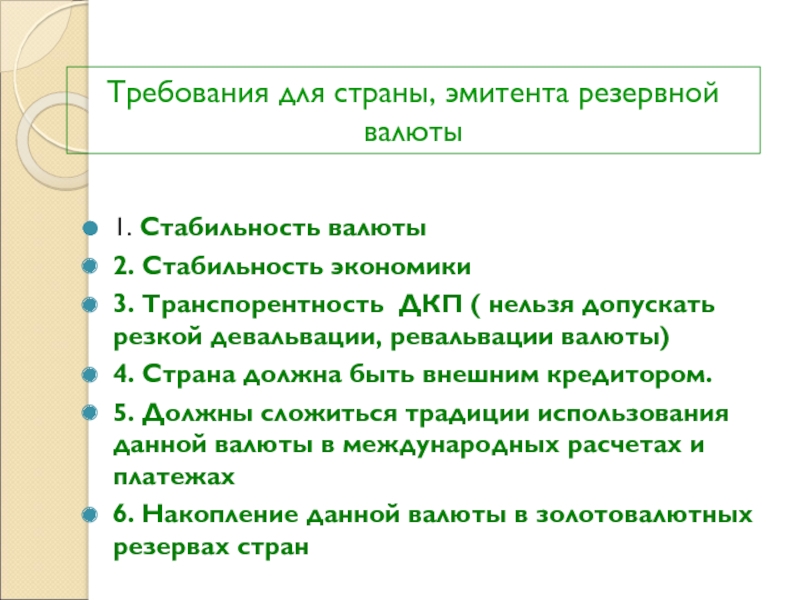

Слайд 56Требования для страны, эмитента резервной валюты

1. Стабильность валюты

2. Стабильность экономики

3. Транспорентность ДКП ( нельзя допускать резкой девальвации, ревальвации валюты)

4.

Страна должна быть внешним кредитором.

5. Должны сложиться традиции использования данной валюты в международных расчетах и платежах

6. Накопление данной валюты в золотовалютных резервах стран

Слайд 57Валютный курс

Валютный курс – характеристика международных денег, представляющая собой количественную

пропорцию обмена национальной валюты на иностранную

Слайд 58Факторы влияющие на валютный курс

Состояние платежного баланса

Состояние экспорта и импорта

Доля

внешней торговли в ВВП

Дефицит бюджета и источники его покрытия

Экономическая и

политическая ситуация в стране

Слайд 59До 1993 Россия использовала 4 валютных курса рубля:

Наличный – для

сделок с наличной валютой

Официальный – для скупки 10% у экспортеров

валютной выручки в государственные валютные резервы

Специальный – (коммерческий) – для покупки 40% валютной выручки экспортеров

Аукционный – свободный, рыночный для остальных расчетов

Слайд 60Управление валютным курсом

Реальный валютный курс определяется:

-свободными предложениями по покупке и

продаже валюты на валютных биржах

С осени 1998 БР проводит курсовую

политику – плавающего валютного курса

В силу объективности действия текущих макроэкономических факторов

текущий рыночный курс является равновесным, соответствующим складывающемуся в каждый момент времени балансу финансовых потоков

Слайд 61Низкие темпы

инфляции

Максимальный объем ВВП

Уравновешенность

Платежного баланса

Равновесный

курс рубля

Согласно экономической

теории при:

Среднесрочном равновесном курсе

Можно одновременно достигнуть –

Максимального объема ВВП

(полная занятость всех производственных ресурсов)

Уравновешенность платежного баланса ( при котором не возникает угрозы невыполнения внешних обязательств

Достаточно низких темпов инфляции

Влияние курсовой политики на макроэкономическое равновесие

Слайд 62Влияние курсовой политики на макроэкономическое равновесие

Если курс национальной валюты занижен

относительно долгосрочного равновесного уровня и при этом формируется большое положительное

сальдо счета текущих операций ПБ, а экономика находится в состоянии недоиспользования ресурсов, то экономический рост достигается за счет вовлечения новых ресурсов.

После исчерпания экстенсивных факторов темпы роста замедляются и ускоряются темпы инфляции, которая играет роль корректирующего механизма

Слайд 63Влияние курсовой политики на макроэкономическое равновесие

Препятствие реальному укреплению национальной валюты,

например, путем ее номинального обесценения – приведет к успеху только

в краткосрочном периоде – в долгосрочном периоде - к повышению темпов инфляции.

Значительное отклонение текущего рыночного обменного курса национальной валюты от равновесного уровня как в сторону обесценения так и в сторону завышения равновесного курса национальной валюты оказывает отрицательное воздействие на экономическое развитие страны.

Факты искусственного поддержания завышенного курса рубля являются данью нашей истории

Занижение курса национальной валюты снижает стимулы для повышения эффективности производства

Слайд 64Инструменты валютной политики

Изменение процентной ставки рефинансирования (дисконтная политика)

Воздействие на валютные

курсы в форме валютных интервенций (девизная политика)

Диверсификация валютных резервов.

Порядок установления

валютного курса – плавающий, фиксированный, по отношению к одной валюте, по отношению к корзине валют, установление валютных коридоров, множественность валютных курсов по различным видам межд. операций и т.д.

Валютные ограничения – обязательная продажа валютной выручки, ограниченная продажа иностранной валюты импортерам, регулирование сроков платежей по экспорту и импорту, запрет на операции по купле продаже валют для физических лиц – резидентов и др.

Валютный СВОП – операции по обмену валютными активами между сторонами сделки в целях снижения валютного риска, при этом покупка валюты осуществляется на условиях СПОТ (т.е. на условиях немедленной оплаты и поставки) и одновременная ее продажа на условиях форвардной сделки ( т.е. по текущей цене или цене при оплате наличными с доставкой и завершением сделки на согласованную дату в будущем)

Слайд 65Управление валютным курсом валютные интервенции

Валютные интервенции

А) для повышения курса национальной

валюты ЦБ будет продавать иностранную валюту в обмен на национальную

Б)

Для снижения – ЦБ будет скупать иностранную валюту в обмен на национальную

ЦБ проводит валютные интервенции в целях максимального приближения курса национальной валюты к его покупательной способности

Слайд 66Управление валютным курсом – валютные интервенции

В занижении курса национальной валюты

заинтересованы фирмы экспортеры, которые обеспечивают основную часть поступающей экспортной валютной

выручки

В завышении курса национальной валюты заинтересованы предприятия, получающие сырье, материалы из-за рубежа, а также отрасли промышленности, производящие неконкурентную, по сравнению с иностранной продукцию

Слайд 67Управление валютным курсом

Для перехода к инфляционному таргетированию БР потребуется перейти

к режиму свободно плавающего валютного курса

Слайд 68Валютный своп

При проведении сделок "валютный своп" Банк России осуществляет покупку

иностранной валюты за российские рубли сроком "сегодня" по действующему официальному

курсу иностранной валюты к российскому рублю (базовому курсу) с её последующей продажей сроком "завтра" по курсу, равному указанному базовому курсу, увеличенному на своп-разницу, рассчитанную по следующей формуле:

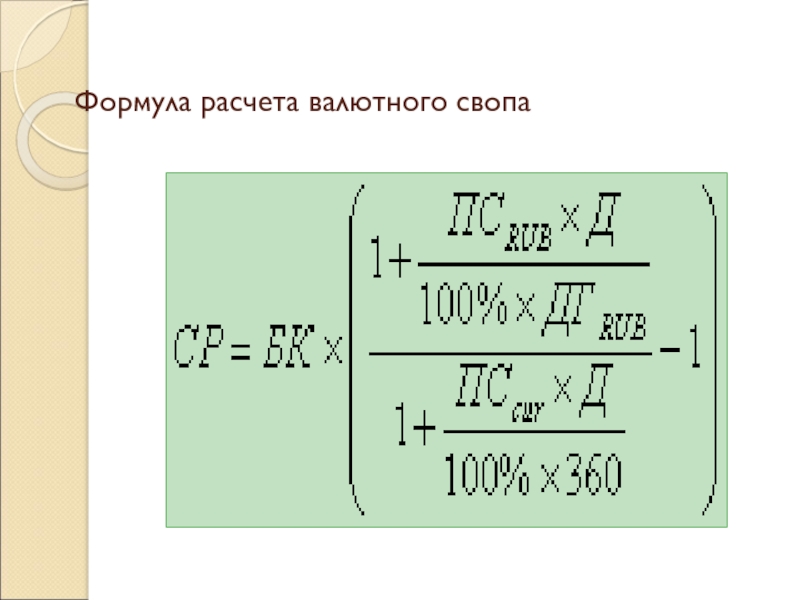

Слайд 70Расчет валютного свопа

где СР – величина своп-разницы, в рублях;

БК – базовый

курс;

ПСRUB – устанавливаемая рабочей группой Комитета Банка России по денежно-кредитной

политике для целей заключения сделок "валютный своп" процентная ставка по рублям, в процентах годовых;

ПСcur – процентная ставка по иностранной валюте: для долларов США ставка FEDERAL FUNDS TARGET RATE, в процентах годовых (источник: REUTERS, код страницы , последнее значение), для евро ставка MINIMUM BID RATE AT REFINANCING TENDER, в процентах годовых (источник: REUTERS, код страницы , последнее значение);

Д – число календарных дней со дня расчетов по первой части сделки "валютный своп" (исключая день расчетов по первой части сделки) по день расчетов по второй части сделки "валютный своп" (включая день расчетов по второй части сделки);

ДГRUB – число календарных дней в календарном году (365 или 366).

Слайд 71Валютный своп

Сделки "валютный своп" заключаются Банком России на Московской

межбанковской валютной бирже (ММВБ), а также с кредитными организациями, являющимися

контрагентами Банка России по операциям купли-продажи иностранной валюты на внутреннем валютном рынке.

Минимальная сумма сделки на внебиржевом рынке равна трем миллионам долларов США для сделок "рубль-доллар" и одному миллиону евро для сделок "рубль-евро".

Слайд 72Документ основных направлений единой государственной денежно-кредитной политики на предстоящий год

включает следующие разделы:

концептуальные принципы, лежащие в основе денежно-кредитной политики;

краткая

характеристика состояния экономики;

прогноз достижения текущих целей денежно-кредитной политики;

сценарный (многовариантный) прогноз развития экономики России на предстоящий год;

прогноз основных показателей платежного баланса на предстоящий год;

целевые ориентиры собственно денежно-кредитной политики на предстоящий год (с указанием интервальных ориентиров инфляции, денежной базы, денежной массы, изменения золотовалютных резервов);

показатели денежной программы на предстоящий год. В денежной программе приводятся прежде всего показатели по денежной базе и источникам ее формирования: за счет чистых внутренних активов органов денежно-кредитного регулирования, включая чистый кредит правительству и частый кредит банкам и за счет чистых международных резервов органов денежно-кредитного регулирования

варианты применения инструментов и методов денежно-кредитной политики для постижения целевых ориентиров;

план мероприятия Банка России по совершенствованию банковской системы России, банковского надзора, финансовых рынков, платежной системы.

Слайд 73Основные направления единой государственной денежно-кредитной политики на 2009 год и

период 2010 и 2011 годов

Снизить уровень инфляции

Переход в ДКП с

программирования денежного предложения на использование процентной ставки

Переход от управляемого валютного курса к свободно-плавающему валютному курсу

Изменение принципов ДКП адекватно мировым ценам на энергоносители

Укрепление рубля

Увязка ДКП и финансовой политики

Планирование и утверждение федерального бюджета на 3-х летний период

Регулирование М2 с помощью процентной политики

Управление ликвидностью банковского сектора.

Слайд 74Основные направления единой государственной денежно-кредитной политики на 2009 год и

период 2010 и 2011 годов

В предстоящие три года основной задачей

денежно-кредитной политики

является последовательное снижение инфляции до 5‑6,8% в 2011 году (из расчета декабрь к декабрю).

Банк России намерен в указанный период в основном завершить переход к режиму таргетирования инфляции, предполагающему приоритет цели по снижению инфляции. Однако в ближайшее время денежно-кредитная политика во многом будет сохранять черты, сформированные в последние годы:

продолжится применение режима управляемого плавающего валютного курса рубля,

использование денежной программы для контроля за соответствием денежно-кредитных показателей целевому уровню инфляции,

использование бивалютной корзины в качестве операционного ориентира политики валютного курса.

Слайд 75Основные направления единой государственной денежно-кредитной политики на 2009 год и

период 2010 и 2011 годов

Банк России продолжит движение к

режиму свободно плавающего валютного курса, последовательно ослабляя жесткость привязки рубля к бивалютной корзине и допуская большую волатильность ее стоимости.

Режим свободно плавающего валютного курса необходим для введения таргетирования инфляции в полном объеме.

При этом одновременно с сокращением участия Банка России в курсообразовании потребуется реализация комплекса мер по превращению процентной ставки Банка России в главный инструмент денежно-кредитной политики,

Слайд 76Основные направления единой государственной денежно-кредитной политики на 2009 год и

период 2010 и 2011 годов

Процентная политика Банка России будет

осуществляться исходя из состояния экономики и динамики инфляции.

Важной задачей процентной политики будет постепенное сужение коридора процентных ставок по собственным операциям Банка России и снижение волатильности ставок денежного рынка.

При этом все большее влияние на формирование процентных ставок денежного рынка будут оказывать ставки по рыночным инструментам рефинансирования банков, прежде всего по операциям прямого РЕПО.

Слайд 77Основные направления единой государственной денежно-кредитной политики на 2009 год и

период 2010 и 2011 годов

В рамках системы управления ликвидностью

банковского сектора Банк России продолжит улучшать условия доступа кредитных организаций к инструментам рефинансирования, что должно способствовать снижению трансакционных издержек и рыночных рисков.

При необходимости Банк России может применять обязательные резервные требования в качестве прямого инструмента регулирования ликвидности банковского сектора.

Слайд 78Инструменты денежно-кредитной политики и их использование

Система инструментов денежно-кредитной политики в

среднесрочной перспективе будет ориентирована на решение стратегической задачи – переноса

центра тяжести с управления валютным курсом на усиление роли процентной политики Банка России.

Банк России будет применять инструменты предоставления или

абсорбирования ликвидности, обеспечивая приоритетное использование рыночных операций на аукционной основе в сочетании с инструментами постоянного действия. Банк России будет преимущественно использовать

инструменты абсорбирования свободной банковской ликвидности, в первую очередь операции с ОБР и депозитные операции. При необходимости Банк России намерен проводить операции по продаже государственных облигаций из собственного портфеля (без обязательства обратного выкупа).

Банк России будет обеспечивать необходимый уровень рефинансирования кредитных организаций, используя рыночные операции предоставления ликвидности (прежде всего аукционы прямого РЕПО, ломбардные аукционы) и инструменты постоянного действия (в частности, операции РЕПО по фиксированной ставке и сделки «валютный своп», ломбардные кредиты по фиксированной процентной ставке, кредиты, обеспеченные нерыночными активами).

Слайд 79Основные направления единой государственной денежно-кредитной политики на 2009 год и

период 2010 и 2011 годов

Для обеспечения бесперебойного осуществления расчетов

кредитным организациями будет продолжено предоставление на ежедневной основе внутридневных кредитов и кредитов «овернайт» Банка России.

Банком России будет продолжена политика расширения перечня активов, которые

могут быть использованы в качестве обеспечения по инструментам рефинансирования Банка России. После внесения соответствующих законодательных изменений, позволяющих Банку России совершать операции на фондовых биржах с корпоративными ценными бумагами, планируется проведение операций прямого РЕПО с биржевыми облигациями и акциями наиболее надежных эмитентов.

В целях улучшения возможностей кредитных организаций по получению денежных средств с помощью инструментов рефинансирования Банком России предусматриваются создание «единого пула обеспечения», включающего в себя как рыночные, так и нерыночные активы. ,

При этом между Банком России и кредитными организациями предполагается заключать «рамочные» соглашения, что позволит определять общие условия предоставления кредитов Банка России при использовании дифференцированного подхода к установлению процентных ставок по ним в зависимости от качества обеспечения.

Слайд 80Основных направлениях единой государственной денежно-кредитной политики на 2009 год и

период 2010 и 2011 годов

В условиях ограниченности объема обеспечения, имеющегося

в наличии у кредитных организаций, и усиления их потребности в рефинансировании Банк России при необходимости будет использовать аукционы по предоставлению кредитов без обеспечения кредитным организациям с международным рейтингом долгосрочной кредитоспособности не ниже определенного уровня. На начальном этапе проведения указанных

операций минимальный рейтинг кредитоспособности устанавливается на уровне «B-» по классификации рейтинговых агентств «Fitch Ratings» или «Standard & Poor’s» либо

на уровне «B3» по классификации рейтингового агентства «Moody’s Investors Servic

В качестве инструмента прямого регулирования ликвидности по‑прежнему будут использоваться обязательные резервные требования. Банк России предполагает

придерживаться политики поэтапного повышения коэффициента усреднения обязательных резервов в целях расширения возможностей банковского сектора по управлению ликвидностью